Warning: file_get_contents(https://wakearipro.com/wp-content/themes/cocoon-child-master/acf/stepform.php): failed to open stream: HTTP request failed! HTTP/1.1 429 Too Many Requests in /home/albalink/wakearipro.com/public_html/wp-content/themes/cocoon-child-master/functions.php on line 171

実家の持ち家はヤバいと言われる理由【金銭的負担&リスク】

よく巷やネットでは、「実家の持ち家はヤバい」といったようなことが言われます。この言葉は、「親が持ち家として所有している実家を相続するのはヤバい」という意味です。

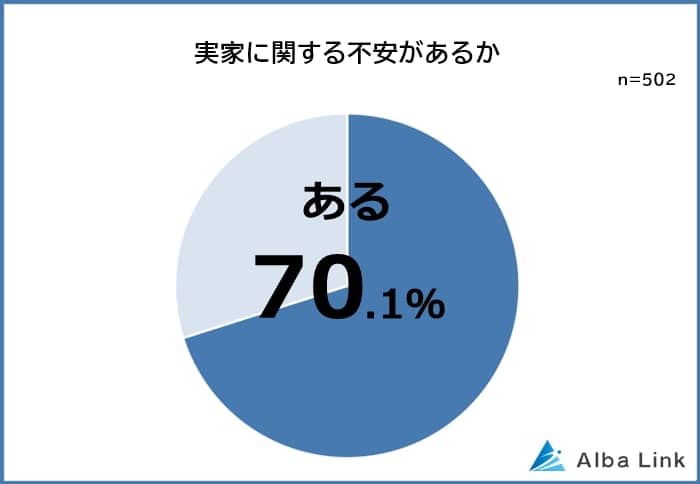

実際に、弊社が独自に行った「実家が空き家になったらどうする?」というアンケート調査では、実家に対する不安を抱えている人が70%もいることがわかっています。

実家がある502人に「実家に関する不安があるか」を聞いたところ、「ある」と答えた人が70.1%

では何が「ヤバい」のかですが、大きく分けて以下の2点が挙げられます。

- 所有したら最後、金銭的負担がかかり続ける

- 放置することによるリスクがある

そこで上に挙げた「金銭的負担」と「リスク」について、詳しく解説していきます。

金銭的負担がかかり続ける

安易に実家は相続すべきではありません。なぜなら、実家を相続すると、税金と保険料の支払いという、今まで必要のなかった金銭的負担が発生するためです。しかもこれらの金銭的負担は実家を所有し続ける限り続きます。次節以降で、どういった税金や保険がどれほどかかるのか詳しく解説します。

毎年固定資産税がかかり続ける

実家を所有し続ける限り、毎年固定資産税を支払わなければなりません。

毎年1月1日時点に土地や家屋などの固定資産の所有者に課される税金

一般的な戸建の固定資産税は10万~15万ほどです。

あなたが所有している実家の正確な固定資産税は固定資産税の納付書に記載されています。納付書は毎年6月頃に、その年の1月1日時点のその家の所有者宛に送られます。納付書がしまわれていないか、実家の重要な書類や請求書を入れている引き出しなどを確認してみてください。

固定資産税の支払いは、実家がある市町村の役所の窓口のほか、銀行などの金融機関、コンビニエンスストアで行えます。納付書を添えて、現金で支払います。

なお、支払い方法は、一括と4分割での支払いを選ぶことができます。そのため、納付書には一括で支払うための納付書が1枚と、4分割で支払うための納付書が4枚ついています。4分割で支払う場合、それぞれの支払い時期は、自治体によって異なります。ただ、たいていの場合、4月、7月、12月、翌年の2月の4回になります。

いずれにせよ、活用するあてもない実家に年間十数万円ものお金を払い続けるのは非常にもったいないことといえます。

万一のための火災保険料がかかり続ける

空き家の火災保険への加入は義務ではなく、任意です。しかし、実家が空き家となっている場合、火災保険へ加入しておくべきできでしょう。なぜなら、もし未加入で実家が火事になった場合、家事の後処理の費用を自腹で払わなくてはいけなくなるからです。

仮に、焼け残った家屋を解体しようとした場合、解体費用は木造一軒家でだいたい200万円から300万円かかります。自腹でこれだけ払うのは厳しいと思いますので、火災保険へは加入しておきましょう。

とはいっても、「空き家に火種などないのだから、家事など起こらない」と思う方もいるかもしれません。しかし、決してそうは言い切れません。

なぜなら、確かに空き家は人が住んでいないため、火の不始末で火事が起きる可能性は一般の住居に比べれば低いですが、その代わり、放火魔に狙われる確率は高いからです。空き家だと人目がつかないため、火をつけてもバレにくいと思われてしまうためです。

では実際、空き家の火災保険料はどのくらいかというと、年間で1万円から6万円程度です。この金額は、一般的な人が住んでいる家の火災保険料より高めです。その理由は、空き家と一般の住居では火災保険の区分が異なるからです。

下の表を見てもらうとわかる通り、人が住居している一般的な建物は「住宅物件」に区分されますが、空き家は工場や店舗、事務所と同じ「一般物件」に区分されます。

| 火災保険上の区分 | 火災保険料 | 該当する建物の種類 |

|---|---|---|

| 住宅物件 | 一般物件より低い傾向にある | 人が居住している建物 |

| 一般物件 | 住宅物件より高い傾向にある | 人が住む予定がない空き家 工場・店舗・事務所など |

一般物件に区分されるような建物は人の出入りが多いことから、火災のリスクが高いとされ火災保険料も高めに設定されています。

空き家は人の出入りが多いわけではありませんが、火災保険上の区分が「一般物件」にされてしまっているため、保険料が一般的な住居より高くなってしまうわけです。

放置することによるリスクがある

ここまでお読みいただき、安易に実家を相続すると金銭的負担が増すことがわかっていただけたと思います。しかし、実家を活用するあてもなく相続するとさらに「ヤバい」事態があなたを襲うことになります。

なぜなら、活用するあてもなく相続すると、空き家となった実家をたいてい放置してしまうからです。そして、空き家を放置してしまうと、行政からペナルティを受けるなど様々なリスクがあります。

では、空き家を放置すると具体的にどのようなリスクがあるのか解説します。

資産価値が下がる

人が住まなくなり、空き家となった実家は、定期的に管理する必要があります。具体的には、掃除や換気、劣化した箇所の修繕などが必要です。

なぜなら、管理をせず、空き家を放置すると、老朽化が急速に進み、資産価値が下がってしまうからです。なぜ老朽化が急速に進んでしまうかというと、放置されると掃除や換気がされないため、埃や湿気がたまり、柱や梁などが腐食しやすくなるためです。

たとえば、湿気によってカビやシロアリが殖え、柱が腐食してしまうことがあります。そして、資産価値が下がってしまうと、いざ実家を売ろうとしても一般の個人には安値でしか売れなくなってしまいます。安値どころか、一般の個人には見向きもされず、どれだけ値を下げようが、全く売れない可能性もあります。

近隣住民から嵐のようなクレームが入る

空き家を放置すると、往々(おうおう)にして、以下のような事態が起こり、近隣住民に大迷惑をかけることになります。その結果、空き家の所有者は、近隣住民から嵐のようなクレームを受けることになります。

- ゴミを不法投棄され、異臭がまき散らかされる

- 庭の雑草を放置したことによる害虫が大量発生する

- 放置された庭木の枝が伸びて隣家の敷地を浸食する

「1」については、放置された空き家は前述の放火魔の心理と同様、「捨ててもバレないだろう」と思われ、ゴミを不法投棄されやすくなります。しかも空き家自体が放置されているため、不法投棄されたゴミもそのままになります。その結果、ゴミの中身が腐敗し、周囲に異臭をまき散らすことになります。

「2」については、庭を放置すると雑草が繁茂(はんも)し、そうした場所を好む蚊やダニなど害虫が大量発生します。「3」については、庭が放置されると当然庭木も剪定(せんてい)されないため、枝が伸び放題になり、隣家の敷地を浸食する恐れがあります。

ゴミの異臭も、雑草による害虫の発生も、庭木の枝による敷地の浸食も、どれも近隣住民にとっては大迷惑なことです。そのため、事態が改善されるまで空き家所有者の携帯には休みなくクレームの電話が入り続けることでしょう。そのようなことになったら、とても平穏な日常など送れなくなってしまいます。

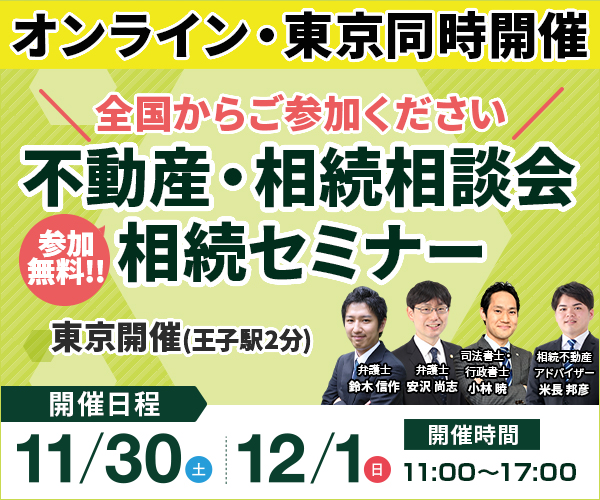

特定空き家に指定される

空き家となった実家を放置すると、行政から特定空き家に指定されてしまう恐れがあります。特定空き家とは、行政から、景観上、衛生上、安全上、重大な危険や問題があると判断された空き家のことです。特定空き家に指定される詳しい条件は、下記の画像をご参照ください。

要は、特定空き家への指定とは、ここまでこの章で述べてきたように、適切な管理がされず、ゴミや雑草の繁茂をそのままにされ続けた空き家が、最終的に行きつく結末だと思ってください。

では、特定空き家に指定されるとどうなるのか、次節以降で詳しく解説します。

固定資産税が6倍になる

特定空き家に指定されると、「住宅用地の特例」が解除され、固定資産税が6倍になってしまいます。

住宅用地の特例とは、空き家を含む住宅用の建物が建つ土地に適用される特例です。下の表を見てもらうとわかるように、通常、住宅用の建物(空き家を含む)が建つ土地の固定資産税には住宅用地の特例が適用され、1/6に軽減されています。

参照元:総務省自治税務局固定資産税課「固定資産税制度について」

しかし、特定空き家に指定されると、住宅用地の特例が解除されてしまうので、固定資産税が6倍になってしまうというわけです。

さきほど、「毎年固定資産税がかかり続ける」で固定資産税は10万円ほどとお伝えしましたが、それが一気に60万円になると考えれば、どれだけ金銭的負担が増すか理解していただけると思います。

管理不全空き家に指定されると固定資産税が6倍になる

特定空き家に指定されなくても、空き家を放置していると、固定資産税が6倍になる恐れがあります。

なぜなら、2023年3月に空き家をめぐる法律が一部改正され、放置されており、将来的に特定空き家に指定されそうな物件については、管理不全空き家に指定することが決まったためです。

参照元:国土交通省「空家等対策の推進に関する特別措置法の一部を改正する法律案」を 閣議決定

管理不全空き家に指定されると、特定空き家同様、住宅用地の特例が解除されるため、固定資産税が6倍になってしまいます。

なお、「管理不全空き家」に指定される条件や、改正された法律がいつから施行されるかなど、詳しい情報を知りたい方は、下記の記事をご確認ください。実際に国土交通省に問い合わせた情報を元に作成した記事ですので、他のどのサイトの記事よりも正確な情報となっております。

罰金50万円と高額な解体費用を請求される

特定空き家に指定され、行政からの改善命令に従わないと、罰金50万円を課されます。そのうえで、行政代執行により強制的に空き家を解体されてしまいます。

行政上の義務を義務者が行わない場合、行政(または行政が委託した者)が代わりに行い、そのためにかかった費用を義務者に請求すること

上の行政代執行の説明にもある通り、行政代執行による解体費用は全額、空き家所有者に請求されます。しかも、行政代執行による解体費用は、所有者自らが解体業者に依頼して解体してもらうより高くなる傾向があります。

なぜなら所有者が業者に依頼する場合は、費用が少しでも安くなるよう、解体業者を吟味すると思いますが、行政代執行の場合は、速やかに空き家を解体することが最優先されるため、行政は費用度外視で大手の解体業者などへ解体を発注するためです。

実際、行政代執行による解体費用は1000万円以上になることもあります。そのような大金は、ほとんどの人が払えないでしょう。しかし、行政代執行による解体費用は、税金同様、国による強制徴収が認められています。

税金などの滞納者に対し、国や自治体が強制的に滞納者の財産を差し押さえ、滞納している税金などに充てる手続き

そして、この強制徴収が認められている請求については、たとえ破産しても支払い義務が残ると破産法で定められています。つまり、払えないからといって破産したところで、支払い義務からは逃れられないということです。

参照元:e-Gov破産法

そのため、ひとたび行政代執行による解体費用を請求されてしまったら最後、財産や給料を差し押さえられながら、その後の人生をかけて解体費用を払い続けることになります。

相続放棄は慎重に判断した方が良い2つの理由

ここまでお読みいただいた方なら、持ち家の実家を安易に相続すると、その後のあなたの人生にまで影響する様々なリスクや、金銭的負担があるということが分かっていただけたと思います。

こうしたリスクや金銭的負担を回避するための方法として、相続放棄するという方法があります。

被相続人の全ての遺産を相続することを放棄すること

被相続人が亡くなったことに気づいてから3ヶ月以内に家庭裁判所へ申し立てを行うことで、相続放棄を行うことができます。

家庭裁判所への申し立ては一人で行うこともできますが、提出書類(相続放棄申述書など)に不備があると、申し立てを却下されてしまうため、弁護士や司法書士など専門家に依頼した方が確実です。その際にかかる費用はおおよそ5万円から10万円ほどです。

相続放棄を行った結果、別の相続人が実家を相続し、管理をしてくれれば前章で述べたリスクや金銭的負担とは縁を切れます。

しかし、相続放棄には注意しなくてはいけない点もあります。そのため、相続放棄するかどうかは慎重に判断する必要があります。そこでこの章では、まず、相続放棄の注意点を解説します。そのうえで、こういう場合であれば相続放棄してもいい、というケースを2つお伝えします。

なお、相続放棄について詳しく知りたい方は、以下の記事もご確認ください。

弊社AlbaLinkでは、不動産相続でお困りの方に向けた「不動産相続・相談会」を開催しています。

弁護士や税理士といった法律のプロ、不動産の専門家に「無料で」相談ができます。

オンラインでの開催も行なっていますので、実家や土地など、相続した不動産のことでお困りの場合は、以下のバナーからお気軽にご相談ください。

他の相続人と比べて損をする可能性がある

相続放棄すると、結果的に他の相続人と比べて損をしてしまう場合があります。

まず前提として押さえておきたいのが、相続放棄すると、実家だけでなく、全ての遺産を相続できなくなるということです。そのため、相続放棄すると、仮に資産価値があるプラスの遺産(現金や車など)があったとしても相続することはできません。

ですから、もし被相続人(親)がプラスの遺産を沢山遺していた場合、相続放棄したあなたはそれらの遺産を受け取ることができず、あなた以外の相続人が相続することになります。

その結果は、あなた以外の相続人は現金や車など資産価値のあるプラスの遺産をたくさん手に入れて得をし、あなただけが何も手にできず、損をしてしまうことになります。

相続放棄しても管理責任は残る

相続放棄したとしてもすぐに実家の管理責任から逃れられるわけではありません。

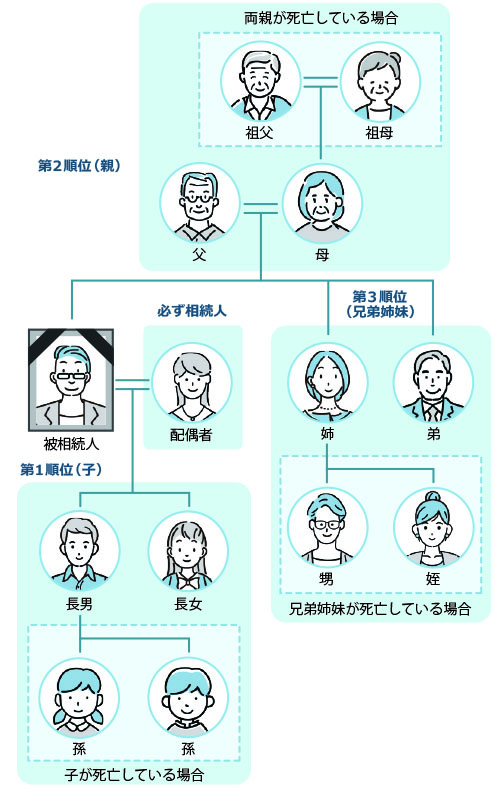

そもそも遺産相続は、下の図のように相続できる人の範囲と相続順位が決まっています。この図の範囲内にいる人のことを「法定相続人」と呼びます。

そして、相続放棄しても次の相続順位の法定相続人が実家を管理を始めるまでは管理義務が残ると民法で定められています。

参照元:民法第940条第1項

つまり、あなたが被相続人(親)の子であった場合、相続放棄したとしても、次の相続順位であるあたなにとっての祖父母が実家を相続し、管理を始めるまでは、あなたが実家を管理し続けなくてはいけないということです。

相続放棄した方が良い2つのケース

前節では相続放棄は慎重に行った方がいい理由をお伝えしました。しかし、次に述べる2つのケースについては、相続放棄することをお勧めします。相続するメリットより、金銭的・精神的なデメリットの方が大きいためです。

プラスの遺産よりマイナスの遺産が多い

遺産が明らかに資産価値のあるプラスの遺産より、借金など、マイナスの遺産の方が多い場合は相続放棄すべきです。もし相続したら、実家以外のマイナスの遺産まで背負い込む羽目になり、精神的、金銭的負担が増してしまうからです。

相続したあとに、こうした憂き目に遭わないように、遺産分割協議(法定相続人全員が集まり、遺産をどのように分割するか決める協議)前に財産調査を行っておくべきです。財産調査とは、被相続人の遺産がどれくらいあり、プラスの遺産が多いのか、マイナスの遺産が多いのかなどを確認する調査です。

財産調査は相続人なら誰でも行えますが、遺産の見落としがないよう、正確に調査してもらうためにも、弁護士や司法書士などの専門家に任せた方が安心です。

弊社AlbaLinkでは、不動産相続でお困りの方に向けた「不動産相続・相談会」を開催しています。

弁護士や税理士といった法律のプロ、不動産の専門家に「無料で」相談ができます。

オンラインでの開催も行なっていますので、実家や土地など、相続した不動産のことでお困りの場合は、以下のバナーからお気軽にご相談ください。

限定承認で相続する方法もある

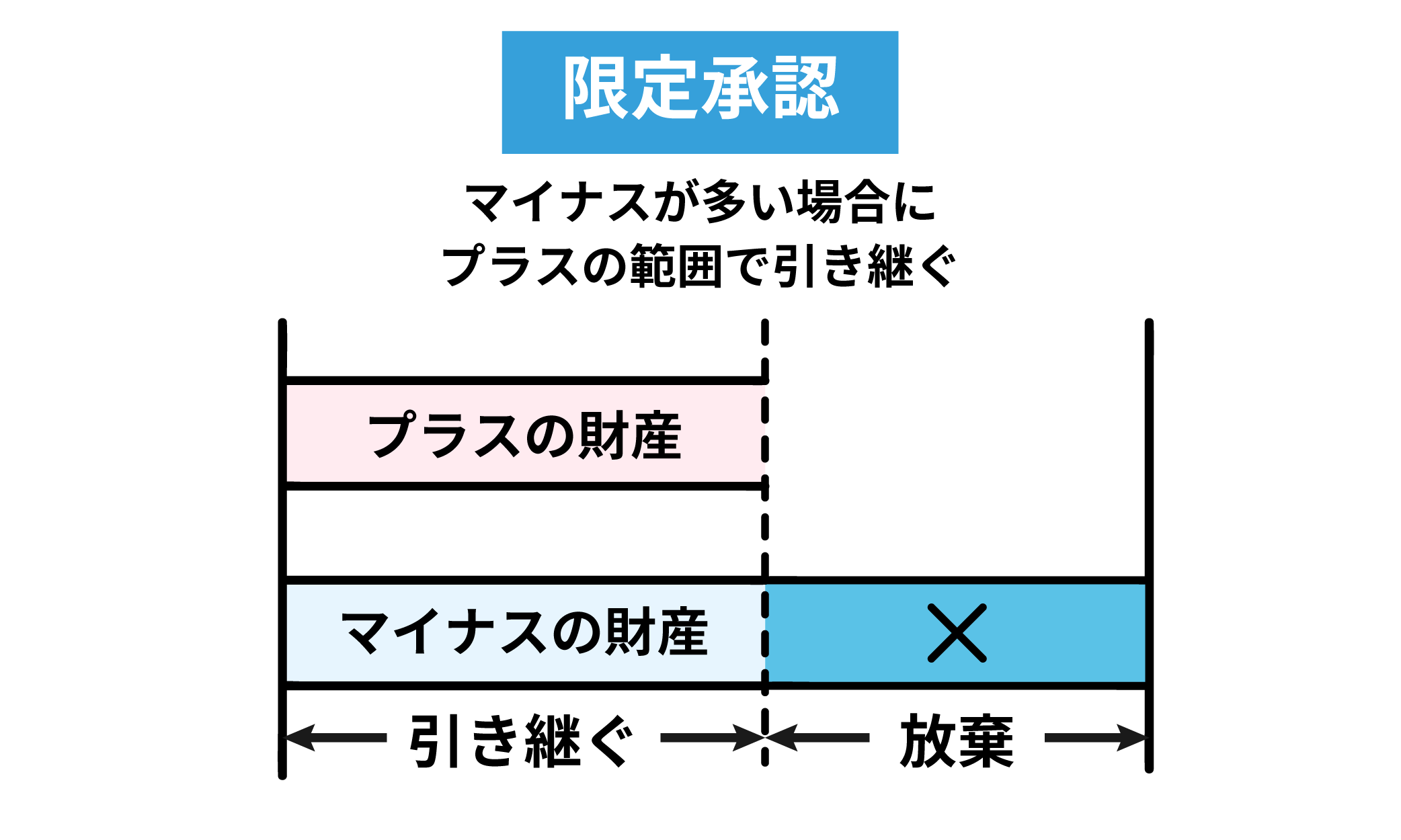

前節で、プラスの遺産よりマイナスの遺産が多い場合は相続放棄すべきですとお伝えしました。しかし、プラスの遺産の中でどうしても相続したいものがある場合などは、限定承認で遺産を相続する方法もあります。

プラスの財産の範囲内でマイナスの財産を相続すること

限定承認で相続すればプラスの財産でマイナスの財産を相殺できる

下の図を見てもらえばわかる通り、限定承認であれば、遺産全体としてはマイナスの遺産の方が多い場合でも、プラスの遺産以上のマイナスの遺産は相続せずに済みます。

限定承認の流れや詳細についてさらに詳しく知りたい方は、

参考:相続の限定承認とは?費用や手続きの流れ・

親族同士の仲が悪く遺産相続で揉めそうな場合

被相続人(親)が亡くなると、先ほどもお伝えした通り、相続人全員が集まり、遺産の分配を決める遺産分割協議を行います。

この時、親族同士の仲が悪いと遺産分割の仕方などを巡り、争いが起きることがあります。こうした遺産相続をめぐる争いに巻き込まれたくない場合は、相続放棄してしまうのも手です。

相続放棄してしまえば、遺産分割協議に出る必要もなくなるので、遺産をめぐる親族同士のいざこざに巻き込まれることもありません。

実家は相続してすぐに売却するのがベスト

活用するあてのない実家をどうすべきかについて、前章では相続放棄を勧める2つのケースをお伝えしました。しかし、その2つのケースに当てはまらない場合は、ひとまず実家を相続し、その後、速やかに売却するのがベストです。

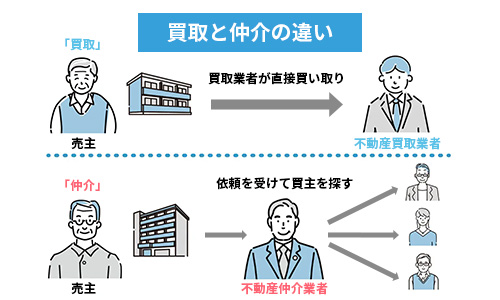

ではどのように空き家を売却するかですが、不動産の売却には仲介と買取という2つの方法があります。そこでまずはこの2つの売却方法の違いやメリット・デメリットを解説します。

そのあとで、それぞれの売却方法に向く実家の条件とその理由についてもお伝えします。

仲介と買取の違い

不動産の売却には仲介という売却方法と、買取という売却方法があるとお伝えしました。その2つの違いを、売却する仕組み・買手・買手の購入目的・売却価格といった項目に分けてお伝えします。

- 不動産仲介業者に依頼して売却する

- 売主から売却の依頼を受けた不動産仲介業者がネットなどで広く買手を募って売却する方法

- 買手は居住用の不動産を探している、一般の個人

- 仲介業者は売主と買主を結びつけることが仕事で、契約成立時に仲介手数料を受け取ることで利益を得ている

- 売却価格は、需要と供給が釣り合った市場価格となる

- 不動産買取業者に依頼して売却する

- 売主が不動産買取業者に直接売却する方法

- 買手は買取業者自身となり、買取業者は事業用として不動産を買い取る

- 買取業者は買取後に不動産を再販・運用することで利益を得ている

- 買取価格は買取業者が再販・運用するために行うリフォーム費用などを市場価格から差し引いた金額となる

上記で違いを色々と書きましたが、これからの話で特に重要になるのは以下の2点です。

- 仲介業者に依頼する場合の買手は居住用の不動産を探している一般の個人であるということ

- 買取業者に依頼する場合の買手は業者自身で、事業用として不動産を買い取るということ

仲介業者に売却するメリット・デメリット

仲介業者に依頼して売却するメリットは正直1つしかありません。

【メリット】

- 希望価格で売却できる可能性がある

前節でも伝えましたが、仲介業者に依頼して売却する場合、売却価格は市場価格となります。そのため一般の個人からの需要が高い家であれば売主の希望価格で売却できる見込みがあります。

メリットに対し、仲介業者に依頼して売却するデメリットは3つあります。

【デメリット】

- 売却できるまでに時間がかかる

- 売却するための費用がかかる

- 仲介手数料がかかる

これも前節で伝えたお伝えした通り、仲介業者に依頼して売却する場合、買手である一般の個人を探す必要があります。そのため、一般の個人からの需要がある家であっても買手が見つかるまでに3ヶ月から半年程度かかります。もし需要がない家の場合、永遠に売れない可能性も十分あります。

また、仲介業者に依頼して売却する場合、家に修繕が必要な箇所などがあれば、売主が費用を負担して修繕やリフォームなどを行う必要があります。見た目が綺麗で住みやすい家でないと、買手である一般の個人に購入したいと思ってもらえないためです。

さらに、売買契約が成立したら、売主は仲介業者に仲介手数料を払わなくてはいけません。仲介手数料は下記の表のように売却価格によって変動します。

| 取引物件価格(税抜) | 仲介手数料の条件 |

|---|---|

| 400万円超 | 取引物件価格(税抜)×3%+6万円+消費税 |

| 200万円~400万円以下 | 取引物件価格(税抜)×4%+2万円+消費税 |

| 200万円以下 | 取引物件価格(税抜)×5%+消費税 |

仮に1500万円で売却できた場合でも、56万1000円が仲介手数料として取られる計算になります。

1500万×3%+6万+消費税(10%)=56万1000円

上記に挙げたメリットとデメリットから言えることは、一般の個人に需要が見込める家以外は仲介業者に依頼して売却するメリットは少ないということです。

では具体的にどういう家が一般の個人に需要があるかについては「一般の個人の需要がある家は仲介業者へ」で詳しく説明します。

買取業者に売却するメリット・デメリット

買取業者に依頼して売却することのメリット以下の4つが挙げられます。

【メリット】

- 一般の個人からの需要がない家でも売却できる

- 売却できるまでのスピードが早い

- 売却するための費用がかからない

- 仲介手数料がかからない

買取業者に依頼すれば、一般の個人に需要がないような家でもそのまま買い取ってもらえます。しかも、売却するにあたり、売主が費用を負担してリフォームなどを行う必要もありません。

なぜなら、前述したように、買取業者は買取後、リフォームなど手を加えることを前提に買い取りを行ってっているからです。

また、買取業者自身が買手となるため、買手を探す必要がなく、売却のための時間がかかりません。実際、売主が買取価格に納得すれば数日で売買契約が成立することもあります。当たり前ですが、売買契約が成立しても仲介手数料はかかりません。

メリットが4つあるのに対し、デメリットは1つしかありません。

【デメリット】

- 買取価格が市場価格より安くなる

前述した通り、買取業者に売却した場合、買取業者が行うリフォーム費用などが差し引かれるため、買取価格は市場価格より安くなります。

しかし、一般の個人に需要がない家は、仲介業者に依頼したところで永遠に売れない可能性があります。もし売れなければ、「実家の持ち家はヤバいと言われる理由【リスク&金銭的負担】」でお伝えした通り、リスクや金銭的負担が実家の所有者にかかり続けることになります。

ですから、仲介業者に依頼して売れ残るくらいなら、買取業者に依頼して実家をスピーディーに売却してしまう方が賢明です。そうすれば、相続した実家のことで頭を悩ます必要もなくなります。

弊社、株式会社Albalinkも一般の個人には売れないような中古物件専門買取業者として、スピーディーに買取することが可能です。実家の処分にお困りなら是非一度、ご相談ください。(相談いただいたからといって、それをきっかけに、その後、無理な営業などは行わないのでご安心ください)

>>【処分に困る実家でも高額売却!】無料で買取査定を依頼する

一般の個人の需要がある家は仲介業者へ

一般の個人の需要がある家なら、先述したように、希望価格での売却が見込めるため、仲介業者へ依頼して売却してみてもいいでしょう。

ただし、一般の個人は居住用の不動産を探しているため、売却するには住みやすい状態・立地の家であることが不可欠です。具体的には以下のような条件を満たす家であれば一般の個人の買手がつく可能性があります

- 築10年以内である

- 修繕やリフォームの必要がなく、すぐに住める

- 都心の場合、最寄り駅まで徒歩10分以内で行ける

- 地方の場合、市街地まで車で15分以内で出られる

一般の個人は購入した以上はなるべく長くその家に住みたいと思っているので、築浅の物件が好まれます。また、一般の個人は居住用の不動産を探しているため、購入したらすぐに住めることも重要です。駅や市街地に出やすい物件も、通勤や通学に便利なため、一般の個人からの需要が高いです。

一般の個人に需要のない家でも買取業者なら買い取れる

前節で仲介業者に依頼して売却した方が良い家の条件を挙げましたが、逆に、その条件に当てはまらない家は買取業者に売却を依頼すべきです。

具体的には以下のような家は買取業者に依頼した方がいいでしょう。

- 築10年以上経っている

- 老朽化が進んでおり住むには大規模な修繕やリフォームが必要

- 都心の場合、最寄り駅まで徒歩10分以上かかる

- 地方の場合、市街地まで車で15分以上かかる

まず、築年数が経っている物件はすぐに建て替えが必要になるかもしれません。そうした物件をわざわざ買いたいと思う一般の個人はいません。

同様に住むために大掛かりな修繕やリフォームが必要な家を買いたいと思う一般の個人もいないでしょう。

また、駅や市街地から遠く、交通の便が悪い物件も暮らすのに不便なため、一般の個人からは敬遠されます。

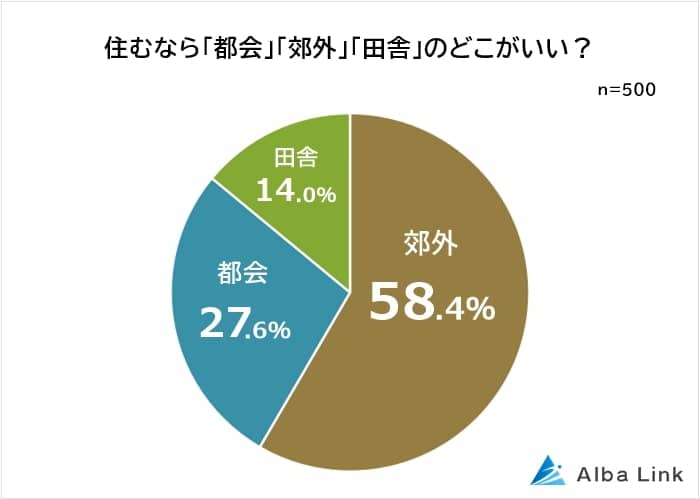

実際に、弊社が独自に行った「住むなら都会、郊外、田舎のどこがいい?」のアンケート調査では86%の人が「都会や郊外」と答え、田舎と答えた人は「14%」に留まっています。

86%の人が「都会や郊外」に住みたいと答え、田舎と答えた人は「14%」

このように、暮らすのに不向きな家は仲介業者に依頼したところで、一般の個人の需要がなく、売れません。ですから、買取業者に買い取ってもらうべきです。

ここまで読んで、「自分の実家も一般の個人には売れなそうだな」「仲介業者に依頼してずっと売れ残ったら嫌だな」と感じた方は、弊社、株式会社Albalinkの無料買取依頼ご利用ください。

弊社、株式会社Albalinkは一般の個人では売れにくい中古物件を年間600件(※)買い取っている実績があります。あなたの実家もなるべく高値でスピーディーに買い取れるよう、精一杯の提案をさせていただきます。

※2023年1月1日~2023年10月25日現在の実績:相談/5,555件:買取/600件

>>【処分に困る実家でも高額売却!】無料で買取査定を依頼する

実家を売却した際の譲渡所得に使える特例

ここまで実家を売却する方法についてお伝えしてきました。お伝えした内容を参考に、実家を売却してしまえば、実家を管理する手間や税金の支払いからは解放されます。しかし、それで全て完了ではありません。

なぜなら実家を売却して利益(譲渡所得)を得たら、譲渡所得税を払わなくてはいけないからです。譲渡所得税とは具体的には「所得税」と「住民税」を指します。

そこでこの章では譲渡所得税の求め方についてお伝えします。もしかしたら、税金がかかると聞いて、不安になったかもしれません。けれど、安心してください。この章では、譲渡所得税の求め方だけでなく、譲渡所得税を軽減できる特例も併せてお伝えします。

譲渡所得税の求め方

譲渡所得税の求め方を説明する前に、まずは譲渡所得の求め方を説明します。譲渡所得の求め方がわからないと、譲渡所得税の求め方も理解できないからです。

譲渡所得=実家を売却した金額ー実家の取得費※1-実家を売却するのに要した費用※2

※1実家の取得費…購入時の価格や購入の際の仲介手数料など

※2実家を売却するのに要した費用…リフォーム費用など

上記で求めた譲渡所得を元に、以下の計算式で譲渡所得税を求めることができます。

上記の計算式の譲渡所得に乗じる税率は、以下の表のとおり、実家の所有期間によって変わってきます。

| 売却した年の1月1日時点で所有期間5年以下(短期譲渡所得) | 売却した年の1月1日時点で所有期間5年超(長期譲渡所得) | |

|---|---|---|

| 所得税 | 30.63% | 15.315% |

| 住民税 | 9% | 5% |

| 合計 | 39.63% | 20.315% |

なお、所有期間はあなたが実家を相続してからの期間ではなく、被相続人(親)などが実家を所有し始めた日から現在までの期間となります

このように、譲渡所得には譲渡所得税が課されます。しかし、この章の最初に述べたように、譲渡所得税には特例があり、特例を使えば譲渡所得税をゼロにすることもできます。具体的にどういった特例があるか、次節で詳しくお伝えします。

空き家3000万円特別控除の特例

空き家3000万円控除の特例とは、相続した空き家を売却した場合、一定の条件を満たせば譲渡所得から3000万円が控除される特例です。

この特例を受けられるかどうかは大きいです。なぜなら、仮に譲渡所得が3000万だった場合、特例を受けられれば、譲渡所得税はゼロですが、もし特例を受けられなければ少なくとも約600万円もの譲渡所得税を支払わなければならないからです。

ただし、この特例を受けるには以下の2つの期限があるので注意が必要です。

- 相続の開始があった日から3年を経過する日の属する年の12月31日までに売却すること

- 2027年12月31日までに売却すること

なお、「1」の期限内に「2」の2027年12月31日がきてしまう場合は、「2」の期限である2027年12月31日までに売却する必要があります。

上記の期限に間に合わせて実家を確実に売却するには、買取業者に売却を依頼することをお勧めします。なぜなら買取業者であれば時間をかけずにスピーディーに売却できるからです。

(なぜ買取業者であればスピーディーに売却できるのかについては「買取業者に売却するメリット・デメリット」を参照ください ページ内リンク)

なお、特例が適用される詳しい条件は以下の記事と国税庁のHPをご確認ください。

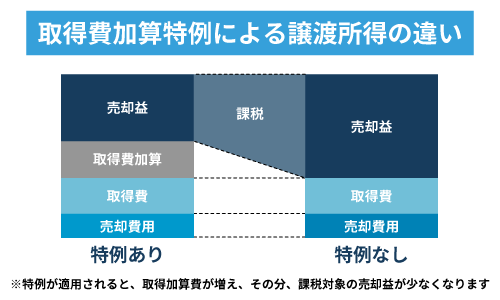

取得費加算特例

取得費加算特例も、譲渡所得税を減額できる特例です。

この特例は、相続により引き継いだ物(今回の記事でいえば実家)を売却した際、その物に対する相続税を取得費に加算できるというものです。

取得費が何かわからない、という方のために、ここで再度、譲渡所得の計算式を確認しておきましょう。下の計算式を見てもらえばわかる通り、取得費とは、譲渡所得を求める際、実家の売却金額から差し引かれる費用の1つです。

取得費加算特例の適用を受けることで、譲渡所得税を軽減できます。

なぜなら、下の図を見てもらえばわかる通り、相続税が取得費に加算され、取得費が増えることで、譲渡所得を減らすことができるからです。そして、譲渡所得が減れば、譲渡所得に課税される譲渡所得税も少なくなるというわけです。

取得費加算特例が適用される条件は以下の通りです。

- 相続や遺贈(遺言で特定の人に財産を贈ること)で財産を取得している

- 財産の取得者に相続税が課税されていること

- 相続開始から3年10ヶ月以内に売却している

なお、前節で解説した空き家3000万円控除の特例との併用はできません。どちらを使った方が節税効果が高いか、自分では判断できない場合は、司法書士や弁護士といった専門家に相談すると良いでしょう。

まとめ

今回は、持ち家の実家を相続することになりそうで不安な方や、相続した実家をどうすればいいのか悩んでいる方に向け、対処法をお伝えしました。

まず前提として、実家は活用するあてもないのに安易に相続すべきではありません。なぜなら活用するあてもないのに相続すると放置することになりかねず、放置すると記事でもお伝えした通り、行政からペナルティを受けるなど、大きなリスクや金銭的負担があるためです。

そうした実家放置のリスクを回避する最も賢い方法は、実家を相続したあと、すぐに売却してしまうことです。

不動産を売却する方法には、不動産仲介業者に依頼する方法と、不動産買取業者に依頼する方法の2つがあります。この2つの方法のうち、確実にスピーディーに、売主の金銭的負担なく売却できるのは買取業者に依頼する方法です。

なぜなら記事でお伝えした通り買取業者に依頼をすれば、放置してしまい、老朽化が進み、とても一般の個人には売れないような実家でも、買い取ってもらえるからです。

「相続した実家の処分に困っている」「実家を相続することになりそうだが、どうしたらいいか不安」という方は是非、買取業者に売却することをご検討ください。

弊社、株式会社albalinkも一般の個人には売れないような中古物件を年間600件(※)買い取っている実績のある専門の買取業者です。ご相談だけでも構いませんので、お気軽にお問い合わせください。

※2023年1月1日~2023年10月25日現在の実績:相談/5,555件:買取/600件

(相談だけでのご利用であっても、その後、無理な営業などは致しませんのでご安心ください)

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら