住宅ローンの滞納が続くとどうなる?時系列で見る6つの流れ

住宅ローンを滞納すると、たった1日の遅れでも遅延損害金が発生し、放置すれば最終的に自宅を失うリスクがあります。

金融機関は、滞納の期間に応じて以下のように手続きを進めていきます。

時系列で詳しく解説します。

【滞納1日後~】遅延損害金が発生する

ローン契約は、返済期日を守ることが義務づけられているため、住宅ローンの返済を1日でも遅れると、すぐに「遅延損害金」が発生します。

金銭の返済や支払い期日を守れなかった場合に、その遅れたことに対する損害として発生するペナルティ

一般的に、住宅ローンにおける遅延損害金の利率は年14.0%〜14.6%程度に設定されていることが多く、日割りで計算されて請求されます。

たとえば、月々10万円の返済が数日遅れただけでも、利息とは別に数百円〜数千円の遅延損害金が発生することがあります。

こうした小さな遅れの積み重ねが家計を圧迫し、返済計画の狂いを招くリスクとなります。

住宅ローンはたとえ1日の遅れでも損害金が発生するため、口座残高や引き落としのスケジュールを常に確認し、遅延を未然に防ぐことが非常に重要です。

【滞納1〜2ヵ月後】支払い請求・督促状が届く

滞納が1〜2か月続くと、金融機関から「支払い請求書」や「督促状」が送られてきます。

商品代金や借金、家賃などの支払いが期日までに確認できない際に、債務者に対して速やかな支払いを求める正式な書面

この時点では、まだ契約が解除されたわけではありません。

請求に応じてすぐに未納分を支払えば、信用情報への重大な傷や、競売などの法的手続きに進むリスクを回避できる可能性があります。

逆に、対応を怠ると、より厳しい手続きに進むリスクが一気に高まります。

請求書や督促状を受け取った段階で、早めに金融機関へ連絡し、今後の対応を相談しましょう。

【滞納3ヵ月後】催告書が届く

住宅ローンの滞納が3か月を超えると、金融機関から「催告書」が送付されます。

催告書は、督促状よりもさらに重い意味を持つ正式な通知です。

借金返済の滞納や未払いなどがあった際に、債権者が債務者に対し、指定された期日までに支払うよう強く求める書面で、裁判など法的措置を予告する重要な書類

催告書は督促状と異なり、内容証明郵便などで送られ、「いつ・誰が・誰に・何を」通知したかが法的に証明されます。

郵便局が「いつ、誰から、誰に、どのような内容の文書を差し出したか」を証明してくれる特別な郵便サービス

契約解除、督促、時効の成立阻止など証拠を残したいときに利用され、配達証明を付けると到達日も証明でき、法的紛争で強力な証拠となる

催告書が届く段階まで滞納が続くと、金融機関側は裁判所による支払督促や、財産の差し押さえといった法的措置を視野に入れた対応に切り替えます。

滞納が3か月目に差し掛かったら、「最終警告」と捉え、専門家に相談するなど早急に具体的な行動に移すことが重要です。

【滞納3~6ヵ月後】期限の利益喪失通知・代位弁済通知が届く

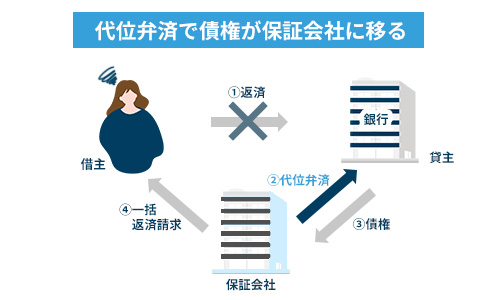

滞納が3~6か月続くと、「期限の利益を喪失」し、さらに「代位弁済通知」が届く可能性があります。

分割で返済する権利を失い、残債を一括返済しなければならない状態

住宅ローンやカードローンなどで返済を滞納した際に、保証会社が債務者に代わって金融機関へ残債を一括返済したことと、今後はその保証会社へ返済義務があることを知らせる通知

この段階に入ると、金融機関ではなく保証会社が窓口となるため、分割での返済を再び認めてもらうことが難しくなります。

この段階に入ると、金融機関ではなく保証会社が窓口となるため、分割での返済を再び認めてもらうことが難しくなります。

また、競売開始が迫っている可能性があり、任意売却などの対処法の手続きを進める時間的な余裕がなくなってきます。

住宅ローンなどの返済が滞った際に、債権者が裁判所に申し立て、担保に入れた不動産(家など)を裁判所が強制的に差し押さえ、オークション形式で売却して債権回収を行う法的手続き

住宅ローンの返済が困難になった際、金融機関(債権者)の同意を得て、自宅などの不動産を市場で売却し、残債を精算する方法

しかし、この段階まで住宅ローンの滞納が進んでしまっても、まだ打てる手はあります。

弊社アルバリンクでは、「期限の利益喪失通知」や「代位弁済通知」が届いた後でも、買取のご相談に対応可能です。

提携する司法書士などの専門家と連携し、競売を回避しながら生活再建を目指せるよう、迅速かつ柔軟な売却プランをご提案します。

「住宅ローンの滞納でもう打つ手がないかも…」と感じている方も、まずは一度ご相談ください。

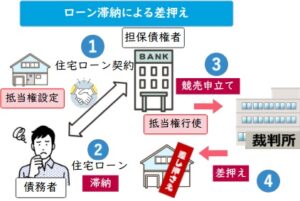

【滞納6〜10ヵ月後】競売開始決定通知が届き家を差し押さえられる

滞納が6〜10か月続くと、裁判所から「競売開始決定通知」が届き、自宅が差し押さえられる可能性が高まります。

住宅ローン滞納などで不動産が差し押さえられ、裁判所が競売手続きを始めることを知らせる通知

保証会社が代位弁済を行った後も債務者の返済がなければ、保証会社は抵当権に基づき不動産の競売を裁判所に申し立てます。

住宅ローンなどの借金返済が滞った際に、金融機関が担保に入れた不動産を強制的に売却して、貸したお金を優先的に回収するための権利

競売開始決定通知は、申し立てが受理されたことを知らせる正式な書類です。

この通知が届くと、不動産には裁判所による「差押登記」がなされ、所有者は自由に売却できなくなります。

債務者が所有する不動産に対して債権者が競売や公売の手続きを開始する際に、その事実を登記事項証明書に記録し、第三者にも公示する登記

任意売却も理論上は可能ですが、開札日までの時間が限られており、買い手探しや債権者との交渉が難航しやすくなります。

滞納が6〜10か月に差し掛かったら、すでに差し押さえや競売が現実化する段階であり、今後の生活や財産を守るために急ぎ具体的な対応を検討すべきタイミングです。

なお、差し押さえの解除方法を詳しく知りたい方は、以下の記事をご参照ください。

【滞納10〜12カ月】競売入札が完了したら退去を命じられる

住宅ローン滞納者に降りかかる深刻なリスク6選

住宅ローンの返済が遅れたとき、最初は「少しの遅れなら大丈夫」と思ってしまうかもしれません。

しかし、滞納を放置すると、金利の上昇や信用の失墜、自宅の喪失など、想像以上に深刻な事態に発展することがあります。

ここでは、住宅ローンを滞納した場合に現実的に起こりうる6つのリスクを解説します。

優遇金利が解除され返済負担が増える

住宅ローンを滞納すると、それまで適用されていた「優遇金利」が解除され、返済額が大きく増えるリスクがあります。

金融機関が提供する店頭金利から割引される金利のことで、これによって実際に適用される適用金利が低くなり、利息負担が軽減される

多くのローン契約では、返済の遅延や延滞があると金利の優遇条件が失効し、店頭金利に戻される仕組みになっているためです。

銀行が設定する住宅ローンなどの「定価」となる基準金利

たとえば、借入額3,000万円・返済期間35年の場合、金利が0.625%から2.475%に上がると、月々の返済額は次のように変わります。

| 金利 | 月々の返済額 | 年間の返済額 |

|---|---|---|

| 優遇金利(0.625%) | 約83,700円 | 約100.4万円 |

| 店頭金利(2.475%) | 約106,300円 | 約127.5万円 |

このように、月々の支払いは約2万2,000円、年間ではおよそ27万円以上も増える計算になります。

優遇金利は一度解除されると、再び優遇が適用される可能性は極めて低く、以降は高金利のまま返済を継続することになるでしょう。

住宅ローン滞納は一時的な問題にとどまらず、長期的な経済負担を生む重大なリスクといえます。

連帯保証人に迷惑をかける

住宅ローンを滞納すると、自分だけでなく連帯保証人にも返済義務が生じ、思わぬ迷惑や経済的負担をかけることになります。

滞納によって契約が破綻すると、金融機関は主債務者だけでなく、連帯保証人に対しても返済を請求できる権利を持つためです。

マイホームの住宅ローンでは、通常は連帯保証人を求められないことが多いものの、以下のような場合には連帯保証人が必要になることがあります。

- 収入合算による借入(夫婦の連帯債務、親子リレーローンなど)

- 共有名義で住宅を購入する場合

- 団体信用生命保険(団信)に加入できない場合

- 自営業などで信用力の補完が求められる場合

こうしたケースで滞納が続き、代位弁済などの手続きが取られた場合、連帯保証人が返済義務を引き継ぐことになり、経済的な負担を背負わせてしまう可能性があります。

さらに、返済請求をきっかけに保証人との関係性が悪化し、精神的なストレスや人間関係のトラブルに発展することも少なくありません。

住宅ローンの滞納は、自分一人の問題にとどまらず、連帯保証人にまで重大な影響を及ぼすリスクがあるため、支払いが困難になる前に適切な対処を講じることが重要です。

なお、連帯保証人について詳しく知りたい方は、以下の記事をご参照ください。

信用情報に傷が付き新たな借入ができなくなる

住宅ローンを滞納すると、信用情報機関に「事故情報(異動情報)」を登録される可能性があり、将来的な借入に大きな影響を及ぼします。

金融機関はローン審査の際に信用情報を必ず確認するため、延滞履歴があると審査に通りにくくなるからです。

滞納が61日以上続いたり、短期間に複数回の延滞がある場合、多くの場合「事故情報」として記録され、その情報はおおよそ5年間は信用情報機関に残るとされています。

その結果、以下のようなサービスや契約において、審査に不利になる可能性があります。

- 携帯電話の端末分割払い(審査落ちや一括払いを求められる)

- マイカーローンや教育ローンの新規契約

- クレジットカードの発行・更新

- 住宅ローンの借り換えや再契約

- 賃貸契約(家賃保証会社を利用する場合)

- 信販系ショッピングローン

- 後払い決済の利用

信用情報に事故情報が登録されると、生活に必要なサービスであっても利用できない事態が起こり得ます。

住宅ローンの滞納は、その後の生活設計や選択肢を大きく狭める重大なリスクといえるでしょう。

競売にかけられたことを親戚などに知られる

住宅ローンを滞納し競売にかけられると、物件情報が裁判所を通じて公開され、周囲に知られるリスクが一気に高まります。

特定の個人名こそ記載されませんが、物件の所在地や写真などから「誰の家か」が推測されてしまうケースも少なくありません。

実際に公開される情報には、以下のような内容が含まれます。

- 物件の所在地

- 間取りや広さ(㎡)

- 物件の外観・内部の写真

- 建物や土地の権利関係

- 鑑定評価額と売却基準価額

- 現在の占有状況(誰が住んでいるかなど)

- 入札期間と開札日

- 裁判所名と事件番号

競売の物件情報は「BIT(不動産競売物件情報サイト)」などで誰でも閲覧できるため、親戚や近所の人、知人に知られる可能性もあります。

金銭面だけでなく、プライバシーや人間関係に与える影響も大きいことを忘れてはいけません。

自宅を失っても返済が続く

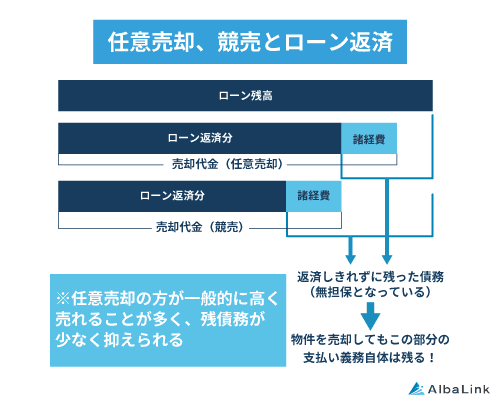

住宅ローンを滞納して競売になっても、残ったローンの支払い義務がなくなるわけではありません。

日本では「家を手放せば借金が帳消しになる」という仕組みではなく、売却額がローン残高を下回れば、その差額は引き続き債務者が支払う義務があります。

つまり、競売によって家が売れても、その売却額がローン残高より少なければ、足りない分は自分で返済しなければならないのです。

競売では、市場価格よりも2〜3割安い金額で落札されることが多く、売却額がローン残高に届かないケースが非常に多く見られます。 そのため、家を失った後も数百万円〜数千万円の借金が残る可能性がある点は、事前に理解しておきましょう。

そのため、家を失った後も数百万円〜数千万円の借金が残る可能性がある点は、事前に理解しておきましょう。

給与が差し押さえられて職場に知られる

住宅ローンの滞納が長期にわたり、競売による売却でも残債を完済できなかった場合、債権者や保証会社は最終的に給与の差し押さえに踏み切る可能性があります。 差し押さえは、裁判所を通じた法的な債権回収手続きの一環であり、決して珍しい対応ではありません。

差し押さえは、裁判所を通じた法的な債権回収手続きの一環であり、決して珍しい対応ではありません。

給与の差し押さえが行われると、毎月の給与から一定額が強制的に差し引かれ、手取り収入が減少します。

これにより家計がさらに厳しくなり、生活への影響が大きくなることが予想されます。

給与の差し押さえは、裁判所から勤務先に対して手続きが行われるため、滞納や差し押さえの事実が職場に知られてしまいます。

その結果、社内での信用を損ねたり、立場に影響を及ぼすリスクもあるため、精神的な負担も無視できません。

住宅ローンの滞納は、財産を失うだけにとどまらず、仕事や生活、社会的信用にまで深刻な影響を及ぼす恐れがあります。

カンタン1分査定

住宅ローンを滞納しないための4つの予防策

住宅ローンの滞納は、信用情報への登録や競売、最悪の場合は給与の差し押さえにまで発展する深刻な問題です。

そうしたリスクを未然に防ぐためには、早めの対策が欠かせません。

ここでは、滞納を回避するために実践できる4つの具体的な予防策を紹介します。

家計の収支を見直す

住宅ローンは毎月かならず発生する固定費のため、家計のバランスが崩れていると、小さな赤字でも積み重なり、いずれ返済が難しくなるおそれがあります。

まずは日々の支出を見直し、返済に無理のない家計へ整えることが、滞納を防ぐ基本です。

たとえば、以下のような項目を見直すことで、月々の支出を減らせる可能性があります。

- 携帯電話の料金プラン

- 動画配信や音楽サービスなどのサブスクリプション

- 食費や外食費の見直し

- 光熱費の節約(契約の見直し、節電など)

- 保険料の削減(不要な特約の解約、プラン変更)

支出を見直して返済に余裕を持たせておけば、突発的な出費があってもローンの支払いに影響が出にくくなります。

住宅ローンは長期にわたる負担になるため、支出をコントロールして、安定的に返済できる家計を作ることが、滞納を防ぐ第一歩です。

早めに金融機関に相談する

「返済が難しいかも」と感じたら、滞納する前にすぐ金融機関へ相談することが何よりも大切です。

金融機関は、最初から競売や差し押さえを望んでいるわけではありません。

返済が厳しくなった事情を早めに伝えれば、返済条件の見直しに応じてもらえるでしょう。

たとえば、以下のような対応が検討されることがあります。

- 返済期間の延長(毎月の返済額を減らす)

- 一時的な返済猶予(元金の支払いを一定期間止める)

こうした措置は、滞納前や初回の滞納段階であれば、とくに受け入れてもらいやすい傾向があります。

収入の減少やボーナスのカットなど、生活に影響が出た時点で、電話や窓口で状況を説明しましょう。

自力で抱え込まず、早めに相談することで、滞納や競売といった最悪の事態を避けるチャンスが生まれます。

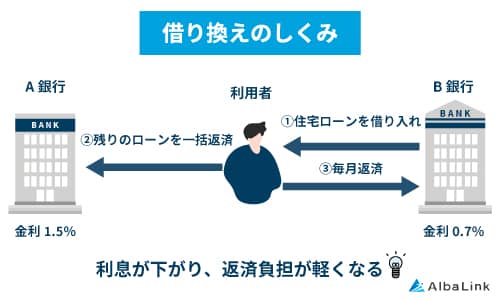

ローンの借り換えを検討する

現在の住宅ローンが家計の負担になっている場合は、他のローンへの借り換えを検討することで返済を続けやすくなる可能性があります。

現在借りているローン(住宅ローン、カードローン、事業資金など)を、別の金融機関や別の商品で新たにローンを組み直して完済し、返済負担の軽減や条件の見直しを図る手続き

金利が下がっている時期に借り換えれば、月々の返済額を減らせるだけでなく、総返済額を大きく圧縮できる場合もあるでしょう。

金利が下がっている時期に借り換えれば、月々の返済額を減らせるだけでなく、総返済額を大きく圧縮できる場合もあるでしょう。

借り換えに伴い、事務手数料や登記費用などの諸費用が発生しますが、長期的に見ればその分を上回るメリットが得られることも珍しくありません。

ただし、返済がすでに滞っている状態では、借り換えの審査が通らない可能性が高くなります。

返済に余裕があるうちに情報を集め、複数の金融機関の条件を比較して、早めに動くことが重要です。

公的制度や支援窓口を活用する

住宅ローンの返済が厳しくなったときは、一人で抱え込まず、公的制度や専門窓口に相談することが重要です。

早めに相談すれば、滞納や競売など最悪の事態を避けられる可能性が高まります。

代表的な制度や窓口を以下にまとめました。

| 支援制度・窓口名 | 主な内容 | 利用対象・条件 | 問い合わせ先 |

|---|---|---|---|

| 多重債務相談窓口(各自治体・財務局) | 無料の借金相談、返済計画の見直し、任意売却や債務整理の助言など | 複数の借入・返済に悩む人 | 市区町村役場、財務局 |

| 生活福祉資金貸付制度(緊急小口資金など) | 失業・収入減などで生活が苦しい人への無利子または低金利貸付 | 一時的な資金繰りが必要な世帯 | 地域の社会福祉協議会 |

| 公的ローン支援(例:自治体の住宅ローン支援制度) | 低金利の借り換えや生活支援を目的とした融資制度 | 条件を満たす住宅ローン利用者 | 自治体、住宅金融支援機構など |

こうした制度をうまく活用することで、返済計画の立て直しや支出の一時的な補填が可能になります。

困ったときは「誰かに相談する勇気」を持ち、できるだけ早く行動に移すことが、未来の安心につながります。

住宅ローンを滞納してしまったときの5つの対処法

住宅ローンの滞納が現実となってしまった場合、放置すれば事態は一気に悪化します。

しかし、すでに滞納してしまったとしても、取れる手段はまだ残されています。

ここでは、住宅ローンの滞納後にとるべき5つの対処法を解説します。

状況を立て直すために、まずは今できる行動から始めましょう。

金融機関に返済猶予やリスケジュールを相談する

すでに返済が遅れ始めた場合は、できるだけ早く金融機関に連絡し、返済猶予や条件変更(リスケジュール)の相談が、競売や差し押さえといった事態を回避する最初の一手になります。

この段階では、すでに督促状が届いている、あるいは滞納が何カ月か続いているケースも少なくありません。

しかし、放置すれば債務は悪化し、代位弁済や競売といった法的手続きに進んでしまいます。

金融機関は、事情を誠実に伝えれば以下のような対応を検討してくれる場合があります。

- 月々の支払いを抑えるための「返済期間の延長」

- 元金の支払いを一時的に止める「元金据え置き」

- 一定期間だけ支払いを軽減する「返済猶予」

これらは、すでに滞納していても、早期に相談することで間に合う可能性があります。

「言い出しにくい」と感じるかもしれませんが、相談を先延ばしにするほど選択肢は減っていきます。

状況が悪化する前に、まずは借入先の金融機関へ現状を伝え、対話の糸口をつかむことが最優先です。

家計を再構築して支払い計画を立て直す

住宅ローンの滞納後、金融機関と交渉して返済条件を緩和してもらったとしても、それだけで安心するのは危険です。

新しい返済条件にあわせて、生活全体を見直すことが、再滞納を防ぐカギになります。

たとえば、収入の範囲で返済を続けられるように、以下のような具体策を講じましょう。

- 支出の中で見直せる項目を洗い出す(通信費・保険・光熱費など)

- 不要なサブスクの整理や、契約の見直しで固定費を削減

- 収入の中から「返済・生活費・予備費」の3つに分ける運用を試す

家計を「返済できる形」に立て直すことで、ローン返済の継続だけでなく、将来的な資金計画も安定します。

滞納をきっかけに、生活の質を維持しながら続けられる家計管理を整えることが、最も現実的なリスタートです。

支払い困難なら売却を視野に入れる

返済の見通しが立たない状態で住宅ローンを抱え続けるのは、非常にリスクの高い選択です。

滞納を放置すれば、最終的には競売にかけられ、自宅を強制的に手放すことになりかねません。

競売では、市場価格よりも安く売却されるため、残債がさらに膨らむ恐れもあります。

そうなる前に、自らの意思で売却を選ぶことで被害を最小限に抑えることが可能です。

状況に応じた方法を選ぶことが、競売を回避し、生活再建への第一歩になります。

競売を回避したいなら任意売却

滞納が深刻化する前に検討したいのが「任意売却」です。

任意売却は競売よりも市場価格に近い金額で売却できるため、より多くの債務を返済に充てられるのがメリットです。

また、引っ越しのタイミングや売却先もある程度選べるため、生活再建に向けて柔軟に動けます。

「全日本任意売却支援協会」「住宅ローン滞納問題相談室」など、任意売却に精通した専門機関に相談すれば、債権者との交渉や手続きを代行してもらえるため、精神的・事務的な負担を大幅に軽減できます。

ただし、任意売却を行うには、金融機関の承諾が必要です。

ローン残高や滞納状況によっては承諾が得られない場合もあるため、なるべく早い段階で相談することが大切です。

なお、任意売却の相談先について詳しく知りたい方は以下の記事も併せてお読みください。

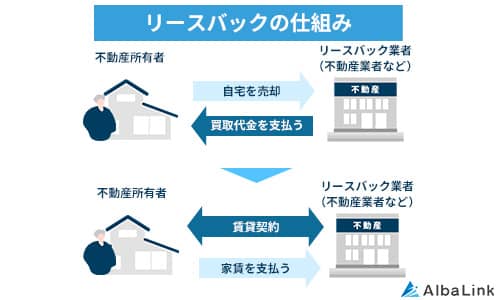

自宅に住み続けたいならリースバック

住宅を手放しても、引き続き同じ家に住み続けたい場合、「リースバック」という方法があります

自宅を不動産会社などに売却し、その後は買主と賃貸契約を結んで同じ家に住み続ける仕組み

リースバックのおもなメリットは以下のとおりです。

- 資金を確保できる:売却代金で住宅ローンや生活費をまかなえる

- 住み続けられる:引っ越し不要で生活環境を維持しやすい

- 維持費が不要になる可能性:固定資産税や修繕費の負担が減る

とくに、通勤・通学や近隣との関係を重視する方には有効な手段です。

一方で、以下のようなデメリットもあります。

- 売却価格が安くなりがち:市場価格の60〜80%にとどまることもある

- 毎月の家賃が必要:売却額が高いと家賃も高くなる傾向がある

- 契約に期限がある:定期借家契約などで長期入居が難しい場合もある

- 資産として残せない:所有権を手放すため相続には不向き

また、将来的に自宅を買い戻すことを前提に利用する場合は、買い戻し価格や契約条件を事前に確認しておくことが重要です。

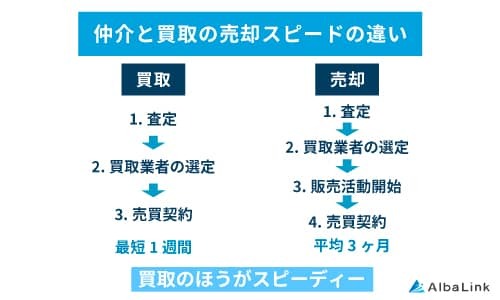

早く現金化したいなら不動産買取

住宅ローンの滞納が進み、「急いで現金を用意したい」「競売にかけられる前に売却したい」といった場合は、専門の不動産買取業者による直接買取という方法があります。 仲介と異なり、買主を探す必要がないため、スピーディに現金化可能です。

仲介と異なり、買主を探す必要がないため、スピーディに現金化可能です。 そのほかにも、専門の不動産買取業者の買取には多くのメリットがあります。

そのほかにも、専門の不動産買取業者の買取には多くのメリットがあります。

- 買主探しが不要

不動産会社が直接買取るため、販売期間を短縮 - 築年数が古い物件や差し押さえ直前でも対応可能

権利関係が複雑な物件や、他社で断られたケースでも売却可能 - 売却後のトラブルリスクが少ない

契約不適合責任を問われないため精神的な負担を軽減

売主が買主に引き渡した物件が、契約内容に適合しない場合に、売主が負う責任

買取を検討する際は、住宅ローン問題への理解が深く、実績がある業者を選ぶことが重要です。

弊社アルバリンクは、司法書士・弁護士・税理士などの専門家と連携し、任意売却や権利関係の整理、債権者との交渉など、複雑な問題にもワンストップで対応いたします。

「誰に相談すればいいかわからない」「時間がない」といった方でも、スムーズな売却をサポート最短数日での現金化も可能です。

差し押さえ前の早い段階であれば、築古物件や難あり物件でも柔軟に対応できます。

住宅ローンの滞納でご自宅を手放すかお悩みなら、ぜひ弊社までご相談ください。

>>【住宅ローン滞納中の家でも高額売却】無料の買取査定を依頼する

なお、不動産買取について詳しく知りたい方は、以下の記事をご参照ください。

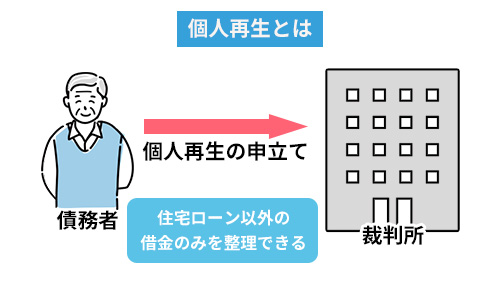

個人再生を検討する

住宅ローン以外の借金も含めて返済が困難な場合、「個人再生」を検討する価値があります。

借金が返済困難な個人が、裁判所を通じて借金を大幅に減額(原則5分の1〜10分の1程度)してもらい、減額後の借金を3年〜5年で分割返済する手続き

住宅ローン特例付きの個人再生では、住宅ローンはそのまま残し、マイホームを維持できる可能性もあります。

住宅ローン特例付きの個人再生では、住宅ローンはそのまま残し、マイホームを維持できる可能性もあります。

ただし、次のような注意点もあります。

- すべての借金が対象になる

住宅ローン以外のカードローン・クレジット債務など借入が対象になる - 信用情報に事故情報が登録される

信用情報機関に「事故情報」として登録され、約5〜10年はローンやクレジットカードの新規契約が難しくなる - 所有財産の額が返済額に影響する

持ち家・預貯金・保険などが多いと、減額できる範囲が小さくなる - 新たな借入・カード契約が制限される

手続き中や再生期間中は、ローンやクレジットの審査に通らい - 安定した収入が前提

収入が不安定な場合、認められないケースもある

制度を活用すれば、借金の負担を大幅に減らせる一方、裁判所への提出書類の作成や再生計画の立案など、法律や制度に関する高度な知識が必要です。

必ず弁護士や司法書士といった専門家に相談し、任意売却や不動産買取など他の選択肢とも比較して判断しましょう。

自己破産で債務を精算する

住宅ローンの返済がどうしても困難で、他の対処法でも解決が見込めない場合は、最終手段として「自己破産」を検討することになります。

裁判所を通じて借金の支払い義務そのものを免除してもらう手続き

自己破産をすれば借金はすべてなくなりますが、マイホームを失うといった影響や制限も大きく、慎重な判断が求められます。

自己破産をすれば借金はすべてなくなりますが、マイホームを失うといった影響や制限も大きく、慎重な判断が求められます。

自己破産のおもなデメリットは以下の通りです。

- 自宅を手放す必要がある

住宅ローンの残る不動産は原則として処分対象となるため、マイホームを失う - 信用情報に事故情報が登録される

信用情報に記録され、5〜10年ほどローンやクレジットカードが利用できなくなる - 新たな借り入れや契約に制限がかかる

手続き中は金融機関の審査が通らず、新規の借入れや契約が原則できない

自己破産は、申立書類の作成や裁判所とのやり取りといった高度な法律知識や専門的な判断が求められるため、弁護士や司法書士といった専門家のサポートが不可欠です。

だからこそ、家を手放さなければならない状況であっても、自己破産に進む前に「専門業者による不動産買取」という、柔軟で現実的な解決策を検討することが重要です。

>>【住宅ローン滞納中の家でも高額売却】無料の買取査定を依頼する

まとめ

住宅ローンを滞納すると、遅延損害金の発生から始まり、督促、催告、競売、そして強制退去に至るまで深刻な事態が進行します。

さらに、優遇金利の解除による返済負担の増加、信用情報への傷、連帯保証人や職場への影響など、多方面にリスクが及びます。

対処法としては、金融機関との交渉や家計の見直し、借り換え、公的支援の活用などがありますが、いずれも状況によっては効果が限定的です。

とくに、競売に至ると物件が相場より大幅に安く売却され、残債が多く残る可能性もあります。

そうしたリスクを回避する現実的な手段が家の「売却」です。

中でも、不動産買取はスピーディかつ競売よりも高値で売れる可能性があり、早期解決に最適です。

専門の買取業者なら交渉や手続きもスムーズで、精神的負担を軽減できます。

弊社アルバリンクは、住宅ローン滞納による物件の買取を多数手がけてきた実績ある専門業者です。

スピード感のある対応と、弁護士や司法書士など各種専門家との連携により、早期の問題解決をサポートします。

住宅ローンの滞納でお悩みなら、まずは弊社へご相談ください。

競売を避け、より良い再出発を目指すための一歩になります。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら