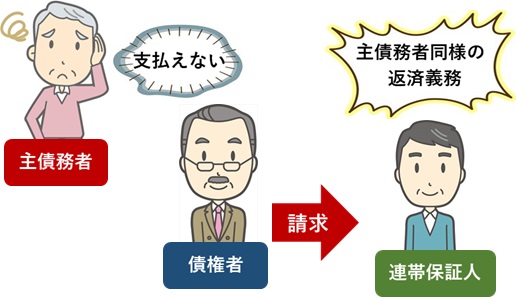

連帯保証人とは

まずは連帯保証人とはどういった人なのか、どのような法的責任を負うのかを見ていきましょう。

連帯保証人は、主債務者と連帯して借金の返済の責任を担う人です。

主債務者とは、借金した本人。

連帯保証人は、主債務者が返済をしないときに代わりに支払わねばなりません。

単なる保証人との違い

連帯保証人と単なる保証人との違いは、支払い義務を強化されているところです。

連帯保証人の場合「主債務者と同等の責任」が課されます。

たとえば、連帯保証人には原則として「負担限度」がありません。

主債務の全額について支払い義務を負います。

なお、個人根保証の場合には極度額の定めがあり、責任が限定されます。

将来発生する不特定の債務について保証する契約。

また「先に主債務者へ返済請求してほしい」「先に主債務者の財産へ強制執行してほしい」などと反論することもできません。

「債権者から支払い請求が来たら、全額について返済しなければならない」

それが連帯保証人の重い責任です。

以下の記事では、孤独死で亡くなった方の連帯保証人が原状回復費用を支払わなければならないのかについて解説しています。

併せて参考にしてください。

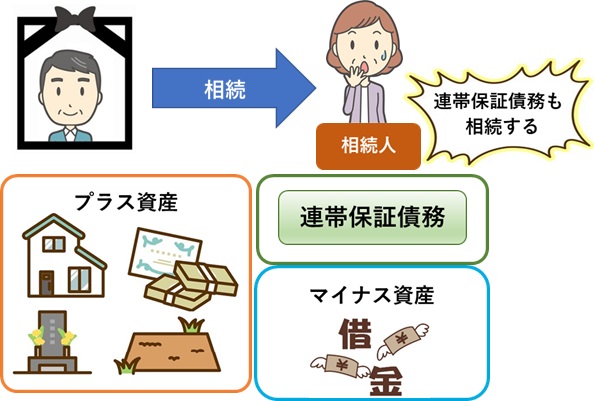

連帯保証債務は相続時の対象

原則として、連帯保証債務は法定相続人に受け継がれます。

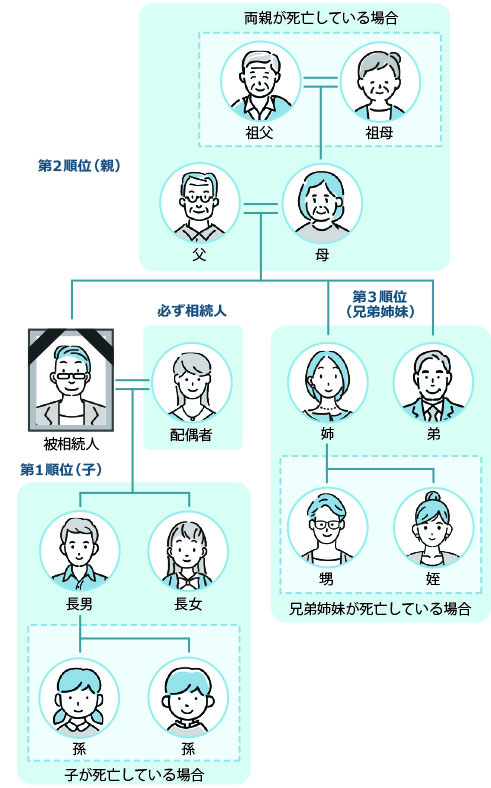

親や配偶者が誰かの連帯保証人になっていたら、遺された配偶者・子ども・父母・兄弟姉妹などの相続人が連帯保証人としての地位を引き継ぎます。

なお、法定相続人には優先順位があり、第1順位であれば、被相続人の配偶者・子どもが連帯保証債務を相続します。

なお、基本的な相続の概念については、以下の記事で詳しく解説しています。

相続財産にはマイナス財産も含まれる

遺産相続といえば「預貯金」「不動産」などのプラスの財産を思い浮かべる方が多いでしょう。

しかし相続対象はプラスの財産だけではありません。

「借金」「滞納家賃」「未払い税」などの負債も相続されてしまいます。

親が負債を抱えたまま亡くなったら、子どもが代わりに返済をしなければなりません。

相続対象となる負債には以下のようなものがあります。

・借金(キャッシング、事業ローン、クレジットカード、カードローン、車のローンなど)

・滞納家賃

・滞納通信料(スマホ代など)

・滞納税、健康保険料

・滞納している買掛金、リース料など

・保証債務

連帯保証債務を含む保証債務も相続の対象です。

親が連帯保証人だった場合、相続した子どもが引き続いて保証人になってしまうと理解しましょう。

債権者から請求がきたら払わねばならない

連帯保証債務を相続したら、将来主債務者が支払をしなくなったときに債権者が返済を要求してくるでしょう。

相続によって連帯保証人となった以上、支払を拒否できません。

「親に連帯保証債務があるとは知らなかった」といっても通用しないのです。

連帯債務には気づかないケースが多い

本人が主債務者として借りた借金であれば、相続開始直前まで返済を継続しているのが通常です。

相続発生後、相続人たちが被相続人の預金取引履歴を見たら、借金している事実を把握しやすいでしょう。

滞納している場合には債権者から督促が来ているはずです。

相続人が電話の着信や留守電、郵便物などを見れば借金の存在を把握できます。

これに対し連帯保証債務の場合には主債務者が払っている限り、連帯保証人のもとへ督促が来ません。

もちろん連帯保証人が支払いをする必要もありません。

相続発生後、相続人たちが預金取引履歴をみても「借金している事実」は把握できませんし、郵便や電話などでも確認できないのです。

親が連帯保証人となっていても、相続人となった子どもが気づかないケースが多いので注意しなければなりません。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

連帯保証人を免れるには

親や配偶者が誰かの連帯保証人となっている事実をつかんでいるなら、相続人として連帯保証債務を引き継がない方法があります。

連帯保証債務を免れる方法は、以下の2つです。

- 相続放棄

- 限定承認

以下でそれぞれみていきましょう。

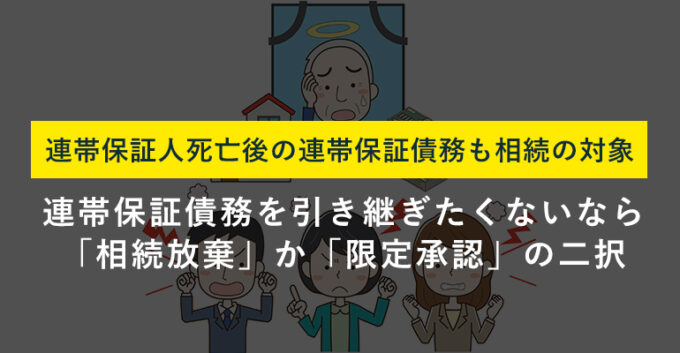

相続放棄

相続放棄とは、初めから相続人とならないので一切の遺産相続をしないことを言います。

もともと法定相続人であっても、相続放棄したら一切の資産や負債を相続しません。

法的には「初めから相続人ではなかった」扱いになります。

親が借金していても家賃を滞納していても税金を払っていなくても、子どもは一切支払をせずに済みます。

もちろん連帯保証債務も相続せずに済むので、主債務者が支払をしないときに代わりに返済する必要もありません。

相続放棄の方法

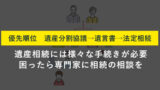

相続放棄をしたいときには「家庭裁判所」で「相続放棄の申述」という手続きをしなければなりません。

単に他の相続人へ「相続放棄します」と告げたり一筆書いて差し入れたりしても無効なので、注意しましょう。

相続放棄の申述をする家庭裁判所は「被相続人(亡くなった方)の住所地を管轄する家庭裁判所」です。

そこへ、以下の書類を提出して相続放棄の申述をしましょう。

・相続放棄の申述書(自分で作成します)

・被相続人の住民票除票または戸籍附票

・被相続人の死亡の記載のある戸籍謄本、除籍謄本

・申述人(放棄したい人)の戸籍謄本

場合によっては上記以外の戸籍謄本類が必要となるケースもあります。

また収入印紙800円分と連絡用の郵便切手も提出しなければなりません。

郵便切手については各裁判所で金額や内訳が異なるので、事前に問い合わせて確認しましょう。

なお、相続放棄の概要と相談先については、以下の記事で詳しく解説しています。

家庭裁判所から照会書が届く

相続放棄の書類を家庭裁判所へ提出すると、家庭裁判所から「相続放棄に関する照会書、回答書」という書類が届きます。

ここには裁判所からのいろいろな質問事項が書かれています。

たとえば被相続人との関係や生前の交流、把握している財産などが聞かれます。

回答書へ回答事項を記入して返送しましょう。

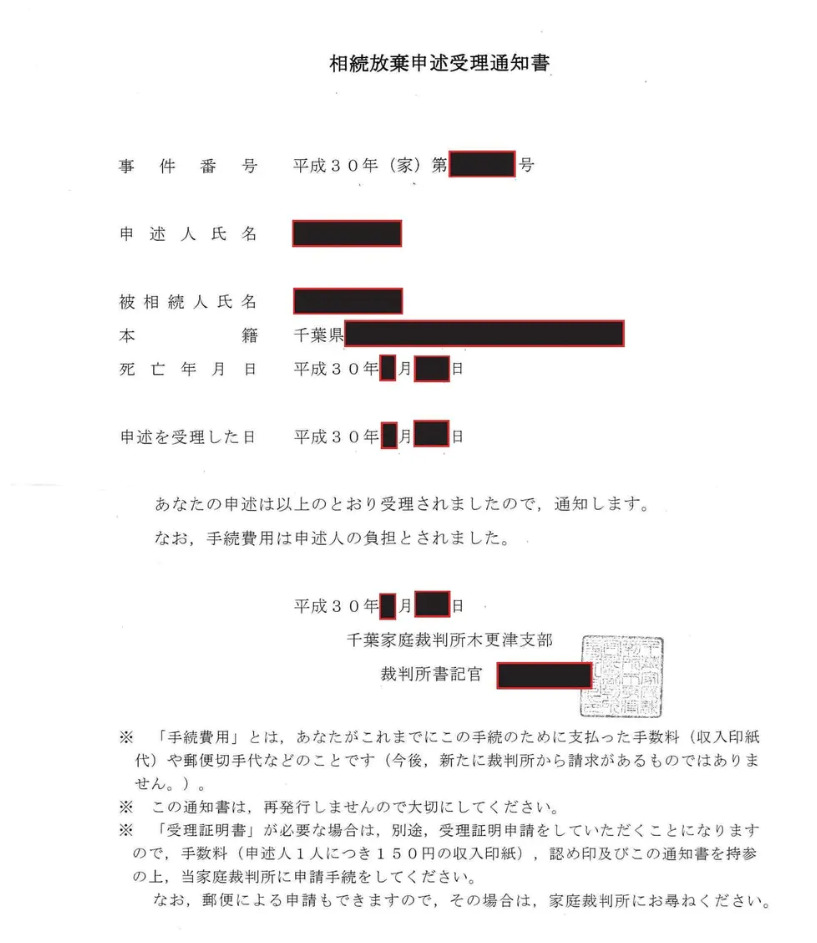

相続放棄が受理される

回答内容に特に問題がなければ、家庭裁判所で相続放棄の申述が受理されます。

すると、申述人の自宅宛に、以下のような「相続放棄申述受理通知書」が送られてきます。

ここまで完了すれば、正式に相続放棄ができたということです。

連帯保証債務の支払をせずに済むので安心しましょう。

相続開始を知ってから3ヶ月を過ぎると相続放棄できない

相続放棄には期限があるので注意が必要です。

基本的には相続開始を知ってから3ヶ月以内に家庭裁判所で申述しなければなりません。

期限を過ぎると連帯保証債務を相続しなければならない可能性が高まるので、早めに手続きを行いましょう。

限定承認

法定相続人が連帯保証債務を相続しないためのもう1つの方法が「限定承認」です。

限定承認とは、遺産内容のプラス資産とマイナスの負債を通算し、プラスとなった場合にのみプラス資産を引き継ぐ手続きです。

全体としてマイナスになった場合には相続しません。

債務超過が明らかであれば相続放棄すれば良いのですが、相続放棄するとプラス資産があっても受け取れなくなってしまいます。

一方で限定承認をすると、マイナスになった場合には相続せずに済みますが、プラスになればプラス資産を相続できるメリットがあります。

限定承認は「プラスの遺産が相当程度ある場合でマイナスの遺産が不明確なとき」に有効な手段となるでしょう。

限定承認のデメリット

限定承認にはデメリットがあります。

それは「手続きが面倒で長期間がかかる」こと。

まず、限定承認するには相続人全員が共同で申述しなければなりません。

1人でも反対したり非協力的な相続人がいたりしたら、限定承認はできないのです。

また手続きが完了するまでに長い時間がかかります。

ようやく手続きが完了したときにプラスの資産があったら、その資産を遺産分割協議によって分け合わねばなりません。

その手続きの煩雑さから、平成30年度では相続放棄が行われた件数21万5,320件に対し、限定承認はわずか709件です。

限定承認するかどうか迷ったときには、こういったデメリットも含めて検討しましょう。

限定承認の期間制限

限定承認にも相続放棄と同様の期間制限があります。

つまり「相続開始があったことを知ってから3ヶ月以内」に家庭裁判所で「限定承認の申述」をしなければなりません。

しかもこのときには「法定相続人が全員共同で」手続きをする必要があります。

相続放棄であれば、1人でもできるのでさほど急ぐ必要はないかもしれません。

限定承認をしたいなら、相続放棄のケース以上に急いで他の相続人と連絡をとり、足並みを揃えて手続きを進める必要があるでしょう。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

連帯保証人の債務の相続割合

相続人が1人であれば、その相続人が連帯保証債務を全部相続します。

では配偶者と子どもが相続する場合、子どもが複数いる場合など、相続人が複数のケースでは誰がどのくらい連帯保証債務を相続するのでしょうか?

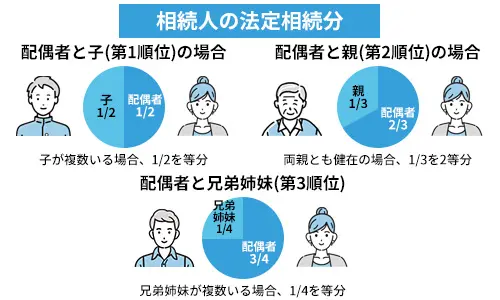

法定相続分に応じて分割される

連帯保証債務が複数の法定相続人へ相続される場合、基本的には「法定相続分」に応じて分割相続されます。

法定相続分とは、民法で定められた相続人の範囲と相続割合です。

たとえば3,000万円の連帯保証債務が遺されて、妻と2人の子どもが相続するとしましょう。

法定相続分は、妻が2分の1、子ども達がそれぞれ4分の1ずつとなります。

妻が3,000万円×2分の1=1,500万円、子ども達はそれぞれ3,000万円×4分の1=750万円分の連帯保証債務を相続します。

債権者から妻へは1,500万円の支払い、子ども達へはそれぞれ750万円ずつの支払を請求される可能性があります。

法定相続分の割合については、以下の記事で詳しく解説しています。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

連帯保証債務を相続したときの注意点

連帯保証債務を相続したときの注意点は以下の2つです。

- 相続放棄をしたら次順位の相続人に影響が及ぶ

- 債務者との関係で、相続人らが勝手に相続割合を変えられない

相続放棄をしたら次順位の相続人に影響が及ぶ

連帯保証債務を相続したとき、相続放棄すれば自分は負債から逃れられます。

しかし次順位の相続人に負債が引き継がれてトラブルになるケースがあるので注意しましょう。

たとえば親が亡くなっているケースで子どもが相続放棄したら、兄弟姉妹が相続人となります。

子どもが相続放棄した事実を兄弟姉妹に知らせなければ、ある日突然債権者が兄弟姉妹へ連帯保証債務の支払を要求するかもしれません。

そうなったら兄弟姉妹が返済しなければならない可能性もあります。

兄弟姉妹から子どもへ連絡が入りもめごとになるリスクも高まります。

自分が相続放棄することによって次順位の相続人へ地位が移る場合には、必ず次順位の相続人へも連絡を入れて事情を説明しましょう。

債務者との関係で、相続人らが勝手に相続割合を変えられない

相続人が全員で負債を相続したとき「できれば支払を1人に集中させたい」と考えるケースが少なくありません。

たとえば「支払能力の高い長男に、連帯保証債務の支払い義務を負わせよう」などと考えることもあるでしょう。

しかし、これは基本的にできないので注意してください。

負債は法定相続分に従って分割相続されるからです。

確かに預貯金などの「プラス資産」であれば、法定相続人達が遺産分割協議を行って自由に相続割合を決められます。

妻だからといって必ずしも半分相続しなくてもかまいません。

たとえば事業承継のケースであれば、後継者である長男へ資産を集中させることも多いでしょう。

一方で、負債についてはそうはいきません。

法定相続人が勝手に割合を変えると債権者が害される可能性があるからです。

自分たちの間だけで負担割合を決めるのは勝手ですが、債権者には主張できません。

債権者から法定相続分に応じた連帯保証債務の支払を要求されたら応じざるを得ないので、注意しましょう。

なお負債を集中させる合意も自分たちの内部的には有効です。

その場合、債権者から請求が来たら法定相続分とおりに支払って、後から清算する流れとなります。

被相続人が連帯保証人であった場合の調べ方

亡くなった方が連帯保証債務を遺したとき、相続人が気づかないケースが多々あります。

そんな中、連帯保証債務を明らかにするにはどうしたら良いのでしょうか?

この章では、被相続人が連帯保証人であった場合の以下4つの調べ方を紹介します。

- 家や事業所を調べる

- 顧問税理士に問い合わせる

- 債権者からの郵送物等を探す

- 通帳から返済履歴がないか探す

家や事業所を調べる

連帯保証債務が遺されやすいのは、親や配偶者が「事業者」だった場合です。

社長は会社の連帯保証人となったり、取引先などの付き合いで連帯保証人になったりする機会が少なくありません。

まずは事業所、会社の執務室、家の中などに連帯保証人となっている「契約書」がないか、確認しましょう。

一般の方でも賃貸借契約の連帯保証人になる可能性があります。

その場合、自宅に賃貸借契約書が保管されているケースが多いでしょう。

顧問税理士に問い合わせる

親が社長をしていた会社に顧問税理士がいたら、問い合わせて事情を聞いてみましょう。

金融機関から借り入れをする際、社長の個人資産が担保に設定されていたり、社長自身が連帯保証人になっているケースが多いためです。

顧問税理士に問い合わせて、連帯保証人になっているかどうかの事実確認をし、把握しているなら詳細を確認しましょう。

債権者からの郵送物等を探す

すでに支払を滞納している場合には、債権者から督促状が来ている可能性もあります。

また債権者から連帯保証契約の状況を示すお知らせが届いているケースもあるので、郵便物はしっかりチェックしてみてください。

債権者が金融機関であれば、JICC・全銀協・CICなどの信用情報機関に情報開示請求をすると、連帯保証人について確認できる場合があります。

通帳から返済履歴がないか探す

通帳や預金の取引明細書を見て、入金や引き落としなどの履歴がないかも確認しましょう。

すでに連帯保証人としての支払いが発生している状態であれば、通帳の入出金記録を調べると返済履歴を確認できる可能性があります。

まとめ

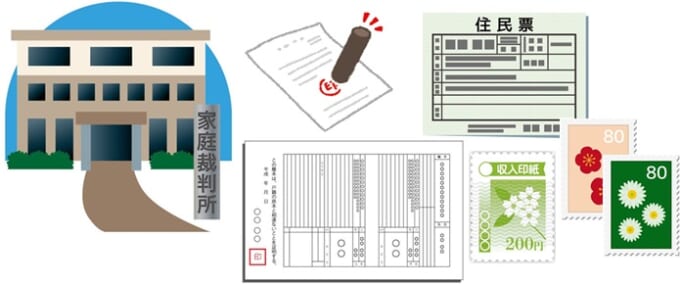

連帯保証債務も相続の対象になるので、親が事業者だった場合には特に注意が必要です。

負債を相続してしまったら、早急に相続放棄または限定承認をしましょう。

もし、家庭裁判所で申述が間に合わず、相続放棄・限定承認ができなかった場合には、相続した不動産を売却して負債を支払える可能性もあります。

借金の相続で困ったときには弁護士に、不動産の売却や活用については不動産会社へ相談してみてください。

なお、弊社AlbaLink(アルバリンク)は日本全国の相続物件を買い取っている買取業者です。

悪立地・築古など、市場で売れにくい訳あり不動産も積極的に取り扱っており、お客様からも多くの感謝の声を頂戴しております。

また、相続専門の弁護士・司法書士・税理士などの専門家と連携があり、相続に関するお悩みのアドバイスやサポートが可能です。

無料査定・無料相談はいつでも受け付けておりますので、お気軽にお問い合わせください。

もちろん、査定・相談のみの問い合わせも大歓迎です。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら