再建築不可物件は住宅ローンが組める?

結論として、再建築不可物件のローンを金融機関で組むのは難しいといえます。融資を行うか否かの判断は最終的に金融機関が行うため皆無であるとは言い切れませんが、住宅ローンとしての融資を受けることができる可能性はかなり低いと考えておいた方が無難でしょう。

ローンが組みにくい理由

再建築不可物件が金融機関のローンを組むのが難しい理由は大きく2つあります。順にご紹介していきましょう。

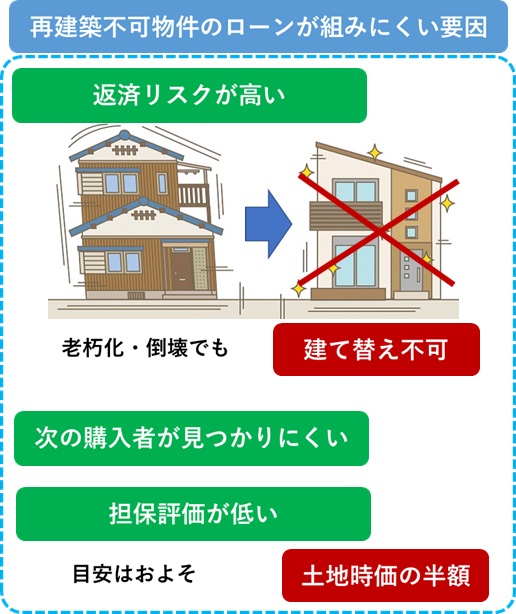

建替えができず返済リスクが高い

再建築不可物件は、文字通り建物を再び建築することができない土地を指しています。築50年以上経過している建物が大半なので、仮に融資を行なって建物が倒壊や破損して住めなくなった場合でも建て替えを行うことはできません。

住めなくなった場合は新たな住居を用意する必要があり、場合によっては二重のローンに苦しむことにもなります。

また、土地を売却しようにもローンが組みにくい物件ということは次の買い手も購入資金の確保に苦労します。

売りたくても売れないまま、ローンだけが残るという返済リスクの高さが一つ目の理由です。

担保評価が低い

二つ目の理由は再建築不可物件の担保評価が低いことです。もともと活用しにくい土地であり、老朽化している建物が多いことから土地家屋の評価額は低い傾向にあります。

目安としては、土地の時価総額の半額程度とされており、再建築不可物件の換金性が低いことからも担保としての評価を下げる一因です。

土地家屋の評価額が低いということは担保としての評価も低いということになります。通常は返済不能に陥った場合、担保とした土地を売却してローンの返済に充当することもできます。しかし再建築不可物件は売却できる可能性が低いため、担保として価値がないと判断されるので融資を断られるケースが大半です。

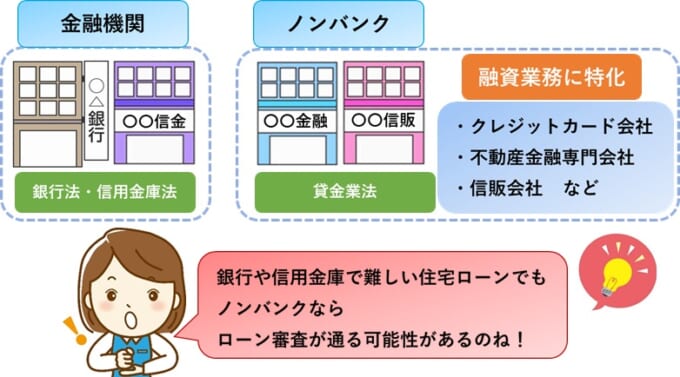

ノンバンクの住宅ローンを検討する

再建築不可物件を購入する場合の資金調達方法として、ノンバンクの住宅ローンを組むことが選択肢として挙げられます。そこでノンバンクのローンを利用する上でどのような問題点があるのかを確認しておきましょう

ノンバンク住宅ローンのメリット

ノンバンクとは銀行や信用金庫などの金融機関ではなく、融資業務に特化した会社を指しています。具体的にはクレジットカード会社や不動産金融専門会社、信販会社などがノンバンクに該当します。

銀行は銀行法、信用金庫は信用金庫法が適用されて業務を行いますが、ノンバンクは貸金業法という法律に従って業務を行います。貸金業法という名が示す通り、お金を貸すことがノンバンクの主な業務内容といっても良いでしょう。

ノンバンク系ローンのメリットは再建築不可物件の住宅ローンの審査が通る可能性があることです。金融機関で再建築不可物件の住宅ローンを組むのが非常に難しいことから、この点が大きなメリットといえるでしょう。

また、審査から融資実行までのスピードが早く、基本的に銀行口座を開設する必要もないので、すぐに資金を調達したときに便利な方法です。

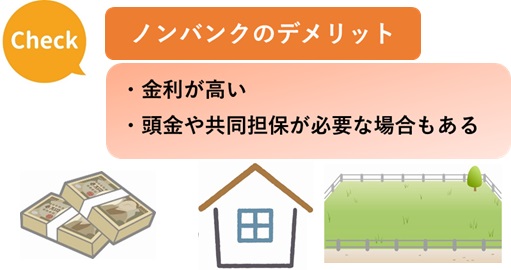

ノンバンク住宅ローンのデメリット

ノンバンク系のローンを利用するデメリットとしては第一に「金利が高い」ということが挙げられます。

ノンバンクはお金を貸すのが業務ですが、金融機関と違い預金者の預入金を元手に貸金業務を行うことができません。ノンバンクの資金調達先は私たちと同じ金融機関であることが大半です。

ノンバンクは利益を出すために銀行から資金調達したとき以上の金利をつけて融資を行うので、ノンバンクを利用する場合は銀行より金利が高くなることがデメリットとして挙げられます。

1000万円の融資を20年で返済する場合、金利が1%違うだけで返済額は毎月5000円程度の差が発生します。当然、支払い総額にも大きな差が出るのが大きなデメリットです。

二点目として頭金や共同担保を求められるのもノンバンクのデメリットです。

頭金とは、借入開始時にある程度の金額を現金で支払うことでローンの借入額を減らす方法です。頭金を用意できる場合には借入額が減るのでメリットとしても作用しますが、再建築不可物件の担保評価が低く借入限度額が購入額を下回ると頭金で充当する必要が出てきます。

また、共同担保を求められる可能性もあります。

共同担保とは、複数の土地建物を担保に設定することです。一つの不動産では担保評価が足らない場合に共同担保を設定して融資額を大きくする方法のことをいいます。

再建築不可物件は担保評価が低いことから、頭金や共同担保の設定を求められる場合があることもデメリットとして挙げられます。

なお、ノンバンク住宅ローンであり比較的低金利の「フラット35」は、再建築不可物件では原則として利用できません。接道義務規定に適合していることが、フラット35の基準になっているためです。

都市部の物件であれば好条件が出る場合も!?

再建築不可物件は担保評価が低く設定される場合が大半ですが、都市部などで好立地の場合には担保評価が高くなる可能性があります。

例えば、敷地が広く日当たりも良好で住宅の状態がすぐに住んでも問題のないような物件の場合は高く評価されることもあります。

特に駅前などの交通利便性の高い土地や地価の高い地域であれば、周囲の土地と比べて価値が低いとしても、十分に高い評価を出されて金利面などで好条件を設定されることも十分あり得るでしょう。

不動産担保ローンを検討する

再建築不可物件を購入する場合、ノンバンク以外の資金調達の方法として、不動産担保ローンという選択肢もあります。どのようなローンかをご紹介していきましょう。

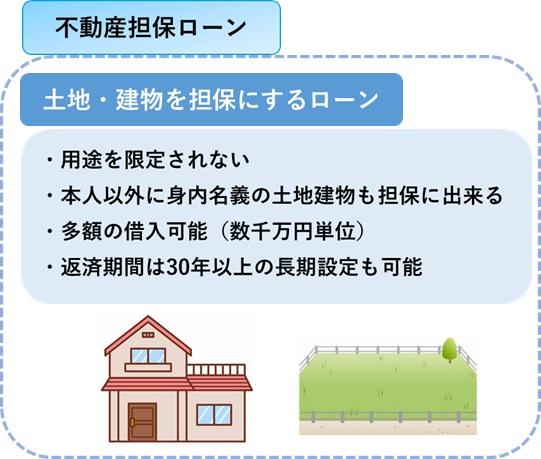

不動産担保ローンとは

不動産担保ローンは土地や建物などの不動産を担保にするローンを指します。

用途を限定されないので再建築不可物件の購入に充てることができます。金融機関によっては、ローンは本人名義だけでなく両親や配偶者名義の土地建物を担保にすることもできます。

不動産担保ローンのメリット

不動産担保ローンは借入限度額が他のローンに比べると大きくなるのがメリットで、不動産の価値が高ければ高いほど借入限度額が大きくなります。

他のローンが最大で1000万円程度の限度額に対して、不動産担保ローンであれば数千万円単位の借入も可能です。

また長期間のローン設定が可能で、30年以上の返済期間を設定することができます。

借入金額が大きくても返済期間が長ければ、月々の返済負担は抑えられるでしょう。さらに資金使途に制限がないので、再建築不可物件のほかにも幅広い用途で活用できることもメリットといえます。

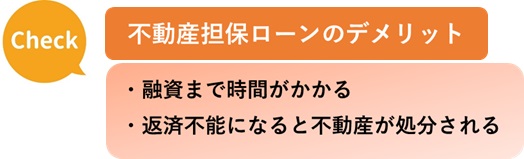

不動産担保ローンのデメリット

不動産担保ローンのデメリットとして、融資までに一定の時間がかかる点があげられます。

融資額を決めるうえで担保とする不動産の評価が必要になるためです。さらに個人の信用調査も行わなければならず、特に借入額が大きい場合は審査が長期化する傾向があります。

また、返済不能になると不動産を処分されてしまうリスクがあります。そのため、長期的な視点になり、余裕を持った返済計画を立てることが重要です。

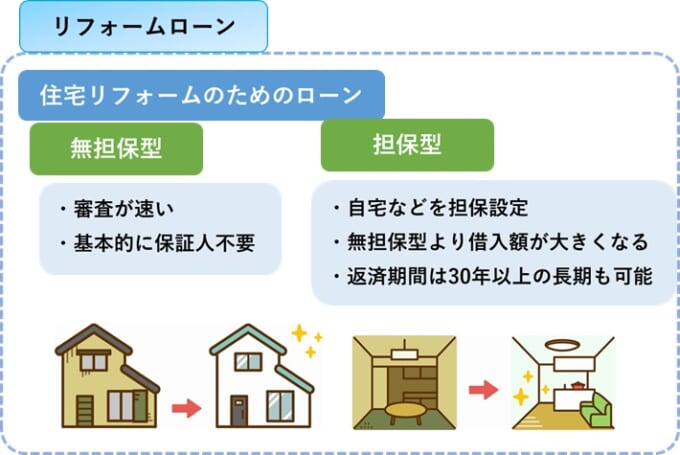

リフォームローン

再建築不可物件は建築から50年以上の年月が経っている物件も多く、利用する場合にリフォームを行うことも珍しくありません。購入後にリフォームを行う前提でリフォームローンで資金調達を行うのも一つの方法です。

リフォームローンはその名の通り、住宅をリフォームするための費用として組まれるローンで「無担保型」と「担保型」の2種類のローンがあります。

無担保型のリフォームローンは担保がないので審査が早く、保証人なども基本的に不要なので手軽に借りることができるローンといえるでしょう。

ただし、借入額が最大500万円程度で金利も担保型よりも高くなります。返済期間は長くても15年以内になるでしょう。

担保型のリフォームローンは自宅などを担保に設定することで無担保型のリフォームローンに比べて借入額が大きくなります。担保型は5000万円まで借入可能で、返済期間も30年~35年程度の長期設定も可能です。

ただし、不動産担保ローンと同じように返済できない場合には担保にした不動産を処分されてしまうリスクがあります。

リフォームローンは個人で直接金融機関やノンバンクに交渉することもできますが、リフォーム会社が決まっている場合はリフォーム会社経由で交渉を依頼することも可能です。

再建築不可物件のリフォームについては以下にまとめています。

まとめ

ご紹介した通り、再建築不可物件で住宅ローンを組むことはほぼ不可能といって良いでしょう。

再建築不可物件を購入する場合には、ノンバンク系のローンや不動産担保型ローン、リフォームローンなどを活用して資金調達を行う必要があります。

金利や審査条件はそれぞれのローン会社や金融機関ごとに異なりますので、比較検討して最も条件の良い相手先の融資を受けることがポイントです。

あまり金利が高いローンを組んでしまうと物件代金を安く入手できるという再建築不可物件のメリットを失ってしまうこともあります。

住宅や物件の購入は一生のうちにそうあることではありません。資金調達を行う場合には長期的な視野で無理のない返済計画を立てて融資に臨むようにすることをおすすめします。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら