固定資産税評価額とは不動産の価値を示す基準となる評価額のこと

固定資産税評価額とは、固定資産税と都市計画税、不動産取得税、登録免許税の算出時に基準とする評価額のことです。

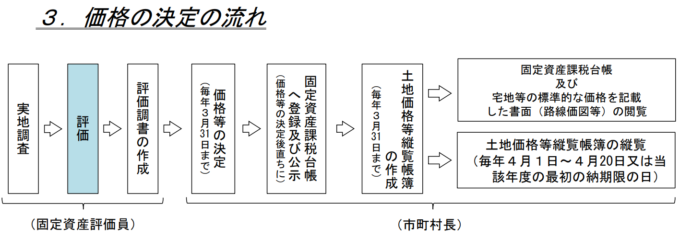

各自治体が毎年1回以上の頻度で土地・家屋の実地調査を行ってから、「固定資産評価基準」に基づいて評価額を決定します(毎年変動するのではなく、原則3年に1度の見直し)。

宅地の固定資産税評価額は「公示価格の7割」を目安に設定されています。

固定資産税評価額から売却相場を計算する2つの方法

さっそく、固定資産税評価額から物件の売却相場を計算する方法を見てみましょう。

固定資産税評価額を確認する

まず、以下の方法で固定資産税評価額を確認します。

- 年に一度不動産の所有者に送られてくる「固定資産課税明細書」で確認する

- 市区町村の窓口または郵送で「固定資産評価証明書」を取得する

- 市区町村の税務課窓口で「固定資産課税台帳」を閲覧する

1.の固定資産課税明細書を紛失した場合は自治体で再発行が可能です。

2.の固定資産評価証明書の取得には申請が必要で、自治体によってはマイナンバーカードがあればコンビニでも取得できます。

3.の固定資産課税台帳の閲覧期間は、毎年4月1日~20日、またはその年度の固定資産税の最初の納付期限までと短いため、注意しましょう。

固定資産税評価額から土地・建物の売却相場(実勢価格)を求める

続いて、固定資産税評価額から土地・建物の売却相場を計算しますが、土地と建物では計算方法が異なるため、分けて計算する必要があります。

土地の売却相場

土地の売却相場は「固定資産税評価額×約160%」が目安とされますが、より正確に求めるには以下の手順で計算します。

- 固定資産税評価額から公示地価を求める(土地の固定資産税評価額は、公示地価の70%程)

- 売却相場を公示地価の110%〜120%程度として求める

【土地の売却相場の計算例】

土地の固定資産税評価額が1400万円の場合

公示価格=1400万円(固定資産税評価額)÷0.7=2,000万円

土地の売却相場=2,000万円×110%=2,200万円

つまり土地の売却価格は2,200万~2,400万円ほどが相場です。

建物の売却相場

建物の売却相場は概算で固定資産税評価額の140%~160%程度とされていますが、正確な値は複雑な「再建築価格方式※」で算出する必要があります。

※再建築価格方式とは

評価する家屋と同じ建物を評価時点で再度建築した場合の建築費を求めてから、建築後の経過による「経年減点補正率」を掛けて評価額を求める方法のこと。

実際には、先述の目安値で相場を判断することが一般的です。

【建物の売却相場の計算例】

固定資産税評価額が2,000万円の建物の場合

建物の売却相場= 2,000万円(固定資産税評価額)×140%=2,800万円

つまり建物の売却価格の目安値は2,800万~3,200万円となります。

なお、築年数別に物件価値がどれくらい減少するかについては、以下の記事で詳しく解説しています。

マンションの売却相場

マンションの売却相場の概算は「固定資産税評価額×140%~200%」といわれますが、建物と同様「再建築価格方法」に基づいて算出されているため、あくまで参考価格に過ぎません。

そのため同じマンションか、近隣のマンションで売却成約になった事例も見て判断することがおすすめです。

例えば「REINS Market Information」で築年数、所在階、間取り、広さの条件が近い成約事例を見れば、おおよその売却価格がわかるでしょう。

なお、マンションを高く売却するためのポイントについては以下の記事で詳しく解説しているので、参考にしてください。

固定資産税評額から売却相場を計算する際の2つの注意点

固定資産税評価額から売却相場を算出する際に注意すべき点は以下の2つです。

実勢価格と固定資産税評価額が乖離している場合がある

固定資産税評価額の見直しは3年に1度のため、必ずしも実勢価格と連動しているとは言い切れません。

例えば地価高騰の激しいエリアでは、評価額が実勢価格より低く見積もられやすく、逆に地価が下落しているエリアでは、評価額が実勢より高く見積もられるケースがあります。

また、不動産市況や周辺環境、交通の利便性といった価格変動要因も評価額には反映されにくいでしょう。

売却価格に影響する要因は多岐にわたるため、次章で解説するように複数の方法で相場を調べることが不可欠です。

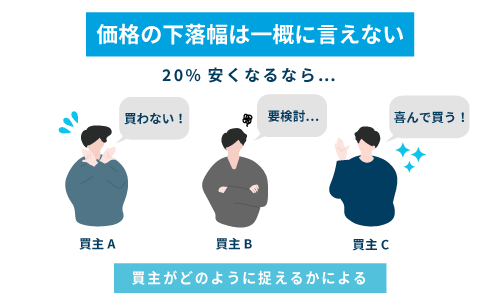

「売り出し価格」と「成約価格」は異なる

売却相場を探る際に注意すべきもう1つのポイントは「売り出し価格」と「成約価格」は異なるという点です。

実際の成約価格は買主の捉え方にもよるため、固定資産税評価額から算出した価格で売却できる保証はありません。

実際の売却活動では通常、買主の値引き交渉が生じ、売り出し価格より成約価格の方が下がることが一般的です。

住み替えの場合は相場価格の売却金額を当てにして、新居の購入資金が不足しないよう注意しましょう。

なお、弊社アルバリンクでは物件を弊社が直接買い取るため、査定どおりの価格で物件の売却ができます。

無料の査定も実施していますので、ぜひ以下からご相談ください。

>>【売却予想価格を知りたい方はこちら!】無料の買取査定を依頼する

固定資産税評価額以外で売却相場を調べる3つの方法

先述のように、固定資産税評価額から正確な売却相場を調べることは困難です 。

そこで本章では、より正確な売却相場を把握するために、固定資産税評価額以外で売却相場を調べる方法を3つ紹介します。

過去の不動産取引事例を調査する

1つ目は過去の不動産売買の成約事例を以下のサイトでチェックすることです。

- 「REINS Market Information」不動産業者が登録した売買情報を個人で閲覧できるサイト

- 国土交通省「不動産情報ライブラリ」エリアから取引情報を検索できるサイト

上記のサイトはいずれも無料で、取引総額や最寄駅からの距離、築年数、建物の構造まで、エリアを絞って検索できるため、近隣の価格相場がわかります。

現在の売り出し情報から売り出し価格を調べる

不動産の売り出し価格を調べるには、「SUUMO」や「LIFULL HOME’S」などの不動産ポータルサイトで検索することがおすすめです。

エリアや間取りなどの条件を絞って検索すれば、条件が類似する物件がいくらで売りに出されているかがわかります。

ただし売り出し価格は通常、相場よりも高く設定されることが多いため、実際の売却価格は参考値より1~2割低くなることが一般的です。

複数の不動産業者に査定を依頼する

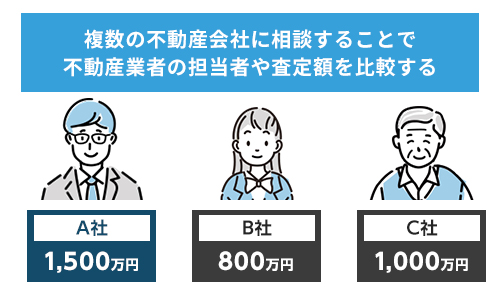

売却相場を調べる3つ目の方法は、不動産業者に査定を依頼することです。

不動産業者はエリアの市場動向と物件特性の両面から専門的に物件を評価し、個別に査定するため、成約価格や売り出し価格よりも正確な相場予想が期待できます。

ただし業者によって戸建てやマンション、エリアなどの得意分野があるため、複数の業者から査定を受けて比べることがおすすめです。

なお、弊社アルバリンクでは不動産の種類やエリアを問わず、適正な価格での買取を実施しております。

無料の買取査定もありますので、所有する不動産がいくらで売れるのか知りたい方は、一度弊社へご相談ください。

固定資産税評価額からの売却相場よりも高く売る5つのコツ

最後に、固定資産税評価額から算出した売却相場よりも高く売るためのコツを5つ紹介します。

以下の記事では、高く売るために押さえておきたいその他のポイントを詳しく解説しているので、参考にしてください。

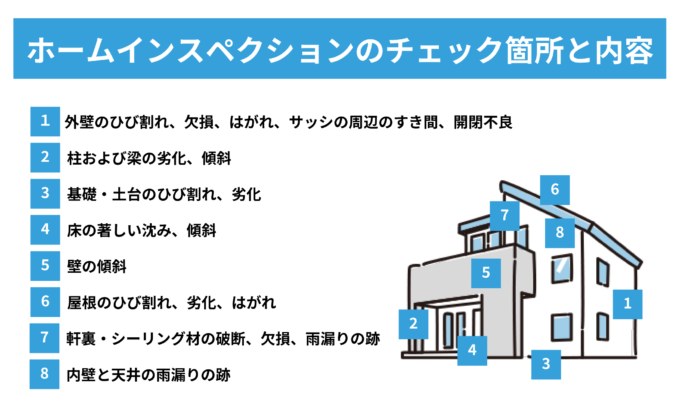

インスペクションで信頼性を高める

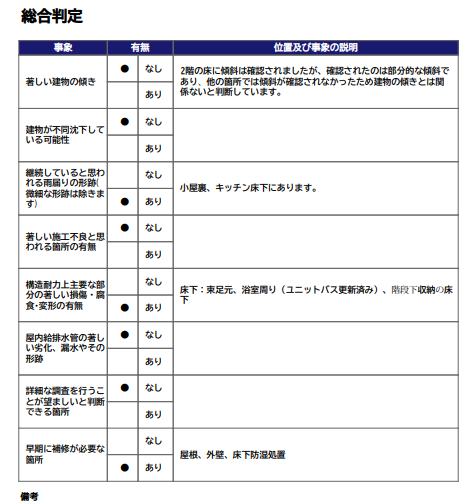

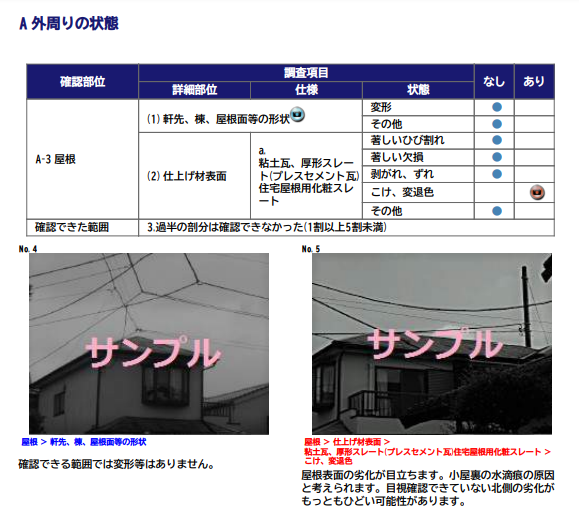

相場よりも高く売る1つ目のコツは、家屋の「ホームインスペクション(既存住宅状況調査)※」を受け、物件の信頼性を高めることです。

※ホームインスペクションとは

住宅の劣化状況や欠陥の有無を、専門家(ホームインスペクター・既存住宅状況調査技術者)が調査・診断すること。

ホームインスペクションでは以下のような「ホームインスペクション報告書」を出してもらえるので、物件の品質証明になります。

検査でプロのお墨付きを受けられれば買主も安心して購入できるため、値引き交渉が最小限に抑えられるだけでなく、購入後のトラブル回避にもつながります。

メンテナンスやリフォームで物件価値を高める

相場よりも高く売るためには、メンテナンスやリフォームを施し、物件価値を高めることも1つの方法です。

水回りの黒ずみやカビ、ひび割れ、雨漏りなど、傷んだ箇所を修繕・リフォームするだけでも、中古物件の印象が大幅にアップします。

庭の手入れも行うと、内覧時の印象がより高まるでしょう。

希望通りの価格で売却するためには、物件の見た目と住み心地の良さをアピールすることが大切です。

売却時期を選ぶ

物件を高く売るためには、売り出す時期にも配慮する必要があります。

一般に以下の時期は引っ越しが多く、家が売れやすいといわれています。

- 異動・人流の多い時期

- 税制改正の前後

- 周辺の開発計画の公表

1年のうち3月・9月が人流のピークとなるため、3カ月前(12月・6月)には不動産業者に相談し、2カ月前(1月・7月)には売却活動を開始すると、売り手市場で高く売却しやすいです。

以下の記事では家の売れやすい時期と売れにくい時期、売却活動に必要な期間を解説しているので、参考にしてください。

土地・建物の権利を整理する

物件を売り出す前に、土地や建物の権利関係をキレイに整理しておくことをおすすめします。

物件の権利関係が複雑な場合は、以下の手続きを行い登記をシンプル化しておきましょう。

- 抵当権の抹消

- 境界線の確定

- 借地権の解消

- 共有関係の解消

住宅ローンを完済し抵当権を外さないと、競売に掛けられる可能性があるため買主が安心して物件を購入できません。

また、境界線が不確定な場合や、1つの物件が複数の権利に分かれている場合も、購入後トラブルになりがちなため、権利関係の整理が必要です。

トラブルの可能性のある物件は売れにくく、売却価格も低くなりますが、買主が安心して家を購入できる状態にすることで、適正価格での売却が可能になります。

信頼できる不動産業者を選ぶ

最後のコツは、信頼できる不動産業者を選ぶことです。

査定を依頼した業者の中には最初から値引きする前提で、相場よりも高い査定額を示す業者もいる可能性があるので要注意です。

そのような業者に売却を依頼してしまうと、何カ月も売れ残って物件のイメージが悪化し、大幅な値引きを余儀なくされることになりかねません。

したがって以下の基準で業者の信頼性をチェックすることが大切です。

- 仲介でなく「買取」も可能か、いくらで買い取れるか聞く

- 査定の根拠を示せるか

買取価格を答えられない業者や、査定より大幅に低い額を提示する業者は、契約獲得のために査定額を上乗せしていた可能性があります。

そのような業者は査定の根拠を示せるはずがないので、査定の根拠を明確に示せる業者を選んでください。

弊社アルバリンクでは常に根拠ある査定額を提示させていただいております。

弊社はお客様からの評判も高く、同時に高い社会的信用も得ています。

信頼できる業者で不動産を売却したい方は、ぜひ以下の無料査定から弊社にご相談ください。

>>【固定資産税評価額がわからなくても査定可能!】無料の買取査定を依頼する

まとめ

固定資産税評価額から売却相場を算出することは可能ですが、あくまで目安に過ぎません。

実際の物件価格は建物の状態や立地、買主のニーズなどにより変動するため、実際の成約事例や売り出し価格など、多角的に判断する必要があります。

しかしもっとも明確な売却価格がわかるのは、専門業者による不動産買取査定です。

弊社アルバリンクは、不動産の種類を問わず買取可能な不動産買取業者です。

どのような物件でも根拠ある適正な価格で買い取ってきた豊富な実績があるので、所有する家を少しでも高く売却したい方は、ぜひ弊社の無料査定からご相談ください。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら