住宅ローン控除とは

住宅ローン控除とは、住宅ローンを組んで家を購入した方を対象に、所得税の負担を軽減する制度のことです。

所得税の金額より控除額が大きい場合は、住民税の控除も受けられます。

住宅ローン控除が具体的にどのような制度なのか、概要を把握しておきましょう。

なお住宅ローン控除の仕組みについては以下の記事でも説明していますので、合わせてご確認ください。

令和4年度の税制大綱の改正で控除率に変更があった

住宅ローン控除は、令和4年度の税制大綱の改正により、控除率の変更がありました。

控除率は、令和3年度までは1%だったのが、令和4年度から令和7年度の間は0.7%になります。

参照元:国土交通省「住宅ローン減税」

ほかにも、控除期間や借入限度額なども変更されました。

以下の表に改正前後の違いをまとめたので、確認してみてください。

| 改正前 | 改正後 | |

| 控除率 | 1% | 0.7% |

| 控除期間 ※新築住宅・買取再販住宅が対象 | 10年 | 13年 |

| 借入限度額 | 4,000万~5,000万円 ※住宅の分類によって限度額が異なる | 3,000万~5,000万円 ※住宅の分類によって限度額が異なる |

| 所得要件 | 3,000万円以下 | 2,000万円以下 |

| 床面積 ※新築住宅が対象 | 50平方メートル以上 | 50平方メートル以上 ※合計所得金額が1,000万円以下の場合は40平方メートル以上 |

床面積の要件の緩和により、少人数向けの物件の建築がしやすくなりました。

借入限度額の詳細については、「住宅ローンの対象となる借入金額と控除の割合」で詳しく解説しています。

住宅ローン控除を利用できる条件

住宅ローン控除を利用するには、一定の条件を満たした家を購入する必要があります。

新築住宅を購入する場合の詳しい条件は、以下のとおりです。

|

※2024年末までに建築確認を受けた新築住宅で、合計所得金額が1,000万円以下の場合は40平方メートル以上に条件を緩和

既存住宅を購入する場合は建築時期の条件が追加されるほか、指定された書類での証明が求められます。

買取再販住宅を購入する場合も、所定の書類での証明が求められるので、条件をよく確認しておきましょう。

住宅ローンの対象となる借入金額と控除の割合

令和4年度の税制大綱の改正後、住宅ローンの対象となる借入限度額と控除の割合は細かく分類されるようになりました。

住宅の種類ごとの借入限度額や控除率を、以下の表で解説します。

【新築住宅・買取再販住宅の場合】

| 住宅の種類 | 借入限度額 | 控除期間 | 控除率 | |

| 2024年入居 | 2025年入居 | |||

| 長期優良住宅・低炭素住宅 | 子育て世帯・若者夫婦世帯:5,000万円 その他の世帯:4,500万円 | 4,500万円 | 13年間 | 0.7% |

| ZEH水準省エネ住宅 | 子育て世帯・若者夫婦世帯:4,500万円 その他の世帯:3,500万円 | 3,500万円 | ||

| 省エネ基準適合住宅 | 子育て世帯・若者夫婦世帯:4,000万円 その他の世帯:3,000万円 | 3,000万円 | ||

| その他の住宅 | 0円 | – | ||

【既存住宅の場合】

| 住宅の種類 | 借入限度額 | 控除期間 | 控除率 |

| 長期優良住宅・低炭素住宅 ZEH水準省エネ住宅 省エネ基準適合住宅 | 3,000万円 | 10年間 | 0.7% |

| その他の住宅 | 2,000万円 |

住宅ローン控除の金額は「年末時点のローン残高×0.7%」で計算できます。

例えば新築の省エネ基準適合住宅を購入し、3,000万円のローンを組み、年末時点のローン残高が2,880万円だった場合、その年の住宅ローン控除の金額は20万1,600円です。

ただし住宅ローンには金利が発生しますし、ローンの返済により年末時点のローン残高は年々減少するため、実際の金額は今回の計算例と異なる場合があります。

詳しい控除額は、不動産会社のスタッフやファイナンシャルプランナーに相談するのもおすすめです。

夫婦2人分の住宅ローンの控除を受けられる方法は2つ

夫婦2人分の住宅ローン控除を受けられる方法は、「ペアローン」と「連帯債務」の2種類です。

一般的には、収入が多い方や、労働時間が長い方がローンを多めに負担します。

例えば年間の世帯収入が1,000万円、夫の年収600万円・妻の年収400万円の場合、ローンの負担割合は6:4です。

それぞれの方法について、詳しく紹介します。

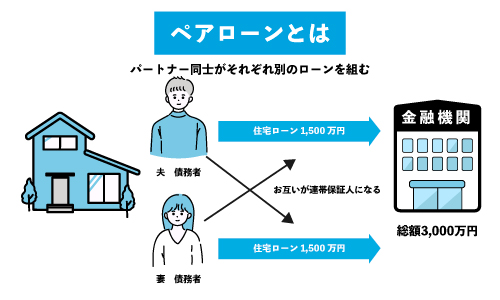

「ペアローン」で住宅ローンを組む

「ペアローン」とは、1つの物件に対して、夫婦それぞれが住宅ローンを組む方法です。

例えば夫が2,000万円、妻が1,500万円の住宅ローンを組み、夫婦合わせて3,500万円を借りることを指します。

ペアローンを組んで物件を購入した場合、物件は夫婦の共有名義になり、持分は夫婦それぞれの出資割合によって決まります。

ペアローンを組むメリットは、住宅ローン控除の恩恵を夫婦2人分受けられることです。

ただし、住宅ローンを組むために必要な費用も2人分かかります。

また夫婦2人に十分な収入があることが前提となるため、出産や介護などで収入が減ったときの対策も考えておくことをおすすめします。

ペアローンで離婚した場合、返済がどうなるかなど気になる方もいるかと思います。

そうした方は、こちらの記事で詳しく解説していますので、ぜひ参考にしてください。

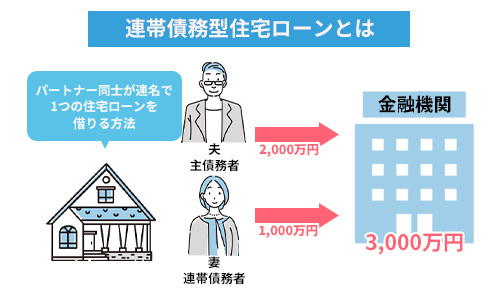

「連帯債務」で住宅ローンを組む

「連帯債務」とは、複数人で1つのローン契約を結び、みんなでローンを返済する方法です。

夫婦2人で連帯債務で住宅ローンを組む場合、夫婦のどちらかが「主債務者」に、もう片方が「連帯債務者」になってローンを返済します。

持分はペアローンと同様に、夫婦それぞれの出資割合によって決定します。

連帯債務では夫婦2人分の収入を合計したうえで住宅ローンの審査を受けるため、審査に通りやすかったり、借入額を増やせたりするのが魅力です。

また、ローンを組むのは1つだけのため、ローン契約時に必要な費用は1人分だけで済みます。

連帯債務は借入可能額を増やしつつ、ペアローンのデメリットをカバーできる方法と言えるでしょう。

ただしペアローンと同様に、夫婦2人分の収入があることが前提になります。

また、連帯債務者が団体信用生命保険に加入できないケースも見られるので、余裕を持った資金計画を立てましょう。

カンタン1分査定

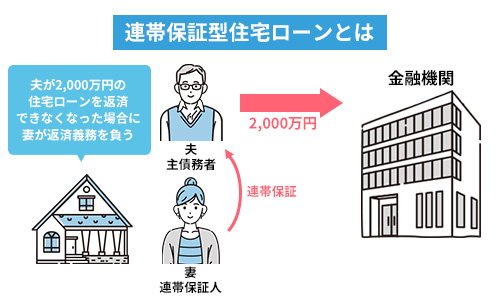

夫婦どちらか一方の住宅ローン控除で良い場合は「連帯保証」

夫婦どちらか一方の住宅ローン控除で良い場合は、「連帯保証」で住宅ローンを組むのもひとつの手段です。

連帯保証では夫婦どちらかが「債務者」になり、もう片方は「連帯保証人」になります。

ローンを返済するのは、基本的には債務者のみです。

連帯保証人は、何らかの理由で債務者がローンを返せなくなったとき、代わりにローンを返済する役割を担います。

連帯保証では1人分のローンを組むだけになるため、万が一収入が減ったときの影響を軽減しやすいのがメリットです。

また、ローン契約に必要な諸費用の支払いも1人分で済みます。

ただし連帯保証で住宅ローンを組んだ場合、連帯保証人には住宅ローン控除が適用されず、物件の所有権も持てません。

また連帯保証人は団体信用生命保険に加入できない点にも注意が必要です。

夫婦2人分の住宅ローンの控除を使うメリット・デメリット

夫婦2人分の住宅ローン控除は、税金の負担を減らせる一方で、さまざまなリスクもあります。

夫婦2人分の住宅ローン控除を使うメリットとデメリットを、以下の表にまとめてみました。

| メリット |

|

| デメリット |

|

夫婦2人分の住宅ローンを組むと、住宅ローンを契約した当初は問題なくても、親の介護のため退職したり、子どもが生まれて出費が増えたりして、将来的にローン返済の負担が大きくなる可能性があります。

また万が一離婚することになった場合、共有名義であるがゆえに、どちらが住み続けるか、ローンの返済はどうするかなどでトラブルに発展しやすいのも難点です。

夫婦2人分の住宅ローンを組むときは、現実的な視点で以下のポイントを意識しながら計画を立てると良いでしょう。

|

夫婦2人分の住宅ローン控除を受ける流れ

住宅ローン控除を受けるには、必要な書類を準備して確定申告を行います。

夫婦2人分の住宅ローン控除を受けるときは、夫と妻のそれぞれで手続きをしましょう。

住宅ローン控除の確定申告に必要な書類や、手続きの進め方を簡単に紹介します。

1.確定申告で提出する書類を準備する

住宅ローン控除の確定申告で提出する書類と、書類を入手できる場所は以下のとおりです。

| 書類名 | 入手できる場所 |

| 確定申告書(A書式) | 税務署、申告相談会、国税庁ホームページ |

| 住宅借入金等特別控除額の計算証明書 | 税務署、国税庁ホームページ |

| 登記事項証明書 | 法務局(窓口・郵送・インターネット) |

| 請負契約書または売買契約書の写し | 契約時に本人が入手 |

| 住宅借入金に係る借入金の年末残高証明書 | 住宅ローンを借りている金融機関 ※毎年自動的に郵送される |

| 給与所得の源泉徴収票 | 勤務先 |

| 住民票の写し | 現住所がある市区町村の役所、コンビニ |

上記のほかにも証明書類等の添付が求められる場合があります。

契約書や年末残高証明書のような、住宅ローンを契約している本人が保管する書類も必要なので、住宅ローンの関連書類は日頃から管理しておきましょう。

2.確定申告をする

必要な書類が揃ったら、税務署の窓口・郵送・e-Taxのいずれかで確定申告をします。

e-Taxは国税庁が開発・運営しているシステムで、インターネットを使用して自宅から書類を提出できます。

確定申告ができる期間は、住宅ローン控除を受ける年の翌年の2月16日~3月15日です。

例えば2025年分の住宅ローン控除を受けたいときは、2026年2月16日~3月15日の間に手続きをします。

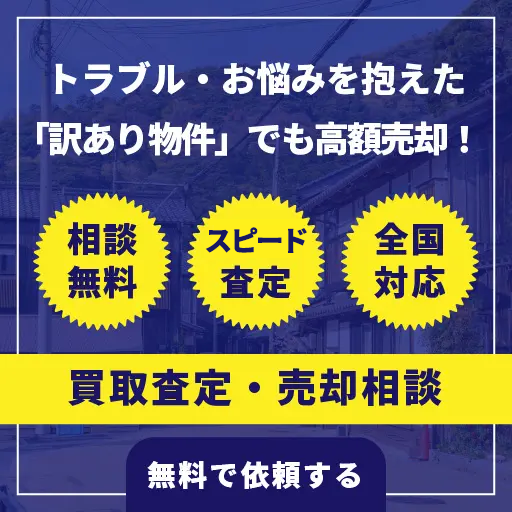

住宅ローン控除を受ける初めての年は、必ず確定申告をします。

2年目以降は、確定申告をしなくて良いケースもあります。

2年目以降確定申告をしなくて良いのは、会社で年末調整が行われるところに勤務している方です。

2年目からは年末調整で住宅ローン控除の手続きができるため、確定申告をする必要がなくなります。

年末調整の手続きを忘れた場合は、1年目と同じように確定申告をする必要があります。

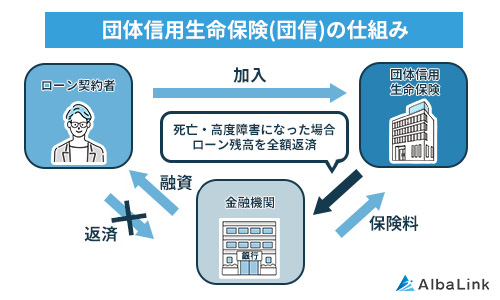

住宅ローンの組み方によって団体信用生命保険(団信)に違いがある

団体信用生命保険(団信)とは、住宅ローンの契約者が亡くなったり、重い障害を負ったりして、ローンの返済が難しくなった時に備えるための保険です。

夫婦2人で住宅ローンを組む場合、住宅ローンの組み方によって団信の対応が異なるので、以下の表で確認しておきましょう。

| 住宅ローンの組み方 | 対応 |

| ペアローン | ・夫が亡くなった場合:妻は自分のローンのみ返済する ・妻が亡くなった場合:夫は自分のローンのみ返済する |

| 連帯債務 | 金融機関によって対応が異なる 【よくある対応例】 |

| 連帯保証 | 主債務者か連帯保証人かによって対応が異なる ・主債務者が亡くなった場合:連帯保証人はローンを返済する必要はない |

夫婦のどちらか一方が住宅ローンを返済できなくなったとき、団信はとても役立ちます。

家計の圧迫を防ぐため、団信も考慮しながら住宅ローンを組みましょう。

まとめ

今回は、夫婦2人で住宅ローン控除を組む方法や大切なポイントについて、詳しく解説しました。

夫婦2人で住宅ローン控除を受ける方法は、「ペアローン」もしくは「連帯債務」で住宅ローンを組むことです。

ただし夫婦2人分の住宅ローン控除を使うことは、税金の負担を減らせる一方で、何かあったときは住宅ローンの返済が苦しくなるなど、さまざまなリスクもあります。

夫婦2人分の住宅ローン控除を使うか検討するときは、以下のポイントを意識しましょう。

|

夫婦2人で契約する住宅ローンは、両者の収入が継続・安定していることが前提になる場合がほとんどです。

もし「子どもが欲しいから、いずれは妻が休職する」「親の介護のため夫か妻のどちらかが退職するかも」など、夫婦2人分の収入を継続して得るのが難しい場合は、連帯保証で住宅ローンを組むのも良いでしょう。

夫婦でよく話し合って堅実な計画を立て、納得できる形で住宅ローンを組んでみてください。

当サイトを運営している「株式会社AlbaLink(アルバリンク)」は、2011年の創業以来、訳あり物件の買取を専門としている不動産買取業者です。

今まで住んでいた古い家を手放して、新しいマイホームを建てようと考えている方は、ぜひお気軽にお問い合わせください。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら