持分贈与で共有関係は解消可能

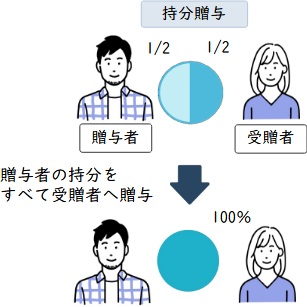

共有関係を解消するには、自分の持分を他共有者に贈与する方法があります。

贈与者(あげる人)は、受贈者(もらう人)に持分をすべて渡すことにより完全に共有関係から離脱することになります。

住宅ローンが残っている不動産の持分贈与は難易度高

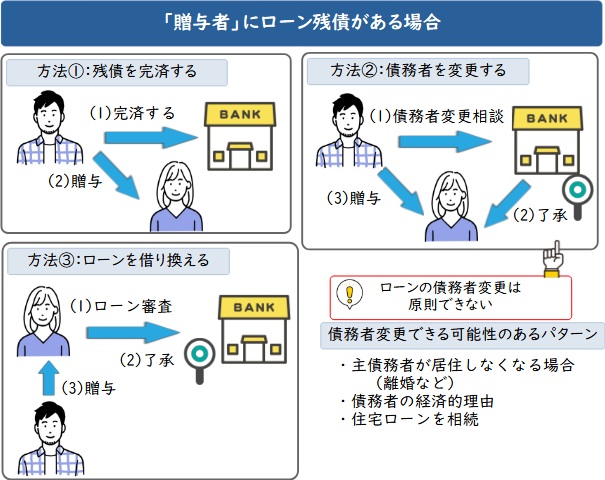

贈与しようとしている不動産に銀行等の抵当権(住宅ローン残債が残っている)がついている場合、贈与者と受贈者が、債権者(銀行等)と協議する必要が生じます。

贈与者が債務者(=ローン契約者)となっている場合、住宅ローンであればローン契約者が居住することを条件に融資されています。

つまり、ローン契約者が居住しなくなるのであれば、贈与と同時にローンの処理をしなければならないのです。

適切に処理しなければローンの契約違反となります。

具体的な処理としては次のような方法があります。

- ローン残高が少なければ完済する

- 債務者を他の人(例えば受贈者)に変える

- 受贈者が新たにローンを申し込む

債務者を変えたり新たなローンを組む方法は、新たな債務者となる人の収入等によっては難しいこともあります。

ローンを完済できない場合には、贈与を検討する最初の段階で贈与者、受贈者から銀行の担当者に相談してみましょう。

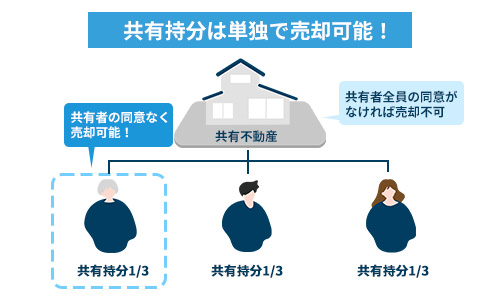

贈与の合意ができなければ自身の持分を売却

何らかの理由で相手に持分贈与を受諾してもらえないが、共有者としての立場を逃れたい人は「共有持分の買取りを専門とする業者に売却する」という手段もあります。

共有持分単独であれば、共有者の同意がなくても売却できるためです。

贈与はあくまで契約ですので、贈与者だけの一方的な意思を受贈者に強制することはできません。

相手との話し合いが膠着状態になってしまったら、持分買取りも選択肢に入れ、見積もりを取ってみることもおすすめです。

弊社Albalinkは訳アリ物件専門の買取業者として、他社では断られるような複雑に利権が絡まる共有持分を多数買い取ってきました。

実際、弊社は下記のように全国各地の共有持分を買い取っており、中には1000万円以上で買い取ったこともあります。

ただ、上記のような買取事例だけを見せられてもピンとこない方もいるでしょう。

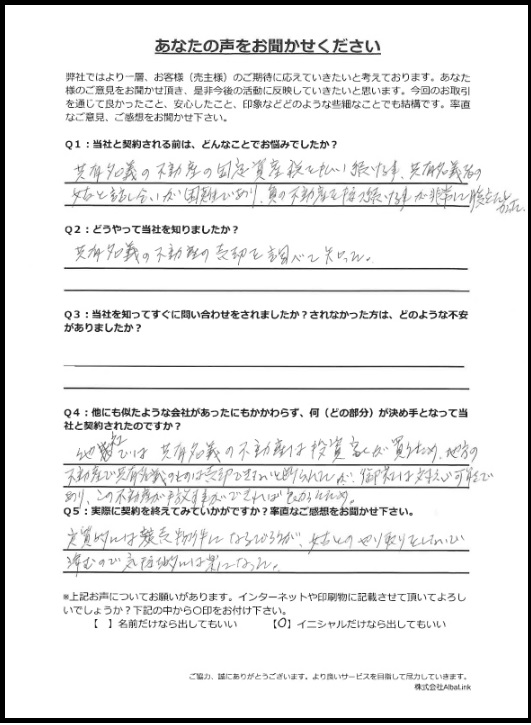

そこで、弊社が共有持分を買い取ったお客様からいただいた、直筆のメッセージも紹介します。

引用元:お客様の声(Albalink)

このお客様は共有者である親族と折り合いが悪く、話し合いができる関係ではありませんでした。

そのため、弊社が共有持分を買い取ったことで「(共有者と)やり取りをしなくて済むようになり、気持ちが楽になった」というメッセージをお寄せくださいました。

上記のお客様以外にも、弊社に物件の買取依頼をしていただいたお客様からは「肩の荷が下りた」「もっと早く依頼すれば良かった」といった感謝の言葉を多数いただいております(下記Google口コミ参照)。

また、弊社はお客様からの評価が高いだけでなく、不動産買取業者としては数少ない上場企業でもあり、社会的信用も得ています。

信頼できる買取業者に安心して共有持分を売却し、共有関係から解放されたい方はぜひ一度弊社の無料買取査定をご利用ください(売却前提の問い合わせでなくても構いません)。

なお、共有持分を売却する方法は以下の記事で詳しく解説しているので、併せて参考にしてください。

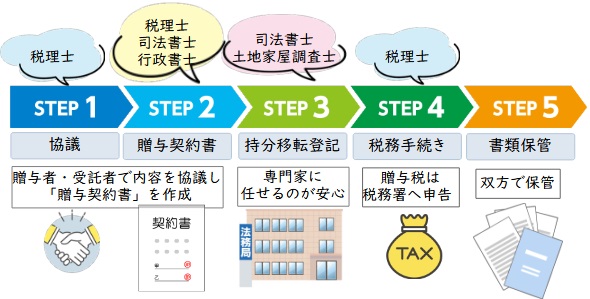

持分贈与のフロー

実際に贈与を行う際の流れをご説明します。

贈与の内容に関する協議

まず最初に、贈与者と受贈者で「どのような内容の贈与をするか」について協議します。

贈与を行う場合には特に気をつけたいのが「贈与税がかかるかどうか?」と、その金額です。

そこで、特に贈与額が高くなりやすい不動産については税理士に相談し、利用できる節税方法や納税が必要な場合の金額を確認するべきです。

贈与契約書の作成

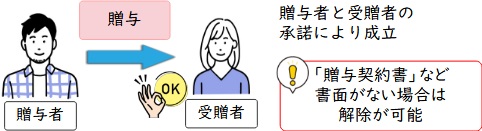

贈与契約書は必要か否かという点については「確実に実行したいなら必須」といえます。

そもそも当事者が贈与契約書を作らなくても贈与契約自体は成立しています。

贈与は、当事者の一方がある財産を無償で相手方に与える意思を表示し、相手方が受諾をすることによって、その効力を生ずる。

引用:民法第549条

つまり、贈与者と受贈者の間で「贈与します」「受け取ります」という合意さえあれば契約としては成立しているのです。

贈与契約書を作る意味の一つとして「簡単に解除させない」ことがあります。

書面によらない贈与は、各当事者が解除をすることができる。

ただし、履行の終わった部分については、この限りではない。引用:民法第550条

条文に示されている通り、贈与契約書を作らないと未履行の部分を解除されてしまう危険があります。

解除のリスクを避けるため、贈与契約書は必ず作っておきましょう。

具体的な贈与契約書の内容や雛型については下に解説します。

持分移転の登記手続

贈与契約書を作成したら、次に必ずしておくべきなのは「持分移転の登記手続き」です。

登記をすることにより、受贈者は「対抗力」を獲得します。

対抗力とは、契約の当事者で合意した内容を「第三者」に対して主張できる効力です。

つまり、「この不動産(持分)は私の物になりました」と誰に対しても主張するためには、贈与者と受贈者による登記手続きが必要になるのです。

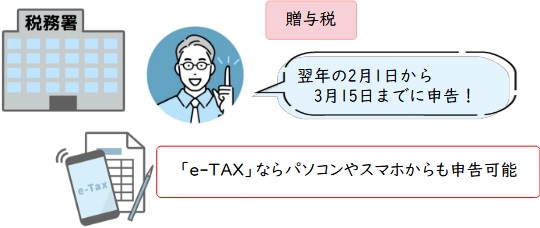

必要に応じて税務に関する手続

すべてのケースではありませんが、受贈者が税務に関する手続きをしなければならない場合があります。

贈与税がかかる条件での贈与を行った場合には、受贈者は翌年3月15日までに税務署への申告が必要になります。

また、節税の制度を使う場合でも、受贈者から税務署への手続きが必要なものがあります。

例えば贈与税を節税する手段として「相続時精算課税」という方法があります。

制度自体は詳しく下記に解説しますが、相続時精算課税を利用する人は必ず贈与の翌年に税務署への届け出を行わなくてはなりません。

当事者による保管

贈与にまつわる登記と税務の手続きが終了した後も、贈与者と受贈者はそれぞれ贈与契約書、そして各手続きに提出した(または交付された)書類を必ず保管しておきましょう。

贈与に関連する書類は後日、万一の税務調査が入った時、将来の遺産分割の時などに贈与の証拠として必要になるからです。

贈与契約書に記載すべき内容

贈与契約書には、具体的に何を記載すべきか確認してみましょう。

当事者・日付・目的物

誰が誰に、何を贈与するのかそして、その日付は最低限必ず記載する事項です。

もし当事者が未成年者の場合は、親権者など法定代理人の住所氏名も入れておきます。

また、作成者以外の人が見た時でも目的物の特定がはっきりできるようにしなくてはなりません。

作成者は不動産を特定する際に「全部事項証明書(登記簿謄本)」を見ながら正確に記載するようにします。.jpg)

不動産を記載する際のポイントは次のとおりです。

所在

地番

地目

地積

所在

家屋番号

種類

構造

床面積

また、贈与したい持分も忘れずに記載しましょう。

贈与の条件と贈与方法

贈与条件や贈与方法が決まっている場合には明確に記載します。

贈与条件の具体例としては「不動産の持分を贈与する代わりに残りの住宅ローンを支払う」などの負担付贈与があります。

また、贈与方法として「〇月〇日までに現状有姿(ありのままの形)で引渡し、〇月〇日までに所有権移転登記をする」など「具体的な渡し方」を示します。

登記費用の負担者や固定資産税などの分担方法についても決めておきます。

両者の押印

贈与契約書には贈与者と受贈者がなるべく実印で押印して、印鑑証明書を添付しましょう。

実印でなければ贈与自体の効力がないわけではありませんが、後日の紛争を防ぐために両当事者が実印を用いることがベストです。

印紙の貼付

不動産の贈与契約書に貼付する印紙は、原則として一律200円です。

契約書の一部分(一般的には上部)に収入印紙を貼りつけ、当事者のどちらかが割印か署名をします。

確定日付

確定日付とは公証役場で「その日、その文書が存在した」ことを証明してもらうものです。

贈与契約書に確定日付をもらうことに意味があるのは、例えば「相続税の対象財産を特定する」場面です。

相続前3年間にされた贈与は、贈与された財産が相続財産に持ち戻しされ、相続税課税対象財産となります。

しかし、贈与契約書に確定日付をもらっておくことで、相続人は3年より前の贈与だったことを証明することができます。

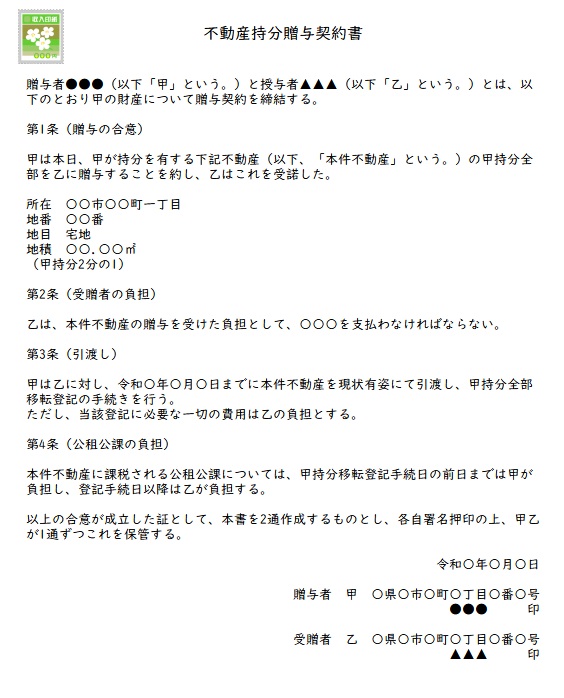

贈与契約書のひな型

では、実際の持分贈与契約書の一例を見てみましょう。

不動産持分贈与契約書

山田太郎(以下「甲」という。)と田中一郎(以下「乙」という。)とは、以下のとおり甲の財産について贈与契約を締結する。

第1条(贈与の合意)

甲は本日、甲が持分を有する下記不動産(以下、「本件不動産」という。)の甲持分全部を乙に贈与することを約し、乙はこれを受諾した。

所在 〇〇市〇〇町一丁目

地番 〇〇番

地目 宅地

地積 〇〇.〇〇㎡

(甲持分2分の1)

第2条(受贈者の負担)

乙は、本件不動産の贈与を受けた負担として、〇〇〇を支払わなければならない。

第3条(引渡し)

甲は乙に対し、令和〇年〇月〇日までに本件不動産を現状有姿にて引渡し、甲持分全部移転登記の手続きを行う。

ただし、当該登記に必要な一切の費用は乙の負担とする。

第4条(公租公課の負担)

本件不動産に課税される公租公課については、甲持分移転登記手続日の前日までは甲が負担し、登記手続日以降は乙が負担する。

以上の合意が成立した証として、本書を2通作成するものとし、各自署名押印の上、甲乙が1通ずつこれを保管する。

令和〇年〇月〇日

贈与者 甲 〇県〇市〇町〇丁目〇番〇号

山田 太郎 印

受贈者 乙 〇県〇市〇町〇丁目〇番〇号

田中 一郎 印

贈与による持分移転登記

贈与契約書を作成したら、次に行うべきなのは「持分移転の登記」です。

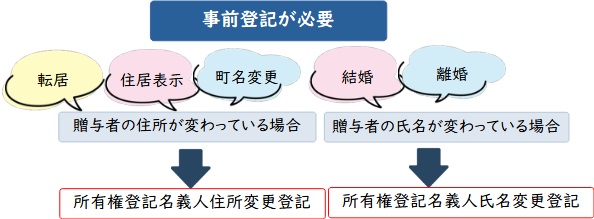

贈与の前提となる登記が必要な場合

持分移転登記をする前に「前提となる登記」が必要なことがあります。

贈与者の住所が変わっている場合

贈与者が共有持分を取得した際の住所から引っ越し等で住所移転していれば、まずその「所有権登記名義人住所変更登記」が必要になります。

贈与者本人の関知しない事情(住居表示実施や町名地番変更等)でも住所変更登記が必要になることに注意が必要です。

贈与者の氏名が変わっている場合

贈与者が共有持分を取得した際の氏名から結婚、離婚等で氏名変更していればまずその「所有権登記名義人氏名変更登記」が必要になります。

登記の必要書類

持分移転登記をする際の必要書類を解説します。

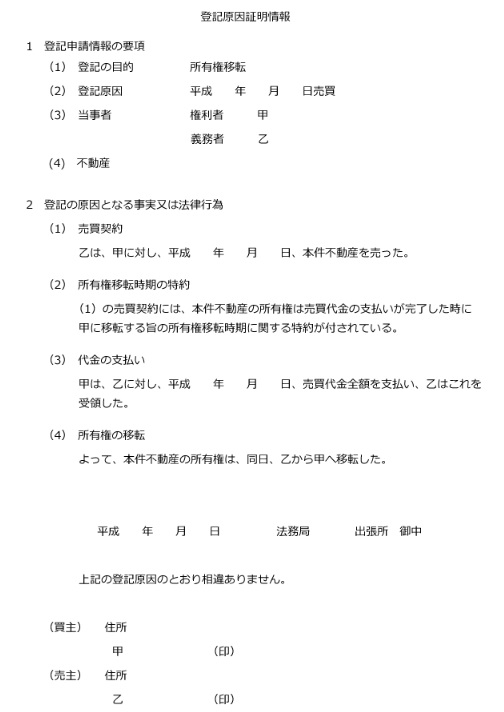

贈与契約書

登記にあたり、当事者は「登記原因証明情報」として贈与契約書を添付します。

または司法書士が登記用として贈与契約書と別に「登記原因証明情報」を作成し当事者が押印することもあります。

贈与契約書サンプル

登記原因証明情報サンプル

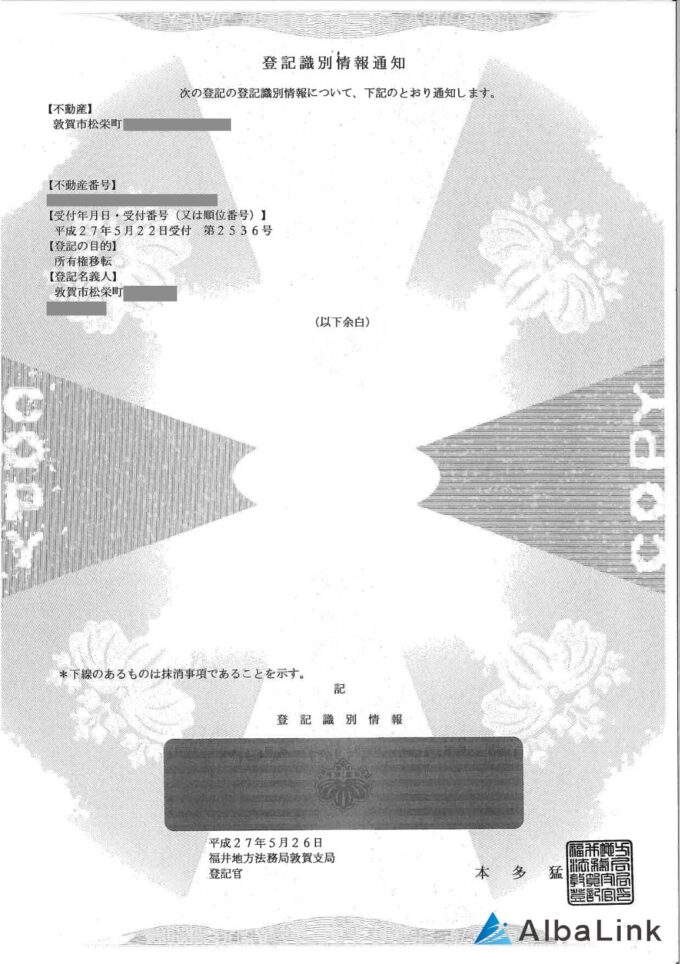

登記済証または登記識別情報通知

贈与者は、自分が持分を取得した際の「登記済証(=権利証)」または「登記識別情報」を添付しなくてはなりません。

「登記識別情報通知」はオンライン対応をしている法務局が登記済証に代わる物として所有権(持分)を取得した人に対し発行するものです。

登記識別情報通知書

つまりオンライン対応以降は、新たに登記をした人に対し登記済証は発行されていません。

なお、オンラインに対応した時期は平成17年以降順次となりますが、具体的な日付は各地方法務局によりまちまちです。

よって、どちらが発行されているかわからない人は司法書士もしくは不動産の管轄法務局に確認が必要です。

共有の場合「登記済証」は、同時に登記した当事者全員に対して1通しか交付されていません。

つまり、共有名義の場合は共有となっている相手が保有していることもあるため、紛失したと勘違いしないよう注意しましょう。

登記識別情報通知は各不動産、各共有者ごとに発行されるため、共有でも必ず自分の分を所持しているはずです。

共有持分を複数回に渡って取得している場合はすべての登記済証、登記識別情報が必要です。

贈与者の印鑑証明書

贈与者は登記の際に司法書士への委任状に実印で押印し、印鑑証明書(3カ月以内)を添付します。

贈与者が登記の際に添付する印鑑証明書の住所氏名は、登記簿上の住所氏名と一致しなくてはなりません。

よって、住所等の変更がある場合は上記の「所有権登記名義人住所(氏名)変更登記」でまず住所等を一致させます。

受贈者の住民票

受贈者は現在の住所で正しく登記するために住民票を添付します。

期限はありませんが、なるべく新しいものが望ましいといえます。

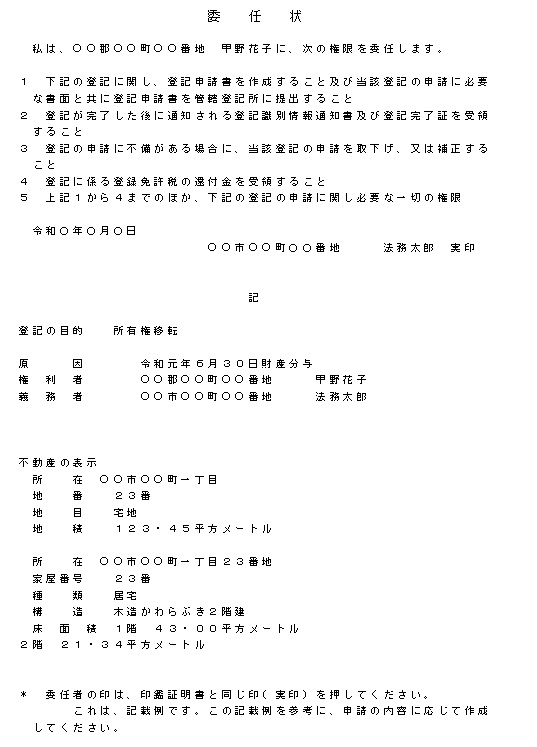

贈与者と受贈者の委任状

司法書士に依頼する場合は、贈与者と受贈者の両方から司法書士への委任状を添付します。

上記のとおり、贈与者については実印を押印することが必要です。

委任状サンプル

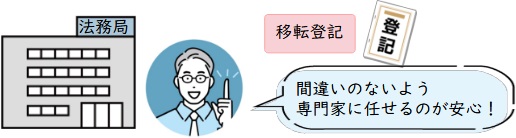

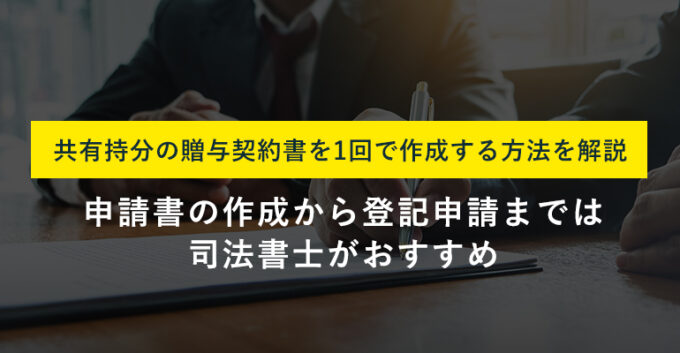

贈与による登記は自分で行うよりプロに任せる

当事者はなるべく贈与に伴うコストを下げたいと考えるかと思いますが、ご自身での登記手続きは避けた方が良いでしょう。

以下のように贈与契約から登記を終えるまでには様々なプロセスがあります。

- 贈与契約書の作成

- 前提となる登記が必要かの判断

- 登記に必要な書類の判断

- 申請書作成および申請

- 法務局での回収、正しく登記されたかどうかの確認

また、実務の経験のない人が、一つも失敗なく終えようとするとかなりの労力を要します。

- 贈与契約書が登記に耐えうる内容ではなかった

- 添付書類が足りなかった

- 申請書の記載が間違えていた

などなど失敗しやすいポイントがいくつもあります。

そのたびに法務局に足を運ぶ手間、時間を考えると、贈与契約書の作成からすべて司法書士に依頼してしまった方がはるかに楽で効率的です。

実際に、自分で登記しようとした人が法務局から何度も補正指示を受け、結局挫折して司法書士に依頼してくるのは珍しいことではありません。

また、贈与登記の前提となる住所変更などを見落として登記の取り下げ(申請自体をなかったことにして最初からやり直し)となることもあります。

登記完了するところまでいかなければ、本人がそれまでに費やした時間と手間はすべて無駄になってしまいます。

よって、特に仕事などで多忙な人は費用をかけてでも司法書士に依頼する方が得策といえます。

司法書士への意思確認は必須

司法書士に依頼した場合は贈与者と受贈者に対する本人確認、意思確認が必須となります。

不動産の贈与というのは高額の権利を移転させる手続きであるため、確かに贈与する意思が当事者にあるかどうかが重要だからです。

司法書士事務所の選び方

司法書士事務所を選ぶ際は、一度は面談した上で依頼するかどうかを決める方がよいでしょう。

ただ、やはり重要な手続きを任せられるだけの信頼関係を築けることは最低条件となります。

質問に対するレスポンスが早い、説明が丁寧であることなどは良い事務所を判断する一つの目安になります。

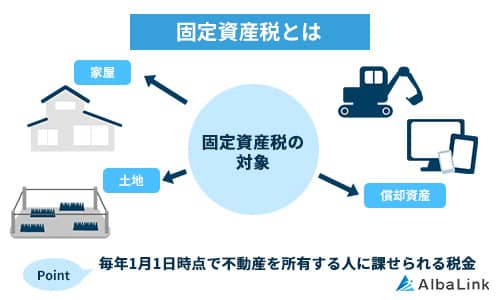

登記費用

登記費用については各事務所についてまちまちです。

「司法書士報酬+登録免許税(登記の際に法務局に納める印紙代)+登記簿謄本などの実費」が登記費用となります。

この中で司法書士報酬は各事務所が独自に設定していますので差が出る部分です。

報酬のみで土地一筆3万円~7万円程度が大体の相場と考えられますが、土地の面積や固定資産税評価額でも大きく差がつきます。

費用が相場より安い(あるいは高い)事務所が必ずしも良い事務所とは限らないということも覚えておきましょう。

費用については後のトラブルを避けるためにも、最初に見積もりを取って確認、納得することが大切です。

贈与税納税資金の準備

登記費用と同じく、気になるのが贈与税ですが、納税が必要となる場合は贈与の時期を計画的に行うことが必要です。

納税資金が準備できる年に贈与

贈与税の納税が必要となる場合は、納税資金となる現金が準備できる年に贈与を行うことも大切です。

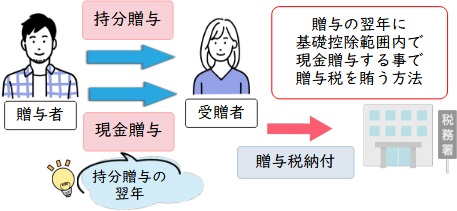

不動産贈与の翌年に現金贈与

贈与を行った翌年に贈与者から受贈者に対して納税資金用の現金を「基礎控除(110万円)の範囲内で」行う方法もあります。

相続税節税のための持分贈与における注意点

将来の相続税節税のために生前に自分の持分を子供に贈与したい人もいるでしょうが、節税にあたっての注意点を知っておかなくてはなりません。

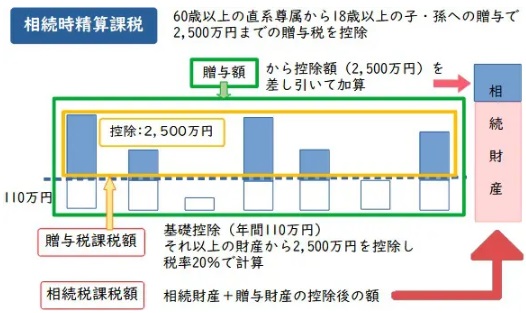

節税対策①相続時精算課税

「相続時精算課税」とは、60歳以上の親(または祖父母)から18歳以上の子(または孫)で推定相続人(相続人になると推定される者)への贈与に適用される贈与税の軽減制度です。

2,500万円まで非課税で贈与でき、2,500万円を超えると20%の贈与税がかかります。

非課税となる上限が大きいため不動産の贈与で用いられることが多い制度です。

ただ、相続時精算課税では贈与した財産を相続発生時に相続財産に持ち戻すため、直接的な相続税節税効果はありません。

具体的にいえば、生前贈与で2,000万円分の持分を将来の相続人に移転したとします。

その時は無税で贈与できますが、その後相続が発生した時にその2,000万円が相続税の課税財産に加えられてしまうので結果的に無税にはなりません。

では相続時精算課税はどのような目的の人が利用するべきなのでしょうか。

将来値上がりする不動産である場合

相続時に持ち戻される財産の額は、相続時精算課税を利用した場合「贈与時」の評価額でカウントされます。

つまり何らかの事情で今後値上がりが確実な不動産であれば差額による節税効果があるといえます。

遺産総額が相続税の基礎控除を下回ることが明らかな場合

贈与する金額を相続時に持ち戻されたとしても、遺産総額を考えた時に相続税が元々かからない(=基礎控除を超えない)人に向いています。

基礎控除を下回ることが明らかな場合は、共有になっている親子が早期に共有関係を解消する手段として用いることもできます。

大切な注意点として、相続時精算課税を選択した場合、受贈者は翌年に「相続時精算課税選択届」を税務署に提出する必要があるということを覚えておかなくてはなりません。

万一選択届を忘れると、通常の贈与として取り扱われ、莫大な贈与税が課税されます。

よって相続時精算課税利用の際には税理士に相談し、選択届提出も税理士に依頼することを強くおすすめします。

なおもう一つの注意点としては、いったん相続時精算課税を選択すると、同じ当事者間では次に説明する「暦年贈与」には戻れないということです。

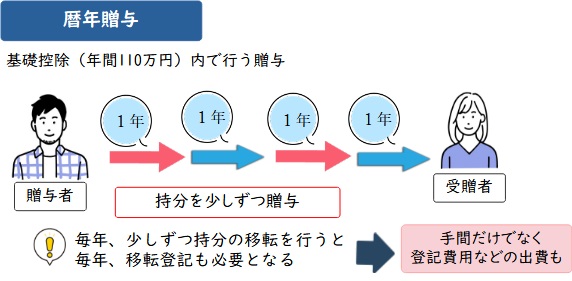

節税対策②暦年贈与

暦年贈与とは、「年間110万円を超えない贈与については贈与税がかからない」制度です。

相続時精算課税のように受贈者から税務署への届出が必要になるわけではなく、そもそも申告も必要ありません。

共有不動産であれば、暦年贈与を利用して少しずつ持分贈与する手段もあります。

しかし、毎回登記費用がかかることを考えると必ずしもあまり節税効果がないこともあります。

不動産について暦年贈与を検討する際は、税理士に節税額とかかるコストも計算してもらった上で利用することをおすすめします。

節税対策③死亡前3年以内の贈与は相続財産に持戻

上記の「確定日付」の見出しでも説明しましたが、被相続人(亡くなった人)が相続人に対して死亡前3年以内に贈与した財産には注意が必要です。

長男に1,000万円の財産を生前贈与し、相続財産を減らしたつもりでいた人が1年後に死亡したとすると、贈与した1,000万円は相続財産としてカウントされてしまいます。(生前贈与加算)

余命が短い場合に、贈与税と受贈者が駆け込みで相続財産を減らすことを抑止する趣旨で、このような制度になっています。

高齢の親から子への贈与については時期を考え、慎重に行う必要があります。

まとめ

贈与は口頭でも法的効力を生じますが、履行を確実にさせ、税務調査があった場合に対応できるようにする意味でも必ず贈与契約書を作成すべきといえます。

贈与契約書には贈与者と受贈者の住所氏名、日付、目的物の特定など必須の記載事項がありますが、特に不動産の特定については全部事項証明書(登記簿謄本)を見ながら正確に行うことが大切です。

節税のための贈与を行う際には、効果の有無やリスクも含めて必ず税理士に相談してから行うことをおすすめします。

恐らく、節税などの目的で共有持分の贈与を検討している方がほとんどでしょう。

しかし、節税のために贈与を考えているのであれば、一度ご相談ください。

無料で贈与するくらいなら、少しでも現金化した方が良いでしょうし、贈与された側にも税金が課されてしまうからです。

弊社AlbaLink(アルバリンク)では、一般の不動産業者が取り扱わない共有持分を積極的に買い取っている専門の買取業者です。

フジテレビの「newsイット!」をはじめ、数々のメディアにも訳アリ物件専門の買取業者として紹介された実績もあります。

あなたの共有持分をスピーディーに、かつ適正価格で買い取らせていただきますので、共有関係を解消したいとお考えの方は、お気軽にご相談ください。

査定や相談だけのお問い合わせも大歓迎です。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら