共有名義の空き家は「何も対処しない」が一番のリスク

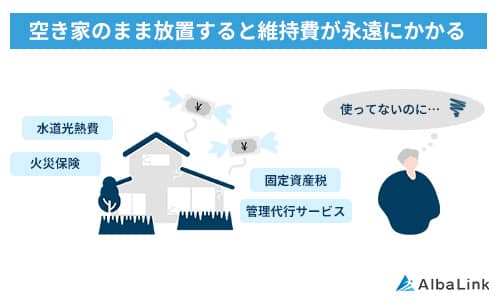

共有名義の空き家を放置するリスクは非常に大きいです。固定資産税がかかるうえに、空き家を存続させるための維持費・管理費・修繕費が発生します。放置によって物件が傷むと、空き家の用途はますます失われるでしょう。

とくに共有名義の空き家の場合、放置し続けると「税金を誰が負担するか」「修繕を誰が担当するか」という点でトラブルになることも少なくありません。

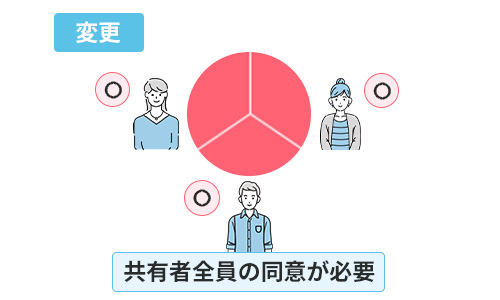

共有名義の不動産は、空き家売却や登記申請、改築という「変更行為」を行う際に共有者全員の同意が必要なため、話し合いを面倒に感じ空き家を放置する方もいるでしょう。

空き家を放置しても、金銭面および親族トラブルの発生リスクが膨らむだけです。「共有名義だから扱いが面倒」という理由で放置せず、必ず共有者同士で今後の処分方針を話し合っておきましょう。

なお、空家を放置するリスクについては「空き家のリスク8選&回避法をプロが伝授|空き家問題の現状も解説」の記事で詳しく解説していますので、ご確認ください。

共有名義のままにしておくと将来的に問題が発生する可能性も高い

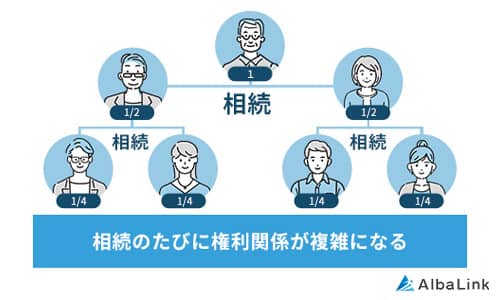

仮に、現時点において共有名義での空き家所有に関して問題が発生していなくても、子や孫など将来的にトラブルを引き起こす可能性もあります。

共有名義状態を放置すると代を重ねるごとに共有者の数が多くなり、「誰が共有者かわからない」「共有者と連絡が取れない」という事態になりかねません。

共有者がわからなければ、空き家を売却できず結果的に放置し続けることになります。

次の世代以降に遺恨を残さないためにも、共有名義の空き家は早めに解消することが重要です。

なお、共有名義で不動産を相続すると起こり得るトラブルについては、以下の記事で詳しく解説していますので、参考にしてください。

共有名義の空き家を放置する4つのリスク

共有名義の空き家を放置するリスクは以下の4つです。

- 共有者間で空き家の管理負担に偏りが生まれる

- 不法侵入や放火などの犯罪被害に遭う

- 管理を怠り近隣トラブルに発展する

- 特定空き家に指定され行政処分を受ける

つい、空き家を放置してしまっている方はリスクを認識していただき、売却などの対応を早めに取りましょう。なお、共有名義の空き家の売却方法については記事内の「共有名義の空き家を解消する3つの方法」で解説しています。

共有者間で空き家の管理負担に偏りが生まれる

空き家を共有名義にしておくと、不動産管理の負担割合に偏りが生じ、親族トラブルの原因になり得ます。

空き家を完全に放置すると倒壊したり雑草が繁殖したりするため、定期的な修繕や掃除が必要です。修繕や掃除にも費用負担や手間が発生するため、誰が空き家を管理するかでトラブルに発展することがあります。

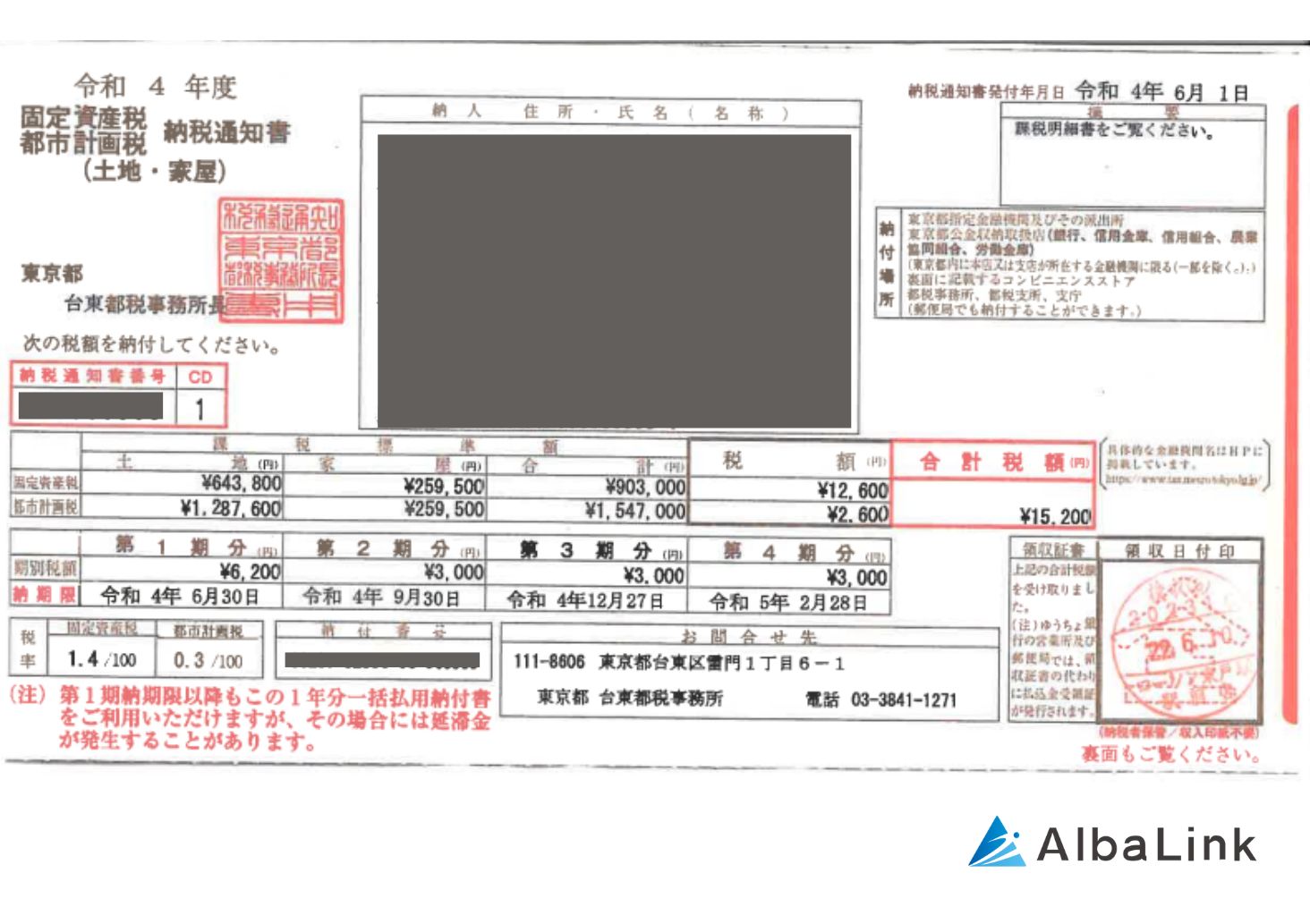

加えて、空き家でも固定資産税は発生するため、共有者間での税金支払いトラブルも少なくありません。

固定資産税の納付書と一緒に郵送される納税通知書は「代表者」に郵送されます。 代表者が立て替えた場合は他の共有者も分担しなければなりませんが、無視して負担を逃れることもあります。

代表者が立て替えた場合は他の共有者も分担しなければなりませんが、無視して負担を逃れることもあります。

共有者間で役割分担を決めないと、空き家の修繕対応者が偏ったり納税支払いが代表者に押し付けられたりなど、特定の人に負担が偏りかねません。

不法侵入や放火などの犯罪被害に遭う

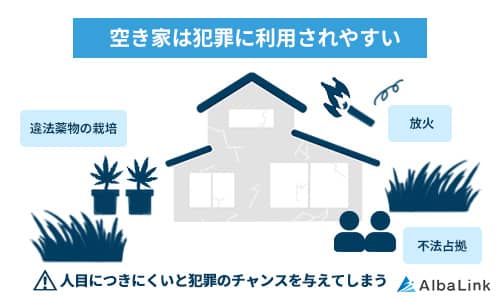

空き家の管理を放置すると、不法侵入や放火といった犯罪の温床となるリスクが高くなります。

たとえば、誰も住んでいない空き家は人目がつかないため、ホームレスなどに不法侵入され、たまり場にされる恐れがあります。また、放火魔にも狙われやすくなります。

空き家を放置したことにより、こうした犯罪が起これば、地域全体の治安悪化にもつながり、近隣から苦情が入り、近隣トラブルの元にもなり得ます。

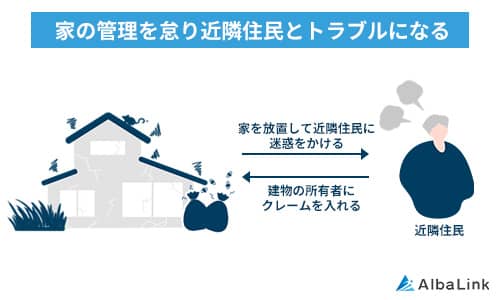

管理を怠り近隣トラブルに発展する

空き家所有者は空き家を適切に管理することが法律で定められています(下記参照)

(空家等の所有者等の責務)第三条 空家等の所有者又は管理者(以下「所有者等」という。)は、周辺の生活環境に悪影響を及ぼさないよう、空家等の適切な管理に努めるものとする。

しかし共有名義の場合、共有者同士で誰が管理するかで揉め、管理が適切に行われないと、空き家が荒廃し、近隣トラブルになる恐れがあります。

たとえば、空き家の管理を怠り、ごみが不法投棄されたままになれば、そこから悪臭が漂い近隣トラブルの元となります。また、庭に雑草が生い茂り、害虫が大量発生するといったことでも近隣トラブルになり得ます。

共有名義の空き家は、所有者が複数いるがゆえに責任があいまいとなり、放置され、その結果、近隣トラブルに発展するリスクが高いことを覚えておきましょう。

なお、空き家を放置することによるトラブルについては、以下の記事でも詳しく解説していますので、参考にしてください。

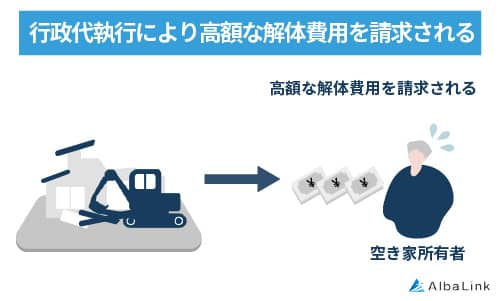

特定空き家に指定され行政処分を受ける

空き家を放置し続けると、自治体から「特定空き家」に指定されます。特定空き家とは、自治体から倒壊や保安上危険な状態であると判断された空き家のことです。

特定空き家に指定されると、以下のような処分を受ける恐れがあります。

- 土地の固定資産税の軽減措置(住宅用地の特例)の除外

- 50万円以下の罰金

- 行政代執行による解体

参照元:空家等対策の推進に関する特別措置法(第五章 特定空家等に対する措置)

土地に居住用の建物が建っている場合、「住宅用地の特例」として、土地の固定資産税が1/6まで軽減されています。しかし特定空き家に指定されるとこの特例を外されてしまうため、固定資産税が最大6倍まで跳ね上がってしまう恐れがあります。

参照元:土地の保有に係る税制|国土交通省

特定空き家に指定されると、自治体からは「助言→指導→勧告→命令」という順番で空き家の改善要求が出されます。そして「命令」まで進んでも改善要求に従わないと、50万円以下の罰金刑に処されます。

再三の命令にもかかわらず、空き家を処分するといった対応を所有者が実施しない場合は、「行政代執行」によって強制的に空き家が解体されます。

行政代執行にかかる費用は所有者負担です。現金・金融資産・不動産・自動車・証券など、支払いに充てられるものはすべて差し押さえられ、費用を徴収されます。

特定空き家に指定され、行政処分を受ける羽目になる前に適切に空き家を処分すべきです。処分方法については記事内の「共有名義の空き家を解消する3つの方法」をご確認ください。

なお、特定空き家における行政代執行については「行政代執行により空き家が取り壊される最恐のリスクと最強の回避法5選」 の記事で詳しく解説していますので、参考にしてください。

空き家を解体すると高額な解体費用と固定資産税が最大6倍になる

空き家を放置するリスクを避けるため、空き家の解体を検討する方もいますが、安易に空き家を解体することはお勧めできません。

なぜなら、高額な解体費用がかかるのと、土地の固定資産税が最大6倍になってしまうためです。

まず、解体費用についてですが、一般的な30坪程度の戸建てで、150万円~200万円程度かかります。共有名義の場合、解体するには共有者全員の同意が必要です。また、解体費用は持分割合に応じて各共有者が負担することになります(下記参照)。

(共有物に関する負担)

第二百五十三条 各共有者は、その持分に応じ、管理の費用を支払い、その他共有物に関する負担を負う。

ただし、違反しても罰則等はないため、費用を負担しない共有者がいると共有者間で不公平感が生じ、トラブルに発展しかねません。

また、空き家を解体してしまうと、先述の住宅用地の特例が適用されなくなるため、固定資産税が最大6倍になってしまいます。

空き家を放置するリスクを避けたいあまり、安易に空き家を解体してしまうと余計な支出が増えてしまいます。そのため、共有名義の空き家を処分するのであれば、解体より次章でお伝えする売却がおすすめです。

なお、更地にして売却するメリット・デメリットについては「更地にして売るのはNG!建物を解体せずに売却すべき3つの理由!」 の記事で詳しく解説していますので参考にしてください。

共有名義の空き家を解消する3つの方法

共有名義の空き家を解消する最も確実な方法は空き家を売却することです。売却してしまえば、ここまで述べてきた近隣トラブル、特定空き家への指定、固定資産税の増額といったリスクを回避でき、さらに、共有関係からも解放されます。

共有名義の空き家の売却方法は以下の3つです。

- 他の共有者と一緒に空き家全体を売却する

- 共有者1人が他の共有者の持分を買い取る

- 自身の持分を専門の買取業者に売却する

それぞれ解説しますので、自身に合ったやり方で共有名義の空き家の解消を目指してください。

なお、共有名義の解消方法については、以下の記事でも詳しく解説していますので、参考にしてください。

他の共有者と一緒に空き家全体を売却する

共有者全員が「空き家の売却」で意思統一が取れている場合は、共有者全員で協力し、空き家全体を売却しましょう。

共有名義であっても、建物全体を売却すれば、通常の物件と同等の価格で売却できる見込みがあります。売却益は各持分割合に応じて分配します。

なお、もし共有者の誰か1人が売却に反対している場合はこの方法が採れませんので、次項で述べる方法を試しましょう。

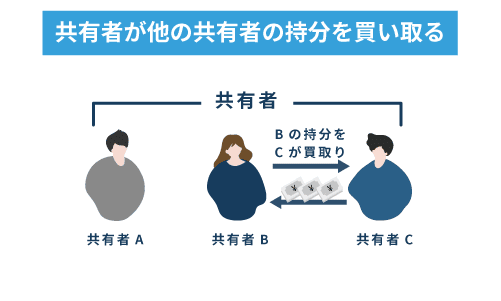

共有者1人が他の共有者の持分を買い取る

共有者のひとりが売却を反対している場合、その共有者に他の共有者の持分を買い取ってもらう方法があります。共有持分の買い取り金額は、共有者と話し合いもしつつ、国土交通省が公示する「公示価格」「固定資産税評価額」「路線価評価額」を参考に決めることが一般的です。

他の共有者の持分を買い取ることで、売却したくない共有者は空き家を単独名義で所有することができます。一方、売却したい共有者は、持分を買い取ってもらうことにより、共有名義から抜け出せます。

ただし、売却を反対している共有者に、他の共有者の持分を買い取る資金力がなければ成り立たない方法です。

ただし、売却を反対している共有者に、他の共有者の持分を買い取る資金力がなければ成り立たない方法です。

共有持分の買い取り資金を確保するために融資を検討する方もいますが、親族間における共有持分売買を目的とした融資は、金融機関から断られるケースも少なくありません。

共有持分買い取りに必要な資金力がない場合は、以下の方法を検討しましょう。

- 不動産を担保にして借り入れる

- 共有者に分割払いを提案する

- 未公開株式など現金以外の資産で支払う

「共有名義は解消したいが空き家は残したい」という思いを持つ場合は、共有者のひとりが他の共有持分を買い取ることで単独名義に変更し、共有名義を解消しましょう。

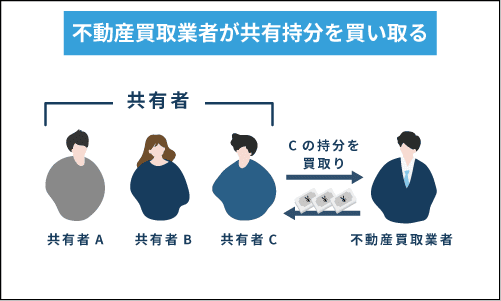

自身の持分を専門の買取業者に売却する

ここまで述べた2つの方法のいずれも実行するのが難しい場合は、自身の持分のみを専門の買取業者に売却することで、空き家の共有名義から抜け出すことができます。

自分の持分のみであれば、他の共有者の同意を得ずに売却できるため、手間や時間をかけずに共有名義から抜け出すことができます。

ただし、共有持分は通常の不動産業者に依頼して、一般の個人に売却しようとしてもまず売れません。持分のみ購入しても建物全体を自由に活用することができないからです。

ですから、持分を売却する場合は、持分の買取に強い専門の買取業者に売却しましょう。専門の買取業者であれば、持分のみでも買い取ってくれます。専門の買取業者は、買い取った持分を活用し、利益を生み出す独自のノウハウを持っているためです。

弊社Albalinkも下記のように全国各地の共有持分の買取実績があり、1000万円以上で持分を買い取ったこともあります。

共有持分をはじめ、弊社に買取依頼をしていただいたお客様からは「肩の荷が下りた」「もっと早く依頼すれば良かった」といった感謝の言葉を多数いただいております(下記Google口コミ参照) 。

また、弊社は不動産買取業者として上場を果たしており、社会的信用も得ています。 信頼できる買取業者に共有持分を売却し、共有関係から解放されたい方はぜひ一度弊社の無料買取査定をご利用ください(売却前提の問い合わせでなくても構いません)

>>【共有名義の持ち分のみでも高額売却!】無料で買取査定を依頼する

なお、以下の記事では優良な共有持分買取業者を厳選して、選びやすいようにまとめてあります。業者選びの際は参考にして下さい。

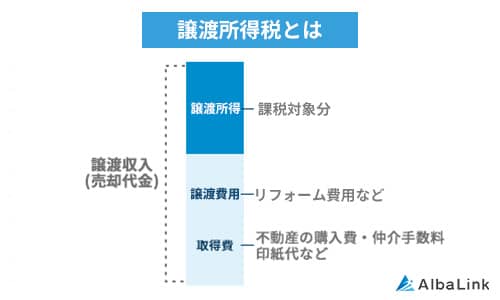

共有名義の空き家売却には譲渡所得税がかかる

共有名義の空き家を売却し、所得(譲渡所得)が生じた場合、譲渡所得税の支払いが必要となります。

譲渡所得は以下の計算式で求められます。

取得費は売却した空き家の購入費を指します。また、譲渡費用にはリフォーム費用などが含まれます。

共有名義の場合、上記で求めた譲渡所得に持分割合をかけることで、各共有者の譲渡所得を求められます。

譲渡所得税は譲渡所得に物件の保有期間に応じた税率を掛けることにより求められます(下表参照)。

| 所得税 | 復興税所得税 | 住民税 | 合計 | |

|---|---|---|---|---|

| 短期譲渡所得(空き家の所有期間が5年以下) | 30% | 0.63% | 9% | 39.63% |

| 長期譲渡所得(空き家の所有期間が5年超) | 15% | 0.315% | 5% | 20.315% |

参照元:短期譲渡所得の税額の計算|国税庁

参照元:長期譲渡所得の税額の計算|国税庁

では、具体的に以下の条件で共有名義の不動産の譲渡所得税を求めてみましょう。

取得費:2000万円

譲渡費用:500万円

持分割合:1/2

物件保有期間:10年譲渡所得:250万円(3000万円-(2000万円+500万円))×1/2

譲渡所得税:50万7千円(250万円×20.315%)

このように、持分を売却した場合でも譲渡所得税が発生しますが、特例を使えば、譲渡所得税をゼロにすることも可能です。

そこで、次項では譲渡所得税を軽減する特例を紹介します。

共有名義の空き家の譲渡所得税・相続税を軽減する3つの特例

共有名義の空き家の譲渡所得税や相続税を軽減する3つの特例は以下の通りです。

- 相続空き家3000万円特別控除

- 取得費加算の特例

- 小規模宅地の特例

それぞれ解説します。

相続空き家3000万円特別控除

以下の条件に該当する空き家を、共有者同士で令和9年12月31日までに売却した場合、譲渡所得を最高3,000万円まで控除できます。

- 昭和56年5月31日以前に建築された物件である

- 区分所有建物登記(マンションなど各部屋が独立している物件)に該当する建物ではない

- 相続開始直前まで、被相続人以外に住んでいる人がいなかった

- 売却益が1億円以下である(共有者がいる場合は合計金額で判断)

(令和9年12月31日に間に合うことを前提として)相続日から数えて3年を経過する年の12月31日までに売却している

参照元:被相続人の居住用財産(空き家)を売ったときの特例|国税庁

特別控除を受ける譲渡所得金額は以下の金額で算出できます。

老人ホーム等への入所で、被相続人が相続開始直前に住居利用していなかった不動産であっても、以下の条件を満たすことで特例が適用されます。

- 要介護認定・要支援認定を受けた状態で、有料老人ホーム等規定の施設に相続直前まで入所していた

- 老人ホーム等への入所から相続発生時まで、自宅が被相続人の住居以外の目的で使われておらず、物品管理等に利用されていた

参照元:被相続人が老人ホーム等に入所していた場合の被相続人居住用家屋|国税庁

相続空き家3000万円特別控除が適用されることで、譲渡所得税の支払いがなくなることも珍しくありません。相続した空き家を売却した際は、まずはこの特例が適用できないか確認しましょう。適用可能かどうかは、役所に問い合わせれば教えてもらえます。

なお、相続空き家3000万円特別控除については以下の記事で詳しく解説していますので、参考にしてください。

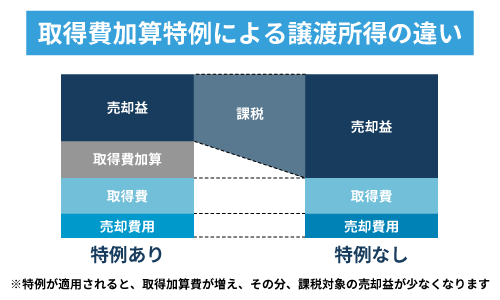

取得費加算の特例

取得費加算の特例を適用することでも、譲渡所得税を軽減できます。

取得費加算の特例は、被相続人が亡くなって3年10ヶ月以内に空き家を売却した場合、相続税額の一部を取得費に加算できる特例です。そうすることで、結果的に譲渡所得税額が軽減されます。

先述した通り、譲渡所得は以下の計算式で算出されます。

上記の式の「取得費」に「支払った相続税額分の一部」を加算できるため、結果的に譲渡所得が小さくなり、譲渡所得税も抑えられるわけです。

なお、取得費に加算する相続税を求める計算式は以下です。

相続人が配偶者以外の場合、小規模宅地の特例が適用されるのは「相続税の申告期限(10ヶ月)まで土地を保有している」という条件を満たす必要があります。

また前述の「相続空き家3000万円特別控除」と「取得加算費の特例」は選択適用であり、以下の条件を満たす場合は「取得加算費の特例」を適用した方が税額を抑えられます。

・相続人の相続税額×譲渡財産の価格÷相続で取得した財産の合計金額 > 3,000万円

取得費加算の特例については、「相続財産の売却後に使える取得費加算の特例!適用条件と計算例を解説 」の記事でも詳しく解説していますので参考にしてください。

小規模宅地の特例

小規模宅地の特例は、故人が保有していた「住居用の土地」「事業用の土地」「貸している土地」を相続した場合、定められた条件を満たすことで相続税が最大80%減額される特例です。

参照元:相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)|国税庁

本来小規模宅地の特例は、空き家の敷地として利用している土地には適用できませんが、以下の条件を満たせば、相続空き家3000万円特別控除と併用できます。

・被相続人が相続開始直前に要介護認定・要支援認定を受けていた。

・被相続人が有料老人ホーム等規定の施設に相続直前まで入所していた。

相続税の申告期限時点で空き家だった場合

A:相続人が配偶者である。

B:(被相続人に配偶者がいない場合)持ち家がなく被相続人と同居していない人物が相続人である。

上記Bパターンの場合は、空き家を相続税の申告期限まで保有している必要があります。

併用できれば、譲渡所得税だけでなく、相続税も大幅に軽減できます。また、小規模宅地の特例は取得費加算の特例とも併用可能です。

譲渡所得税を軽減する相続空き家3000万円特別控除と取得費加算の特例の適用を検討する際は、併せて小規模宅地の特例の適用も検討するようにしましょう。

なお、小規模宅地の特例の説明については、以下の記事で詳しく解説していますので、参考にしてください。

まとめ

共有名義の空き家は、売却するには共有者全員の同意が必要です。しかし、意見がまとまらず、売却できないからといって放置すると、犯罪利用や近隣トラブルなど様々なリスクがあります。

空き家放置によるリスクを回避するためにも、今回解説した以下の方法で共有関係を解消することをお勧めします。

- 他の共有者と一緒に空き家を売却する

- 共有者のひとりが他の共有持分を買い取る

- 自身の持分を専門の買取業者に売却する

なお、他の共有者と協力して売却することが難しい場合や、すぐに共有名義から抜け出したい場合は、専門の買取業者に自身の持分のみ売却することをおすすめします。

共有持分は一般の個人には売却しにくいですが、専門の買取業者であればスピーディーに買い取ってくれるためです。専門の買取業者は持分を買取り、他の共有者とも話し合い、最終的に建物全体を取得して再販・運用するといったノウハウを持っています。

持分を売却してしまえば、共有関係から解放され、共有者との関係や、空き家の管理、税負担で頭を悩ますこともなくなります。

弊社Albalinkも、持分買取に強い専門の買取業者であり、記事の中でも紹介したように、豊富な買取実績があります。また、利権関係に強い弁護士とも提携しているため、他の共有者との話し合いも問題なく対応できます。

共有名義の空き家からすぐに解放されたい方は、まずは下記無料買取査定フォームからお気軽にお問い合わせください(査定依頼をしたからといって、他の共有者に知られることはありませんのでご安心ください)。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら