「単独名義と共有名義」あなたに適したローンの選び方

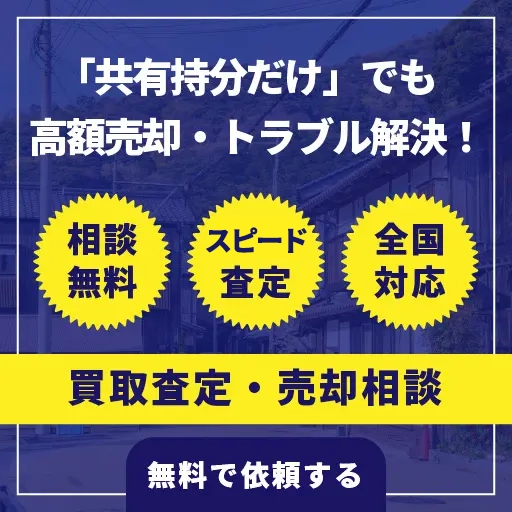

不動産を購入した際、その不動産が自分のものであることを示すために「登記」を行う必要があります。

このとき、夫婦どちらか1人の名義で登記することを「単独名義」、夫婦2人の名義で登記することを「共有名義」といいます。

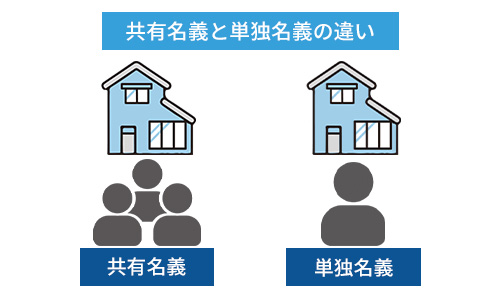

共有名義の場合は、夫婦がそれぞれ負担した資金に応じて共有持分の割合を設定しなければなりません。

たとえば、3,000万円の家を購入する際に夫と妻が双方ともに1,500万円ずつの住宅ローンを組んだときの持分割合は、夫と妻それぞれ2分の1ずつです。

そこでこの章では住宅ローンを組む際に単独名義が向いているケースと、共有名義が向いているケースをそれぞれ紹介します。

この記事をお読みいただけば、ご自身がどちらを選ぶべきか、判断がつくようになります。

将来のライフステージの変化などもイメージしながら検討してみてください。

単独名義が向いている4つのケース

単独名義が向いているのは、以下の4つのケースです。

- 将来妻が専業主婦となる可能性がある

- 離婚時のトラブルを回避したい

- 死別時のトラブルを回避したい

- 相続時のトラブルを回避したい

それぞれの事例について見ていきましょう。

妊娠・出産などで妻が専業主婦になる可能性がある

夫の単独名義にしておけば、仮に妻が妊娠や出産で収入がなくなっても、夫さえ仕事を続けていればローンの返済に困ることはありません。

一方、共有名義では住宅ローンの返済義務が夫婦双方に課されるため、将来妻の収入が途絶えた場合、ローンの支払いが難しくなる可能性があります。

また、夫が妻のローンを肩代わりすると贈与税が課される恐れがあります(記事内の「夫が妻名義の住宅ローンを返すと贈与税が課されることもある」参照)。

もし将来的に育児や介護などで妻が離職する可能性があれば、最初から夫の単独名義で住宅ローンを組んだほうがよいでしょう。

離婚時のトラブルを回避したい

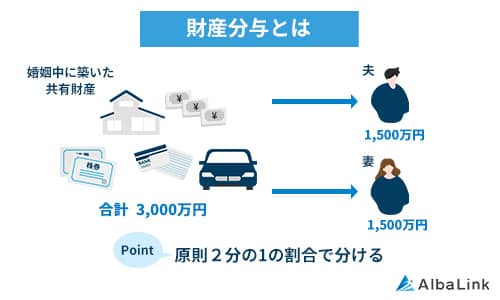

夫婦が婚姻中に取得した不動産は財産分与の対象であり、持分割合にかかわらず、夫婦ともに2分の1ずつ分けるのが原則です。

物理的に分割できない不動産は、通常売却して現金で分けます(換価分割)。

その際、単独名義で住宅ローンを組んでおけば、たとえ離婚したとしても名義人(夫か妻)の意思で自由に不動産を売却できます。

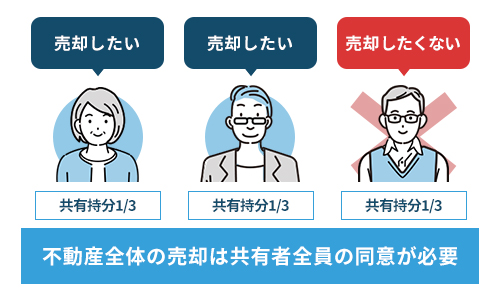

しかし、共有名義の場合は、売却時に夫婦で揉める恐れがあります。

なぜなら、共有名義の不動産を売却するには名義人全員の同意が必要だからです。

そのためもし、どちらかが売却を希望しても、どちらかが住み続けたいと主張すれば売却できません。

不動産が売却できなければ、離婚のための財産分与も進まなくなってしまいます。

共有名義の不動産に対して共有者ができることは、以下の記事で詳しく解説しています。

また、住宅ローンの返済についても共有名義の場合は注意が必要です。

なぜならたとえ離婚したとしても、共有名義の住宅ローンはそれぞれが返済し続けなければならないからです。

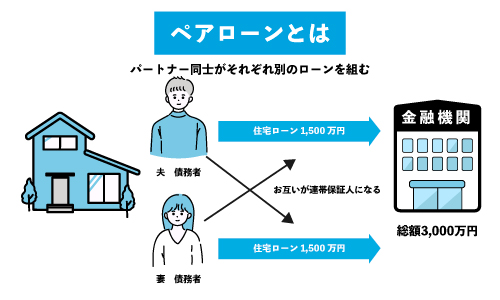

万一、どちらか一方の返済が滞ってしまった場合、互いに連帯保証人となるペアローンを組んでいる場合はその債務についても責任を負わなければなりません。

離婚した相手の債務を負うことになるのは、気分的にも良いものではないでしょう。

さらに、離婚時に不動産を夫か妻の単独名義にしようと考えても、住宅ローンが残っている場合はまずどちらかの名義のローンを完済する必要があります。

ですから、離婚時に住宅ローンのことで揉めたくない場合は、初めから単独名義にしておきましょう。

なお、離婚時の共有名義不動産の適切な処理の仕方については以下の記事をご確認ください。

死別時のトラブルを回避したい

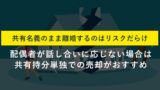

住宅ローンを加入する際は、万が一のときに備えて団体信用生命保険(団信)に加入するのが一般的です。団信は名義人が亡くなった際に保険金でローンが完済されるしくみのため、遺族にローンの負担がかからない点に特徴があります。

しかし、共有名義で住宅ローンを組んでいるときは注意が必要です。

たとえば連帯債務型の住宅ローンの債務者は夫婦2人ですが、団信に加入できるのは主たる債務者のみです。

夫のみが団信に加入していて夫に万が一の事態が起こった場合、夫が負担する住宅ローンの残債は保険金で相殺されますが、妻分の住宅ローンの返済義務はそのまま残ってしまうのです。

夫婦がそれぞれ住宅ローンを契約するペアローンも同様です。

ペアローンを組む場合は夫婦それぞれが団信に加入します。

しかし仮に夫が亡くなった場合、夫の住宅ローンは団信で相殺されますが、妻の住宅ローンは残ります。

その点、単独名義の住宅ローンであれば名義人が亡くなったとしても団信によって残債を完済できるため、遺族が住宅ローンの返済義務を負うリスクを避けることが可能です。

なお、共有名義で共有者の片方が亡くなった場合に住宅ローンがどうなるかについては以下の記事で詳しく解説していますので、合わせてご確認ください。

相続時のトラブルを回避したい

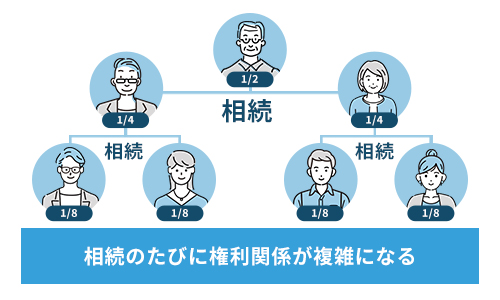

共有名義の不動産の場合は、相続時のトラブルにも注意が必要です。

たとえば子どものいない夫婦で夫が亡くなった場合、配偶者のほかにも夫の親や兄弟姉妹、甥、姪などが法定相続人となる可能性があります。

さらに相続が繰り返されると、共有持分がより細分化されて共有者が増えてしまう恐れがあるのです。

共有名義人が増えると、不動産の売却が難しくなります。

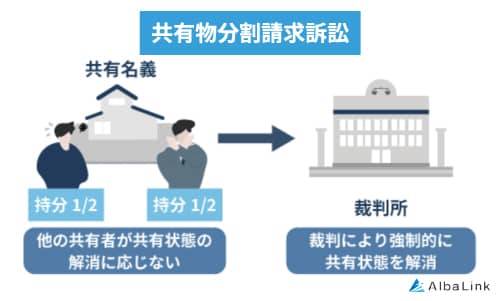

また、共有名義人の1人がいつの間にか第三者に自身の共有持分を売却した場合、その第三者から共有関係を解消する共有物分割請求訴訟を起こされる恐れがあります。

共有物分割請求を起こされると、最悪の場合、裁判所の命令で強制的に競売に掛けられることもあります。

一方、単独名義の場合は相続人を1人に指名しておけば持分の細分化を防げるため、相続時のトラブルを回避できます。

とにかく面倒事に巻き込まれたくない方は、共有名義よりも単独名義を選択するとよいでしょう。

ただ、すでに共有名義で相続してしまい、共有者同士で不動産の処分方法などについて揉めてしまっている場合は弊社Albalinkにご相談ください。

弊社Albalinkは共有不動産に強い専門の買取業者ですので、あなたの共有持分(所有権)のみ買い取り、共有関係を解消させることができます。

ぜひ一度下記無料買取フォームからお問い合わせください。

なお、共有物分割請求訴訟について詳しく知りたい方は以下の記事をご確認ください。

また、共有不動産のトラブルについては、以下の記事で詳しく解説しています。

共有名義が向いているケース

共有名義が向いているのは、以下の3つのケースです。

- 借入額を増やして希望通りの家を購入したい

- 住宅ローン控除を2人分受けたい

- 相続税対策をしたい

それぞれの事例について詳しく見ていきましょう。

借入額を増やして希望通りの家を購入したい

単独名義で住宅ローンを組む場合は夫の収入のみで審査されるため、場合によっては希望の金額を借りられない可能性があります。

しかし共有名義の場合は夫と妻の収入を合算できるため、借入可能額を増やすことが可能です。

借入額が増えれば、その分、購入できる家の選択肢が広がるため、より希望に近い家を購入できるでしょう。

また、共有名義でローンを組めば、頭金をあまり用意できない場合でも購入資金のほとんどを住宅ローンでまかなえます。

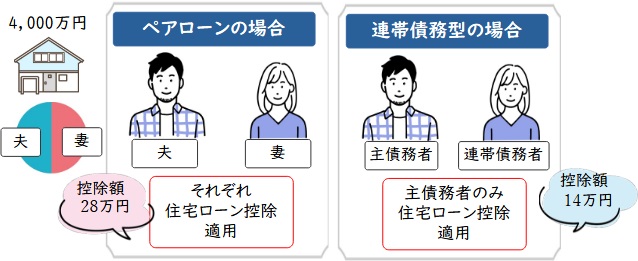

住宅ローン控除を2人分受けたい

共有名義では夫婦2人とも住宅ローン控除を受けられます。

住宅ローン控除とは、年末時点でのローン残高の0.7%が所得税や住民税から控除される制度です。

取得する住宅によって要件は異なりますが、最大で年間21万円、控除期間の限度である13年間で273万円の減税が可能です。

参照元:住宅ローン減税|国税庁

共有名義の場合上記の控除額が2倍となるわけです。

一方、単独名義で住宅ローンを組んだ際は、当然ですが1人分しか住宅ローン控除は適用されません。

2人分の住宅ローン控除を受けたい場合は、共有名義の住宅ローンを利用するとよいでしょう。

なお、住宅ローン控除を受ける際、不動産を購入した翌年に確定申告する必要があります。

ただし、会社員の場合、2年目以降は会社の年末調整時に「住宅借入金等控除証明書」「金融機関での残高証明書」を提出すれば、確定申告が不要です。

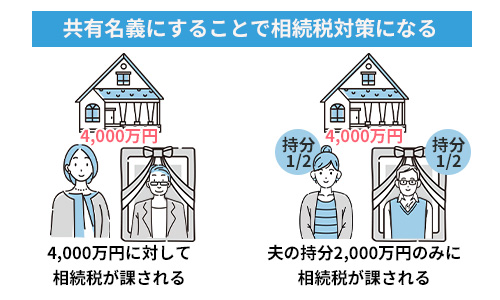

相続税対策をしたい

単独名義の不動産で相続が発生したときは家全体の評価額に対して相続税が課されますが、共有名義の場合は持分割合に応じて相続税が課されるため、結果的に節税につながる点はメリットの1つです。

たとえば4,000万円の住宅を購入したときの例を見てみましょう。

単独名義の場合、名義人が亡くなって相続が発生したときに家全体が課税対象となるので、4,000万円に対して相続税が課されます。

相続税の課税対象:4,000万円

一方、夫婦が2,000万円ずつローンを組んだ場合の持分はそれぞれ2分の1です。夫が亡くなって相続が発生した際には、夫の持分である2分の1のみに相続税が課せられます。

相続税の課税対象:2,000万円

このとき、妻の持分には相続税は課せられないため、単独名義のときよりも節税が可能なのです。

ただし、配偶者が相続する場合には以下2つのどちらか大きい金額まで相続税はかかりません。

- 1億6000万円

- 配偶者の法定相続分相当額

参照元:相続税の税率|国税庁

そのため、購入価格の大きな物件や将来値上がりが予想されるマンションを相続する場合以外は、そこまで相続税を気にしなくても良いでしょう。

なお、共有不動産の相続税については以下の記事で詳しく解説していますので、ご確認ください。

住宅ローンの種類別メリット・デメリットを解説

住宅ローンの組み方には以下の4種類があります。

- 単独名義

- 連帯保証型

- 連帯債務型

- ペアローン

それぞれの特徴は以下の表通りですが、どの方法もメリットとデメリットがあるため、利用の際は事前にしっかり検討し、自分たちに適したローンを選ぶことが大切です。

| 単独名義 | 収入合算型 | ペアローン | ||

|---|---|---|---|---|

| 連帯保証型 | 連帯債務型 | |||

| 契約者 | どちらか一方 | どちらか一方 | どちらか一方 | 夫婦それぞれ |

| 住宅ローン控除 | 1人分のみ | 1人分のみ | 2人分利用可能 | 2人分利用可能 |

| 団体信用生命保険 | 名義人のみ加入 | 名義人のみ加入 | 原則は名義人のみ加入(フラット35は夫婦で加入可能) | 夫婦それぞれ加入可能 |

| 名義 | 単独名義 | 単独名義 | 夫婦共有名義 | 夫婦共有名義 |

この章では住宅ローンの種類別にメリット・デメリットと選び方のポイントを解説します。

夫単独名義の住宅ローン

夫が1人で借入れる「単独名義の住宅ローン」は、妻の持分はないですが、妻にローン負担が課せられない点はメリットです。

また、住宅ローンの借入時に夫は団信に加入します。

万が一夫が亡くなったとしても保険金で残債が相殺されるため、残された妻が借金を背負う必要がない点もメリットの1つです。

ただし、夫1人分の収入で金融機関の審査を受けるため、夫婦2人で住宅ローンを組むより借入可能額は低くなります。

将来妻が専業主婦になる予定がある、夫の収入だけで希望額を借りられる場合は、単独名義の住宅ローンを選ぶとよいでしょう。

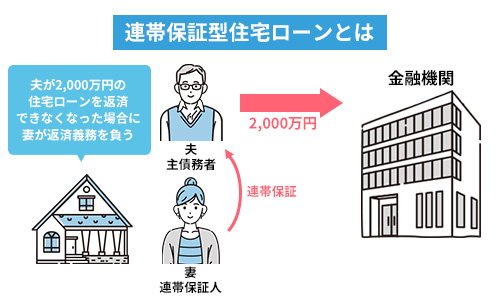

夫婦で収入を合算!連帯保証型ローン

連帯保証型のローンは夫と妻の収入を合算するタイプのため、単独名義よりも借入額を増やせます。

あくまでも債務者は夫のみであるため、合算できる妻の収入は半分ほどですが、連帯保証人の妻に月々の返済義務はありません。

ただし、債務者である夫が返済困難な状況に陥ったときは、連帯保証人である妻に返済義務が発生します。

参照元:連帯保証について|法務省

また、連帯保証型のローンは夫婦の収入を合算するとはいえ、名義人はあくまでも夫のみであるため、以下のデメリットがあります。

- 妻には持分がない

- 団信に加入できるのは夫だけであり、たとえ妻が亡くなってもローンが残る

- 住宅ローン控除を利用できるのも夫だけ

上記のデメリットを把握した上で、妻が将来仕事を辞める可能性がある、妻が契約社員かパートで安定性がない、夫の収入のみではローンが通らないなどの場合は、連帯保証型の住宅ローンを選ぶとよいでしょう。

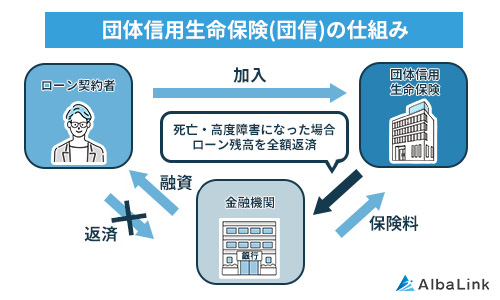

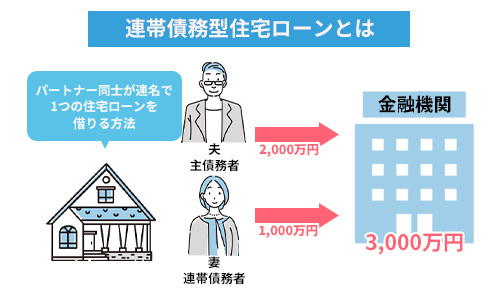

夫婦で収入を合算!連帯債務型ローン

連帯債務型のローンも、連帯保証型と同様に夫婦の収入を合算するタイプです。

ただし、妻も債務者の1人となって返済義務を負う点に大きな違いがあります。

夫婦がそれぞれの責任においてローンを返していくしくみのため、夫婦ともに住宅ローン控除を受けられる点はメリットです。

また、夫婦それぞれがローンを負担する形となるため、家の持分も資金の負担割合に応じて登記します。

ただし、団信の扱いについては、住宅ローンのタイプによって異なる点に注意が必要です。

長期固定金利型のフラット35を利用する場合は夫婦ともに団信に加入できますが、金融機関によっては夫のみしか加入できないケースもあります。

団信に加入していない妻が亡くなった場合は残債が完済されず、夫が債務を負わなければなりません。

加えて、ローンの返済中に夫・妻のどちらかが病気・ケガ・倒産などで収入がなくなった場合、返済ができなくなる恐れもあります。

どちらかの収入がなくなると毎月の返済が難しくなる上に、住宅ローン控除も片方が適用外になり家計を圧迫しかねません。

妻の収入は安定しているが負担を軽減したい、家を夫婦共有名義にしたい方は、連帯債務型の住宅ローンを選ぶとよいでしょう。

夫婦共有名義のペアローン

ペアローンとは、夫婦がそれぞれ別々のローンを組むことです。

住宅ローンの契約数が2本となるため、手数料なども2倍かかる点はデメリットですが、夫婦それぞれが団信へ加入でき、住宅ローン控除も2人分受けられるメリットがあります。

ただし、団信が適用されるのはローン名義人分の残債のみであり、遺族側のローンはそのまま支払い続けなければならない点には注意が必要です。

そのため、団信に加入していない配偶者が亡くなった場合に備えて、民間の生命保険に加入しておくなどの対策をしておくと安心です。

この場合、毎月の掛け金の負担があるため現在加入の生命保険の抜本的な見直しが必要です。

妻に安定した収入があって仕事を辞める気がない、借入額を増やして希望の家を購入したい、家を夫婦共有名義にしたい方はペアローンを選択するとよいでしょう。

なお、前述したように、ペアローンや前項の連帯債務型のローンは夫婦ともに住宅ローン控除を受けられますが、妻が専業主婦になり収入を失った場合、妻は住宅ローン控除を受けられなくなります。

その点について、下記の記事で詳しく解説しているので、ご確認ください。

夫婦共有名義の住宅ローンを組む際の3つの注意点

夫婦共有名義の住宅ローンを組む際の注意点は以下の3つです。

- 「資金の負担割合=持分割合」にしないと贈与税を課される恐れがある

- ローンは夫のみでも家は共有名義となるケースがある

- 毎月の返済額を抑える

どの内容も押さえておかないと、余計な税金を課されたり、返済不能に陥るリスクがあるため、しっかりご確認ください。

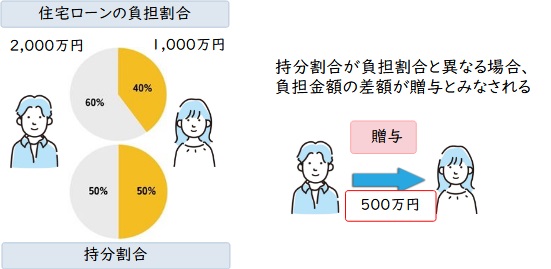

「資金の負担割合=持分割合」にしないと贈与税を課される恐れがある

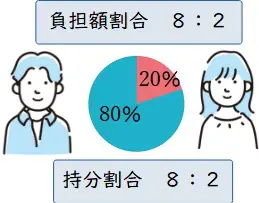

夫婦共有名義で住宅ローンを組んで不動産を購入する際は、それぞれの資金の負担割合に応じて持分割合を登記する必要があります。

たとえば4,000万円の住宅を夫が3,000万円、妻が1,000万円のローンを組んで購入したときの持分割合は以下のとおりです。

このケースでは夫が4分の3、妻が4分の1の割合になるように持分を登記しなければなりません。

もし夫婦の一方が独身時代の貯蓄を自己資金(頭金)として負担した場合、その分も持分割合に反映させなければなりません。

負担割合と持分割合が異なる場合、贈与税が課される恐れがあります。

たとえば、3,000万円の住宅を購入したとします。

その際、持分割合を1/2ずつで登記したにもかかわらず、実際の資金負担が、夫が2,000万円、妻が1,000万円の場合、妻名義の住宅ローンの差額分500万円を夫から妻に贈与したと見なされてしまいます。

そこで、次項では贈与税を回避する2つの方法についてお伝えします。

贈与税を回避するための2つの方法

贈与税を回避する方法は以下の2つです。

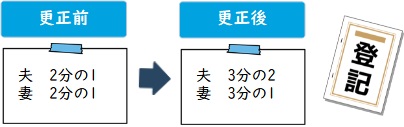

- 持分割合を実際の資金負担に合わせる

- 借り換えをおこなう際に負担付贈与にする

1つ目の「実際の資金負担に合わせる」は、夫・妻の両方が実際の負担額に応じて、持分割合を登記し直すことで、贈与税を回避できます。

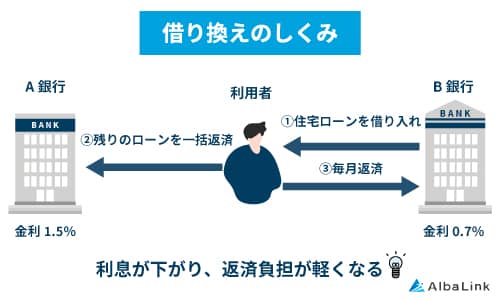

2つ目は「借り換えをおこなう」際に、負担付贈与にする方法です。

ある金融機関から融資を受けて、他の金融機関から受けていた既存の借入金を返済すること

前提として、住宅ローンの借り換えは新たな銀行からローンを借り入れて、既存の銀行へ一括返済することです。

ただし、夫が妻の債務を引き受けて住宅ローンの借り換えをすると、「タダで妻の借金を肩代わりした」とみなされ、贈与税の対象になる可能性があります。

そこで、住宅ローンの借り換え時に負担付贈与にする方法で贈与税の発生を回避しましょう。

負担付贈与とは、贈与を受ける側に一定の債務を負担してもらう条件の贈与のことです。

ただ、この場合実際に妻が金銭を負担するのは難しいため、夫が借り換えで妻の債務を引き受ける際に、それに相当する妻の持分を夫名義に変更することで、贈与税を回避できる可能性が高くなります。

妻も夫へ持分を渡しているため、単純な贈与とはならないためです。

なお、共有持分の移転登記については、以下の記事で詳しく解説しているので、併せてお読みください。

ローンは夫のみでも家は共有名義となるケースがある

家を買うときは購入費用の10~20%程度を頭金として支払い、残りを住宅ローンで返済するのが一般的な流れです。

その際、頭金を妻が支払って、残りのローンを夫の単独名義にした場合、家が共有名義になるケースがあるので留意しましょう。

たとえば、3,000万円の家を購入する場合、妻が頭金600万円・夫がローン契約で2,400万円を負担した場合、持分割合は妻が妻10分の2・夫10分の8です。

不本意な贈与にならないためにも、住宅ローンを組む前には持分割合の決まり方について正しい理解が必要です。

共有持分の割合の決め方については、以下の記事で詳しく解説しているので、併せてお読みください。

毎月の返済額を抑える

夫婦共有名義の住宅ローンを組む前に、将来のライフプランをしっかりと考えることをおすすめします。

いまは夫婦共働きで2人とも収入があるかもしれませんが、子育てや介護などでどちらか一方が仕事を辞めざるを得ない状況に追い込まれることもあるでしょう。

一般的に、年収に対する年間返済額割合の理想は25%といわれています。

たとえば年収が500万円の場合は125万円。月々に換算すると約10万4,000円です。

もちろんこの他にも修繕費や設備の交換費用、固定資産税、火災保険などのランニングコストも考慮しておく必要があります。

共有名義の住宅ローンを借りる際はどちらか一方が働けなくなったときのことを想定し、毎月の返済額が高くなり過ぎないように配慮することが大切です。

まとめ

住宅ローンを組む際、単独名義と共有名義ではそれぞれメリット・デメリットがあります。

単独名義であれば、名義人以外が債務を負うことはなく、名義人が亡くなった場合も団信に加入していれば債務の返済はなくなります。

ただし、名義人の収入で返済できる範囲の物件しか購入できません。

一方、夫婦の共有名義でローンを組めば、2人の収入を合算できるため、単独名義より借入金が増やせます。結果的に理想の我が家を手に出来るかもしれません。

しかし、ローン支払い中に夫婦のどちらかの収入が途絶えても債務の支払いをしなくてはなりません。

そのため、自身やパートナーのライフスタイルや収入を考慮して単独名義か共有名義化を決めるようにしましょう。

なお、現在すでに自身やパートナーが住宅ローンの返済に困っているという場合は一度弊社Albalinkにご相談ください。

弊社は訳アリ物件専門の買取業者として、共有名義の住宅ローンに強い弁護士とも提携しております。

そのため、法律に基づいた現実的なアドバイスをさせていただけます。

また、買取業者であるため、あなたの共有持分を買い取り、共有関係を解消させることも可能です。

過去には、一般の不動産業者が取り扱わない訳あり物件専門の買取業者としてフジテレビの「newsイット!」にも紹介されました。

実際に弊社をご利用いただいたお客様からも、以下のように高評価をいただけております。

まずは相談したいという方も大歓迎ですので、ぜひ一度下記無料買取フォームよりお問い合わせください。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら