【一覧表】共有持分売却で発生する税金と課税時期

「共有持分の譲渡」とは、共有名義の不動産の一部であるご自身の持分を、売却、贈与、放棄といった方法で他者に移転させることです。

この譲渡方法によって、課税される税金の種類やタイミングが異なります。

以下の表に、共有持分の譲渡方法ごとの税金の種類、支払う人、支払い時期、支払う場所をまとめました。

| 状況 | 税金の種類 | 支払う人 | 支払い時期 | 支払う場所 |

|---|---|---|---|---|

| 売却 | 譲渡所得税 印紙税 | 売却した人 | 翌年の確定申告時 | 所轄の税務署 |

| 贈与 | 贈与税 不動産取得税 | 贈与された人 | 翌年の確定申告時 | 所轄の税務署/都道府県 |

| 放棄 | 贈与税 不動産取得税 | 帰属した共有者 | 翌年の確定申告時 | 所轄の税務署/都道府県 |

| 共有不動産分割 | 譲渡所得税 | 利益を得た人 | 翌年の確定申告時 | 所轄の税務署 |

| 相続 | 相続税 | 相続した人 | 相続開始から10ヶ月以内 | 所轄の税務署 |

【状況別】共有持分を譲渡したときにかかる税金

共有持分を売却、贈与、放棄といった方法で他者に移転させる際、さまざまな税金が発生します。

どのような状況でどの税金がかかるのか、事前に把握しておくことが大切です。

ここでは、共有持分を譲渡する際の状況別に、かかる税金について詳しく解説します。

【共有持分の売却】譲渡所得税・印紙税

共有持分を売却して利益(譲渡所得)が出た場合、その利益に対して譲渡所得税が課税されます。

売却益がなければ、税金はかかりません。 また、不動産の売買契約書を作成する際には、契約金額に応じた印紙税が課されます。

また、不動産の売買契約書を作成する際には、契約金額に応じた印紙税が課されます。

この印紙税は、契約書に印紙を貼付することで納付し、通常は売主と買主の共同負担です。

印紙税の税額は、契約書に記載された金額によって以下のように定められています。

なお、2014年4月1日から2027年3月31日までの間は、軽減税額が適用されます。

| 記載された契約金額 | 本則税額 (本来の税額) | 軽減税額 |

|---|---|---|

| 50万円以下 | 400円 | 200円 |

| 50万円超100万円以下 | 1,000円 | 500円 |

| 100万円超500万円以下 | 2,000円 | 1,000円 |

| 500万円超1,000万円以下 | 10,000円 | 5,000円 |

| 1,000万円超5,000万円以下 | 20,000円 | 10,000円 |

| 5,000万円超1億円以下 | 60,000円 | 30,000円 |

| 1億円超5億円以下 | 100,000円 | 60,000円 |

| 5億円超10億円以下 | 200,000円 | 160,000円 |

| 10億円超 | 400,000円 | 320,000円 |

参照元:国税庁|No.7108 不動産の譲渡、建設工事の請負に関する契約書に係る印紙税の軽減措置

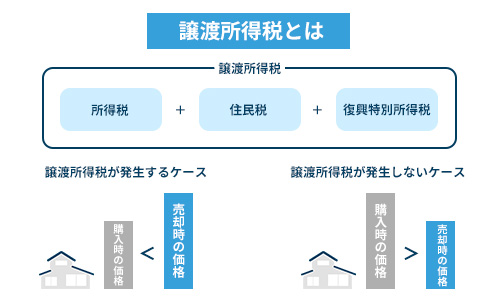

譲渡所得税の計算方法

譲渡所得税は、以下の計算式で算出します。

収入金額: 不動産の売却代金

取得費: 不動産を購入したときの代金や仲介手数料、リフォーム費用など、取得にかかった合計額(相続や贈与で取得した場合は、故人や贈与者がその不動産を取得した際の費用が引き継がれる)

譲渡費用: 売却にかかった費用(仲介手数料や印紙税などが含まれる)

特別控除額: 特定の条件を満たす場合に控除できる金額

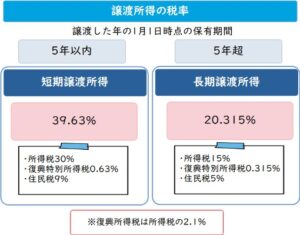

譲渡所得税は、不動産の所有期間によって税率が変わります。

売却した年の1月1日時点での所有期間が基準です。

| 所有期間 | 所得区分 | 税率 | 内訳 |

|---|---|---|---|

| 5年以下 | 短期譲渡所得 | 39.63% | 所得税30%、住民税9%、復興特別所得税0.63% |

| 5年超 | 長期譲渡所得 | 20.315% | 所得税15%、住民税5%、復興特別所得税0.315% |

たとえば、所有期間が6年の不動産を売却し、譲渡所得が1,000万円だった場合、長期譲渡所得(所有期間5年超)の税率が適用されます。

たとえば、所有期間が6年の不動産を売却し、譲渡所得が1,000万円だった場合、長期譲渡所得(所有期間5年超)の税率が適用されます。

長期譲渡所得20.315%(所得税15%、住民税5%、復興特別所得税0.315%)

所得税: 1,000万円 × 15% = 150万円

住民税: 1,000万円 × 5% = 50万円

復興特別所得税: 1,000万円 ×0.315% = 3万1,500円

譲渡所得税は2,031,500円となります。

特例を使うと譲渡所得税の軽減が可能

特定の条件を満たす場合、譲渡所得から控除を受けられる特例や、税率を軽減できる特例があります。

| 特例の名称 | 概要 |

|---|---|

| マイホームを売ったときの3,000万円特別控除 | ご自身が住んでいた不動産を売却した場合、譲渡所得から最高3,000万円まで控除可能 共有者ごとに利用可能 |

| マイホームを売ったときの軽減税率の特例 | 所有期間が10年を超えるマイホームを売却した場合、譲渡所得のうち6,000万円以下の部分について、より低い税率が適用 |

| 被相続人の居住用財産(空き家)を売ったときの特例 | 相続した空き家を売却した場合、譲渡所得から最高3,000万円まで控除可能 |

| 低未利用土地等を譲渡した場合の長期譲渡所得の特別控除 | 一定の要件を満たす低未利用土地を売却した場合、譲渡所得から100万円を控除 |

ただし、いずれも要件を満たさなければ利用はできません。

譲渡所得税を少しでも抑えたいなら、事前に自分が制度の要件を満たしているのかを確認しておくことが大切です。

【共有持分の贈与】贈与税・不動産取得税・印紙税

共有持分を無償で贈与した場合、持分を受け取った人に贈与税と不動産取得税が課税されます。

また、贈与契約書には、売買契約書と同様に印紙税がかかります。

通常、贈与は無償で行われるため、贈与契約書には取引金額を記載しません。

つまり、印紙税法上の「記載金額のない契約書」として扱われ、税額は一律200円と定められています。

ただし、借金の返済など受贈者がなんらかの負担を負う「負担付贈与」の場合は、売買契約と同様に取引金額に応じた印紙税が課税されます。

贈与税の計算方法

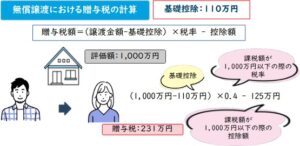

贈与税は、贈与された財産の価額合計から基礎控除額(年間110万円)を差し引いた金額に、税率をかけて計算します。

贈与税の税率は、一般贈与財産にかかる一般税率と特例贈与財産にかかる特例税率の2種類があります。

直系尊属(父母・祖父母など)から18歳以上の直系卑属(子・孫など)へ贈与する財産一般贈与財産

特例贈与財産にあてはまらないすべての贈与財産

| 基礎控除後の課税価格 | 一般贈与財産 | 特例贈与財産 | ||

|---|---|---|---|---|

| 税率 | 控除額 | 税率 | 控除額 | |

| 200万円以下 | 10% | 0円 | 10% | 0円 |

| 300万円以下 | 15% | 10万円 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 | 15% | 10万円 |

| 600万円以下 | 30% | 65万円 | 20% | 25万円 |

| 1,000万円以下 | 40% | 125万円 | 30% | 65万円 |

| 1,500万円以下 | 45% | 175万円 | 40% | 125万円 |

| 3,000万円以下 | 50% | 250万円 | 45% | 175万円 |

| 4,500万円以下 | 55% | 400万円 | 50% | 250万円 |

| 4,500万円超 | 55% | 400万円 | 55% | 400万円 |

たとえば、親子間で、不動産の共有持分(評価額300万円)を贈与した場合の贈与税を計算してみましょう。

基礎控除後の課税価格: 300万円 – 110万円(基礎控除) = 190万円

贈与税額: 190万円 × 10%(特例贈与財産の税率) – 0円(控除額) = 19万円

贈与税は、19万円となります。

不動産取得税の計算方法

不動産取得税は、取得した不動産の価格(課税標準額)に税率をかけて計算します。

「不動産の価格(課税標準額)」とは実際の購入価格や建築工事費ではなく、原則として、不動産を取得したときの市町村の固定資産台帳に登録されている価格です。

不動産取得税の税率は、本来は4%ですが、土地や住宅の取得については、令和9年3月31日までに取得した場合に限り以下の軽減税率が適用されます。

| 不動産の種類 | 本則の税率 | 軽減後の税率(令和9年3月31日まで) |

|---|---|---|

| 住宅以外の家屋 | 4% | 4% |

| 宅地等 | 4% | 3% |

| 住宅 | 4% | 3% |

たとえば、特例措置を適用しない基本の計算として、課税標準額が1,500万円の宅地(土地)を令和6年3月31日までに取得した場合の不動産取得税を計算してみましょう。

- 不動産の価格(課税標準額):1,500万円

- 税率:3%(軽減税率を適用)

不動産取得税額:1,500万円 × 3% = 45万円

この場合の不動産取得税は45万円となります。

【共有持分の放棄】贈与税・不動産取得税

共有者が自身の持分を放棄した場合、その持分は他の共有者に帰属します。

この行為は、相続税法上の「みなし贈与」として扱われるため、持分を取得した他の共有者に贈与税が課税されます。

共有に属する財産の共有者の1人が、その持分を放棄(相続の放棄を除く。)したとき、又は死亡した場合においてその者の相続人がないときは、その者に係る持分は、他の共有者がその持分に応じ贈与又は遺贈により取得したものとして取り扱うものとする。

引用元:国税庁 相続税法基本通達

また、放棄された持分を取得した共有者には、その持分に対する不動産取得税も課されます。

【共有不動産の分割】譲渡所得税

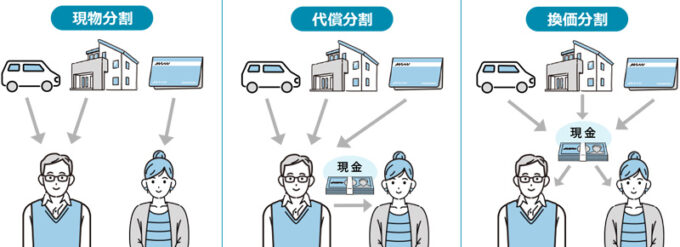

共有不動産を分割し、共有者それぞれの単独名義にするとき、その分割方法によっては譲渡所得税が課税される場合があります。

分割方法ごとの課税の有無は、以下の通りです。

| 分割方法 | 概要 | 課税の有無 |

|---|---|---|

| 現物分割 | 共有不動産を物理的に分筆し、それぞれの土地を単独名義にする方法 | 分割後の土地の価値が元の共有持分比率と著しく異ならない場合は、原則として税金はかからない |

| 換価分割 | 共有不動産を売却して現金に換え、その現金を共有者間で持分比率に応じて分け合う方法 | 利益が出た場合、売却した人全員に譲渡所得税が課税される |

| 代償分割 | 共有者のうちの1人が不動産を単独で取得し、他の共有者には持分に応じた金銭(代償金)を支払う方法 | 代償金を受け取った側は、自身の持分を売却したと見なされ、譲渡所得税が課税される可能性がある |

現物分割以外の方法で分割する際は、課税される可能性を考慮しておくことが重要です。

【共有持分の相続】相続税

共有持分を相続した場合、その持分は相続税の課税対象になります。

相続税は、故人の遺産総額が基礎控除額を超える場合にのみ課税されます。

基礎控除額の計算式は次の通りです。

たとえば、法定相続人が1人の場合、

基礎控除額は3,600万円となり、遺産総額が3600万円以下であれば相続税はかかりません。

相続税の計算方法

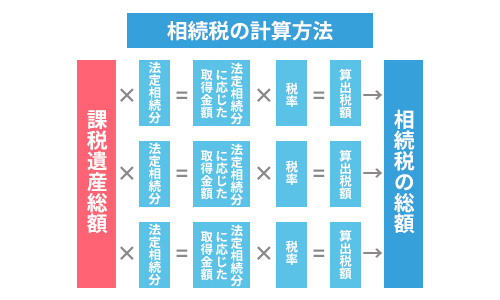

相続税は、故人の遺産総額から基礎控除額を差し引いた「課税遺産総額」に、税率をかけて計算します。

税率は、課税遺産総額に応じて以下のように定められています。

| 課税遺産総額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | 0円 |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

たとえば、遺産総額が5,000万円で、法定相続人が2人だった場合、以下のように相続税額を算出します。

基礎控除額: 3,000万円 + (600万円 × 2人) = 4,200万円

課税遺産総額: 5,000万円 – 4,200万円 = 800万円

相続税額:800万円 ×10% – 0円 = 80万円

相続税額は、80万円となります。

【共通】登録免許税

共有持分を売買、贈与、相続などで譲渡する場合、所有権を移転するために行う登記手続きに登録免許税が課税されます。

登録免許税の税額は、不動産の固定資産税評価額に一定の税率をかけて算出します。

税率は所有権移転の原因によって異なり、売買や贈与、相続などそれぞれで税率が定められています。

- 売買: 2.0%

- 相続: 0.4%

- 贈与: 2.0%

登録免許税の税率は、不動産の種類(住宅用、非住宅用など)や時期によって軽減措置が適用される場合があります。

たとえば、近年増加する所有者不明土地問題への対策として、不動産の価額が100万円以下の土地については、相続登記の登録免許税が免税となる特例措置があります。

この措置は2027年3月31日までの期間限定です。

ただし、登録免許税の軽減措置は、適用される要件が複雑なので、正確な税額を知るには、司法書士などの専門家へ依頼するのもいい手段です。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

共有持分の譲渡で利益が出た場合は確定申告が必要

共有持分を売却して譲渡所得(利益)が出た場合、税金を納めるためにご自身で確定申告を行う必要があります。

ここでは、共有持分売却後の確定申告に関する以下の3つの項目を詳しく解説していきます。

共有持分売却後の確定申告は各自で申告

不動産の譲渡所得にかかる税金は、給与所得のように源泉徴収されることがありません。

そのため、売却した翌年に共有者それぞれが個別に確定申告を行う必要があります。 確定申告の期間は、原則として譲渡した年の翌年2月16日から3月15日までです。

確定申告の期間は、原則として譲渡した年の翌年2月16日から3月15日までです。

この期間内に、税務署に申告書と必要書類を提出して納税を行います。

【確定申告に必要な主な書類】

なお、共有名義の不動産を売却した際の確定申告については、以下の記事で詳しく解説しています。

確定申告をしなかった場合の罰則

譲渡所得が発生しているにもかかわらず、確定申告を怠ったり、虚偽の申告を行ったりした場合は、以下の罰則が科されます。

このように、確定申告を怠ると、本来支払うべき税額を大幅に上回る追徴課税が科されるリスクがあります。

確定申告には税理士がおすすめ

確定申告に不備があると、状況によっては加算税や刑事罰の対象になる場合があります。

共有持分の売却後には、共有持分に応じた取得費や譲渡費用の計算など複雑な部分もあるため、正確に申告するには税理士に依頼することをおすすめします。

なお、共有持分専門の買取業者に売却する場合は、税理士などの専門家と連携があるため、確定申告のアドバイスやサポートもしてもらえます。

弊社AlbaLink(アルバリンク)でも、税理士との連携があり、煩わしい申告手続きをサポートが可能です。

共有持分売却後の確定申告が不安な方は、以下からお気軽にご相談ください。

>>【アルバリンクなら売却後の確定申告もサポート】無料買取査定を試してみる

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

アルバリンクなら共有持分の売却から確定申告まで完全サポート!

弊社AlbaLink(アルバリンク)は訳アリ物件専門の買取業者として、他社では断られるような複雑に利権が絡まる共有持分を多数買い取ってきました。

実際、弊社は下記のように全国各地の共有持分を買い取っており、中には1000万円以上で買い取ったこともあります。

ただ、上記のような買取事例だけを見せられてもピンとこない方もいるでしょう。

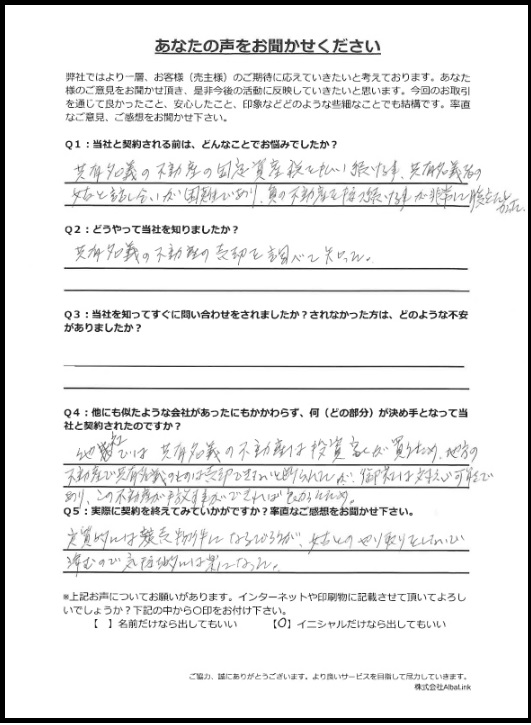

そこで、弊社が共有持分を買い取ったお客様からいただいた、直筆のメッセージも紹介します。

引用元:お客様の声(Albalink)

このお客様は共有者である親族と折り合いが悪く、話し合いができる関係ではありませんでした。

そのため、弊社が共有持分を買い取ったことで「(共有者と)やり取りをしなくて済むようになり、気持ちが楽になった」というメッセージをお寄せくださいました。

上記のお客様以外にも、弊社に物件の買取依頼をしていただいたお客様からは「肩の荷が下りた」「もっと早く依頼すれば良かった」といった感謝の言葉を多数いただいております(下記Google口コミ参照)。

また、弊社はお客様からの評価が高いだけでなく、不動産買取業者としては数少ない上場企業でもあり、社会的信用も得ています。

信頼できる買取業者に安心して共有持分を売却し、共有関係から解放されたい方はぜひ一度弊社の無料買取査定をご利用ください(売却前提の問い合わせでなくても構いません)。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

共有持分の譲渡でかかる費用

共有持分を譲渡する際には、税金以外にも様々な費用が発生します。

とくに、司法書士や不動産仲介業者といった専門家へ支払う費用は、無視できない金額となることもあります。

共有持分の譲渡でかかる費用はおもに以下の2つです。

司法書士報酬

共有持分の売買や贈与、相続などによる所有権移転登記を司法書士に依頼する場合、報酬が必要です。

司法書士報酬は、法律で定められた報酬基準がないため、司法書士事務所によって異なりますが、およそ5万円から10万円程度が相場とされています。

この費用は、登記の種類や不動産の価額、手続きの複雑さなどによって変動します。

主な内訳と目安は以下の通りです。

| 費用項目 | 説明 | 費用目安 |

|---|---|---|

| 基本報酬 | 登記手続きを依頼するための基本料金 | 3万円〜5万円 |

| 登記申請手数料 | 登記を申請する際に発生する実費 | 1万円〜2万円 |

| 書類作成費用 | 登記に必要な書類を作成するための費用 | 1万円〜3万円 |

| 日当・出張費 | 司法書士が現地に出向く場合に発生する費用 | 1万円〜3万円 |

これらの費用はあくまで目安であり、司法書士事務所や依頼内容によって変動するため、事前に見積もりを取りましょう。

仲介手数料

共有持分を不動産業者の仲介によって売却する場合、売買契約が成立した際に仲介手数料が発生します。

宅地建物取引業法により、仲介手数料の上限は売買価格に応じて以下のように定められています。

| 売買価格 | 仲介手数料 |

|---|---|

| 200万円以下の部分 | 売買価格の5% + 消費税 |

| 200万円超400万円以下の部分 | 売買価格の4% + 消費税 |

| 400万円超の部分 | 売買価格の3% + 消費税 |

200万円以下の部分: 200万円 × 5% = 10万円

200万円超400万円以下の部分: (400万円 – 200万円) × 4% = 8万円

400万円超の部分: (1,000万円 – 400万円) × 3% = 18万円

合計:10万円 + 8万円 + 18万円 = 36万円

仲介手数料は、36万円となります。

ただし、不動産業者が直接共有持分を買い取る場合は、仲介ではないため仲介手数料は不要です。

これにより、売主は費用負担を抑えることができます。

共有持分の売却にあたって、少しでも余計な費用を負担したくないとお考えなら、専門の買取業者への依頼を検討するとよいでしょう。

弊社AlbaLink(アルバリンク)は、全国の共有持分を積極的に買い取っている専門の買取業者です。

共有持分を売却するにあたり、あなたが仲介手数料などの費用を負担する必要はありません。

共有持分がいくらで売れるのかが気になる方は、お気軽に弊社の無料査定をご活用ください。

>>【仲介手数料0で共有持分を売却!】無料で査定額を確認する

共有持分の譲渡後にかかる税金

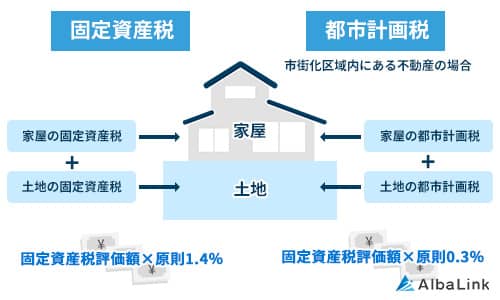

譲渡によって共有持分を取得した人には、その共有不動産にかかる固定資産税や都市計画税を支払う義務が発生します。

- 固定資産税:土地や家屋などの固定資産にかかる市町村税

- 都市計画税:市街化区域内の土地や家屋に課される目的税で、道路や公園などの都市計画事業に充てられる

支払い納期は、原則として6月、9月、12月、翌年の2月の年4回で、一括納付も可能です。

毎年1月1日時点の土地や不動産の所有者に対して、固定資産税評価額をもとに税額が算定されます。

- 固定資産税額: 固定資産税評価額 × 1.4%(標準税率)

- 都市計画税額: 固定資産税評価額 × 0.3%(上限税率)

不動産が共有名義(持分)になっている場合の固定資産税・都市計画税の負担については、以下の記事でも詳しく解説しています。

「毎年の固定資産税が高くて払いたくない」「面倒な不動産の管理から解放されたい」と思っている方も多いのではないでしょうか?

弊社、株式会社Albalinkは個人の買手がつきにくい中古物件の買取を専門に行う不動産買取業者です。

上場企業で弁護士など多くの士業の方とも連携しており、不動産の売却だけでなく、税金の相談にも対応可能です。

不動産や税金のことで悩みがあれば、安心してご相談ください。

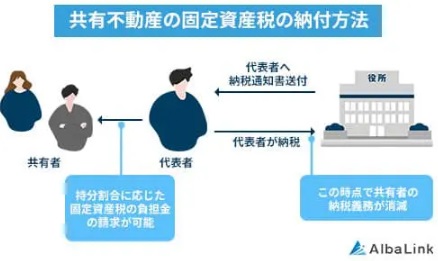

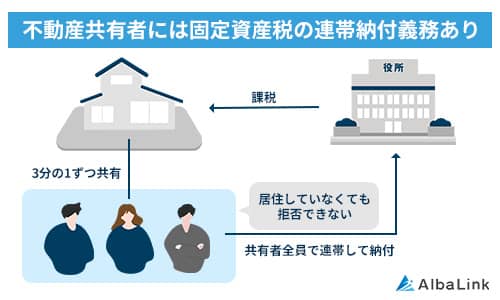

共有不動産の固定資産税の支払い方

共有持分を所有している人の中で、自治体が決めた代表者が固定資産税や都市計画税を支払います。

つまり、代表者がまとめて支払っていた分を他の共有持分者が支払うことになります。

一時的に代表者が支払うものの、他の共有持分者にも支払い義務はある(連帯納税義務)点に注意しましょう。

もし税金を滞納した場合は延滞税などを課されたり、最悪不動産が差し押さえられたりするリスクがあるため、他の共有者と協力して速やかに納税することが大切です。

なお、共有者間で固定資産税の支払いで揉めている場合は、あなたの共有持分のみ売却することができます。

共有持分を売却してしまえば、面倒なもめ事から抜け出せます。

弊社Albalinkは共有持分の買取に強い専門の不動産買取業者です。

ご依頼いただけば、あなたの共有持分を買い取ったうえで、他の共有者との話し合いも代行させていただきます。

共有持分の固定資産税のことで頭を悩ませたくない方は、ぜひ一度弊社の無料買取査定をご利用ください(査定依頼をしたからといって強引な営業などはありませんので、ご安心ください)

>>【あなたの共有持分のみ売却可能】無料で買取査定を依頼する

共有名義の固定資産税の納税義務については、以下の記事で詳しく解説しています。

まとめ

共有持分を譲渡する際にかかる税金として、課税のタイミングや、共有持分の所有時にかかる税金や購入、贈与、相続で取得した場合にかかる税金、売却による譲渡によってかかる税金について解説してきました。

- 【共有持分を所有している間】固定資産税と都市計画税:代表者が立て替えて市区町村に支払う

- 【共有持分を購入した場合】不動産取得税:購入した人が、取得した不動産がある都道府県に支払う

- 【共有持分を贈与された場合】贈与税:贈与された人が、確定申告して支払う

- 【共有持分を売却した場合】譲渡所得税:その物件の共有者全員が、確定申告を行って支払う

なお、譲渡に伴う住民税は、その共有者の確定申告に基づき、その共有者の納税地の市区町村が賦課課税します。

確定申告は、2月16日から3月15日の1ヵ月の期間で行う必要があり、そこで売却金額を間違えたり、取得費や譲渡費用を多めに計上してしまったりすると、加算税や刑事罰に問われる可能性もあります。

共有持分の確定申告は、通常よりも複雑になるため、税理士に依頼して、不備なく申告した方が安心といえるでしょう。

なお、共有持分の売却を検討している方は、専門の買取業者への売却も選択肢に加えてみてください。

専門の買取業者は税理士などの専門家とネットワークがあり、煩わしい税金の計算・申告手続きについてアドバイスがもらえるからです。

弊社AlbaLink(アルバリンク)も、税理士などの士業と連携をとりながら買取業務を行なっている買取業者です。

共有持分をはじめとした訳あり不動産を専門に買い取っており、2023年にはフジテレビ「イット」でも特集された実績がございます。

無料査定・無料相談はいつでも受け付けておりますので、お気軽にお問い合わせください。

もちろん、査定・相談のみの問い合わせも大歓迎です。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら