親子共有名義の不動産を相続した時の相続税対策で重要な4つのポイント

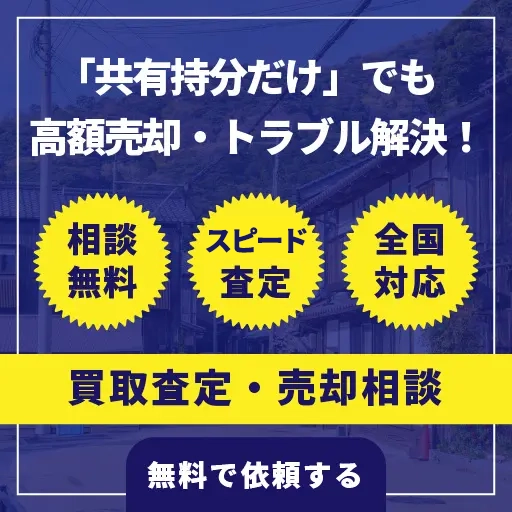

計画的に共有持分を生前贈与することで、相続人(相続財産を受ける人)の資産を増やし、被相続人(相続財産を渡す人)の資産を減らすことができるので、相続税対策になります。

相続税対策は亡くなってからできることは限られているため、生前に早めの対策をとることが必要です。

生前に家族とも話し合って相続税対策ができるので、相続後の準備ができ、相続財産による家族の負担を減らすことができます。

なお、共有名義の不動産を相続した際には名義変更が必要です。

名義変更の手続きは以下の記事で詳しく解説しているので、併せて参考にしてください。

相続税納付のための現金や預金は確保しておく

相続税対策をして相続税の引き下げをすることと同じくらい大切なこととして、納税資金の確保があります。

相続税の納税は相続の開始を知った日の翌日から10カ月以内に現金一括納付が原則とされているので、相続税を引き下げるための対策のし過ぎで納税に必要な現金や預金がなくなってしまうのだけは避けなければなりません。

相続する財産が不動産だけの場合、納税資金が足りないケースもでてくるかもしれません。

納税資金が足りずに土地や建物などの不動産を売却して現金化しようとしても、時間がかかったり、買い叩かれて安売りしてしまったりすることも考えられます。

相続税対策をする際には、相続税の納税資金の用意まで考えて行うように注意が必要です。

死亡日7年間以内の贈与は相続税の対象となるので生前の早いうちから対策する

相続後にできる相続税対策は限られているので、生前に対策をしておくことが重要です。

相続後の税金対策は限られておりますが、生きている間にできる対策はいくつもあります。

たとえば、生前贈与で遺産を先に渡したり、資産を圧縮して節税対策をしたりするのは生きているときにしかできないことです。

相続を円滑に進めるために被相続人・親族間でよく話し合って、対策期間に余裕を持った早めの準備が節税効果を高めます。

相続税対策は被相続人が生きている間に始めて、相続人の相続税負担を軽くすることや家族間で納得するまで話し合いを重ねて揉めないようにしましょう。

相続税の負担は重いので早めの対策が必要

納税資金が多いと不動産など相続財産を売却して資金を集める必要があるので、相続財産が多い場合は早めの節税対策が必要です。

節税対策としては、共有持分を使った方法が有効です。

たとえば、家を親と子供など複数人の共有名義にすれば、相続税の対象は不動産全体ではなく親の共有持分のみにかかるので、相続税が軽減できます。

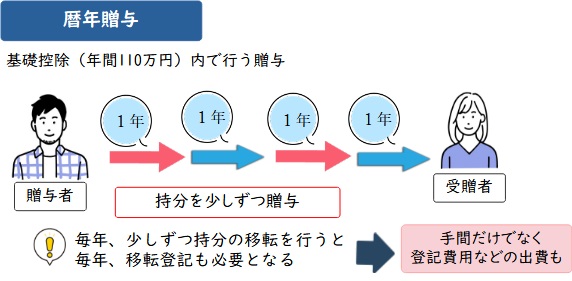

他にも、暦年贈与を活用して親の共有持分を少しずつ子に贈与していくと、親の資産が減るので相続税も少なくなります。

1年間の贈与額が110万円以内であれば贈与税がかからない仕組みを使った方法です。

早めに相続税対策に取り組まなければ、相続税の支払いをするために不動産などの財産を手放すことにもなりかねないので、生きている間に相続税対策をしておきましょう。

共有持分を贈与しても死亡7年前以内の贈与は相続税の課税対象となる

令和5年度の税制改正により、死亡7年前以内に行われた贈与はなかったものと判断され、相続税の課税対象となりました。

亡くなる直前に相続税から逃れるための節税対策はできないように定められているのが、その理由です。

たとえば、2024年4月10日が相続開始日だとすると、7年前に遡ると2017年4月10日となり、2017年4月10日~2024年4月10日までの間に行われた贈与は、相続税の課税対象となります。

ただし、これには贈与税の配偶者控除は当てはまりません。

配偶者控除は相続開始前7年以内の贈与でも相続税に課税されない

贈与税の配偶者控除とは、20年以上連れ添った配偶者へ居住用不動産の贈与や居住用不動産を購入するための資金贈与が2,000万円と、基礎控除110万円と合わせて2,110万円まで贈与税がかからない制度です。

贈与する土地と建物が2,110万円を超える場合は、夫の持分を妻に贈与することが相続税対策になります。

たとえば、3,000万円の自宅で夫の持分2/3・妻の持分1/3で登記したとします。

夫が亡くなる直前に、夫の持分2/3である2,000万円を妻へ贈与したとしても、2,110万円以内なので贈与税はかかりません。

ただし、贈与税の配偶者控除の適用を受けるためには、その年分の贈与税の申告を行う必要があるのでご留意ください。

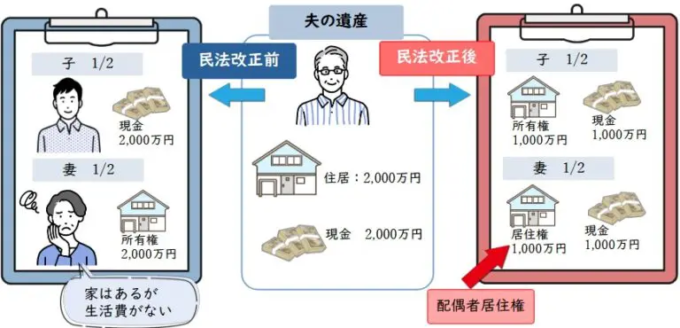

なお、夫婦の一方を亡くした配偶者には「配偶者居住権」も認められています。

以下の記事で詳しく解説しているので、併せて参考にしてください。

共有名義になる場合の6つの相続税対策

共有名義の不動産を相続している、もしくはこれから相続する際に、どのような相続税対策があるのでしょうか。

親が生きているうちに相続税対策をしておくことにより、相続を受ける人の負担を減らすことができます。

相続税対策は少しずつ時間をかけて行うものが多いので、早めに取り組んでいくとよいでしょう。

相続した不動産を売却した場合は売却価格が評価額となる

相続した共有不動産を相続税の申告期限までに売却した場合は、売却価格が評価額となります。

相続した共有不動産の売却価格が、相続税評価額よりも下回る場合は課税対象が下がることになるので相続税が安くなり、節税対策として有効です。

遺産分割や相続税納付のために売り急いでいる場合は、買主から買い叩かれることも少なくありません。

共有不動産の売却価格が相続税評価額を下回る場合には、時価評価も下がるので節税対策として活用できます。

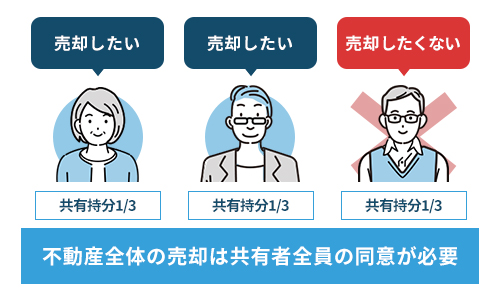

ただし、相続した共有不動産の売却は共有者全員の同意がなければできない(民法第251条)ので、各共有者間で話し合って意見をまとめておきましょう。

共有不動産に対して共有者ができる行為は、以下の記事で詳しく解説しています。

親子共有名義の不動産を生前贈与して贈与税を抑える方法

親子共有名義の不動産を生前贈与すれば、贈与税を抑えることが可能です。

生前贈与する方法は、暦年贈与と相続時精算課税制度の2つです。

それぞれについて、詳しく見ていきましょう。

暦年贈与で共有持分をさらに切り分け贈与していく

暦年贈与で親の共有持分を切り分けて生前贈与していくと、徐々に資産は減っていくので結果として相続税を減らすことができます。

110万円以内であれば非課税で毎年贈与ができるので相続税対策として使われることが多く、非課税の範囲で共有持分を相続人へ贈与していきます。

贈与税がかからない範囲であれば持分は、1/8でも1/5でも自由に決めることができます。

共有持分を切り分けて贈与することは贈与税が軽減できる一方で、税理士や司法書士などの専門家に支払う贈与税の申告費用や登記費用などが発生します。

税理士や司法書士に支払う費用と比べて、共有持分を切り分けて贈与する方が節税効果が高くなる場合にはメリットがあります。

暦年贈与における3つの注意点

暦年贈与をうまく活用して共有持分などの財産を渡せば、受贈者が支払う相続税の負担を軽減させることができます。

着実に受贈者の手元に残る財産が増えるので、節税対策として使われることの多い方法ですが、やり方を間違えると節税にならず税務署に贈与とみなされ課税されてしまう可能性がある点には注意が必要です。

暦年贈与における注意点は、下記の3つです。

- 定期贈与

- 連年贈与

- 名義預金

暦年贈与を行う際に、贈与とみなされないための注意点をそれぞれ解説していきます。

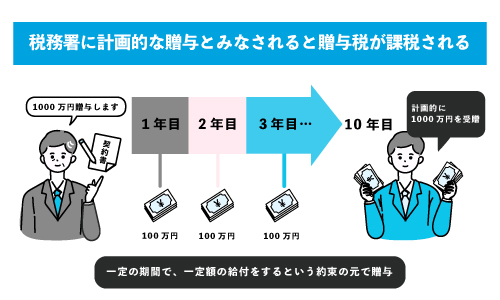

定期贈与と税務署に認定されると贈与税が課される

定期贈与とは定期の給付を目的とする贈与のことで、一定の期間を設定し、一定の金額を贈与することです。

最初から1,000万円を贈与することが決まっていたのであれば税務署に計画的な贈与とみなされ、1,000万円の贈与が決まった年に1,000万円に対して贈与税が課税されてしまいます。

定期贈与と判断されないためには贈与がある度に贈与契約書を作成し締結することが重要です。

他にも毎年の贈与額や贈与する日にちを変えることが定期贈与と判断されないためには有効です。

参照元:国税庁 贈与税がかかる場合

連年贈与と税務署に認定されないための工夫が必要

連年贈与とは、毎年財産を贈与することをいいます。

1年間で110万円以内の贈与であれば贈与税がかからないので、この仕組みを利用して毎年贈与を行っても贈与税はかかりません。

定期贈与との違いは、あらかじめ合計金額を決めているかどうかです。

定期贈与は贈与契約時に合計金額を決めているのに対して、連年贈与は贈与額や贈与日を毎年贈与がある度に決めているので、贈与のない年もあります。

定期贈与と同じで税務署に計画的な贈与と判断されないために、贈与がある度に贈与契約を締結することや贈与額・贈与する日をあえて変更することも重要です。

計画的な贈与ではなく単発的なものと税務署に判断してもらうことで、贈与税を課税されない可能性が高くなります。

名義預金とみなされないために銀行口座は受贈者が管理する

名義預金とは、贈与者が受贈者名義の通帳に預金を行い、管理している銀行預金のことです。

子や孫などの受贈者名義の銀行口座に贈与者が100万円を振り込んで、その口座を贈与者が管理しているケースは名義預金となります。

受贈者名義の銀行口座に贈与者がお金を振り込んで管理している名義預金の場合は、そもそも贈与が成立しません。

受贈者の手元に銀行口座がなく、贈与者自身が管理しているのであれば贈与者の財産として相続税の課税対象となってしまいます。

税務署に名義預金とみなされるのを防ぐためにも、印鑑や通帳などは受贈者自身が管理して、贈与者の預金ではないことを明確にしておくようにしましょう。

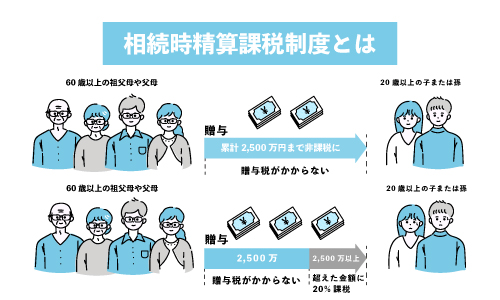

相続時精算課税制度を使うと大型贈与がしやすい

相続時精算課税制度は、贈与税と相続税を一体化して遺産相続時に税額を精算する制度です。

共有持分などの財産を複数年に渡って贈与したとしても累計2,500万円まで非課税にでき、累計2,500万円を超えると超えた金額に対して一律で20%の贈与税が課税されます。

1回で共有持分などの贈与を受ける必要はなく、何回かに分けて贈与を受けることができるのですが、一度相続時精算課税制度を選択すると暦年贈与に戻すことはできません。

暦年贈与か相続時精算課税制度かのどちらを選択した方が良いのかは判断が難しく、相続時精算課税制度を選択した場合は小規模宅地等の特例(概要は後述)が受けられなくなるので、税理士に相談した上で慎重に考える必要があるでしょう。

受贈者が相続時精算課税制度を選択した場合、「相続時精算課税適用届出書」を贈与税の申告書に添付して提出し、贈与の翌年2月1日~3月15日の申告期間に所轄税務署へ贈与税の申告をすることが必要です。

生前贈与をするときには、まず「贈与契約書」を作成し、贈与契約書に基づいて贈与者の持分を受贈者に移転する登記の手続きを行います。

贈与者は贈与した年の1月1日で60歳以上の親または祖父母、受贈者は18歳以上の子や孫と適用要件が限られており、譲り受けた財産は相続税の課税対象とされているので、相続時精算課税制度は相続の前倒しのような制度ともいえるでしょう。

相続税の計算は贈与時の評価額により計算を行うので、贈与時点で値上がりの期待できる財産の生前贈与には適しているといえます。

資産管理会社を設立する

収益物件などの不動産を所有している場合、相続税を少なくしスムーズな相続を行うために、資産管理会社を活用した相続税対策も有効です。

不動産を所有する資産管理会社を共有者で設立することで、持分に応じた家賃を各共有者に支払うことができるので、相続税対策として活用されています。

持分に応じた家賃収入が各共有者に分配され、いざ相続税を支払う際の税負担が軽減できます。

ただし、保有していた共有不動産を資産管理会社に移すときには登記費用や不動産取得税はかかります。

税理士などへの報酬や維持コストもかかるので、資産管理会社を設立するときには慎重に考えてから取り組むようにしましょう。

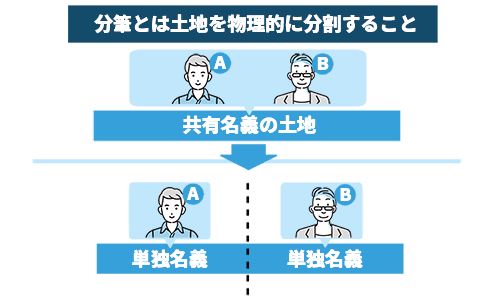

土地を分筆する

角地は2方向に面して便利が良いので、土地の評価額も上がります。

2方向の道路に面した角地を共有にして分筆をうまく活用すると、地形が変わるので、合計で土地の評価額を下げることができて、節税できるケースがあります。

この土地を2つに分筆し、Aさんの土地の評価額は40万円で100㎡、Bさんの土地は角地のままなので55万円で100㎡の土地というように分けます。

Aさんの土地は評価額55万円から40万円に下がり、100㎡×(55-40)=1,500万円も相続税評価額が変わりました。

土地の評価が下がった分、相続税も下がるので、角地を相続した場合は検討してみる価値がある方法です。

このように土地を共有で分筆する際の注意点として、以下の2つがあります。

- 分筆したらそれぞれ違う相続人が相続すること

- 相続発生後の分筆は、相続人全員の同意が必要

条件に当てはまる土地を相続した場合は、相続税対策として土地を分筆することも家族間で話し合ってみると良いでしょう。

また、土地を分筆し境界確定測量を行うのであれば、相続が発生する前に済ませておくことをおすすめします。

相続が発生する前に行うことによって境界確定測量にかかる経費分、相続財産を減らすことができ、結果として相続税を減らすことができます。

共有不動産の土地の分割については、以下の記事で詳しく解説しています。

共有名義の二世帯住宅を建てると相続税対策になる

二世帯住宅に住んでいる方やこれから検討されている方もいるのではないでしょうか。

実は、二世帯住宅を建てて親と一緒に同居することも相続税対策として大きな効果があります。

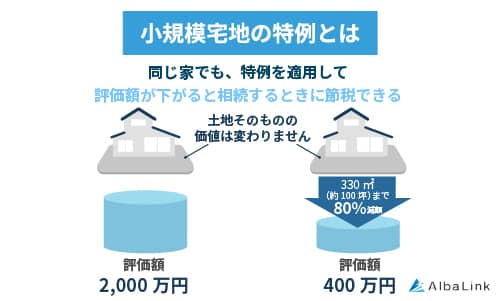

親と一緒に同居している場合、小規模宅地等の特例が適用できるので土地の評価を最大80%減額することができます。

ただし、二世帯住宅で同居しているからといって、必ず相続税対策になるとは言い切れないので注意が必要です。

不動産全体ではなく親の持分にのみ税金がかかるので相続税が抑えられる

不動産を親との共有名義にしておくことで、相続税を抑えられます。

親の単独名義で相続する場合だと不動産全体に対して税金がかかりますが、親との共有名義の場合だと親の持分にのみ税金がかかるからです。

たとえば、親1人子1人の家庭で不動産を共有名義にしておくと、親が亡くなった場合に相続するのは親の持分のみとなります。

親との共有名義で不動産を所有していると相続税を抑えることができます。

親と同居している場合は小規模宅地等の特例が利用できるので、さらに相続税を抑えることも可能です。

なお、二世帯住宅を売却したいとお考えの方は、以下の記事をご参照ください。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

小規模宅地等の特例で相続税評価額が最大80%減額になり相続税対策になる

小規模宅地等の特例は共有名義の相続税対策の中でも効果が大きい制度です。

相続などにより取得した居住用の宅地等で、親と同居しているなどの一定の要件を満たせば、特定居住用宅地等として330㎡まで評価が80%減額されます。

二世帯住宅に親子で同居し、1棟の建物として親名義または共有名義で登記することにより小規模宅地等の特例を使うことができます。

相続税を大幅に減らすことができるので、共有名義の相続税対策として使わない手はありません。

なお、被相続人からの贈与により取得した宅地等や相続時精算課税制度を選択して贈与を受けた宅地等は適用対象とならないので注意しましょう。

小規模宅地等の特例については、以下の記事でも詳しく解説しています。

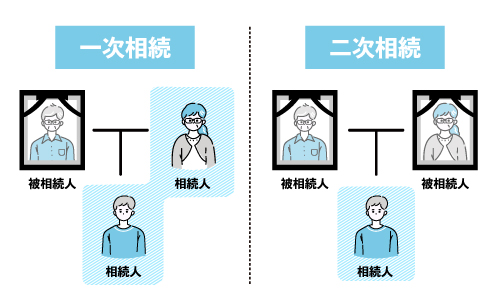

二世帯住宅は何度でも小規模宅地等の特例を活用できる

小規模宅地等の特例は同じ人でも要件を満たせば、何度でも受けることができます。

一次相続で両親のどちらかと子が相続し、二次相続で親が亡くなり子が相続する場合などに小規模宅地等の特例を活用します。

小規模宅地等の特例の節税効果は高いので、一次相続のときから二次相続のことまで考えて小規模宅地等の特例を活用することが相続税対策では重要です。

被相続人の配偶者は配偶者の税額軽減が使えるので、相続財産のうち1億6,000万円または法定相続分のどちらか多い方の金額までであれば相続税はかかりません。

多くの配偶者はこの制度によって相続税がかからなくて済むので、配偶者が自宅を相続すると小規模宅地等の特例の節税効果を打ち消してしまいます。

そのため、一次相続のときに子が同居している場合、子が自宅を相続し小規模宅地等の特例を受けて、二次相続のときも子が小規模宅地等の特例を受けることで課税財産を低く抑えることができます。

上記のように小規模宅地等の特例を何度でも活用することはできますが、場合によっては損するケースもあるので、二次相続まで見越して税理士に相談しながら進めていきましょう。

共有名義の二世帯住宅における相続税の計算方法

上記で、二世帯住宅で親と同居していると小規模宅地等の特例を使えて大幅に節税できることを紹介しました。

この章では、親子共有名義の二世帯住宅に同居する場合と同居しない場合の2パターンでどれくらい相続税が異なるのか事例を交えて解説していきます。

親1人子1人で同居しており、自宅建物が2,000万円・自宅土地(300㎡)が1億円・預貯金3,000万円で遺産総額1億5,000万円の場合

親子共有名義の二世帯住宅で同居している場合の相続税

土地は小規模宅地等の特例が適用できるので、評価額は、

建物2,000万円+土地2,000万円+預貯金3,000万円=7,000万円

基礎控除額が3,000万円+(600万円×1)=3,600万円

7,000万円-3,600万円=3,400万円

となり、

3,400万円×20%-200万円=480万円

480万円の相続税が子どもにかかります。

親子で同居していない場合の相続税

同居をしていないので、小規模宅地等の特例が受けられないので、相続財産の評価額は

1億5,000万円-基礎控除額3,600万円=1億1,400万円

です。

つまりこのケースでは、

2,860万円の相続税が子どもにかかります。

小規模宅地等の特例を受けられると相続税が全然違ってくるので、相続税対策で親と同居することは大きな節税効果が期待できますし、年々老いていく親としても安心に繋がるのではないでしょうか。

| 遺産総額 | 相続税評価額 | 小規模減 | 相続税 | |

|---|---|---|---|---|

| 同居している | 1億5,000万円 | 7,000万円 | △8,000万円 | 480万円 |

| 同居していない | 1億5,000万円 | 1億5,000万円 | 0円 | 2,860万円 |

二世帯住宅の注意点は登記とローン

小規模宅地等の特例を使うメリットを解説しましたが、二世帯住宅を建てたからといって、必ずしも小規模宅地等の特例を受けられるわけではありません。

相続税対策で二世帯住宅を建てる前に知らないと損する注意点を2つ解説していきます。

区分所有登記じゃなく共有名義にする

二世帯住宅で小規模宅地等の特例を受けるためには、共有名義で登記をする必要があります。

区分所有登記された建物は、被相続人が居住していた部分だけが小規模宅地等の特例の適用対象となってしまうからです。

小規模宅地等の特例を活用するためには、二世帯住宅を1棟の建物として共有名義で登記し、土地の所有権は親名義にして登記しましょう。

二世帯住宅を購入する際に親と一緒に費用を負担する場合、共有持分割合は負担額に応じて設定する必要があります。

負担額と持分割合が異なっていると税務署から贈与とみなされ、贈与税が課税されるおそれがあるので注意しましょう。

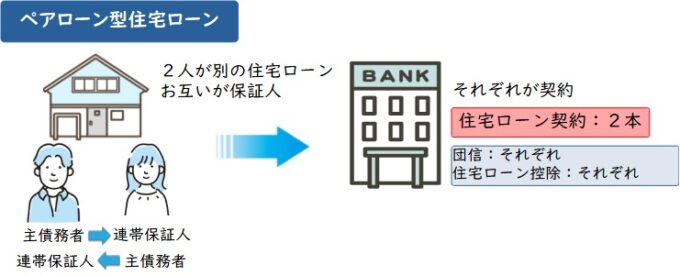

ペアローンは区分所有登記が条件となることもあるので注意

二世帯住宅を購入するときは親子の収入を合算して住宅ローンを組むケースが多いと思いますが、ペアローンで組む際に区分所有登記が条件となることもあるので注意が必要です。

区分所有登記で二世帯住宅を購入すると、小規模宅地等の特例が1世帯でしか適用されなくなってしまいます。

親子リレーローンで住宅ローンを組んだ場合、まずは親世帯がローンを返済していき、退職などで返済能力を失ったときに子世帯へローン返済をバトンタッチするというタイプのローンで、小規模宅地等の特例を受けることができます。

どちらのローンもそれぞれにメリットデメリットがあり、ローンの組み方でも登記方法に影響があるので、金融機関に相談して住宅ローンを決めるようにしましょう。

親子で利用できる住宅ローンについては、以下の記事で詳しく解説しています。

子が持つ土地の割合を多めにしておく

小規模宅地等の特例が適用できない場合や広い土地・建物を親と共有名義で購入する場合、子の方が評価額の下がりにくい土地の持分割合を多くすることによって相続税を節税できる可能性があります。

ただし、土地だけを所有している場合だと住宅ローン控除を受けられないので、親子間で持分割合を決める際には建物も入れた持分を設定しましょう。

相続人が複数人いる場合はトラブルにならないように注意する

兄弟姉妹がいる場合、二世帯住宅を購入することがもとで二世帯住宅に親と一緒に同居する人と、住まない人の間で不平等感が生じて、トラブルになるおそれがあります。

親が二世帯住宅を購入した後も資金に余裕があるのなら、他の兄弟姉妹に資産を分配できるので相続になっても不平等にならずに済みますが、資産のほとんどを二世帯住宅の購入費用にあてた場合は揉める可能性が高いでです。

相続税対策として二世帯住宅で小規模宅地等の特例を活用することは有効ですが、家族間でよく話し合って全員が納得した上で二世帯住宅を購入することでトラブルの可能性を少なくできるでしょう。

共有名義で不動産を相続した際に起こり得るトラブル事例は、以下の記事で詳しく解説しています。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

税理士へ相談しておく

税理士に相談して節税対策を行った場合、コンサルティング費用として前払いしますが、申告のかかる報酬は経費として控除できません。

税理士によっては生前に詳しい財産評価を行ったり、節税対策のアドバイスを行ったりしてコンサルティング費用などで報酬の一部を受け取り、相続が発生したときに残額を請求するといったケースもあります。

相続税申告の税理士報酬がかかるのであれば、順番を変えるだけで相続財産から税理士報酬を控除できるため、相続が発生した後に支払うことができないか税理士へ相談してみるのも良いでしょう。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

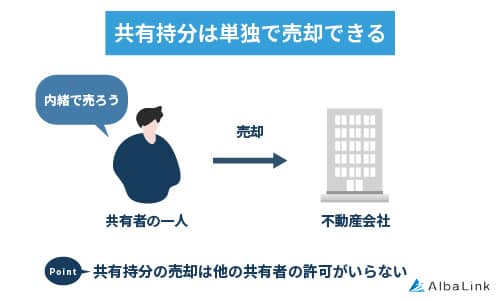

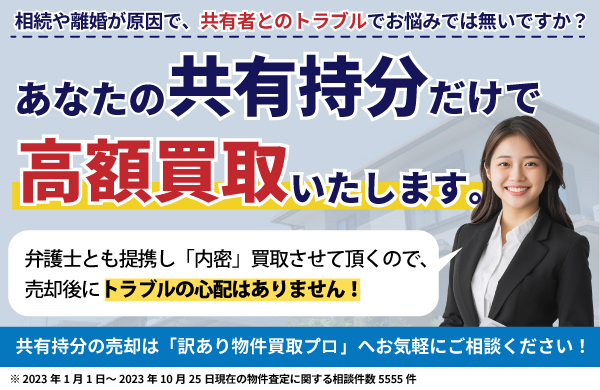

共有名義不動産を所有したくないなら共有持分を売却

相続した共有名義不動産を所有し続けたくないときには、自分の共有持分を売却してしまうのもひとつの手です。

共有持分のみなら、ほかの共有者の同意がなくても自由に売却できるためです。

ただし、一般の不動産業者に共有持分の売却を依頼しても、取り扱ってはもらえません。

購入しても不動産全体を自由に使えるようにはならない共有持分をほしいと考える消費者はいないためです。

そのため共有持分を売却したいのなら、専門の買取業者に依頼しましょう。

専門の買取業者には買い取った共有持分を活用できる独自のノウハウがあるので、問題なく買い取ってもらえます。

弊社Albalinkは訳アリ物件専門の買取業者として、他社では断られるような複雑に利権が絡まる共有持分を多数買い取ってきました。

実際、弊社は下記のように全国各地の共有持分を買い取っており、中には1000万円以上で買い取ったこともあります。

ただ、上記のような買取事例だけを見せられてもピンとこない方もいるでしょう。

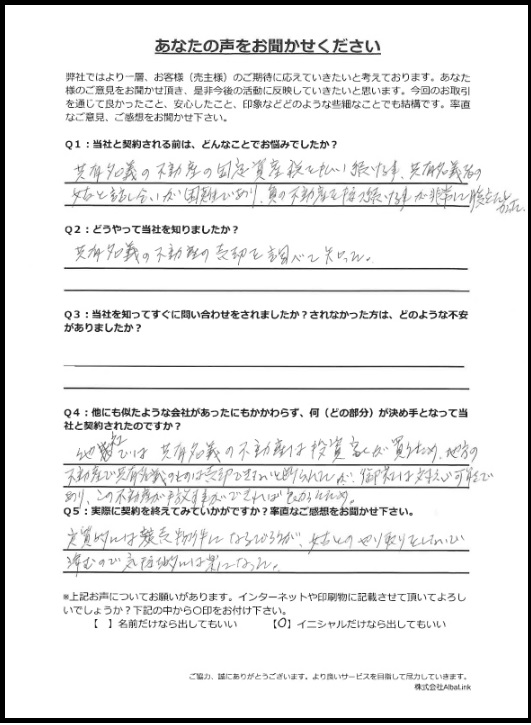

そこで、弊社が共有持分を買い取ったお客様からいただいた、直筆のメッセージも紹介します。

引用元:お客様の声(Albalink)

このお客様は共有者である親族と折り合いが悪く、話し合いができる関係ではありませんでした。

そのため、弊社が共有持分を買い取ったことで「(共有者と)やり取りをしなくて済むようになり、気持ちが楽になった」というメッセージをお寄せくださいました。

上記のお客様以外にも、弊社に物件の買取依頼をしていただいたお客様からは「肩の荷が下りた」「もっと早く依頼すれば良かった」といった感謝の言葉を多数いただいております(下記Google口コミ参照)。

また、弊社はお客様からの評価が高いだけでなく、不動産買取業者としては数少ない上場企業でもあり、社会的信用も得ています。

信頼できる買取業者に安心して共有持分を売却し、共有関係から解放されたい方はぜひ一度弊社の無料買取査定をご利用ください(売却前提の問い合わせでなくても構いません)。

まとめ

共有名義の相続税対策で重要なことは、一次相続と二次相続のトータルで相続税の節税を最適化することです。

両親のどちらかが亡くなったとき、そしてもう片方の親が亡くなったときまで考えて対策をとらないと、配偶者の税額軽減があっても二次相続で相続税を多く支払うことになることもあり、相続税対策の意味がありません。

一次相続の相続税負担だけを考えて節税対策や遺産の分け方を決めるのではなく、二次相続まで考慮してトータルで相続税の最適化を図るために、税理士に相談しながら決めていくことをおすすめします。

なお、相続税の納付資金がない、共有不動産を所有したくないとお考えなら、自分の共有持分のみを売却するのは選択肢のひとつです。

共有持分を売却すれば相続税の納付資金を確保できるばかりか、共有不動産にまつわるさまざまなリスクも回避できます。

弊社AlbaLink(アルバリンク)は、全国の共有持分を積極的に買い取っている専門の買取業者です。

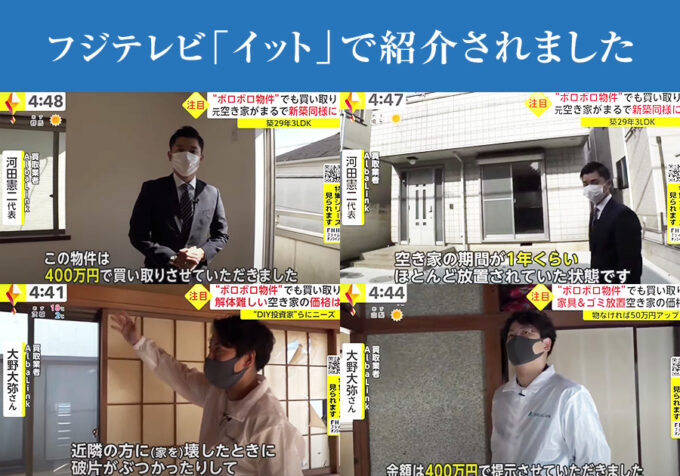

過去にはフジテレビの「newsイット!」にも訳あり物件専門の買取業者として紹介されました。

弊社なら、あなたの共有持分を適正価格で買い取ることが可能です。

共有持分を誰に売却したらよいのかが分からない、少しでも早く共有状態を解消したいとお考えの方は、お気軽にお問い合わせください。

共有持分の取り扱いに精通したスタッフが、お客様のお悩みを解決するサポートをいたします。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら