実家を兄弟で相続する5つの方法

相続とは、亡くなった方の財産における権利・義務を承継することです。

相続人が複数いる場合、遺産は一旦相続分に応じた共有状態となるため、相続人同士の納得がいく形で分け合う必要があります。

実家を兄弟で相続する方法には、以下の5つがあります。

- 現物分割

- 代償分割

- 換価分割

- 法定相続分による共有名義での相続

- 相続放棄

それぞれ解説します。

なお、基本的な相続の概念については、以下の記事で紹介しているので併せてお読みください。

遺産分割協議を行い相続する

民法上の法定相続分に関係なく、法定相続人全員が合意さえできれば相続の割合を自由に決めることが可能です。

法定相続人とは、民法で定められた相続人になれる人物を指します。

法定相続人同士で遺産相続について話し合うことを遺産分割協議といいます。

特に不動産がある場合には、共有による将来的なリスクや不都合を避けるためにも相続人の間でしっかりと話し合って「遺産分割による相続」を行うことが大切です。

遺産分割協議の具体例

相続財産は被相続人名義の不動産5,000万円相当、預貯金3,000万円、有価証券2,000万円。

相続人は被相続人の子供A、B、C。

長男Aが被相続人と同居して面倒を見ていたことから、不動産はAの単独名義とし、預貯金と有価証券をBとCが半分ずつ、つまりそれぞれ2,500万円分相続することに決定した。

上記のように、昔は親の介護の代わりに長男が不動産を相続するケースが多くありました。

いわば、自然に不動産が単独名義になる理由があったわけです。

しかし近年は「長男が親の面倒を見る」という価値観自体がなくなりつつあり、実際、兄弟が分担して親の面倒をみていることもあります。

そのため、遺産分割協議で不動産を誰の名義にするかを決めるということが、より重要になってきています。

遺産分割協議による遺産の分配には「現物分割」「代償分割」「換価分割」の3つがあり、それぞれについて、次項以降で解説します。

なお、共有名義で不動産を相続するときの遺産分割協議書の書き方については、以下の記事で詳しく解説しています。

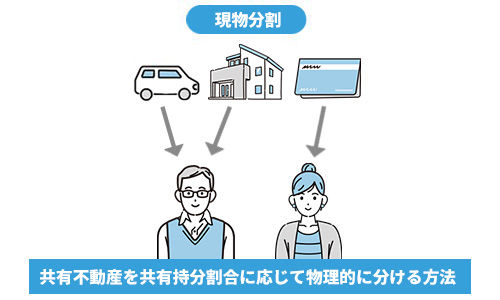

現物分割

現物分割とは相続財産をそのままの状態で分けることです。

不動産を長男、預貯金を次男、有価証券を長女、のように分割し、最終的にそれぞれの相続額に差がでないようにします。

不動産以外に分割できる財産が潤沢にある場合に有効な方法です。

また、兄弟のうち一人が「実家に住む」と主張した場合にも適している相続方法です。

現物分割は、現状の遺産をそのまま分割するだけなので、換金などの手間がかかりません。

ただし、相続額に差がでないように、それぞれの遺産をバランスよく分割できるケースは実際には稀です。

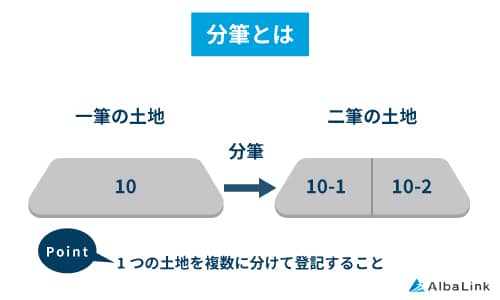

なお、不動産が土地の場合は、土地を物理的に分ける「分筆」という方法もあります。

分筆する面積などを調整することにより公平性を保つことができるものの、分筆することで土地が狭くなるなど、資産価値が下がってしまうデメリットもあります。

共有名義の土地を分割する際の注意点について、以下の記事で解説しています。

相続財産に土地がある方は、ぜひご確認ください。

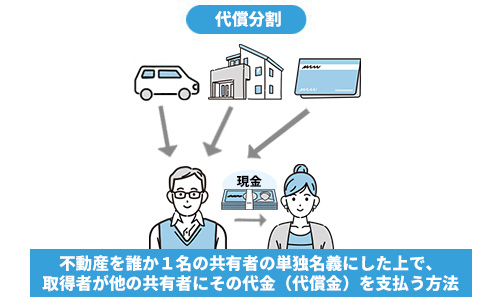

代償分割(価格賠償)

代償分割(価格賠償)とは、ある相続人が多くの取り分を受ける代わりに、取り分が少なくなってしまった相手に金銭を交付することです。

多く取り分を受け取る相続人に、資金力がある場合に有効な方法です。

代償分割は、1人の相続人が遺産をまとめて相続するため、それぞれの遺産に対して、誰が相続するかを決める手間が少なく、遺産分割協議がスムーズに進みます。

ただし、1人の相続人が遺産を相続することに反対する相続人が居た場合、成立しない方法です。

代償分割の例を1つ紹介します。

長男は自分の現金を1,000万円を持参に渡した。

上記を解説すると、最初の相続の段階では、長男と持参の相続額には2,000万円の差があります。

それを代償分割により、長男から次男へ1,000万円渡すことにより、長男、次男とも相続額が2,000万円で平等になるということです(長男:3,000万円-1,000万円・次男:1,000万円+1,000万円)。

換価分割

換価分割とは、不動産を売却してお金に換え、他の財産と合算して相続人同士で分配する方法です。

不動産の状態や立地が良く、高額売却できる見込みがある場合に有効な方法です。

換価分割は遺産を現金に換えるため、1円単位など、より細かい分割が可能になるため公平性が保てます。

しかし、実家や土地に愛着がある相続人がいる場合、売却を反対される恐れもあります。

なお、相続トラブルを避けたいなら換価分割がおすすめです。

以下の記事でその理由を詳しく解説しているので、併せて参考にしてください。

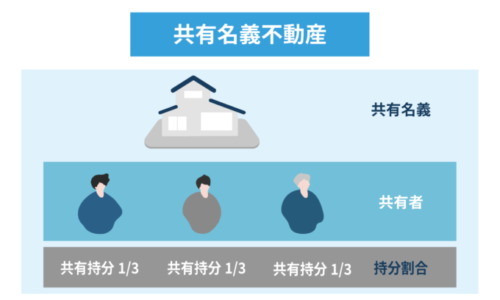

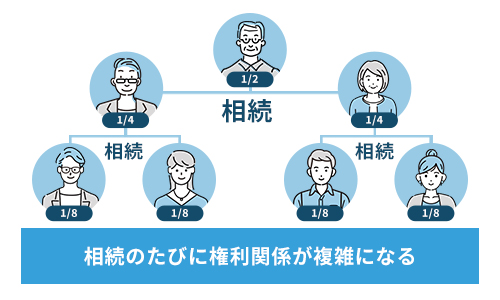

法定相続分で実家を共有名義で相続する

遺産分割協議を行わない、もしくは成立しなかった場合、法定相続人に法定相続分に則って、遺産が分割されます。

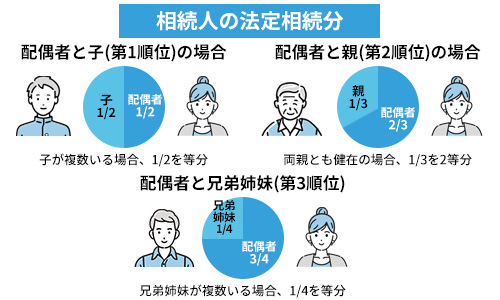

法定相続分とは、民法で定められた相続割合です。

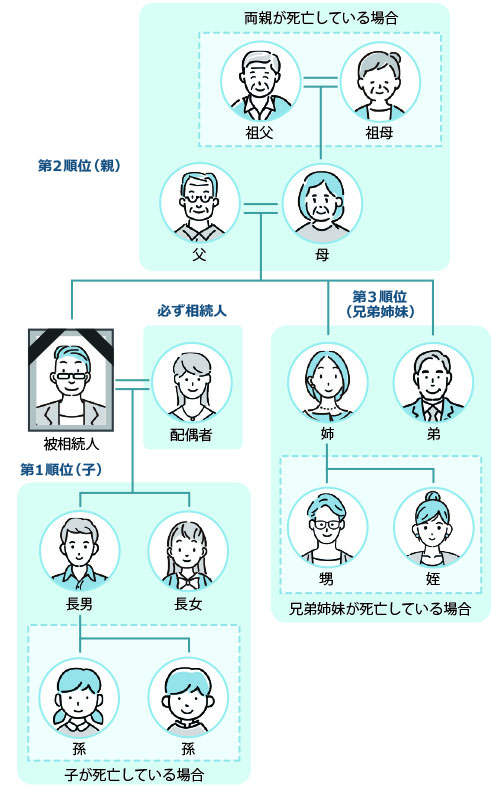

法定相続分で相続する場合、被相続人の配偶者は必ず相続人となり、配偶者以外では「子供」が第一順位の相続人とされています。

民法第900条(法定相続分)

同順位の相続人が数人あるときは、その相続分は、次の各号の定めるところによる。

一 子及び配偶者が相続人であるときは、子の相続分及び配偶者の相続分は、各2分の1とする。引用元:民法第900条

子供の立場であれば実子、養子を問わず、そして嫡出子、非嫡出子を問わずすべて均等な相続分となります。

たとえば、配偶者と子供3人であれば配偶者が全体の2分の1(=6分の3)、子供3人がそれぞれ6分の1ずつが法定相続分です。

ただ、安易に法定相続分で実家を相続登記することは避けなければなりません。

法定相続分で相続すると法定相続人同士の共有名義となり、後々あらゆるトラブルを発生させる恐れがあるからです(詳しくは記事内の「実家を共有名義にしてしまい揉める」をご確認ください)。

なお法定相続分での相続については、以下の記事でも詳しく解説していますので、ご確認ください。

被相続人の配偶者が実家に住む場合は配偶者居住権を利用する

親が亡くなった場合、相続人として、子供である兄弟以外に、亡くなった親の配偶者がいることがあります。

例えば、夫が亡くなり、相続人が妻と兄弟、といったケースです。

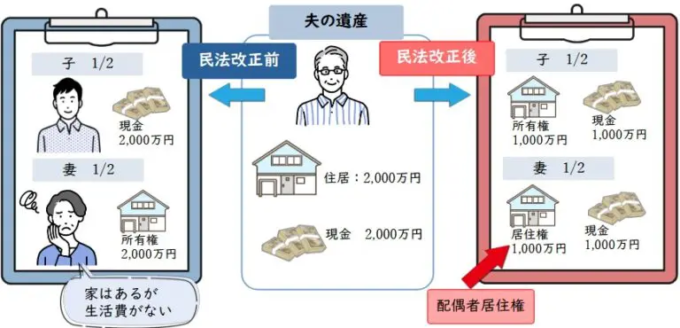

こうしたケースで、配偶者(妻)が高齢の場合、配偶者居住権を利用することで、相続をスムーズに進めることができます。

配偶者居住権とは、高齢者が配偶者を亡くした際に、それまで居住していた家に住み続けながら、現金など他の遺産も相続できるようにする制度です。

令和2年4月1日以降に亡くなった方が対象です。

具体的には下記のように、不動産を「居住権」と「所有権」に分け、配偶者と子供で分け合うことで、配偶者に、不動産以外の遺産も分配されるようになります。

【配偶者居住権を適用した具体例】

妻と子供1人が相続人で、不動産2,000万円と、預貯金3,000万円が相続財産としてある。

これまでは、配偶者が2,000万円の不動産を相続すると、法定相続分(妻と子2分の1ずつ)を考えた場合に妻は預貯金を500万円しか相続できなかった(妻と子、2,500万円ずつ相続)。

しかし、配偶者居住権を利用し、不動産2,000万円を居住権と所有権に分けて相続すると、以下のようになる。

配偶者が不動産の居住権(仮に1,000万円とする)を相続し、子供が不動産の所有権(残りの1,000万円)を相続する。こうすると、不動産を平等に配分できるため、預貯金3,000万円を親と子供で1,500万円ずつ分けられる。

上記のように、配偶者居住権を利用すると、公平性を保ったまま、高齢の親に十分な現金を相続させることができます。

なお、配偶者居住権を適用するための要件は以下の通りです。

- 法律上の配偶者である

- 被相続人の死亡時に被相続人所有の建物に居住していた

- 遺産分割、遺贈、死因贈与、家庭裁判所の審判のいずれかにより配偶者居住権を取得した

参照元:配偶者居住権の及ぶ範囲|国税庁

また、配偶者居住権を第三者に主張するには、居住する不動産に「配偶者と所有者による配偶者居住権の登記」を行う必要があります。

こうした配偶者居住権についての詳しい情報は、下記の記事で解説していますので、ご確認ください。

相続放棄は損する恐れがある

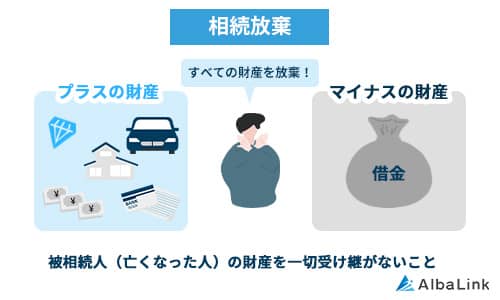

実家をはじめ、すべての遺産の相続権を放棄する「相続放棄」をおこなう方法もあります。

相続放棄とは、被相続人の資産・負債のすべてを放棄することです。

相続放棄をおこなえば、相続人ではなくなるため、兄弟による実家相続の話し合いなどに関わる必要がなくなります。

ただし、相続放棄は資産・負債の両方をセットで放棄するため、被相続人の遺産総額が資産超過だった場合、損をする恐れがあります。

そのため、「他の相続人と不仲で話し合いたくない」「マイナスの遺産のほうが多い」といったケース以外、相続放棄はおすすめできません。

相続放棄のリスクについては、以下の記事で詳しく解説しています。

兄弟で実家を相続する際の3つの注意点

兄弟で実家を相続する際の注意点は以下の3つです。

- 遺言書の有無を確認する

- 寄与分がないか確認する

- 特別受益がないか確認する

それぞれ解説します。

なお、実家を相続するにあたってやってはいけないことについては以下の記事で詳しく解説しているので、併せて参考にしてください。

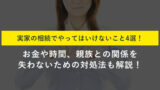

遺言書の有無を確認する

もし、遺言書があった場合は、遺言書で定められた配分に従って登記することになります。

【遺言書の見本】

例えば遺言書に、「不動産を長男に相続させる、預貯金を次男に相続させる」と記載されていれば、不動産については長男一人で相続登記することが可能です。

遺言書は、自宅の金庫や公証役場(公正証書の作成、保管などを行う役場)に保管されていることがあります。

遺言書の確認方法や注意点については「遺言書の有無を確認」で詳しく解説します。

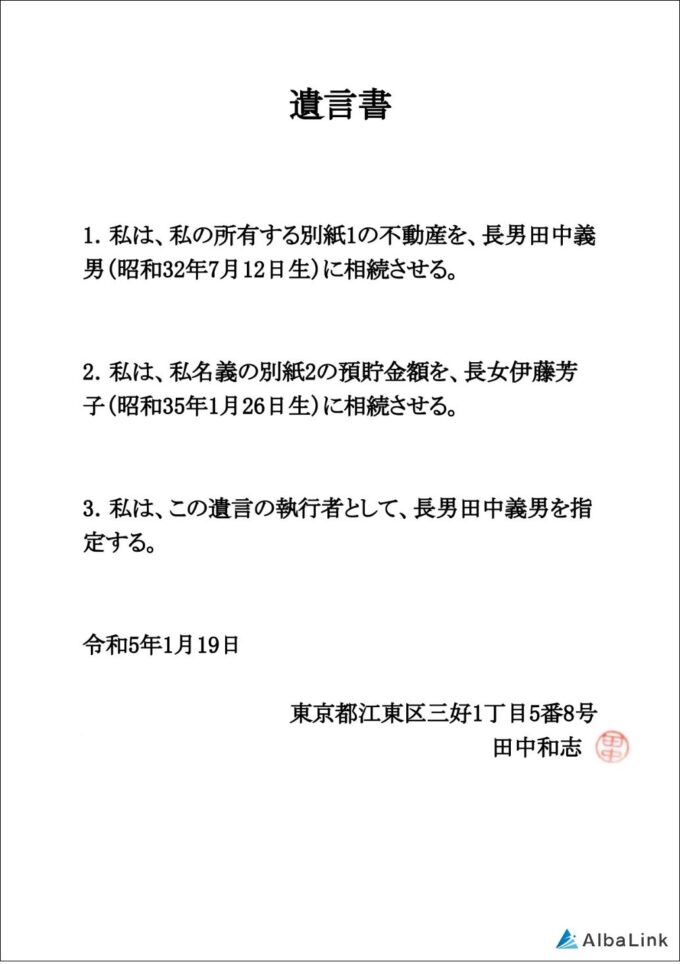

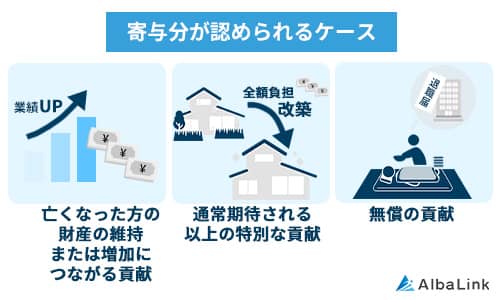

寄与分がないか確認する

被相続人の生前、特別な貢献をした人は「寄与分」といって、相続する財産を増やせる場合があります。

民法第904条の2(寄与分)

共同相続人中に、被相続人の事業に関する労務の提供又は財産上の給付、被相続人の療養看護その他の方法により被相続人の財産の維持又は増加について特別の寄与をした者があるときは、被相続人が相続開始の時において有した財産の価額から共同相続人の協議で定めたその者の寄与分を控除したものを相続財産とみなし、第900条から第902条までの規定により算定した相続分に寄与分を加えた額をもってその者の相続分とする。引用元:民法第904条の2

民法で規定されている寄与分をもとに相続分の増加を主張するには、通常の期待を超えるような「特別の寄与」でなくてはなりません。

以下で具体例を挙げます。

寄与分が認められる具体例

相続財産総額は1億円。被相続人の子である相続人A、B、CのうちAが被相続人の事業を手伝い、特別の寄与として1,000万円分の財産増加に貢献したと認められる場合の計算方法。

1 まず、相続財産総額から寄与分を差し引く

1億円ー1,000万円=9,000万円

2 算出された金額を法定相続分で割る

9,000万円/3人=1人あたり3,000万円 ⇒ BとCの相続分は3,000万円で確定

3 Aの相続分にAの貢献分1,000万円をプラスする

3,000万円+1,000万円=4,000万円 ⇒ Aの相続分は4,000万円

なお、通常の家事労働などは当たり前のこととされ、特別の寄与とはいえず、寄与分の対象にはなりません。

直系血族及び同居の親族は常に互いに扶(たす)け合わなければならないと民法でも規定されているためです。

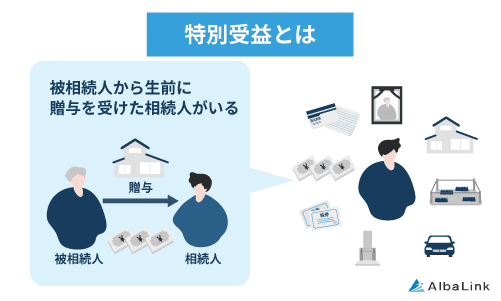

特別受益がないか確認する

相続人の中で、被相続人の生前に「婚姻・養子縁組・生計の資本として生前贈与や遺贈を受けた」者がいる場合は、その「贈与」や「遺贈」を「特別受益」として、相続時に受け取る遺産を差し引きます。

特別受益は、相続人の間での不公平を解消するための規定です。

民法第903条(特別受益者の相続分)

共同相続人中に、被相続人から、遺贈を受け、又は婚姻若しくは養子縁組のため若しくは生計の資本として贈与を受けた者があるときは、被相続人が相続開始の時において有した財産の価額にその贈与の価額を加えたものを相続財産とみなし、第900条から第902条までの規定により算定した相続分の中からその遺贈又は贈与の価額を控除した残額をもってその者の相続分とする。引用元:民法第903条

簡単に言えば「生前に財産をもらっているのだから、その分、相続の時の遺産は少なくしますよ」ということです。

以下で、特別受益があった場合の相続の具体例を紹介します。

特別受益があった場合の相続の具体例

相続財産総額は1億円。被相続人の子である相続人A、B、CのうちAのみが大学に進学、留学費用と合わせて被相続人から2,000万円分の出資をしてもらっていた場合の計算方法。

- 相続財産総額に特別受益の金額を持ち戻す(プラスする)。

(1億円+2,000万円=1億2,000万) - 算出された金額を法定相続分で割る

(1億2,000万円/3人=1人あたり4,000万円) - Aは生前受け取った2,000万円を引いた2,000万円を受け取り、BとCは4,000万円を受け取る

特別受益があった場合、まず特別受益分を相続財産に加え、通常通り各相続人の相続額を算出したあとで、特別受益を受けた相続人の相続額を特別受益分差し引く、という順序になります。

なお、特別受益を受けた者がいる場合の相続については、以下の記事でも詳しく解説していますので、ご確認ください。

カンタン1分査定

実家相続で起こりうる兄弟・姉妹同士のトラブル4選

実家を相続する際に兄弟・姉妹でトラブルになりやすいポイントは以下4つです。

- 遺産が家と土地のみで公平に相続できず兄弟でもめる

- 兄弟の一人が住んでいる実家を共有名義にするともめる

- 相続したのに登記しない

- 共有名義を放置すると自分の子供がトラブルに

それぞれ解説していきます。

遺産が家と土地のみで公平に相続できず兄弟でもめる

遺された不動産が、立地や状態が良く資産価値があり、かつ他にプラスの遺産がない場合、兄弟全員が不動産の相続を主張し、対立することがあります。

この状況を解決する方法として、一旦、長男が不動産を相続し、他の兄弟に現金を渡す方法(代償分割)や、不動産を売却して、代金を兄弟で分ける方法(換価分割)などがあります。

しかし、長男が他の兄弟に渡す現金を調達できなかったり、スムーズに不動産を売却できない場合もあります。

その結果、「とりあえず法定相続分で共有する」となってしまう家庭も多く存在します。

しかし、次項で述べますが、安易に法定相続分で相続すると、後々、不動産を売却・活用したくてもできなくなる恐れがあります。

兄弟の一人が住んでいる実家を共有名義にするともめる

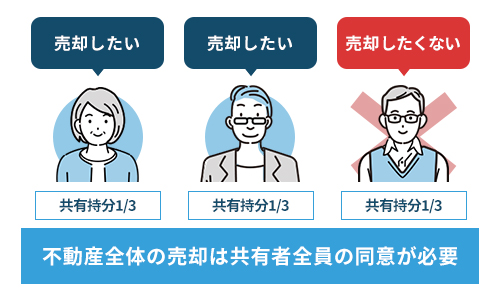

法定相続分で相続し、実家が共有名義となると、後日、不動産の売却・活用をめぐり揉めるケースが多くあります。

共有不動産は管理や処分に関して民法上の規定があり、1人の共有者が勝手に行えないことがあります。

下記表の「変更行為」「管理行為」がそれにあたります。

| 行為の種類 | 合意が必要な共有者の数 |

|---|---|

| 変更行為(民法第251条) | 共有者全員の合意が必要 |

| 管理行為(民法第252条) | 共有者の持分価格の過半数でできる |

| 保存行為(民法第252条) | 各共有者が単独でできる |

物件の売却も「変更行為」に当てはまるため、共有者全員の同意が必要です。

また、賃貸として活用する場合も「管理行為」にあたるため、持分価格の過半数の同意がなければ行うことができません。

そのため、売却や活用をしたい共有者と、したくない共有者で意見が分かれ、揉めてしまうわけです。

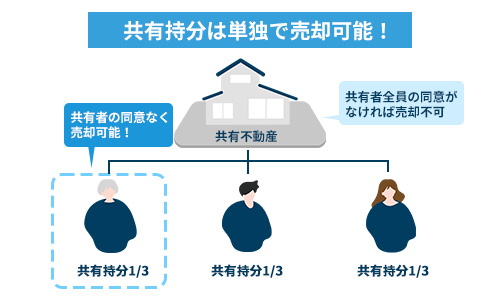

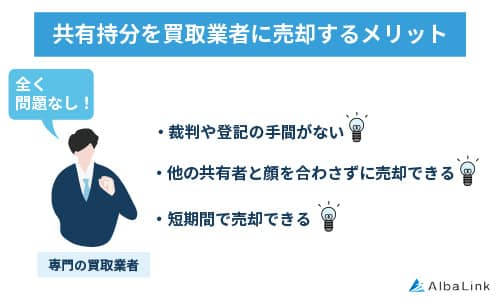

もし、現在すでに不動産の売却などをめぐり、兄弟と揉めているのであれば、ご自身の共有持分のみ専門の買取業者に売却することで、兄弟と顔を合わさず、もめごとから抜け出すことができます。

共有持分のみなら、他の共有者の同意がなくても自由に売却できるためです。

共有持分は通常の不動産業者に依頼しても、一般の個人にはまず売れませんが、専門の買取業者であれば、問題なく買い取ってくれ、その後の共有者との話し合いも行ってくれます(「法定相続分で登記して持分を専門の買取業者へ売却」参照)。

弊社Albalinkも訳アリ物件専門の不動産買取業者として共有持分の買取を積極的に行っておりますので、ぜひ一度の無料買取査定をご利用ください。

査定依頼をしても、他の共有者に知られることはありませんので、ご安心ください。

>>【共有持分のみで高額売却・トラブル解消】無料で買取査定を依頼

なお、上記の共有不動産の民法上の規定についてより具体的に知りたい方は以下の記事をご確認ください。

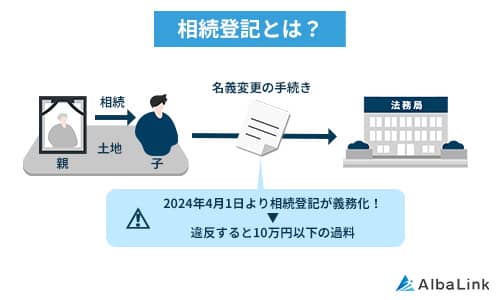

相続したのに登記しない

手続きが面倒、費用がかかるといった理由で相続登記(不動産の名義を亡くなった方から相続した方へ移す手続き)を放置した状態でいると、法律違反で罰金を科される恐れがあります。

なぜなら、法改正があり、2024年から「相続登記が義務化(2024年4月1日施行)」したためです。

理由なく登記を怠ると、罰金10万円の対象となります。

相続登記の義務化の概要は以下の通りです。

- 不動産を取得した相続人に対し、その取得を知った日から3年以内に相続登記を申請することを義務づける。

- 正当な理由(相続人多数や複雑な事案など)がないのに上記の相続登記を怠った相続人に過料を科する。

- 遺産分割協議が調わない場合には、相続人の一人から「相続人申告登記」の手続きを取ることで義務を果たしたとすることができる。

なお、施行日は2024年ですが、それ以前に発生していた相続についても義務化は適用されます。

不動産が未登記の場合は、なるべく早く登記するようにしましょう。

登記を行わないと、売却することもできません。

相続した物件が未登記でお困りの方は、以下の記事を参考にしてください。

共有名義を放置すると自分の子供がトラブルに

遺産分割協議により、不動産の名義人を1人に決めることを面倒くさがり、法定相続分での相続を繰り返していると、自分の子供も巻き込むトラブルの原因となります。

法定相続分を繰り返すと、共有者が際限なく増えていってしまいます。

たとえば、兄弟2人で共有しており、それぞれに2人ずつ相続人(子供など)がいる場合、将来的にそれぞれの子供4人が共有することになります。

仮に、数十年単位で共有状態を放置してしまうと、共有者が増え過ぎて、相続人間での合意形成が不可能となります。そうなると、売却や活用もできなくなります。

司法書士などに依頼し、相続人を調べてもらうだけでも5万円~10万円程度かかります。

そこから合意形成のための調停などが必要となれば弁護士へ依頼しなければならず、さらに費用がかさみます。

実際、すでにこのような状態で共有状態から抜け出したくても抜け出せなくなっている場合は、自身の共有持分を専門の買取業者に売却してしまうことをお勧めします。

共有持分を売却してしまえば、複雑にこんがらがった共有関係や、それに伴うトラブルからも解放されます。

限りある人生の時間を、共有不動産のことで悩むことに費やすのは非常にもったいないことです。

弊社Albalinkにご依頼いただけば、他の共有者に知られることなく、スピーディーに共有持分を買い取らせていただきます。

「まずは査定額だけでも知りたい」といった場合でも構いません。お気軽に弊社の無料買取査定をご利用ください。

>>【共有持分のみで高額売却・トラブル解消】無料で買取査定を依頼

なお、共有状態を解消する方法について下記の記事でより詳しく解説していますので、あわせてご確認ください。

兄弟での実家相続のトラブル回避法4選

兄弟での実家相続のトラブル回避法は以下の4つです。

- 生前に遺言書で実家の相続人を指定しておいてもらう

- 生前に家族信託を利用する

- 調停・審判へ移行する(遺産分割協議がまとまらない場合)

- 法定相続分で相続して共有持分を専門の買取業者に売却する

それぞれ解説します。

生前に遺言書で実家の相続人を指定しておいてもらう

トラブル回避法として、生前に遺言書で実家の相続人を指定してもらう方法があります。

相続では以下の順番で、遺産の分け方が優先されます。

- 遺言書

- 遺産分割協議

- 法定相続分

つまり、生前に「実家を誰に相続させるか」の合意形成をしたのち、決定事項を遺言書に残しておくと、相続財産をめぐるトラブルを回避しやすくなります。

遺言書には、遺言者が遺産目録以外の全文を手書きで書く「自筆証書遺言書」、公証人が作成する「公正証書遺言」の2つがあります。

自筆証書遺言書は内容に不備があると無効になる恐れがあるため、作成が不安な方は近くの公正役場に問い合わせて、公正証書遺言を作成しましょう。

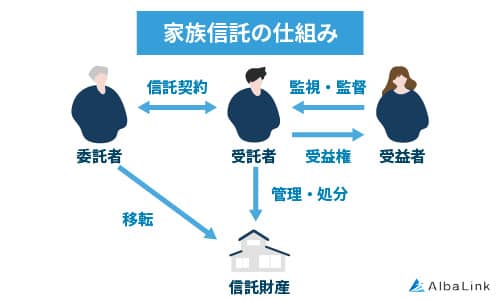

生前に家族信託を利用する

生前に家族信託を利用する方法も、トラブル回避に有効です。

家族信託とは、自身の財産の管理・運用・処分を信頼できる家族・有資格者に任せる方法です。

実務上は認知症対策として活用するケースが多く、本人の判断能力のあるうちに財産の行方を明確にすることで、相続人同士のトラブルを未然に防ぎやすくなります。

家族信託を利用する際は、以下の内容を家族間で話し合い、契約書を作成しておきましょう。

- 誰に財産の管理・運用・処分を任せるか

- 財産の運用・処分で発生した利益を誰に与えるか

- 財産を預かる者・利益を受け取る者が亡くなったら、どうするか

上記の内容を決めて家族信託契約を締結することで、相続発生時に遺産分割協議を省略できるメリットもあります。

家族信託は比較的新しい制度であるため、将来の紛争防止のためにも、司法書士などの専門家に依頼するのがベターです。

司法書士に契約書作成から登記まで依頼する場合の費用相場は、8万円〜12万円程度です。

将来起こり得る相続トラブルを回避するためにも、生前に財産の行方を明確に決めておきましょう。

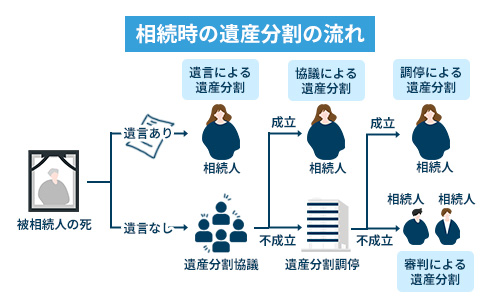

調停・審判へ移行する(遺産分割協議がまとまらない場合)

遺産分割協議で遺産配分が決まらない場合、家庭裁判所に調停や審判を申し立てるという方法があります。

遺産分割においては、原則的には最初に当事者間での遺産分割協議を試みるべきです。

しかし、相手方が遺産分割協議に頑として応じない場合などは、いきなり裁判所に調停または審判を申し入れるしか方法がありません。

離婚等の場合には「調停前置主義」といって、訴訟の前に必ず当事者で調停を通じて話し合いを試みることが必要ですが、遺産分割については調停前置主義が取られないため、いきなり審判を申し立てることも可能です。

審判を利用すれば家庭裁判所によって適切な遺産分割方法を決めてもらうことが可能です。

ただ、家庭裁判所を通すと数年単位という時間や、数十万円という費用がかかるうえに、必ずしも申し立てた相続人が希望した通りの分割内容にならないこともあります。

法定相続分で相続して共有持分を専門の買取業者に売却する

上記のような調停などを行わず、すみやかに共有状態から抜け出したい場合は、一度法定相続分で相続し、その後、専門の買取業者に自身の持分のみ売却する方法もあります。

共有持分の売却は所有者の意思のみで行えるため、共有者の同意は必要ありません。

ただし、自力で共有持分を売却しようとすると手間や費用がかかります。

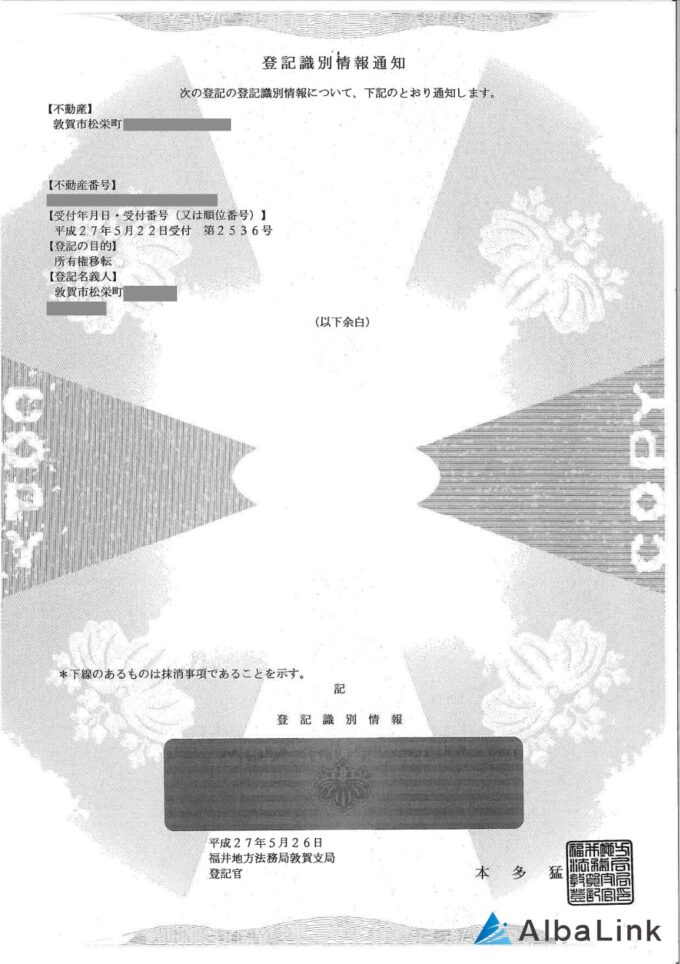

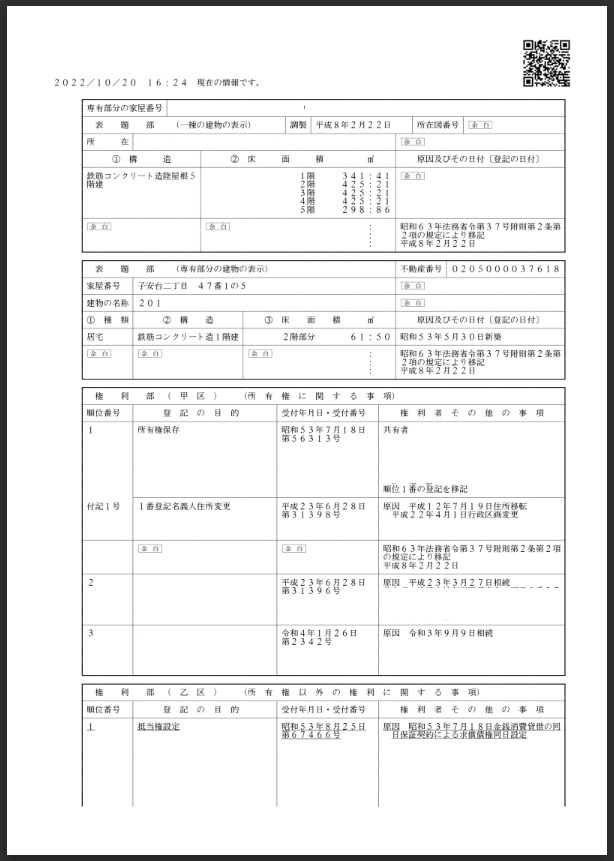

なぜなら、法定相続分で相続して共有名義になった場合、売却に必要な共有持分の「登記識別情報通知(昔で言うところの権利証)」(下記参照)が手元にない可能性があるためです。

【登記識別情報通知】

法定相続分での登記は相続人の1人が単独で行うことができ、もし単独で登記をした場合、登記をした本人分しか登記識別情報通知が発行されません。

つまり、相続時、あなたが登記を行ったのでなければ、登記識別情報通知は手元にないことになります。

登記識別情報通知がない状態で自身の共有持分を売却するには、司法書士による「本人確認情報」を作成してもらうか「事前通知」という特殊な手続きが必要となり、費用を売主が負担しなくてはなりません。

しかもこのような手間と費用をかけても、共有持分は一般の個人にはまず売れません。

不動産を自由に活用できない共有持分だけを欲しがる一般の個人はいないためです。

そのため、共有持分を売却するのであれば、専門の買取業者に依頼することをお勧めします。

専門の買取業者に売却を依頼すれば、前項で述べた裁判などを起こす必要もなく、他の共有者にも知られずに、共有関係から抜け出せます。

専門の買取業者は、共有持分を買取り、利益を生み出すノウハウを持っているため、あなたの共有持分をスピーディーに買い取ってくれます。

弊社Albalinkも共有持分に強い専門の買取業者です。

共有関係のトラブルに強い士業とも連携をとっており、トラブルのない安全な買取が可能です。

無料相談・無料査定は随時おこなっておりますので、お気軽にお問い合わせください。

なお、以下の記事で共有持分の買取業者について詳しく解説してますので、気になる方は参考にしてください。

弊社Albalinkの共有持分の買取事例

兄弟での実家相続のトラブル回避法として、共有持分のみを専門の買取業者に売却する方法がスムーズであるとお伝えしました。

そこでこの章では、弊社Albalinkを例にとり、実際の共有持分の買取事例を紹介します。

弊社Albalinkは訳アリ物件専門の買取業者として、他社では断られるような複雑に利権が絡まる共有持分を多数買い取ってきました。

実際、弊社は下記のように全国各地の共有持分を買い取っており、中には1000万円以上で買い取ったこともあります。

ただ、上記のような買取事例だけを見せられてもピンとこない方もいるでしょう。

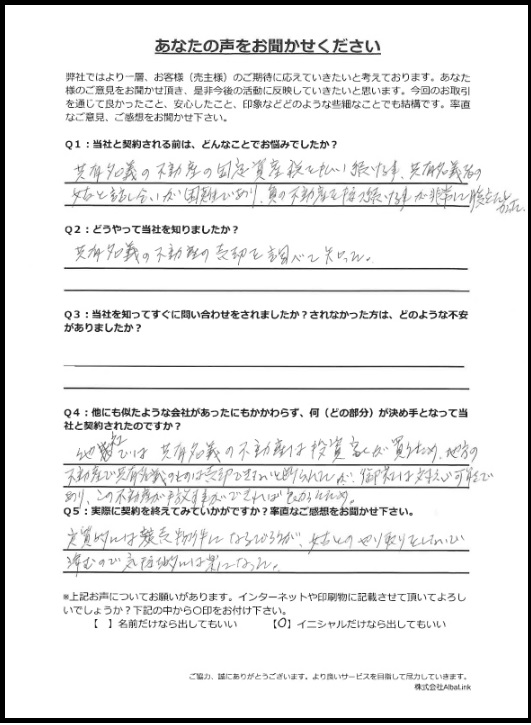

そこで、弊社が共有持分を買い取ったお客様からいただいた、直筆のメッセージも紹介します。

引用元:お客様の声(Albalink)

このお客様は共有者である親族と折り合いが悪く、話し合いができる関係ではありませんでした。

そのため、弊社が共有持分を買い取ったことで「(共有者と)やり取りをしなくて済むようになり、気持ちが楽になった」というメッセージをお寄せくださいました。

上記のお客様以外にも、弊社に物件の買取依頼をしていただいたお客様からは「肩の荷が下りた」「もっと早く依頼すれば良かった」といった感謝の言葉を多数いただいております(下記Google口コミ参照)。

また、弊社はお客様からの評価が高いだけでなく、不動産買取業者としては数少ない上場企業でもあり、社会的信用も得ています。

信頼できる買取業者に安心して共有持分を売却し、共有関係から解放されたい方はぜひ一度弊社の無料買取査定をご利用ください(売却前提の問い合わせでなくても構いません)

実家相続の6つの流れ

実家を相続する具体的な手続きの流れは以下の通りです。

- 弁護士や税理士などの専門家に相談する

- 相続人と遺産を調査する

- 遺言書の有無を確認する

- 遺産分割協議をおこなう

- 相続登記をおこなう

- 相続税申告をおこなう

順に1つずつ解説していきます。

実家の相続の手続きなどについては以下の記事でも解説していますので、あわせてご確認ください。

弁護士や税理士などの専門家に相談する

実家を相続する際に、どうすればいいのかわからなくて悩む問題は大きく分けて以下の2つです。

- 遺産相続をどのように行えばいいのかわからない

- 相続税の支払いをどうすればいいのかわからない

どちらも、一般の方にとっては馴染みが薄いことですから、わからなくて当然です。

ですから、早めに専門家に相談するようにしましょう。

自力で解決しようとするより、時間もかからず確実です。

遺産相続についての悩みや揉め事であれば、弁護士に相談するとよいでしょう。

相続税の支払いは税理士に相談しましょう。

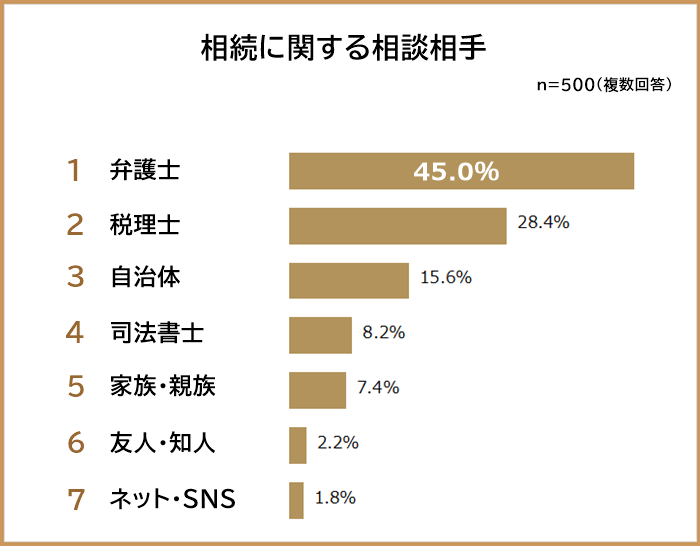

実際、弊社が独自に行った「相続の問題が生じた場合、誰に相談するか」のアンケート調査でも、弁護士か税理士に相談したという人が全体の7割以上を占めています(下図参照)。

相続の相談相手の1位は「弁護士」

とくに、相続税の申告には「相続開始したことを知った日の翌日から10カ月以内」に申告するという期限がありますので、早めに税理士に相談しましょう(「相続税申告」参照)。

なお、税理士に相続税の申告を依頼すると、遺産総額の0.5%ほどを報酬として支払うことになります。

たとえば、遺産総額が1,000万円の場合は、5万円ということです。

また、弁護士への相談費用は20万円~30万円ほどです。

相続人と遺産を調査する

手続きのスタートは「法定相続人と遺産の内容」を確定させることです。

役所で被相続人の戸籍を取得するとことで、法定相続人を確定できます。

相続人自身で戸籍を調べることもできますが、弁護士や司法書士などに依頼した方が確実です。

弁護士や司法書士は職権で戸籍を代理取得することができます。

遺産については、それぞれ下記のような調べ方があります。

- 不動産

-

- 自宅にある権利証を探す

- 市区町村の資産税課で名寄帳を取る

- 全部事項証明書(登記簿謄本)の共同担保目録欄を確認する(下図※1)

- 預貯金

- 通帳やカードを探す、心あたりのある銀行に相続発生日時点での残高証明書を請求する

有価証券

- 証券会社からの郵便物で被相続人が口座を持っていた証券会社を特定し、残高証明書を請求する

- 現金

-

- 被相続人が高齢者であれば「タンス貯金」がないか、家具を調べる

- 金庫があれば金庫を確認する

- 車

- 年数の浅い自動車や高級車などがあればディーラーに査定を依頼する

【共同担保目録】

遺産の調査については、相続人自身でできることも多いですが、正確を期すためにも弁護士や司法書士に依頼することをお勧めします。

なぜなら、もし調査から漏れた遺産が相続後に発見されると、相続人同士のトラブルに発展しかねないためです。

遺言書の有無を確認する

法定相続人と遺産が確定したら、遺言書の有無を確認します。

もし遺言書があれば、相続において、その内容が優先されるためです。

遺言書の保管場所として以下の2か所が想定されます。

- 自宅

- 公証役場

遺言書がどちらに保管されているかで、確認の仕方や、気をつける点が異なりますので、以下で解説します。

自宅に遺言書がないか確認する

まずは遺言書が保管されていないか、被相続人の自宅の重要書類を入れる箪笥や金庫を確認してください。

同時に、被相続人の配偶者に遺言書を預かっていないかも確認しましょう。

ただし、もし封がされている自筆証書遺言(本人の自筆で書かれた遺言書)を発見しても、相続人が自分で開けてはいけません。

封がされた自筆証書遺言は家庭裁判所で「検認手続き」を経なくては開封できないためです。

もし勝手に開封すると「5万円以下の過料」に課せられることがあります。

相続人に対し遺言の存在及びその内容を知らせるとともに,遺言書の形状,加除訂正の状態,日付,署名など検認の日現在における遺言書の内容を明確にして,遺言書の偽造・変造を防止するための手続

また、検認手続きを経て開封しても、法で定められた書式を守らず書かれた自筆証書遺言は無効となってしまいます。

自筆証書遺言が見つかった場合、法的な効力をもつかどうかは、弁護士などに判断してもらいましょう。

参照元:民法第968条(自筆証書遺言)

なお、遺言書の正しい作成方法については、こちらの記事で解説していますので、ご確認ください。

公証役場に遺言書がないか確認する

遺言書が自宅になければ、公証役場(公正証書の作成、保管などを行う役場)に保管されている可能性もあります。

公証役場は全国にあり、「日本公証人連合会」のHPから最寄りの公証役場を調べることができます。

電話で問い合わせれば、遺言書の有無を確認できます。

参照元:日本公証人連合会

その際、以下の書類が必要となりますので、あらかじめ用意しておきましょう。

公証役場に問い合わせる際の必要書類

- 戸籍謄本や除籍謄本(遺言者の死亡と相続人であることの証明として)

- 免許証やパスポートなど写真付きの身分証明書

- 印鑑

公正証書遺言であれば、書式などについて、作成時に公証人(公証役場の役人)がチェックしているため、法的効力が保証されます。

遺産分割協議をおこなう

相続人と遺産が確定したら、相続人同士で遺産分割協議を行います。

仮に、誰か一人でも合意しなかったり、連絡が取れなかったりすると遺産分割協議を成立させることはできません。

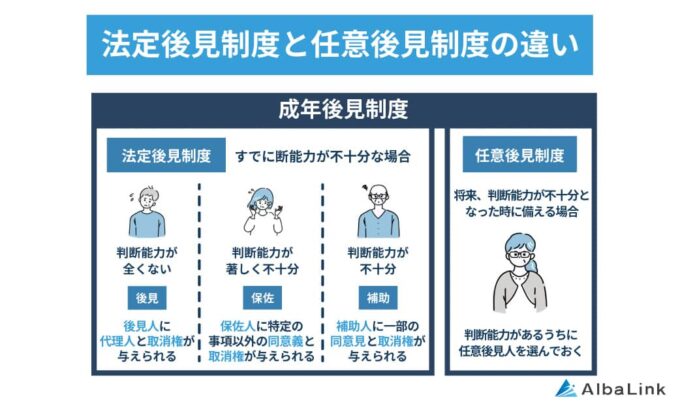

近年よくあるのは「相続人の中に認知症の人がいる」事例です。

このような事例では「成年後見人」選任を家庭裁判所に申し立て、選ばれた成年後見人が本人の代理で遺産分割協議を行う必要があります。

家庭裁判所を通さず任意で子供が代理人を務めることは認められません。

認知症の方などの生活・医療・介護・福祉など、身のまわりの事柄にも目を配りながらご本人を保護・支援する人

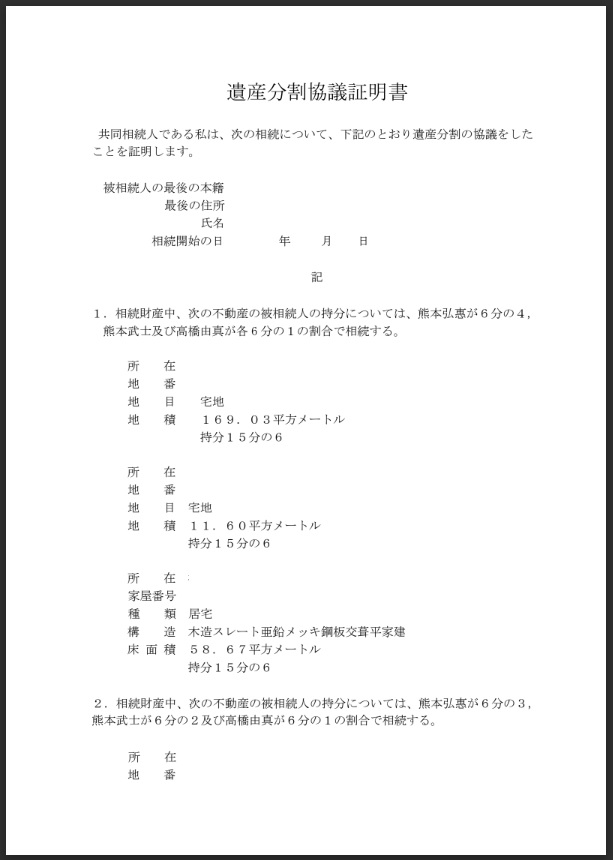

遺産分割協議で決まった内容は以下のように遺産分割協議証明書に記載します

【遺産分割協議証明書】

もし遺産分割協議で話がまとまらない場合は、前章で述べたように、調停や審判を家庭裁判所に申し立てることになります。

なお、成年後見制度については以下の記事で詳しく解説しています。

相続登記をおこなう

遺産分割協議書が完成したら、次に相続人が行うべきなのは「相続登記」により相続人に所有権の名義を書き換えることです。

相続登記は法的には自分で行うことも可能ですが、途中で挫折する人も多いため、極力最初から司法書士に依頼することをおすすめします。

司法書士に相続登記を依頼する場合の費用相場は5万円〜8万円です。

面倒だからといって未登記のまま放置してはいけません。

未登記のまま放置していると罰金を科される恐れがあるうえ将来的に売却もできないためです。

相続税申告をおこなう

遺産を相続すると、相続税の支払いが発生する場合があります。

相続税には以下のような基礎控除があります。

この基礎控除額は、すべての相続財産を合算した金額です。

相続財産が、基礎控除を超えない場合には相続税申告自体が必要ありません。

自身で相続税の支払いが必要かどうか判断がつかない場合は、なるべく早く税理士に相談しましょう。

上述しましたが、相続税申告は相続開始を知った翌日から10カ月ですので、相続財産調査に手間取ったり遺産分割の話し合いが長引くと、あっという間に期限を過ぎてしまいます。

そのため、とにかく早めに動き始めることが大切です。

なお、共有不動産の相続税の計算方法などについて、下記の記事で詳しく解説しています。あわせてご確認ください。

実家を相続する2つのメリット

将来のトラブル・手続きの手間が負担になりやすい実家相続でも、メリットはあります。

相続するメリット・デメリットの両方を理解したうえ判断し、後悔のない相続を実現させましょう。

実家を相続するメリットは、以下の2つです。

- 実家が歴史ある家の場合「後継者」として認められる

- 売却すれば売却金を得られる

それぞれ解説します。

実家が歴史ある家の場合「後継者」として認められる

単独名義の場合、実家が歴史ある家であれば、「後継者」として認められやすくなります。

伝統ある家系では、先祖代々の家屋を子が受け継ぎ、墓を守っていくという古くからの風習が残っているためです。

実家を相続することで、親戚・近隣住民から後継者として認められやすくなる点はメリットといえるでしょう。

売却すれば売却金を得られる

実家の土地・家屋に市場価値がある場合、相続人は売却すれば売却金を得られます。

単独名義で相続する場合は、売却金を一人で取得できるため、住み替え・貯金など、資金の使い道における選択肢も増えるでしょう。

ただし、実家を共有名義で相続する場合は、共有者全員の同意が必要です。

実家を相続すると維持費などもかかりますが、売却するための費用や手間と天秤にかけ、売却金を取得するメリットが上回る場合、実家は相続したのち、売却するのが得策です。

なお、実家の売却金を知りたい方は、弊社AlbaLink(アルバリンク)の無料査定をご利用ください。

数多くの相続物件の買取実績をもとに、スピーディーかつ精度の高い査定額の提示が可能です。

>>【共有持分のみで高額売却・トラブル解消】無料で買取査定を依頼する

実家を相続する3つのデメリット

実家を相続するデメリットは、以下の3つです。

- 管理や維持費がかかる

- 売却できない恐れがある

- 他の相続人に支払う代償金が負担となる

実家の所在地・市場価値などによっては、後々の経済的な負担になる恐れもあります。

デメリットも把握したうえ、相続するか否かを検討しましょう。

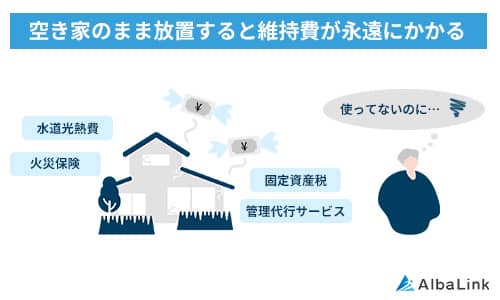

管理や維持費がかかる

相続した実家に住まない場合、維持・管理の費用がかかり続けます。

住まない家の維持・管理にかかる1年間あたりの費用相場は以下のとおりです。

| 内容 | 費用相場(年間) |

|---|---|

| 固定資産税 | 約10万5,000円 |

| 火災保険料 | 約10万円 |

| 水道・電気料金 | 約2万円 |

上記にくわえて、月に1度は実家を訪れて換気・清掃・通水・草刈りなどの管理をしなければ、家は急速に劣化します。

空き家の管理代行サービス(業者が管理を行ってくれるサービス)に管理を委託すれば、手間の部分は軽減できますが、年間6万円〜12万円程度の委託費用が必要です。

遠方の場合、費用・手間のどちらも負担がかかり続ける点は、実家を相続するデメリットといえます。

空き家の維持にかかる費用については、以下の記事で詳しく解説しています。

売却できない恐れがある

実家の状態・立地によっては、買い手が付かず将来的に売却できなくなる恐れがあります。

売却できないリスクがある実家の特徴を、以下にまとめました。

- 築20年以上の家屋で、直近で修繕などを施していない

- 都心部で最寄り駅まで徒歩10分以上かかる

- 地方部で市街地まで車で15分以上かかる

これらの条件に該当する不動産は、市場で需要が低い傾向にあり、売れ残るリスクがあります。

実際に、空き家を売りたくても売れず、「空き家を差し上げます」という0円物件のサービスも多く存在しています。

実家の相続は、売却できる見込みが立つか否かを検討したうえ、慎重な判断が必要です。

なお、兄弟で相続した実家の売却方法は以下の記事で詳しく解説しています。

他の相続人に支払う代償金が負担となる

代償分割によって代償をおこなう場合、代償金として現金で支払うのが一般的です。

そのため、実家の評価額に相当する資金が手元になければ、金融機関から融資を受ける・生命保険で差額を調整するなどおこない、代償金の調達が必要です。

代償金の支払い方法・金額については相続人同士の話し合いで決定します。

実家の相続を決める前に、他の相続人が代償金の分割払い・提示した価格に合意してもらえるか事前に確認しましょう。

まとめ

この記事では、実家を兄弟で相続する際に起こりがちなトラブルについて、具体的な事例と回避方法を解説しました。

繰り返しになりますが、遺産分割協議が面倒だからといって、法定相続分通りで兄弟の共有名義で実家を相続してはいけません。

いずれ実家の管理や税負担、売却などで意見が対立した場合に、兄弟間で多大なトラブルに発展する恐れがあるからです。

したがって兄弟間で遺産分割協議(遺産配分を決める話し合い)を行い、誰が実家を相続するか明確にしましょう。

しかし実際には、兄弟間で意見が対立し、遺産分割協議がまとまらないことも多くあります。

相続人同士で意見が対立した場合でも、調停や訴訟などを起こし、解決することはできます。

ただし、裁判を起こすとなると、数十万単位の費用や数年単位の時間を要します。

そのため、実家の相続をめぐる兄弟間の争いを回避するには、いったん、法定相続分で相続した後、自身の共有持分のみ、専門の買取業者に売却してしまうことをお勧めします。

専門の買取業者は、共有持分のみでもスピーディーに買い取れます。

なぜなら、専門の買取業者は、共有持分を買取り後、他の共有者(兄弟)とも話し合い、最終的に不動産全体を再販するなどして、利益を生み出すノウハウを持っているためです。

専門の買取業者に売却してしまえば、依頼者は他の兄弟と顔を合わせることなく共有関係から抜け出せます。

弊社Albalinkも共有持分の買取に強い、訳アリ物件専門の不動産買取り業者です。

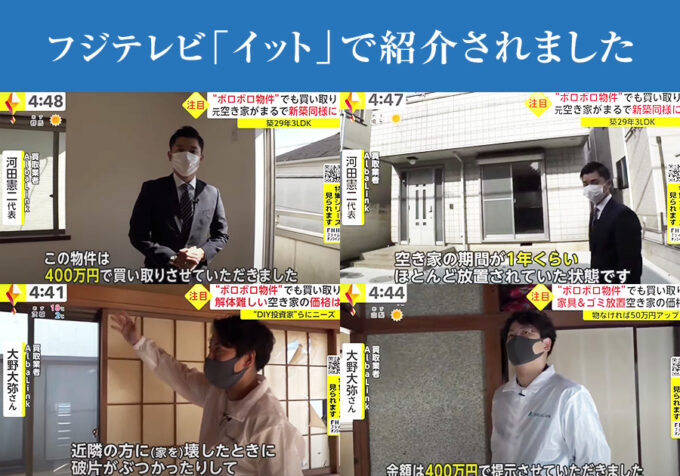

過去には、フジテレビの「newsイット!」にも訳あり物件専門の買取業者として紹介されました。

弁護士とも提携しているため、買取後の共有者との話し合いもお任せください。

「いくらで共有持分を買い取ってくれるの?」「まずは話だけでも聞いてみたい!」という方は、ぜひお気軽に下記無料買取査定フォームよりご相談ください。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら