Warning: file_get_contents(https://wakearipro.com/wp-content/themes/cocoon-child-master/acf/stepform.php): failed to open stream: HTTP request failed! HTTP/1.1 429 Too Many Requests in /home/albalink/wakearipro.com/public_html/wp-content/themes/cocoon-child-master/functions.php on line 171

実家の相続が発生した場合の2つの選択肢

そもそも「相続」とは、被相続人が所有していたすべての財産及び一切の権利義務を受け継ぐことです。

相続手続きにおける、亡くなった人。一般的に「故人」と呼ばれるケースが多い。

両親が亡くなった後の実家を相続するか否かは、相続人同士の意向や金銭面の事情を考慮して検討する必要があります。

この章では、実家の相続が発生した場合の以下2つの選択肢について紹介します。

- 相続する

- 相続放棄する

相続する

実家を相続するのであれば、今後どのような形で利用するのか、事前の計画が欠かせません。

なぜなら、実家を「とりあえず」相続して放置してしまうと、税金・管理・活用のいずれの面でも、相続人が負担を負う形になるからです。

相続した実家の活用方法には次の4つがあるので、自身に合った方法を検討してみてください。

自分や他の相続人が住む

自分や他の相続人が実家に住むつもりなのであれば、相続しても良いでしょう。

ただし、実家の老朽化が著しく、リフォームや修繕に費用をかけないと住むことができないのであれば、相続した実家に住むのは推奨できません。

故障、破損箇所の部分的な修繕であれば数十万、フルリフォームであれば1,000万近く費用がかかり、相続人の金銭的な出費が大きくなってしまうからです。

もし、現状は修繕が必要ないとしても、数年以内に修繕や大規模なリフォームが必要になる可能性も十分にあります。

ちなみに、木造中古住宅の法定耐用年数は22年と定められているので、実家が築22年以上経過しているのであれば、今後修繕やリフォームが必要になる可能性は高まります。

対象の資産を使用できるとされる期間

高額な費用を負担してまで相続した実家に住みたいか、今一度考えてみましょう。

建物を残したまま活用する

実家を第三者に貸し出す(賃貸経営をする)目的で相続するのであれば、一度踏み止まるべきです。

なぜなら、賃貸経営には多くのリスクがあり、不動産の知識や経験がない方が家賃収入を得るのは、実際のところ非常に難しいからです。

具体的にどのように難しいかというと、そもそも実家を貸し出すためには、入居者がすぐ住める状態にするために、大抵の場合は修繕やリフォームをしなければなりません。

部分的な修繕であれば数十万、大規模なリフォームであれば1,000万近くかかることも十分にあり得ます。

これらの高額な初期費用を、月10万前後の家賃収入で黒字にするのは、不動産の知識や経験がない方には非常に難しいと言えます。

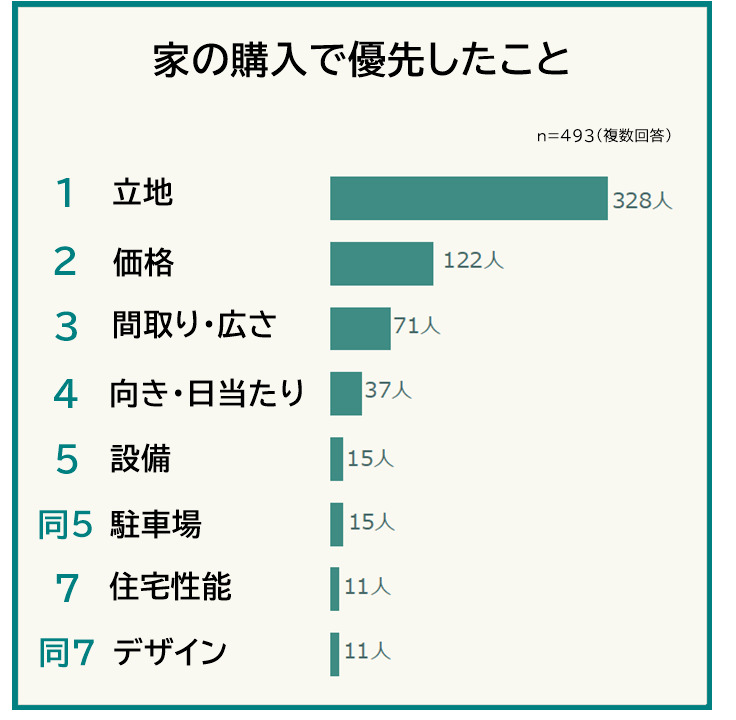

ただし、実家の立地が良ければ、賃貸経営は適しています。

居住用不動産は、生活のしやすさの基盤である「立地条件」がもっとも優先される要素だからです。

実際に、「家を購入した経験のある493人」を対象にした弊社のアンケート調査でも最優先された条件は「立地」という結果となりました。

上記のように、立地は価格よりも優先される要素であるため、リフォーム費用がかかったとしても、賃貸収入・売却益でペイしやすくなります。

ただし、全国的に人口が減少傾向であること、人口の移動数が都心部に集中していることから、「どこで賃貸経営しても入居が決まる」とは言えないのが現状です。

都心部であれば、駅から徒歩10分圏内・地方部だと市街地まで車で15分圏内、など、立地に恵まれている実家であれば、賃貸経営も視野に入れましょう。

更地にして活用する

実家の建物を解体して更地にして、月極駐車場・コインランドリー・太陽光発電などの土地活用をする方法もあります。

居住用不動産のように立地が最優先事項ではないため、実家が悪立地などの場合は土地活用を検討してみてもよいかもしれません。

ただし、実家を更地にして活用する方法には、以下2つの注意点があります。

- 解体費用として、30坪の木造は90万円~120万円・ 鉄骨造は150万円~180万円ほどかかる

- 住宅用地の特例が適用外となり、固定資産税が最大4倍程度に上がる

住宅用地の特例は、居住用の建物が建っている敷地に適用される税の軽減措置です。

特例が適用外になると、減額されていた評価額が最大4倍程度にまで上がるので、仮にこれまでの土地の固定資産税が7万円だったとすると年間42万円まで増額します。

土地活用は実家の活用方法としては優秀ですが、金銭面の負担は大きくなるため、収益性があるか否かは解体前に検討しておく必要があります。

更地にするメリット・デメリットについては、以下の記事で詳しく解説しています。

売却する

相続人が住む・第三者に貸すなど、明確な活用方法がない場合は、相続した実家を売却するのが1番です。

売却すれば、相続人は固定資産税や管理の負担から解放されるうえ、売却利益がまとまった現金で手に入ります。

現金化すれば、相続人どうしで1円単位で分割できるので、遺産分割協議もトラブルなくスムーズにまとまりやすいでしょう。

実家の売却については、「相続後、活用しない実家は専門の買取業者に売却すべき」で概要・方法を詳しく解説しています。

なお、弊社AlbaLink(アルバリンク)は、相続物件に強い専門の買取業者です。

悪立地・ボロ物件など、市場で売れにくい条件を兼ね備えた相続物件も積極的に買取を行っています。

相続した空き家を早急に現金化したい方はもちろん、実家の売却をまだ検討中である方も、お気軽にご連絡ください。

>>【処分に困る実家でも高額売却!】無料で買取査定を依頼する

相続放棄する

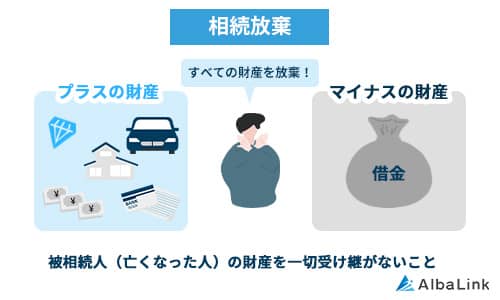

相続放棄とは、被相続人の財産を受け継ぐ一切の権利を放棄することです。

被相続人の財産に、借金や滞納金などマイナスの遺産が含まれている場合、相続放棄をすることで、自身が弁済する義務を放棄できます。

ただし、相続放棄は現金・不動産・車などプラスの資産もセットで放棄するため、「明らかにマイナスの遺産のほうが多い」といったケースで選択される相続方法です。

相続人は、自分のために相続の開始があったことを知った時から3ヶ月以内に家庭裁判所に申述書及び戸籍などの必要書類を提出すると、相続放棄の手続きが完了します。

ただし、相続放棄をして遺産を受け継いでいなくても、実家の管理責任はすぐさま放棄できない場合があることに注意が必要です。

相続放棄する場合の3つの注意点

相続放棄する場合の注意点は以下の3つです。

- 相続放棄をしても、すぐに管理責任からは逃れられない場合がある

- 次の相続人または相続財産清算人に引き渡すまでの間、管理責任が残る

- 次の相続人が承認しても管理責任が残るケースもある

相続放棄をした後、どのような管理責任が課せられるかを把握した上で、放棄するか否かを検討しましょう。

相続放棄をしても管理責任からは逃れられない場合がある

最後に相続放棄について説明します。

「相続放棄をすれば、わざわざ実家の活用方法を考える必要もない!」「相続放棄して、実家の管理責任ごと手放そう!」と考える方もいるかもしれません。

しかし結論からいうと、状況によっては相続放棄をしても実家の管理責任から完全に逃れられるわけではないので、注意が必要です。

すべての場合ではありませんが、相続放棄の時に、相続財産に属する財産を現に占有していた場合には、放棄をしたとしても管理責任が残ります。

相続放棄をして管理責任から解放されるまでの一連の流れを簡単に説明します。

次の相続人または相続財産清算人に引き渡すまで管理責任は残る

前提として、相続放棄をしたら、法定相続人で定められた次の相続人に書面などで相続放棄した旨を伝えた方がよいでしょう。

連絡を受けた次の相続人が相続を承認し、その相続人に引き渡しをするまで、実家の管理責任はあなたに残ります。

一時的であっても、実家の管理責任者がいなくなってしまうのは危険だからです。

なお、相続放棄した場合の管理責任については民法940条第1項で定められています。

第940条第1項

相続の放棄をした者は、その放棄の時に相続財産に属する財産を現に占有しているときは、相続人又は第九百五十二条第一項の相続財産の清算人に対して当該財産を引き渡すまでの間、自己の財産におけるのと同一の注意をもって、その財産を保存しなければならない。引用元:民法第940条

次の相続人が承認しても管理責任が残るケースもある

あなたが相続放棄をして、次の相続人が実家の相続を承認しても、管理責任から完全に逃れられないケースがあります。

具体的には、実家を管轄する自治体が、空き家特措法で定められる「所有者等」の概念に「相続放棄をした人も含む」見方をしていた場合です。

なお、空き家特措法では、以下のように定められています。

(空家等の所有者等の責務)

第5条

空家等の所有者又は管理者(以下「所有者等」という。)は、周辺の生活環境に悪影響を及ぼさないよう、空家等の適切な管理に努めるとともに、国又は地方公共団体が実施する空家等に関する施策に協力するよう努めなければならない。引用元:空き家特措法第5条

自治体が「相続放棄をした人も所有者等に含める」見方をしていた場合は、相続放棄をしたあなたも、自治体から実家の管理を求められてしまう場合があるでしょう。

実家を相続する6つのステップ

前述したように、実家の相続が発生したときの選択肢には、相続する・相続放棄するの2つがあります。

実家を相続する場合は、手順に沿って調査や協議を進めなければ、内容が無効になる可能性があるので、留意しましょう。

この章では、実家を相続する以下6つのステップについて解説します。

- 専門家に手続きを依頼する

- 遺言書の確認

- 相続人の確定と相続財産調査

- 遺産分割協議

- 相続登記

- 相続税の申告

専門家に手続きを依頼する

相続の手続きは、一般の方には馴染みがなく、手間と時間を要するため、司法書士や弁護士などの専門家に依頼すると良いでしょう。

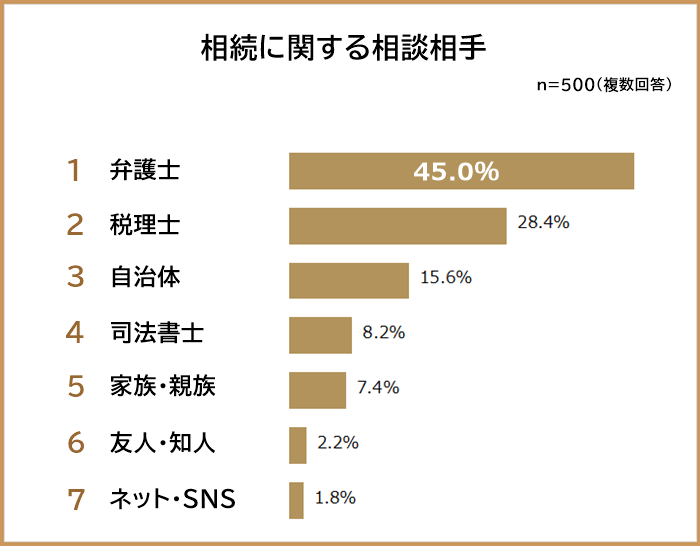

実際に、弊社が独自に行った「相続の問題が生じた場合、誰に相談するか」のアンケート調査でも、45%の人が「弁護士に相談する」と答えています。

相続の相談相手の1位は「弁護士」

引用元:相続に関する不安ランキング

以下の表は、弁護士と司法書士の業務範囲の違いを比較したものです。

【弁護士と司法書士の対応可能な業務範囲】

| 弁護士 | 司法書士 | |

|---|---|---|

| 遺言書の確認と検認手続き | ○ | △(代理人として検認手続に同席することは不可) |

| 相続人調査 | ○ | ○ |

| 財産調査 | ○ | ○ |

| 遺産分割協議書の作成 | ○ | △(紛争性がある案件は不可) |

| 遺産分割協議の調整 | ○ | × |

| 遺産分割調停・審判の代理 | ○ | ×(裁判所提出書類の作成は可) |

| 相続登記 | ○ | ○ |

| 相続税申告 | ○ | × |

表の通り、弁護士は法律事務を制限なく行うことができ、司法書士より広い業務に対応可能です。

そのため、弁護士より司法書士の方が依頼費用は高額になります。

相続に関する手続きを弁護士に一任した場合、依頼費用は50〜100万、一方、司法書士に部分的な手続きを依頼した場合は15万円~20万円以内で収まるケースが大半です。

相続人が多くいたり、相続人どうしが疎遠だったり等の理由で、遺産分割の話し合いに問題が生じるおそれがあるなら弁護士に依頼し、そうでないなら司法書士に依頼しましょう。

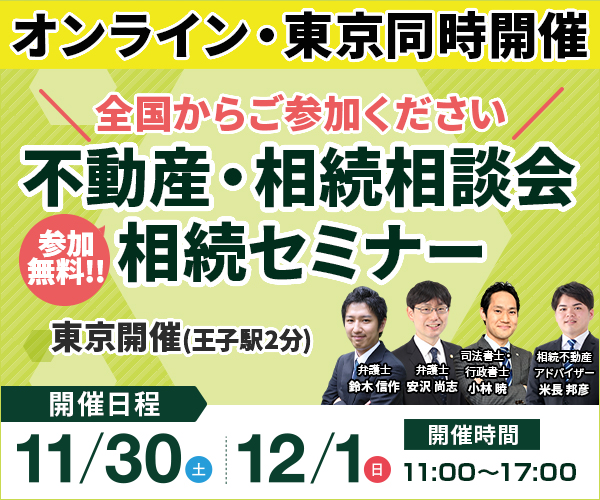

弊社AlbaLinkでは、不動産相続でお困りの方に向けた「不動産相続・相談会」を開催しています。

弁護士や税理士といった法律のプロ、不動産の専門家に「無料で」相談ができます。

オンラインでの開催も行なっていますので、実家や土地など、相続した不動産のことでお困りの場合は、以下のバナーからお気軽にご相談ください。

遺言書の確認

相続が発生したら、まずは遺言書の有無を確認しましょう。

相続は原則として、遺言書の内容に沿って行われるからです。

具体的には、被相続人の自宅を探したり、被相続人の配偶者に遺言書を預かっていないか尋ねたりして、遺言書の有無を確認してください。

もし見当たらなければ、公証役場に遺言書が保管されている可能性があります。

平成以降に作成された公正証書遺言は全国どこの公証役場に問い合わせても有無を確認することができますが、問い合わせには以下の書類が必要です。

公証役場に問い合わせる際の必要書類

- 戸籍謄本や除籍謄本(遺言者の死亡と相続人であることの証明として)

- 免許証やパスポートなど写真付きの身分証明書

- 印鑑

また最近では、遺言書が法務局に保管されているケース(自筆証書遺言保管制度)もあります。

その場合には「遺言書保管事実証明書の交付の請求」をすることで、ご家族・お知り合い等が作成した遺言書で、自分を相続人や受遺者等・遺言執行者等とする遺言書が法務局へ預けられているかどうかを確認することができます。

手続きに手間や時間をかけたくない場合は、司法書士や弁護士に依頼して遺言書の有無を確認してもらうこともできます。

相続人の確定と相続財産調査

法定相続人全員の確定と相続財産調査を行いましょう。

法定相続人とは、民法上、被相続人の財産を相続する権利がある配偶者や血縁関係にある人を指します。

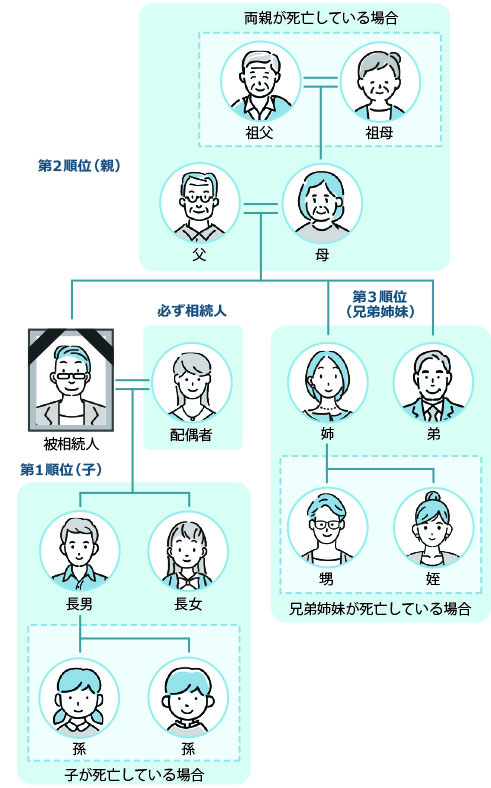

なお、法定相続人が遺産を相続できる順位(相続権が移行する順番)は、以下のように定められています。

| 順位 | 相続人 |

|---|---|

| 必ず相続人 | 配偶者 |

| 第1順位 | 被相続人の子 |

| 第2順位 | 直系尊属(父母など) |

| 第3順位 | 兄弟姉妹 |

相続財産調査は、相続人に引き継がれる財産の種類や金額を全て把握するための調査です。

協議の途中で新たな法定相続人や相続財産が見つかってしまった場合、この後に行う遺産分割協議がやり直しになってしまいます。

遺産分割協議が2度手間にならないためにも、司法書士や弁護士などの専門家に法定相続人の確定と相続財産の調査を依頼してください。

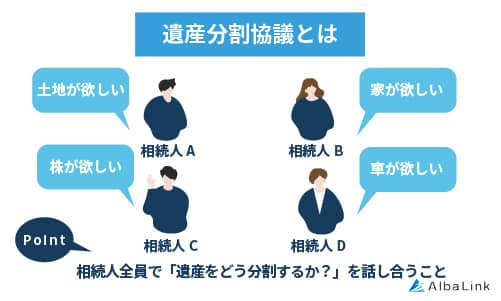

遺産分割協議

遺産分割協議が整ったら、遺産分割協議書を作成しましょう。

遺産分割協議書は、遺産分割協議で全員が合意した内容を記載した書類で、相続登記の際に必要になります。

自身で作ることも可能ですが、相続登記の手続きと合わせて司法書士等の専門家に依頼した方が、相続人の手間が省けるでしょう。

司法書士への依頼費用は5万~10万円が一般的です。

なお、遺産分割協議書の作成方法・注意点については以下の記事で詳しく解説しています。

遺産分割協議が必要ないケースもある

前提として、以下の場合は、遺産分割協議を行う必要はありません。

遺産分割協議が不要なパターン

- 相続人が1人しかいない

- 遺言書で実家を相続する1人が明確に決められている

- 法定相続分に則して相続する

相続人が1人しかいないのであれば必然的に実家の相続人は決まりますし、遺言書で1人に決められている場合は遺言書に従いましょう。

また、相続人全員が、法定相続分に則して分割することに納得しているのであれば、法定相続分通りに分割すれば問題ありません(注:この場合でも遺産分割協議書を作成することは可能です)。

なお、法定相続分とは、各相続人の取り分として、法律上定められた割合です。

例えば、相続人が配偶者1人と子ども2人の場合、遺産の1/2は配偶者、残り1/2は兄弟で均等に分けると定められています。

法定相続人について、詳しくはこちらの記事を参考にしてください。

実家の相続人は1人にしておいた方が良い

相続人が複数いて、誰が実家を相続するか決まっていない場合は、遺産分割協議にて実家を相続する方を決める必要があります。

ここで注意していただきたいのは「実家を共有名義で相続すると、後々大きなトラブルに発展するおそれがある」という点です。

1つの不動産に対して、複数人の所有者を登記すること

なぜなら、共有名義で相続した実家は、売却も居住も1人の意思で自由に行うことはできなくなるからです。

そのため、共有名義の不動産には、所有者どうしの意見の食い違いによるトラブルのリスクが付いて回ります。

なお、遺言書に「複数人で相続するように」という旨が記載されていた場合も、一定の条件が整えば、遺言内容は遺産分割協議で覆すことができます。

相続登記

相続人が決まったら、速やかに相続登記を行いましょう。

相続登記は、実家を管轄する法務局に以下の書類を提出して申請します。

相続登記に必要な書類

- 相続人の戸籍謄本

- 被相続人の出生から死亡までの戸籍謄本

- 被相続人の住民票の除票

- 不動産取得者の住民票

- 相続する不動産の固定資産評価証明書

- 収入印紙

- 登記申請書

- 返信用封筒

- 遺産分割協議書(遺産分割協議に則して相続する場合)

- 相続人の印鑑証明書

相続登記は、多くの手間と時間がかかるため、司法書士等の専門家に一任しましょう。

なお、相続登記は2024年4月1日より義務化されています。

おおまかに言うと、相続財産の中に不動産(実家)があると知った日から3年以内に相続登記をしなければ、所有者には10万円以下の罰金が課せられてしまうので、速やかに登記を完了させてください。

相続税の申告

相続税が発生した場合、相続人は相続税の申告をする必要があります。

申告の場所は、被相続人の住所地を所轄する税務署で、期間は「相続の開始があったことを知った日の翌日から10か月以内」です。

相続税の計算方法などは「相続税」で詳しく説明しています。

参照元:国税庁HP

弊社AlbaLinkでは、不動産相続でお困りの方に向けた「不動産相続・相談会」を開催しています。

弁護士や税理士といった法律のプロ、不動産の専門家に「無料で」相談ができます。

オンラインでの開催も行なっていますので、実家や土地など、相続した不動産のことでお困りの場合は、以下のバナーからお気軽にご相談ください。

実家の相続にかかる税金と費用

実家を相続する流れを理解していただいたところで、実家の相続にかかる費用や税金についてご説明します。

実家の相続にかかる費用や税金

- 相続税

- 登録免許税

- 相続手続きの委託費用

- 相続税申告手続きの委託費用

相続税

相続税は、実家に限らず、相続を受ける人全員に課される税金です。

相続財産の総額から、基礎控除額を引いた金額が、相続税の課税対象となります。

相続税の課税対象=課税価格の合計額ー基礎控除額

ただ、相続税の基礎控除額はとても大きいので、相続税が一切かからないケースも珍しくありません。

3,000万+600万×相続人の数

例えば、以下の設例で考えてみましょう。

相続財産の総額:5,000万

(財産の内訳:現金2,000万、実家2,000万、株式500万、その他家財500万)

相続人:妻+子3人(計4人)

相続人が4人いるので、基礎控除額は5,400万(=3,000万+600万×4人)です。

5,000万(相続財産の総額)から5,400万(基礎控除額)を差し引くと、課税対象となる財産は0以下になるため相続税は発生しません。

もし相続税が発生した場合、計算方法は以下の記事を参考にしてください。

相続税は計算方法が複雑ですが、不動産や税金の知識がない方にもわかりやすく解説しています。

また、もし課税されても、相続税には控除の特例がいくつかあるため、適用されれば大幅に減税できます。

配偶者の相続税額の軽減特例

被相続人の配偶者は「1億6,000万円or法定相続分」のどちらか多い金額まで、相続税が課税されません。

(注)この配偶者の税額軽減は、配偶者が遺産分割などで実際に取得した財産を基に計算されることになっています。

例えば、上記の設例(相続財産の総額5,000万)では、配偶者の法定相続分は1/2の2,500万で、1億6,000万より少ないため、1億6,000万までは相続税が発生しないということです。

参照元:国税庁HP「配偶者の税額の軽減」

未成年者の相続税額の控除特例

未成年者の相続人は、条件を満たせば「相続人が満18歳になるまでの年数×10万円」が相続税の課税対象外になります。

例えば、相続人が15歳8カ月の場合、8カ月は切り捨てて満15歳として考えます。

満18歳になるまでの年数は3年あるため、30万(3年×10万)が、相続税の課税対象外となり、結果的に相続税が減税されます。

参照元:国税庁HP「未成年者の税額控除」

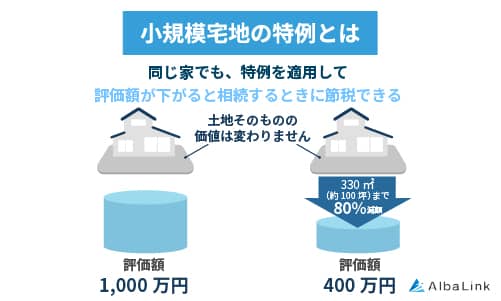

小規模宅地の特例

小規模宅地の特例とは、相続した土地の一定部分までの評価額を最大80%減額できる制度です。

参照元:国税庁|No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

居住用宅地の場合、最大330㎡まで土地の評価額が減額できるため、小規模宅地の特例を利用すれば、相続税が大幅に軽減されます。

たとえば、敷地面積が300㎡で、土地の評価額が5,000万円だとしたら80%の減額で1,000万円まで引き下げられます。

小規模宅地の特例の対象は以下の3者で、誰が利用するかで適用要件が異なります。

- 配偶者

- 故人と生計を共にしていた親族

- 上記以外の親族(複数の条件を満たすことが必要。いわゆる「家なき子特例」)

なお、小規模宅地の特例の概要については、以下の記事でも詳しく解説しています。

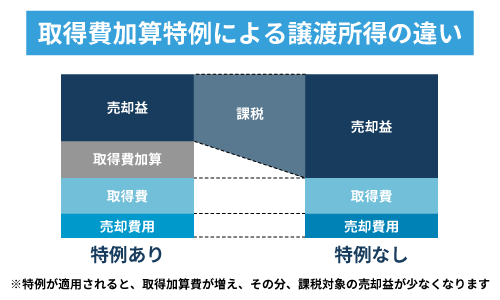

取得費加算特例

取得費加算の特例とは、相続・遺贈で取得した財産を一定期間内に譲渡した時に、相続税の一定額を譲渡資産の取得費に加算できる制度です。

参照元:国税庁|No.3267 相続財産を譲渡した場合の取得費の特例

取得費加算の特例を利用すると、本来、売却益に対して課税される譲渡所得が圧縮されるため、譲渡所得税の軽減が可能です。

取得費加算の特例の適用要件は以下のとおりです。

- 相続や遺贈により財産を取得した者であること

- その財産を取得した人に相続税が課税されていること

- その財産を、相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡していること

なお、取得費加算の特例は後述する「相続空き家の3000万円特別控除」と併用はできません。

取得費加算の特例については、以下の記事で詳しく解説しています。

相続空き家の3000万円特別控除

相続空き家の3000万円特別控除は、相続または遺贈により取得した被相続人居住用家屋を、平成28年4月1日から令和9年12月31日までの間に売って、一定の要件に当てはまるときは譲渡所得の金額から最高3,000万円まで控除することができる特例です。

相続した空き家の売却益が3,000万円以下であれば、この特別控除の適用によって譲渡所得税がゼロになります。

相続空き家の3000万円特別控除の主な適用要件は以下のとおりです。

- 相続開始日から3年後の年末までに売却していること

- 売却価格が1億円以下であること

- 昭和56年5月31日以前に建築された家であること

- 故人が亡くなる直前まで一人で移住していた家であること

(注)その他にも細かいが条件あります。詳しくは国税庁のHPでご確認ください。

参照元:国税庁|No.3306 被相続人の居住用財産(空き家)を売ったときの特例

なお、相続した空き家の3000万円特別控除については、以下の記事で詳しく解説しています。

登録免許税

登録免許税とは、登記手続きの際に納める税金です。

納める金額は、実家の固定資産税評価額の0.4%と定められています。

固定資産税評価額は、毎年春ごろに所有者へ届く、固定資産税の納税通知書で確認してください。

相続手続きの委託費用

前述したように、一連の相続手続きは、一般の方には馴染みがなく負担になるため、司法書士や弁護士等の専門家に委託するのが一般的です。

相続手続きの委託費用は、司法書士の場合およそ10~20万円、弁護士の場合はおよそ50~100万円かかります。

(注)依頼する手続きの内容や煩雑さ、相続資産の金額などによって委託費用は変わりますのでご注意ください。

どちらを選ぶかの基準は「専門家に手続きを依頼する」を参考にしてください。

実家を無計画に相続するデメリット4選

実家を相続する流れと、相続に必要な税金や費用をご紹介しました。

ここからは実際に相続した実家の活用方法をご紹介します。

実家の相続は、原則的には実家の活用方法を決めてから行うことを強く推奨します。

活用方法を決めずに無計画に相続すると、結果として空き家のまま放置することになり、所有者には重い罰則やリスクがあるからです。

固定資産税が課税され続ける

実家をはじめとする不動産は、所有しているだけで毎年固定資産税が課税され続けます。

一般的な中古住宅の固定資産税は、およそ10~15万円です。

(注)固定資産税評価額によって変わります。

なんの用途もない実家に毎年納め続ける固定資産税は、じわじわと所有者の家計を圧迫してしまうでしょう。

固定資産税が最大4倍程度になる

前提として、人が住むための土地には「住宅用地の特例」が適用され、固定資産税が1/6に軽減されています。

しかし、実家を放置し続け、行政から「特定空き家」に指定されてしまうと、住宅用地の特例の対象外となり、固定資産税が最大4倍程度に増税してしまいます。

保安・衛生・景観・その他の観点から今後も放置するのは危険であると行政に定められた空き家

固定資産税が4倍になれば、年間の固定資産税はおよそ40~60万円にまで及び、当然、所有者の非常に大きな金銭的負担になってしまいます。

高額な解体費用が請求される

特定空き家に指定されてもなお、所有者が実家を放置し続けた場合、行政によって実家が強制的に解体され、解体費用は全額所有者に請求されます。

実家の規模や構造によって、解体費用は1,000万以上に及ぶこともあり、所有者の大きな負担になるのは言うまでもありません(自治体によっては補助金制度があります)。

なお、行政代執行の解体費用の請求は、国民が税金を滞納したときと同様に強制徴収が認められているため、所有者が自己破産などをしても逃れられません。

国や行政が滞納者の財産を差し押さえる等して、強制的に取り立てること。

すぐに支払えない場合は、財産を差し押さえられながら、何年もかけて解体費用を支払うことになります。

管理の負担がかかり続ける

実家を所有する限り、所有者は実家の管理を続けなくてはなりません。

実家の管理は所有者の義務ですし、怠った場合は、前述した「特定空き家」に指定され、固定資産税が最大で4倍程度に膨れ上がったり、高額な解体費用を請求されたりするリスクがあるからです。

具体的には、月1回実家に出向き、換気や清掃を行ったり、破損箇所があれば修繕したりする必要があります。

実家が遠方にある場合は、実家に行くたびに交通費や時間がかかりますし、だからと言って空き家管理の専門業者に委託すれば月5,000~1万の委託費用がかかります。

用途がない実家に費用や時間を割いて管理し続けるのは、決してラクなことではないでしょう。

>>【処分に困る実家でも高額売却!】無料で買取査定を依頼する

相続後、活用しない実家は専門の買取業者に売却すべき

実家の活用方法は、売却が最適である旨を理解していただけたかと思います。

具体的な実家の売却方法は「仲介」と「買取」の2種類がありますが、相続した実家を売却するのであれば買取が最適です。

まずは、それぞれの仕組みの違いを簡単に説明します。

- 仲介の仕組み

- 所有者から売却の依頼を受けた不動産仲介業者が、一般の買手を広く募集し、買主と売主の間を取り持つ(仲介する)ことで、売買契約成立を目指す。一般の買主の購入目的は住居用。

- 買取の仕組み

- 所有者から売却の依頼を受けた不動産買取業者が、所有者から直接買い取る。買取目的は不動産をリフォーム等して再販し、利益をあげる、いわゆる事業用。

仲介は一般の買手を募る売却方法であるため、一般の住居用としてニーズがない不動産は、そもそも仲介で売却することができません。

具体的に、一般のニーズを決めるポイントは、建物の「状態」と「立地」です。

建物の状態は、修繕やリフォームをせずに買主がすぐに住める状態でなければ、需要があるとは言えません。

また、建物の立地は、電車文化の都心であれば最寄り駅まで徒歩10分以内、車文化の地方であれば市街地まで車で15分以内でなければ、需要があるとは言い難いでしょう。

買取業者の買取目的は、一般の住居用ではなく、あくまで事業用であるため、一般の買手にニーズがない不動産も買い取ることができます。

その他にも、買取で実家を売却するのは、複数のメリットがあります。

売却&現金化がスピーディー

仲介は、一般の買主が現れるのを待つ必要があるため、一般にニーズがある実家であっても、売却期間におよそ3カ月~半年かかります。

ニーズがない実家であれば、年単位で売れ残ったり、永遠に売却できないおそれもあります。

一方、買取業者は所有者から直接買い取るため、事業用として利益が見込めれば、最短数日で売却&現金化が可能です。

査定のご依頼であれば、その日のうちに金額提示させていただきます。

実家を早急に売却したい方はもちろん、まずは査定価格のみ知りたいという方も、お気軽にお問い合わせください。

契約不適合責任免責の特約

不動産の売主には、契約不適合責任が課されるのが一般的です。

売買契約成立後、該当する不動産に、契約書にない不具合や欠陥(シロアリや雨漏り)があった場合、売主が負わなければならない責任。

仲介で実家を売却した場合、売却後に契約不適合責任を問われたら、損害賠償請求や売買契約の取り消しに応じることで責任をとらなければなりません。

一方、買取業者は、特約によって売主の契約不適合責任を免責していることが大半です。

買取業者は、リフォームして再販する前提なので、不具合や欠陥も承知のうえで買い取るからです。

実家の老朽化が進行してたり、しばらく実家を放置してしまったりした場合は、シロアリなどの欠陥が隠れているおそれがあります。

そのため、契約不適合責任が免責される買取業者に直接売却するのが安心です。

売却経費がかからない

仲介で売却した場合にかかる以下の売却費用も、買取であればかかりません。

仲介で必要な売却費用

- 仲介手数料

- 家具・荷物の撤去費用

- 修繕費用やリフォーム費用

仲介手数料

仲介業者は売手や買手から、売却価格に応じた仲介手数料をもらって利益を出しています。

1,000×3%+6万=36万

一方、買取は所有者から直接実家を買い取る(仲介ではない)ため、当然仲介手数料はかかりません。

家具・荷物の撤去費用

仲介の場合、売主自ら実家に残された家具や荷物を処理しなければなりません。

一般の買主は、購入前に内見を希望するため、内見の際に売主の家具や荷物が残っていると汚い印象を受け、契約に至りにくくなってしまうからです。

1立方メートルあたりおよそ1万円

一方、買取業者は、売主の家具や荷物の処理も買取と同時に行う前提なので、所有者が費用や労力をかけて処理する必要はありません。

故人の家具や荷物が実家に多く残っている場合は、思い出深いものだけ持ち出し、不要なものはそのままの状態で買い取ってもらえば、売主の負担が少なくて済みます。

修繕費用やリフォーム費用

仲介の場合、内見前に売主自ら実家の修繕やリフォームをして、一般の買主が「住みたい」「買いたい」と思える状態にしなければなりません。

故障や破損している箇所は数十万で修繕、劣化が著しい場合は、1,000万近くかけてフルリフォームしなければならないため、所有者は金銭的に大きな負担になります。

一方、買取業者はリフォームして再販する前提で買い取るため、売主が実家に手を加えることなく、そのままの状態で実家を売却することができます。

空き家になりそうな実家は相続発生前に売却

相続後の実家の活用方法が決まらず、空き家になってしまいそうなら、相続発生前に売却しておきましょう。

前述したように、相続した実家を空き家として放置してしまうと、固定資産税や特定空き家の指定など、相続人に様々なリスクがあるからです。

相続発生前に実家を売却して現金化すれば、売却利益を所有者の老後の生活資金に充てて、より豊かな生活をすることも夢ではありません。

また、現金で相続した場合、相続人たちは1円単位で遺産分割することができ、協議の手間が省けます。

弊社は、実家に強い専門の買取業者です。

相続発生前に実家を売却したい方、実家の売却を検討し始めた方はぜひお問い合わせください。

弊社の豊富な実家買取経験を活かし、誠実にアドバイスさせていただきます。

まとめ

実家を相続する流れや、必要な税金や費用、相続した実家の活用方法を解説しました。

実家を相続する際に何より注意していただきたいのは、実家の活用方法を決めずに無計画に相続してしまうと様々なリスクがあるという点です。

活用方法を決めないまま相続してしまうと、結果、実家を空き家のまま放置することになり、所有者には重い罰則が課せられてしまう可能性があるからです。

用途がない実家は、一度相続したうえで売却してしまいましょう。

売却してしまえば、固定資産税の負担や管理義務から解放されるうえ、売却利益がまとまった現金で手に入ります。

弊社は、相続物件の買取に強い専門業者です。

活用方法が見つからず、空き家になってしまうおそれがある実家の売却は、お気軽にご相談ください。

弊社の豊富な買取経験と知識を活かし、金額感は全力で対応させていただきます。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら