空き家の固定資産税と都市計画税

所有している不動産が空き家でも、所有者には毎年固定資産税と、地域によっては都市計画税が課せられます。

たとえ空き家であっても、土地と家屋というれっきとした固定資産であることには変わらないからです。

ちなみに、後ほど詳しく説明しますが、行政が今後も放置するのは危険だと判断した空き家は「特定空き家」に指定され、固定資産税が最大6倍に膨れ上がります。

- 固定資産税

- 毎年1月1日時点における、家屋や土地などの固定資産の所有者に対して課される税金。地方税の一種

- 都市計画税

- 毎年1月1日時点における、市街化区域内の土地、建物の所有者に課される税金。地方税の一種

なお、空き家の固定資産税については、以下の記事でも詳しく解説しています。

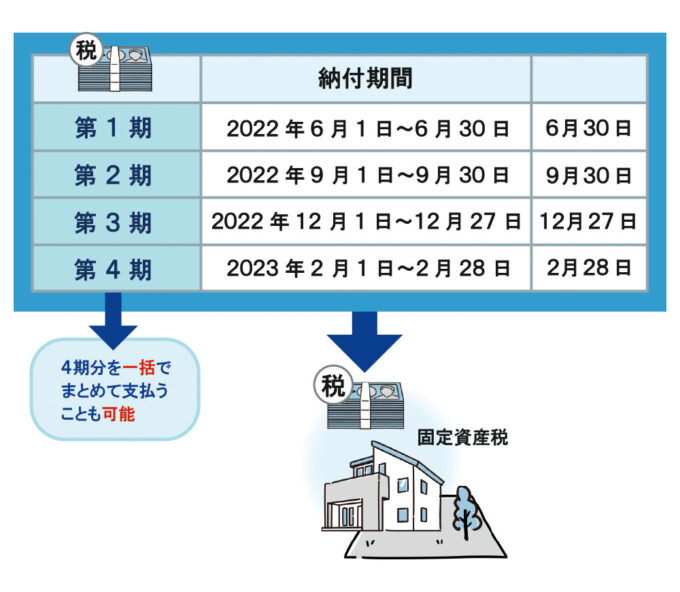

固定資産税の支払いは年4回の分割払いが基本

固定資産税と都市計画税は、国税ではなく地方税なので、地域によって納付時期や納付方法が若干異なります。

ただ、基本的に、固定資産税は年4回の分割払いが基本です。

一括で納めることもできますが、納税額が割り引かれる等の特典はありません。

納税の流れとしては、まず、空き家が建っている地域の自治体から、同年1月1日時点の空き家の所有者に対して、固定資産税と都市計画税の納付通知書が郵送にて配布されます。

配布時期も自治体によって異なりますが、多くの自治体が4月~6月頃に配布しています。

納付方法は、口座振替、銀行(窓口/ATM)、コンビニなどが基本です。最近ではクレジットカードやスマホ決済に対応している自治体もあるので、空き家が建っている自治体に確認しましょう。

空き家の固定資産税は住宅用地の特例で大幅に抑えられている

通常、住居用の土地は「住宅用地の課税標準の特例」(以下、住宅用地の特例)の対象になっており、固定資産税と都市計画税が大幅に抑えられています。

空き家であっても、住宅用地の特例の対象です。

- 住宅用地の課税標準の特例(住宅用地の特例)

- 固定資産税を1/6、都市計画税1/3にする特例。

- 一般的な住宅用地の多くは、200㎡以下の小規模住宅用地に分類されます。

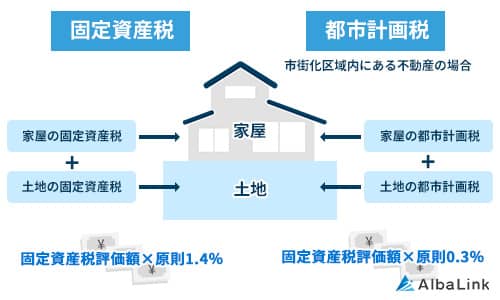

固定資産税と都市計画税は、土地と建物どちらにも課され、それぞれ以下のように計算します。

土地の都市計画税=土地の固定資産税評価額×1/3×0.3%

建物の都市計画税=建物の固定資産税評価額×0.3%

土地の固定資産税にかけられている1/6と、土地の都市計画税にかけられている1/3は、住宅用地の特例によるものです。

ちなみに、都市計画税の税率は地域によって異なりますが、上限は0.3%と決められています。

空き家の固定資産税に住宅用地の特例が適用されているケースと適用外のケース

例えば、以下の条件の空き家の固定資産税と都市計画税を計算してみましょう。

建物の固定資産税評価額:300万円

面積:150㎡

住宅用地の特例が適用されている場合の固定資産税

住宅用地の特例が適用されている通常の状態であれば、土地の固定資産税と都市計画税は、それぞれ以下のような計算になります。

建物の固定資産税=300万×1.4%=4万2,000円

固定資産税の合計:3万5,000円+4万2,000円=年間7万7,000円

建物の都市計画税=300万×0.3%=9,000円

都市計画税の合計:1万5,000円+9,000円=2万4,000円

固定資産税と都市計画税、どちらも課されると、固定資産税7万7,000円+都市計画税2万4,000円=10万1,000円で、年間約10万円の税金を納めなければなりません。

空き家を5年放置したら単純計算で50万、10年放置したら100万もの税金を空き家のために納めなければならず、非常にもったいないことがわかります。

「毎年の固定資産税が高くて払いたくない」「面倒な不動産の管理から解放されたい」と思っている方も多いのではないでしょうか?

弊社、株式会社Albalinkは個人の買手がつきにくい中古物件の買取を専門に行う不動産買取業者です。

上場企業で弁護士など多くの士業の方とも連携しており、不動産の売却だけでなく、税金の相談にも対応可能です。

不動産や税金のことで悩みがあれば、安心してご相談ください。

住宅用地の特例が適用されていない場合の固定資産税

住宅用地の特例の対象外になった場合の固定資産税と都市計画税を計算してみましょう。

「空き家を放置すると固定資産税が6倍になる!」という話を聞いたことがある方もいると思いますが、住宅用地の特例が外れた場合を指しています。

厳密には、固定資産税は6倍になり、都市計画税は3倍になります。

建物の固定資産税=300万×1.4%=4万2,000円

固定資産税の合計:21万+4万2,000円=25万2,000円

建物の都市計画税=300万×0.3%=9,000円

都市計画税の合計:4万5,000円+9,000円=5万4,000円

固定資産税と都市計画税の合計:25万2,000円+都市計画税5万4,000円=30万6,000円

住宅用地の特例の対象であれば、年間約10万円の税負担だったのに対し、住宅用地の特例の対象ではなくなることで、年間20万以上の税負担が増えていることがわかります。

活用していない空き家の固定資産税は、通常時でも年間10万かかり十分もったいないですが、住宅用地の特例の対象外になることで金銭的により大きな負担になり、家計を圧迫しかねません。

空き家の固定資産税が住宅用地の特例の適用外で最大6倍になる3つのケース

では、住宅用地の特例が外れてしまうのはどのような場合なのでしょうか。

住宅用地の特例が外れ、固定資産税が大幅に膨れ上がるのは以下の3つのケースです。

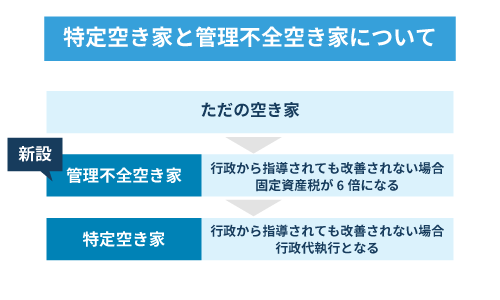

- 特定空き家に指定された場合

- 管理不全空き家に指定された場合

- 空き家を解体して更地にした場合

特定空き家に指定された場合

「特定空き家」が建っている土地は、住宅用地と認められないため、住宅用地の特例の対象外になります。

特定空き家とは、行政が定めた以下の4項目のいづれかに当てはまり、今後も放置するのは危険だと判断された空き家です。

・倒壊等著しく保安上危険となるおそれのある状態

・著しく衛生上有害となるおそれのある状態

・適切な管理が行われないことにより著しく景観を損なっている状態

・その他、周辺の生活環境の保全を図るために放置することが不適切である状態にある空家等

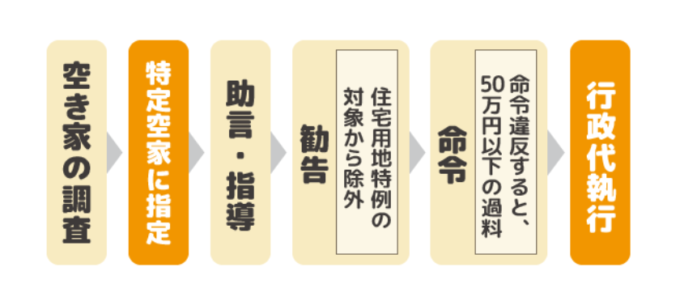

固定資産税が6倍になる流れとタイミング

特定空き家に指定され、固定資産税が6倍となる流れは以下のとおりです。

上記のうち、住宅用地の特例が適用外となり固定資産税が最大6倍になるタイミングは、「勧告」です。

勧告は、行政からの定期的な訪問によって助言・指導がなされて、一定期間改善がみられなかった場合に実行されます。

管理不全空き家に指定された場合

2023年に、「管理不全空き家」という新しい空き家の区分が制度化されました。

参照元:e-Gov法令検索|空家等対策特別措置法第13条1項

管理不全空き家とは、現状のままいくと、将来的に特定空き家になり得る空き家です。

管理不全空き家も特定空き家と同様、住宅用地としてみなされないため、土地の固定資産税が最大6倍になります。

参照元:e-Gov法令検索|地方税法第349条の3の2第1項

管理不全空き家に明確な基準はなく、所有者による管理状況・周辺の生活環境への影響を加味して、指定の有無が行政によって判断されます。

「特定空き家の前段階」という位置付けであるため、人が住まず、壁の破損・塗装の剥がれなどを放置している状態であれば、管理不全空き家に指定されるリスクが高いです。

なお、管理不全空き家については、以下の記事で詳しく解説していますので、参考にしてください。

空き家の管理には手間と時間とお金がかかる

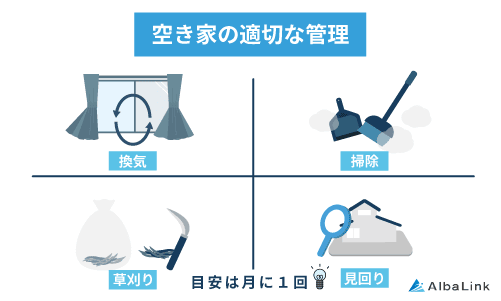

では、特定空き家に指定されないためにはどうしたらいいのでしょうか。

空き家を所有し続ける場合は、具体的に以下のような空き家管理を月1~2回行わなければなりません。

- 換気

- 草刈り

- 天井、外壁の点検

- 室内外の清掃

ただ、将来確実に住む予定がない空き家を所有し続けるのはあまり賢い方法とは言えません。

空き家を管理しながら所有し続けると、以下のようなリスクがあるからです。

- 毎月空き家の管理に手間と時間とお金がかかる

- 管理していても特定空き家に指定されるリスクはある

- 売却時の資産価値が下がる

1つずつ説明していきます。

なお、空き家のリスク8選については、以下の記事で詳しく解説しています。

空き家の管理に手間や時間、お金がかかる

普段の仕事や家事をしながら、月1~2回空き家管理をし続けるのは決して簡単ではありません。

空き家が遠方にある場合は、空き家に出向く時間も交通費もかかります。

もし、自分で毎月空き家の管理をするのが難しい場合は、空き家の管理サービスを利用する必要がありますが、空き家の管理サービスは毎月5,000円~1万円ほどかかります。

空き家管理サービスおすすめ6選については以下の記事で詳しく解説しています。

適切に管理していても特定空き家のリスクがある

いくら適切に管理していても、空き家が特定空き家に指定されるリスクは日に日に増していきます。

空き家は、ほぼ毎日のように人の出入りがある建物より、当然換気や清掃をされる機会が少なく、老朽化が進みやすい傾向があるからです。

金銭的負担や空き家に出向く時間、労力をかけて毎月空き家管理をしていても、特定空き家に指定されてしまったら固定資産税が6倍になってしまいます。

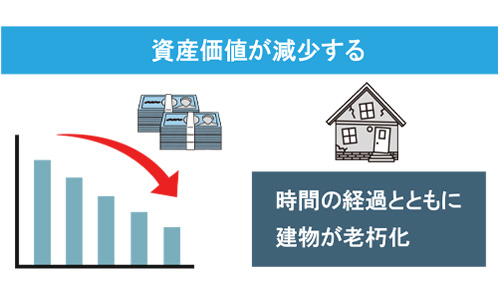

売る時の資産価値が下がる

将来空き家を売却することになった場合、所有し続けた期間の経年劣化により、資産価値が下がって売れにくくなってしまいます。

前述したように、空き家は頻繁に人の出入りがある建物より老朽化が進みやすい傾向があり、適切に管理をしていても資産価値はどんどん下がる一方だからです。

空き家は「今」が1番高く売れるときだということを意識しましょう。

>>【空き家を高額売却・固定資産税から解放】無料で買取査定を依頼する

空き家を解体して更地にした場合

空き家を解体して更地にした場合、住宅用地の特例から外れてしまいます。

建物が建っていない土地は、住宅用地とは認められないからです。

空き家を解体すれば、建物にかかる固定資産税がなくなるので、結果的に土地と建物にかかる固定資産税の合計が安くなると考えてしまうかもしれませんが、それは間違いです。

更地にすることで、土地にかかる税金が住宅用地の特例から外れることになり、結果的に固定資産税の合計が高くなってしまいます。

実際に、以下の条件の空き家を、更地解体した場合の固定資産税を計算してみましょう。

ちなみに、住宅用地の特例の対象であれば、固定資産税7万7,000円+都市計画税2万4,000円で、年間約10万円の税負担でした。

建物の固定資産税評価額:300万円

面積:150㎡

建物の固定資産税=0円

建物の都市計画税=0円

固定資産税の合計:21万円+4万5,000円=25万5,000円

住宅用地の特例の対象だったときと比べて。約2.5倍になっているのがわかります。

建物にかかる固定資産税や都市計画税をなくす目的で空き家を解体しても、結果的に納税額が高くなってしまうので注意が必要です。

空き家を解体するメリット・デメリットについては、以下の記事で詳しく解説しています。

空き家の固定資産税を払えない場合に起こる4つのこと

用途がない固定資産税はととても無駄に感じます。

なるべく払いたくないですね。

住宅用地の特例が外れ、固定資産税が6倍になれば、払いたくても払えない可能性もあります。

しかし、空き家を所有し続ける限り、固定資産税は必ず納め続けなくてはなりません。

もし固定資産税を納められない場合、以下のような手順で、固定資産税の支払いをさせられます。

1日でも滞納すると延滞金がかかる

固定資産税の支払いが1日でも遅れてしまうと、延滞金が発生するので注意が必要です。

延滞金は、時期や地域によって計算方法が異なります。

例えば東京なら、令和4年1月1日から令和4年12 月31日のあいだに支払いが遅れた場合は、1か月未満の滞納なら本来納めるべき固定資産税の2.4%、1か月以上の滞納なら8.7%の延滞金がかかります。

もし、納期限を過ぎてしまっていても、納税通知書が手元にあれば納税することができるので、これ以上滞納金を増やさないために、すぐに納税しましょう。

滞納金の請求書は後日、個別で郵送されます。

督促状、催告状が届く

納付期限が過ぎてから20日以内に、自治体は固定資産税を滞納している空き家の所有者に督促状を発送します。

督促状が届いてもなお滞納を続けると、次に催告状が届きます。

文書や電話のほかに、訪問での催告もあるかもしれないので、督促状が届いた時点ですぐに納税しましょう。

給与や預貯金などの財産が差し押さえられる

催告状が届いてもなお滞納を続けた場合は、給与や預貯金などの財産が差し押さえられます。

具体的には、まず滞納者の許可なく身辺調査や財産調査が行われ、滞納者に「差押え調書」が送付されたのち、実際に財産を差し押さえられるという流れです。

給与の差押えが行われる場合は、勤務先に「債権差押通知書」が届き、勤務先に固定資産税を滞納していることが知られるリスクもあります。

空き家や所有している不動産が公売にかけられる

財産を差し押さえられても固定資産税を払いきれない場合、行政が所有者の不動産を公売にかけ、現金化して債権を回収します。

空き家に価値がつかなければ、今住んでいる家が公売にかけられてしまう可能性もあるので、公売に至る前に必ず納税しましょう。

>>【空き家を高額売却・固定資産税から解放】無料で買取査定を依頼する

空き家が共有不動産なら共有持分権者全員に納税義務がある

もし、空き家が共有不動産である場合は、共有持分権者(以下、共有者)全員の連帯債務となり、全員に支払い義務があります。

一つの債務の全額の返済義務を、複数の者全員で負うこと

ただ、実際に支払うときは、代表者1人が支払いを立て替えることが多いです。

共有不動産の固定資産税については、詳しくは以下の記事をご覧ください。

共有不動産の固定資産税は誰に納税義務があるのか分かりやすく解説

固定資産税を代表者に支払ったが横領された場合

共有者が代表者に固定資産税分の金額を支払ったにもかかわらず、代表者が自治体に固定資産税を納めないまま納付期限を過ぎてしまった、つまり、代表者が他の共有者の固定資産税を横領しした場合はどうなるのでしょうか。

結論から言うと、固定資産税の支払い義務は共有者全員にあるので、他の共有者に行政から請求が来ます。

しかし、民法第703・704条によって、共有者は代表者に固定資産税を請求することができるので安心してください。

第七百三条 法律上の原因なく他人の財産又は労務によって利益を受け、そのために他人に損失を及ぼした者(受益者)は、その利益の存する限度において、これを返還する義務を負う。

第七百四条 悪意の受益者は、その受けた利益に利息を付して返還しなければならない。この場合において、なお損害があるときは、その賠償の責任を負う。

引用元:明治二十九年法律第八十九号 民法

個人間で大きなトラブルになる前に、専門の弁護士に相談しましょう。

共有名義の固定資産税のトラブルについては、詳しくはこちらの記事をご覧ください。

共有名義の固定資産税を滞納したり共有者が死亡した時の対処法を解説

固定資産税を共有者が支払わない場合

共有者の誰かか共有分の固定資産税の支払いを拒否する場合、まずは共有者どうしでよく話し合いましょう。

話し合ってもどうしても払ってもらえないのであれば、訴訟を起こすしかありません。不動産の共有問題に詳しい弁護士に相談しましょう。

共有名義の固定資産税のトラブルについては、詳しくはこちらの記事をご覧ください。

共有不動産の固定資産税は誰に納税義務があるのか分かりやすく解説

特定空き家に指定されないための3つの対策

特定空き家に指定され、空き家の固定資産税が6倍にならないためには、以下のような対策があります。

- 空き家に所有者や親族が住む

- 空き家を賃貸で貸し出す

- 空き家を売却する

中でも、所有者にとって金銭的に1番プラスになる方法は売却です。

売却すれば固定資産税が6倍になるリスクがなくなるのはもちろん、固定資産税の負担そのものから解放されますし、なおかつ売却した利益がまとまった現金で手に入ります。

「毎年の固定資産税が高くて払いたくない」「面倒な不動産の管理から解放されたい」と思っている方も多いのではないでしょうか?

弊社、株式会社Albalinkは個人の買手がつきにくい中古物件の買取を専門に行う不動産買取業者です。

上場企業で弁護士など多くの士業の方とも連携しており、不動産の売却だけでなく、税金の相談にも対応可能です。

不動産や税金のことで悩みがあれば、安心してご相談ください。

空き家に所有者や親族が住む

空き家を住居として活用すれば、日常的な換気や清掃が行われるので、空き家の老朽化を遅らせることができ、固定資産税が6倍になるリスクは軽減されます。

また、活用していない空き家に固定資産税を払い続けるのはとてももったいない気がしますが、所有者や親族が住居として使えば、固定資産税の支払いが、精神的に少しは惜しくなくなるかもしれません。

しかし、そもそも以下の2つの条件がそろわない限り、空き家に住むのは現実的ではありません。

- 空き家以外に持ち家がない(現在の住居が賃貸である)

- 空き家が今住んでいる住居から近い

現在の住居が賃貸であれば、今の家賃が浮くというメリットがあります。

しかし、今すでに持ち家に住んでいたり、空き家以外に持ち家がある場合は、空き家に住むことで固定資産税の二重払いになってしまいます。

また、空き家が遠方にある場合は、通勤や通学にかかる時間や費用が増え、ストレスになる等のデメリットがあります。

生活の変化によるストレスを抱えてまで老朽化した空き家に住む必要はありません。

それなら、使っていない空き家は潔く売却し、現金化してしまった方が、お財布にも優しく、生活の変化によるストレスも感じずに済みます。

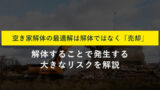

空き家を賃貸で貸し出す

たしかに、賃貸として貸し出していれば、借主によって日常的な換気や清掃が行われるので、建物の老朽化が抑えられ、固定資産税が6倍になるリスクは軽減されるかもしれません。 加えて、家賃収入も入るので一石二鳥だと思うかもしれませんが、家賃収入では通常の固定資産税を賄うのさえ難しいのが現実です。

加えて、家賃収入も入るので一石二鳥だと思うかもしれませんが、家賃収入では通常の固定資産税を賄うのさえ難しいのが現実です。

さらに、賃貸で貸し出す場合は、貸し出す前にリフォーム費用がかかりますし、貸し出した後も定期的な修繕費用がかかります。

例えば、家賃5万円で貸し出すことを想定してみましょう。立地などの条件が悪い空き家でも、人が住めるまで修繕できれば、家賃は最低5万円ほどになります。

しかし、たった5万円の家賃で、以下の膨大な出費を黒字にすることができるでしょうか。

- 初期のリフォーム費用

- 定期的な修繕費用

リフォームの平均費用は1㎡およそ10万円、100㎡なら単純計算で1000万円です。賃貸用にかなり安い部材を使っても500万円ほどはかかります。

また、空き家は貸し出してからも定期的な修繕が必要です。

例えば7~10年が寿命といわれている給湯器が壊れてしまった場合、買い替えに15万以上かかることもあり、一発で修繕費が3カ月分の家賃を上回ります。

さらに、なんとか貸し出すことができたとしても、賃貸経営には常に空室リスクがつきまといます。

空室になれば、5万円の家賃収入すらない月も発生するわけです。

賃貸として貸し出すことで、固定資産税が6倍になるリスクは避けられたとしても、貸し出す前のリフォーム費用やその後の修繕費用にお金がかかってしまいます。

結果として赤字になってしまうので、空き家の賃貸経営は現実的ではありません。

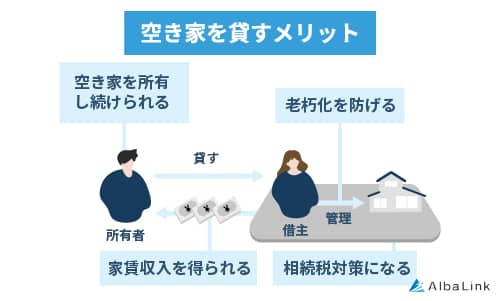

空き家を売却する

空き家の売却であれば、上述した無理をして住んだり貸したりするストレスなく、手放せます。

買主が見つかり、引き渡しが完了すれば所有権も移転されるので、翌年から固定資産税の支払い義務もなくなります。

くわえて、空き家の売却利益がまとまった現金で手に入るため、所有者の家計が豊かになる点もメリットです。

さらに、空き家の相続開始日から3年が経過する年の12月31日までに空き家を売れば、譲渡所得から3,000万が控除される制度が適用可能です。

参照元:国税庁|No.3302 マイホームを売ったときの特例

国税庁が公表している「令和5年度分チェックシート」で適用要件に該当していれば、空き家によっては譲渡所得税が0円になる可能性があります。

ただし、上記3つの金銭的メリットを受けるためには、空き家売却においてスピード感が重要です。

年をまたげば、固定資産税が課税され、資産価値が下落すれば、現金化できる金額は減り、相続開始から約3年が経過すると3,000万円特別控除も適用できません。

そのため、空き家をお得かつスムーズに売却するために、適切な売却先を選定する過程も重要です。

なお、相続空き家の3,000万特別控除については、以下の記事で詳しく解説しています。

次章では、不動産を売却する2つの方法である、仲介・買取の概要と、空き家の向き・不向きについて解説します。

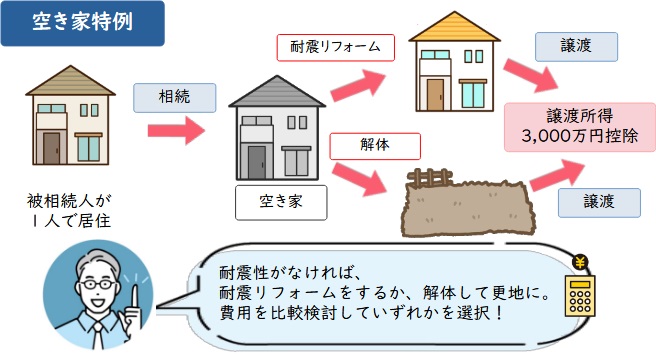

空き家は仲介業者に売却を依頼しても売れにくい

空き家は仲介業者に売却を依頼しても売れにくいのが現状です。

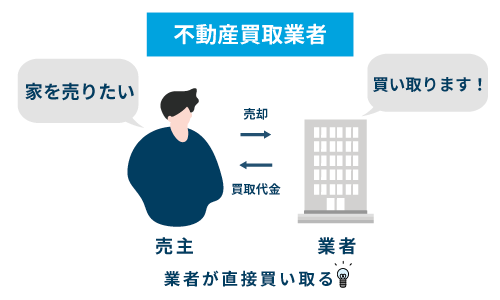

仲介業者は、売主・買主が成約につながるようサポートする業者です。

空き家所有者から売却の依頼を受けたら、居住用物件を買い求める一般の買主に向けて広く販促活動を行います。

つまり、居住用物件を求める一般消費者から見て、内覧・購入が検討されるような魅力的な空き家でなければなりません。

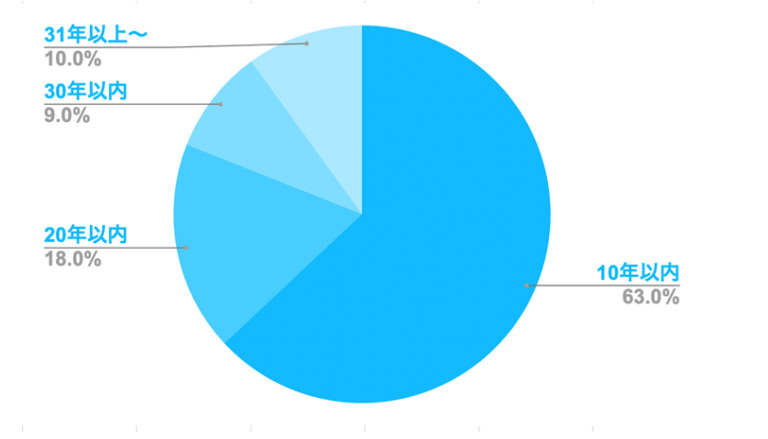

一般的には、「築20年以内」で「立地やアクセスが良いエリア」にある空き家は需要があると言えます。

実際に、弊社が行った「不動産を購入するなら築年数は何年までがベストか?」のアンケート調査でも、81%の人が「築20年以内」と答えています。

引用元:訳あり物件買取プロ【不動産を購入するなら築年数は何年までがベストか】男女100人アンケート調査 | 訳あり物件買取プロ

空き家が築20年以内であるケースは珍しく、多くの空き家は上記の需要には該当しません。

上記の条件を満たせていたとしても、仲介業者に依頼すれば売却期間は平均3ヶ月〜6か月かかります。

参照元:公益財団法人東日本不動産流通機構|首都圏不動産流通市場の動向(2022年)

仲介に依頼すると売却完了までに時間がかかる原因は、業者自身が直接の買主ではなく、販促活動の期間を要するためです。

そのため、空き家の税負担からいち早く解放されるためには、次章で解説する専門の買取業者への売却がおすすめです。

なお、仲介・買取の違いについては、以下の記事で詳しく解説しています。

空き家は専門の買取業者に売却するのが最適!

前述したように、築年数の古い空き家は専門の買取業者に売却するのが最適です。

専門の買取業者は直接の買主になるため、売主・業者の双方が買取価格に合意をすれば、売却は完了するからです。

くわえて、買取業者は事業用として直接空き家を買い取るため、空き家が築古であっても、そのままの状態でほぼ確実に買い取れます。

たとえば、駐車場経営・ドッグラン・太陽光発電のように、不動産を事業用としてみるのであれば、築浅は絶対条件ではないからです。

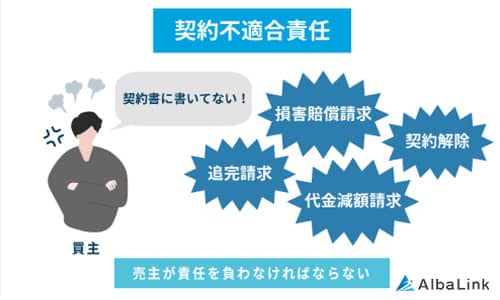

くわえて、専門の買取業者に売却する場合、契約不適合責任が免除されるのも大きなメリットです。

契約不適合責任は、契約書に記載がない欠陥が売買契約の後に発覚した場合に、売主が負う責任です。

つまり、売主は空き家の老朽化した箇所を正確に伝えて売却しなければ、売却後に買主から損害賠償等を請求される恐れがあります。

空き家の多くは視覚的にわかりづらい箇所に欠陥・劣化を抱えているため、契約不適合責任に問われる可能性は高めです。

しかし、専門の買取業者は、問題を抱えた不動産の買取・再生に慣れているため、欠陥を抱えた空き家も問題なく買い取ります。

空き家の売却とともに、固定資産税の負担・損害賠償のリスクなどから解放されるのは大きなメリットと言えます。

なお、弊社AlbaLink(アルバリンク)も契約不適合責任をつけたうえで、老朽化などの問題を抱えた空き家の買取が可能です。

フジテレビの「イット」をはじめとした各メディアでも、問題を抱えた不動産を買取・再生する業者として紹介されています。

「固定資産税の負担からすぐに解放されたい」「トラブルなく売却を完結したい」という方はぜひ一度ご相談ください。

もちろん、無料査定・無料相談のみの問い合わせも大歓迎です。

>>【空き家を高額売却・固定資産税から解放】無料で買取査定を依頼する

なお、契約不適合責任については、以下の記事で詳しく解説しています。

まとめ

空き家の固定資産税が6倍になる仕組みや固定資産税対策について解説しました。

特定空き家に指定され、住宅用地の特例の適用外になることで、空き家の固定資産税は6倍に膨れ上がってしまいます。

特定空き家に指定されないためには、空き家を所有し続ける限り永遠に空き家の管理をしなくてはなりません。

ただし、空き家の管理は手間と時間とお金がかかるうえ、どれだけ適切な管理をしていても空き家の老朽化を完全に食い止めることはできないというデメリットがあります。

そのため、将来使う予定がない空き家は早めに売却してしまいましょう。

固定資産税は、1月1日時点での空き家の所有者に課税されるため、今年の12月半ば頃までに売却し、1月1日までに所有権を手放してしまえば、来年の固定資産税は課税されません。

まずは複数の空き家買取業者に依頼して、空き家の買取見積を依頼してみましょう。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら