まずは本当に売れないのかを確かめる(買取)

売りづらい土地と言っても、具体的にはどのようなものでしょうか。

一般的に考えられる要素を見てみましょう。

立地が悪い

土地というのは極論してしまえば「どこに位置するのか」がほぼその価値の大半と言っても過言ではないのではないでしょうか。

特に都会では駅近などの交通至便な土地が有利、そうでないほど不利というのは間違いありません。

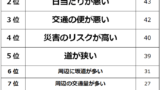

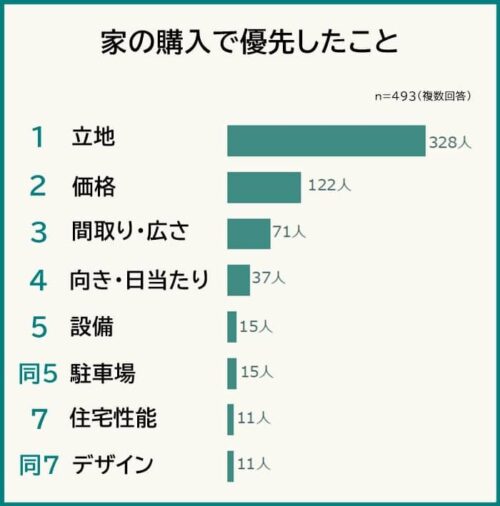

実際に、弊社が独自に行った「家の購入で優先したこと」に関するアンケート調査では、66.5%の人が「立地」と答えており、立地の良い物件の方が人気があります。

家の購入で優先したことのダントツ1位は「立地」

ただ、交通の便が良い土地であっても他に不利になってしまう要素があります。

たとえば、墓地の近く、ごみ処理場や工場の近く、保育園などの近くにある土地です。

心理的な抵抗感や、匂い、騒音などの心配があると思われる土地がやはり不利になることは否めません。

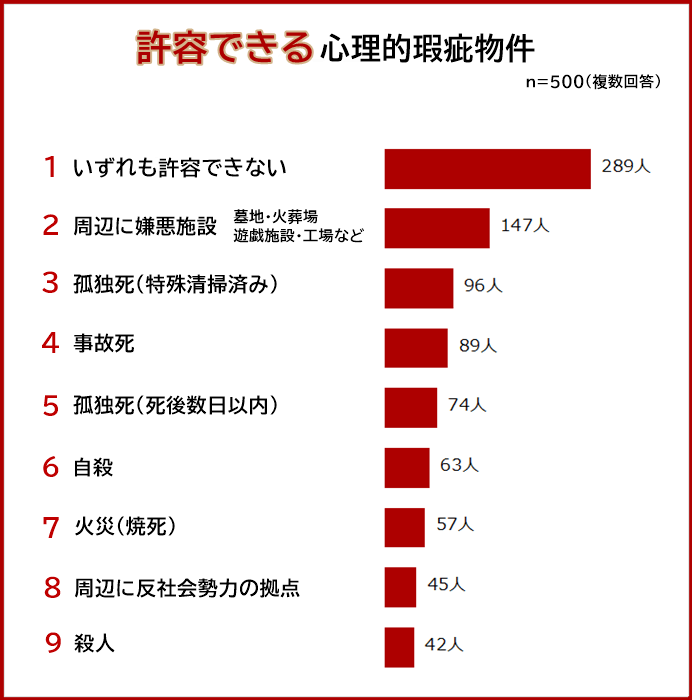

実際、弊社がおこなったアンケート調査では、心理的瑕疵物件に関して「いずれも許容できない」と回答した方の割合がもっとも多い結果となりました。

引用元:訳あり物件買取プロ|【500人にアンケート調査!許容できる心理的瑕疵物件のレベルランキング】みんなが選ぶダントツの第1位は?

立地については以下の記事でも説明しています。

ぜひ参考にしてください。

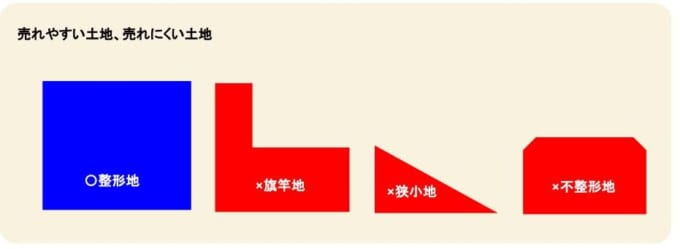

土地自体の形状等が悪い

立地と同じく重要な要素となるのは「土地の形」です。

土地は、綺麗な正方形に近い形のものほど価値が高いとされます。

旗竿地、狭小地、不整形地などはそれだけで価格が下がってしまいます。

土地の形がいびつだとどうしても使えない部分が増えるためです。

また、もちろん傾斜や段差などがなるべくないことが理想です。

奥行きのある土地、接道状況が悪い土地、建物の再建築が難しい土地も条件が悪い土地とされます。

旗竿地、狭小地、不整形地については以下の記事でも説明しています。

参考にしてください。

依頼先の不動産業者の実力や相性

物理的現況だけが売れない要因ではありません。

ただ単に「頼んだ先の不動産業者が実力不足」「価格設定のミス」ということもないわけではありません。

大手の方が必ずしも良いとは限らず、むしろ「地元密着型」の方がよくその地域の特性を理解していることもあります。

ただ、やはり取扱い件数はなるべく多い業者を厳選した方が買主を見つけやすくなります。

買取業者に相談すると対応してくれることがある

一般的に見たらこういった「悪条件」と言われる土地について売却を諦めていた人も、一般の消費者ではなく「買取業者」に対してなら売れることもあります。

もちろん、条件の良い土地より安くなってしまうことが多いのですが、ずっと買い手を探し続けるより時間的に早く売ることができるメリットがあります。

土地は保有するだけで「固定資産税の負担」「草取りなどの実質的な負担」がかかってきます。

売りづらいことがわかっているなら長期間苦労して買い手を探し続けるよりも、空き家専門の買取業者に素早く売却してしまった方がトータルでの労力、コストを考えてメリットがある場合が多いといえます。

なお、以下の記事では空き家の雑草対策や管理から解放される方法について解説しています。

併せて参考にしてください。

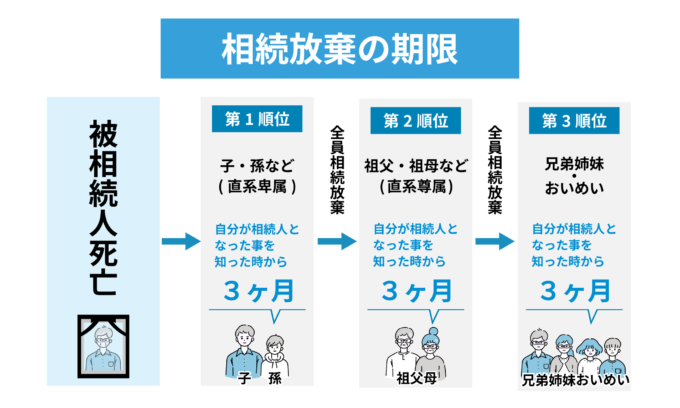

相続前であれば相続放棄

要らない不動産を相続しなくて済むための究極の方法といえるのが「相続放棄」です。

相続放棄についてはその意味を間違えている人がいるので確認しておきましょう。

- 相続人の間で話し合いをして、特定の財産あるいはすべての財産を「要らない」と意思表示すること⇒遺産分割協議

- 相続開始および自分が相続人になったことを知ってから3カ月以内に家庭裁判所に相続放棄したい旨の申述をすること⇒相続放棄

これら二つはまったく意味合いが異なりますので詳しく確認してみましょう。

遺産分割協議

遺産分割協議は「法定相続人全員の合意」を条件として遺産の分け方を決めることです。

誰か1人でも連絡が取れない、合意しない、認知症である、などの状況であれば遺産分割協議は成立しません。

遺産分割協議は、相続人としての地位そのものは失わないため、他の相続人に対して「財産が要らない」と意思表示しても債権者との関係においては責任を免れません。

つまり被相続人(故人)に借金があったとしたら支払の義務が残るということです。

売却も難しい不動産がある場合、相続人の誰もその不動産を欲しがらないということもあるでしょうが、結局管理や固定資産税の負担はかかってくるためどうせまとまらないからと何も協議しないで放置しておくのは得策ではありません。

どうしても協議ができなければ裁判所に調停を申し立てる方法もあります。

遺産分割協議については、以下の記事でも解説しています。

被相続人が固定資産税を滞納していた場合に注意

不動産を相続することで、固定資産税の支払い義務が引き継がれるというデメリットがあります。

被相続人が固定資産税を滞納していた場合、滞納していた固定資産税が自治体から相続人に請求されるリスクがあることに注意が必要です。

これは、相続の際に預貯金や不動産以外にも、負債も相続人に引き継がれるためです。

都市部の不動産は固定資産税が高額となるケースが多いため注意しましょう。

相続放棄

相続放棄は「被相続人(故人)の持っていた財産と負債をすべて放棄して、最初から相続人ではなかったものとみなされる手続き」です。

基本的には相続開始から3カ月以内に家庭裁判所に対して書類を揃えて手続きするのですが、それまでに被相続人の財産全体を見て、相続すべきか放棄すべきか判断する必要があるので、なかなか難しいこともあります。

(後から自分が相続人になったことを知ったとか、後から借金の存在が発覚したなど特別な事情がある場合には、この期間を伸長してもらう手続きもあります)

相続放棄した場合、要らない不動産だけではなく預貯金などもすべて放棄したことになってしまう上に後から撤回もできないので、安易に行うのはおすすめできません。

放棄すべきかどうか迷ったら不動産にも詳しい弁護士に一度相談してみる方がよいでしょう。

なお、相続放棄すると「次順位の相続人」に相続権が移っていくので事前に自分が放棄することを次順位者に伝えておく方がよいでしょう。

相続放棄については以下の記事でも説明しています。

参考にしてください。

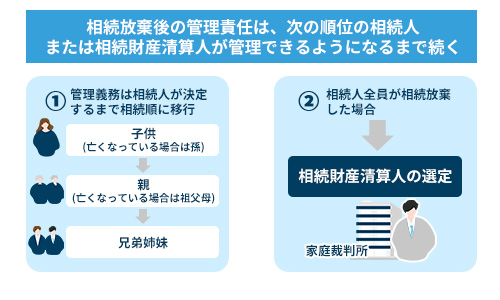

相続放棄しても管理責任は免れない。

相続放棄した人であっても、次の相続人が管理できるようになるまでは自分の財産と同じ程度の注意をもって管理しなくてはならないことが民法で定められています。

つまりすぐには管理責任を免れられないこともあるという点に注意しましょう。

例えば、Aの相続人Bが相続放棄した場合に、次順位の相続人C(もしくは相続人がいなければ相続財産清算人)が適切な管理をできる状態になるまではBが管理を続けなくてはいけません。

仮に、Bが家屋のメンテナンスを怠っていたために建物の外壁がくずれ落ち、通行人がけがをすれば、Bが損害賠償責任を負わなければならない場合があるということです。

民法940条1項

相続の放棄をした者は、その放棄によって相続人となった者が相続財産の管理を始めることができるまで、自己の財産におけるのと同一の注意をもってその財産の管理を継続しなければならない。引用元:民法940条

法定相続人(民法で定められた範囲の相続人)全員が相続放棄してしまった場合に、問題のある不動産の管理責任から逃れるには裁判所に「相続財産清算人」を選任してもらう申立てをするしかありません(一般的に弁護士などの法律専門家が就任する)。

ただ、相続財産清算人の選任にあたっては「予納金」を納める必要があり、これは事案によって20万円~100万円くらいになることもあります。

現実的にそんなお金は払えない、という人もいるでしょう。

そうであれば、(債務の問題がないのであれば)放棄はせずいったん相続しておいて業者に土地や空き家を売却する方法を取る方がむしろ良い場合もあるということです。

カンタン1分査定

寄付できないか確かめる

いらなければ所有権を放棄したり、寄付したりできないのか?と考える人もいるでしょうが、現状の法律では所有権そのものの放棄は認められていません。

また、不動産の寄付は現実問題として難しいことも多いものです。

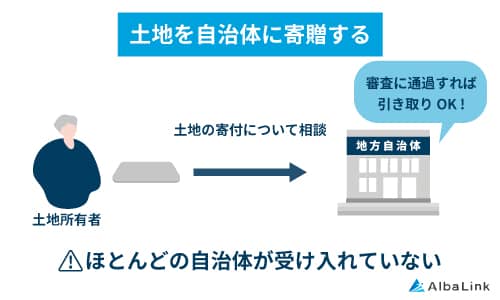

自治体に寄付する

市町村など自治体の場合「寄付を受ける土地に明白な使用目的、価値がある」場合であれば受け入れを検討してもらえるでしょうが、相続人自身が「使いづらい、売りづらい」と考えているような土地は通常、寄付を受け入れてもらえません。

なぜなら、寄付を受けてしまえば今までの所有者から徴収できていた固定資産税が取れなくなる上、管理責任が自治体に移行するので支出が増えてしまい、自治体側に何らメリットがないからです。

自治体への不動産の寄付の実情については、以下の記事で詳しく解説しています。

法人(公益法人)に寄付する

公益法人への寄付なども検討する人がいますが、不動産のままで寄付を申し出ても、メリットよりも手続きの煩雑さや管理責任の点でむしろ負担がかかることから断る団体が多いのが実情です。

実際に寄付ができるとすれば、団体がその団体にとって手間や費用をかけてでも取得する価値がある場合に限られるでしょう。

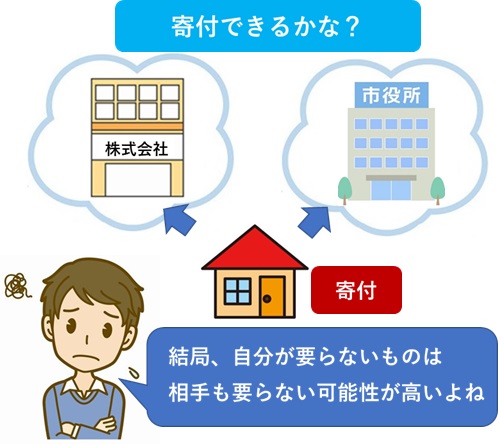

個人に寄付する

個人への寄付も同様に、それを受ける人にとって価値のある土地等でなければ意味がなく、受け取ってもらえるケースは限られてきます。

たとえば、隣人が土地を買い取って合筆(2つ以上の土地を1つにする)したいなどの希望がある場合は交渉の余地があるかも知れません。

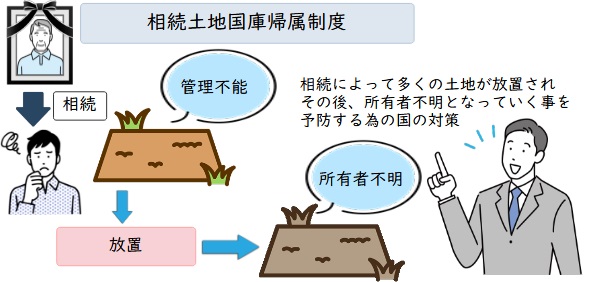

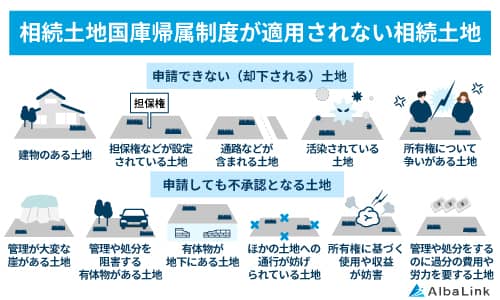

相続したいらない土地は相続土地国庫帰属制度で国に返す

2023年4月27日より、相続土地国庫帰属制度がスタートしました。

相続土地国庫帰属制度とは、簡単にいえば相続した不要な土地を国に引き取ってもらえる制度です。

そのため、相続した土地を今後も自分で活用する気がないのなら、相続土地国庫帰属制度を利用して国に引き取ってもらうのは選択肢のひとつです。

ただし、「建物がない」「他人が使う予定がない」「土壌汚染されていない」などの要件を満たさなければ、相続した土地を国に引き取ってもらうことはできません。

相続土地国庫帰属制度の利用を考えている場合は、まず自分が相続した土地が要件を満たしているかどうかを確認するようにしましょう。

また、国に土地を引き取ってもらうにあたり審査手数料として1万4,000円、負担金として20万円を支払わなければならないデメリットがあることは押さえておく必要があります。

相続土地国庫帰属制度について詳しく知りたい方は、以下の記事をご参照ください。

その他の活用方法を考える

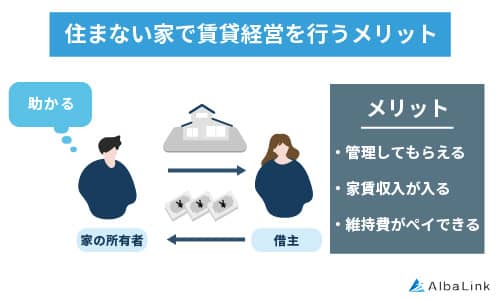

収益物件(戸建や土地)として賃貸する

もし、相続人の誰も居住はしないものの立地や間取りなどの点でその不動産の特性を最も生かせるような使い道があるのであれば、収益物件化するのも1つの方法です。

ただ、更地だったところにアパートを建てたり、そのために融資を受けたりすることについては慎重に検討する必要があります。

サラリーマンが不動産投資を始める場合、何の知識もなく不動産業者や銀行の言いなりになって失敗するケースも少なくありません。

特にサブリースの業者や、甘い審査で融資を通してしまう銀行が原因となって発生するトラブルはここ1、2年マスコミにも多く取り挙げられています。

儲からないというだけならまだしも、融資の返済が滞るようであれば手持ち財産まで減らしてしまう危険性もあるからです。

収益物件化する場合はあらかじめしっかりと知識をつけて慎重に、ということを心に留めておきましょう。

なお、以下の記事では素人に賃貸経営が向かない理由を解説しています。

併せて参考にしてください。

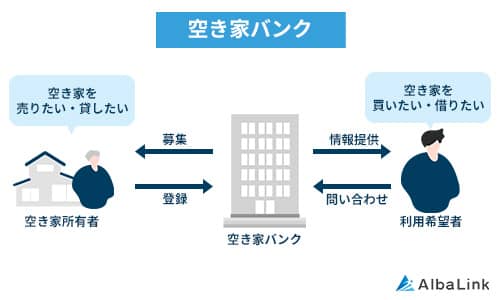

空き家バンクに登録する

もし、相続人にとっては住みづらい、不便と感じる土地でも何らかの需要で「そこに住みたい」という人がいるかも知れません。

ただ、自分自身の人脈、つてだけではそのような人を探すのが困難という人が大半でしょう。

そのような人は、「空き家バンク」に登録して、利用を求めている人とのマッチングをはかるのも1つの方法です。

空き家バンクとは、「地方公共団体が住民から空き家の情報登録を募り、その利用を希望する人に情報提供る制度」のことです。

ただ、これはどちらかといえば「過疎気味」な地方が、その地域への移住、定住を目的としている制度であるため、全国的な空き家解消の目的とは若干ズレがあることも事実です。

また、自治体によって掲載方法が違うなど、利用者にとっては使いづらい面もあります。

そこで、全国的な空き家バンクとして国土交通省の「全国版空き家・空き地バンク」があります。

これは、公募によって選定された下記2業者により運営されています。

これは各地方に点在する空き家・空き地についての情報が集約されており、より簡単に検索、アクセスすることが可能になっています。

なお、空き家バンクに空き家を登録しても、買い手が見つかるとは限りません。

空き家バンクの実情については以下の記事で詳しく解説しているので、併せて参考にしてください。

物納という方法

相続税がかかる人は少ない

相続すると必ず相続税がかかると勘違いしている人もいるのですが、実際、かかる家庭は全相続発生件数の中で1割に満たない数字となっており、かかる人の方が圧倒的に少ない状況です。

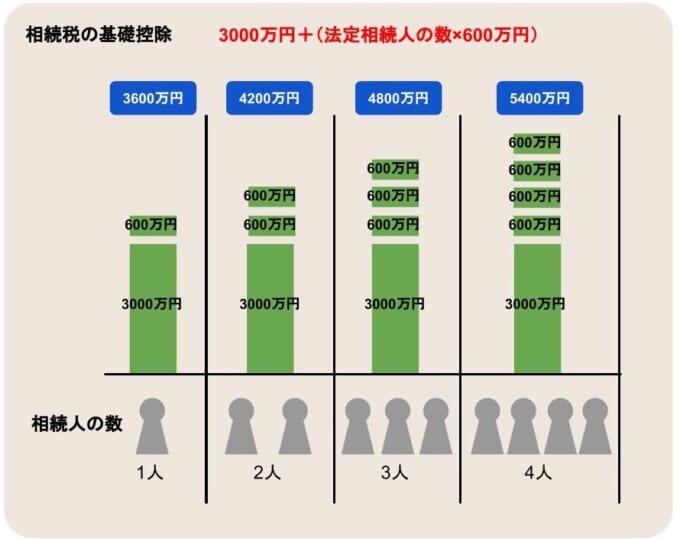

なぜなら、「基礎控除」といって「ここまでの財産なら相続税をかけない」というラインが決まっているのですが、それを超える家庭はとても少ないからです。

現在の法律では基本的に「基礎控除」はこのような計算式で算出されます。

つまり法定相続人(民法で定められた範囲の相続人)が3人だった場合、相続財産すべて(不動産や預貯金、現金、自動車、有価証券、死亡保険金など)を合わせて4800万円を超えるケースに限り相続税の申告が必要になるということです。

※実際にはどこまでが算入の範囲になるか、控除がどこまで認められるかなどの問題もあるため、ボーダーラインと思われる人は必ず自己判断せず税理士に相談しましょう。

相続税に関しては以下の記事で詳しく説明しています。

参考にしてください。

相続財産が不動産ばかりの人は物納という対処法もあり

非常に厄介なケースは、相続財産の大半が不動産という家庭です。

相続税は相続開始から10カ月以内に申告も納税も済ませなくてはならず基本的に納税は「現金で」しなければなりません。

つまりそこまでに現金が準備できない人は、何も手を打たずにいると延滞税などがかかってしまうのです。

そこで、「どうしても現金納付が無理なら不動産を物納できないか?」ということが1つの選択肢になります。

ただ、物納についてはそこまで簡単なものではなく法的要件が決まっています。

- 相続税の納期限までに、物納申請書を提出すること。

- 延納(一定の条件のもとに納税時期を延長してもらう)によっても、相続税を金銭で納めることに困難な事由があること。

「金銭で納めるのが困難」かどうかはケースバイケースであり、納税者の近い将来の収入を考慮したうえで審査されます。

よって、自分の金銭を出したくないから物納、ということは認められないのです。

また、不動産の場合は下記のような条件があると物納できません。

- 抵当権等がついている

- 係争中である

- 共有(全員が同時にすべて物納する場合を除く)

- 売却できる見込みがない

- 買戻し特約などの登記がある

- 他の財産と一体化して効用を有する

- 現に公共に使用されているか、将来使用される見込がある

つまり、相続人が遠方なので住めないなどの状況ならともかく、不動産自体の条件が悪いので相続人が欲しがらない場合は物納も難しいということです。

弊社Albalinkの相続物件の買取事例

弊社Albalinkは訳アリ物件専門の買取業者として、他社では断られるような複雑に利権が絡まる相続物件を多数買い取ってきました。

実際、地方の不動産の相続が発生し、弊社でその不動産を買い取らせていただいたお客様からは、以下のような感謝のお言葉を頂きました。

かねてより悩みの種であった地方にある不動産をいよいよ相続することとなり、相続人全員で話し合い、買取業者様にお願いすることにしました。

譲渡益は見込んでおらず、とにかく早い段階での現状渡しが実現しそうな業者様を探し、口コミや実績からAlbaLink様にご相談いたしました。

断られてしまうのでは、と不安が募りましたが、担当の方が当初より親身に寄り添って下さり、難しい条件の不動産ではありましたが、何とかお引き受けいただけることになりました。

やり取りも非常にスムーズ且つ迅速で、相続発生から短期間での契約締結となり、長年の肩の荷が下りてホッといたしました。

AlbaLink様にご相談して本当に良かったです。

また、ご担当いただいた方にも心より感謝申し上げます。

上記は信憑性の高いGoogleの口コミにお客様が書き込んでくださったものですが、その他にも弊社はGoogleの口コミで多数の好意的な評価を頂いております。

また、弊社はお客様からの評価が高いだけでなく、不動産買取業者としては数少ない上場企業でもあり、社会的信用も得ています。

「不動産の相続が発生してどうしたらいいかわからない」「相続物件を売却できず困っている」「他の相続人ともめている」そういった方はぜひ一度下記無料買取査定フォームから弊社にご相談ください(売却前提の問い合わせでなくても構いません)。

まとめ

不動産が売れやすいか否かというのは、土地の形状や立地、不動産業者の実力などの要素で決まります。

また、相続人が使用しない不動産を相続しないで済む方法としては、相続放棄や空き家バンクへの登録、寄付、収益物件化などの方法があります。

相続税は条件を満たした場合に限り不動産などを物納できることがありますが、不動産自体の性質が悪い場合は難しいといわざるを得ません。

不動産自体が売れづらい特徴を持つ場合、こうした物件を専門に取り扱う業者に買い取ってもらうほうが手間などの面で相続人へのメリットがある場合が多い点を押さえておきましょう。

弊社AlbaLink(アルバリンク)は、全国の訳あり物件を積極的に買い取っている専門の買取業者です。

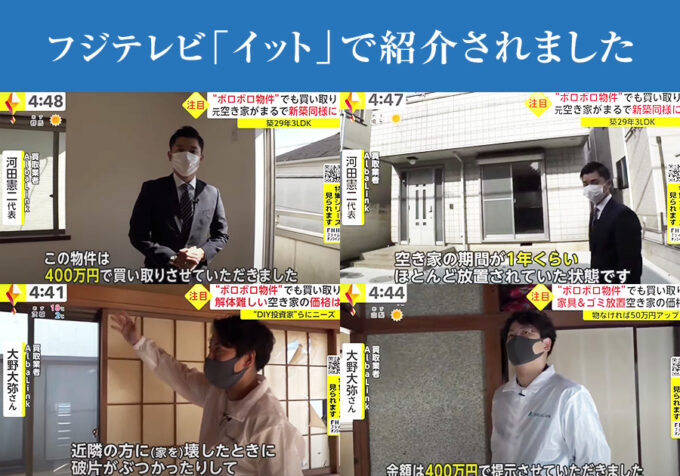

過去には、一般の不動産業者が取り扱わない訳あり物件専門の買取業者としてフジテレビの「newsイット!」にも紹介されています。

弊社なら、買い手が見つかりにくいような不動産でも問題なく買い取ることができます。

相続した不動産がいらないから手放したいとお考えの方は、弊社までお気軽にお問い合わせください。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら