空き家所有者に毎年課税される「固定資産税」「都市計画税」

空き家の所有者には、毎年「固定資産税」と「都市計画税」が課税されます。

固定資産税はすべての土地や家屋、都市計画税は市街化区域内の土地や家屋が対象です。

積極的に住宅や店舗を建て、おおむね10年以内に市街化することが計画されている地域

たとえ使っていない空き家でも、れっきとした不動産(固定資産)であることには変わりないため、これらの税金は空き家を所有しているだけで課税される点に注意してください。

固定資産税と都市計画税は以下のように計算されます。

土地の固定資産税=土地の固定資産税評価額×1/6×1.4%

建物の固定資産税=建物の固定資産税評価額×1.4%

土地の都市計画税=土地の固定資産税評価額×1/3×0.3%

建物の都市計画税=建物の固定資産税評価額×0.3%

評価額は、春頃に役所から届く固定資産税の納税通知書に記載されています。

計算例

以下の条件で、土地と建物の固定資産税と都市計画税をそれぞれ計算してみましょう。

土地の固定資産税評価額:2,000万円

建物の固定資産税評価額:500万円

面積:190平方メートル

まず、固定資産税を計算します。

土地の固定資産税=2,000万×1/6×1.4%=4万6,600円

建物の固定資産税=500万×1.4%=7万

土地と建物の固定資産税の合計は、11万6,600円(4万6,600円+7万円)です。

次に、空き家が市街化区域に建っていると仮定して、都市計画税を計算します。

土地の都市計画税=2,000万×1/3×0.3%=2万円

建物の都市計画税=500万×0.3%=1万5,000円

土地と建物の都市計画税の合計は、3万5,000円(2万円+1万5,000円)です。

固定資産税が11万6,600円、都市計画税が3万5,000円なので、空き家の所有者には毎年15万1,000円(11万6,600円+3万5,000円)が課税されます。

「毎年の固定資産税が高くて払いたくない」「面倒な不動産の管理から解放されたい」と思っている方も多いのではないでしょうか?

弊社、株式会社Albalinkは個人の買手がつきにくい中古物件の買取を専門に行う不動産買取業者です。

上場企業で弁護士など多くの士業の方とも連携しており、不動産の売却だけでなく、税金の相談にも対応可能です。

不動産や税金のことで悩みがあれば、安心してご相談ください。

住宅用地の特例による大幅減税

上記の計算式でお気づきかと思いますが、土地の固定資産税には1/6、都市計画税には1/3がかけられています。

これは住宅用地の特例による減税措置です。

人が住むための土地の固定資産税と都市計画税には「住宅用地の特例」が適用されていて、大幅な減税がされています。

固定資産税を1/6、都市計画税1/3にする特例。

一般的な住宅用地の多くは、200㎡以下の小規模住宅用地に分類されます(画像参照)。

注意しなければならないのは、住宅用地の特例は、条件によって適用外になってしまうということです。

具体的にどのようなときに適用外になるのかは「固定資産税が6倍になる2つのパターン」で解説しています。

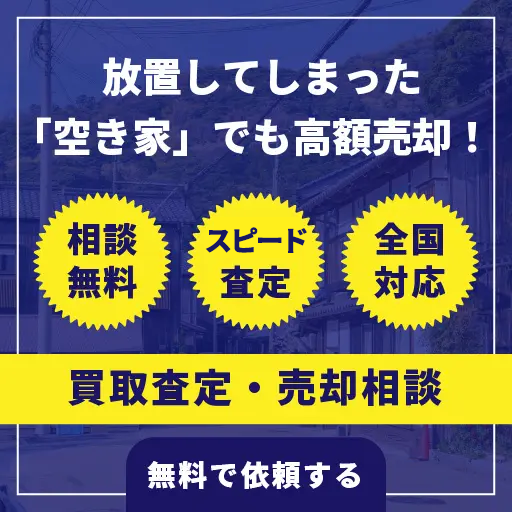

納付時期と納付方法

固定資産税と都市計画税の納付時期と納付方法は同じです。

納付時期は、市町村(東京23区であれば東京都)によって少し異なりますが、年4回の分割払いで、1回目の納付期限は4月から6月であることが一般的です。

例えば、東京都の納付期限は6月、9月、12月、2月の年4回と定められています。

一括で納めることもできますが、納税額が割り引かれる等の優遇はありません。

各市町村(東京23区であれば東京都)の1回めの納付期限に合わせて、1月1日時点の空き家所有者に固定資産税と都市計画税の納付通知書が郵送されます。

通知書が届いたら、空き家所有者は納付通知書に従い、税務署・役所・銀行(窓口/ATM)・コンビニなどで税金の支払いをします。

最近では、クレジットカードやスマホ決済に対応している自治体もあるので、利用したい場合は確認してみましょう。

土地の固定資産税が6倍になる3つのパターン

前述したように、人が住むための土地には「住宅用地の特例」が適用されていて、土地の固定資産税は1/6、都市計画税は1/3に減税されています。

しかし、以下の3パターンでは、人が住むための土地として認められないため、住宅用地の特例の適用外となり、結果として翌年から所有者の税負担が一気に大きくなってしまいます。

- 特定空き家に指定される

- 空き家を解体して更地にする

- 管理不全空き家に指定される

この章では、上記3つのパターンを具体的な条件(下記参照)を用いて、シミュレーションしてみます。

土地の固定資産税評価額:2,000万円

建物の固定資産税評価額:500万円

面積:200平方メートル

前提として、住宅用地の特例適用時の固定資産税と都市計画税は以下の通りです。

建物の固定資産税=500万×1.4%=7万

固定資産税の合計=4万6,600円+7万円=11万6,600円

建物の都市計画税=500万×0.3%=1万5,000円

都市計画税の合計=2万円+1万5,000円=3万5,000円

空き家の所有者に毎年課せられる税金の総額は、年間15万1,000円(11万6,600円+3万5,000円)です。

では、住宅用地の特例が外れる3つのパターンについてそれぞれ解説していきます。

特定空き家に指定される

特定空き家に指定されると、住宅用地の特例の適用外となり、土地にかかる固定資産税は最大6倍、都市計画税は最大3倍に跳ね上がります。

特定空き家とは、所有者の管理が行き届いておらず、保安・衛生・景観・その他の観点から「今後も放置するのは危険である」と行政に判断された空き家です。

詳しい特定空き家の条件は、「空家等対策の推進に関する特別措置法」をご覧ください。

実際に、特定空き家に指定されてしまった場合の固定資産税と都市計画税は以下のような計算になります。

土地の固定資産税=2,000万×1.4%=28万

建物の固定資産税=500万×1.4%=7万

固定資産税の合計額=28万円+7万円=35万円

土地の都市計画税=2,000万×0.3%=6万円

建物の都市計画税=500万×0.3%=1万5,000円

都市計画税の合計=6万円+1万5,000円=7万5,000円

空き家の所有者に毎年課せられる税金の総額は、年間42万5,000円(35万円+7万5,000円)です。

前述した特例適用時の固定資産税(年間15万1,000円)より、およそ27万も高額になっているのがわかります。

特定空き家に指定されて固定資産税が激増するのを防ぐためには、所有者自身の定期的な空き家管理、もしくは、費用をかけて専門業者に管理を委託する必要があります。

「毎年の固定資産税が高くて払いたくない」「面倒な不動産の管理から解放されたい」と思っている方も多いのではないでしょうか?

弊社、株式会社Albalinkは個人の買手がつきにくい中古物件の買取を専門に行う不動産買取業者です。

上場企業で弁護士など多くの士業の方とも連携しており、不動産の売却だけでなく、税金の相談にも対応可能です。

不動産や税金のことで悩みがあれば、安心してご相談ください。

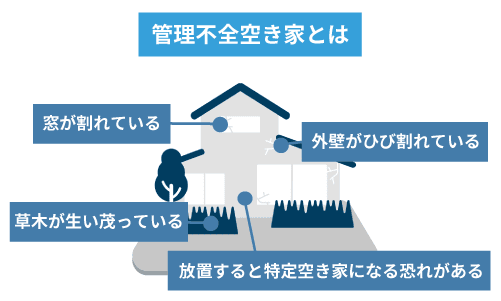

管理不全空き家に指定される

前項で特定空き家に指定されると固定資産税が増額されるとお伝えしました。

しかし、今後は特定空き家に指定されなくとも、放置された空き家は居住用地の特例が解除され、固定資産税が6倍になる恐れがあります。

なぜなら2023年に「空家等対策の推進に関する特別措置法」が改正され、放置された空き家は管理不全空き家に指定されることになったためです。

改正された空き家特措法では、管理不全空き家も居住用地の特例が解除されるとされています。

参照元:空家等対策の推進に関する特別措置法の一部を改正する法律|国土交通省

- 放置すると危険な空き家(管理不全空き家)は所有者に必要な措置を取るよう指導できる。

- 指導しても改善されない場合は、市町村長から「勧告」できる。

管理不全空き家に指定されると、特定空き家同様、翌年から固定資産税が増額してしまいます。

管理不全空き家という制度ができたことで、これまでより固定資産税が6倍になるリスクが増えました。

現在、空き家を放置してしまっている方は、早急に管理を徹底するか、管理が難しい場合は売却といった処分を考えるべきです。

なお、空き家のを確実に売却する方法については記事の「空き家の売却は専門の買取業者に依頼するのがおすすめ」で解説しているので、ご確認ください。

また、空き家特措法の改正や、管理不全空き家については以下の記事で詳しく解説していますので、合わせ得てご確認ください。

空き家を解体して更地にする

特定空き家に指定されて固定資産税が跳ね上がる前に、空き家を解体してしまおうと考えるかもしれません。

しかし、空き家を解体して更地にした場合も住宅用地の特例の適用外になり、土地にかかる固定資産税は6倍に、都市計画税は3倍になってしまいます。

実際に空き家を解体した場合の固定資産税と都市計画税は以下のような計算になります。

土地の固定資産税=2,000万×1.4%=28万

建物の固定資産税=0

固定資産税の合計額=28万円+0円=28万円

土地の都市計画税=2,000万×0.3%=6万円

建物の都市計画税=0

都市計画税の合計=6万円+0円=6万円

空き家の所有者に毎年課せられる税金の総額は、年間34万円(28万円+6万円)です。

解体するので建物の固定資産税はゼロになりますが、土地の固定資産税が高額になることで、前述した特例適用時の固定資産税(年間15万1,000円)より、およそ19万も年間の税負担が増えているのがわかります。

特定空き家の指定や、空き家管理が億劫だからと言って、空き家を安易に解体してはいけません。

固定資産税を滞納した場合に起こること

用途がない空き家の固定資産税は、住宅用地の特例の適用外になればなおさら、所有者にとってとても痛い出費だと思います。

しかし、固定資産税は空き家を所有し続ける限り永遠に納め続けなくてはならないものです。

以下では、固定資産税を滞納してしまった場合に起こることを1つずつ解説していきます。

滞納1日目から延滞金がかかる

固定資産税の支払いが1日でも遅れると、延滞金が発生します。

固定資産税の延滞金は、時期や地域によって計算方法が異なります。

例えば東京であれば、令和4年1月1日から令和4年12 月31日のあいだに1か月未満の滞納をした場合は、本来納めるべき固定資産税の2.4%、1か月以上の滞納をした場合は、8.7%の延滞金がかかります。

自治体から督促状、催告状が届く

納付期限超過から20日以内で、自治体は滞納者に督促状を発送することが法律で定められています。

参照元:法令等の規定及びその解釈により公務員が行うべきとされる業務|総務省

督促状が届いてもなお滞納を続けた場合、次に届くのが催告状です。

催告状のほかにも、電話などで納付の催告が行われることもあります。

滞納者の財産が差し押さえられる

催告状が届いてもなお滞納を続けた場合は、滞納処分の対象となります。

滞納処分とは、給与や預貯金など、滞納者の財産が差し押さえられ、税金を強制的に徴収されることです。

例えば、財産の差押えであれば、滞納者の許可なく財産調査が行われ、滞納者に「差押え調書」が送付されたのち、実際に財産を差し押さえられます。

給与の差押えであれば、勤務先に「債権差押通知書」が届き、収入の一定額が税金として天引きされてしまいます。

対象の不動産が公売にかけられる

財産や給与を差し押さえられても固定資産税を払いきれなけば、行政が滞納者の不動産を公売にかけ現金化し、固定資産税を徴収します。

国税徴収法に基づき、国や地方公共団体の税徴収職員が、税金回収のために税金滞納者の財産を売却・換金するための手続き

所有する空き家に価値がなければ、滞納者の現在の住居が公売にかけられる可能性もあり、滞納者は一気に生活の安定を失うことになりかねません。

固定資産税以外の空き家にかかる4つの税金

ここまで空き家に関わる税金の中でも毎年課税され、空き家所有者にとって負担の多い固定資産税について語ってきましたが、空き家には固定資産税以外の税金もかかります。

固定資産税以外で空き家にかかる税金として以下の4つが挙げられます。

上記4つに関しても、固定資産税同様、具体例を用いた計算例や控除特例、納税期限や納税方法について詳しく解説しますので、ご確認ください。

空き家の相続発生時に課税される「相続税」

空き家に限らず、相続が発生した場合は、相続を受ける人全員に相続税が課税されます。

ただ、相続税の基礎控除はとても大きいので、相続税が一切かからないケースも珍しくありません。

まずは計算方法から説明していきます。

相続税は、基本的に遺産の総額に対して課税されますが、遺産の総額に単純に税率をかければいいというわけではありません。

計算方法は以下の4ステップです。

【相続税の計算4ステップ】

- 課税対象となる相続財産の総額から基礎控除額を引いて、課税遺産総額を求める

- 課税遺産総額を法定相続分に則って割り、民法上の各人の取得金額を求める

- 各人の取得金額に税率をかけたものを合計し、相続税の総額を求める

- 法定相続分に則った相続税の総額に実際の遺産取得割合をかけ、各相続人の正式な相続税を求める

相続税を算出するには、いくつかの計算をしなければならないため、複雑に感じるかもしれませんが、具体例を用いて簡潔に説明していくのでご安心ください。

計算例

以下の条件に則って実際に計算してみます。

課税対象となる相続財産の総額:8,000万

(財産の内訳:現金5,000万、空き家(不動産)2,000万、株式500万、その他家財500万)

相続人:妻+子2人(計3人)

①課税遺産総額を求める

まず、課税対象となる相続財産の総額から、基礎控除額を引いて課税遺産総額を求めます。

3,000万+600万×相続人の数

条件では相続人が3人いるので、基礎控除額は4,800万(=3,000万+600万×3人)になります。

8,000万(課税対象となる相続財産の総額)から4,800万(基礎控除額)を引いて、課税遺産総額は3,200万と求められます。

なお、控除額を差し引いた結果、課税遺産総額がゼロ以下になった場合、相続税は発生しないため、相続税の申告そのものが不要です。

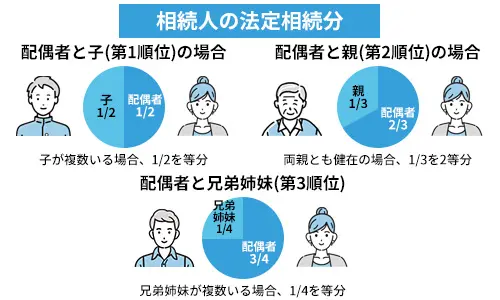

②法定相続分に則った各人の取得金額を求める

次に、①で求めた課税遺産総額(3,200万)を、法定相続分で割り、民法上の各人の取り分を求めます。

故人の遺産を相続をするにあたり、各相続人の取り分として法律上定められた割合

例えば、相続人が配偶者と子どもの場合、配偶者の法定相続分は1/2、子どもは残り1/2を人数で割る

条件では、配偶者が1人と子が2人いるので、法定相続分に則って分割すると以下のような計算になり、各相続人の取り分が求められます。

【各相続人の取り分】

- 配偶者・・・3,200万×1/2=1,600万

- 子①・・・3,200万×1/4=800万

- 子②・・・3,200万×1/4=800万

③相続税の総額を求める

次に、各相続人の取得金額に表の税率をかけたもの(各人の相続税)を合計し、相続税の総額を求めます。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | ー |

| 3,000万円以下 | 15% | 50万 |

| 5,000万円以下 | 20% | 200万 |

| 1億円以下 | 30% | 700万 |

条件に当てはめると以下のような計算になります。

【法定相続分に則った各人の相続税】

- 配偶者・・・1600万×15%-50万(控除)=190万

- 子①・・・800万×10%=80万

- 子②・・・800万×10%=80万

各人の相続税を合計すると、相続税の総額は350万(190万+80万+80万)と求められます。

④各相続人の相続税を求める

最後に、相続税の総額に実際の遺産取得割合をかけ、各相続人の相続税を求めます。

実際の遺産取得割合を、法定相続分通りではなく、相続人同士の協議や遺言書に沿って自由に決める場合は、実際の遺産取得割合を乗じる必要があります。

例えば、配偶者3/5、子①1/5、子②1/5で分割する場合は、以下の通りです。

【実際の相続分に則った各人の相続税】

- 配偶者・・・350万×3/5=210万

- 子①・・・350万×1/5=70万

- 子②・・・350万×1/5=70万

無事、各人の相続税を求めることができました。

相続税の減税措置

相続税は決して安くありませんが、いくつかの減税措置があるので、適用できるものがないか最後にきちんと確認しましょう。

なお、これらの減税措置を受けるには相続税の申告が必要なので注意しましょう。

配偶者の相続税額の軽減

被相続人の配偶者は1億6,000万円、または法定相続分のどちらか多い金額まで、相続税が課税されないという、非常に大きな控除が適用されます。

上記の条件では、配偶者の法定相続分は1600万で、1億6,000万より少ないため、1億6,000万まで相続税は課税されません。(「②法定相続分に則った各人の取得金額を求める」参照)

よって、配偶者の相続税はゼロになります。

参照元:配偶者の税額の軽減

未成年者の相続税額控除

相続人が未成年者である場合、条件を満たせば、その未成年者が満20歳になるまでの年数×10万円が、相続税から控除されます。

例えば、相続人が14歳8カ月であれば、8カ月は切り捨てて14歳として考えます。

満20歳になるまでの年数は6年あるため、60万円(6年×10万円)が控除額です。(「④各相続人の相続税を求める」参照)

上記の条件で、仮に子②が14歳8カ月だとすると、70万の相続税から60万が控除され、子②の相続税は10万円になります

納付期限と納付方法

相続税の納付期限は、相続の開始があった日の翌日から10カ月以内です。

相続が発生したら、相続の開始があった日の翌日から10カ月以内に申告書を作成し、被相続人の住所を管轄する税務署に申告書を提出します(基礎控除によって相続税がゼロになった場合は申告する必要はありません)。

申告書の作成は相続人自ら行うのが一般的ですが、手間と時間を要するので、忙しい方は司法書士などの専門家に依頼しましょう。

司法書士に依頼する場合、相続税の申告のみを依頼するという形はあまりなく、相続に関わる手続きを一括で依頼することになる場合が多いため、費用は60万円ほどかかります。

税務署に申告書を提出したら、相続税の納付書を記入し現金に添えて、同じく被相続人の住所を管轄する税務署で納税します。

納付書は、税務署、またはその税務署管轄内の金融機関にて入手できます。

支払い方法は、税務署にて現金で納付する以外にも、コンビニ支払いやネット(カード)払いも可能です。

なお、申告書の提出と納税は、相続の開始があった日の翌日から10カ月以内であれば、別日に行っても構いません。

空き家の贈与時に課税される「贈与税」

空き家に限らず、個人が財産を贈与した場合、贈与を受けた側(受贈者)に課せられる税金が贈与税です。

贈与税は、1年間に受けた贈与の合計額から基礎控除額110万を差し引いた金額に税率を乗じて計算します。

1年間に受けた贈与の合計額ー基礎控除110万×税率

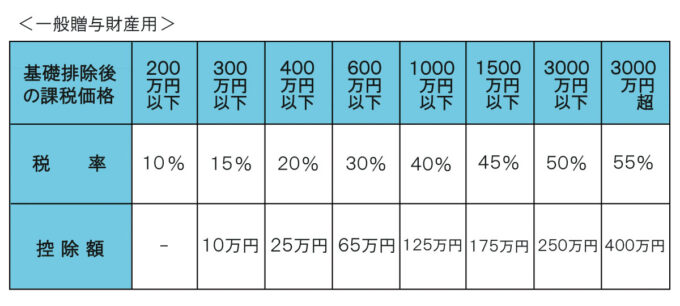

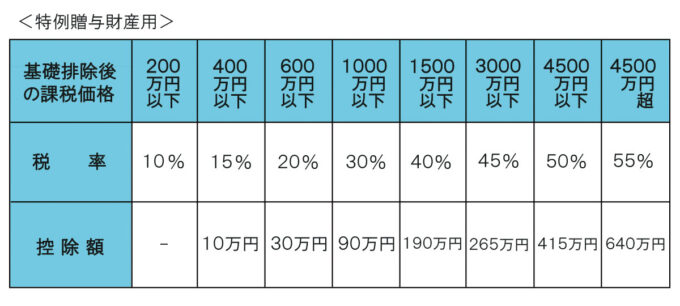

税率は、一般贈与か特例贈与かによって異なります。

特例贈与財産は、直系尊属(父母や祖父母など)から20歳以上の直系卑属(子や孫など)へされる贈与で、それ以外の贈与は一般贈与とみなされます。

計算例

実際に以下の条件で計算してみましょう。

親からAさんに贈与した年間贈与額(空き家含む):1,010万

課税対象額:1,010万ー110万=900万

900万×税率40%ー控除額125万=235万

Aさんに課税される年間の贈与税は、235万とわかります。

贈与税の配偶者控除

婚姻期間が20年以上の夫婦間で、居住用として空き家の贈与が行われた場合、基礎控除110万円と課税価格に応じた控除額(上記、税率と控除額の表参照)に加え、さらに最高2,000万円まで控除することが可能です。

仮に、Aさんが受けた年間贈与(1,010万)が、父ではなく、婚姻期間20年以上の夫から贈与された空き家である場合、以下のような計算になり、Aさんの贈与税はゼロとなります。

課税対象額:1,010万ー110万=900万

900万×40%ー125万(課税価格に応じた控除額)ー2,000万(配偶者控除額)=0

配偶者控除の詳細は国税庁HPでご確認ください。

参照元:国税庁HP「配偶者控除」

納税期限と納付方法

贈与があった年の翌年2月1日~3月15日の間に受贈者の住所を所轄する税務署にて、納付書を添えて納付します。

納付書は、税務署、またはその税務署管轄内の金融機関にて入手できるので、記入して納付してください。

支払い方法は、税務署にて現金で納付する以外にも、コンビニ支払いやネット(カード)での払いも可能です。

空き家不動産取得時に課税される「不動産取得税」

空き家を含む不動産を購入、建築、贈与などによって取得した場合、取得者に「不動産取得税」が課税されます。

なお、不動産を相続した場合は、不動産取得税はかかりませんが、代わりに前述した相続税が課税されます。

不動産取得税は、取得した土地や建物の評価額に、税率を乗じて計算します。

税率は、住居として取得した場合は3%、非住居として取得した場合は4%です。

取得した不動産の評価額×税率

計算例

以下の条件で計算してみましょう。

Bさんが親からの生前贈与により、住居用として取得した空き家の不動産評価額:1000万

1000万×3%=30万

1000万の不動産を取得した場合の不動産取得税は30万ということがわかります。

中古住宅取得時の控除制度

中古住宅取得時の控除制度を適用できれば、控除により取得税を減額することが可能です。

ただし、前提として、住居目的の空き家の贈与でなければ特例を適用することはできません。

そのうえ、当制度は、耐震基準に適合するか否かによって控除内容が異なります。

また、控除額は、取得した空き家の新築日と自治体によって違いがあります。

| 新耐震基準に適合する | 新耐震基準に適合しない | |

|---|---|---|

| 控除の内容 | 固定資産税評価額から 100万円~1,200万円控除 |

建物に課す不動産取得税額から3万円~12万6,000円控除 |

| 税額の計算 | 不動産取得税= (固定資産税評価額-控除額)×3% |

不動産取得税= 固定資産税評価額×3%-控除額 |

詳しい適用条件は、各自治体や都道府県の税務署に確認してください。

東京都であれば、東京都主税局のHPに詳しい適用条件が記載されています。

納付時期と納付方法

不動産取得後6か月~1年後に納税通知書が届くので、納付通知書に記載された期限に従って納付します。

納付方法は、主に、税務署・銀行などの金融機関、郵便局の窓口・コンビニ等です。

都道府県によっては、ネット(クレジットカード)対応の場合もあるので確認しましょう。

空き家の売却時に課税される「譲渡所得税」

空き家に限らず、物品を売却して利益(譲渡所得)が発生したら、利益に対して譲渡所得税がかかります。

譲渡所得税は、具体的に「所得税」と「住民税」にかかる税金の総称です。

譲渡所得=売却価格ー(取得費+譲渡費用+減価償却費)

譲渡所得×税率=譲渡所得税

取得費は、売却する空き家の購入時の価格で、譲渡費用は、売却にかかった経費です。

減価償却費は、時間の経過や使用により価値が減少する資産(不動産など)の、経年に応じた減少額を表します。

- こうして導き出された譲渡所得に乗じる税率は、空き家の所有期間によって異なります。

【売却した年の1月1日時点で所有期間5年以下】(短期譲渡所得)

| 所得税 | 住民税 | 合計 |

|---|---|---|

| 30.63% | 9% | 39.63% |

【売却した年の1月1日時点で所有期間5年超】(長期譲渡所得)

| 所得税 | 住民税 | 合計 |

|---|---|---|

| 15.315% | 5% | 20.315% |

計算例

今回は、以下の条件の空き家を、所有期間5年以内に売却する想定で計算していきます。

売却価格:2,000万

取得費+譲渡費用+減価償却費:1,750万

(取得費:900万 譲渡費用:830万 減価償却費用:20万)

2,000万ー1,750万万=250万

250万×およそ40%=100万

所得税と住民税、合わせて100万も課税されることがわかります。

相続空き家の3,000万控除の特例

相続した空き家を売却する場合、条件を満たせば3,000万特別控除が適用になります。

3,000万控除の特例が適用されれば、相続した空き家を売却した際の譲渡所得が3,000万まで非課税になるため、結果として譲渡所得税が大幅に軽減、もしくはゼロになる可能性もあります。

実際に上記の条件で3,000万控除が適用されたと仮定して計算してみると、以下のような計算になります。

2,000万ー1,400万=600万

600万ー3,000万=0

0×およそ40%=0

譲渡所得から3,000万を控除してゼロ以下になれば、当然譲渡所得税もゼロになるため、非常に大きな特例です。

ただし、3,000万控除適用の必須条件の1つは、相続があった日から3年経過する日が属する12月31日までに売却することです。

そのほかにも条件があるため、国税庁HPからご確認ください。

参照元:国税庁「被相続人の居住用財産(空き家)を売ったときの特例」

相続空き家の3,000万控除の特例については以下の記事で詳しく解説していますので、ご確認ください。

納付時期と納付方法

譲渡所得税が発生した場合は、売却翌年の2月16日から3月15日の間に、最寄りの税務署にて確定申告を行う必要があります。

所得税は確定申告のときに現金で納付書を添えて納めます。納付書は、金融機関または所轄の税務署で手に入るので記入してください。

一方、住民税は、確定申告を行うことで自治体によって計算されます。

売却翌年の5~6月頃に課税通知書が届くので、通知書記載の期限・指示に従い納税してください。

空き家の売却は専門の買取業者に依頼するのがおすすめ

空き家の所有する限り、固定資産税がかかり続けます。

また、空き家を放置すれば特定空き家などに指定され、固定資産税が大幅に増額するリスクもあります。

ですから、活用する予定のない空き家は売却してしまうのが一番です。

売却してしまえば、空き家にかかわる税負担から解放されます。

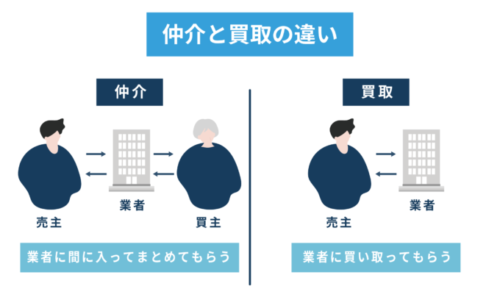

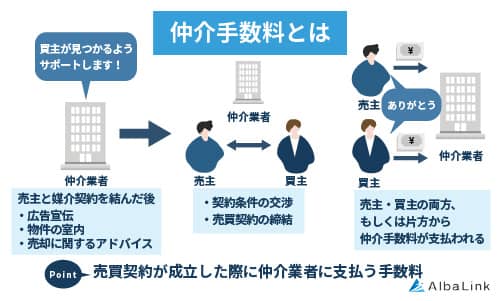

空き家の売却方法は具体的に「仲介」と「買取」の2種類がありますが、空き家であれば「買取」がおすすめです。

仲介は一般の売り手と買い手を仲介業者が結びつける方法です。

買い手が一般の個人であるため、築古で老朽化していることの多い空き家は敬遠されがちです。

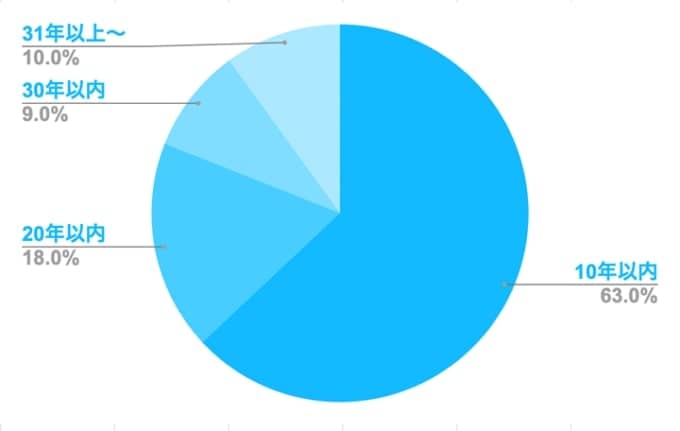

実際、弊社が行ったアンケートでも、81%の人が購入対象となる物件について「築20年以内」と回答しています。

また、築20年以内の空き家であっても、以下のような生活するうえでのアクセスが悪い空き家は仲介では売れにくいといえます。

- 車文化の地方にもかかわらず市街地まで車で15分以上

- 電車文化の都心であるにもかかわらず最寄り駅まで徒歩10分以上

一方、買取は売主から買取業者が直接物件を買い取る方法です。

空き家の買取に強い専門の買取業者は築古や立地が悪い空き家であっても買い取ってくれます。

専門の買取業者はそうした空き家をうまく活用し、利益を生み出すノウハウを持っているためです。

また、空き家を買取業者に売却すると、以下のようなメリットがあります。

- 買取&決済がスピーディー

- 契約不適合責任の免責

- 売却費用がかからない

それぞれ解説します。

なお、仲介と買取の違いについては以下の記事で詳しく解説していますので、ご確認ください。

買取&決済がスピーディー

買取業者は売主から直接空き家を買い取るので、売主が買取金額に納得できれば、平均1ヶ月程度でで売却&決済が可能です。

一方、仲介は、買い手を探す必要があるため、需要がある空き家で売却までにも3~6か月はかかります。

需要がない空き家であれば数年、もしくは永遠に売れない恐れもあります。

空き家は所有しているだけで固定資産税や都市計画税の負担があるので、買取業者に早急に売却してしまいましょう。

ちなみに、相続によって取得した空き家であれば、相続があった日から3年経過する年の12月31日までに売却することで、「3,000万控除」の対象となり、譲渡所得税が大幅減税、もしくはゼロになることもあります。

3,000万控除の適用期限が迫っている場合など、お急ぎの際はぜひ一度ご相談ください。

>>【放置してしまっていた空き家でも高額売却!】無料で買取査定を依頼

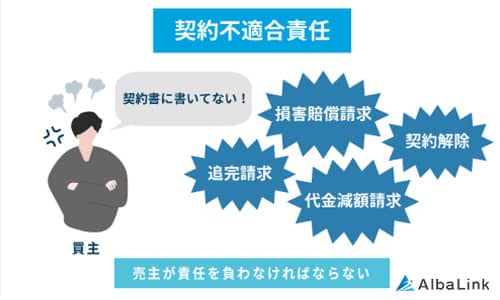

契約不適合責任の免責

仲介で空き家を売却する場合、売主には契約不適合責任が課せられます。

契約書に記載のない不具合や欠陥(シロアリや雨漏り、建物の傾き)が、売却後の不動産に見つかった場合、売主が負わなければならない責任

そのため、万一売却後の空き家に欠陥や不具合が見つかれば、売主は損害賠償請求や売買契約の取り消しなどに応じなくてはならない恐れがあります。

一方、買取業者に直接売却した場合は、基本的に売主の契約不適合責任の一切が免責(責任の免除)されます。

なぜなら買取業者は不動産のプロであるため、事前に物件の不具合を見抜けるからです。

また、リフォームすることを前提としているため、多少の不具合は気にする必要がないのです。

空き家は老朽化が進んでいることが多く、どこに不具合が潜んでいるかわからないため、契約不適合責任が免責される専門の買取業者に売却することをおすすめします。

弊社Albalinkも、売主様の契約不適合責任を一切免責したうえで、空き家を買い取れますので、売却後まで空き家の責任を追及されたくない方は、ぜひ一度弊社の無料買取査定をご利用ください(査定依頼をしたからといって、無理な営業などは行いませんのでご安心ください)。

>>【税金の負担なく空き家を高額売却!】無料で買取査定を依頼する

なお、契約不適合責任については以下の記事で詳しく解説していますので、ご確認ください。

売却費用がかからない

仲介では、以下の売却費用が売主の負担になりますが、買取であればかかりません。

- 仲介手数料

- 空き家に残された家具や荷物の処理費用

- リフォームや修繕の費用

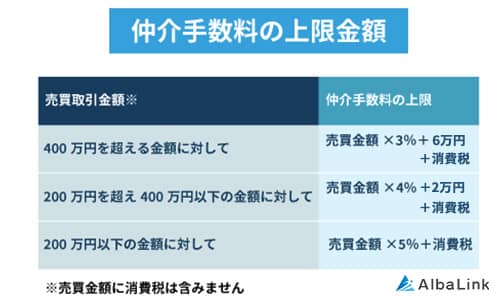

仲介手数料

仲介で空き家を売却した場合、不動産売買契約が成立した報酬として、仲介業者に仲介手数料を支払う必要があります。

仲介手数料は売却金額に応じて以下のように定められおり、通常、上限いっぱいまで請求されます。

たとえば、空き家の取引価格が2,000万だった場合の仲介手数料として、およそ66万(=2,000×3%+6万)の支払いが発生します。

買取の場合は、仲介手数料がかからないため、売却後の出費を抑えられます。

空き家に残された家具や荷物の処理費用

仲介は、一般の買手が購入前に内見を希望するので、内見の際に購入希望者に与える印象をよくするためにも、売手自身が空き家に残っている荷物や家具を片づけなければなりません。

1立方メートルあたりおよそ1万円

一方、買取業者は、売手の家具や荷物の処理も行う前提で買い取ります。

売手自身が空き家の片付けをする必要はなく、そのままの状態で売却することが可能です。

修繕費用やリフォーム費用

仲介の場合、売却前に修繕やリフォームをして、一般の個人が「住みたい」「買いたい」と思える状態にする必要があります。

水回りなど部分的な修繕であれば数十万、空き家全体の劣化が著しい場合は1,000万近くかけてリフォームしなければならないので、売手の金銭的負担が非常に大きくなります。

一方、買取業者は住居用ではなく事業用として買い取るため、売手は高額な修繕費用やリフォーム費用を負担する必要はなく、そのままの状態で空き家を売却することが可能です。

まとめ

この記事では空き家に税金が発生するシーンと、それぞれの税金の種類や計算例、納め方などを解説しました。

空き家に関する税金で特に注意すべきなのは、所有し続ける限り永遠に課税される固定資産税と都市計画税です。

とくに固定資産税は、空き家を放置すると6倍に跳ね上がってしまう恐れがあります。

空き家の固定資産税の負担から完全に解放されるためには、空き家を売却し、所有権を手放すのが1番の得策です。

売却する空き家が相続によって取得したものであれば、3,000万の控除特例が適用になり、譲渡所得税が大幅に減額、もしくはゼロになる可能性もあります。

ただし、3,000万の控除特例を適用するには、相続した日から3年経過する年の12月31日までに売却しなければなりません。

弊社Albalinkにご依頼いただけば、平均1ヶ月程度で空き家を買い取れます。

空き家の税負担を重荷に感じている方は、ぜひ一度弊社の無料買取査定をご利用ください。

空き家の売却をお急ぎの方はもちろん、売却を検討中の方も、お気軽にご相談ください。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら