法定相続分と特別受益はどう関係する?

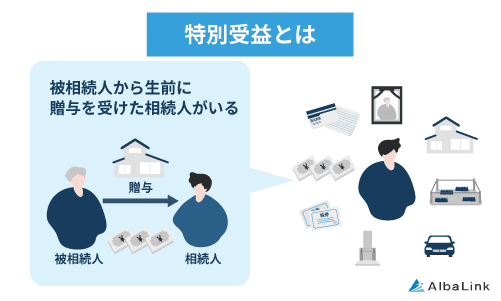

特別受益とは、被相続人から一部の相続人に対して遺贈・贈与で渡された利益です。

生前に、扶養義務を超える多額の財産を譲り受けるなど、「財産の前渡し」とみなされる贈与は特別受益に該当します。

法定相続分は民法によって定められた、一見公平性のある遺産分割方法ですが、被相続人から特別な贈与を受けている相続人がいる場合には不公平が生じます。

しかし、特別な贈与を受けた分を特別受益として法定相続分の計算式に加えると、公平な遺産分割は実現可能です。

特別受益は、相続人同士が公平かつ納得のいく遺産分割を実現するための制度と言えます。

なお、法定相続分の割合や順位については以下の記事で詳しく解説しています。

特別受益とは被相続人から生前に受け取った利益のこと

特別受益とは漢字のとおり、被相続人から生前に受け取った特別な利益です。

多額の金銭や高額な資産など、いわゆる「親の義務」や「地域の慣行」というラインを超えた贈与を指します。

前述したとおり、特別受益に該当する贈与がある場合、その利益分を計算式に加えて、相続割合を算出する必要があります。

しかし、実際にその贈与が特別受益に該当するか否かは判断が難しいです。

なぜなら、「大学進学のための費用500万円を出した」という一つの事案でも、被相続人の収入や相続人との関係によって、特別受益に該当する・しないの判断が分かれるからです。

そのため、多額の金銭の贈与があっても「なにをいくらもらったか?」という財産の単体では判断できず、相続関係を総合的に考慮して決める必要があります。

よって、精度が高い特別受益者の法定相続分の計算方法を求める方は、弁護士など専門家に相談しましょう。

本記事では、一般的な特別受益の判断基準や計算方法をお伝えします。

相続財産の割合は特別受益と法定相続分と合算して計算する

遺産分割における相続割合を特別受益・法定相続分と合算して計算することを「特別受益の持ち戻し」といいます。

民法第903条第1項では、特別受益は「相続開始時の評価額」を基準にして相続分を算定するよう定められています。

したがって、生前に株式の贈与を受けていた場合、「贈与時1,000万円」「相続開始時1,500万円」「遺産分割時2,000万円」の価額では、1,500万円が特別受益の持ち戻しの計算式に採用されるのです。

なお、特別受益の持ち戻しに期限は定められていないため、贈与があったのが5年前でも50年前でも特別受益に該当する可能性があります。

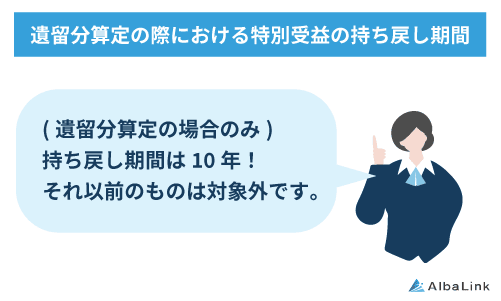

遺留分算定の際の特別受益の持ち戻し期限は10年

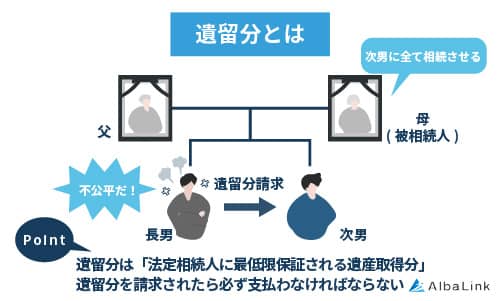

遺留分は、民法で定められている各相続人に対しての最低限の相続割合です。

遺留分を有する者は、配偶者・子ども(他界している場合は孫や甥・姪)・被相続人の父母、祖父母であり、兄弟姉妹には遺留分がありません。

たとえば、「被相続人が次男に財産のすべてを贈与する」といったケースは特別受益に該当し、なおかつ遺留分侵害額請求を行えます。

遺留分を侵害された人が贈与・遺贈を受けた人に対して、一定の範囲内で財産の返還を請求すること

遺留分を算定する際の特別受益の持ち戻し期限は民法第1044条第3項により、10年と定められています。

つまり、特別受益が相続開始10年以内であれば「遺留分に従って特別受益の1/4を渡しなさい」といった具合に受益者に対して財産の返還を求められます。

しかし、それが10年以上前の場合、遺留分算定は特別受益の持ち戻しに反映されません。

遺留分侵害額請求については、以下の記事で詳しく解説しています。

特別受益に当たる3つのケース

前述したように、特別受益とは「財産の前渡し」とされる多額の贈与などを指します。

とはいえ、すべての贈与が該当するわけではなく、「贈与の種類」によって特別受益に当たる・当たらないの大枠が決まります。

まずは、特別受益に当たる以下3つのケースについて見ていきましょう。

- 遺贈

- 生前贈与

- 死因贈与

遺贈

遺贈とは、遺言によって特定の誰かに指定した割合の財産を受け継がせることです。

遺贈は相続人以外の第三者に対しても行えますが、贈与の対象が相続人である場合、特別受益に該当します。

遺贈があった場合、遺言書で遺贈を受けた相続人はその分だけ相続分が減ります。

なお、相続・遺贈・贈与の違いについては、以下の記事で詳しく解説しているので、あわせてお読みください。

生前贈与

生前贈与とは、被相続人が死亡する前に自己の財産を無償で人に譲ることです。

贈与が特別受益に該当するケースは、婚姻・養子縁組・生計の資本のために受けた贈与に限定されます。

たとえば、「婚姻した我が子に持参金や挙式費用を出した」「独立した子どもに営業資金や新築費用を出した」といったケースが特別受益に当たるとされています。

ただし、特別受益に当たるか否かの基準は「親族間の扶養義務を超えるもの」であり、実際に超えるかどうかは各家庭を考慮した総合的判断が必要です。

なお、生前贈与については、以下の記事で詳しく解説しています。

死因贈与

死因贈与とは、財産を贈与する側・もらう側の双方の合意がある前提で、贈与する者が死亡した際に効力が生じる契約行為です。

死因贈与も、遺贈・生前贈与と同様に、特別な贈与を相続人が受けたなら特別受益に該当するとされています。

ただし、これに関しても特別受益に当たるかどうかは個別具体的な判断となります。

相続人同士で死因贈与が特別受益に該当する旨の合意が得られない場合には、後述する「特別受益の主張」が必要です。

特別受益に当たらない3つのケース

次に、特別受益に当たらない贈与の種類を解説します。

特別受益に当たらない3つのケースは以下のとおりです。

- 相続人以外への贈与

- おしどり贈与

- 生命保険や死亡退職金、少額の生前贈与

どのような贈与が該当しないのかを理解し、相続人同士がトラブルにならない遺産分割を目指しましょう。

相続人以外への贈与

相続人以外への贈与は特別受益の対象ではありません。

なぜなら、特別受益は相続分に反映されるものであり、第三者への贈与だと相続人の中に特別に受益をした人がいないからです。

そのため、通常の相続人の範囲に含まれない孫や子どもの配偶者への贈与は特別受益の対象になりません。

ただし、特別受益に該当しないとされながらも、「実質的には被相続人から相続人に直接贈与されたのと異ならない」として、相続人の配偶者に対しての贈与が特別受益として認められた判例もあります。

参照元:法務局|民法(相続関係)部会

そのため、「特別受益に当たらないケース」という大枠の中から、贈与の経緯・贈与された物の価値・性質を考慮して、最終的に判断されます。

おしどり贈与

おしどり贈与とは、婚姻期間が20年以上の夫婦が居住用不動産、もしくはその購入資金を贈与する場合に最大2,000万円まで非課税にできる制度です。

参照元:No.4452 夫婦の間で居住用の不動産を贈与したときの配偶者控除

婚姻期間が20年を超える夫婦間の不動産の贈与に関しては、特別受益に当たりません。

新設された民法903条第4項では、2019年7月1日以降の相続に関して以下のように明記されています。

4 婚姻期間が二十年以上の夫婦の一方である被相続人が、他の一方に対し、その居住の用に供する建物又はその敷地について遺贈又は贈与をしたときは、当該被相続人は、その遺贈又は贈与について第一項の規定を適用しない旨の意思を表示したものと推定する。

「第一項の規定」とは特別受益を指しています。

つまり、上記の条文は「20年以上連れ添った夫婦間での居住用不動産の贈与・遺贈は特別受益にカウントしなくてOK」という内容です。

したがって、おしどり贈与は特別受益の対象外となります。

生命保険や死亡退職金、少額の生前贈与

生命保険金・死亡退職金は特別受益に当たりません。

なぜなら、両者とも保険会社・被相続人の勤め先から受取人に対して支払われるものであり、被相続人の財産とは異なるからです。

また、少額の生前贈与も特別受益には含まれません。

民法第752条・877条では、扶養義務について以下のように定められています。

第七百五十二条 夫婦は同居し、互いに協力し扶助しなければならない。

第八百七十七条 直系血族及び兄弟姉妹は、互いに扶養をする義務がある

扶養義務の範囲で行われた生活費の援助は、扶養義務の履行であるため、遺贈・贈与には該当しません。

したがって、生命保険・死亡退職金・少額の生前贈与は特別受益に当たらないとされています。

特別受益がある場合の相続分の計算方法

特別受益を受けた相続人がいる場合、遺産分割の際には贈与があった分、相続割合を減らして計算します。

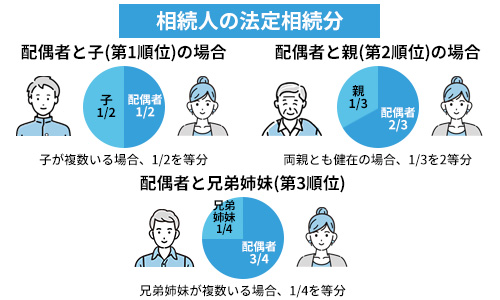

まず、通常の法定相続分では、以下のような相続割合となります。

たとえば、配偶者・子どもの合計2人で1,000万円を法定相続分で相続したのであれば、以下が個々の相続分です。

妻 = 1,000万円 × 1/2 = 500万円

子ども= 1,000万円 × 1/2 = 500万円

このように、特別受益のない法定相続分では民法第900条で定められた割合のとおりに相続財産を分配します。

特別受益がある場合の相続分は、一旦相続人全員に「特別受益に当たる贈与額」を足して、受益者のみ、最後に特別受益分をマイナスします。

配偶者・子どもの合計2人で1,000万円を法定相続分で相続し、子どもに100万円の特別受益がある場合の計算式は以下のとおりです。

妻 = (1,000万円 + 100万円) × 1/2 = 550万円

子ども = (1,000万円 + 100万円) × 1/2 – 100万円(特別受益) = 450万円

このように、相続財産・特別受益分を合算して算出することで、特別受益があった人・なかった人の相続分が公平になります。

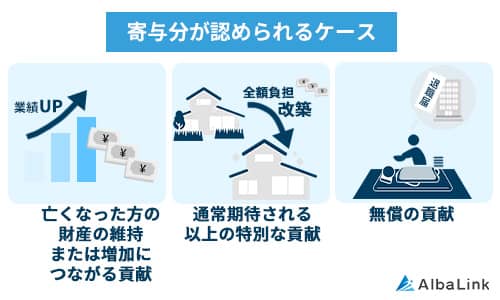

寄与分がある場合は同時に考慮して計算する

特別受益に加えて、寄与分がある場合は同時に考慮して計算しましょう。

寄与分とは、被相続人の介護や財産の維持に貢献した相続人が、本来分け与えられる相続分に加えて受け取れる遺産です。

たとえば、被相続人の家業を無償で手伝ってきたり、介護してきたりした相続人がいる場合、その貢献を加味せずに法定相続分で分配すると不公平が生じます。

そのため、寄与分を法定相続分の計算式に加えることで、被相続人に献身的に尽くしてきた相続人が損をしない遺産分割が実現できるのです。

遺産分割する際に特別受益と寄与分が両方ある場合、一旦相続人全員に「特別受益を加算」「寄与分を減算」して、該当する相続人のみ最後に加算・減算を加えます。

たとえば、妻・子どもの合計2人で1,000万円を相続し、妻に200万円の寄与分・子どもに特別受益100万円がある場合の計算式は以下のとおりです。

寄与分ありの相続分 = (相続財産 – 寄与分) × 法定相続分 + 寄与分により、

妻 = (1,000万円 – 200万円) × 1/2 + 200万円(寄与分) = 600万円

子ども = (1,000万円 – 200万円) × 1/2 = 400万円

特別受益・寄与分の両方がある場合、

妻 = (1,000万円 + 100万円 – 200万円) × 1/2 + 200万円(寄与分)= 650万円

子ども = (1,000万円 + 100万円 – 200万円) × 1/2 – 100万円(特別受益) = 350万円

上記の計算例では、特別受益・寄与分を考慮し、妻650万円・子ども350万円となりました。

ただし、寄与分の金額は被相続人への貢献の方法によって計算方法が異なるうえ、個別の事情で金額が調整されるため、適切な数値を自力で算出するのは難しいです。

正確な寄与料を算出したい場合、弁護士への相談を検討しましょう。

特別受益は持ち戻し免除の意思表示も可能

特別受益の持ち戻し免除とは、被相続人が特定の相続人に贈与・遺贈をした場合に、それを遺産分割の計算に加えないよう指示することです。

被相続人が生前に意思表示をしている場合、特別受益は持ち戻しを免除できます。

特別受益は持ち戻し免除の意思表示に決まった形式はありませんが、以下2つの方法を採用するのが一般的です。

- 明示の意思表示

- 被相続人が特定の贈与を行う際に「特別受益の持ち戻しを免除する」という旨を記載した書面を作成する。主に遺言書に記載されるケースが多い

- 黙示の意思表示

- 被相続人による「特別受益の持ち戻しの免除する内容」についての書面はないが、贈与の内容・動機・被相続人との関係などを総合考慮して、維持表示があったか否かを裁判官が判断する

ただし、特別受益は持ち戻し免除の意思表示が認められた場合でも、他の相続人の遺留分を侵害しているのであれば、遺留分侵害額請求は認められます。

特別受益を主張する2つの手順

ここまで、特別受益に該当するケース・しないケースと計算方法について解説しました。

しかし、冒頭でもお伝えしたとおり、「なにをどれくらい贈与したら特別受益に当たる」という一律の基準がないため、相続人同士の話し合いで特別受益の主張が必要になる場合があります。

この章では、特別受益を主張する以下2つの手順を解説します。

- 特別受益を主張できる証拠を集める

- 遺産分割協議を行う

特別受益を主張できる証拠を集める

まずは、特別受益を主張できる証拠を収集します。

受益者が特別受益である贈与を否定する場合、他の相続人・裁判所から合意を得るため、証拠になる資料等の収集が必要です。

具体的には、以下の証拠を収集します。

- 契約書・連絡の履歴・日記など、贈与した事実がわかる合意書類

- 被相続人と受益者の預金口座の取引明細・銀行の振込用紙・通帳など、金銭のやり取りが把握できる資料

上記のように、被相続人から受益者に対して、どのくらいの期間にどの程度の贈与があったのかを客観的に示す証拠を用意します。

遺産分割協議を行う

証拠の収集が完了したら、特別受益者と相続人で遺産分割協議を行いましょう。

相続人は特別受益者に対して、遺産分割協議の中で「贈与が特別受益に該当する旨」を主張します。

遺産分割協議で相続人の合意が得られたら、特別受益の持ち戻しによる計算方法で遺産分割が可能です。

話し合いがまとまらなかった場合、次に解説する調停や審判に進みます。

協議でまとまらない場合は調停や審判を行う

遺産分割協議で特別受益者と相続人で話がまとまらなかった場合、調停や審判への移行が必要です。

まずは、第三者である公的機関が当事者の間に入り紛争の解決を図る手続きである「遺産分割調停」の申立てを家庭裁判所にて行います。

遺産分割調停では、公的機関が当事者双方から事情を聴き、遺産分割の希望や提出した資料を元に、合意形成ができるよう話し合いが進められます。

相続人同士で合意が得られると調停成立となり調停は終了しますが、合意が得られなければ調停不成立となり遺産分割審判への移行です。

遺産分割審判は、各相続人の主張・資料を元に裁判所が遺産分割の内容を強制的に決定します。

審判に対して、相続人が誰も不服(即時抗告)の申立てをしなかった場合、審判が確定し、その内容で遺産分割が可能です。

審判による告知を受けて2週間以内に即時抗告があった場合、裁判所によって、控訴申立てを認めない「控訴却下」・原判決の維持である「控訴棄却」・原判決を取り消しを意味する「控訴認容」のいずれかの審理が行われます。

遺産分割審判の開始から確定までにかかる期間は、おおむね3ヶ月〜1年程度です。

相続で揉めている不動産の3つの対処法

ここまでは、特別受益者のいる遺産分割において不動産を受け継ぐ前提で手順などをお伝えしました。

しかし、相続で揉めている場合、「不動産を相続せずに処分する」「相続はするが売却する」といった選択肢もあります。

この章では、相続で揉めている不動産の対処法である以下3つについて紹介します。

- 相続放棄する

- 不動産を売却して換価分割を行う

- 共有持分を買取業者に買い取ってもらう

相続放棄する

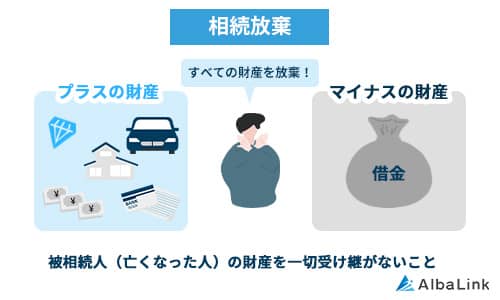

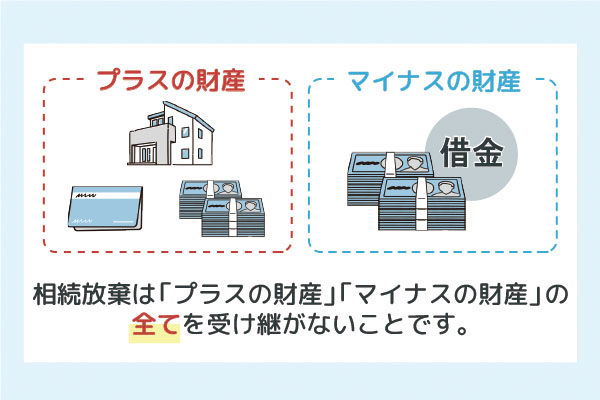

まずは、不動産を相続せずに処分する「相続放棄」です。

相続放棄とは、相続人が遺産を受け継がないことを法的手続きによって決定することです。

家庭裁判所へ「相続の開始があったことを知ったときから3ヶ月以内」に相続の放棄の申述をし、受理されると相続放棄は認められます。

相続放棄をすると、相続人の地位を失うため、面倒な遺産分割協議に参加する必要はありません。

当然ですが、不動産の共有関係からも離脱できるので、今後相続人と関わる必要もなくなります。

ただし、相続放棄をすると被相続人のプラスの財産についても放棄しなければなりません。

そのため、被相続人の遺産に受け継ぎたい財産がある場合、あるいはそれが多い場合は、相続放棄は選択しないほうがよいです。

相続放棄の概要については、以下の記事で詳しく解説しています。

不動産を売却して換価分割を行う

換価分割とは不動産などの財産を売却し、相続人同士で売却金額を分配する方法です。

たとえば、1,000万円で相続した不動産を売却した場合、配偶者と子ども1人が相続人なら、分配される額は相続割合である1/2の500万円ずつです。

法定相続分に則った分配となるので、公平性が担保しやすい遺産分割方法とも言えます。

次章で、不動産の売却方法である仲介業者・買取業者について解説します。

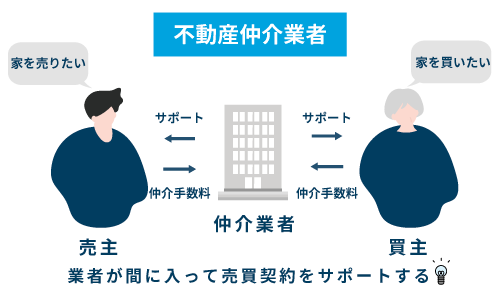

仲介業者に売却依頼する

まずは、共有不動産を仲介業者に売却を依頼する方法です。

仲介業者は売主・買主の仲介役として入り、売買契約の締結をサポートする業者です。

売主の物件を幅広く宣伝し、購入希望者が多く募れる場合、市場価格に近い金額で売却できるメリットがあります。

売却金額が高ければ、各相続人に分配される取り分も多くなるため、納得感を抱ける売却になりやすいでしょう。

ただし、相続した不動産が築年数の古い物件だった場合、市場価格での売却は難しいです。

なぜなら築年数が浅く、購入してすぐにリフォームの必要がない不動産を好む買主が多いからです。

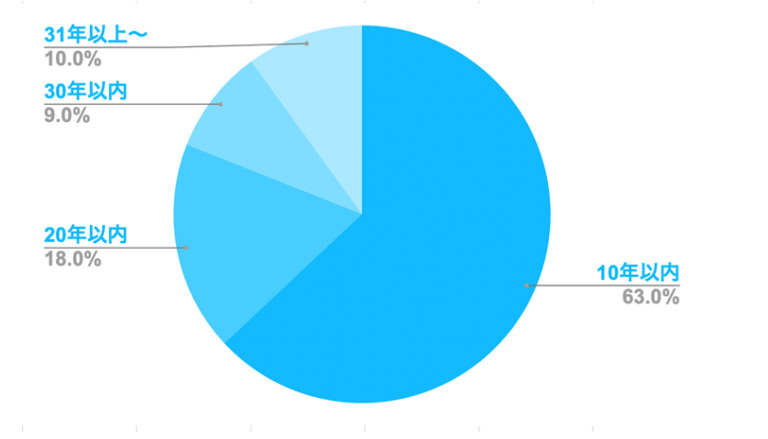

実際に、「不動産を購入するベストなタイミング」についてアンケート調査を実施した結果、築年数の浅い不動産に需要がある回答が集まりました。

引用元:訳あり物件買取プロ【不動産を購入するなら築年数は何年までがベストか】男女100人アンケート調査 | 訳あり物件買取プロ

このように、築20年以内までが多くの支持を得ており、築30年を過ぎる物件についてはほぼ需要がないことがわかります。

かといって、売れやすくするため売却前にリフォームをする場合、売れ残った場合に費用倒れを起こすリスクがあり危険です。

くわえて、民法では「持分割合に応じて管理費を負担する」と定められているため、原則リフォーム費用は相続人全員が支払う必要があります。

万が一、「リフォーム費用をかけたが売れ残った」「売れたが採算が合わなかった」となった場合、提案者が責められる可能性があるので慎重な判断が必要です。

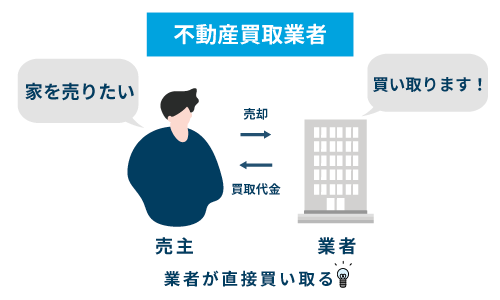

買取業者に買い取ってもらう

買取業者に共有不動産を買い取ってもらう方法です。

買取業者は自社で運用・第三者への再販を目的に、売主が売却を依頼した不動産を直接買い取る業者です。

買取業者は、不動産を買い取った後に業者側でリフォーム・測量・残置物の撤去などを行うため、売主が費用負担なく現況のまま売却できます。

そのため、相続人同士で売却活動における費用負担で揉める心配はありません。

ただし、買取業者への売却は商品化コストが買取価格から差し引かれるため、仲介業者よりも安価になりやすいのがデメリットです。

共有不動産の売却にあたり、売却価格を重視する相続人がいる場合はそもそも売却の合意形成が得られない可能性があります。

相続人同士が売却に前向きで、なおかつ売却価格に強いこだわりがない場合におすすめできる方法です。

なお、仲介と買取の違いは以下の記事でも詳しく解説しています。

共有持分を買取業者に買い取ってもらう

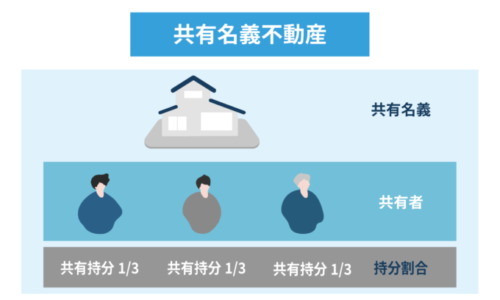

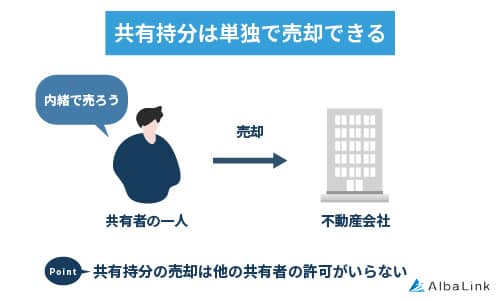

共有不動産ではなく、共有持分を専門の買取業者に買い取ってもらう方法です。

共有持分とは、共有不動産に対して各相続人がもつ所有権の割合です。

共有持分のみなら、権利の一部であるため、他の相続人からの合意がなくても自由に売却ができます。

共有持分はあくまで権利の一部であるため、買い取った人が自由に住む・貸す・売るなどが行えないため、市場で売れません。

しかし、共有持分を得意とする買取業者は、持分を活用して収益化につなげるノウハウがあるため、問題なく買い取れるのです。

具体的には共有持分を買い取った後、他の相続人に対して慎重に交渉を行い、単独名義の不動産にして再販し、収益化につなげます。

そのため、業者側の将来の利益がほぼ確定している分、現況では価値がないとされる共有持分も問題なく買い取れるのです。

くわえて、相続専門の弁護士や司法書士などの法律のプロと連携して、交渉を進めるため、売主が相続人とのトラブルを心配する必要がありません。

すでに、遺産分割などで揉めている状態でもそのまま売却できるのは共有持分買取業者に売却する大きなメリットと言えます。

なお、弊社AlbaLink(アルバリンク)は全国の共有持分の買取に対応している専門の買取業者です。

相続専門の弁護士や司法書士などの専門家と協力しながら買取を実現している弊社なら、トラブルサポートから買取までワンストップで依頼できます。

実際に、弊社スタッフのサポートや買取に多くの高評価な口コミが寄せられています。

無料査定・無料相談は365日受け付けております。

相続人同士のトラブルにお悩みの方は、査定・相談のみのお問い合わせも大歓迎ですので、お気軽にお問い合わせください。

なお、以下の記事では共有持分の買取に強い買取業者を特徴別に紹介しています。

共有持分を売却したいが、どの買取業者へ依頼したらよいのかがわからない方は、ぜひ参考にしてください。

まとめ

特別受益者がいる場合の法定相続分は、相続財産の額と合算して公平性のある分配をします。

しかし、特別受益にあたるか否かの判断基準が現行法ではピンポイントに定まっていないため、相続人同士の話し合いでトラブルに発展する恐れがあります。

そのため、相続した不動産の遺産分割におけるトラブルから抜け出したい方は、共有持分を専門の買取業者へ売却することも検討しましょう。

共有持分を売却すれば、遺産分割におけるトラブルのリスクなく、スピーディーに共有関係を解消しながら現金化できるからです。

なお、弊社AlbaLink(アルバリンク)は、日本全国の相続物件や共有持分に強い買取業者です。

相続専門の弁護士や司法書士など、法律のプロと協力して不動産売却を行うため、トラブルのないスムーズな買取が実現できます。

無料査定・無料相談は365日受付中です。強引な営業などは一切ありませんので、ぜひお気軽にご相談ください。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら