共有不動産の売上が1000万円以上の場合は消費税が課税される

被相続人より事業を行っている不動産を共有名義で相続または承継した場合、課税期間の基準期間における課税売上高(事業収入など)が1000万円以上の場合、相続人に消費税が課税されます。

逆をいえば、1000万円未満の場合は納税義務が免除されるということです。

参照元:消費税のしくみ|国税庁

- 課税期間

- 納付すべき消費税額の計算の基礎となる期間のこと。

原則として、個人事業者は暦年(1月1日から12月31日まで)、法人は事業年度(税務上の対象となる期間。3月決算の会社が多い)を指す - 基準期間

- 個人事業者についてはその年の前々年、法人については、原則として、その事業年度の前々事業年度を指す

- 課税売上高

- 消費税が課税される取引 の売上金額(消費税及び 地方消費税を除いた税抜金額)のこと

そのため、相続または承継などによって共有不動産を取得した場合は、自身の課税売上高だけでなく、被相続人の課税売上高が消費税の納税義務の有無に該当するかどうかを見極めることが重要です。

自身が事業を行っておらず、納税義務がなくとも、被相続人の事業を継承することで納税義務が発生することもあるからです。

次項ではそうしたケースについて詳しく解説します。

相続人の納税義務が免除されないケース

相続人が事業を行っていない場合、課税売上高もないため、本来消費税の納税義務はありません。

しかし、被相続人から事業用の不動産を相続し、かつ、その不動産の基準期間における課税売上高が1000万円を超える場合、相続人に納税義務が発生します。

上記の場合は、先述した納税義務の免除が適用されないということです。

ですから、自身の状況にかかわらず、課税売上高が1000万円超の事業を継承した場合は消費税が課税される可能性が高いと思っておきましょう。

とはいえ、課税売上高がいくらか、自身にいくら消費税が課税されるかなど、一般の方が正確に把握するのは困難です。

そのため、事業用の共有不動産を相続した際は、早めに税理士などの専門家に相談することをお勧めします。

なお、共有不動産の持分を取得した際にかかる税金は、以下の記事でも詳しく解説しているので、併せて参考にしてください。

【具体例付】共有不動産の消費税が課税される場合・されない場合

前章で、共有不動産の消費税の概要について理解していただいたところで、この章では具体例をあげて、共有不動産の消費税が課税される場合、されない場合について解説します。

消費税が課税される具体例

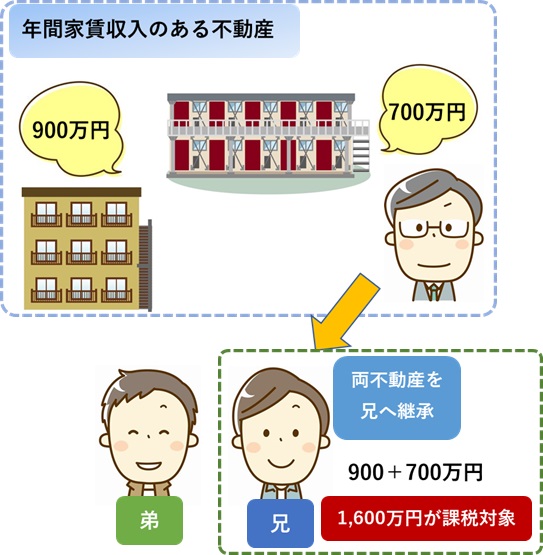

事業を行っている共有不動産を相続し、消費税が課税されるケースを具体例を挙げて説明します。

【条件】

父親(被相続人)から兄弟(2名/相続人)へ、年間賃貸料収入900万円の不動産Aと年間賃貸料収入700万円の不動産Bを相続し、兄が全て承継した

上記の場合、相続人である兄の課税期間にかかる基準期間における課税売上高が1000万円を超えます((A)900万円+(B)700万円=合計1,600万円)。

そのため、兄は相続のあった日の翌日から課税事業者として消費税を納める対象に該当します。

このケースの場合は、兄の単独名義での相続であるため話がわかりやすいと思います。

そこで、次項では兄弟で共有で相続した場合について解説します。

消費税が課税されない2つの具体例

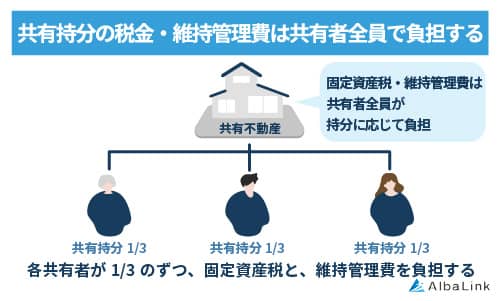

事業用の不動産を兄弟で共有で相続した場合、消費税の納税義務が発生するかどうかは、課税売上高の金額や、兄弟それぞれの持分割合などによって変わってきます。

ここでは共有名義で相続し、結果的に消費税が課税されないケースについて、具体例を挙げて紹介します。

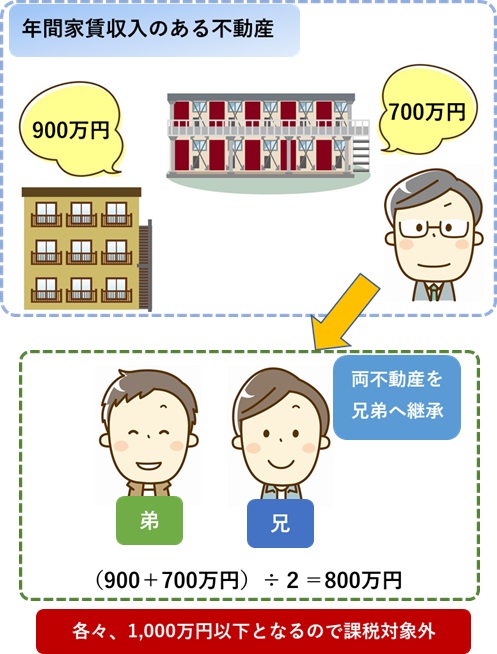

相続した複数の不動産を兄弟で持分割合で分割継承する場合

【条件】

父親(被相続人)から兄弟(2名/相続人)へ、年間賃貸料収入900万円の不動産Aと年間賃貸料収入700万円の不動産Bを相続し、兄弟で持分割合(1/2ずつ)で分割して承継した

この場合、共有名義の不動産の課税売上高は1600万円((A)900万円+(B)700万円)となります。

この1600万円を兄弟で持分割合(1/2ずつ)で分けるということなので、兄弟それぞれの課税売上高は800万円となり、納税義務は発生しません。

参照元:消費税法施行令第二十一条(相続があつた場合の納税義務の免除の特例)

ただし、課税売上高が2棟で2000万円を超えていた場合は、1/2で分割しても1000万円を超えるため、兄弟とも納税義務が発生します。

なお、相続時の共有持分の決め方などについては以下の記事で詳しく解説していますので、参考にしてください。

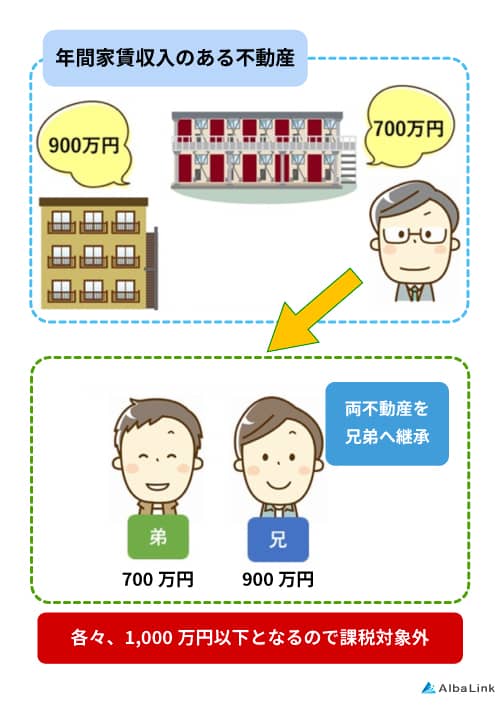

相続した複数の不動産を1棟ずつ相続した場合

【条件】

父親(被相続人)から兄弟(2名/相続人)へ、年間賃貸料収入900万円の不動産Aと年間賃貸料収入700万円の不動産Bを相続し、兄が不動産Aを、弟が不動産Bを継承した

この場合、兄弟の課税売上高はそれぞれ900万円と700万円となり、いずれも1000万円未満のため、どちらも納税義務は発生しません。

ただし、A・Bの不動産のどちらか、もしくはともに課税売上高が1000万円を超えていた場合は、兄弟どちらか、もしくは両者ともに納税義務が発生します。

ここまで説明した2例からもわかるように、事業用の不動産を共有で相続した場合、消費税の納税義務が発生するかどうかは被相続人の課税売上高と、相続の仕方によって変わります。

ですから、自身に納税義務があるのかどうかを知りたい場合は、被相続人の課税売上高と、相続した結果、自身の課税売上高はいくらなのかの2点を確認しましょう。

被相続人の課税売上高が1000万円未満の場合は相続の仕方に関わらず、納税義務は発生しませんが、1000万円を超えている場合は相続の仕方によって、納税義務が発生する可能性があります。

「毎年の固定資産税が高くて払いたくない」「面倒な不動産の管理から解放されたい」と思っている方も多いのではないでしょうか?

弊社、株式会社Albalinkは個人の買手がつきにくい中古物件の買取を専門に行う不動産買取業者です。

上場企業で弁護士など多くの士業の方とも連携しており、不動産の売却だけでなく、税金の相談にも対応可能です。

不動産や税金のことで悩みがあれば、安心してご相談ください。

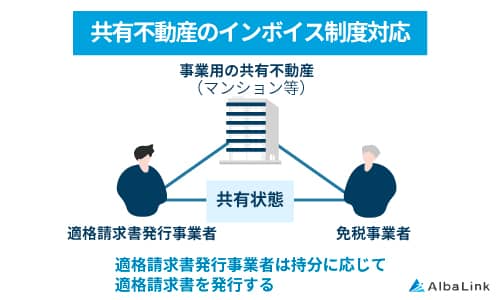

共有不動産のインボイス制度対応について

2023年10月よりインボイス(適格請求書)制度が始まりました。

適用する税率や税額の記載を義務付けた請求書「インボイス(適格請求書)」を保存しておくことで消費税の仕入額控除(売上にかかる消費税から仕入れにかかる消費税を控除すること)を受けることができるようになる制度

では、事業用の不動産を適格請求書発行事業者と、それ以外の事業者(免税事業者)が共有していた場合、適格請求書の発行はどのように発行すればいいのでしょうか。

- 適格請求書発行事業者

- 適格請求書(インボイス)を発行するために、税務署の審査を受けて登録される事業者のこと

- 免税事業者

- 消費税の申告や納付を免除されている事業者のこと。 前々年度の課税売上高が1,000万円以下の事業者が該当する

上記の場合、適格請求書発行事業者は、不動産の所有割合に応じて適格請求書を発行しなくてはいけないと、国税庁では定めています。

参照元:国税庁のインボイスに関するQ&A

ですから、もし自身が事業用の共有不動産を所有しており、適格請求書発行事業者である場合、他の共有者が免税事業者であっても自身の持分に関しては適格請求書を発行するようにしましょう。

なお、適格請求書に必要な記載事項は、国税庁の資料で確認ができます。

まとめ

親などから事業を行っている共有不動産を相続や事業承継した場合、課税期間に係る基準期間における課税売上高が1,000万円を超えると、相続人に消費税が課税されます。

納税義務の発生有無は、相続人の基準期間における課税売上高だけでなく、被相続人の基準期間における課税売上高によっても変わってきます。

被相続人の課税売上高によっては、相続人が相続時に事業を行っていなくても、納税義務が発生する場合があります。

また、事業用の不動産を共有名義で所有しており、自身が適格請求書発行事業者の場合は、共有者が免税事業者であっても、自身の持分に関しては適格請求書(インボイス)を発行する必要があります。

とはいえ、共有不動産の納税義務やインボイスに関しては、一般の方が自身で判断するのは難しい面もあるため、不明点がある場合は早めに税理士などの専門家に相談するようにしましょう。

なお、もし、共有持分の税金の支払い・管理の手間などの負担にお悩みの方は、弊社AlbaLink(アルバリンク)までご相談ください。

税理士・司法書士・弁護士など、各専門家と連携がある弊社であれば、トラブルのない共有持分の買取に対応できます。

実際に、共有持分をはじめとした権利関係が複雑な不動産を取り扱っており、口コミでも多くの感謝の声をいただいております。

無料相談・無料査定のみの問い合わせも大歓迎ですので、いつでもお気軽にお問い合わせください。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら