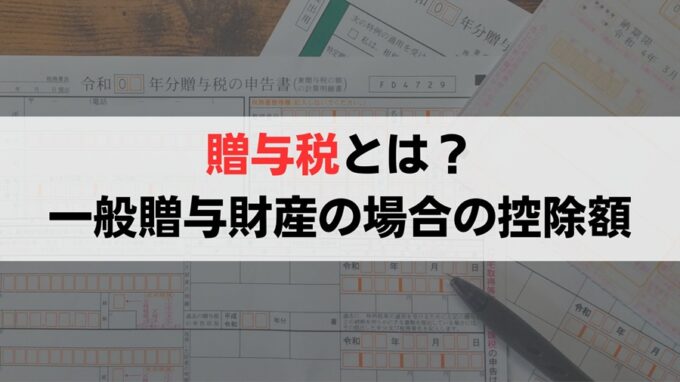

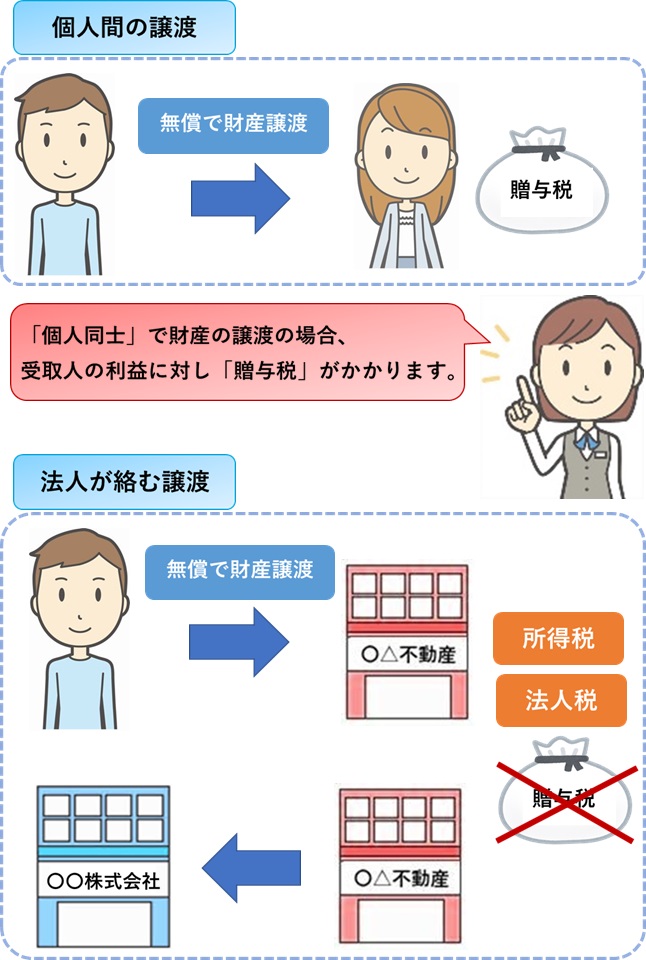

贈与税とは利益供与に対する税金

贈与税は、何といっても税率の高さが特徴の税金で、「タダで利益を得るのは許しません!」という強い意思? を感じますよね。

| 贈与額(基礎控除後) | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | なし |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

※一般贈与財産の場合

贈与税には、基礎控除として年間110万円(暦年課税の場合)が認められているため、実際の贈与額から110万円を引いた金額に対して贈与税がかかってきます。

【500万円の贈与があった場合】

基礎控除後の贈与額:(500万円-110万円)=390万円

贈与税額:390万円×20%-25万円=53万円

【1,000万円の贈与があった場合】

基礎控除後の贈与額:(1,000万円-110万円)=890万円

贈与税額:890万円×40%-125万円=231万円

500万円の贈与と1,000万円の贈与を比較すると、税額は跳ね上がっていることがわかります。

どうにかして、高い贈与税を抑えなければ、リフォームどころの話ではありません。

共有持分を所有・取得・譲渡(売却・贈与)した場合の税金については、以下の記事で詳しく解説しています。

共有名義とリフォーム資金の関係

共有名義の家をリフォームするときは、共有持分の割合とリフォーム資金の負担比率が一致しなければ、持分割合よりも利益のあった側に贈与があったと扱われます。

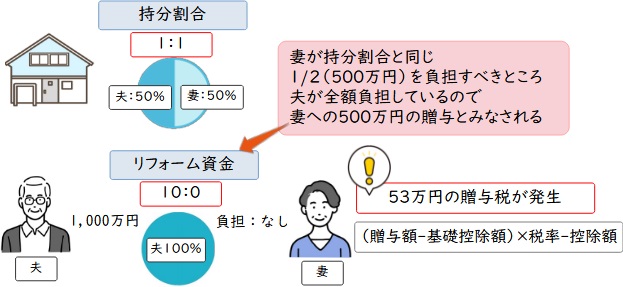

例として、次の条件でリフォームが行われたとします。

| 夫婦の持分割合 | 夫1/2、妻1/2 |

|---|---|

| リフォーム代金 | 1,000万円 |

本来は、持分割合に応じて、夫と妻の両方が500万円ずつ負担してリフォームしなくてはならないため、それぞれ500万円に満たない金額が贈与税の対象です。

夫婦の一方が全額負担

夫が1,000万円の全額を負担すると、持分1/2の妻は夫から500万円の贈与を受けたことになります。

夫婦の両方が負担

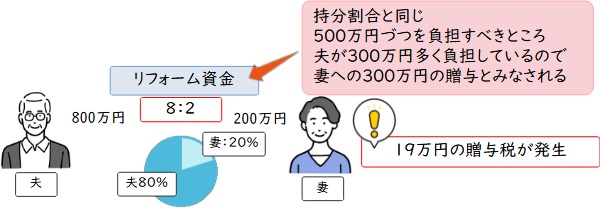

夫が800万円、妻が200万円の負担をすると、持分1/2の妻は500万円から200万円を引いた、300万円の贈与を夫から受けたことになります。

夫婦の一方の親が全額負担

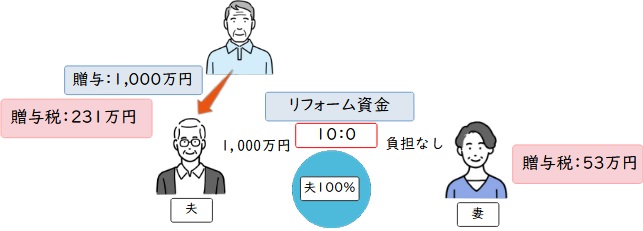

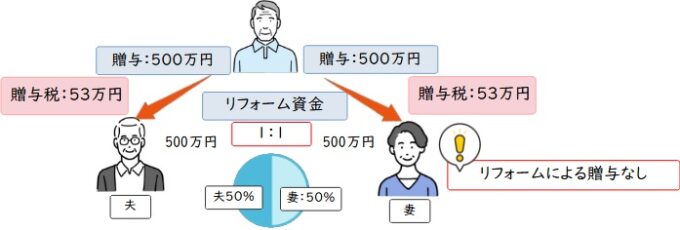

夫の親が1,000万円を出してくれたとしましょう。この時、贈与関係は次の二通り考えられます。

夫の贈与税=(1,000万円-110万円)×40%-125万円=231万円

妻の贈与税=(500万円-110万円)×20%-25万円=53万円

夫の贈与税=(500万円-110万円)×20%-25万円=53万円

妻の贈与税=(500万円-110万円)×20%-25万円=53万円

このように、1,000万円の全額を夫に贈与してしまうと、さらにリフォームで夫から妻への贈与が発生して、トータルの贈与税が増えてしまいます(①)。

夫と妻の持分割合に合わせて贈与すると、夫への贈与額が500万円に減るばかりか、リフォームでの贈与も発生せず、贈与税を節税することが可能です(②)。

夫婦の両方の親が負担

夫婦の両方の親がリフォーム資金を負担して、なおかつ持分割合と異なる場合を考えてみます。

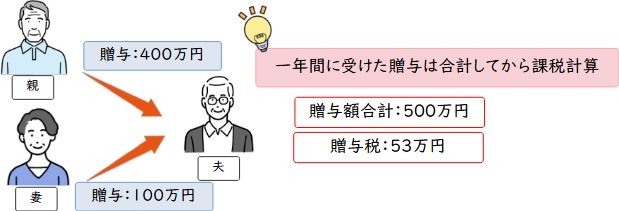

例えば、夫親が400万円を夫に、妻親が600万円を妻に贈与しました。

この場合、夫は夫親からの贈与400万円に加え、負担すべきリフォーム代金500万円との差額100万円を妻から贈与されたことになり、合計の贈与額が500万円です。

注意したいのは、夫親から贈与400万円と、リフォームによる妻からの贈与100万円が合計される点です。贈与税は、贈与を受けた人ごとに課税され、一人が受けた贈与の年間合計額が課税対象です。

妻は妻親から贈与された600万円に対して課税されます。

ちなみに、妻親が妻へ贈与する600万円を、夫100万円・妻500万円に変更すると、夫と妻の両方が500万円の贈与を受けることになり、リフォームでの贈与がなくなって贈与税は減ります(前記②と同じ)。

妻の贈与税=(妻親500万円-110万円)×20%-25万円=53万円

ほんの少しの工夫でも、贈与税は減らすことができますので参考にしてください。

リフォームによる贈与税の回避

ここまで、リフォーム資金の負担を持分割合に合わせると、贈与税が減ることを説明してきましたが、贈与税そのものを無くすことはできないのでしょうか?

贈与税を回避または減らすためには、リフォーム資金の分配だけでは不十分です。

いくつか方法を説明しますので、最も税金が減る方法を選択できるようにしましょう。

先ほどの前提条件に、家の現在価格500万円を追加します。

| 家の価格 | 500万円 |

|---|---|

| 夫婦の持分割合 | 夫1/2、妻1/2 |

| リフォーム代金 | 1,000万円 |

持分割合が1/2ずつの共有なので、夫と妻の両方が500万円ずつ負担してリフォームしなければ、贈与税が発生するのは同じです。

リフォーム前に持分移転

リフォーム資金の負担を持分割合に合わせるのではなく、持分割合をリフォーム資金の負担に合わせると、現金による贈与が発生しません。

その代わり、持分の移転が贈与または譲渡になるのですが、持分移転によって発生する贈与税または譲渡所得税、不動産取得税、登録免許税、司法書士報酬などを考慮して、どの方法を使うか見極める必要があります。

なお、持分移転登記の流れや費用については、以下の記事で詳しく解説していますので、ご確認ください。

夫が1,000万を全額負担

妻の持分1/2を、夫に全部移転しますので、妻から夫へ500万円×1/2=250万円の贈与です。

譲渡にすると贈与税はありませんが、夫はリフォーム代金と別に、持分買取の250万円を用意しなければなりません。

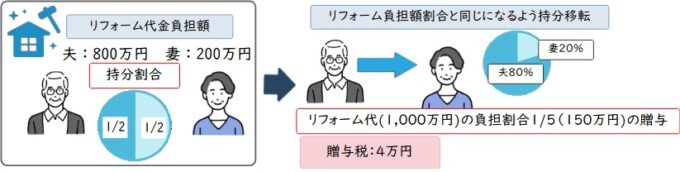

夫が800万を負担、妻が200万を負担

リフォーム費用の負担割合である夫4:妻1と、同じ持分割合となるように持分移転します。

夫の持分割合を1/2から4/5、妻の持分割合を1/2から1/5にするため、妻から夫へ3/10の持分移転を行います。500万円×3/10=150万円の贈与です。

譲渡にすると贈与税がなくなるとはいえ、税額が少ないのでどちらでも大差ないでしょう。

夫の親が1000万を負担

前提からは外れますが、夫婦の共有名義ではなく夫の単独名義だと仮定して、リフォーム資金1,000万円を、夫の親が全額出すパターンで考えてみます。

親の家を子供がリフォームする逆のケースでも同じですが、持分の移転は贈与ではなく譲渡で行います(110万円以下の贈与と組み合わせても良い)。

最初に、夫から夫親へ持分2/3を移転させます。持分を2/3とするのは、家の価格500万円とリフォーム代金1,000万円を加えた1,500万円に対して、リフォーム代金1,000万円が2/3だからです。

しかし、リフォーム前なので、持分2/3の価格は500万円×2/3=333万円です。

次に、夫親がリフォームをすると、1,000万円のうち夫の持分1/3=333万円は夫の利益となるため、事前に移転した持分2/3の価格333万円に充てることができます。

つまり、夫は持分2/3を333万円で親に売却した後、夫が333万円の負担、夫親が667万円の負担でリフォームするのと結果は変わらず、利益供与がないので贈与にはなりません。

ただし、譲渡の場合は、譲渡所得税が発生する場合がありますので注意が必要です。

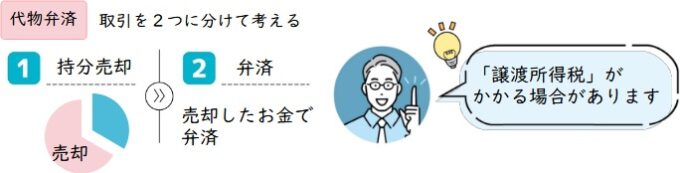

リフォーム後に持分で代物弁済

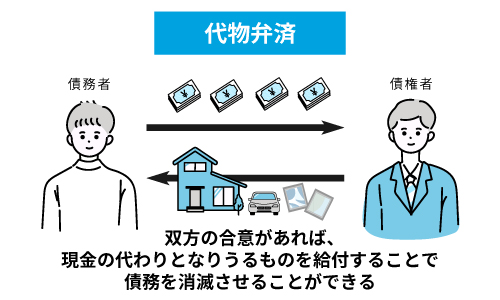

そもそも、贈与とみなされないためには、得た利益の対価を支払う必要があります。

対価の支払いは、必ずしも現金でなくとも構わず、リフォーム後の持分を現金支払いに代えることも可能です(このような方法を代物弁済といいます)。

債権者と債務者の合意により、債務者が本来すべき給付(例えば現金)に代えて、他の物(例えば不動産)を給付することで債務を消滅させること。

代物弁済を使っても、支払い債務と対価が合ってさえいれば贈与になりません。

なお、代物弁済はリフォーム後になりますので、家の価格が500万円から1,500万円へ増加していることに注意してください。

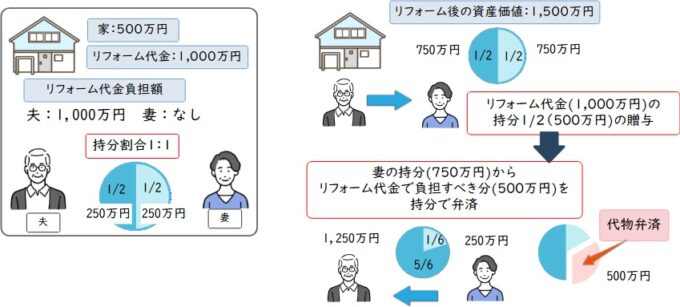

夫が1000万を全額負担

自己負担のない妻は、リフォームで1,000万円×1/2=500万円の利益を受けています。

妻の持分価格は、リフォーム前の250万円から750万円に増加していますので、500万円に相当する持分2/3を、夫へ移転することで代物弁済します。

夫の持分は1/2に1/3を加えた5/6(1,250万円相当)、妻の持分は1/2から1/3を引いた1/6(250万円相当)に変わります。

夫が800万を負担、妻が200万を負担

妻が受けた利益は、負担すべき500万円-自己負担200万円=300万円です。

リフォーム後の300万円に相当する持分1/5を、夫へ移転することで代物弁済します。

夫の持分は1/2に1/5を加えた7/10(1,050万円相当)、妻の持分は1/2から1/5を引いた3/10(450万円相当)に変わります。

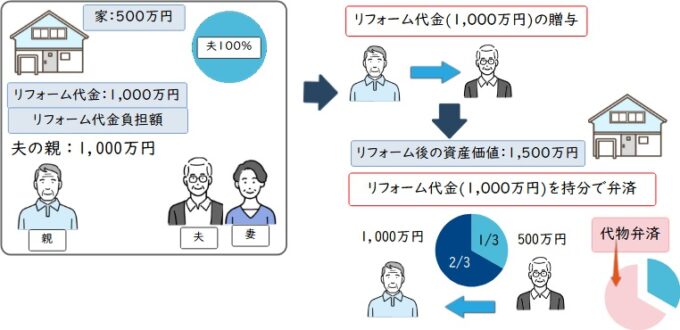

夫の親が1000万を負担

リフォーム前の持分移転と同様に、夫の単独名義で夫の親がリフォーム費用1,000万円を負担したと仮定してみます。

夫が受けた利益は、夫親が負担した1,000万円の全額なので、リフォーム後の価格1,500万円から1,000万円に相当する持分2/3を、夫親へ移転することで代物弁済します。

代物弁済後、夫の持分は1/3(500万円相当)、夫親の持分は2/3(1,000万円相当)です。

代物弁済の注意点

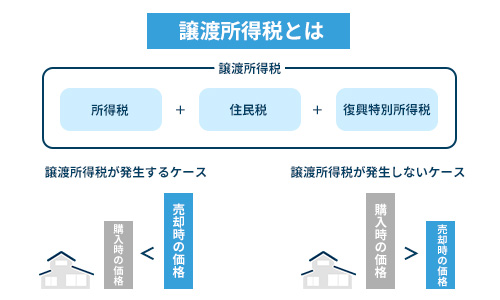

代物弁済は、譲渡所得税がかかる場合があるため注意が必要です。

譲渡所得税とは、不動産の売却益に対して課せられる税金です。

なぜなら、共有持分を代物弁済にあてた場合には、「持分を売却」して、「そのお金で弁済」したと、取引を2つに分けて考えるためです。

上述のリフォーム費用を例に考えてみましょう。

すると、夫の譲渡収入は夫親が負担した1,000万円となります。

しかし、譲渡収入から、取得費500万円と譲渡費用をそのまま差し引いた金額が譲渡所得とはならないため注意が必要です。

なぜなら、取得費の計算は減価償却を考慮する必要があり、計算が複雑になるためです。

譲渡所得税を正確に算出する際には専門家に相談することをおすすめします。

資金貸付による方法

リフォーム資金の提供を、贈与ではなく貸付にします。また、持分移転をしなくて済みますので、家の名義を変えたくない時に使うと良いでしょう。

ただし、夫婦間・親子間のように近い関係での貸付は、実質的に贈与と変わらないことが多く、貸付であることを明確にするポイントがいくつかあります。

- 金銭消費貸借契約を結ぶ

- 貸付であることの証明として、金銭消費貸借契約書を作ります。

いわゆる「ある時払いの催促なし」や「出世払い」は贈与とみなされます。 - 返済記録を残す

- 返済の事実を最も証明しやすいのは、振り込みによる口座の取引履歴です。

財布が一つの夫婦でも、個人用の口座に振り込んで、借り入れと返済の記録を残しましょう。 - 利息について

- 利息を無しにすることは自由ですが、その場合、お金を借りた側に利息分の贈与があったと扱われます。

しかし、仮に1,000万円を年利2%だとしても、贈与税の基礎控除110万円には届きませんので、そこまで神経質にならなくても大丈夫です。

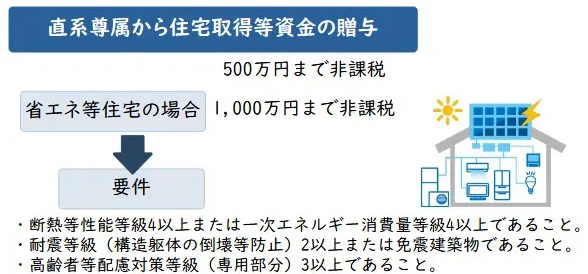

住宅取得等資金の非課税制度を使えるなら贈与でもOK

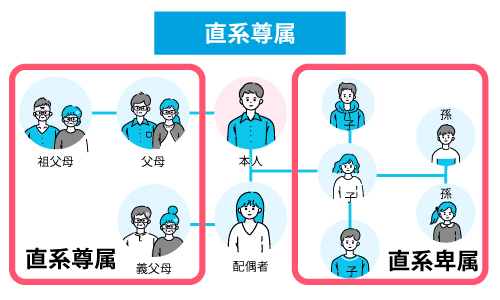

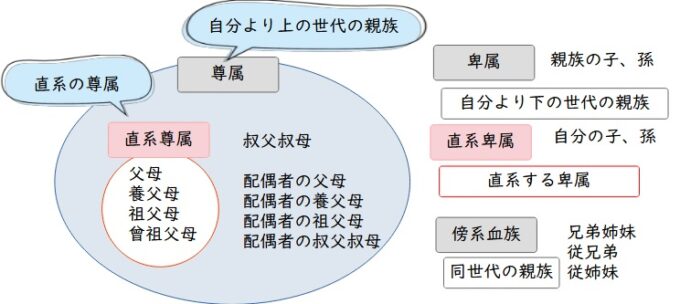

住宅取得資金贈与の特例を使えるケースは限られますが、直系尊属からの住宅資金(新築・購入・増改築)の贈与では、基礎控除110万円と別に一定額までを非課税とする制度があります。

自分から見て父母(養父母を含む)や祖父母など上の世代のこと。子や孫など下の世代は直系卑属と呼びます。

リフォーム資金を親に出してもらう場合は、要件を満たせば非課税制度を使えるのに対して、夫婦間だと使えませんので注意しましょう。

| 期間 | 令和6年1月1日から令和8年12月31日まで |

|---|---|

| 非課税額 | 省エネ等住宅は1,000万円、その他の住宅は500万円 |

| 主な要件 | ・贈与を受けた年の所得が2,000万円以下(床面積50㎡未満では1,000万円以下) ・リフォーム後の床面積が40㎡以上240㎡以下 ・床面積の1/2以上が贈与を受けた人の居住用 ・贈与を受けた人が所有(共有を含む)しており居住していること ・一定の工事(別記)が行われること ・リフォーム工事金額が100万円以上 |

| 主な一定の工事 | ・壁、床、柱など主要構造部に行う大規模な修繕または模様替え ・居間、キッチン、風呂、トイレ、玄関などの床または壁の全部について行う修繕または模様替え ・耐震改修、バリアフリー、省エネ工事 ・給排水管または雨水侵入防止の工事 |

また、非課税制度を使う場合は、翌年の2月1日から3月15日までの間に確定申告が必要となり、一定の工事に該当する証明として、確認済証の写し・検査済証の写し・増改築等工事証明書などを添付します。

その他、詳細については国税庁のホームページ等でご確認ください。

参照元:国税庁「No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税」

なお、この非課税制度は延長された経緯がありますので、今後も延長される可能性はあります。

住宅ローン減税とリフォームローンの利用

最後になりますが、リフォーム資金を借りる場合について触れておきます。

リフォーム資金の借り入れに対しても住宅ローン減税は適用できますが、ローン名義人が住宅の所有者(共有名義を含む)かつ居住していなければ使えません。

参照元:国税庁|No.1212 一般住宅の新築等をした場合(住宅借入金等特別控除)

また、リフォームローンにおいても、多くの金融機関では住宅の所有者(共有者)または居住者でなければ、融資対象としていないようです。

したがって、贈与税の回避を前提に、リフォームローンで資金を借り入れ、さらに住宅ローン控除まで受けるとしたら、リフォーム前(リフォームローンを申し込む前)に持分を移転する方法しか使えないことになります。

もちろん、自分の家を自分でリフォームするのなら、リフォームローンも住宅ローン減税も使えるのですが、親がローンで借りて子供の家をリフォームする場合、子供がローンで借りて親の家をリフォームする場合は気を付けましょう。

まとめ

本記事では、共有名義不動産をリフォームするときの夫婦間の贈与税について、以下の内容をお伝えしました。

- 贈与税はとにかく税率が高いので何とかして回避

- リフォーム前の持分を資金負担と合わせれば現金の贈与が起こらない

- リフォーム後に持分で代物弁済すると贈与にならない

- リフォーム資金を当事者間の貸付にすると贈与にならない

- 住宅ローン減税やリフォームローンを使いたいなら事前に持分移転する

なるべく贈与が発生しないように、家の所有者・共有者が自己資金でリフォームするとベストなのは言うまでもないですが、どうしても資金が足りないことはありますよね。

家の所有者・共有者以外がリフォーム資金を出すときは、現金の贈与で高い贈与税を支払うのではなく、紹介したいずれかの方法で贈与税を減らすか無くしましょう。

なお、共有名義不動産をリフォームするか住み替えするかで悩んでいる方は、専門の買取業者への売却も検討してみてください。

専門の買取業者は平均1ヶ月〜1週間程度で共有持分・共有不動産の買取に対応できるため、スムーズに資金調達がしやすいからです。

なお、弊社AlbaLink(アルバリンク)は、共有不動産・共有持分に強い専門の買取業者です。

共有持分をはじめとした訳あり不動産を適正価格で買い取っており、これまでご利用いただいたお客様からも多くの感謝の声をいただいております。

過去には、一般の不動産業者が取り扱わない訳あり物件専門の買取業者としてフジテレビの「newsイット!」にも紹介されました。

無料査定・無料相談は随時受け付けておりますので、いつでもお気軽にご相談ください。

もちろん、査定・相談のみの問い合わせも大歓迎です。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

-150x150.jpg)

相談・査定はこちら

相談・査定はこちら