小規模宅地等の特例は区分が4つある

小規模宅地等の特例は、亡くなった土地の所有者(以下、被相続人とします)が、生前に土地をどのように利用していたかによって、以下の4つの区分に分かれます。

- 特定居住用宅地等

- 特定事業用宅地等

- 特定同族会社事業用宅地等

- 貸付事業用宅地等

大前提として、特例対象は建物または構造物の敷地として使われている場合に限られ、更地は対象外であることに注意しましょう。

以降で、それぞれの区分を簡単に説明しますが、被相続人と「生計を一にする」という用語が何度か出てきますので、先に説明しておきます。

「生計を一にする」とは、簡単に言えば家計が一緒ということです。

同居・別居は問われません。

典型例を挙げると、単身赴任のサラリーマンと離れて暮らしている配偶者や子供は、生計が一であると言えますし、進学して独り暮らしをしている子供も、親が学費負担や仕送りをしていれば、生計が一であると扱われます。

なお、小規模宅地の特例の概要については、以下の記事でも詳しく解説しています。

特定居住用宅地等

特定居住用宅地等は、被相続人本人が居住していた住宅の敷地と、生計を一にする親族が居住していた住宅の敷地が対象です。

特定居住用宅地等には、被相続人の配偶者が取得する場合を除き、相続税の申告期限までの所有と居住、または所有の継続要件があります。

| 対象の宅地 | 取得者 | 継続要件 | 限度面積 | 減額割合 |

|---|---|---|---|---|

| 被相続人の居住用 | 配偶者 | なし | 330㎡ | 80% |

| 同居の親族 | 申告期限まで所有かつ居住 | |||

| 別居の親族(別記) | 申告期限まで所有 | |||

| 被相続人と生計を一にする親族の居住用 | 配偶者 | なし | ||

| 居住していた被相続人と生計を一にする親族 | 申告期限まで所有かつ相続開始前から申告期限まで居住 |

注意点として、被相続人と別居の親族が、被相続人の居住用宅地を取得する場合には、次の全ての要件を満たさなくてはなりません。

- 被相続人の配偶者および被相続人と同居の法定相続人がいないこと

- 相続開始前3年以内に、被相続人と別居の親族本人、本人の配偶者、本人と3親等内の親族、本人の同族会社が所有する家屋(被相続人の居住用を除く)に居住したことがないこと

- 相続開始時に居住している家屋を過去に所有していたことがないこと

- 相続税の申告期限まで被相続人の居住用宅地を所有していること

これらの要件は、通称「家なき子特例」と呼ばれるもので、該当する例としては、成人して被相続人の家を出た子供が、近親者や同族会社以外の賃貸物件に住み続けていた(マイホームを持っていない)場合が考えられます。

特定事業用宅地等

被相続人の事業用または被相続人と生計を一にする親族の事業用に使われていた土地で、不動産貸付事業、駐車場業、自転車駐車場業ならびに準事業(事業とは言えない規模で行われる不動産の貸付け)を除くものが、特定事業用宅地等の対象です。

| 対象の宅地 | 取得者 | 継続要件 | 限度面積 | 減額割合 |

|---|---|---|---|---|

| 被相続人の事業用 | 親族 | 申告期限までに事業を引き継ぎ申告期限まで所有かつ事業を継続 | 400㎡ | 80% |

| 被相続人と生計を一にする親族の事業用 | 事業をしていた親族 | 申告期限まで所有かつ相続開始前から申告期限まで事業を継続 |

特定事業用宅地等は、相続開始前3年以内に開始された事業で使われている土地には原則適用されません。これは、相続直前に事業を開始することで、特定事業用宅地等を狙った相続税対策を防止するために設けられた制限です。

ただし、一定以上の規模(土地の上にある資産が土地の価額に対して15%以上)で行われている事業については、必ずしも相続税の軽減が目的とは言えないため、相続開始前3年以内の要件から外されています。

特定同族会社事業用宅地等

特定同族会社とは、被相続人および被相続人の親族その他被相続人と特別な関係にある個人・法人の保有する株式または出資額の合計が、5割を超えている法人をいいます。

特定同族会社の事業用に使われている土地で、不動産貸付事業、駐車場業、自転車駐車場業ならびに準事業を除くものが、特定同族会社事業用宅地等の対象です。

| 対象の宅地 | 取得者 | 継続要件 | 限度面積 | 減額割合 |

|---|---|---|---|---|

| 特定同族会社の事業用 | 申告期限において役員の親族 | 申告期限まで所有かつ特定同族会社の事業用に使用 | 400㎡ | 80% |

特定同族会社事業用宅地等で特徴的なのは、敷地の取得者が申告期限において役員(株式の保有や出資は問われない)の親族に限られている点です。

他にも、建物所有者の違いや家賃・地代の有無によって変わりますので、該当するかどうかは税理士等の専門家に相談することをおすすめします。

土地の一部が特定同族会社事業用宅地等のケース

被相続人が自宅の1階部分を同族会社にオフィスとして賃貸し、2階部分を被相続人と配偶者の居住用スペースとして利用しているケースもあります。

この場合、特定居住用宅地等・特定同族会社事業用宅地等の併用が可能です。

オフィス部分は、特定同族会社事業用宅地等の限度割合400㎡・居住部分は特定居住用宅地等の限度割合330㎡まで特例が適用されます。

貸付事業用宅地等

貸付事業とは、不動産貸付事業、駐車場業、自転車駐車場業ならびに準事業のことです。

貸付事業用の土地は、減額割合の大きい特定事業用宅地等・特定同族会社事業用宅地等が適用されないので、貸付事業用宅地等の適用を受けられるかどうかがポイントになります。

| 対象の宅地 | 取得者 | 継続要件 | 限度面積 | 減額割合 |

|---|---|---|---|---|

| 被相続人の貸付事業用 | 親族 | 申告期限までに貸付事業を引き継ぎ申告期限まで所有かつ貸付事業に使用 | 200㎡ | 50% |

| 被相続人と生計を一にする親族の貸付事業用 | 貸付事業をしていた親族 | 申告期限まで所有かつ相続開始前から申告期限まで貸付事業に使用 |

貸付事業用宅地等においても、相続開始前3年以内に開始された貸付事業で使われている土地には原則適用されません。

ただし、被相続人や被相続人と生計を一にする親族が、相続開始まで3年を超えて準事業を除く貸付事業を行ってきた場合は適用されます。

なお、貸付事業用宅地等は、土地活用において「貸す」という重要な活用方法であるにもかかわらず、他の区分と比べて限度面積・減額割合がいずれも小さいです。

しかし、一般に貸付事業は人口が多く地価の高い地域で行われるため、200㎡・50%の減額でも大きな評価減になる可能性はあるでしょう。

例えば、郊外に自宅を持ち、中心市街地で貸付事業を行っている被相続人の場合、自宅の敷地(330㎡・80%減額)よりも、地価の高い貸付事業用の土地(200㎡・50%減額)のほうが、大きな評価減を受けられるかもしれません。

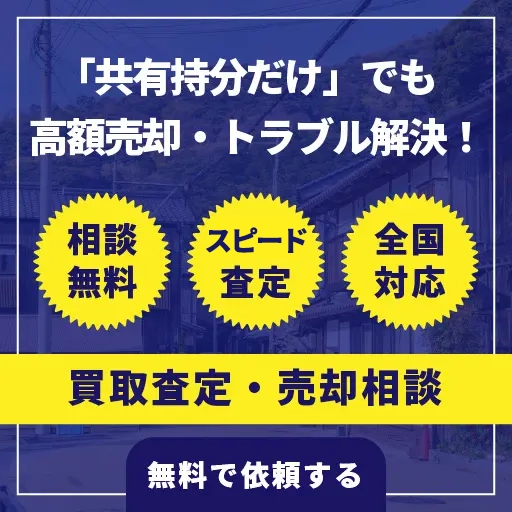

特例を使った評価額の計算式

小規模宅地等の特例は、対象となる土地の価額(相続税路線価×土地の面積または固定資産税評価額×倍率)に対し、特例の限度面積までを減額するものです。

例えば、被相続人の住宅の敷地が300㎡、その価額が3,000万円だとすると、特例適用で80%減額され、評価額は600万円まで減ります。

土地の用途:被相続人の住宅の敷地(特定居住用宅地等、限度面積330㎡)

土地の面積と価額:300㎡、3,000万円評価減=3,000万円×80%=2,400万円

評価額=3,000万円-2,400万円=600万円

このように、限度面積以内であれば、土地全体が評価減の対象となるため計算は容易です。

土地が限度面積より広い場合

限度面積を超える土地に特例を適用させるときでも、限度面積までしか減額されません。

したがって、「土地の価額×限度面積÷土地の面積×減額割合」が評価減となります。

土地の用途:被相続人の居住用(限度面積330㎡、減額割合80%)

土地の面積と価額:400㎡、4,000万円評価減=4,000万円×330㎡÷400㎡×80%=2,640万円

評価額=4,000万円-2,640万円=1,360万円

特例を適用できる土地が複数ある場合

複数の土地に特例を適用できる場合は、同じ区分の特例を適用できるケースと、複数の土地に異なる区分の特例が適用できるケースで別の計算方法になります。

同じ区分の特例を適用できるケース

同じ区分の特例は、合計面積が限度面積に達するまで適用できます。

その際、各土地の面積比率と、特例適用する面積比率が同じである必要はありません。

A土地とB土地の用途:被相続人の事業用(限度面積400㎡、減額割合80%)

A土地の面積と価額:300㎡、6,000万円(20万円/㎡)

B土地の面積と価額:200㎡、2,000万円(10万円/㎡)

AとB、2つの土地を比べると、Aのほうが地価は高いので、Aの全体300㎡に特例を適用し、限度面積までの残り100㎡をBに適用させると、最大の評価減を受けられます。

A土地の評価額=6,000万円-6,000万円×80%=1,200万円

B土地の評価額=2,000万円-2,000万円×100㎡÷200㎡×80%=1,200万円

A+Bの評価額=1,200万円+1,200万円=2,400万円

逆に、地価の安いB土地の全体200㎡に特例を適用し、限度面積までの残り200㎡をAに適用させた場合、評価減が小さくなって損をします。

A土地の評価額=6,000万円-6,000万円×200㎡÷300㎡×80%=2,800万円

B土地の評価額=2,000万円-2,000万円×80%=400万円

A+Bの評価額=2,800万円+400万円=3,200万円

異なる区分の特例を適用できるケース

異なる区分の特例ができるケースでは、どの区分が適用されるかによって限度面積が変わります。

- 貸付事業用宅地等の適用がない場合

- 特定居住用宅地等の330㎡に加え、特定事業用宅地等と特定同族会社事業用宅地等を合計した400㎡、併せて最大730㎡まで特例を適用できます。

- 貸付事業用宅地等の適用がある場合

-

- 特定居住用宅地等の面積×(200/330)

- 特定事業用宅地等・特定同族会社事業用宅地等の合計面積×(200/400)

- 貸付事業用宅地等の面積

これらの合計面積が200㎡以下でなくてはなりません。

上記のように、貸付事業用宅地等の適用がある場合は、最適な選択が難しくなってきますので、税理士等に相談してシミュレーションしてもらいましょう。

なお、弊社AlbaLink(アルバリンク)では税理士と提携しており、税金から売却のご相談までワンストップで対応可能です。

共有持分のある土地に関して何かしらのお悩みを抱えている方は、お気軽に弊社までご相談ください。

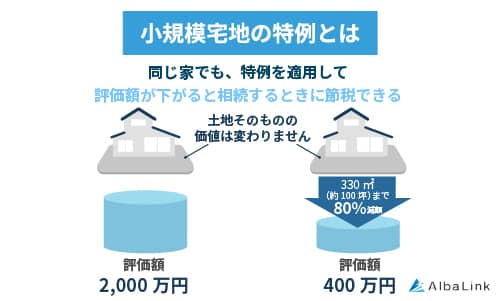

持分割合と土地の利用状況が異なる場合

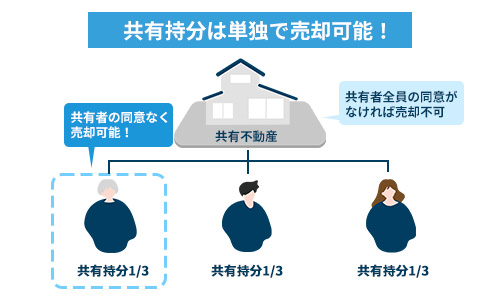

土地が共有であるとき、持分割合と土地の利用状況が異なると、小規模宅地等の特例の適用には注意を要します。

複数人で所有している不動産において、各共有者がもつ権利の割合を「共有持分」または「持分割合」と言います。

例として、次のような持分割合と土地の利用状況を考えてみましょう。

土地の用途:被相続人の住宅200㎡と賃貸アパートの敷地300㎡

土地の面積と価額:500㎡、5,000万円

被相続人の持分割合:1/2

土地の利用状況は住宅(居住用)が2/5、賃貸アパート(貸付事業用)が3/5であるのに対し、被相続人の持分割合は1/2です。

被相続人の持分割合に相当する土地の面積は250㎡ですが、この250㎡の範囲で自由に特例の区分を適用できるわけではありません。

持分割合は、土地の全体に及んでいるため、住宅の敷地の1/2(100㎡)が特定居住用宅地等に該当、賃貸アパートの敷地の1/2(150㎡)が貸付事業用宅地等に該当します。

なお、共有名義・共有持分の概要については、以下の記事で詳しく解説しています。

建物の違いによる注意点

小規模宅地等の特例に該当する土地であっても、どのような建物の敷地で使われているかによって、特例の適用になるかどうか変わることがあります。

この章では、以下4つの建物の特例の適用について解説します。

- 戸建ての二世帯住宅

- 居住用マンション

- 併用住宅(店舗・事務所)

- 賃貸アパート・マンション

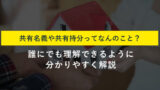

戸建ての二世帯住宅

二世帯住宅では、区分所有登記されていると、特例が原則適用されません。

区分所有登記されていない二世帯住宅においては、内部で繋がっている構造(非分離型)と分離されている構造(完全分離型)に分かれますが、一棟の建物と判断できる二世帯住宅なら、どちらも特例を使うことは可能です。

区分所有登記されておらず、親子で共有名義の二世帯住宅も特例を使えます。

なお、二世帯住宅の売却方法について知りたい方は、以下の記事をご参照ください。

居住用マンション

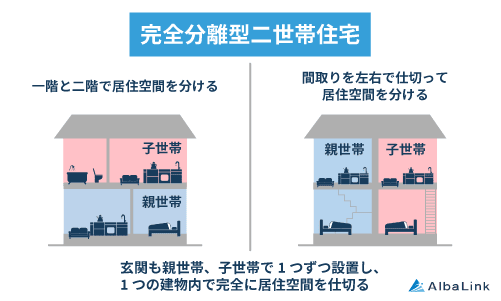

居住用マンションでは、建物が区分所有されているのに対して敷地は一つしかありませんから、区分所有者全員が一つの敷地を共有している状態です。

そのため、各区分所有者が敷地を利用する権利(敷地利用権)は敷地権として登記されるのですが、敷地は共有なので、専有部分の床面積の割合に応じて敷地権の割合が登記されます。

敷地利用権と敷地権

区分所有されているマンションでは、建物の専有部分(区分所有権)と、敷地を利用する権利(敷地利用権)を分離して処分することが一般的に禁じられており、専有部分と分離できない敷地利用権のことを敷地権と呼びます。

したがって、特例が適用されるのは、居住用マンションの敷地に敷地権の割合を乗じた部分ということになります。

なお、以下の記事ではマンションを共有名義で所有するリスクと解消方法について解説しています。

併せて参考にしてください。

併用住宅(店舗・事務所)

次のように、1階部分が被相続人の事業用店舗、2階部分が被相続人の居住用住宅である建物の敷地を考えてみます。

土地の用途:店舗併用住宅の敷地

土地の面積:400㎡

1階店舗の床面積:300㎡

2階住居の床面積:200㎡

この場合、1階店舗の床面積300㎡は建物の総床面積500㎡の3/5、2階住居の床面積200㎡は建物の総床面積500㎡の2/5となり、床面積の割合に応じて、各特例区分に該当する面積が決まります。

特定事業用宅地等:400㎡×1階店舗300㎡÷総床面積500㎡=240㎡

特定居住用宅地等:400㎡×2階住居200㎡÷総床面積500㎡=160㎡

もっとも、敷地の相続人がそれぞれの特例区分における要件をクリアしていないと、特例を適用させることはできません。

例えば、被相続人の配偶者が敷地を相続したとして、特定居住用宅地等の160㎡は特例を使えますが、その配偶者が被相続人の事業を引き継いでいなければ、特定事業用宅地等の240㎡は特例を使えないことになります。

賃貸アパート・マンション

賃貸アパート・マンションは不動産貸付業なので、その敷地(マンションでは敷地権の割合に応じた部分)は貸付事業用宅地等に該当します。

ただし、賃貸物件では空室があっても敷地の全体に特例を適用できるかどうかが問題となります。

この点、空室が一時的なものに過ぎず、入居者の募集が行われ随時入居可能な状態であれば、空室でも貸付事業に敷地が使われていたとする扱いです。

つまり、貸付事業としての継続性が重要なのであって、入居の事実が必要なのではありません。

共有名義・遺産共有の土地に特例を使う事例

ここでは、多くの人が特例を使うと思われる居住用の敷地について、共有との関係を説明します。

相続前に土地が共有の場合には、被相続人の共有持分のみ相続対象となりますから、被相続人の持分割合に相当する敷地のうち、居住用に使われている部分を考えるだけで済みます。

一方、相続後に土地が共有になった場合は、相続人によって特例の適用要件が異なってきますので、誰がどのように相続するのか検討しなくてはなりません。

共有名義不動産における相続税対策については、以下の記事で詳しく解説しています。

被相続人と配偶者の共有名義

土地の用途:被相続人、配偶者の居住用

土地の面積:200㎡

相続前の持分割合:被相続人が1/2、配偶者が1/2

相続人:配偶者が被相続人の持分を全て相続

被相続人の持分割合1/2に相当する敷地面積200㎡×1/2=100㎡に特例を適用できます。

配偶者には継続要件がありませんので、最も簡単なケースだと言えるでしょう。

被相続人と子供の共有名義

土地の用途:被相続人、同居の子供Aの居住用

土地の面積:200㎡

相続前の持分割合:被相続人が1/2、子供Aが1/2

相続人:子供Aが被相続人の持分1/2を全て相続

被相続人の持分割合1/2に相当する敷地面積200㎡×1/2=100㎡に特例を適用できますが、配偶者と違って同居の子供Aには継続要件があります。

子供Aが特例を適用するためには、相続税の申告期限まで居住を継続し、なおかつ敷地を所有していなければなりません。

配偶者と子供の相続による共有

土地の用途:被相続人、配偶者、同居の子供Bの居住用

土地の面積:200㎡

相続人と相続後の持分割合:配偶者が1/2、同居の子供Bが1/2

配偶者と子供B(継続要件あり)は、いずれも200㎡×1/2=100㎡ずつ相続することになり、どちらにも特例を適用できます。

注意したいのは、敷地面積が特定居住用宅地等の限度面積330㎡を超える場合です。

仮に、敷地の面積が2倍の400㎡だとすると、配偶者と子供Bは200㎡ずつ相続しますが、限度面積330㎡を超えているため、誰がどのくらいの面積に特例を適用させるのかは当事者が決めます。

配偶者には、1億6千万円または法定相続分の控除が認められていることを踏まえると、子供Bが相続した200㎡の全部に特例を適用して、残りの130㎡を配偶者としたほうが、節税になるかもしれません(相続全体で考える必要があります)。

子供同士の相続による共有

土地の用途:被相続人(配偶者は他界)、同居の子供Cの居住用

土地の面積:200㎡

相続人と相続後の持分割合:同居の子供Cが1/2、別居の子供Dが1/2

別居の子供Dが特例を適用できる要件の一つに、被相続人の配偶者および被相続人と同居の法定相続人が「いないこと」があります。

子供C(継続要件あり)は、被相続人と同居する法定相続人に該当しますので、子供Dは特例を使えません(仮に子供Cが被相続人の配偶者でも同じです)。

したがって、子供Cが相続した200㎡×1/2=100㎡のみ特例を適用できます。

相続した土地の共有関係を解消するには共有持分の売却がおすすめ

ここまで、小規模宅地等の特例を使えば相続税を抑えられることについて解説してきました。

しかし、不動産の共有には「自由に活用できない」などのリスクがあり、共有者間でのトラブルにつながりかねません。

もし相続した土地の共有状態をいち早く解消したいなら、自分の共有持分のみを売却するのも選択肢のひとつです。

共有名義の土地全体を売却するには共有者全体の同意がなければなりませんが、共有持分だけなら自由に売却できるためです。

ただし、共有持分を売りたいと考えても、一般の不動産業者では取り扱ってはくれません。

購入しても不動産全体を自由に使えるようにはならない共有持分を買いたいと考える個人の方はまずいないからです。

そのため、共有持分を売却したいなら、専門の買取業者に依頼することをおすすめします。

弊社Albalinkは訳アリ物件専門の買取業者として、他社では断られるような複雑に利権が絡まる共有持分を多数買い取ってきました。

実際、弊社は下記のように全国各地の共有持分を買い取っており、中には1000万円以上で買い取ったこともあります。

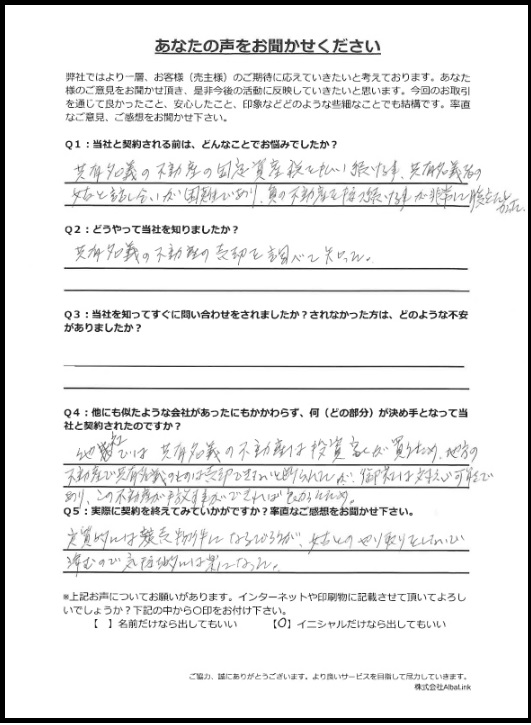

ただ、上記のような買取事例だけを見せられてもピンとこない方もいるでしょう。

そこで、弊社が共有持分を買い取ったお客様からいただいた、直筆のメッセージも紹介します。

引用元:お客様の声(Albalink)

このお客様は共有者である親族と折り合いが悪く、話し合いができる関係ではありませんでした。

そのため、弊社が共有持分を買い取ったことで「(共有者と)やり取りをしなくて済むようになり、気持ちが楽になった」というメッセージをお寄せくださいました。

上記のお客様以外にも、弊社に物件の買取依頼をしていただいたお客様からは「肩の荷が下りた」「もっと早く依頼すれば良かった」といった感謝の言葉を多数いただいております(下記Google口コミ参照)。

また、弊社はお客様からの評価が高いだけでなく、不動産買取業者としては数少ない上場企業でもあり、社会的信用も得ています。

信頼できる買取業者に安心して共有持分を売却し、共有関係から解放されたい方はぜひ一度弊社の無料買取査定をご利用ください(売却前提の問い合わせでなくても構いません)。

まとめ

単独名義でも共有名義でも、被相続人が所有しており特定の用途で使われている土地は、その相続人が要件を満たせば小規模宅地等の特例で評価減を受けられます。

しかしながら、人生に何度もあるわけではない相続において、正しく制度を理解するのは大変ですし、どの土地を誰が相続すれば最も相続税が減るのか見極めるのは、相続財産・相続人が増えるほど難しいです。

税務署は、申告内容さえ間違っていなければ、納税者に有利かどうかなどアドバイスしてくれません。

最適な相続方法や相続税の計算は、専門家に相談して少しでも納税額を減らしましょう。

なお、共有持分の相続・所有にお困りでしたら、弊社AlbaLink(アルバリンク)までお問い合わせください。

弊社AlbaLink(アルバリンク)は、共有持分の買取に対応している専門の買取業者であり、弁護士などの専門家と連携をとりながら、トラブルのない買取を実現できます。

これまでも共有持分をはじめとした問題を抱えた不動産を数多く買い取っており、フジテレビの「newsイット!」をはじめ、数々のメディアにも取り上げられております。

無料相談・無料査定は365日受け付けておりますので、いつでもお気軽にご連絡ください。

もちろん、査定・相談のみの問い合わせも大歓迎です。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

green-150x150.jpg)

相談・査定はこちら

相談・査定はこちら