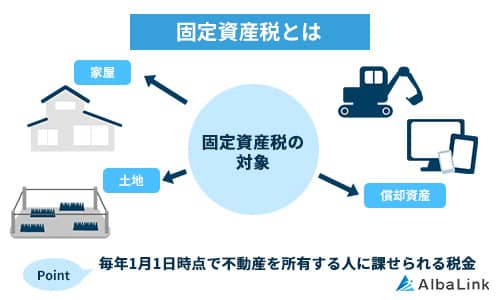

固定資産税に関する基礎知識

固定資産税とは、不動産などの資産を所有している人に対して課される地方税です。 ここでは、まず固定資産税の3つの基礎知識を見ていきましょう。

ここでは、まず固定資産税の3つの基礎知識を見ていきましょう。

課税対象者

固定資産税の課税対象者は、その年の1月1日時点で不動産を所有している人です。

つまり、1年の途中で所有者が変わる場合でも、その日を基準に納税義務者が決定されます。

たとえば、1月2日に不動産を購入した場合、その年の税金は前所有者が支払うことになり、翌年から新しい所有者が納税の義務を負うことになります。

固定資産税の納税者のルールはマンションやアパート、土地や空き家など、すべての不動産に共通しています。

更地の売却を検討する場合は、課税のタイミングをしっかりと確認しておきましょう。

納付金額と計算方法

固定資産税の納付金額は、以下の計算式で算出されます。

たとえば、あなたの所有している更地の固定資産税評価額が1,000万円の場合、固定資産税は14万円です。

ただし、自治体によっては、標準税率1.4%とは異なる税率が適用される場合もあるので、詳しくは自治体に確認するようにしましょう。

一例として、兵庫県豊岡市の令和7年度の税率は1.5%です。

固定資産税評価額とは、総務大臣が定めた固定資産評価基準に基づいて、市町村があなたの土地や家屋の価値を算定した金額のことです。

固定資産税評価額は、3年に1度見直されます。

これを「評価替え」と呼び、土地の価格変動や建物の経年劣化などを考慮して、適正な価値が査定されます。

固定資産税評価額は以下の3つの方法で確認可能です。

- 固定資産税課税明細書:毎年4~6月頃に自治体から送付される固定資産税の納税通知書に同封

- 固定資産評価証明書:各自治体の固定資産税を扱う課で取得可能

- 固定資産課税台帳:各自治体の固定資産税を扱う課に申請することで閲覧可能

評価額や計算式を理解し、必要に応じて住宅用地の特例などの軽減措置を活用することが、更地にかかる固定資産税の負担を抑える鍵となります。

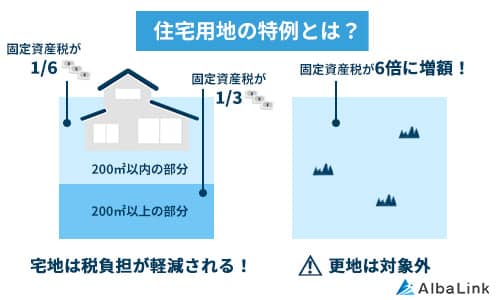

更地の固定資産税が高いのは「住宅用地の特例」が適用されないから

更地の固定資産税を安くする5つの方法

先にご説明したとおり、更地に対する固定資産税は、住宅用地の特例が適用されないため、宅地に比べて高いです。

更地をそのまま放置していると、高い固定資産税を支払い続けることになります。

ここでは、更地の固定資産税を安くするための5つの方法をご紹介します。

先に結論を申し上げると、更地にかかる高い固定資産税から解放される根本的な解決方法は、「専門の不動産業者への売却」一択です。

更地を今後も自分で利用するつもりがなく、固定資産税を支払うのがもったいないと感じているなら、不動産買取専門の弊社、株式会社Albalink(アルバリンク)にご相談ください。

弊社は、市場で買い手が見つかりにくい土地や、老朽化した空き家が建っている場合などの再活用を得意としております。

あなたが固定資産税でお悩みの更地も、現状のままスピーディーに買い取り、お悩みを解決します。

まずは、無料査定よりお気軽にお問合せください。

>>【固定資産税でお悩みの更地を高額売却】無料の買取査定を依頼する

なお、以下の記事では、空き家の固定資産税の節税方法を詳しく解説しております。

ぜひ、併せてお読みください。

自分の家を建てる

更地に自分の居住用の家を建てると、「住宅用地の特例」により固定資産税が大幅に軽減されます。

更地を維持していた際には毎年10万円程度かかっていた固定資産税が、住宅建築後は3万円以下に減少するケースもあります。

また、自宅として利用すれば、賃貸住宅のような家賃の支払いが不要になり住居費が安定するほか、その土地が持つ特性(日当たり、周辺環境など)や広さに応じた恩恵を、日々の生活で最大限に享受できます。

これは、更地として放置しているだけでは得られない、土地の価値を最も有効に活用する方法といえるでしょう。

さらに、自宅にすることで、将来的な空き家化のリスクを軽減し、「特定空き家」指定による税金増加の心配もなくなります。

倒壊の危険性や衛生上の問題、景観の悪化など、放置すると周辺の生活環境に悪影響を及ぼす恐れのある空き家

自分の家を建てる方法は最も直接的で安定的な節税手段として、多くの所有者に活用されています。

1月2日以降に新築すると課税が先延ばしになる

固定資産税は、「賦課期日」と呼ばれる1月1日の基準日を意識して新築住宅を建てるタイミングを調整することで、課税開始を翌年に先延ばしすることが可能です。

その日現在で1年度分の納税義務者、課税客体などの課税要件を確定する日。

固定資産税は毎年1月1日

1月1日時点で建物が完成し、固定資産税の課税対象となる状態である場合、その年から建物と土地の両方に固定資産税が課税されます。

しかし、建物の完成日が1月2日以降であった場合、その年の1月1日時点ではまだ建物が「存在しない」とみなされ、固定資産税の課税台帳にも登録されません。

そのため、建物部分に対する固定資産税は、翌年度から課税が開始されます。

たとえば、2025年1月2日に建物が完成した場合、2025年度の固定資産税は土地のみに課税され、建物部分の固定資産税は2026年度から開始されます。

これは、1年分の建物にかかる固定資産税の支払いを遅らせることができるため、初期の資金計画に余裕を持たせる上で有効です。

ただし、1月1日時点で建物が建っていない土地には住宅用地の特例が適用されないため、土地に関しては高い固定資産税を負担しなければならない点を押さえておく必要があります。

事前に建物にかかる固定資産税を計算し、どちらがお得になるのかをシミュレーションしたうえで検討するとよいでしょう。

賃貸物件を建てる

賃貸物件の建築は、土地を収益源として活用しつつ、固定資産税の節税も叶える、一石二鳥の対策です。

参照元:フィル・パーク

実際に都市部で年間固定資産税約60万円の200㎡の更地に、6戸の賃貸アパートを建設したところ、固定資産税が約18万円(約70%削減)となり、さらに月額約40万円の家賃収入も得たという事例もあります。

ただし、賃貸物件の建築には多額の初期費用がかかり、空室リスクや管理の手間も発生します。

また、借り手が見つからず空室が続けば、収益が得られないばかりか、建築ローンの返済や維持管理費が重荷になる可能性もあるでしょう。

事前に周辺地域の賃貸需要や競合物件の状況を綿密に調査し、収益シミュレーションをしっかり行うことが成功の鍵となるでしょう。

もし、「賃貸物件の建築に必要な初期費用を用意する余裕がない」「空室リスクや管理の手間を避けたい」とお考えであれば、更地を手放すのが最も効果的な手段です。

専門の不動産買取業者である弊社、株式会社Albalink(アルバリンク)なら、あなたの更地をスピーディーに買い取り、固定資産税や管理の負担から解放します。

査定は無料、年中無休でお待ちしております。

査定後に無理な営業はいたしませんので、お気軽にご相談ください。

>>【固定資産税でお悩みの更地を高額売却】無料の買取査定を依頼する

なお、空き家の賃貸経営について詳しく知りたい方は、以下の記事も併せてお読みください。

地目を農地に変更する

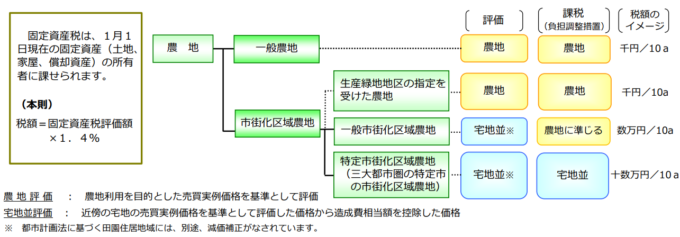

土地の固定資産税は、「地目」によって評価額が大きく異なります。

土地の用途を表すもので、不動産登記法で定められた土地の種類のこと。

田、畑、宅地、山林、原野、牧場、墓地、公園など、全部で23種類に区分されている。

「宅地」は評価額が最も高く、固定資産税も高額になりがちですが、「農地」は評価額が低く、固定資産税も大幅に安くなります。

そのため、更地の固定資産税を安くする方法として、地目を宅地から農地に変更するという選択肢があります。

たとえば、宅地(更地)の固定資産税評価額が1,000万円だった土地が、農地として認められ地目変更された場合、税額が100分の1になることも考えられるのです。

ただし、地目を農地に変更して税制上の優遇を受けるには、その土地を実際に農地として継続的に利用し、地域の農業委員会にその現状を認めてもらう必要があります。

各市町村に設置されている行政委員会。

農地法に基づく農地の売買や貸借の許可、農地転用に関する業務、そして農地利用の最適化を推進する役割を担っている。

また、一度農地に変更すると、再び宅地に戻す際には農地転用許可が必要となり、これも容易ではありません。

農地を農地以外のものにする際に、農地法に基づいて必要となる許可

そのため、農地に変更する方法は、もともと農地であった土地や、市街化調整区域内の土地などの更地に限られた方法といえるでしょう。

なお、農地の処分方法について詳しく知りたい方は、以下の記事をご参照ください。

更地を貸して活用してもらう

更地の固定資産税を節税するには、土地を第三者に貸し出す方法もあります。

具体的には、マイホームを建てたいと考えている方に「借地」として貸し出す方法です。

土地を貸した方にマイホームを建ててもらえば、住宅用地の特例が適用されるため、固定資産税の負担を抑えられます。

また、土地を貸し出すことで、毎月または毎年、安定した賃料収入を得られるのも大きな利点です。

収入を固定資産税の支払いに充てたり、他の資産運用に回したりすることも可能でしょう。

自分で土地に家を建てる場合に比べて、建築費用や建物の維持管理の手間がかからない点もメリットです。

ただし、土地の賃料は建物からの家賃収入に比べて低くなる傾向があり、大きな収益を期待する場合には不向きかもしれません。

さらに、土地の貸し出しには長期の賃貸契約が伴うことが多く、将来所有者が自由に土地を使いたい場合に制約となる可能性もあります。

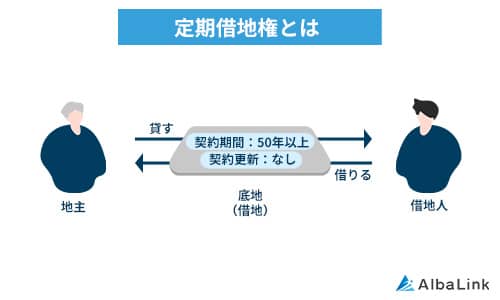

そのため、将来的に自分で土地を活用したいと考えているなら、契約期間が定められている「定期借地権」の形態で土地を貸すことをおすすめします。

契約期間が定められた借地権

契約期間満了時に必ず契約が終了し、土地が地主に返還される

なお、土地を貸す方法を詳しく知りたい方は、以下の記事をご参照ください。

なお、土地を貸す方法を詳しく知りたい方は、以下の記事をご参照ください。

更地を売却する

更地を売却すれば、将来にわたる固定資産税の支払い義務がなくなり、土地の管理費や草刈りなどの手間も解消されます。

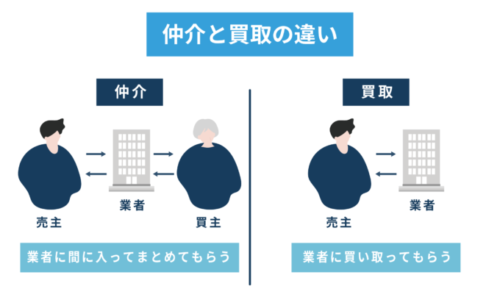

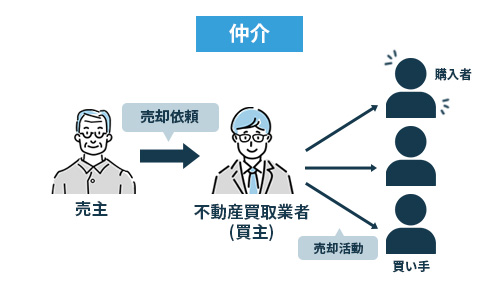

更地の売却方法は、仲介と買取の2種類です。 ここでは、2つの売却方法を詳しく解説します。

ここでは、2つの売却方法を詳しく解説します。

とはいえ、売却が完了するまでは、更地の固定資産税や管理の負担からは逃れられません。

できるだけ早く更地を売却し、これらの負担から解放されたいなら、専門の買取業者を選択すべきです。

弊社、株式会社Albalink(アルバリンク)は、立地や状態を問わず更地の買取を行っている専門業者です。

更地を自社で直接買い取るため、仲介のように買主を探す期間は不要、スピーディーな査定と現金化が可能です。

「更地の活用方法が見つからない」「更地をすぐに手放したい」なら、ぜひ弊社へご相談ください。

>>【固定資産税でお悩みの更地を高額売却】無料の買取査定を依頼する

なお、仲介と買取の違いについては以下の記事でも詳しく解説しています。

立地が良ければ仲介業者に依頼する

更地の立地条件が良好な場合は、不動産仲介業者に売却を依頼するのが一般的です。 仲介業者はインターネット広告やチラシ、顧客ネットワークなどを通じて複数の購入希望者を募るため、市場価格に基づいた適正な価格での成約が期待できます。

仲介業者はインターネット広告やチラシ、顧客ネットワークなどを通じて複数の購入希望者を募るため、市場価格に基づいた適正な価格での成約が期待できます。

とくに、駅近や商業エリアに近い土地であれば、住宅や店舗用地としてのニーズが高く、競争が生まれることで、より有利な条件での取引が可能となるケースも多いでしょう。

立地の良さを最大限に活かしたい場合は、仲介での売却を前提に戦略を立てることが大切です。

ただし、売却活動には時間がかかることが多く、すぐに現金化したい場合には不向きな場合があります。

なお、仲介と買取の違いを詳しく知りたい方は、以下の記事をご参照ください。

立地が悪ければ専門の買取業者に相談する

接道義務を満たさない、地形が複雑、市街化調整区域内にあるなど、立地条件があまり良くない更地の場合、不動産仲介では買い手がつきにくい傾向があります。

このようなケースでは、専門の買取業者に相談することが現実的です。

買取業者は、独自のノウハウで買い取った土地を再開発用地や特殊用途で活用することを前提としているため、立地条件に関わらずスピーディーに買い取ってくれます。

長期間売れ残るリスクや、時間的・管理的な負担を大幅に削減できるのが大きな利点です。

管理が困難になっている場合や、早期の現金化を優先したい場合は、買取業者への売却が賢明な選択といえるでしょう。

弊社AlbaLink(アルバリンク)は、全国の不動産を積極的に買い取っている専門の買取業者です。

仲介では売却が難しい更地でも、独自の活用ノウハウが豊富にある弊社なら短期間で買い取ることが可能です。

まずは無料査定から、お気軽にご相談ください。

>>【固定資産税でお悩みの更地を高額売却】無料の買取査定を依頼する

なお、売れない土地を手放したいときの対応方法を詳しく知りたい方は、以下の記事をお読みください。

売買時には固定資産税を日割り精算する

不動産の売買では、固定資産税を日割りで精算するのが一般的です。

これは、固定資産税が毎年1月1日時点の所有者にその年一年分の納税義務が生じるからです。

そのため、引き渡し日を境に売主と買主が税額を日割りで分担し、公平な負担となるよう調整するのが慣習となっています。

たとえば、4月1日に引き渡された場合、1月1日から3月31日までは売主、それ以降の9か月分は買主が負担する形になります。

この精算は契約時に明記されることが多く、売却側・購入側ともに納得した上で手続きを進めることが重要です。

後々のトラブルを防ぐ意味でも、売買契約書に明確な取り決めをしておくと安心です。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

更地のまま所有し続ける3つのリスク

更地を長期間所有し続けると、3つの大きなリスクを伴います。

更地の所有には多くの義務と責任が伴うため、固定資産税の節税や有効活用など、適切な対応を考えましょう。

高い固定資産税を納め続けなければならない

更地を所有し続けると、住宅が建っている土地に適用される固定資産税の軽減措置がないため、高額な固定資産税がそのまま課され、その負担は重くのしかかります。

たとえば、評価額が1,000万円の土地であれば年間14万円もの税金がかかり、10年間所有するだけで140万円にもなります。

また、固定資産税以外にも、草刈りや清掃といった管理費用が継続的に発生することも、更地を所有するリスクの一つです。

建物の取り壊し後や相続で取得した更地をそのまま放置しておくと、まさに「持っているだけ」で多額の費用が継続的に発生し続けるというリスクがあるのです。

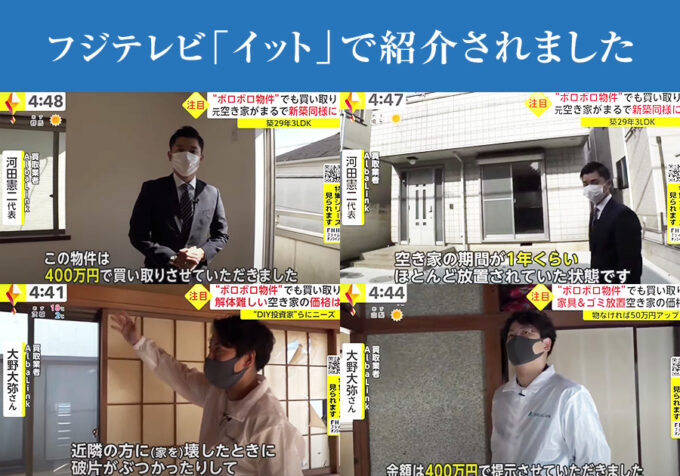

固定資産税を滞納すると延滞金の発生や差し押さえのリスクがある

固定資産税を支払わずに滞納すると、延滞金が加算され、最終的には差し押さえに至る危険性があります。 自治体は毎年1月1日時点の所有者に納税通知書を送り、支払い期限までに納付されない場合には、督促や催告が行われます。

自治体は毎年1月1日時点の所有者に納税通知書を送り、支払い期限までに納付されない場合には、督促や催告が行われます。

それでも未納が続くと、土地や預貯金などが差し押さえられ、強制的に税金が徴収されることになるのです。

実際、差し押さえによる徴収は決して珍しくありません。

参照元:NHK「北海道NEWS WEB」

たとえば、北海道の「渡島・檜山地方税滞納整理機構」は、2024年度に257の個人や法人から滞納された固定資産税や住民税、あわせて約2億2100万円について調査し、差し押さえを実施しました。

その結果、現金や住宅、土地だけでなく、ゲーム機や人気アニメのフィギュアなども差し押さえ、売却するなどして約1億2600万円を徴収したと報告しています。

更地の税金の支払いは負担に感じられることもありますが、支払いを後回しにするとさらに損失が広がる恐れがあるのです。

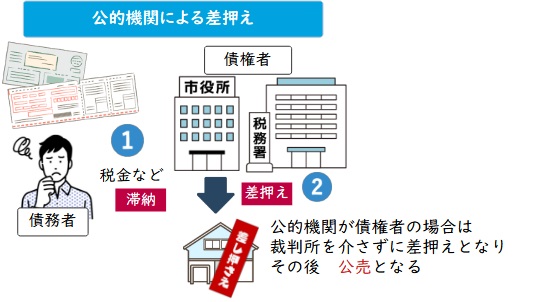

近隣の方から損害賠償を請求される恐れがある

更地を適切に管理しないことで、周辺住民から損害賠償を請求される可能性もあります。

たとえば、草木の繁茂による害虫の発生や、ゴミの不法投棄、さらには不審者の侵入による治安の悪化など、周囲に悪影響を与えるケースが少なくありません。 これらの被害が「管理不十分」と判断されると、民法上の不法行為責任として、土地所有者に損害賠償を求められる場合があります。

これらの被害が「管理不十分」と判断されると、民法上の不法行為責任として、土地所有者に損害賠償を求められる場合があります。

参照元:TBS NEWS DIG

実際に、2017年には熊本市の県道で、倒木が乗用車を直撃し、運転中の男性が死亡する事故が発生しました。

この事故では、最高裁が土地所有者と県道を管理する熊本市に対し、合わせて約6,000万円の賠償を命じる判決を確定させています。

行政からの指導や命令が入ることもありますが、何よりも、土地の管理不備が原因で近隣住民へ損害を与え、高額な賠償責任を問われる事態は避けなければなりません。

このような重大なリスクを回避するためにも、更地の維持管理には細心の注意が必要です。

ここまで、更地を所有し続けることで生じる「高い固定資産税と管理費用の負担」「固定資産税の滞納による延滞金や差し押さえのリスク」「近隣トラブルによる損害賠償リスク」という3つの大きなリスクについて解説してきました。

これらの負担は、土地を所有している限り継続的に発生し、時には予期せぬ大きな出費につながる可能性もあります。

もし、更地のリスクから解放されたいとお考えなら、弊社、株式会社Albalink(アルバリンク)へご相談ください。

弊社は、仲介不動産会社では買い手がつきにくいような、立地条件の悪い更地や、管理が難しい空き家付きの土地でも、そのままの状態で直接買い取ります。

解体費用や仲介手数料をご負担いただくことは一切ありません。

迅速な査定と現金化で、長年の土地に関するお悩みを解決し、経済的・精神的な負担からあなたを解放いたします。

ご相談は無料で24時間承っておりますので、まずはお気軽にお問い合わせください。

>>【固定資産税でお悩みの更地を高額売却】無料の買取査定を依頼する

なお、空き地の雑草対策について詳しく知りたい方は、以下の記事をご参照ください。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

土地に空き家が建っているときの注意点2つ

土地に空き家が建っている場合、売却や活用を検討する際に注意すべき点が2つあります。

固定資産税の扱いや、空き家の状態によっては、思わぬコストやリスクが生じる可能性があるので注意しましょう。

解体するなら1月2日以降に行う

空き家を解体する際は、固定資産税の「住宅用地の特例」の適用を考慮し、1月2日以降に実施することで、その年の土地の固定資産税を抑えることができます。

しかし、これはあくまで解体したその年の話です。

たとえば、1月1日時点で家屋が存在すれば、当該年度は軽減措置が適用されますが、翌年の1月1日時点では建物が無いため、土地は更地として通常通りの高い税額が課せられます。

また、建物の解体には数十万円から数百万円単位の費用が発生し、建物の規模や構造、アスベストの有無などによって大きく変動します。

さらに、建物を年の途中で解体しても、その年の建物分の固定資産税は全額納付する義務がある点にも注意が必要です。

もし、空き家の活用予定がなく、解体費用や税負担の増加を避け、早急に手放す意向がある場合は、空き家付きのまま売却を検討するのも一つの手です。

空き家付きの土地売却なら、株式会社Albalink(アルバリンク)へお任せください。

老朽化が激しい空き家や、解体費用が高額になるような建物、遠方にあり管理が行き届かない物件でも、あなたが解体費用を負担する必要は一切ありません。

スピーディーな直接買取で、空き家と土地を現金化し、管理の手間や税負担からあなたを解放します。

まずは無料査定からお気軽にご相談ください。

なお、空き家付き土地の解体費用について詳しく知りたい方は、以下の記事をご参照ください。

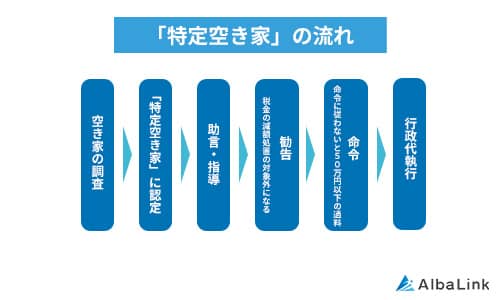

特定空き家に指定されると固定資産税が高くなる

管理が不十分な空き家は「特定空き家」に指定されるリスクがあります。

倒壊の危険がある、衛生上有害となる恐れがある、景観を損なう、その他周辺の生活環境の保全を図るために放置することが不適切である、と自治体に判断された空き家

特定空き家の指定を受けると、「住宅用地の特例」が解除されてしまうため、翌年から土地が住宅用地として認められなくなり、税額が大幅に増加します。

特定空き家の指定を受けると、「住宅用地の特例」が解除されてしまうため、翌年から土地が住宅用地として認められなくなり、税額が大幅に増加します。

さらに、自治体から修繕や解体などの「助言・指導」が行われ、それに従わない場合は「勧告」「命令」へと段階が進み、最終的には行政代執行で強制的に解体され、その費用を所有者が負担することになります。 こうした事態を防ぐには、定期的な点検・管理を行い、必要に応じて売却やリフォームを検討するなど、計画的な対応が重要です。

こうした事態を防ぐには、定期的な点検・管理を行い、必要に応じて売却やリフォームを検討するなど、計画的な対応が重要です。

なお、特定空き家について詳しく知りたい方は、以下の記事をご参照ください。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

たとえば、固定資産税評価額1,000万円、200㎡の土地で比較してみましょう。

たとえば、固定資産税評価額1,000万円、200㎡の土地で比較してみましょう。

相談・査定はこちら

相談・査定はこちら