夫婦がそれぞれ住宅ローンを組んで別物件を購入する3つの条件

住宅ローンは、本人が居住する家を購入するときに低い金利で借り入れができる融資制度であり、原則として1世帯につき1軒の家の購入にしか利用できません。

ただし以下の条件を満たしていれば、夫婦それぞれが住宅ローンを組んで別物件を購入することは可能です。

それぞれの要件について、詳しく見ていきましょう。

実際にその住居で日常的に生活を送る

ひとつ目の要件は、住宅ローンを組んで購入した家で日常生活を送ることです。

住宅ローンは、あくまでも自分で住むための家の購入時に利用できるローンです。

したがって、共働きの夫婦がそれぞれ住宅ローンを組んで家を購入するのなら、住民票を別々に登録する必要があります。

たとえば、結婚しても別々の部屋で暮らす別居婚の生活スタイルを選択する方は少なくありません。

同じマンションで夫と妻がそれぞれ住宅ローンを組んで物件を購入したら、互いに好きなときに行き来できるなど自由に暮らせるメリットがあります。

ただし、夫婦それぞれがローンを組んで別物件を購入し、ひとつの物件をマイホームとして利用、もうひとつの物件を投資用物件として活用するのは規約違反です。

もしルール違反が発覚したら、金融機関から残債の一括返済を求められる可能性があるため、注意しましょう。

実際、悪徳業者の甘い言葉にだまされて住宅ローンで投資用物件を購入し、金融機関からローンの一括返済を求められるトラブルは後を絶ちません。

詐欺未遂の疑いで逮捕される事案も発生しています。

参照元:埼玉新聞|不動産投資向け隠し虚偽の書類作成 詐欺未遂で男女7人を逮捕 顧客の女性が犯罪に当たることに気付いて金融機関に連絡 実際には融資はされず 会社ぐるみで同様の犯行か

夫婦共有名義でマイホームを購入していない

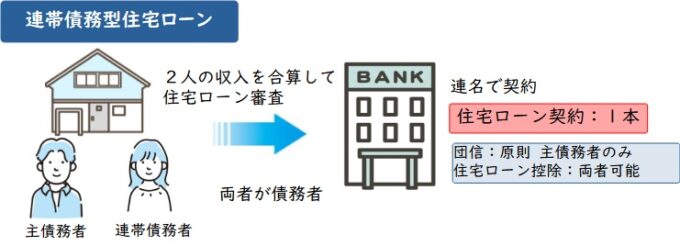

2つ目の要件は、夫婦共有名義でマイホームを購入していないことです。

前述のように、住宅ローンは原則1世帯につき1軒の家の購入にしか利用できません。

したがって夫婦共有名義のローンを組んでマイホームを購入しているケースでは、2軒目の家の購入で別にローンを組むのは難しいのが実情です。

もし夫婦共有名義のローンをすでに組んでいる状態で別荘や親の家を購入したいと考えているのなら、セカンドハウスローンや親族居住用住宅ローンの利用を検討するとよいでしょう。

セカンドハウスローンは「セカンドハウスローンを使用して別物件を購入する選択肢もある」、親族居住用住宅ローンは「親や子どもが住む家を購入するときには親族居住用住宅ローンを利用できる」の章で詳しく解説しています。

金融機関から許可がおりた場合

3つ目の要件は、現在住宅ローンを組んでいる金融機関の許可を得ることです。

たとえば、「親の介護をするために住宅ローンが残っている家を売却して新たな家を購入したい」など、特別な事情があって金融機関の許可を得られたら、2つ目の住宅ローンを借りられる可能性があります。

しかし旧居のローン残債と新居の購入費用を合わせて借り入れる形となるため、審査は厳しく、必ずしも借りられるとは限らない点に注意が必要です。

なお、以下の記事では夫婦で住宅ローンを組むときのポイントと注意点について詳しく解説しているので、併せて参考にしてください。

セカンドハウスローンを使用して別物件を購入する選択肢もある

住宅ローンを組んでマイホームを購入している状態でも、セカンドハウスローンを使えば別物件を購入することが可能です。

ここでは、セカンドハウスローンに関する以下の内容について解説します。

セカンドハウスローンの仕組み

セカンドハウスローンとは、すでに自宅を所有している方がマイホーム以外の生活拠点を購入する際に利用できる融資です。

住宅ローンとは異なり、日常的な居住という条件はありません。

そのため、週末の余暇を楽しむための家、リモートワーク用の家、老後のための住まいなど、さまざまな用途で活用できる点がメリットです。

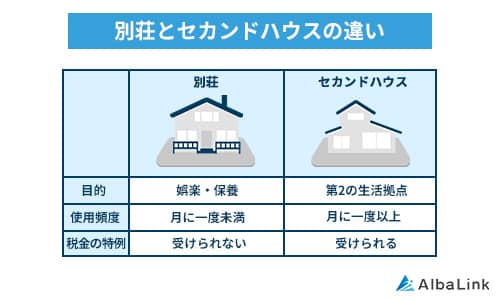

セカンドハウスとして認められる家の条件は、以下の2点です。

- 月に1日以上居住すること

- 生活を営む目的があること

あくまでも定期的に居住することが求められるため、年に数回しか利用しない別荘はセカンドハウスとは認められません。

セカンドハウスローンを組むときの注意点

セカンドハウスローンを組む際には、以下の注意点を押さえておく必要があります。

それぞれの注意点について、詳しく解説します。

審査が厳しい

すでに住宅ローンを組んでいる状態でセカンドハウスローンを組む場合はダブルローンとなるため、より厳しく返済能力を審査されます。

実際、「年収500万円以上(個人事業主は前年度所得が500万円以上)」「勤続年数3年以上」などの利用条件が設けられているケースが一般的です。

また、年間の返済額が年収の30~35%のラインに収まることも条件のひとつです。

既存の住宅ローンとセカンドハウスローンの返済額が年収の30~35%を超えるケースでは、審査に落ちる可能性が高いといえます。

通常の住宅ローンよりも金利が高い

セカンドハウスローンを借りるときの注意点として、住宅ローンよりも金利が高い点が挙げられます。

住宅ローンは一般の方がマイホームを購入しやすくするために金利が低く抑えられているのが特徴で、1%を切ることも珍しくありません。

しかしセカンドハウスローンの金利は、2~3%台が一般的です。

そのため、同じ金額を借りたとしても、セカンドハウスローンのほうが返済総額が大きくなってしまう点に注意が必要です。

住宅ローン控除を受けられない

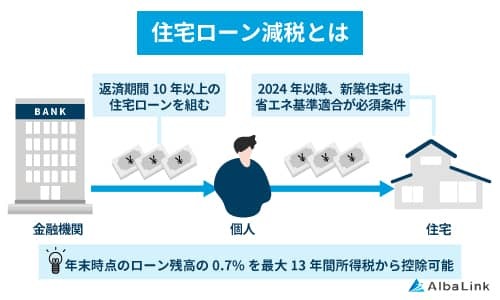

住宅ローン控除(住宅ローン減税)は、年末時点のローン残高の0.7%が最大で13年間所得税から控除される制度です。

しかしセカンドハウスローンの利用時には、住宅ローン控除は適用されません。

住宅ローンとは違って節税効果は見込めず、経済面における負担が重くなる点には要注意です。

なお、住宅ローン控除の仕組みについては以下の記事で詳しく解説しているので、併せて参考にしてください。

カンタン1分査定

親や子どもが住む家を購入するときには親族居住用住宅ローンを利用できる

「高齢になった親の面倒を見るため、自分の家の近くに住まいを用意したい」「子ども夫婦が住む家を購入したい」ときには、親族居住用住宅ローンを利用できます。

ここでは、親族居住用住宅ローンの仕組みや注意点について見ていきましょう。

親族居住用住宅ローンの仕組み

親族居住用住宅ローンとは、ローン契約者の両親や子どもなどの親族が住むための家を建築・購入するときに利用できる融資です。

すでに住宅ローンを借りてマイホームを購入している場合は原則2つ目のローンを組むことはできませんが、親族居住用住宅ローンならローン返済中でも利用可能です。

また通常の住宅ローンとは違い、ローン契約者自身が住む必要もありません。

ただし、あくまでも両親や子どもなどの親族が居住する家の購入時にのみ利用できるローンであることを理解しておきましょう。

親族居住用住宅ローンを組むときの注意点

親族居住用住宅ローンを組むときに押さえておきたい注意点は、以下の2つです。

それぞれの注意点について、詳しく見ていきましょう。

住宅ローン控除を受けられない

セカンドハウスローン同様、親族居住用住宅ローンでも住宅ローン控除は受けられません。

ただし、親族居住用住宅ローンを組んで購入した家に住む親族がローン契約者の連帯債務者になる場合、その親族が負担するローン分に関しては住宅ローン控除を受けられます。

ローン契約者とともにローンの返済義務を負う人。

財形住宅融資を併用できない

財形住宅融資を併用できない点も、親族居住用住宅ローンを組むときの注意点のひとつです。

勤務先が福利厚生の一環として財形貯蓄制度を導入しており、毎月の給与から一定額が天引きで1年以上積み立てられている場合、財形住宅融資と呼ばれる住宅ローンを利用できます。

財形住宅融資のメリットは、一般的な住宅ローンよりも有利な金利でマイホーム購入資金を借りられる点にあります。

融資事務手数料もかからないため、初期費用を抑えられるところも魅力です。

しかし、親族居住用住宅ローンと財形住宅融資は併用できません。

親族居住用住宅ローンだけだと希望額を借りられない可能性がある点に注意が必要です。

まとめ

夫婦それぞれが住宅ローンを組んで別物件を購入することは可能ですが、「その住居で日常生活を送る」「夫婦共有名義でマイホームを購入していない」などの条件を満たす必要があります。

ただし住宅ローンを新たに組めないケースでも、セカンドハウスローンや親族居住用住宅ローンを組んで別物件を購入できる可能性はあります。

2つ目の住宅ローンを組むほどの返済能力がある場合には、検討の余地がある方法といえるでしょう。

なお、金融機関の許可がおりれば、マイホームのローンが残っている状態でも一時的に二重のローンを組むことが認められて新居を購入できます。

このケースでは、売却予定の家の売却代金でローンを完成できるかどうかを事前に確認しておくことが大切です。

弊社AlbaLink(アルバリンク)は、全国の不動産の買取を行っている専門の買取業者です。

過去には、フジテレビの「newsイット!」にも訳あり物件買取の専門業者として紹介されました。

査定は24時間365日承っておりますので、ローン残債のある家がいくらで売却できるのか、売却金額で残債を返済できるのかが知りたいといった方は、お気軽にお問い合わせください。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら