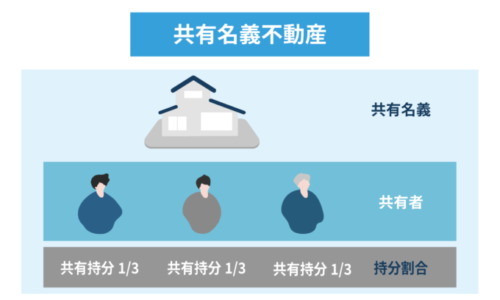

不動産の共有名義とは

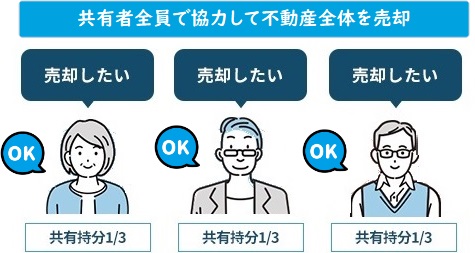

不動産の共有名義とは、不動産を2人以上の所有者で共有することをいいます。

たとえば親が亡くなって兄弟3人で実家を相続するときには、それぞれ3分の1ずつの割合で不動産を共有します。

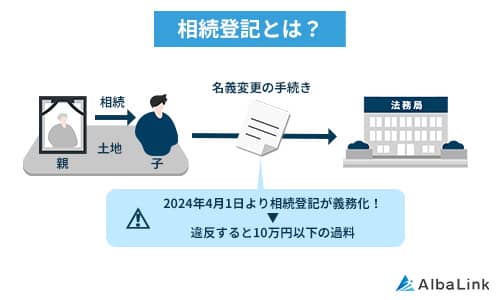

2023年4月1日より相続登記が義務化され、相続を知った日から3年以内に不動産の名義を変更しないと10万円以下の過料に処されることになりました。

そのため、遺産分割をスムーズにおこなう意味で不動産を共有名義で相続登記する方は少なくありません。

しかし、共有名義で不動産を相続するとさまざまなトラブルに見舞われる恐れがあるため、避けたほうが無難です。

どのようなトラブルに見舞われるのか、次章で詳しく解説していきます。

不動産を共有名義で相続すると起こり得るトラブル事例4選

共有名義で不動産を相続すれば相続人同士の公平を図ることができるため、他の相続人の理解を得られやすく、遺産分割協議を滞りなく行えるメリットがあります。

しかし相続で不動産を共有名義にすることは、単独名義と比べると以下のようなトラブルが発生することがあるので今後注意が必要です。

- 共有不動産の取扱い方針の不一致によって揉める

- 税金や維持管理費等の負担で揉める

- 共有者の片方が亡くなると権利関係が複雑化する

- 共有者のひとりが不動産を占拠する

これらのリスクが将来的に表面化すると共有名義人の間でトラブルに発展します。

適切な対処を行うためにも、まずは共有名義の不動産が持つ特有のリスクとトラブルを把握しましょう。

共有不動産の取扱い方針の不一致によって揉める

一つ目のリスクは、共有不動産の取り扱い方針が原因で共有名義人同士で揉めてしまうことです。これは決して珍しいことではありません。

なぜなら、同じ不動産を所有していてもその活用方法に関する考え方は人それぞれだからです。

不動産は、売却・賃貸・居住などさまざまな活用方法がありますが、共有不動産の場合は、以下のような意見の不一致が共有名義人の間で起こらないとは限りません。

- 他の共有名義人と不仲なので話し合いができない

- 共有名義人が行方不明で、そもそも連絡を取ることができない

- もともと住んでいるので、全て自分のものと言わんばかりの主張をする共有名義人がいる

- 賃貸物件として活用しているが、家賃収入の分配金の明細が不透明である

- 共有不動産に対する姿勢が非協力的でリフォームや売却、賃貸などの手続きが進まない

- 自分だけが税金の支払いを負担させられている

売却や賃貸物件として活用したいと考える人がいるのはもちろんですが、共有不動産そのものに思い入れがあり、ずっと住み続けたり共有持分を所有しておきたいと考える人もいます。

ですから、不動産の取り扱い方針で揉めてしまうのは、現実的に起こり得る大きなリスクの一つです。

取り扱い方針で揉めてしまうと、持分割合に応じた固定資産税を払ってもらえなかったり、適切な管理維持が行われずに不動産が放置されてしまう恐れもあります。

税金や維持管理費等の負担で揉める

相続で不動産を共有名義にする二つめのリスクは、税金や維持管理費などの負担が偏ってしまう可能性があることです。

一部の共有名義人だけに負担が偏ると、支出が増えて家計が圧迫されるだけではなく、他の共有名義人への不公平感が増したり、度重なる催促の連絡で疲弊してしまう恐れもあります。

土地や建物などの不動産所有にかかる主な税金は、固定資産税です。地域によっては都市計画税も納めなければなりません。所有する不動産がマンションの場合は、管理費や修繕積立金などの維持管理費の支払いも毎月発生します。

この他にも、その他の管理費用として、空き家や空き地は、定期的な草木の伐採や建物自体の小修繕、換気、清掃などを行うための管理費用がかかります。

毎月の支出や管理負担が増加すると、生活の質を落としたり、ライフプランを再設計しなければならなくなることもあるでしょう。

| 不動産所有している限り支払が必要な費用 (税金や維持管理費) | 固定資産税 都市計画税(対象地域の場合) 管理費(マンションの場合) 修繕積立金(マンションの場合) その他の管理費用(空き家など) |

|---|

税金や維持管理費などを誰がどのような割合で負担するかを事前に決めておく必要がありますが、それが継続的に守られるかどうかは不確かです。

約束が守られない場合は、他の共有名義人が支払いを都度肩代わりしなければならず、金銭的負担が偏ってしまいます。

特に固定資産税や管理費、修繕積立金には注意しましょう。これらを滞納してしまうと、延滞金がかかるのはもちろん、最悪のケースでは共有不動産が差し押さえられて競売にかけられることもあります。

固定資産税やマンションの管理費・修繕積立金は、共有名義人全員の連帯債務とされており、自分の持分に応じた支払いのみは認められず、共有名義人全員の分を支払わなければなりません。従って、一部でも滞納した場合は、共有不動産全部に差押えが入り、競売にかけられてしまう恐れがあります。

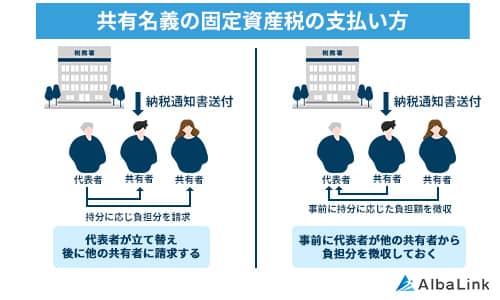

ちなみに、固定資産税の納税通知書を受け取るのは共有名義人の代表者一人です。支払いの手間はもちろん、代表者としての責任から不満が溜まりやすい傾向があります。

共有持分の固定資産税については、別の記事「共有名義の固定資産税について」で詳しく解説しておりますので、併せてご確認ください。

共有者の片方が亡くなると権利関係が複雑化する

三つ目のリスクは、相続が進むことで権利関係が複雑化してしまうリスクです。

権利関係が複雑化すると、共有不動産に関する話し合いはより困難になります。

これは共有状態の期間が長くなればなるほど顕著になる傾向があります。その理由は二次相続や三次相続と相続が進んでいき、面識がない相続人が出現する可能性があるからです。

例えば、妻子持ちの共有名義人が亡くなってしまうと、その配偶者や子供たちが新たな相続人になります。この他にも、再婚をした人が亡くなると、先妻の子や後妻の子など腹違いの相続人が出現することもあります。

これが全ての共有名義人の間で繰り返されるものの、その都度、相続登記をしていなかったり、相続放棄をしている人などもいて、名義人全員を把握することすら困難になりかねません。その他にも、相続人が増えることによる問題点には以下のようなことが挙げられます。

- 手続きがより複雑になる

- 相続人の調査に時間もお金もかかる

- 遺産分割協議がしづらくなる

さらに、いつの間にか持分が売却されまったく知らない共有名義人が存在したり、行方不明で連絡の取れない相続人や認知症となる相続人が出てくることもあり、問題が長期化する恐れもあります。

共有名義の不動産はもともと当事者が複数存在するために、何かと煩雑となり、取り扱いに関する意思決定も面倒です。

また、時間経過とともに共有名義人の人数が増えるとそれに拍車がかかり、最後には収拾がつかなくなるという事態も起こり得ます。

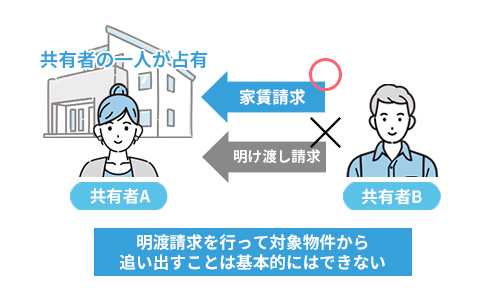

共有者のひとりが不動産を占拠する

不動産を共有名義で相続すると、共有者のひとりが不動産を占拠する事態に陥る可能性があります。

しかし、たとえ共有者のひとりが不動産を占拠していることで他の共有者が使えない状況となっても、その共有者を追い出すことはできません。

なぜなら、共有者はそれぞれ共有名義の不動産を利用できる権利を持っているからです。

共有名義の不動産を占拠している共有者に対して、持分割合に応じた賃料の支払いを請求することは可能ですが、交渉がうまくいかなかったときには訴訟を起こすしかありません。

訴訟には時間もお金もかかることから、結局共有者の占拠を黙って見過ごすしかない状況に陥りかねない点に注意が必要です。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

共有名義の不動産は共有者ができることが制限される

共有名義の不動産は、単独名義の不動産と比べると名義人の持つ権限は限定的です。

一人の共有名義人が行える「行為」は限定されており、行為の内容によっては他の共有名義人の同意を得なければなりません。

例えば、「売却」行為を行いたい場合は、全員の同意が必要です。一人でも反対する共有名義人がいる場合は、希望する行為は行えず、不動産の維持管理や活用に支障をきたします。

民法第251条と第252条では、共有物(共有名義の不動産)に対する「変更・管理・保存」という3つの行為に関して以下のように定めています。

- 変更行為:全ての共有名義人の同意が必要な行為

- 管理行為:共有持分の割合が過半数以上の同意が必要な管理行為

- 保存行為:単独の共有名義人の意思で可能な行為

各共有者は、他の共有者の同意を得なければ、共有物に変更を加えることができない。

共有物の管理に関する事項は、前条の場合を除き、各共有者の持分の価格に従い、その過半数で決する。ただし、保存行為は、各共有者がすることができる。

共有名義で不動産を相続する人にとって、単独で行える行為と他の共有名義人の同意が必要な行為を把握することは、保有する共有持分の権利を保護するうえで重要となります。

次の項目でそれぞれの内容を確認していきましょう。

全ての共有名義人の同意が必要な変更行為

全ての共有名義人の同意が必要となる主な「変更行為」は、売却です。

前述したように、売却はほとんどの共有名義人が望んでも、一人が反対すれば行うことはできません。他の共有名義人全員の同意が必要な「変更行為」には、他にも以下のようなことが挙げられます。

- 建物の解体

- 建物の建て替え

- 大規模リフォーム

- 賃貸として短期賃貸借を超える長期間、又は借地借家法の適用のある貸し出し

最後の賃貸に関しては、一般的な土地賃貸借は5年、建物賃貸借は3年を超える期間が民法第602条の短期賃貸借を超える長期間の貸し出しに該当します。

処分の権限を有しない者が賃貸借をする場合には、次の各号に掲げる賃貸借は、それぞれ当該各号に定める期間を超えることができない。契約でこれより長い期間を定めたときであっても、その期間は、当該各号に定める期間とする。

一 樹木の栽植又は伐採を目的とする山林の賃貸借 十年

二 前号に掲げる賃貸借以外の土地の賃貸借 五年

三 建物の賃貸借 三年

四 動産の賃貸借 六箇月

引用:民法第六百二条 短期賃貸借

ただし、借地借家法が適用される貸し出しは、これより短期の契約でも処分行為に相当するために、注意が必要です。

共有持分の割合が過半数以上の同意が必要な管理行為

共有名義人全員の同意は必要ないものの、持分割合の過半数以上の同意が必要な主な「管理行為」には、主に以下のようなことが挙げられます。

- リフォームやリノベーション

- 賃貸として短期間の貸し出し(例えば、資材置場として5年以内の土地賃貸借など)

- 賃貸借契約の解除

ここで言うリフォームやリノベーションとは、共有不動産の資産価値向上を目的とするものです。従って、先ほどの大規模リフォームや後述する現状維持を目的とした修繕などは、この「管理行為」には該当しません。

短期間の賃貸に関しては、一般的な土地は5年、建物は3年を超えない期間に限定されます。それを超える期間や借地借家法が適用される場合は、前述したように「変更行為」になりますので、全ての共有名義人の同意が必要です。

ちなみに「持分割合の過半数以上の同意」というのは、同意する共有名義人の人数は関係ありません。

仮に同意する共有名義人が1人だけでその他の全ての共有名義人が反対しても、同意した人が過半数を超える持分を所有していれば同意が成立します。

上記のような場合には、共有不動産の過半数を超える持分割合を持つAさん(60%)の賛成意見が成立します。

共有名義人の間での多数決で決定されるわけではありませんので注意しましょう。

単独の共有名義人が行える保存行為

共有名義人が単独で行える行為は「保存行為」と呼ばれ、主に以下のような行為のことを指します。

- 現状維持を目的とした範囲の修繕

- 不法占有者に対する明渡し請求

- 無権利者に対する登記抹消請求

- 法定相続登記や(根)抵当権抹消登記申請

すでにお伝えした変更・管理行為とは異なり、保全を中心とした限定的な行為になっていることが特長です。

単独の共有名義人だけでは、不動産の活用は難しいということを理解しておきましょう。

ただし、以下のような「保存のための解体」と「滅失登記」は、単独の共有名義人でも申請可能です。(※滅失登記:建物がなくなった事実を登記簿に記録してもらう手続き)

※「保存のための解体」にあたるか否かの判断は難しいこともあり、弁護士などの専門家に相談した方がいいでしょう。

| 「保存のための解体」の例 | 建物が老朽化し倒壊の危険もある極めて危険な状態のケース。 この場合、解体は「保存行為」に該当するため単独でも申請可能。 |

|---|---|

| 「滅失登記」の例 | 建物の滅失登記は登記義務を果たすことが目的で、他の共有名義人が不利益を被るわけではないため、単独でも申請可能。 |

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

相続前にできる不動産の共有名義を回避する方法5選

これまで説明したように、不動産の共有名義人になると将来トラブルに巻き込まれる可能性は低くありません。

トラブルが表面化してしまった場合、単独の共有名義人には限られた権限しかないため、問題が長期化しやすく解決も難しくなります。

従って、「不動産を共有名義にしない」という事前の対処が重要です。

この項目では、分割しにくい相続不動産を共有名義とする以外の選択可能な相続方法を以下4つに分けて解説します。

それぞれに特長があり、内容を把握することで適切な対処法を選ぶことができるようになりますので、しっかり確認していきましょう。

代償分割

代償分割とは、特定の相続人が不動産を単独名義で相続し、その他の相続人に対しては代償金という形で現金の支払いや債務などを負担する方法です。

この代償分割は、特定の相続人が実際にその不動産に住む場合などによく利用されます。

具体的な事例としては次のようなケースです。

| 相続前 | ・評価額4,000万円のマンション ・相続人は4人 ・持分は4分の1ずつ |

|---|

| 相続後 | ・実際に住む1人の相続人だけがマンションを相続 ・その相続人が残りの3人の相続人それぞれに代償金1,000万円を支払う |

|---|

評価額4,000万円のマンションを結果的に4人の相続人が1,000万円ずつ公平に相続した形です。マンションは相続した人物の単独名義になりますので、今後の活用に関しても一人で決めることが可能になります。

ポイントは、短期間で代償金を支払えるだけの資金力の有無です。もしこの代償金を支度できない場合は、次の方法を検討してみましょう。

換価分割

換価分割(かんかぶんかつ)とは、不動産を相続のタイミングで第三者に売却し、それで得たお金を換価代金の取得割合に従って各相続人に分割する方法です。

換価分割では、単独名義で相続登記をして、換価後は、法定相続分などに分けて現金化できますので、不動産の売却時の売主が1名となり、売却手続きがしやすくなるメリットがあります。

ただし、場合によっては相続登記ができなかったり、税務署から換価分割を否認される可能性がありますので、司法書士と税理士に相談した方がいいでしょう。

この方法は、その不動産に住む相続人がいないケースでよく用いられます。

先ほどと同じケースで考えてみましょう。

| 相続前 | ・評価額4,000万円のマンション ・4人の相続人全員、マンションに住みたいという希望はなし ・持分は4分の1ずつ |

|---|

| 相続後 | ・実際の売却価格は3,600万円 ・3,600万円は4分割され、各相続人が900万円ずつ受け取る |

|---|

売却で得た3,600万円が均等に相続されています。

ちなみに、この換価分割の特長は、まとまった現金を用意する必要がないだけでなく、先ほどの代償分割と違って、取得者の一部が取得又は住み続ける形態ではなく、取得者の全員がその時の相場で現金化できるといった点で公平に遺産を分割相続できる点です。

不動産の場合、査定によって評価額は得られますが、実際の売却額がいくらになるのかは売ってみなければ分かりません。この事例でも、評価額4,000万円だったマンションの実際の売却額は3,600万円でした。

このように実際の不動産市場で売却された価格を基に公平に遺産相続できることが、この換価分割のメリットと言えるでしょう。

分筆

相続する不動産が土地の場合は、その土地を分筆して各相続人が相続するという選択肢もあります。

土地の分筆とは、言い換えると土地の分割です。

登記簿上の一つの土地を複数の土地に分けて登記をする手続きのこと。土地は1筆、2筆と数えます。従って、土地を分けることは「筆」を分けることになるので「分筆」と言います。ちなみに、分筆とは反対に、複数の筆の土地を一つの筆にまとめることを「合筆」と言います。

原則として、家やマンションの一室などの不動産は物理的に分割することが困難ですが、土地の場合は分割が可能であり、分筆を検討する価値があります。

| 相続前 | ・400平米の土地(評価額4,000万円) ・相続人は4人 ・持分は4分の1ずつ |

|---|

| 相続後 | ・100平米ずつに4分割(分筆) ・各相続人は100平米の土地をそれぞれ相続 ・100平米の各土地の評価額は900万円 |

|---|

分筆の場合は、代償分割のようにまとまった資金が不要であり、換価分割のように不動産を売却することもなく、各相続人に各自単独で相続させることができる点が特長です。

分筆したあとのそれぞれの土地は、各相続人の単独名義にすることができます。従って、その土地の活用も自由です。ただし、例で挙げているように、分筆の場合は土地のサイズ縮小に伴い評価額が低くなることが考えられます。

その他にも、道路に面しているか、また日当たり具合などによっても土地の評価額に影響しますので、分筆する際に、分筆後の評価額ができるだけ均等になるように不動産会社などに相談しましょう。

ちなみに、当社でも共有不動産の売却前に相談されることは多いです。

もし相続人全員が売却を希望している場合は、分筆せずに売りに出すことをおすすめします。その主な理由は、土地売買では以下のような特有の傾向があるからです。

- まとまった土地の方が価値が高い

- 分筆費用は高額となることがある

- 分筆には数カ月の時間がかかることが多い

- 売却額も分筆して複数の買主とするより高くなる

相続人全員が売却を希望している場合、特別な事情がない限りは土地を分筆せずに売却した方が得策と言えます。

相続放棄

相続そのものを放棄することで共有名義で不動産を相続・所有することを避ける方法もあります。

以下のいずれかに当てはまる場合は、この相続放棄も検討してみましょう。

- 他の相続人とのかかわりを一切持ちたくない

- 相続する不動産の利用価値がない

- 売却しても買い手が見つからない可能性が高い

- 他の相続財産も期待できないのに、固定資産税などの維持管理費などを払いたくない

相続放棄の性質として、とても重要なことが次からのお話です。

相続放棄はそれぞれの相続人の意思で行うことができます。相続放棄した人には、相続の効力が及ぶことはなくなりますが、相続財産全てが対象となりますので注意しましょう。

つまり、不動産以外のプラスの遺産があった場合には、それも一緒に相続を放棄することになります。反対に、借金などの負債(負の遺産)がある場合も同様です。

相続放棄の手続きは、相続すべき財産があることを知ってから3カ月以内に家庭裁判所に申述書を提出して行う必要があります。

相続放棄が最適な方法かどうかはケースバイケースです。相続予定の財産をできる限り早く把握して、弁護士や司法書士といった専門家に相談するようにしましょう。

遺言書で不動産を相続する人を指定する

生前のうちに遺言書を作成し、不動産を相続する人をひとりあらかじめ決めておけば共有名義トラブルを未然に防げます。

その代わり、ほかの相続人には不動産の評価額に相当する財産を相続させるようにします。

もし不動産以外に相続財産となり得るものがなければ、前述のように不動産を売却し、その金額を相続人の間で公平に相続させるとトラブルを防ぐことが可能です。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

相続後にできる不動産の共有名義を解消する4つの方法

すでに共有名義として不動産を相続しているときには、以下の方法のいずれかを選択して早めに解消することをおすすめします。

それぞれの解消方法について、詳しく解説していきます。

他の共有者と協力して共有不動産全体を売却する

他の共有者も共有名義を解消したいと考えているのなら、協力して不動産全体を売却するのはひとつの手です。

共有名義不動産を売却すれば、持分割合に応じたお金を手に入れられるだけでなく、共有名義にまつわるさまざまなトラブルからも完全に解放されます。

ただし、共有者のひとりでも反対する方がいたら、共有名義の不動産は売却できません。

共有名義の不動産を売却するには、共有者全員の同意が必要だからです。

したがって、共有名義の不動産を売却して共有状態を解消したいのなら、まずはそれとなく他の共有者の意向を確かめることをおすすめします。

そのうえで、他の共有者も同意してくれるのなら売却を、反対する方がいるのなら、持分の売却など他の方法を検討しましょう。

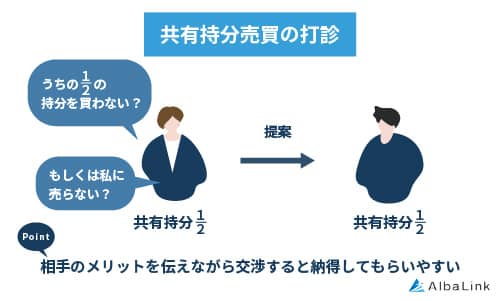

他の共有者と共有持分を売買する

「自身の共有持分を他の共有者に買い取ってもらう」もしくは「他の共有者から持分を買い取って単独名義にする」形で共有名義を解消する方法もあります。

共有持分を購入してもっとも大きな利益を得られるのは、他でもない共有者です。

たとえば他の共有者から持分を買い取って単独名義にすれば、共有名義特有のしがらみから解放されて自由に不動産を使えるようになります。

そのため、他の共有者が不動産を自由に活用したいと考えているのなら、売買に前向きに応じてもらえるでしょう。

また、あなた自身が不動産を活用したいと考えているときには、他の共有者から持分を買い取るのは選択肢のひとつです。

しかし、持分の売買は相応の資力がないと行えません。

そもそも相手に持分を購入する、あるいは売却する意思がなければ成立しないため、前述の「共有名義全体を売却する」方法と同様、まずは他の共有者の意向を確かめることが大切です。

共有者の片方が亡くなったときにはその相続人に代償金を支払う

共有者の片方が亡くなったとき、持分は相続人が受け継ぐ形となります。

しかし共有者に相続人があなた以外にも複数いたら、さらに権利関係が複雑になってしまいかねません。

共有名義の不動産の活用にも支障をきたす恐れがあるため、共有者が亡くなったときには他の相続人に代償金を支払い、代わりに共有持分の取得を認めてもらうとよいでしょう。

たとえば、不動産を父と兄が2分の1ずつの割合で持分を所有しているケースで父が亡くなり、兄と弟が相続するケースで考えてみましょう。

このとき、通常であれば父の分の共有持分は兄と弟で等しく分け合う必要があるので、不動産は兄と弟の共有名義となります。

しかし、兄が弟に共有持分の評価額に相当するお金を支払えば、兄は不動産を単独名義で所有できます。

ただしこの方法を行うには、相応の資金力が必要です。

他の共有者に代償金を支払える余力がなければ、実現は難しいをいわざるを得ません。

専門の買取業者に自分の共有持分を売却する

ここまで共有名義を解消する3つの方法を解説してきましたが、どれも実現するのは難しいのが実情です。

もしあなたが手間をかけることなく不動産の共有名義から抜け出したいと考えているのなら、専門の買取業者に相談することをおすすめします。

専門の買取業者は、共有持分を買い取ったあとで、他の共有者からも持分を購入し単独名義にしてから再販するなどの活用ノウハウを持っています。

そのため、一般の買い手が見つかりにくい共有持分でも、スピーディーに買い取ってもらうことが可能なのです。

弊社Albalinkは訳アリ物件専門の買取業者として、他社では断られるような複雑に利権が絡まる共有持分を多数買い取ってきました。

実際、弊社は下記のように全国各地の共有持分を買い取っており、中には1000万円以上で買い取ったこともあります。

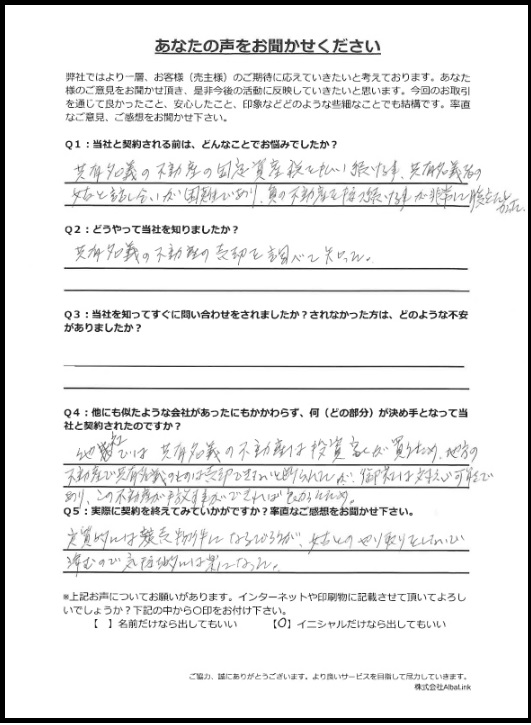

ただ、上記のような買取事例だけを見せられてもピンとこない方もいるでしょう。

そこで、弊社が共有持分を買い取ったお客様からいただいた、直筆のメッセージも紹介します。

引用元:お客様の声(Albalink)

このお客様は共有者である親族と折り合いが悪く、話し合いができる関係ではありませんでした。

そのため、弊社が共有持分を買い取ったことで「(共有者と)やり取りをしなくて済むようになり、気持ちが楽になった」というメッセージをお寄せくださいました。

上記のお客様以外にも、弊社に物件の買取依頼をしていただいたお客様からは「肩の荷が下りた」「もっと早く依頼すれば良かった」といった感謝の言葉を多数いただいております(下記Google口コミ参照)。

また、弊社はお客様からの評価が高いだけでなく、不動産買取業者としては数少ない上場企業でもあり、社会的信用も得ています。

信頼できる買取業者に安心して共有持分を売却し、共有関係から解放されたい方はぜひ一度弊社の無料買取査定をご利用ください(売却前提の問い合わせでなくても構いません)。

不動産を共有名義で相続したときに発生する3種類の税金

不動産を共有名義で相続すると、以下3種類の税金が発生する点も押さえておきましょう。

それぞれの税金について、詳しく解説していきます。

相続税

親などが亡くなって不動産の共有持分を取得したときには、相続税を納める義務が発生することがあります。

ただし相続税には以下の基礎控除額が設定されているため、相続財産額が基礎控除額を下回れば納税義務は発生しません。

たとえば父が亡くなり、兄弟3人で評価額6,000万円の実家をそれぞれが3分の1ずつの割合で相続したときの共有持分の評価額は以下の通りです。

また、兄弟3人で財産を相続するときの基礎控除額は以下の通りです。

つまり上記のケースでは、相続財産である共有持分の評価額が基礎控除額を下回っているため、相続税は発生しません。

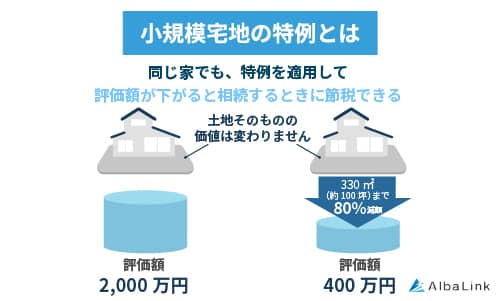

小規模宅地等の特例を使えば相続税の軽減が可能

被相続人が自宅として使用していた土地を相続するときには、小規模宅地等の特例を使うことが可能です。

小規模宅地等の特例とは、相続した土地の評価額を最大で80%減額できる制度です。

共有名義の不動産でも利用できるため、相続税を少しでも軽減したいと考えているのなら、自分が要件を満たしているか確認することをおすすめします。

参照元:国税庁|No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

登録免許税

登録免許税は、相続した不動産の名義を被相続人から相続人に変更するときにかかる税金です。

相続登記における登録免許税は、以下の計算式で求められます。

たとえば、評価額が3,000万円の不動産を相続登記するときには、以下の登録免許税を納める必要があります。

兄弟3人で相続登記を行うときには、それぞれ4万円ずつを負担する形です。

固定資産税

不動産を共有名義で相続したときには、持分割合に応じた固定資産税を納める必要があります。

固定資産税の納税通知書は相続人の代表者に送られてくるので、代表者がいったんまとめて支払ったのちに、ほかの共有者に対して請求する形が一般的です。

しかし、自分が住んでいないという理由で、固定資産税の支払いを拒否する共有者がいるかもしれません。

共有名義不動産の固定資産税の支払いを巡るトラブルは起こりがちなので、とくに注意が必要です。

税金の負担から解放されたい、他の共有者と固定資産税の支払いについて揉めているのなら、自分の共有持分だけを売却することをおすすめします。

弊社AlbaLink(アルバリンク)は、共有持分を積極的に買い取っている専門の買取業者です。

他の共有者には内密にしたうえであなたの共有持分をスピーディーに買い取らせていただくので、共有名義から抜け出したいとお考えの方は、お気軽にお問い合わせください。

まとめ

今回は、共有名義で不動産を相続する問題点や対処法について解説しました。

本記事でお伝えした主な要点を以下にまとめましたので、最後に確認してみてください。

- 共有名義で不動産を相続すると将来トラブルになる恐れがある

- 共有名義の不動産は意見の不一致が起こりやすく活用が難しい

- 管理維持費は長期に渡り、負担が偏ってしまう可能性がある

- 時間が経過するとともに共有名義人は増え、複雑化する傾向にある

- 単独の共有名義人で行えることは限られている

- 問題への対処法には、代償分割や換価分割、相続放棄や土地の分筆などがある

- 明確な理由がない限りは、安易に共有名義で相続しない

財産を相続する経験は人生で限られています。特に相続する財産が不動産の場合は、簡単に分けることができないため、将来起こり得る問題を把握しながらも対応を先送りにしがちです。

一人で判断や解決が難しいと感じる方は、一度専門家に相談することをおすすめします。

知識と経験が豊富な専門家への相談は、有益なアドバイスが期待でき、最適な対処方法を選ぶ大きな助けとなるでしょう。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら