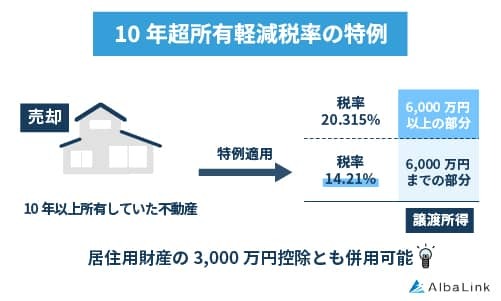

譲渡所得6,000万円以下の部分を軽減できる「10年超所有軽減税率の特例」

10年超所有軽減税率の特例とは、マイホーム売却時に所有期間が10年を超えていれば、譲渡所得税(所得税、住民税)の税率を低くできる特例です。

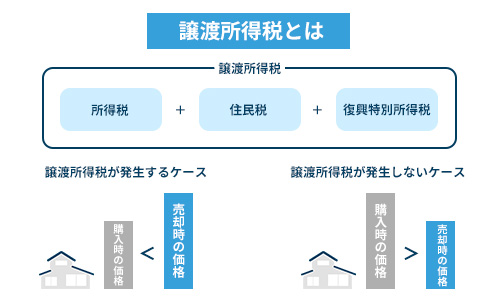

譲渡所得税とは、不動産を売却したときの利益の部分に対して課税される税金です。

譲渡所得税は下記計算式で算出された譲渡所得に、所有年数に応じた税率を乗じることで算出されます。

- 取得費

- マイホーム等の取得(購入)にかかった費用のこと。建物や車のなど経年劣化する資産(減価償却資産)については、下記計算式で算出される減価償却費を差し引くことで、現時点での資産価値を取得費に反映させる。 取得費=土地購入価格+(建物購入価格-減価償却費)

減価償却費=建物購入価格(円)×0.9×償却率×経過年数(年)

- 譲渡費用

- 仲介手数料や印紙税、土地を売却するために要した解体費用など

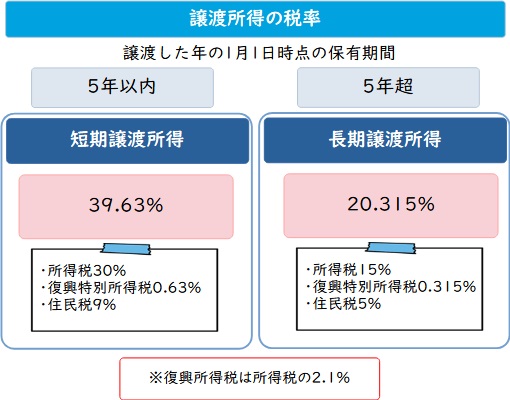

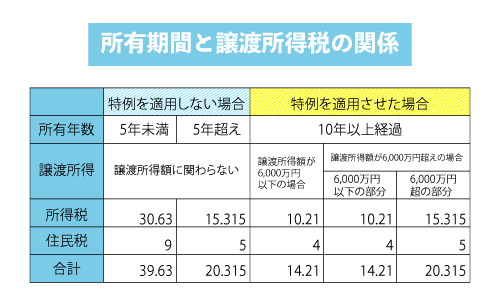

通常マイホームを譲渡した際、所有年数が5年未満であれば「短期譲渡所得」、5年以上であれば「長期譲渡所得」となり、5年以上所有したマイホームは譲渡所得税率が低くなります。

これに対し10年超所有軽減税率の特例が適用されれば、譲渡所得が6,000万円以下の部分については長期譲渡所得よりさらに6%も税率を低くできるので、その分譲渡所得税を安く抑えられます。

ただし、特例の軽減税率の適用は譲渡所得のうち6,000万円以下の部分までで、6,000万円を超える部分については長期譲渡所得の税率が適用されます。

6,000万円以下については特例の軽減税率14.21%、残りの2,000万円の部分については長期譲渡所得の20.315%が適用されるので、

譲渡所得税=6,000万円×14.21%+2,000万円×20.315%=1,258万円

対して特例を適用しなかった場合は、

譲渡所得税=8,000万円×20.315%=1,625万円

例のように、同じ所有年数でマイホームを売却しても、特例を利用するだけでおよそ360万円も節税できることになります。

なお、不動産売却に関する税金・特例については、以下の記事で詳しく解説しています。

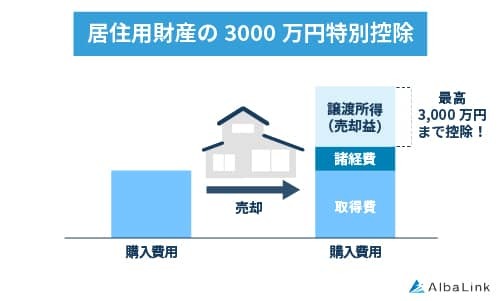

マイホーム特例(居住用財産の3000万円特別控除)と併用できる

マイホーム特例とは、所有期間の長さに関わらず、マイホームを売却した譲渡所得から3,000万円を控除できる特例です。

マイホーム売却時の譲渡所得が3,000万円以下であれば、この特例だけで譲渡所得が0になります。

また、仮に譲渡所得が6000万円の場合、マイホーム特例と10年超所有軽減税率の特例を併用することで、譲渡所得を0にできます。

具体的な計算例はこちらで説明しています。

また、基本的に居住用財産であれば3,000万円控除の適用が可能ですが、売却した住宅について、下記のような場合が認められると適用されません。

適用除外条件

- マイホーム特例を受けるためだけに入居した家屋

- 居住用家屋を新築する期間中だけ使用した家屋や、そのほか一時的な目的で入居した家屋

- 別荘など、趣味、娯楽、保養等のために所有する家屋

10年超所有軽減税率の特例を3,000万円控除と併用して節税する方法については、以下の記事で詳しく解説しています。

10年超所有軽減税率の特例の適用要件

所有年数が10年を超えるマイホームを売却したなら、譲渡所得税が抑えられる10年超所有軽減税率の特例は適用したいところですが、適用には下記のような条件があります。

それぞれ紹介していきます。

所有年数が10年を超える自身の居住家屋及びその敷地の売却であること

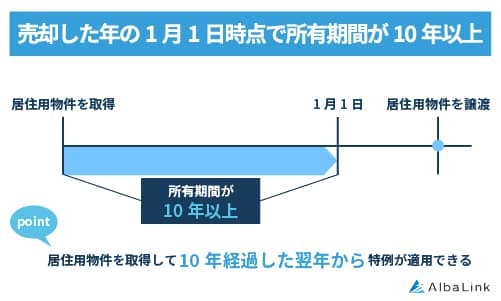

前提として、所有年数が10年を超えた家屋及び敷地の売却にのみ適用されます。

所有年数の数え方としては、売却した年の1月1日時点で10年が経過していなければなりません。

たとえば、所有したのが2014年12月31日だった場合、10年が経過するのは2024年12月31日・10年超所有軽減税率の特例が適用されるのは2025年1月1日以降の売却です。

なお、特例の対象となるのは家屋・敷地のセットであり、どちらか片方のみを売却する場合は適用できないため、特例を適用するには家屋・敷地をセットで売却しましょう。

空き家の場合は住まなくなってから3年以内に売却していること

空き家になった家屋の売却は、居住しなくなった日から3年が経過する日が属する年の12月31日までに売却する必要があります。

また、災害で家屋が滅失し居住できなくなった場合にも同様の期限が設けられています。

たとえば、2022年8月22日に居住しなくなった場合には、3年が経過する日は2025年8月22日であり、売却期限は2025年12月31日となります。

家屋解体後の売却は解体後10年経過必須&貸駐車場等利用はNG

家屋を解体し更地として売却する場合、解体日が属する年の1月1日時点で所有期間が10年を超えていなければなりません。

つまり、売買契約日の時点で10年を超えていたとしても、解体日において10年を超えていなければ適用はされないということです。

たとえば、特例の適用ができるケース・できないケースの一例は以下のとおりです。

- 特例の適用ができるケース:2014年5/1に所有→2025年5/1解体→2025年10/1売却(2025年1/1で10年経過)

- 特例の適用ができないケース:2014年5/1に所有→2024年5/1解体→2024年10/1売却(2024年1/1で10年経っていない)

また、解体後に貸駐車場等として利用されていた敷地は適用外とされています。

たとえば売却を検討している土地がすでに駐車場等として利用してしまっている場合、解体日時点で10年が経過していたとしても、特例は適用されません。

売却した年の前年および前々年にこの特例の適用を受けていないこと

売却した年の前年および前々年にこの特例を受けている場合には適用されません。

そのため複数の家屋や土地を10年以上所有し、いくつかを売却したいという場合には、2年以上売却時期をずらす必要があります。

譲渡先が親子や夫婦など親族以外の第三者であること

10年以上所有している家屋や土地であっても、売却先との関係が親子や夫婦、もしくは下記のような場合、適用されません。

適用外になる売却先の一例

- 生計をともにする親族

- 家屋売却後、その家屋で同居する親族

- 内縁関係にある人物

など

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

10年超所有軽減税率の特例利用時の計算方法

では10年超所有軽減税率を使用した場合、どれくらい譲渡所得税が抑えられるのでしょうか。

具体的な計算例とともに紹介します。

具体的な計算例

下記条件で売却した住宅(木造モルタル造、築20年)の譲渡所得税を求める計算例とともに、特例を用いた場合の譲渡所得税の計算方法を紹介いたします。

| 建物および土地の売却価格 | 13,000万円 |

|---|---|

| 譲渡費用 | 300万円 |

| 土地の購入価格 | 5,000万円 |

| 建物の購入価格 | 8,000万円 |

| 購入費用 | 400万円 |

譲渡所得税の算出に用いる数式は以下の通りです。

【建物の構造償却率】

| 建物の構造 | 償却率 | |

|---|---|---|

| 木骨モルタル造 | 0.034 | |

| 木造又は合成樹脂造 | 0.031 | |

| 金属造 | 骨格材の肉厚4mm超 | 0.021 |

| 骨格材の肉厚3mm超4mm以下 | 0.025 | |

| 骨格材の肉厚3mm以下 | 0.036 | |

| れんが造、石造又はブロック造 | 0.018 | |

| 鉄骨鉄筋コンクリート造又は鉄筋コンクリート造 | 0.015 | |

まずは、建物購入価格8,000万円・償却率0.034・経過年数20年より、

次に、土地購入価格5,000万円、建物購入価格8,000万円、減価償却費4,896万円より、

次に、売却価格13,000万円、取得費9,004万円、譲渡費用300万円より、

このように、譲渡所得が3,696万円と算出できました。

譲渡所得が6,000万円以下なので、10年超所有軽減税率の特例を利用することで、譲渡所得の全額3,696万円が軽減税率の14.21%の対象となるため、

仮に10年超所有軽減税率の特例を利用しなかった場合、長期譲渡所得となるため、

よって、所有期間が10年を超えている場合、10年超所有軽減税率の特例を利用することで、およそ225万円の節税となりました。

3,000万円控除と併用時の計算例【譲渡所得が3,000万円超ならさらにおトク】

前述した住宅の例で、10年超所有軽減税率とマイホーム特例を併用した場合、譲渡所得税は以下のように算出されます。

譲渡所得の計算までは同じなので、

この譲渡所得から、マイホーム特例により3,000万円が控除されるので、

全額が軽減税率の14.21%の対象となるので、

マイホーム特例を併用しなかった場合と比較し、427万円も節税できました。

このように、マイホームを売却し条件を満たしていれば、10年超所有軽減税率の特例とマイホーム特例を併用することで大幅な節税が可能です。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

10年超所有軽減税率の特例は必要書類を添え確定申告して申請

10年超所有軽減税率は、必要書類を記入し確定申告(売却後翌年2月16日から3月15日まで)することで申請できます。

必要書類と主な記載内容は下記の通りです。

計算が複雑な部分もありますので、税務署に相談するか、売却時点で不動産会社に相談してみましょう。

【10年超所有軽減税率の申請に必要な書類】

| 書類名 | 主な記載内容 |

|---|---|

| 譲渡所得の内訳書 (確定申告書付表兼計算明細書) 【土地・建物用】 | 1~3面までを記入。 主に売却した土地および家屋の所在地や構造、売却金額、譲渡費用、譲渡所得額等について記載。 |

| 売却した居住用家屋やその土地の登記事項証明書 | 土地および家屋の所在地や所有者名が記録 されており、法務局や自治体窓口のほか、 こちらから交付申請すればオンラインや郵送 での受け取りが可能。 |

| 住民票の写し | 所有者が居住する市区町村の窓口で受け取り 可能。 |

| 戸籍の附票 | 売却した家屋及び土地の所在地と、申請者の 住民票に記されている住所が異なる場合等は、 戸籍の附票(住民票の履歴のようなもの)の 写しや、削除された戸籍附票の写し等も準備。 申請者の住民票がある自治体にて発行が可能なので、申請方法の詳細は各自治体ホームページに記載されている。 |

【登記事項証明書の見本】

.jpg)

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

住宅の売却に利用できるその他の制度4選

10年超所有軽減税率と併用はできませんが、家屋売却時に各条件を満たし申請すれば、以下のような特例を受けることもできます。

- 特定居住用財産の買換え特例【譲渡所得税を先送りする】

- 相続財産を譲渡した場合の取得費加算の特例【譲渡所得税を節税する】

- 小規模宅地等の特例【相続税を節税する】

- 住宅取得時の住宅ローン控除【所得税を減税する】

特定居住用財産の買換え特例【譲渡所得税を先送りする】

10年以上居住した居住用財産を売却し、より高い住宅を購入して住み替える場合、譲渡所得税の支払いが先送りされる特例です。

特定居住用財産の買換え特例の、主な適用要件は以下のとおりです。

- 2025年12月31日までの譲渡

- 譲渡価格が1億円以下

- 前年の1月1日から譲渡した年の翌年の12月31日までの間に買換えること

あくまで先送りなので、住み替えた住宅を売却した際にまとめて譲渡所得税を支払うことになります。

そのため、下記条件にあてはまる場合は、買い替え特例よりもマイホーム特例の3,000万円控除や10年超所有軽減税率の利用がおすすめです。

- 売却する居住用財産の譲渡所得が3,000万円以下

- 新居を購入し数年後にまた売却する可能性がある

逆に、譲渡所得が3,000万円を超え、住み替え先の新居をずっと売却しない予定である場合には、買い替え特例を利用しましょう。

住み替え先の新居を売却しない限りは先送りされた譲渡所得税の支払いは発生しないからです。

所有する家屋および土地の売却だけでなく、同時に新しい住宅の購入も検討している場合、この特例を利用することで譲渡所得税の支払いを先送りできます。

しかし、適用される譲渡期間は2025年12月31日までです。

適用条件を満たしたうえ特例の利用を検討している方は、早めに売却・購入の準備を進めて譲渡期間に間に合わせましょう。

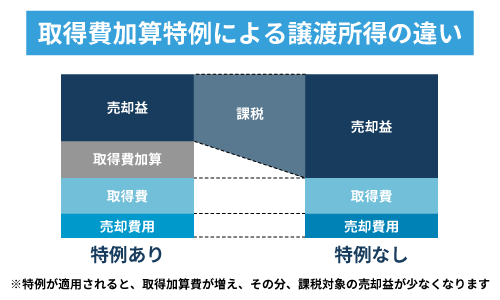

相続財産を譲渡した場合の取得費加算の特例【譲渡所得税を節税する】

相続税が課税された財産の売却後に使える取得費加算の特例は、譲渡所得から相続税の一部を差し引けることで、譲渡所得税を安く抑えられます。

ただし、適用を受けられるのは下記条件に当てはまる人のみです。

主な適用条件

- 相続や遺贈により財産を取得した人

- 相続時に相続税が課税された人

- 相続財産を、相続開始日の翌日から3年10か月以内に譲渡していること

ただし以下が認められた場合、マイホーム特例の3,000万円控除や10年超所有軽減税率が適用される可能性があり、相続税の有無に関わらず譲渡所得税を安く抑えられます。

- 被相続人が所有(10年超)していた家屋で相続人が同居していた

- 相続後に仮住まいではなく自宅として相続人が利用していた

相続財産を譲渡した場合の取得費加算の特例については下記記事をご覧ください。

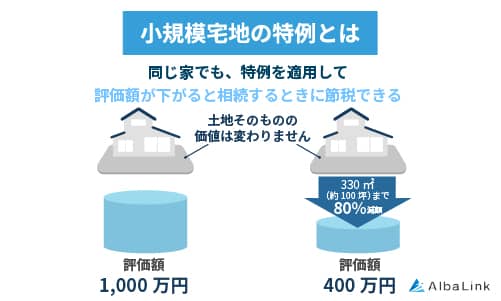

小規模宅地等の特例【相続税を節税する】

相続等で取得した財産のうち、相続開始の直前まで被相続人等が「居住用」「事業用」などで用いた宅地等を売却した場合、その宅地等のうちの一定面積までについて、相続税の課税価格を減額できる特例です。

また、相続した家屋に自宅として居住し、その後売却時にマイホーム特例及び10年超所有軽減税率を適用させれば、相続税とのちに家屋を売却した際の譲渡所得税を安く抑えられます。

たとえば、被相続人が居住していた住宅を配偶者が相続した場合、330㎡までの面積については80%減額されます。

330㎡分までは80%が減額されるので、

減額される価格=3000万円×330㎡÷400㎡×80%=1980万円よって相続税価格は3000万円-1980万円=1020万円

このように、適用できれば相続税を大幅に減額できますが、条件はかなり複雑です。

利用を検討される方はチェックシート(小規模宅地等の特例)で確認してみましょう。

参照元:国税庁|小規模宅地等の特例

小規模宅地の特例の概要については、以下の記事でも詳しく解説しています。

住宅取得時の住宅ローン控除【所得税を減税する】

住宅ローン控除とは、住宅ローンを利用して家を購入したときに、年末時点のローン残高に応じて所得税が控除される制度です。

住宅の環境性能などに応じて、毎年年末時点のローン残高の0.7%を最大13年間、控除されます。

住宅ローン控除が適用となる主な要件は以下のとおりです。

- 住宅の床面積が50㎡以上で、かつ1/2以上が自己の居住用であること

- 住宅の引き渡し・工事完了から6ヶ月以内に入居している

- 控除を受ける年の合計所得金額が2,000万円以下であること

住宅ローン控除の申請は、住宅を取得した年度の確定申告をするときに、税務署に必要書類を提出すると控除を受けられます。

利用を検討している方は、住宅の住所地を管轄する税務署に問い合わせましょう。

参照元:国税庁|No.1212 一般住宅の新築等をした場合(住宅借入金等特別控除)

10年超所有軽減税率の特例について相談できる税理士事務所3選

これまで解説した譲渡所得税・相続税・所得税など、自身で調べて計算するのが難しい方は税理士に相談しましょう。

この章では、不動産の税務相談に強い税理士事務所を3選ご紹介します。

| 弁護士事務所 |  税理士法人吉本事務所 |

|  NA税理士法人 |

|---|---|---|---|

| 取り扱い分野 | 相続・贈与・確定申告・節税など | 相続・贈与・確定申告など | 相続・贈与・確定申告など |

| 所在地 | 京都市右京区太秦奥殿町29 | 東京都千代田区九段北1丁目14−13 2F | 東京都豊島区西池袋1丁目21番7 住友不動産池袋西口ビル8F |

| 問い合わせ | 詳細はこちら | 詳細はこちら | 詳細はこちら |

税理士法人吉本事務所は、開業46年目を迎える相続に強い税理士事務所です。

税理士・社労士・行政書士・保険外交員など各専門のスペシャリストが連携しており、税の申告・対策・相談をスピーディーに対応してもらえます。

また、同社は担当スタッフの顔写真付きプロフィールを公式ホームページで公開しており、透明性・信頼性の高さが安心できるポイントです。

さらに、同社を利用した方の口コミも、「親身に対応してもらい、スムーズに手続きが完了した」と好意的なコメントも寄せられています。

不動産相続・贈与など、煩わしい税金の手続きを安心かつ丁寧にサポートしてもらいたい方は、税理士法人吉本事務所に相談しましょう。

ちよだ税理士法人は、相続対策に数多くの実績とノウハウをもつ税理士事務所です。

相続対策については、一家の発展・安定を重視した内容を提案しており「譲った人が幸せになれる相続」が実現できます。

一般的な節税方法よりも、依頼者一人ひとりのニーズを汲み取った税務相談をしてもらえるのは、同社の魅力でしょう。

また、相続税を分割で納付する「延納」、相続税を物で納付する「物納」の手続き・代行にも対応しており、手元に現金がない方も安心して相続を迎えられます。

相続税額を前もって把握しておきたい方は、同社の公式ホームページにある「相続税シミュレーション」で相続人・財産・債務の3つを入力すると税額を自動計算してもらえます。

ちよだ税理士法人では初回の相談が無料です。

不動産の相続・特例に関するお悩みは、ちよだ税理士法人への相談をおすすめします。

NA税理士法人は、相続・贈与に関する税務をワンストップ対応してもらえる税理士事務所です。

弁護士・司法書士・社会保険労務士・行政書士など、各専門家と提携する「パートナー提携体制」を導入しており、あらゆる相続トラブルを一つの窓口で解決できます。

また、同社は申告後のアフターフォローも充実している点が魅力です。

実際に、同社の公式ホームページでも、特例の適用要件を誤って申告した方の修正申告に対応した解決事例があります。

一連の業務が終わった後でも手厚いサポートを受けられるのは、依頼者にとって心強いポイントです。

相続に関するお悩みは、NA税理士法人の強力なパートナーシップ・手厚いサポートのもと解決しましょう。

特例を使うために家を早く売却したい方はアルバリンクへご相談を

弊社Albalinkは訳アリ物件専門の買取業者として、他社では断られるような空き家も数多く買い取ってきました。

たとえば下記のように「20年以上放置されて老朽化が進んだ空き家」や「不用品で室内があふれてしまっている空き家」を買い取った実績もあります。

【20年以上放置された空き家の買取事例】

【不用品で室内があふれてしまっている空き家の買取事例】

引用元:Albalinkの空き家買取事例

20年以上放置された空き家については780万円で買取らせていただき、所有者には「雨漏りもするような家だったが、思ったより高い金額で買い取ってもらえた」と、金額についても満足していただけました。

また、不用品で室内が溢れてしまっている空き家の所有者は、他の不動産業者から「不用品の回収だけで100万円近くかかる」と言われ、途方に暮れていたそうです。

それだけに「(弊社に)そのまま買い取ってもらえてとても助かりました」と言っていただけました。 上記の方々だけでなく、弊社に買取依頼をしていただいたお客様からは「肩の荷が下りた」「色々不安だったがスムーズに売却できた」といった感謝の言葉を多数いただいております(下記Google口コミ参照)。

また、弊社はお客様からの評価が高いだけでなく、不動産買取業者としては数少ない上場企業でもあり、社会的信用も得ています。

信頼できる買取業者に安心して空き家を売却したい方はぜひ一度弊社の無料買取査定をご利用ください(査定依頼をしたからといって、無理な営業などは行いませんのでご安心ください)。

まとめ

マイホームを売却した際に利用できる10年超所有軽減税率の特例について紹介しました。

この特例は、10年以上所有したマイホームを売却した際の譲渡所得税率を軽減することで、譲渡所得税の負担を抑えられる特例です。

空き家になってしまった場合でも利用できますが、注意点として空き家になってからは3年以内に売却する必要があります。

また、家屋解体後の土地の売却にも利用できますが、解体日の年の1月1日時点で所有年数が10年を超える必要があるなど条件が加わるため、特例の利用を検討する場合には事前に条件をきちんとチェックしましょう。

さらに10年超所有軽減税率の特例とは別に、マイホームを売却した際の譲渡所得から3,000万円を控除できる「マイホーム特例」もあります。

もし売却価格が3,000万円以下であれば、この特例だけで譲渡所得を0円にできますので、所有する家屋の売却価格に合わせて検討してみてください。

なお、弊社AlbaLink(アルバリンク)は訳あり物件の買取を得意とした買取業者です。

訳あり物件の活用ノウハウを豊富にもつ弊社なら売れにくい問題を抱えた不動産も高額買取に対応できます。

実際に、廃墟化した空き家など一般の不動産会社では売れにくい家を買い取る買取業者として「フジテレビ」に紹介された実績があります。

査定・相談のみの問い合わせも大歓迎です。

できる限り、売主様のご要望に沿った売却プランを実現できるよう全力で対応いたしますので、いつでもお気軽にご相談ください。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

【不用品で室内があふれてしまっている空き家の買取事例】

【不用品で室内があふれてしまっている空き家の買取事例】

相談・査定はこちら

相談・査定はこちら