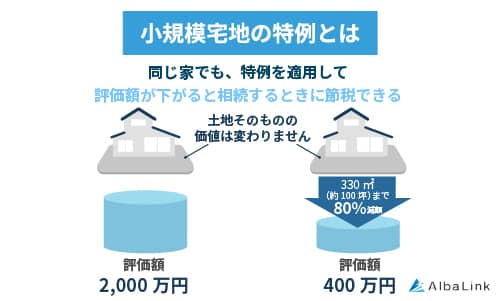

小規模宅地の特例とは残された家族の相続税が減額される制度

小規模宅地の特例とは、相続する土地の評価額を最大80%まで減額できる制度です。

土地を相続した場合、その土地の相続税評価額によって相続税が算出されます。

相続税評価額は路線価方式、倍率方式という2通りの算出方法があり、それぞれ国税庁のWebサイトで確認することができます。

参照元:財産評価基準書|国税庁

例えば、相続税評価額が2,000万円の土地に小規模宅地の特例が適用されれば、相続税は最大400万円まで引き下げることができます。

なぜこのような特例があるのかというと、高額な相続税が支払えない相続人への救済措置とするためです。

土地の相続税は高額な上に一括払いが原則であるため、相続税を支払うことができず土地を手放してしまったり、生活に支障をきたすようなケースがあり得ます。

そのような事態を防ぐため、条件付きながらも相続税を大幅に押さえ、相続人の負担を減らすためにこの小規模宅地の特例が生まれました。

ここからは、気になる適用範囲や要件を詳しく解説していきます。

土地を相続する可能性がある方には必ず役に立つ内容ばかりですので、ぜひ最後まで読んでみてください。

適用範囲と減額割合は?

小規模宅地の特例の対象は、大きく分けて以下の4つに分類されます。

- 特定居住用宅地等

- 亡くなった人の自宅として使っていた宅地等に対する特例

- 特定事業用宅地等

- 亡くなった人の個人事業(貸付用を除く)として使っていた宅地等に対する特例

- 貸付事業用宅地等

- 亡くなった人が貸地又は貸家など貸付用としていた宅地等に対する特例

- 特定同族会社事業用宅地等

- 亡くなった人の会社(同族会社)として使っていた宅地等に対する特例

また、「小規模宅地」とあるように、面積には限度が設けられています。

具体的には、対象となる宅地の利用区分によって、以下の表の通り分けられます。

| 宅地の利用区分 | 限度面積 | 減額割合 |

|---|---|---|

| 特定居住用宅地 | 330㎡(99.82坪) | 80% |

| 特定事業用宅地 | 400㎡(121坪) | 80% |

| 特定同族会社事業用宅地 | 400㎡(121坪) | 80% |

| 貸付事業用宅地 | 200㎡(60.5坪) | 50% |

それぞれの利用区分の定義については、国税庁のWebサイトで確認できます。

参照元:No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)|国税庁

法改正により適用範囲が拡大

小規模宅地の特例は、2015年1月1日以降の相続税法改正により、適用される面積や範囲が拡大されています。

改正前の限度面積は240㎡でしたが、2015年1月1日以降は330㎡(約99.82坪)まで拡大され、以前よりも使いやすくなりました。

居住用宅地と事業用宅地を同時に相続する場合に関しても、以前は合計400㎡(約121坪)までしか適用されませんでしたが、相続税法改正後は730㎡(220.825坪)まで拡大されています。

他にも、二世帯住宅において、以前は行き来できる住宅のみだったのが完全分離型の二世帯住宅でも特例対象となりました。

このように、小規模宅地の特例の要件は非常に細かく設定されている上、法改正に伴い度々条件が変化しています。

この記事で記載している適用範囲や減額割合は執筆している2024年2月時点のものですので、特例の利用を考えている方は、一度国税庁や所轄の税務署へ問い合わせてみることをおすすめします。

「毎年の固定資産税が高くて払いたくない」「面倒な不動産の管理から解放されたい」と思っている方も多いのではないでしょうか?

弊社、株式会社Albalinkは個人の買手がつきにくい中古物件の買取を専門に行う不動産買取業者です。

上場企業で弁護士など多くの士業の方とも連携しており、不動産の売却だけでなく、税金の相談にも対応可能です。

不動産や税金のことで悩みがあれば、安心してご相談ください。

小規模宅地の特例の3つの適用要件

ここまで対象となる宅地の範囲や減額割合について解説してきましたが、居住用宅地で小規模宅地の特例を利用する場合、相続人に対しても一定の要件が設けられています。

特例を受けるための要件は、被相続人(故人)に対して以下の関係性を持つ方です。

- 配偶者

- 同居している親族

- 同居していない親族

参照元:No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)|国税庁

それぞれ詳しく見ていきましょう。

配偶者

特例を受けられる要件の1つ目は、「相続人が配偶者であること」です。

相続人が被相続人(故人)の配偶者の場合、自宅を相続するだけで無条件で小規模宅地の特例を受けることができます。

「特定居住用宅地」は、被相続人が住んでいた自宅のことを指し、相続する取得者ごとに要件が定められています。

しかし被相続人の配偶者の場合は個別の要件が無く、特定居住用宅地でさえあれば、相続するだけで特例を受けることができます。

同居している親族

特例を受けられる要件の2つ目は、「相続人が同居している親族であること」です。

相続が発生した時(死亡時)に被相続人と同居している親族の場合、以下の4つの要件を満たせば小規模宅地の特例を受けることができます。

- 対象の土地が特定居住用宅地(被相続人が住んでいた自宅の敷地)であること

- 対象の土地を相続するのが同居している親族であること

- 相続税の申告期限までに、対象の宅地を所有していること

- 相続税の申告期限までに、対象の宅地内の建物に住んでいること

相続税の申告期限は「被相続人が亡くなったことを知った翌日から10ヶ月以内」とされています。

また、同居とは生活拠点が同じであることを指し、住民票が一致していても実態がなければ特例を受けることはできません。

これらの要件を満たしていない、例えば相続から10ヶ月以内に土地を売却してしまった場合などは特例を受けることができなります。

同居している親族から宅地を相続した際は、上記要件に注意して売却などの検討を進めましょう。

「毎年の固定資産税が高くて払いたくない」「面倒な不動産の管理から解放されたい」と思っている方も多いのではないでしょうか?

弊社、株式会社Albalinkは個人の買手がつきにくい中古物件の買取を専門に行う不動産買取業者です。

上場企業で弁護士など多くの士業の方とも連携しており、不動産の売却だけでなく、税金の相談にも対応可能です。

不動産や税金のことで悩みがあれば、安心してご相談ください。

同居していない親族

特例を受けられる要件の3つ目は、「相続人が同居していない親族であること」です。

通常小規模宅地の特例は同居親族が相続することが条件です。

しかし、以下を含む条件を満たしていれば、同居していない親族でも小規模宅地の特例を受けることができます。

- 被相続人(故人)に配偶者や同居相続人がいない(死別や離別を含む)こと

- 相続を開始する前の3年以内に、取得者、取得者の配偶者、取得者の3親等内の親族または特別の関係がある一定の法人が所有する家屋に居住したことがないこと

- 相続開始時に、被相続人の家屋を相続開始以前に所有していたことがないこと

- 対象の土地を相続開始時から相続税の申告期限まで所有していること

参照元:No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)|国税庁

なお、この特例は3年以上親族や法人の所有する場所に住んだことの無い人を対象にしているため、通称「家なき子特例」とも呼ばれています。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

小規模宅地の特例は適用される?3つのケースに回答

次は、具体的に「このような場合は適用されるのか?」という疑問に対して回答していきます。

- 被相続人が「マンション」に住んでいた場合

- 被相続人が「二世帯住宅」に住んでいた場合

- 被相続人が「老人ホーム」に住んでいた場合

こちらの3ケースで特例が適用されるのかどうか、それぞれ見ていきましょう。

被相続人が「マンション」に住んでいた場合

被相続人がマンションに住んでいた場合も、戸建て同様に小規模宅地の特例が適用できます。

マンションを相続した場合も、戸建て同様に路線価方式か倍率方式で相続税を算出し、要件を満たしていれば小規模宅地の特例を受けることができます。

なお、分譲マンションの場合、所有者は建物の区分所有権と土地の敷地利用権を所有していることになりますが、小規模宅地の特例の対象となるのはこのうち敷地利用権だけで、区分所有権は対象になりません。

また、マンションなど共有不動産の相続税は持分割合など複雑な要素が絡みます。

以下の記事で詳しく解説しているので、気になる方はぜひ読んでみてください。

被相続人が「二世帯住宅」に住んでいた場合

被相続人が二世帯住宅に住んでいた場合は、区分所有登記の有無によって判定が変わります。

区分所有登記されていない二世帯住宅においては、問題なく特例を受けることが出来ます。

区分所有登記されておらず、親子で共有名義の二世帯住宅の場合も特例を使えます。

逆に、区分所有登記されている場合は特例が適用されません。

2013年の法改正以降、建物の構造ではなく区分所有登記の有無で適用可否を判断するようになり、区分所有登記された建物は原則として特例を適用できなくなったからです。

また、法改正の章でお伝えしたように、以前は行き来できる住宅のみだったのが完全分離型の二世帯住宅でも特例対象となりました。

そのため法改正以降は建物の構造は関係なく、区分所有のみで同居を判定するようになりました。

被相続人が「老人ホーム」に住んでいた場合

被相続人が老人ホームに住んでいた場合でも、以下の要件を満たしていれば小規模宅地の特例の対象となります。

- 被相続人が要介護認定、要支援認定、障害支援区分の認定いずれかを受けていること

- 被相続人が老人ホーム、介護施設等に入所した後、対象の宅地が事業用または被相続人以外の居住用宅地となっていないこと

上記の要件と親族関係ごとの要件を満たすことで、特例を受けることが出来ます。

ただし、被相続人が老人ホームに入居している場合、相続税申告に関する添付書類などが非常に複雑になります。

税理士へ依頼することも考えられますが、費用をかけてでも相続するのか、売却など手放すことを考えるのかはよく検討してください。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

小規模宅地の特例を併用する場合の相続税の計算方法

具体的な例を用いて、小規模宅地の特例を併用する場合の相続税の計算方法をみてみましょう。

特例によって相続税がいくら減額するかは、以下の計算式で求めることができます。

例えば、子どもが1人いる夫婦で夫が亡くなり、妻が評価額3000万円、面積330㎡の自宅を相続したとします。

この場合、限度面積内の特定居住用宅地を配偶者が相続することになるので、無条件で小規模宅地の特例を受けることができます。

先の計算式に当てはめると、

減額は2400万円となり、差額の600万円が相続税となります。

なお、限度面積と相続土地面積が異なる場合の計算も例としてあげると、以下のようになります。

3000万 × (330 / 400) × 80% = 1980万

3000万 × (330 / 300) × 80% = 2640万

土地面積が400㎡の場合相続税は1020万円、300㎡の場合は360万円となりました。

このように土地面積によって減税額は大きく差が出るので、特例適用を検討する際は相続する土地の面積をよく確認して、適用後の相続税を問題なく支払えるか十分に確認してください。

なお、以下の記事でも相続税の計算方法について解説しているので、併せて参考にしてください。

「毎年の固定資産税が高くて払いたくない」「面倒な不動産の管理から解放されたい」と思っている方も多いのではないでしょうか?

弊社、株式会社Albalinkは個人の買手がつきにくい中古物件の買取を専門に行う不動産買取業者です。

上場企業で弁護士など多くの士業の方とも連携しており、不動産の売却だけでなく、税金の相談にも対応可能です。

不動産や税金のことで悩みがあれば、安心してご相談ください。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

小規模宅地の特例を併用する3つの手順

小規模宅地の特例は、以下の流れを踏むことで併用できます。

- 相続税申告書を提出する

- 添付書類を準備する

- 税務署に提出する

それぞれ重要なポイントがあるので、詳しく解説していきます。

相続税申告書を提出する

小規模宅地の特例を併用する1つ目の手順は「相続税申告書の提出」です。

小規模宅地の特例は相続税申告書を提出して、はじめて特例を受けることができます。

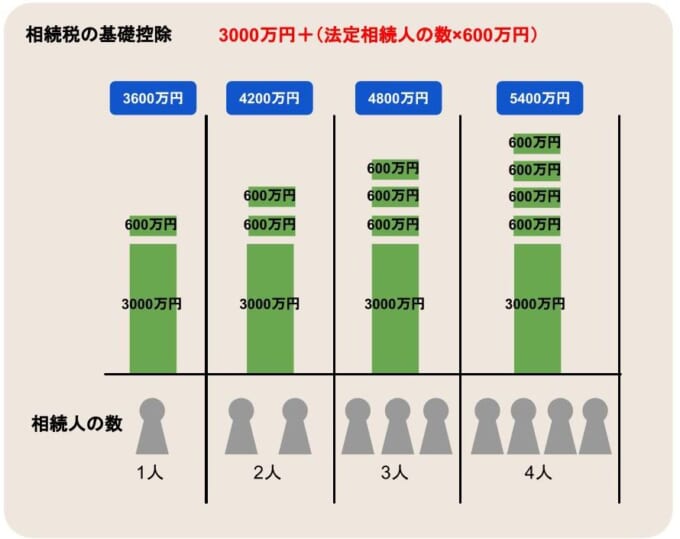

相続税申告書は通常、被相続人(故人)の財産総額が基礎控除を超える場合に提出しますが、小規模宅地の特例を受ける場合は特例適用前の財産額が基礎控除(3000万円+600万円×相続人数)を超えるかどうかで判断します。

例えば父が亡くなり子が「評価額5000万円、面積330㎡の自宅」と「その他1000万円の財産」を相続したとします。

小規模宅地の特例を適用した場合自宅の評価額は1000万円となり、その他の財産と合わせて2000万円のため、基礎控除3600万円を下回ります。

しかし小規模宅地の特例適用前の財産額は6000万円と基礎控除を上回っているため、相続税申告書の提出が必要になります。

なお、小規模宅地の特例適用前の財産額が基礎控除を下回っている場合はそもそも相続税がかからないので、適用する必要はありません。

相続税申告書の書き方

相続税申告書と一概に言っても、その様式は膨大な数があります。

おおまかな流れとしては、以下のような作成手順が推奨されています。

- 課税財産を把握し、第9〜15表を作成する

- 課税価格の合計と相続税総額を計算するため、第1、2表を作成する

- 控除額を計算するため第4〜8表を作成し、相続税額を算定する

国税庁では、具体例を用いた相続税申告書の作成手順、記載方法について説明したpdfも公開しています。

自身で作成を検討している方はこちらも読んでみてください。

参照元:「小規模宅地の特例」と「配偶者の税額軽減」を適用した相続税申告書の記載例 | 国税庁

添付書類を準備する

小規模宅地の特例を併用する2つ目の手順は「添付書類の準備」です。

相続税申告書のほか、共通して必要な添付書類や取得者ごとに必要な添付書類が存在します。

共通して必要な添付書類は以下の4つです。

- 死亡から10日以内に作成された、相続人との関係がわかる戸籍謄本や法定相続情報一覧図の写し

- 遺言書、もしくは遺産分割協議書の写し

- 相続人全員の印鑑証明書

- 申告期限後3年以内の分割見込書

遺言書が無い場合、相続人全員で「遺産をどうするか?」を話し合い、合意した内容を記した遺産分割協議書を添付します。

上記に加え、状況に応じて以下の添付書類が必要になります。

被相続人と同居している親族の場合

- 住民票、戸籍附票などの写し

※マイナンバーを持っている場合は提出不要

被相続人と同居していない親族の場合

- 住民票、戸籍附票などの写し

※マイナンバーを持っている場合は不要 - 相続する不動産の登記簿謄本

- 賃貸借契約書

被相続人が老人ホームに住んでいた場合

- 被相続人の戸籍附票の写し(相続開始日以降に作成されたもの)

- 被保険者証や要介護認定証、障害福祉サービス受給者証などの写し

- 老人ホーム入所時の契約書の写し

このように、小規模宅地の特例には様々な必要書類があります。

状況によって要件に合致した書類内容、取得方法も変わってくるので、不足の無いようよく確認して提出しましょう。

国税庁からも申告に必要な主な書類リストが公開されているので、参考にしてみてください。

参照元:相続税の申告の際に提出していただく主な書類 | 国税庁

税務署に提出する

小規模宅地の特例を併用する3つ目の手順は「税務署への提出」です。

必要な書類が準備でき次第、相続申告書とまとめて税務署へ提出します。

近隣の税務署へ直接提出するほか、e-Taxによる電子申告も可能です。

参照元:相続税の申告書がe-Taxで提出できるようになりました。| 【e-Tax】国税電子申告・納税システム(イータックス)

なお、申告期限は相続開始を知った日から10ヶ月以内となっています。

準備にも手間や確認で時間がかかるので、期限を過ぎてしまわないよう相続が発生したら早めに申告に取り掛かりましょう。

小規模宅地の特例を利用する際の3つの注意点

小規模宅地の特例は相続税を最大80%と大幅に減額してくれる制度ですが、利用には注意点もあります。

- 相続税の申告期限前に家を売却してはいけない

- 相続時精算課税にかかる贈与で取得した宅地は適用外となる

- 配偶者控除で相続税0円でも油断しない

これらを把握していないと、特例を受けることができず相続税を全額支払わなければならなかったり、自身以外の相続人に影響が及んだりするかもしれません。

それぞれ詳しく解説していくので、ぜひ最後まで読んでください。

相続税の申告期限前に家を売却してはいけない

小規模宅地の特例を利用する際の1つ目の注意点は「相続税の申告期限前に家を売却してはいけない」です。

小規模宅地の特例は対象の宅地を相続税の申告期限まで保有していることが必須要件となっているため、期限前に売却した場合は特例を受けることはできません。

ただし、売買契約が申告期限前でも、購入者への引き渡しが申告期限後の場合は特例を適用することが可能です。

不動産の譲渡は契約日ではなく引き渡し日に所有権が移転するとされているからです。

なお、相続人が配偶者の場合は、相続税の申告前に売却しても無条件で特例を適用できます。

夫や妻以外から相続した宅地を売却したい方は、引き渡し日が相続税の申告期限前にならないよう注意しましょう。

相続時精算課税にかかる贈与で取得した宅地は適用外となる

小規模宅地の特例を利用する際の2つ目の注意点は「相続時精算課税にかかる贈与で取得した宅地は適用外となる」です。

相続税精算課税制度とは、受贈者が2500万円まで贈与税を収めずに贈与を受けることができ、受贈者からの相続発生時に相続財産として一括して相続税にできる制度です。

生前贈与を促進するために作られた制度で、贈与税の負担なく子や孫に贈与することができますが、この制度で贈与された宅地に関しては小規模宅地の特例が適用されません。

宅地の生前贈与は小規模宅地の特例による減税と比較して、どちらのほうがお得かをよく調べてから選択してください。

配偶者控除で相続税0円でも油断しない

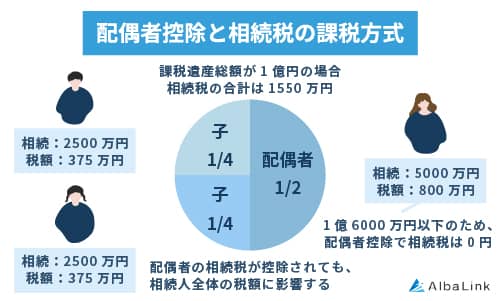

小規模宅地の特例を利用する際の3つ目の注意点は「配偶者控除で相続税0円でも油断しない」です。

配偶者控除とは、相続人が配偶者の場合、1億6千万円、もしくは配偶者の法定相続分相当額いずれか多い方の相続であれば、相続税が免除される制度です。

法定相続分は民法により定められており、国税庁のWebサイトで確認できます。

この制度によって相続税は0円で宅地の相続が可能ですが、他に相続人がいる場合はその方の相続税に影響が出ます。

相続税は家族全員分の課税価格を合計し、それを取得したものとして相続税額を算出するため、配偶者の相続税が0円でも子や孫の課税価格には集計されてしまうからです。

このように配偶者控除を利用しても全体の課税価格には含まれてしまうので、小規模宅地の特例で減額しなければ、他の相続人の税額が高くなってしまいます。

宅地のような高額ものを相続した場合は特に大きな影響を及ぼします。

配偶者控除を受けられる方でも、油断せず小規模宅地の特例を併用することをおすすめします。

小規模宅地の特例を使っても相続税を払えない場合は家の売却も検討

小規模宅地の特例は最大80%の減税が可能な制度ですが、この特例を適用しても相続税を払えない場合は売却も検討しましょう。

宅地はそもそもの相続税額が高額なため、仮に特例を適用しても数百万円の納税額になることがほとんどです。

それだけでなく、相続後は固定資産税や都市計画税が課税されることになります。

売却すれば相続税の資金になりますし、不要な宅地で課税される前に不動産業者に売却することをおすすめします。

なお、相続する物件の立地、状態によっておすすめの売却先は異なります。

- 築浅で立地も良い物件:仲介業者へ売却を依頼

- 築古で立地の悪い物件:専門の買取業者へ買い取ってもらう

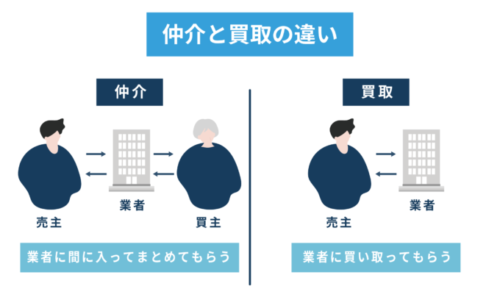

ちなみに仲介業者と買取業者は、「買主を探してもらう(仲介業者)」か、「直接買い取ってもらう(買取業者)」かという違いがあります。

以降はそれぞれの物件でどのように違いがでるのか解説していきます。

また、実家の相続と対処法については、以下の記事でも解説していますので、興味のある方はぜひ読んでみてください。

築浅で立地も良いなら仲介業者に売却を依頼する

相続するのが築浅で立地も良い物件の場合、仲介業者に売却を依頼しましょう。

家の状態もよく立地の良い、いわゆる需要のある物件であれば購入者もすぐに見つかる可能性が高いため、仲介業者へ依頼して不動産サイトへ掲載するのが良いでしょう。

都市部であれば駅徒歩10分圏内、地方都市であれば中心市街地まで車で10分程度の物件であれば、築20〜30年の物件でも買い手を見つけやすいでしょう。

ただし、好条件の物件でも実際に買い手が見つかるには数週間程度はかかります。

もし相続税の申告期限が迫っており、売上を支払資金に充てたい場合は、売買契約が間に合うのか十分注意してください。

相続税の支払いに困っておらず、需要の高そうな物件の場合は、仲介業者への売却依頼を検討しましょう。

築古で立地も悪いなら専門の買取業者に買い取ってもらう

相続するのが築古で立地も悪い物件の場合は、専門の買取業者へ買い取ってもらうのがおすすめです。

築古や立地が悪いといった一般的に需要が低い物件の場合は買い手が見つけづらく、仲介業者に依頼しても売れ残ってしまう可能性が高いです。

買取専門業者は古い物件、立地の悪い物件でも売却できるノウハウを持っているので、仲介業者では取り扱いを断られてしまうような物件でも問題なく買い取ってもらえます。

また、相続税の資金に充てたい場合は早期に現金化が必要なため、いつ売却できるかわからない仲介業者よりも、買取業者で直接買い取ってもらうのが良いでしょう。

なお、弊社AlbaLink(アルバリンク)は、「相続物件」や「訳あり物件」を積極的に買い取っている買取業者です。

日本全国で買取実績があり、多数のノウハウがあるので適正な価格でどんな物件でもスピーディーに買い取ることができます。

相続専門の弁護士や司法書士とも提携しており、トラブルのない買取を実現しています。

実際に弊社をご利用いただいたお客様からも、以下のように高評価をいただけております。

無料相談・無料査定のみの問い合わせも歓迎しておりますので、いつでもお気軽にお問い合わせください。

>>【処分に困る実家でも高額売却!】無料で買取査定を依頼する

まとめ

今回の記事では小規模宅地の特例について解説しました。

小規模宅地の特例は宅地の相続税を最大で80%も減額できるありがたい制度ですが、そもそもが高額な相続税は特例を適用しても数百万円以上となることが多くあります。

手続きも複雑で手間がかかるため、税理士へ依頼することも考えると余計に費用がかさんでしまいます。

宅地の相続自体も現在不要であれば固定資産税や都市計画税といった不動産に関する税金を追加で支払うことにもなるので、お悩みの方は早期に売却を検討することをおすすめします。

なお、弊社AlbaLink(アルバリンク)は、「相続物件」や「訳あり物件」を積極的に買い取っている買取業者です。

過去には、一般の不動産業者が取り扱わない訳あり物件専門の買取業者としてフジテレビの「newsイット!」にも紹介されました。

相続専門の弁護士や司法書士とも提携しており、トラブルのない買取を実現しています。

無料相談・無料査定のみの問い合わせも歓迎しておりますので、いつでもお気軽にお問い合わせください。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら