Warning: file_get_contents(https://wakearipro.com/wp-content/themes/cocoon-child-master/acf/stepform.php): failed to open stream: HTTP request failed! HTTP/1.1 429 Too Many Requests in /home/albalink/wakearipro.com/public_html/wp-content/themes/cocoon-child-master/functions.php on line 171

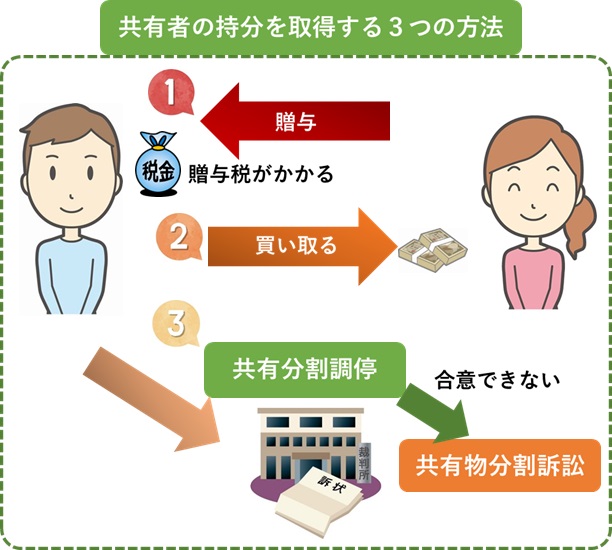

共有持分を相手方から取得する3つの方法

共有持分者と連絡がとれる通常のケースで共有持分を取得するには、以下の3種類の方法があります。

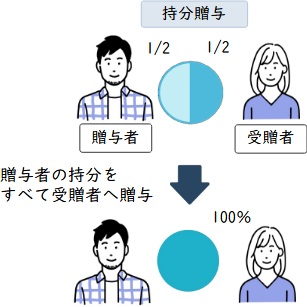

贈与してもらう

1つ目は共有持分権者から不動産を贈与してもらう方法です。

贈与とは「無料で財産を譲ってもらう契約」です。

共有持分権者との関係が良好で、相手も不動産に価値を感じていなければ、無料で譲ってもらえる可能性があります。

一度打診して、贈与してもらえないか相談してみましょう。

ただし贈与を受けると「贈与税」が発生します。

贈与税の金額は贈与を受けた財産の価額によって異なりますが、税率は最低10%、最高で55%にもなり高額です。

贈与税の金額=「譲ってもらう共有持分の評価額×贈与税の税率」

また贈与を受けると「不動産取得税」という税金もかかります。

共有持分の贈与を受ける際には、税金のシミュレーションを行ってからにした方が安心といえるでしょう。

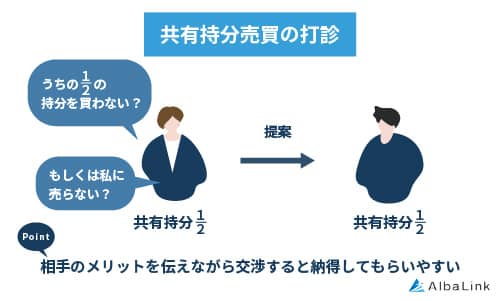

売ってもらう

2つ目は、共有持分を売却してもらう方法です。

つまりお金を払って共有持分を購入します。

売買代金の金額は、当事者間で合意できればいくらであってもかまいません。

たとえば、相手方共有者が高い金額を望まず、「身内だし気持ち程度でも良い」と言ってくれるなら10万、20万円で購入することも可能です。

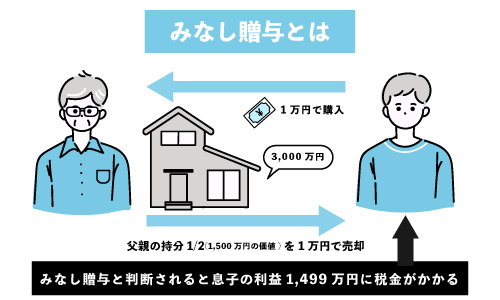

ただし、あまりに実際の価値より低くなると、差額について贈与税が発生するので注意が必要です。

たとえば本来の価額が500万円の共有持分を10万円で購入したら、490万円の贈与を受けたのと同じになるので490万円に対して、贈与税がかかります。

単純計算で税額は82万円にもなります。

共有持分の適正価額を計算する方法

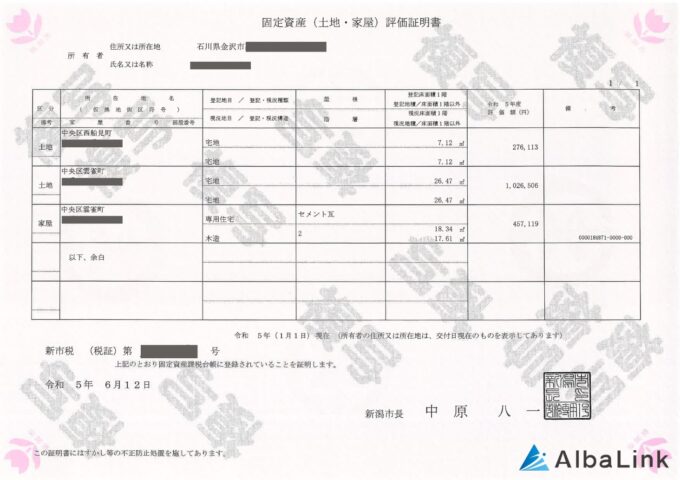

売買代金の適正価格を定めたいときには、土地については相続税路線価、建物については固定資産税評価額をもとにして価値を計算すると良いでしょう。

【固定資産税評価証明書の見本】

贈与税などの税金計算を行う際には市場価格ではなく「土地は相続税路線価」「建物は固定資産税評価額」を適用するからです。

適正価格で売買を行ったなら贈与税が発生する心配は不要です。

- 土地の買取価格…相続税路線価×共有持分

- 建物の買取価格…固定資産税評価額×共有持分

この場合、相手の持分の評価額は(1,000万円+500万円)×2分の1=750万円となるので、売買代金を750万円として共有持分を買い取ります。

市場価格で計算する場合の注意点

共有持分の価格を「市場価格」をもとに計算する方法もあります。

その場合「市場価格×持分割合」で売買代金を決定します。

ただし、市場価格は一律に何かルールや計算式があるわけではなく、基準が曖昧です。

査定を依頼する不動産会社によって金額も当然異なりますし、その金額で実際の市場で買手が見つかる保証はありません。

また「相続税路線価」や「固定資産税評価額」より高額になるケースが多いので、買い取る側にとっては不利になる可能性が高くなります。

売主が納得するなら相続税路線価や固定資産税評価額を適用する方が良いでしょう。

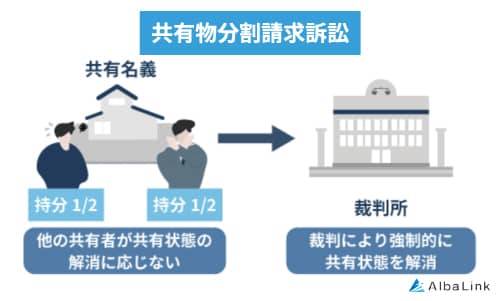

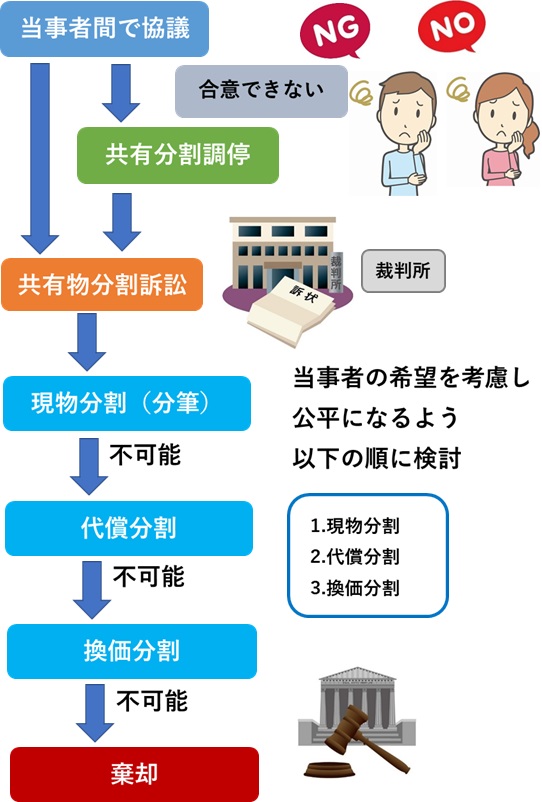

共有物分割請求

他の共有持分者と話し合いをしても、相手が贈与や売却に同意してくれない可能性があります。

その場合、裁判所で「共有物分割請求」をしなければなりません。

共有物分割請求とは、裁判所に共有物の分割方法を判断してもらう手続きです。

調停と訴訟の2種類があります。

共有物分割請求訴訟については、以下の記事で詳しく解説しています。

共有物分割調停

共有物分割調停は、裁判所の「調停委員会」を間に挟んで当事者同士が話し合い、共有物分割に関するトラブルを解決する手続きです。

不動産に詳しい専門家や弁護士が間に入って話を仲介してくれます。

相手を説得してくれたり和解案を提示してくれたりするので、自分たちだけでは解決が難しいケースでも合意できる可能性があります。

ただし、調停は話し合いの手続きなので、最終的に合意できなければ不成立になります。

相手が贈与や売買に納得しない場合や、売買代金を決められない場合には調停で解決できません。

共有物分割請求訴訟

調停で合意できなくても「共有物分割請求訴訟」をすれば解決できる可能性があります。

共有物分割訴訟とは、「判決」によって共有物の分割方法を決めてもらう裁判です。

判決が出ると、強制的に共有物の分割方法が決定されます。

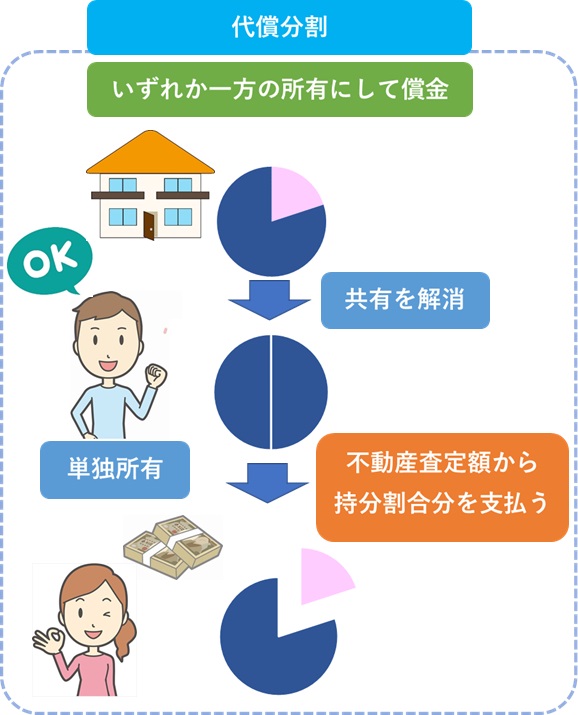

誰か1人の共有持分権者が強く取得を望んでいて、代償金を支払う意思と能力があれば、共有物をその人に取得させる判決が出る可能性が濃厚になります。

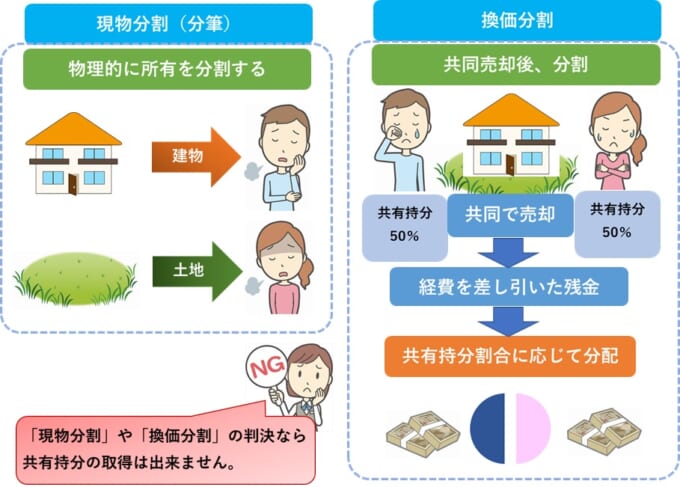

このように1人の共有者に代償金を払わせてその人に不動産を取得させる分割方法を「価格賠償(代償分割)」といいます。

ただし状況によっては、以下のような判決内容になる可能性もあります。

- 現物分割

土地を分筆して共有持分に分割して分ける方法です。 - 換価分割

不動産を競売によって売却し、売却代金を分け合う方法です。

現物分割や換価分割の判決が出たら、共有持分を取得できません。

価格賠償の判決が出る要件

価格賠償の判決を出してもらうには、最低限以下の要件を満たしている必要があります。

- 不動産の代償金を正しく計算できている

- 不動産の代償金を支払う意思と能力がある

つまり不動産の価値を正確に算定した上で、必ず代償金を支払わねばなりません。

自分たちで話し合って決めるときのように、適当な金額で購入することはできないので注意が必要です。

また支払能力がなかったら買取は認められません。

共有者が不在の不動産を取得する方法

共有持分権者が不在の場合、話し合いができません。

どのように持分取得を進めれば良いのか、みていきましょう。

居場所の調査をする

まずは不在者の住民票や戸籍附票を取得して、現在の所在を調べましょう。

自分では相手の住民票等の資料を取得できない場合、弁護士に依頼して取得すれば調べてもらえます。

住民票から相手の現在の居場所が判明したら、連絡を入れて共有持分の贈与や買取について話を進めましょう。

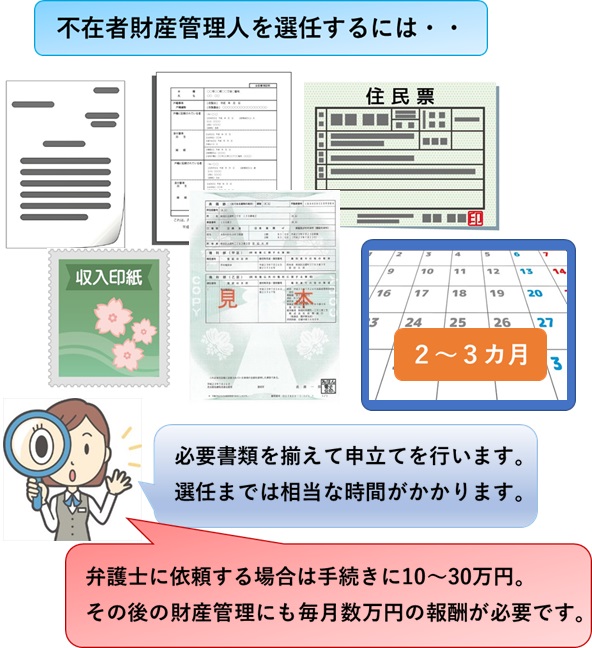

不在者財産管理人を選任する

住民票などを取得しても相手の居場所が不明な場合には、裁判所で「不在者財産管理人」を選任しなければなりません。

不在者財産管理人とは?

不在者財産管理人とは、行方不明者の代わりに財産を管理する人です。

財産の所有者が行方不明のままでは財産が放置されて不在者自身が損害を受ける可能性がありますし、利害関係人も必要な手続きを進められずに迷惑するケースが多々あります。

そこで不在者財産管理人に財産管理をさせて、財産を守り手続きを代行させるのです。

共有持分も財産の1種なので、不在者財産管理人が選任されればその人が共有持分を管理し、必要に応じて売却などの手続きも可能となります。

裁判所による売却の許可が必要

不在者財産管理人は「本人(不在者)の利益」のために財産を管理するので、何でも好きなように財産を処分できるわけではありません。

無償での贈与は本人に損害を与えるので認められませんし、売却が本人のためにならなければ売却すらもできないのです。

不在者財産管理人が共有持分を売却するには「家庭裁判所」の許可が必要です。

なお不在者財産管理人宛に共有物分割訴訟を提起して、裁判所に価格賠償の判決を出してもらえば、家庭裁判所の許可がなくても共有物の買取が可能です。

まずは不在者財産管理人と話し合って共有持分の買取を進め、合意できない場合や家庭裁判所に許可してもらえない場合に共有物分割請求訴訟を起こすと良いでしょう。

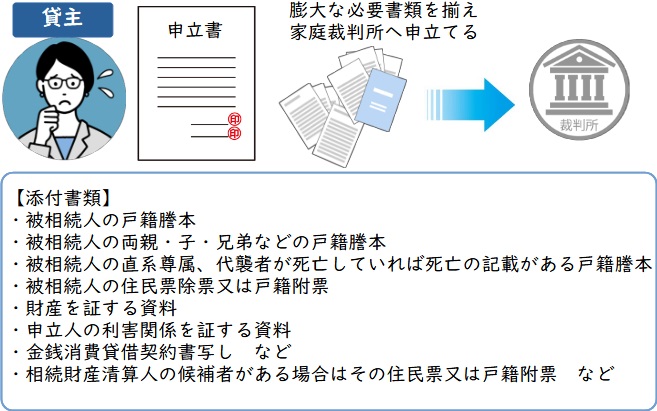

不在者財産管理人を選任する手順と期間

不在者財産管理人を選任するには、「家庭裁判所」で「不在者財産管理人選任申立」をしなければなりません。

管轄の裁判所は、行方不明の共有持分権者の最終住所地の家庭裁判所です。

必要書類は以下の通りです。

- 申立書

- 不在者の戸籍の全部事項証明書

- 不在者の戸籍附票

- 不在であることがわかる資料

- 不在者の財産に関する資料

- 財産管理人に候補者を立てる場合、候補者の住民票または戸籍附票

費用としては、収入印紙800円分と連絡用の郵便切手が必要です。

また弁護士などの専門職が選任された場合、月々数万円程度の報酬が発生するのが通常です。

申立から選任までは2~3か月かかります。

その後家庭裁判所に売却許可をもらわないといけないので、実際に共有持分を買い取れるタイミングはさらに遅くなります。

不在者財産管理人になれる人

不在者財産管理人は、親族などの一般人でもなれます。

申立時に候補者を立てられるので、心当たりの人がいれば候補者として裁判所に希望を伝えましょう。

ただし共有持分を買い取りたい本人が不在者財産管理人になると「利害相反」が発生して取引ができないので、別の人を選任する必要があります。

候補者が誰もいない場合や候補者が不適切と判断された場合には、弁護士などの専門職が選任されます。

本人が現れるか、失踪宣告するか死亡が明らかになるかのいずれかの事情があるまで財産管理業務を継続する必要があります。

また「共有持分のみ」など一部の財産管理は認められず、「不在者の財産のすべて」を適切な方法で管理し続けなければなりません。

親族などが不在者財産管理人になった場合、長期にわたる財産管理が負担となる可能性もあるので、候補者を立てる際には充分に注意が必要です。

誰に依頼すれば良い?

不在者財産管理人の選任手続が複雑で自分で対応するのが難しい場合、弁護士に依頼できます。

弁護士を候補者として不在者財産管理人に選任してもらい、共有物の買取を進めることも可能です。

ただし弁護士に手続きを依頼すると費用が発生します。

申立手続きだけなら10~30万円程度で済みますが、その後財産管理を続けている限り月々数万円の報酬が発生し続けます。

相続財産清算人

共有持分権者が死亡したら、相続人が共有持分を相続するので通常は相続人と共有持分買取についての話合いを進められます。

しかし、ときには共有持分権者が天涯孤独で「相続人がいない」ケースもあるでしょう。

その場合、共有者が死亡者の共有持分を取得するためには「相続財産清算人」を選任しなければなりません。

相続者財産管理人とは?

相続財産清算人とは、相続人がいない場合に相続財産を管理する人です。

債権者や受遺者に支払いを行い、相続人を探し、内縁関係などの特別縁故者へ財産分与を行います。

相続人の不在が確定したら、残った財産を国に帰属させて役割を終了します。

民法上、不動産の共有持分権者が死亡し、相続人がいなければ、その共有持分は他の共有者へと移転することになっています。

ただし死亡と同時に自然に移転するのではなく、いったん相続財産清算人を選任して財産の清算を進めてからでないと、共有持分をもらえません。

不動産の共有者が死亡して誰も相続人がいないなら、なるべく早めに相続財産清算人の選任を申し立てましょう。

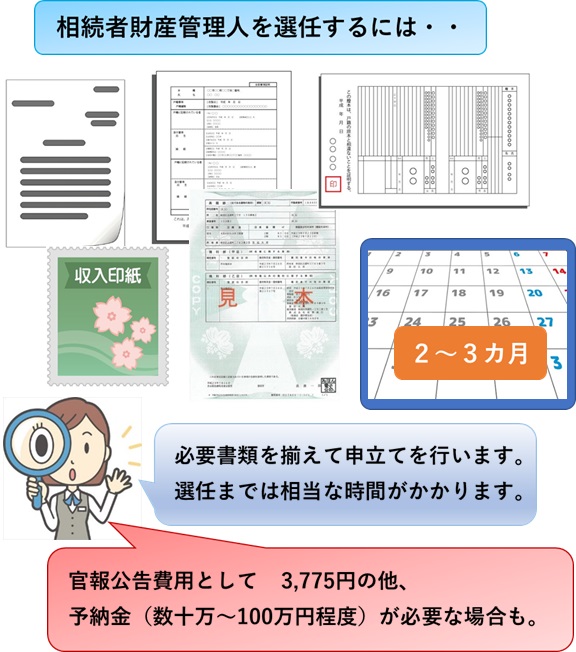

手順と期間

相続財産清算人の選任は亡くなった方の最終住所地の家庭裁判所で申し立てます。

必要書類は以下の通りです。

- 申立書

- 亡くなった方の住民票除票または戸籍附票

- 財産関係が分かる資料

- 亡くなった方の生まれてから死亡するまでのすべての戸籍謄本類

- 亡くなった方の父母の生まれてから死亡するまでのすべての戸籍謄本類

状況により、上記以外の戸籍謄本類が必要な場合もあります。

費用は800円分の収入印紙と連絡用の郵便切手、官報公告費用として3,775円が必要です。

さらに数十万円~100万円程度の予納金が必要なケースもあります。

相続財産清算人の選任を申し立ててから選任されるまでの期間は2~3か月程度です。

ただその後に清算手続きを進めなければならないので、共有持分を取得できるまでには1年近くかかる可能性もあります。

誰に依頼すれば良いのか?

相続財産清算人の選任には非常にたくさんの書類が必要で手間もかかります。

スムーズに進めるため、弁護士に依頼すると良いでしょう。

弁護士費用の相場は10~30万円程度です。

また相続財産清算人を選任すると「予納金」などの高額な費用が発生する可能性もあるので、事前に相談してどのくらいの金額になりそうか、確認しておきましょう。

まとめ

共有者から持分を取得したいなら、まずは相手と話し合うところから始めましょう。

共有状態を解消したいなら、共有者と協力して不動産を売却する方法もあります。

合意できない場合には、あなたの持分だけ売却すれば面倒な共有関係から外れられます。

弊社AlbaLink(アルバリンク)は、共有持分に特化している専門の買取業者です。

過去には、一般の不動産業者が取り扱わない訳あり物件専門の買取業者としてフジテレビの「newsイット!」にも紹介されました。

弁護士とも提携しているので、状況に応じてさまざまな解決方法をあなたにご提供できるのが弊社の強みです。

共有持分を手放したい、共有持分をいくらで売却できるのかが知りたい方は、お気軽にご相談下さい。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら