借地の固定資産税は地主に支払い義務がある

借地権とは、他人の土地を借りて建物を建てる権利です。

借地権者には建物に対してのみ固定資産税が課され、土地分の税金は地主が支払います。

借地権者が土地の税金を負担することはありません。

なお、底地と借地権に関する基本的な知識を改めて確認しておきたい方は、以下の記事をご参照ください。

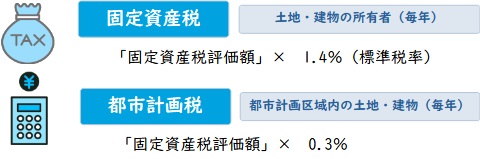

固定資産税のしくみとは?

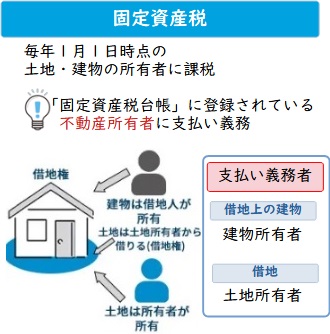

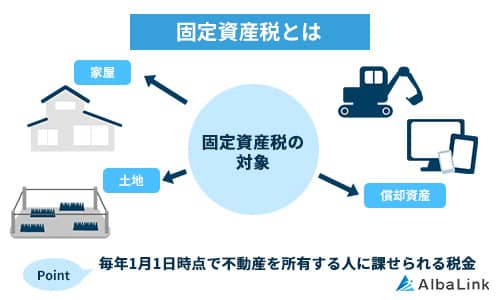

前述したように、固定資産税は毎年1月1日時点で土地・建物・償却資産を所有する人に課税されます。

この章では、固定資産税の概要である以下3つの内容について解説します。

固定資産税の意味合い

固定資産税は、土地や建物の「所有者」に課税されます。

使用者ではなく、あくまでも所有者に支払い義務があります。

そのため、借地として土地を借地人に貸している場合、地主に支払い義務が生じるのです。

地域によっては固定資産税のほかにも「都市計画税」がかかる場合があります。

これもまた、不動産の所有者が支払うべき税金です。

「毎年の固定資産税が高くて払いたくない」「面倒な不動産の管理から解放されたい」と思っている方も多いのではないでしょうか?

弊社、株式会社Albalinkは個人の買手がつきにくい中古物件の買取を専門に行う不動産買取業者です。

上場企業で弁護士など多くの士業の方とも連携しており、不動産の売却だけでなく、税金の相談にも対応可能です。

不動産や税金のことで悩みがあれば、安心してご相談ください。

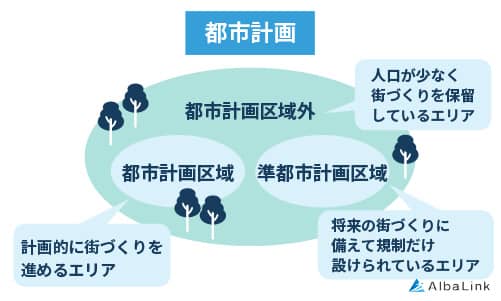

都市計画税とは?

都市計画税は、「都市計画区域」内の土地や建物の所有者に課せられる税金で、都市計画事業や土地区画整理事業の資金に利用するのが目的です。

地域の上下水道や道路建設といったインフラ整備などが都市計画税を充てる対象となります。

固定資産税や都市計画税を管轄している各市町村によって税率は多少異なりますが、多くの地域では「固定資産税評価額 × 0.3%」で算出した数値が都市計画税です。

固定資産税のしくみ

固定資産税は1月1日の時点で、土地や建物などの不動産を所有している人や会社に必ず発生する税金です。

市町村の「固定資産課税台帳」に登録されている不動産の持ち主全員が対象になります。

固定資産課税台帳は、総務大臣が定めた評価基準にしたがって各市町村が作成した帳簿です。

固定資産税台帳を確認すれば、固定資産税が課税される不動産の所在・所有者・評価額などが確認できます。

固定資産税額はどのように決まるのか?

固定資産税額は「固定資産税評価額」(課税標準額)を基に計算されます。

評価額は、土地の公示価格などをもとに、各市町村の評価員が決定をします。

固定資産税評価額は3年に1度、評価の見直しである「評価替え」がおこなわれます。

土地の価値の変動に合わせて税額も変えて、税負担に不公平がないようにする仕組みです。

地価が高騰している時期であれば、3年1度、固定資産税が高くなる可能性があるということです。

固定資産税額の算出方法

固定資産税額は、課税標準額(評価額)を基に下記の方法で算出することができます。

固定資産税=課税標準額(評価額)×1.4%(標準税率)

たとえば、建物の固定資産税評価額が1000万円だとすると、固定資産税は14万円です。

なお、税率は各市町村によって1.5%や1.6%など税率が異なるため、借地の所在する役所に確認しましょう。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

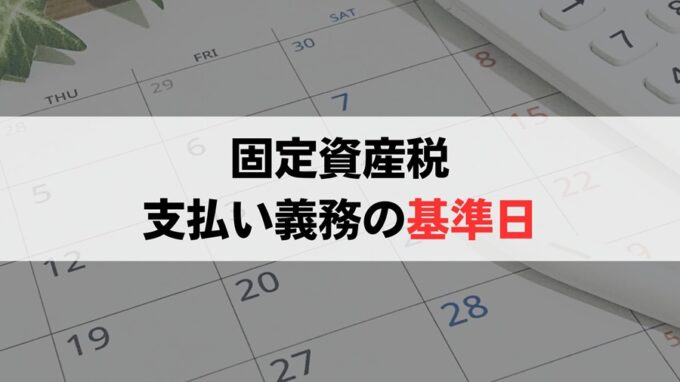

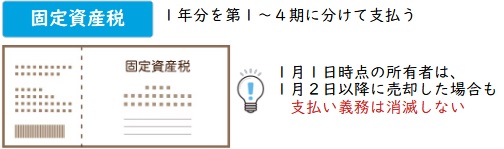

固定資産税の支払義務の基準日

固定資産税を支払うのは、その年の1月1日時点での所有者です。

1月2日以降に不動産の所有者になった場合は、その年には固定資産税の支払いはなく、翌年からの支払いになります。

つまり、不動産を売却して1月2日以降に所有者ではなくなった場合でも、その年の固定資産税は全部支払う必要があります。

固定資産税は、1年分を第1~4期の4回に分けた納期があり、各期の納期限は市町村によって異なります。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

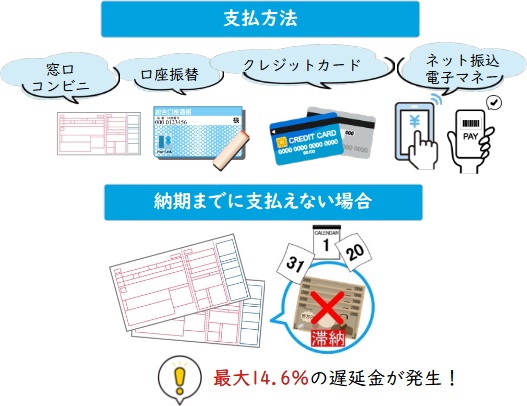

固定資産税の支払い方法

多くの市町村では、4月~6月頃に納税通知書と一緒に、1年分を一括納付する「全期用納付書」と第1~4期の各納期限ごとの納付書が送られてきます。

銀行・郵便局などの金融機関だけでなく、金額が少額な場合はコンビニでも納付できます。

うっかり振り込みを忘れて支払いが遅れてしまうと、最大14.6%の遅延金を取られるため注意が必要です。

口座振替・クレジットカード、電子マネーに対応している自治体も増えているため、希望の支払い方法に対応しているか役所に確認しましょう。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

借地権と固定資産税

ここまで、通常の不動産に関する固定資産税について解説しました。

借地権付き建物の場合、固定資産税の支払いは土地は地主・建物は借地人といったように、それぞれの所有者が納付する形となります。

借地権に関わる固定資産税や特例について見ていきましょう。

借地人には土地の固定資産税の支払い義務はない

固定資産税はお伝えしてきたように、不動産の「所有者」に支払い義務があります。

つまり、日常的に土地を使用していても、借地人に支払い義務は一切ありません。

賃貸アパートを借りて住んでいても、固定資産税を請求されることがないのと同じ意味合いです。

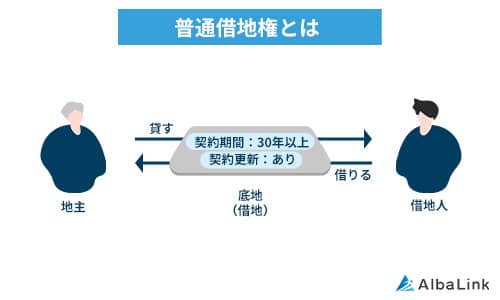

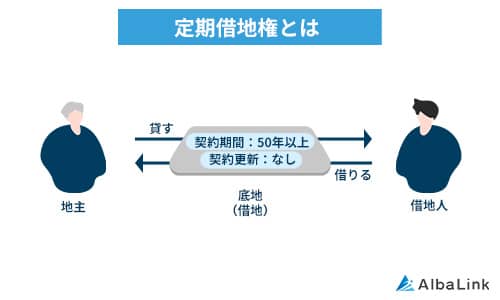

土地を貸す方法は、普通借地契約と定期借地契約の2つがある

土地を貸す方法には、借地期間の満了時に契約を更新をする「普通借地契約」と、満了時に更新がない「定期借地契約」の2つがあります。

さらに、定期借地権には、一般定期借地・建物譲渡特約付借地・事業用定期借地の3種類に分類され、それぞれ以下の違いがあります。

| 分類 | 普通借地権 | 定期借地権 | ||

|---|---|---|---|---|

| 一般定期借地権 | 建物譲渡特約付借地権 | 事務用借地権 | ||

| 借地期間 | 30年以上 | 50年以上 | 30年以上 | 10年以上50年未満 |

| 用途 | 制限なし | 制限なし | 制限なし | 事業用建物のみ |

| 契約方法 | 規定なし | 公正証書等の書面で契約 | 建物譲渡特約を結び、建物の仮登録を行う | 公正証書で契約 |

| 契約満了時 | 更新をしない場合、建物買取請求ができる | 更地にして土地を返還する | 建物買取請求ができる | 更地にして土地を返還する |

このうち、一般的に借地契約で多く採用されるのは「普通借地契約」のほうです。

普通借地契約・定期借地契約、どちらの契約方法でも、土地の固定資産税の納付義務は地主にあります。

なお、借地権の概要については以下の記事で詳しく解説しています。

借地の上の建物には固定資産税がかかる

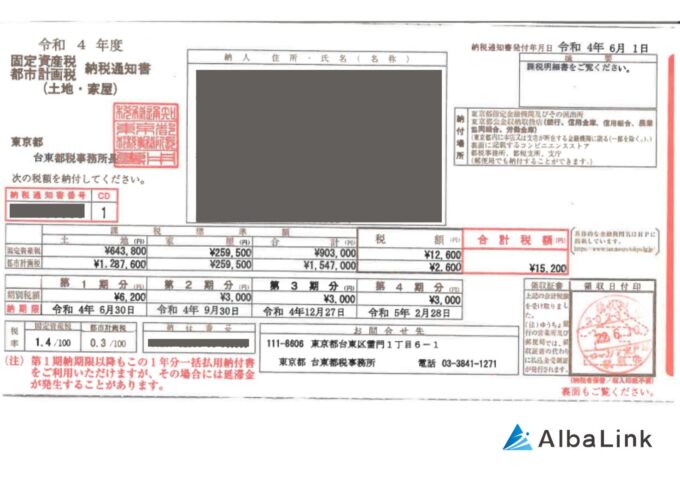

借地人には土地の固定資産税はかかりませんが、借地の上に建てた建物の所有者は固定資産税や都市計画税の支払い義務があります。

毎年4月〜6月頃に市区町村から、建物部分だけの納税通知書が所有者の元に送られてきます。

【固定資産税納税通知書の見本】

上記のように、家屋の固定資産税評価額・固定資産税額が確認でき、納付書と同封で送付されます。

貸地人(地主)に税軽減のメリットがある場合も

貸地人である地主は、更地や駐車場のように建物の立っていない土地(更地)を所有し続けるよりも、他人に土地を貸すことによってメリットを受けられる場合もあります。

貸地人(地主)の税軽減のメリットである以下2つを紹介します。

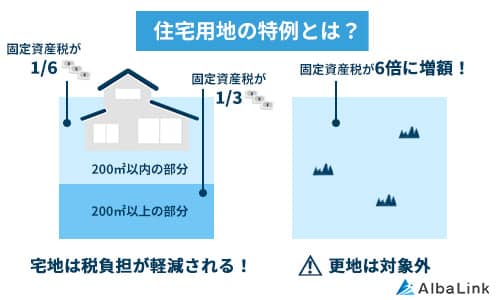

「住宅用地の特例」で固定資産税を軽減できる

地主が所有している土地が更地の場合、固定資産税の軽減を受けられません。

しかし、借地として貸し出して借地人が居住用の家を建てれば、「住宅用の敷地」という扱いになり、固定資産税が大幅に軽減されます。

これを「住宅用地の特例」といいます。

ちなみにこの特例は、一戸建てだけではなく、賃貸マンションやアパートなども対象になります。

減額の割合は、住宅1戸あたり200㎡までの部分の固定資産税評価額が6分の1に軽減され、200㎡を超える部分は3分の1に軽減されます。

相続税の節税対策になる

更地で所有せずに借地にすることで、固定資産税の軽減だけではなく相続税の節税対策ができる可能性もあります。

他人に土地を貸して借地権が設定されている契約期間は、自分の所有地であっても、地主は土地の処分や活用などを勝手におこなうことはできません。

こうした土地の利用法が制限され自由度が低いことで、土地の相続税評価額は低くなります。

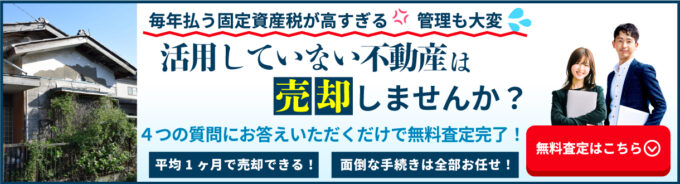

国税庁の財産評価基準書で、以下のように路線価「270D」など数字とアルファベットが記載されており、記号によって借地権割合が適用されます。

引用元:国税庁|路線数の説明

たとえば、普通借地権で「270D」の記載がある場合、土地の面積が100㎡であれば、相続税評価額の計算式は以下のように算出されます。

(路線価 × 1000 × 土地の面積) × 借地権割合により、

(270 × 1,000 × 100㎡) × 60%=1,620万円

このように、本来2,700万円の評価をされる土地だったのが、借地権割合が適用されることで、1,620万円まで評価額が減額されます。

そのため地主にとっては相続税の軽減が期待できるのです。

底地の相続税評価の計算方法については、以下の記事でも詳しく解説しています。

固定資産税額が地代に影響することもある

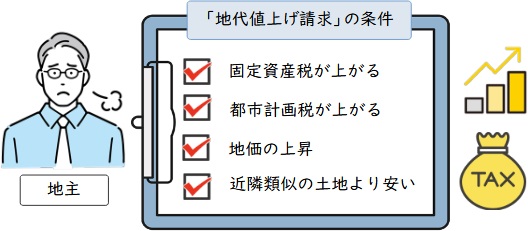

土地価格の高騰によって固定資産税の金額が上がった場合、地主は借地人に地代の値上げを請求することができます。

当初の契約書上で地代を設定していた場合でも、金額の変更をすることが可能です。

借地借家法では、「土地に対する税金などの増減」「土地価格の上昇や低下、そのほかの経済事情の変動」「近隣の土地の地代と比較して金額が不相当」といった場合には、地代の値上げや値下げができると定められています。

ただし、借地契約書に一定の期間は地代を増額しない旨の特約があった場合には、そちらの契約内容が優先されるため、地代の増額がすぐにできないケースもあります。

地代には多くの税金がかかる

地主が地代をもらっても、100%が利益になるわけではありません。

固定資産税や都市計画税はもちろんのこと、地代は「不動産所得」になるため所得税もかかります。

特に都市部の土地評価額は値上がりが続いています。

しかし、頻繁に地代を上げるわけにもいかず、何十年も同じ地代でまかなっている地主も多いのです。

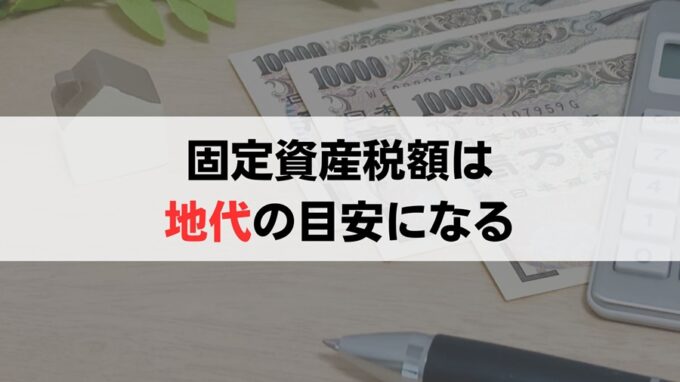

固定資産税額は地代設定の目安になる

地代は地主さんが決めますが、一般的なのが固定資産税額を地代設定の目安にする方法です。

首都圏の場合、固定資産税と都市計画税を合わせた金額に対する地代(年額)は以下のようになります。

・住宅の場合 3倍~5倍

・商業地の場合 5倍~8倍

例)固定資産税評価額 2500万円のケース

2500万円×1.7%(固定資産税+都市計画税)×3~5倍=153万円~255万円(年間)

1ヶ月当たりの地代は13万円~21万円程度となります。

なお、以下の記事では地主から地代の値上げを請求されたときに借地人が知っておきたい情報を網羅的に解説しています。

併せて参考にしてください。

まとめ

借地の固定資産税は、使用者ではなく、所有者である地主に支払い義務があります。

土地の価格が上がって課税評価額が上がれば、固定資産税も値上がりし地主に支払いの負担がかかります。

そうなれば、地代の値上げによって負担をカバーするしかありません。

借地人は固定資産税の支払い義務はないものの、固定資産税額の増減によって地代は少なからず影響を受けるため、仕組みを理解しておくことが大切です。

もし、底地・借地権の維持費の捻出がつらい場合、専門の買取業者に売却するのも一つの手段です。

専門の買取業者は、底地・借地権の買取実績が多く、適正な価格で買い取ってもらえるため、維持費の悩みをすぐに解消できるからです。

なお、弊社AlbaLink(アルバリンク)は、底地・借地権に強い専門の買取業者です。

底地・借地の買取実績が多い弊社であれば、トラブルの多い底地・借地権でもスピーディーかつ高確率で買い取れます。

実際に弊社をご利用いただいたお客様からも担当スタッフのスピード対応に多くの感謝の声をいただいております。

無料査定・無料相談のみの問い合わせも大歓迎ですので、いつでもご連絡ください。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら