底地とは第三者が土地を利用できる権利が設定された土地

底地を相続したものの、いったいどのような土地なのかがあまりよく分かっていない方も多いでしょう。

そこで底地に課される相続税の計算方法をご説明する前に、底地について詳しく解説します。

底地に関する知識を深めれば、相続税評価額の計算方法をより理解しやすくなります。

底地について詳しく知っている方は、「底地の評価方法は3種類【計算方法も解説】」からお読みください。

底地と借地の違いとは?

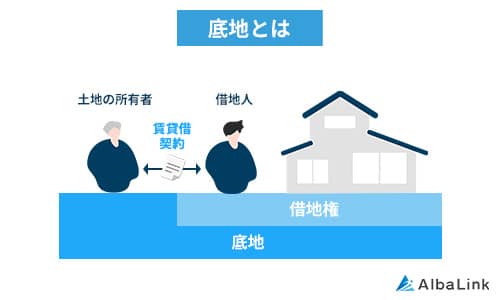

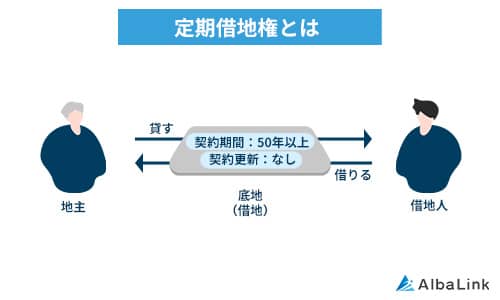

底地とは、第三者に貸して地代収入を得ている土地のことです。

地主から土地を借りている第三者を「借地人」と呼びます。

土地の所有権そのものは地主側にある一方で、建物を建てるなど土地を利用する権利(借地権)は借地人が持っているのが特徴です。

つまり、地主は土地が自分の所有物であるにもかかわらず、借地人が土地上に建物を建てて住んでいる限り、土地を利用することはできないのです。

なお、底地は借地人の視点からすると「借地」と呼ばれます。

底地と借地は土地を貸す側、借りる側が使用する言葉に過ぎず、物理的には同じ土地を意味します。

底地と借地権の違いについてさらに詳しく知りたい方は、以下の記事もご参照ください。

底地の評価方法は3種類【計算方法も解説】

底地の価格を評価する方法は、以下の3種類です。

- 相続税評価

- 不動産鑑定

- 不動産査定

それぞれの評価方法について、詳しく見ていきましょう。

相続税評価

相続税評価とは、相続税を計算する際に用いられる不動産の評価額のことです。

借地人に貸している底地に「普通借地権」と「定期借地権」のどちらが設定されているのかによって計算方法は異なります。

普通借地権の場合

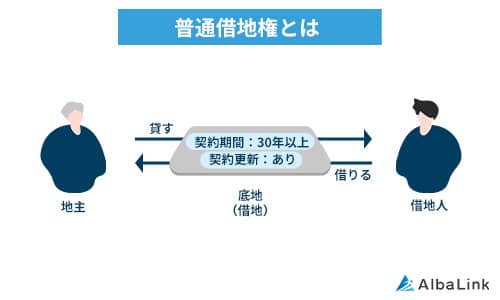

普通借地権は、契約更新がある借地権です。

あなたが相続した底地に普通借地権が設定されている場合は、以下の計算式で相続税評価額を計算します。

更地価格とは、その土地の時価を指します。

借地権や借地人が住んでいる建物が土地上にないと考えたときに、いくらで売れるのかを示したものです。

借地権割合は土地の更地価格に対する借地権割合の価格のことで、国税庁が30~90%(10%刻み)の間で定めています。

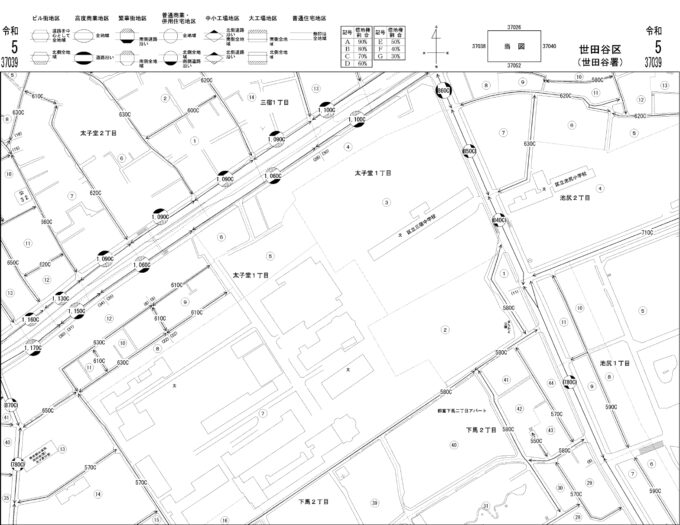

あなたが所有している底地の借地権割合が何%に設定されているかは、国税庁のサイト「財産評価基準書路線価図・評価倍率表」を見れば確認可能です。

サイト上で「都道府県→路線価図→市区町村→地名」と順にクリックしていくと、以下のように路線価図が表示されます。

画像は世田谷区池尻1丁目周辺の路線価図です。

引用元:国税庁|財産評価基準書路線価図・評価倍率表

すると、該当する土地の前面道路に数字とアルファベットが付されていることが分かるでしょう。

数字は土地1㎡あたりの価格を1,000円単位で表示したもの、アルファベットは借地権割合を示しています。

たとえば、路線価図に「850C」と記載されている土地1㎡あたりの価格と借地権割合は以下の通りです。

借地権割合=70%

借地権割合の見方は路線価図の上に凡例が記載されているので、確認してみてください。

それでは、あなたが相続した底地の面積が100㎡、1㎡あたりの価格が85万円、借地権割合が70%だったときの底地の相続税評価額を計算してみましょう。

底地の相続税評価額=100㎡×85万円×(100%-70%)

=8,500万円×30%

=2,550万円

つまり上記のケースでは、底地の相続税評価額2,550万円に対して相続税が課されるということです。

定期借地権の場合

定期借地権は、契約期間があらかじめ設定されている借地権を指します。

もしあなたが相続した底地に普通借地権ではなく定期借地権が設定されていたら、以下2つの計算式で求めた金額のうち、低いほうを相続税評価額として使用します。

1.更地価格-{更地価格×(A÷B)×(C÷D)

A:定期借地権等の設定時における借地権者に帰属する経済的利益の総額

B:定期借地権等の設定時におけるその宅地の通常の取引価額

C:課税時期におけるその定期借地権の残存期間年数に応ずる基準年利率による複利年金現価率

D:定期借地権の設定期間年数に応じる基準年利率による複利年金現価率引用元:国税庁|No.4611 借地権の評価

Aは、借地契約が満了しても借地人へ返還する義務のない権利金や礼金などです。

Bは、実際に市場で取引される土地の価格を指します。

CおよびDは国税庁のホームページで確認できます。

残存期間に応じた割合は以下の通りです。

- 残存期間5年以下:5%

- 残存期間5年を超えて10年以下:10%

- 残存期間10年を超えて15年以下:15%

- 残存期間15年を超える:20%

参照元:国税庁|定期借地権等の評価明細書

定期借地権の契約期間は、50年以上です。

たとえば、あなたが底地を相続したときに定期借地権の50年契約から8年が経過していたとします。

すると残存期間は42年ということになるので、更地価格に20%をかけた金額を更地価格から差し引くことで相続税評価額を求められます。

ただし上記を見ても分かるように、定期借地権が設定された底地の相続税評価額の計算式は複雑であり、正確な金額を求めるのは難しいといわざるを得ません。

実際に底地の相続税評価額の計算が必要な際は、税理士などの専門家に相談することをおすすめします。

なお、弊社AlbaLink(アルバリンク)は、税理士と連携している専門の買取業者です。

底地の売却相談のみならず、相続税のご相談も承っておりますので、底地にかかる相続税についてお悩みを抱えている方は、お気軽にご相談ください。

>>【税理士と連携して問題を解決!】相続した底地の無料相談を依頼

底地の評価額の計算方法は、以下の記事でも詳しく解説しています。

不動産鑑定

不動産の適正な資産価値を鑑定するプロ・不動産鑑定士が底地の相続税評価額を算出する方法です。

不動産鑑定士による評価では、国土交通省が定めた「不動産鑑定評価基準」が用いられます。

具体的には、収益還元法と取引事例比較法という2つの鑑定方法を用いて相続税評価額を算出し、不動産鑑定評価書を作成します。

収益還元法

底地が将来的に生み出すであろうと予測される収益から価格を割り出す手法

取引事例比較

周辺の類似物件の取引価格から価格を求める方法

不動産鑑定評価書には、鑑定評価額や鑑定評価の条件、鑑定評価額を決定するにいたった理由などが細かく記載されています。

税務署や裁判所などの公的機関に証拠・証明としての提出も可能なので、より正確な評価額を算出したい方は不動産鑑定士に依頼するとよいでしょう。

ただし不動産鑑定士による評価は有料であり、20~50万円ほどの費用がかかる点に注意が必要です。

不動産査定

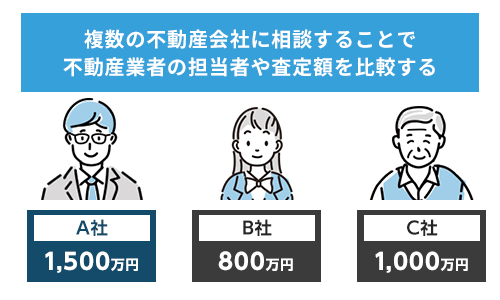

前述のように不動産鑑定士に底地の評価を依頼すると費用が発生しますが、不動産業者に査定を依頼すれば無料で底地価格の相場を把握できます。

ただし不動産業者ごとに査定時に用いるマニュアルは異なるので、査定価格にも差が生じがちです。

そのため底地の適正な価格を知りたいなら、1社ではなく複数社に査定を依頼して査定価格を比較することが重要です。

また査定価格を提示されたら、「なぜその価格となったのか」、根拠をしっかりと確認するようにしましょう。

不動産業者の中には自社と契約を結ばせるべく、あえて他社よりも高額な査定価格を提示する悪質なところも存在するためです。

悪質な不動産業者には査定価格を算出するにいたった明確な根拠がないため、尋ねても話をはぐらかされてしまいかねません。

一方で、信頼できる不動産業者なら査定価格の根拠をしっかりと教えてくれます。

複数の不動産業者に底地の査定を依頼する際には、査定価格とともに信頼できるかどうかも比較するとよいでしょう。

なお、弊社AlbaLink(アルバリンク)でも全国の底地を無料で査定しています。

査定を依頼したからとはいえ無理な営業をかけることは一切ありませんので、安心してご活用ください。

以下の記事では、底地を専門に取り扱っている不動産業者を16社ご紹介しています。

査定を依頼する際の参考にしてください。

底地を相続する2つのメリット

底地を相続する際は、メリットとデメリットを踏まえたうえで所有し続けるかどうかを検討することが大切です。

まずは底地を相続する以下2つのメリットを解説します。

- 地代収入を得られる

- 小規模宅地等の特例を利用して相続税を節税できる

後述する「底地を相続する4つのデメリット」と比較した際にメリットのほうが大きいと感じたら、底地を相続するとよいでしょう。

地代収入を得られる

底地を相続する最大のメリットは、借地人から地代収入を得られる点です。

一般的に、底地の年間の地代は以下の計算式により算出します。

たとえば底地の更地価格が3,000万円、借地権割合が70%のときにおける年間の地代の目安は以下の通りです。

地代=3,000万円×(100%-70%)×6%

=54万円

つまり上記のケースでは、底地を相続すると年間で54万円の地代収入を得られるということです。

また、契約更新の際には「更地価格の3~5%前後」の更新料、借地人が底地上の建物を建て替える際には「更地価格の3~5%前後」の承諾料などを受け取れるメリットもあります。

なお、底地を貸す際の地代の計算方法について詳しく知りたい方は、以下の記事をご参照ください。

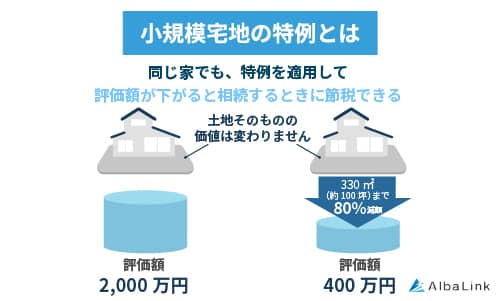

小規模宅地等の特例を利用して相続税を節税できる

底地を相続する際、小規模宅地等の特例を適用できれば相続税の節税につながる点もメリットです。

小規模宅地等の特例とは、相続した土地のうち一定面積までの部分の相続税評価額を最大で80%減額できる制度です。

小規模宅地等の特例の対象となる土地は、以下の4種類です。

| 利用区分 | 要件 | 限度面積 | 減額割合 |

|---|---|---|---|

| 居住用 | 特定居住用宅地等 | 330㎡ | 80% |

| 事業用 | 特定事業用宅地等 | 400㎡ | 80% |

| 事業用 | 特定同族会社事業用宅地等 | 400㎡ | 80% |

| 事業用 | 貸付事業用宅地等 | 200㎡ | 50% |

参照元:国税庁|No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

上記のうち、借地人に貸している底地は「貸付事業用宅地等」に該当します。

つまり、相続した底地の面積のうち200㎡までの部分の相続税評価額を50%に減額できるということです。

たとえば、あなたが相続した底地の面積が100㎡、1㎡あたりの価格が85万円、借地権割合が70%と仮定します。

小規模宅地等の特例が適用されたときとされなかったときの底地の相続税評価額を比較してみましょう。

【小規模宅地等の特例が適用されなかったとき】

「更地価格×(100%-借地権割合)」の計算式より、

底地の相続税評価額=100㎡×85万円×(100%-70%)

=8,500万円×30%

=2,550万円

【小規模宅地等の特例が適用されたとき】

底地の相続税評価額=2,550万円×50%=1,225万円

相続した底地に小規模宅地等の特例が適用されると評価額が半分に減額されるので、相当の節税につながることが分かります。

なお、小規模宅地等の特例を使うには相続税の申告が必要です。

また、小規模宅地等の特例は対象となる底地を相続税の申告期限前に売却すると適用されない点に注意が必要です。

小規模宅地等の特例については以下の記事で詳しく解説しているので、併せて参考にしてください。

底地を相続する4つのデメリット

底地の相続には2つのメリットがある一方で、以下4つのデメリットが存在する点も押さえておきましょう。

- 土地を自由に使えない

- 売却価格が低くなる

- 共有名義で相続するとトラブルになりやすい

- 相続税の対象となる

メリットよりもデメリットの負担が大きいと感じたら、後述の「相続した底地を手放せる5つの方法」で解説するように、相続した底地を売却して手放すことをおすすめします。

底地を相続する4つのデメリットについて、詳しく見ていきましょう。

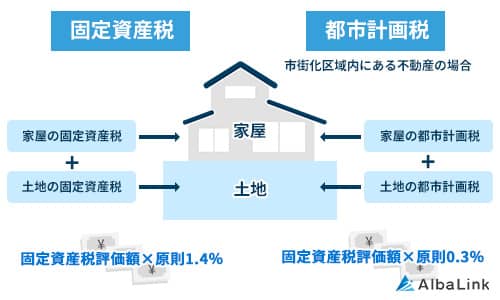

土地を自由に使えない

底地を相続しても、あなたは土地を自由には使えません。

土地を利用できるのは、底地を借りている借地人のみだからです。

加えて、契約条件が普通借地権だったときは土地を半永久的に返してもらうこともできません。

前述のように、底地を相続すれば地代収入を得ることができる点はメリットです。

しかし一方で、毎年固定資産税や都市計画税(底地が市街化区域にある場合)を納めなければならない義務が発生します。

もし底地の収益性が低かったときには、底地を相続しても採算が取れません。

土地を自由に利用できないばかりか、経済面における負担ものしかかりかねないのです。

固定資産税のしくみについて詳しく知りたい方は、以下の記事をご参照ください。

売却価格が低くなる

売却価格が安くなる点も、底地を相続するデメリットのひとつです。

前述のように底地を購入しても自由に使えるようにはならないので、マイホームの購入を考えている個人の方はまず見向きもしません。

必然と買い手が地代収入を目的とする不動産投資家などに限定されてしまい、更地価格の10%~15%ほどの価格でしか取引できないケースがほとんどです。

たとえば更地価格が2,000万円の底地を売却しようとしても、200~300万円ほどでしか売却できないということです。

収益性が悪い底地の場合はさらに需要が少なくなるので、どれほど安い価格で売りに出しても買い手が見つからないことも覚悟しなければならないでしょう。

しかし、ご安心ください。

需要のない底地でも、専門の買取業者に依頼すると問題なく買い取ってもらえます。

専門の買取業者に底地を買い取ってもらう方法は、次の章で詳しく解説します。

なお、弊社AlbaLink(アルバリンク)でも全国の底地を積極的に買い取っております。

相続した底地を少しでも早く、高く売却したいとお考えの方は、ぜひお気軽にお問い合わせください。

底地の売却相場を知りたい方は、以下の記事をご参照ください。

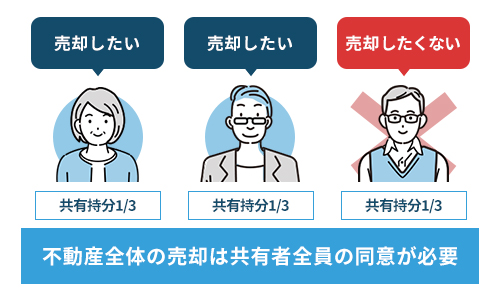

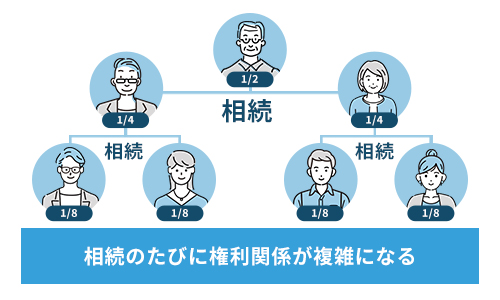

共有名義で相続するとトラブルになりやすい

底地を兄弟姉妹など複数人の共有名義で相続すると、共有者間でトラブルが起こりやすいので注意が必要です。

たとえば、底地の売却を巡るトラブルが挙げられます。

共有名義の底地は、共有者全員の同意がなければ売却できないと民法第251条第1項に定められています。

そのため、あなたが底地の売却を望んでも、ほかの共有者が反対したら底地の扱いについて揉める可能性が高いでしょう。

また民法第252条第1項では、地代の値上げなど借地契約の内容を変更する際に共有名義人の過半数以上の同意が必要と規定されています。

もし共有名義人のひとりに相続が発生して共有名義人が増えたら、権利関係がさらに複雑となり、より意見の食い違いが発生しかねません。

無用なトラブルを避けたいなら、底地は共有名義では相続しないことをおすすめします。

なお、共有名義の不動産に起こり得るトラブル事例や対処法は以下の記事でも詳しく解説しています。

相続税の対象となる

被相続人から受け継いだ底地は、当然相続税の対象となります。

税金の負担が重くなる点は、底地を相続するデメリットといえるでしょう。

相続税は、相続の発生を知った日の翌日から10か月以内に原則現金一括で納付しなければなりません。

もし申告期限までに納税できなかった場合は、加算税や延滞税が課される点に注意が必要です。

相続税の納付方法や計算方法について詳しく知りたい方は、以下の記事もご参照ください。

底地を相続しても納税資金がない場合

底地をはじめとする不動産が被相続人の遺産に含まれている場合は、課税対象額の合計金額が高くなって納めるべき相続税の負担が大きくなりがちです。

底地を相続しても納税資金を捻出できない場合は、以下3つの方法を検討するとよいでしょう。

- 延納制度を利用した分割支払い

- 金融機関や親族から借入

- 物納制度の利用

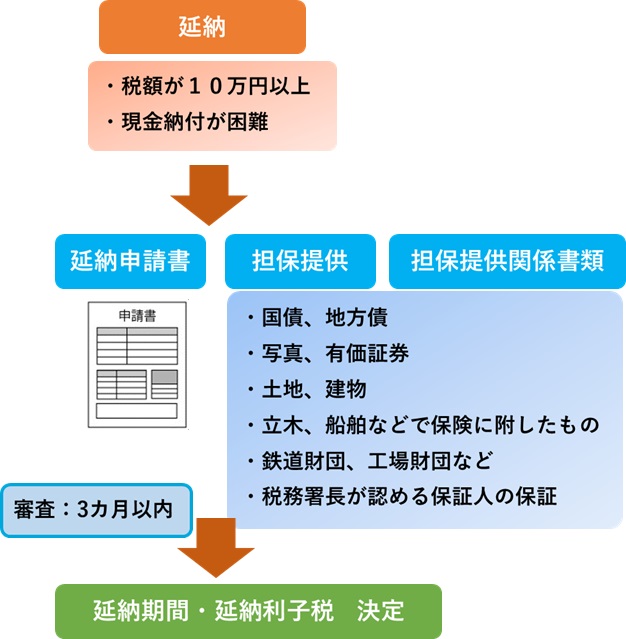

延納制度を利用した分割支払い

相続税の現金一括での納付が難しい場合は、担保を提供する代わりに年払いで納めることが可能です。

これを「延納」といいます。

ただし延納が認められるには、以下の条件を満たさなければなりません。

- 相続税額が10万円を超えている

- 金銭で納付することが難しい理由がある

- 延納税額・利子税額に相当する担保を提供する

- 相続税の納付期限までに延納申請書に担保提供関係書類を添付して税務署へ提出する

底地も担保として認められるので、相続税の一括納付が厳しいときには選択肢のひとつとして検討する余地があるでしょう。

金融機関や親族から借入

底地を担保として金融機関からお金を借りて納税資金に充てる方法があります。

金融機関はお金を貸した方が万が一返済不能な状態に陥った際、担保の売却金額を残債の返済に充てます。

そのため、底地に担保としての価値があると判断されれば、金融機関からお金を借りることが可能です。

ただし、売却が難しい底地は担保としての価値がないと判断されるケースが多い傾向にあり、金融機関からお金を借り入れるのは現実的に難しいといわざるを得ません。

金融機関からの借入が難しい場合は、親族に借金を申し込むのもひとつの方法です。

その際、借入金額や利率、返済方法、返済期限などを記した借用書をきちんと交わさないと、贈与と判断されて贈与税が課される恐れがある点に注意が必要です。

参照元:国税庁|No.4420 親から金銭を借りた場合

物納制度の利用

相続税の現金一括納付が難しい場合は、物納制度を利用することもできます。

物納とは、お金の代わりに相続財産をそのまま納めることです。

以下の要件を満たせば、物納を申請できます。

- 延納でも相続税の現金納付が難しい理由がある

- 物納財産は日本国内に存在する不動産などであること

- 物納する相続財産が管理処分不適格財産(管理や処分に向かない財産)に該当しないこと

- 相続税の納付期限までに申請すること

ただし抵当権が設定されている、権利関係で揉めている、境界が明確ではないなどの条件に該当する底地は物納できません。

底地の物納は基本的に難しい傾向にあるため、どうしても納税資金の確保が難しい場合は、次の章で解説するように売却を検討するとよいでしょう。

なお、弊社AlbaLink(アルバリンク)は底地を専門に扱っている買取業者です。

過去にはフジテレビの「newsイット!」にも訳あり物件専門の買取業者として紹介されました。

あなたの底地をスピーディーに買い取らせていただきますので、相続税の納付期限が迫っていて納税資金をいち早く確保したい方は、お気軽にご相談ください。

底地の安易な相続はおすすめしない理由は以下の記事でも詳しく解説しているので、併せて参考にしてください。

相続した底地を手放せる5つの方法

底地にはメリットよりもデメリットのほうが多く、手放したいと考える方もいるでしょう。

そこでここからは、相続した底地を手放す以下5つの方法を解説します。

- 相続放棄する

- 借地人に売却する

- 借地人と協力して同時に売却する

- 仲介業者に売却を依頼する

- 専門の買取業者に売却する

詳しくは本文で解説しますが、相続税の納付期限が迫っており、1日でも早く底地を現金化したい方は専門の買取業者に相談することをおすすめします。

専門の買取業者なら買い手の見つかりにくい底地をスピーディーに買い取ってくれるので、相続税を申告期限までに無事納められるようになります。

底地を手放す5つの方法について、具体的に見ていきましょう。

相続放棄する

被相続人の遺産に含まれている底地を相続したくない場合は、相続放棄を選択する方法があります。

相続放棄とは、被相続人の財産をすべて受け継がないことです。

相続放棄を選択すれば、底地をはじめ借金などの負債を相続せずに済みます。

また、他の相続人とのトラブルに巻き込まれずに済む点もメリットです。

ただし、相続放棄をすると預貯金などのプラスの財産も受け継げません。

相続の開始があったことを知ったときから3か月が過ぎたら相続放棄ができなくなる点にも注意が必要です。

「底地は相続したくないが、預貯金など相続したい財産がある」場合は、いったんすべての財産を相続したのちに、底地を売却して現金化するとよいでしょう。

相続放棄のメリットやデメリットについては、以下の記事でも詳しく解説しています。

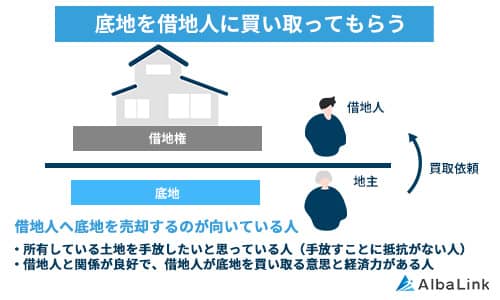

借地人に売却する

相続した底地を借地人に売却するのも選択肢のひとつです。

前述のように底地を利用できるのは借地人のみのため、マイホームの購入を検討している個人の方への売却はできません。

しかし借地人には、底地を購入することで土地の完全所有権を手に入れられるメリットがあります。

地主の許可を得ずに家の建て替えができるようになるばかりか、「地代」「建て替えなどの際の承諾料」「更新料」が不要になる点もメリットです。

そのため、借地人側に底地の購入意思と経済力があれば、前向きに検討してもらえるでしょう。

底地購入の話を持ち掛けられるほど借地人との関係性が良好な方におすすめの売却方法です。

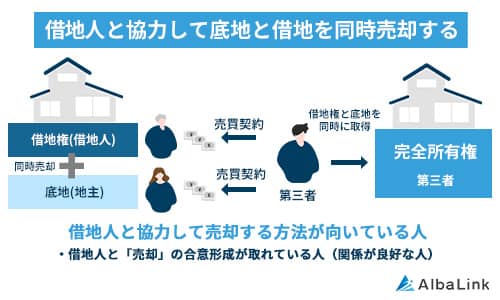

借地人と協力して同時に売却する

借地人も借地権の売却を考えているときには、底地と借地権を同時売却する方法があります。

底地と借地権の同時売却とは、簡単にいえば地主が所有する土地と借地人が所有する借地権のセット販売のことです。

前述のように、底地の地主は土地を利用できません。

一方で、借地人にも「地代を支払わなければならない」「建物の建て替え・増改築の際には地主の承諾を得なければならない」制限があります。

しかし底地と借地権をまとめて売却すれば、土地の利用制限がなくなります。

買い手は通常の土地同様の活用ができるようになるため、条件によっては早期売却も不可能ではありません。

また、市場価格で売却できる点も同時売却のメリットです。

底地を少しでも高い値段で売りたい方に向いている売却方法といえます。

ただし、底地と借地権を同時売却するには地主と借地人の同意が必要です。

売却金額をどう分けるかを前もって決めておく必要もあり、調整に時間がかかるデメリットもあります。

そのため、相続税の納付期限までに底地を現金化したいなど売却を急いでいる方には、後述の「専門の買取業者に売却する」方法が向いています。

底地と借地権の同時売却について詳しく知りたい方は、以下の記事をご参照ください。

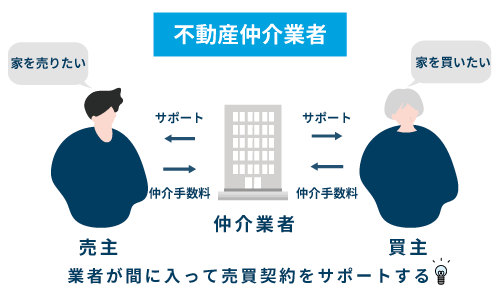

仲介業者に売却を依頼する

不動産を売却するときは、仲介業者に仲介を依頼して買主を探してもらう方法が一般的です。

しかし底地を売却するにあたり、仲介業者に依頼する方法はおすすめできません。

前述のように、地主が自由に活用できない底地を購入したいと考える方はほぼいないためです。

仲介業者のほぼ唯一の収入源は、売買契約を成立させた際に受け取れる仲介手数料です。

底地の売却依頼を受けて営業活動を行ったとしても、買主が見つからない限り仲介手数料は受け取れないのでただ働きになりかねません。

そのため、需要のない底地の売却を仲介業者に依頼しても、最初から取り扱いを断られてしまうというわけです。

相続した底地を売却したいなら、次の見出しで解説するように専門の買取業者に依頼しましょう。

なお、以下の記事では仲介と買取の違いについて詳しく解説しています。

併せて参考にしてください。

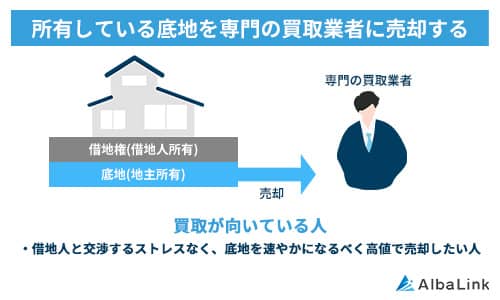

専門の買取業者に売却する

相続した底地をスムーズに売却したい場合は、専門の買取業者に相談することをおすすめします。

専門の買取業者には、買い取った底地を不動産投資家に売却したり、借地人から借地権を買い取って完全所有権の土地として再販したりなど底地を収益化できるノウハウがあります。

そのため、買い手の見つかりにくい底地でもスピーディーに、かつ適正価格で買い取ることが可能なのです。

また、底地を売却するにあたって借地人の同意を得る必要もありません。

借地人との交渉も含めて専門の買取業者に任せられるので、余計なトラブルに巻き込まれずに済む点もメリットです。

専門の買取業者への売却は、相続税の納付期限が迫っていて底地をすぐに現金化したい、借地人との関係性が希薄で売却を持ち掛けられない方に向いている方法といえます。

なお、当サイトを運営している弊社AlbaLink(アルバリンク)は、全国の底地を積極的に買い取っている専門の買取業者です。

弊社Albalinkは訳アリ物件専門の買取業者として、地主と借地人がトラブルになっているなど、他社では断られるような底地・借地を多数買い取ってきました。

たとえば、弊社では以下のような借地を190万円で買い取った実績もあります。

| 築年数 | 54年 |

|---|---|

| 物件の所在地 | 東京都荒川区 |

| 借地の状況 | ・10坪ほどの土地に木造2階建の戸建が建っている ・建築基準法を満たしておらず再建築できない土地 |

| 借地売却に関する地主様の要望 | ・売却を承諾するための費用(譲渡承諾料)を更地価格の10%とする ・借地の更新料を更地価格の8%~10%とする ・宅建業者が買い取った場合、転売時に承諾料を支払うこととする など |

| 買取価格 | 190万円 |

| 買取時期 | 2023年8月 |

上記の「借地売却に関する地主様の要望」を見て頂けばわかるように、この借地は売却に関する地主様の要望が厳しく、依頼主様(借地人)は他社では買取を断られてしまったようです。

とくに転売時に承諾料がかかることは買取業者にとって直接的な負担となるため、買取を敬遠する業者が多いのも当然といえます。

このように、地主の要望が厳しく、再建築もできず、建物の築年数も古い借地であっても、弊社が190万円で買い取れる理由は以下の2つです。

- 土地の利権に強い弁護士と提携しており、利権問題を解決した上で運用・再販できるため

- 借地の再販先が豊富であり、買取に際して費用がかかっても(承諾料など)利益を生み出せるため

実際、弊社は底地・借地をはじめ、訳あり不動産の買取実績が600件以上(2023年1月〜10月時点)あり、これまで買取をおこなったお客様からも「買い取ってもらえてホッとした」「早く依頼すればよかった」といった好意的な評価を多数いただいております。

また、弊社はお客様からの評価が高いだけでなく、不動産買取業者としては数少ない上場企業でもあり、社会的信用も得ています。

底地・借地を手間や費用をかけることなく、なるべく高値で売却したい方は、ぜひ一度弊社の無料買取査定をご利用ください(査定依頼をしたことが、借地人or地主 に知られることはありませんので、ご安心ください)。

まとめ

相続した底地に課される相続税を計算する際には、相続税評価額を用います。

底地の評価方法には「相続税評価」「不動産鑑定」「不動産査定」の3種類がありますが、より正確な価格を知りたいなら、不動産業者に査定を依頼したほうが確実で簡単です。

また底地を相続すると「地代収入を得られる」メリットがありますが、地主自身が自由に使えるわけではありません。

相続税も納めなければならないので、底地を所有するメリットを感じられないなら売却して納税資金に充てることをおすすめします。

相続税の納付期限までに底地を売却して現金化したいなら、専門の買取業者に相談しましょう。

専門の買取業者には底地を買い取ったあとの活用ノウハウがあるので、スピーディーに、かつ適正価格で買い取ってくれます。

弊社AlbaLink(アルバリンク)でも全国の底地を積極的に買い取っておりますので、相続した底地をできる限り早く、少しでも高く売りたい方はお気軽にご相談ください。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら