共同担保目録とは?

不動産登記簿(登記事項証明書)を取得すると「抵当権」の欄に「共同担保目録番号」が書いてあるケースがあります。

「共同担保目録とは何なのだろう?」と疑問を持たれた経験のある方も多いのではないでしょうか?

共同担保目録とは、一つの借金(債権)を保証するために、複数の不動産にかけた抵当権の内容をまとめて記載した登記記録です。

土地と建物、私道の共有持分などが対象となり、担保の価値を十分に保つ目的で使われます。

以下で「共同担保」とはどういったものなのか、みていきましょう。

共同担保とは

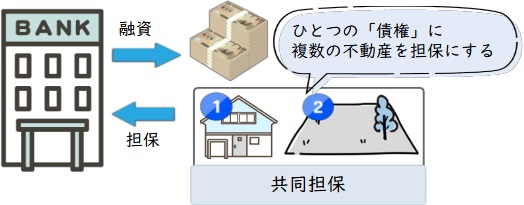

共同担保とは、1つの債権の担保として複数の不動産を抵当に入れることです。

ポイントとなるのは「債権が1つ」であることと「複数の不動産が対象」という点です。

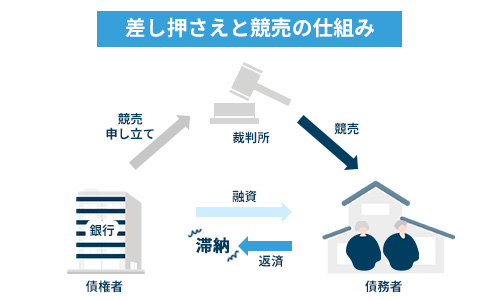

お金を貸し付けるとき、債務者が約束通り返済をしてくれるとは限りません。

そこで銀行などがローンを貸し出すときにはほぼ必ず「抵当権」を設定します。

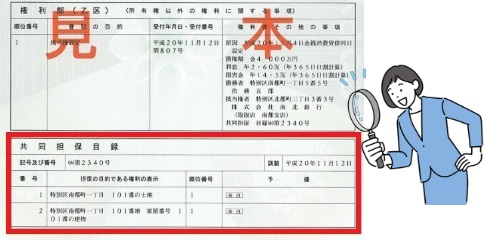

【抵当権が設定された登記簿の見本】

.jpg)

抵当権とはいわゆる「担保」のことです。

抵当権を設定された場合、きちんと返済をしなかったら対象の土地や建物が差し押さえられ、競売にかけられて売られてしまいます。

ただ、土地付きの家の場合などには「建物だけ」に抵当権を設定しても土地の競売を申し立てることができません。

建物のみ競売にかけても価値が低いですし、建物だけほしい人も少ないので売れにくくなります。

「土地だけ」に抵当権を設定する場合も同じ問題が起こります。

そこでこのような場合、1本のローンを貸し出すために「土地と建物の両方」に抵当権を設定します。

これが共同担保の典型例です。

「土地と建物が共同でローンの担保に入っている」ケースを考えるとわかりやすいでしょう。

以下で共同担保や共同担保目録を理解するときに知っているとわかりやすくなる用語をいくつか説明しておきますので、必要に応じてご参照ください。

債権者

債権者とは、お金を貸し付ける人です。

銀行などの金融機関であるケースが多数ですが、個人が債権者となるケースもあります。

債務者

債務者とは、お金を借りる人です。

ローンを完済まで支払い続ける義務を負います。

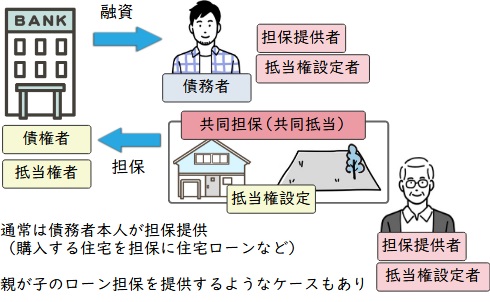

抵当権者

抵当権者とは、不動産に担保権(抵当権)を設定する人です。

通常は債権者が抵当権者となります。

担保提供者、担保権設定者

不動産を担保に差し入れる人です。

債務者本人が自分の不動産を差し出せば本人が担保権設定者となりますが、債務者以外の人が不動産を担保に入れるケースもあります。

たとえば子どもがローンを利用するときに親が親の所有する不動産に抵当権を設定するケースなどです。

担保、抵当権

担保とは借金などの支払いを確保するために物や人を差し出すことです。

不動産を担保にした場合の権利を「抵当権」といいます。

抵当権が設定された場合、債務者がきちんと支払いをしなければ、対象の不動産は「競売」によって売却されます。

売却金額からローンの残金が支払われますが、完済できなければ競売後も支払い義務が残ります。

また競売によって物件の所有権が落札者に移るので、元の所有者は明け渡しをしなければなりません。

共同抵当

共同抵当とは、共同担保と同じ意味です。

1つの貸付金(債権)の担保のために複数の不動産に抵当権を設定することを共同抵当権(共同抵当)といいます。

たとえば銀行が住宅ローンを貸し付けるときに家と土地の両方を抵当にとるケースが典型例です。

共同担保目録

共同担保目録は、共同担保の情報をまとめた一覧表です。

法務局で不動産登記簿(登記事項証明書)と一体となって管理されています。

なぜ共同担保を設定するのか?

お金を貸し付けるとき、なぜ共同担保を設定するのか、共同担保を設定する目的は何なのか、もう少し詳しくみてみましょう。

担保価値の確保

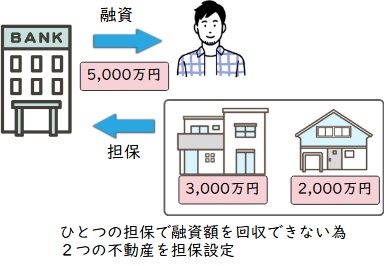

共同担保を設定する大きな理由の1つは「担保価値」を補填するためです。

ローンを貸し付けるときに1つの物件に抵当権を設定しても、その物件の価値が不足していたら担保としては不十分です。

その物件を競売にかけてもローン残高の全額回収が困難となるからです。

そこで不足分を他の不動産によって補うために別の不動産にも担保権を設定します。

2つの不動産を共同担保にすれば2つの不動産を競売にかけてローン支払いを受けられるので、全額回収できる可能性が高くなります。

この場合、A不動産だけでは3,000万円の価値しかないので売却しても銀行は5,000万円の回収ができません。

B不動産だけでも2,000万円の価値しかないので、やはり銀行は満額の回収を期待できません。

そこでA不動産とB不動産の両方を共同担保にします。そうすれば5,000万円分の担保を得られるので、万一債務者が支払わなくなったときにも銀行は満額回収できる可能性が高くなります。

私道の確保

土地や建物を担保にとるとき、隣接する私道の共有権も共同担保にするのが通常です。

土地や建物を取得しても目の前の私道を利用できないと非常に不便で価値が低下しますしトラブルのもとになるからです。

なお、私道を共有している際に知っておきたい権利と売却時の注意点は以下の記事で詳しく解説しています。

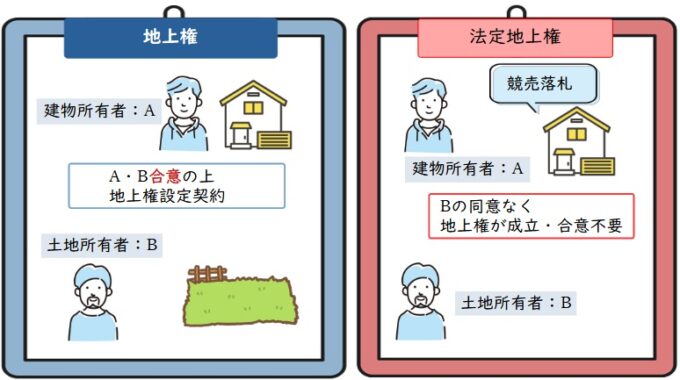

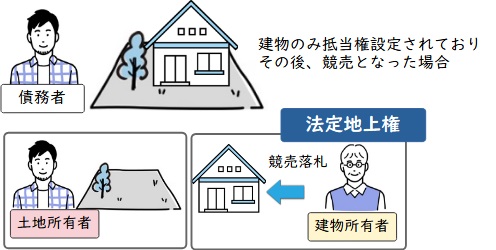

法定地上権の成立を回避

土地上に建物が建っている場合、共同抵当権は法定地上権の成立を回避する目的で設定されるケースがあります。

地上権とは、建物所有者が土地を利用する権利です。

たとえば土地付きの建物があり、所有者が建物のみを抵当に入れたとします。

家が競売にかかって売れたら、家は落札者のものとなりますが土地は元の所有者の元に残るので、家と土地とで所有者が分かれてしまいます。

土地の所有者が落札者(建物の所有者)へ明け渡し請求をすると、家を落札した人の利益が大きく害されます。

そこで法律によって強制的に「地上権」を認め、落札者が土地を利用できる権利を認めているのです。

それが法定地上権です。

法定地上権は、土地のみに抵当権が設定されて土地が競売にかかったケースでも成立します。

法定地上権が成立することによるリスク、デメリット

しかし法定地上権が成立してしまったら、土地の所有者の利益が害される可能性があります。

また土地の利用料金について土地所有者と建物所有者が話し合って決めなければならず手続きが煩雑になりますしトラブルにもつながります。

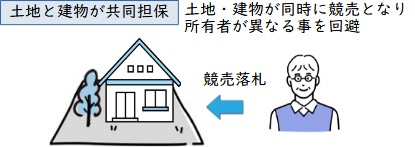

共同抵当権を設定すれば法定地上権を回避できる

土地と建物の両方を「共同抵当」にしておけば、競売にかかるときには両方一緒に競売になって同じ人が競落するので、「土地と建物が別々の所有者のものになる」リスクがありません。

法定地上権が成立せず、落札者はスムーズに物件を利用できてメリットが大きくなります。

このような理由から、土地上に建物が建っているときにはたいてい共同担保が設定されます。

法定地上権についてはこちらの記事で詳しく解説しているので、よければお読みください。

法定地上権を日本一わかりやすく解説

競売になったときに売りやすくする

共同担保を設定していると、競売になったときに売れやすくなるメリットもあります。

それは「土地上に建物が建っている場合」です。

土地上に建物が建っている場合、土地や建物のどちらかにしか抵当権が設定されていなかったら、落札者は競落後に地主や建物所有者と話し合いをして地代の金額や支払い方法を決めなければなりません。

そのような面倒な物件を競落したい人は少ないので、競売にかけても売れにくくなります。

売れるとしても金額が低くなってしまうでしょう。

そこで土地上の建物の場合には両方を共同抵当に入れることにより、物件の価値を維持します。

以上のように、共同抵当が用いられる理由にはいくつかあります。

「土地上に建物が建っている場合」に共同抵当が設定されるケースが多いのですが、全く無関係な2つ以上の物件に共同抵当を設定する例もあります。

基本的には抵当権者や競売物件の落札者が不利益を受けないように設定するもので、債務者や担保提供者にとっては特段の利益がありません。

なお、以下の記事では競売を回避する方法をご紹介しています。

併せて参考にしてください。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

共同担保の設定方法

共同担保を設定するときには、2つのパターンがあります。

当初から共同担保を設定

ローンを利用するとき、当初から2つ以上の物件を共同担保にするパターンです。

たとえば銀行が土地付きの家のローンを貸し付ける際には、貸付当初から土地と建物の両方を共同担保にする例が多数です。

後から担保物件を追加

貸付当初からではなく後から担保物件を追加して共同担保とすることも可能です。

当初はAの土地のみに抵当権を設定したけれども、担保価値が低いので不安になりBの土地も追加で抵当に差し入れてもらうケースなどです。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

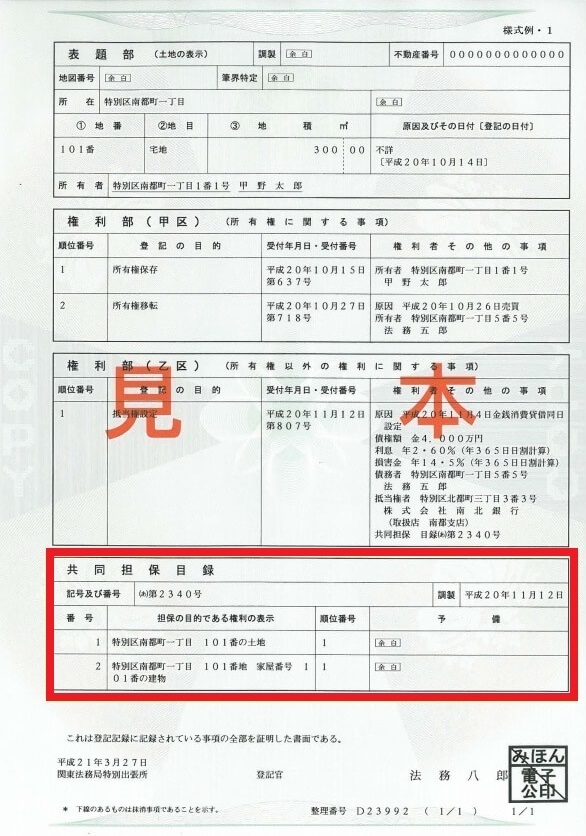

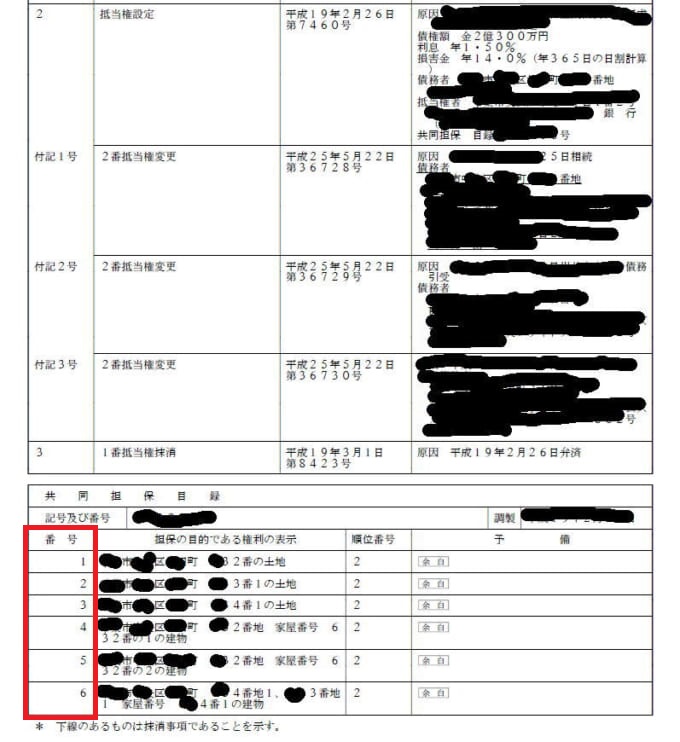

共同担保目録の具体例と見方

共同担保の内容をまとめた一覧表が共同担保目録です。

具体的には下記の画像のようになっています。どうやって見たらいいのか、説明します。

共同担保目録は、土地や建物の登記事項証明書の末尾に載っています。

たとえば土地の場合、表題部、権利部があり、その下にあるのが「共同担保目録」です。

共同担保目録には、この土地と共同担保に入っている物件の情報が載っています。

他の土地が担保に入っていればその土地の地番、他の建物が担保に入っていればその建物の「家屋番号」が表示されています。

共同担保に入る物件の件数は2件とは限らず、この画像の例のように6個などの多数となるケースもよくあります。

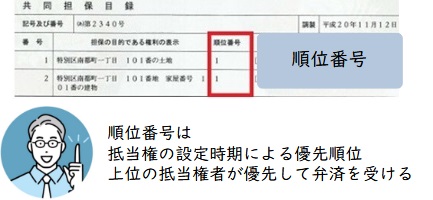

また共同担保目録には「順位番号」の記載があります。

これは、抵当権の順位を示します。

複数の抵当権が設定された場合、抵当権の設定時期によって優先順位がつけられます。

共同担保が設定された場合「どの抵当権者の共同担保なのか」を明らかにしなければならないので、抵当権の順位によって表示しています。

この画像でいうと「順位番号は2」なので、2番抵当権者が共同担保を設定していることがわかります。

共同担保目録には「記号及び番号」の欄があります。

これは共同担保目録を特定するための情報です。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

共同担保目録が必要になるケース

共同担保目録は、どのような状況で必要となるのでしょうか?

いくつかありますが、物件の所有者が共同担保目録を必要とするのは主に「物件を売却するケース」です。

抵当権のついた物件を売却するには、抵当権を抹消しなければなりません。

共同抵当に入っているときにはローン完済によってすべての不動産の抵当権を抹消しなければならないので、事前に共同担保目録を取得してどのような不動産が共同抵当に入っているのか確かめる必要があります。

貸付側からしてみると、共同担保に入っている不動産を抵当に取る場合に共同担保目録が必要です。

他にどのような物件が共同抵当に入っているのかにより、対象とする不動産の担保価値が変わってくるからです。

共同抵当目録を確かめることによって不動産の担保価値を適正に評価し、将来不利益を受けないようにします。

他にも、債務者が裁判所へ「住宅ローン特則つき個人再生」を申し立てるときに共同抵当目録が必要になるケースなどもあります。

なお、抵当権抹消登記の流れについて知りたい方は、以下の記事をご参照ください。

共同担保目録の取得方法

共同担保目録を取得するには、どのようにすれば良いのでしょうか?

方法を説明します。

法務局で申請する

共同担保目録は「不動産の登記事項証明書」に附随するものなので、「法務局」で管理されています。

そこで共同担保目録を取得したい場合には、法務局へ申請しましょう。

その際、1通600円の収入印紙が必要となります。

参考:法務局「登記事項証明書等の請求にはオンラインでの手続が便利です」

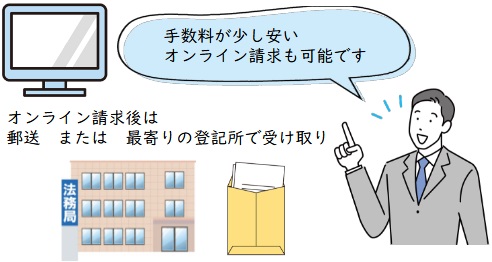

共同担保目録が必要であることを伝える

共同担保目録が必要なときには、不動産の登記事項証明書を申請する際必ず「共同担保目録が必要」と伝えなければなりません。

単に登記事項証明書を取得しただけでは共同担保目録がついてこないからです。

引用元:各種証明書請求手続

お持ちの不動産に共同担保が設定されている場合、一度共同担保目録を取得して状況を確認してみてください。物件の状況を正確に把握しておいて損はありません。

まとめ

不動産を売却する際には、共同担保の情報がまとめられた共同担保目録が必要となることがあります。

事前にどのような不動産が共同抵当に入っているのかを確認し、抵当権を抹消する手続きを行うためです。

基本的に、抵当権を抹消しなければ不動産を売却することはできません。

競売にかけられる恐れのある不動産を購入したいと考える方はまずいないためです。

しかし、専門の不動産会社には金融機関と交渉して抵当権を一時的に外してもらい、任意売却をするノウハウがあるので、問題なく買い取ってもらえます。

抵当権が付いた状態で不動産を売却したいなら、専門の買取業者に相談しましょう。

弊社AlbaLink(アルバリンク)は、抵当権が付いた不動産をはじめとする訳あり物件の買取に特化した専門の買取業者です。

過去には、一般の不動産業者が取り扱わない訳あり物件専門の買取業者としてフジテレビの「newsイット!」にも紹介されました。

当社では抵当権つき不動産の買取、売却など積極的に行っていますので、より詳しく知りたい方などいらっしゃいましたらお気軽にご相談いただけますと幸いです。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら