不動産等の譲受けの対価の支払調書

そもそも「不動産等の譲受けの対価の支払調書」とは何なのでしょうか?

基本的な意味・内容を理解しましょう。

概要

不動産等の譲受けの対価の支払い調書とは、法人や不動産業を営む個人が不動産を購入したときに税務所へ提出しなければならない書類です。

法律によって作成・提出が義務づけられており、「誰にいくらの費用を支払ったか」を記載して明らかにする必要があります。

不動産を購入したとき、「不動産等の譲受けの対価の支払調書」を作成して期限内に提出しないと法律違反となってしまう可能性があるので、注意しましょう。

不動産等の譲受けの対価の支払調書の提出範囲

不動産等の譲受けの対価の支払調書は不動産と購入したときなどに税務署へ提出する必要のある書類ですが、提出しなくてもよいケースもあります。

参考:国税庁:No.7442「不動産等の譲受けの対価の支払調書」の提出範囲等

ここでは、支払調書の提出が必要なケースと作成しなくてもよいケースを見ていきましょう。

提出が必要なケース

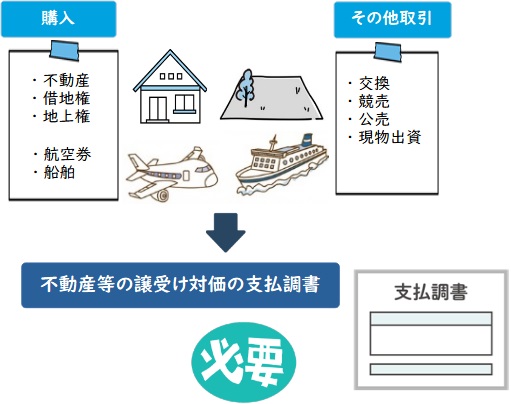

「不動産等の譲受けの対価の支払調書」を提出しなければならないのは、以下のような場合です。

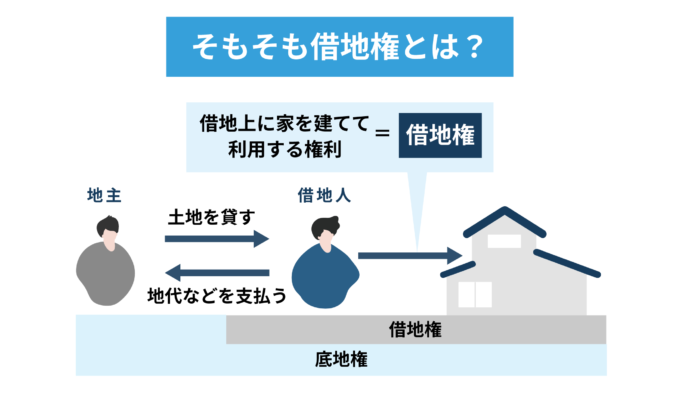

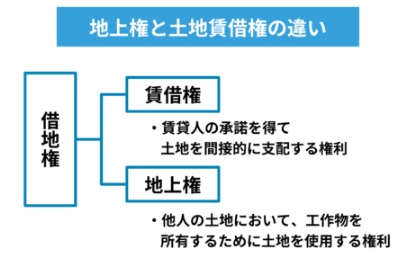

不動産や借地権・地上権、船舶、航空機等の購入時

土地や建物、マンションなどを購入した場合だけではなく、借地権や地上権を有償で譲り受けた場合、船や飛行機を購入した場合にも支払調書を作成しなければなりません。

地上権について詳しく知りたい方は、以下の記事をご参照ください。

その他

不動産等を購入した場合だけではなく、自分の持っている財産と不動産等を交換した場合、裁判所で競売物件を落札した場合、公売物件を取得した場合、現物出資した場合などにも支払調書の提出義務が課されます。

対象となる人

不動産を購入、使用したとしても、すべての人が不動産等の譲受けの対価の支払調書を提出しなければならないわけではありません。

対象となるのは、以下のような人です。

・すべての法人

・不動産業を営む個人

ただし不動産業を営む個人の場合、主として建物の賃貸借の代理や仲介を行っている場合には提出義務が課されません。

個人の場合

不動産等の譲受けの対価の支払調書の提出が必要になるのは「法人」や「不動産業を営む場合」のみです。

法人の場合にはすべてのケースで提出が必要ですが、個人の場合には提出不要となる場合も多いので、正しく理解しましょう。

たとえば一般の消費者が居住用の不動産を購入したとしても、支払調書の提出は不要です。

個人事業主で支払調書の提出が不要なケース

不動産業を営む個人であっても「賃貸借の代理や仲介業」が主な仕事の場合には提出が不要です。

以上をまとめると、個人で不動産等の譲受けの対価の支払調書提出が必要になるのは、以下のような場合といえます。

・自ら不動産オーナーとして不動産賃貸業を行っている場合

・ 不動産の転売によって利益を得ている場合

・ 不動産の売買の仲介業を主に行っている場合

不動産業に関わる個人の方が不動産を購入したら、まずは上記を基準として自分に支払調書の作成義務があるどうか、検討してみてください。

わからないときには税理士に相談しましょう。

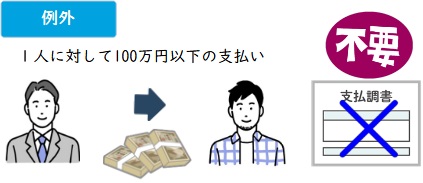

例外

上記に該当する場合でも、1人に対する支払額が年間100万円以下の場合には、不動産等の譲受けの対価としての支払調書の提出は不要です。

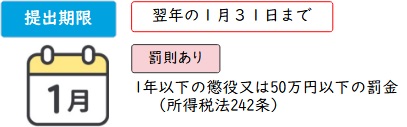

提出期限

不動産等の譲受けの対価の支払調書は、取引を行った年の翌年1月31日までに管轄の税務署へ提出する必要があります。

不動産の使用料等の支払調書

不動産や借地権・地上権、船舶、航空機などを借りて「使用料」を払った場合には、「不動産の使用料等の支払調書」という法定書面の作成と提出が必要となります。

参考:国税庁:No.7441 「不動産の使用料等の支払調書」の提出範囲等

この書類も法律上作成が義務づけられているものですが、「不動産の譲受け等の対価の支払調書」とは異なります。

不動産の使用料等の支払調書が必要になるのは、以下のようなお金を払った場合です。

・地上権、地役権の設定、不動産の賃借に伴って権利金や礼金を払った場合

・契約期間の満了に伴い、あるいは借地上の建物の増改築に伴って更新料や承諾料を払った場合

・借地権や借家権を譲り受けて地主や家主に名義書換料を払った場合

・催物の会場を賃借し、一時的な賃借料や陳列ケースの賃借料、広告のために丙や壁などの1部を借りた分の賃借料を払った場合

不動産の使用料等の支払調書を作成しなければならない人の範囲は、不動産等の譲受けの対価の支払調書を作成しなければならない人の範囲とほとんど同じです。

通行地役権については、以下の記事で詳しく解説しています。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

支払調書の提出が必要な「金額」の基準

支払金額が100万円を超える場合

不動産等の譲受けの対価の支払調書を提出しなければならないのは、1人に対する年間の支払い額が100万円を超えるケースです。

通常、不動産の売買代金は100万円を超えるので、通常の取引であればほとんどのケースで支払調書の提出が必要となるでしょう。

不動産の使用料等の支払調書の場合

不動産の使用料等の支払調書の場合には、1人に対する支払額が年間15万円以下の場合に提出が不要となります。

また支払う相手が法人の場合、月々の賃料を含めず「権利金・更新料等」のみを基準とします。

たとえば法人に対する支払が家賃などの賃借料のみであれば、支払調書の提出は不要となるので注意しましょう。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

不動産等の譲受けの対価の支払調書の書き方

不動産等の譲受けの対価の支払調書の作成方法をご説明します。

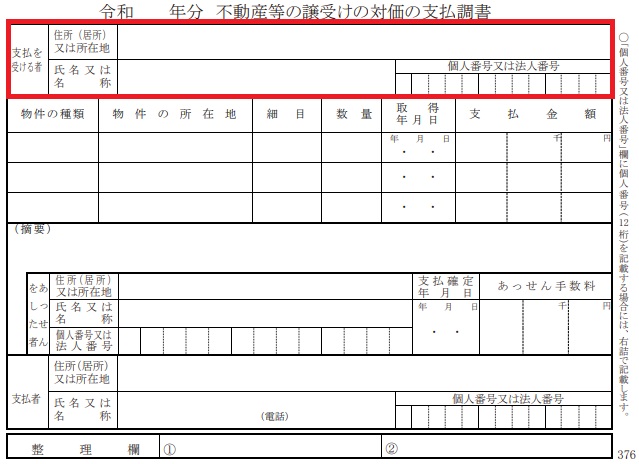

不動産等の譲受けの対価の支払調書の見本

国税庁のサイトから支払調書の見本を確認することができます。

各項目の書き方

各項目の書き方は以下のとおりです。

支払を受けるもの

支払を受けるものは、購入代金を払った相手です。

つまり「買主」の情報を記載します。

具体的には住所、氏名、マイナンバーを書きましょう。

買主が法人の場合、法人番号を確認して記載してください。

物件の情報

次に不動産に関する詳細情報を記入します。

記入すべき内容は以下のとおりです。

種類

譲り受けた不動産の種類を書きます。

土地、借地権、建物、船舶、航空機など該当するものを記載しましょう。

所在地

不動産等の所在地を書きます。

船の場合には船籍、飛行機の場合には登録機関の所在地を記載しましょう。

細目

土地の地目(宅地、田畑、山林など)、建物の構造、用途などを書きましょう。

数量

土地の面積、建物の戸数、建物の延べ面積を記載する欄です。

取得年月日

不動産の所有権やその他の財産権(借地権等)の移転があった年月日を記載します。

契約書などで特定しましょう。

支払金額

1年間に相手(支払を受けるもの)に支払った金額を記入しましょう。

(適用)

適用欄には、以下の内容を記載します。

・ 譲受けの態様(売買、交換、競売など)

・ 売買の場合、代金の支払い年月日、支払方法

・ 交換した場合、相手に渡した財産の種類、所在地、数量等の情報

・ 対価の他に支払った補償金の種類や金額

あっせんをした者

あっせんをした者とは、不動産売買の仲介業者です。

仲介業者を介して不動産等を取引した場合、仲介業者に関する以下の情報を記入しましょう。

・氏名、名称

・住所

・ 本店または主たる事務所の所在地

・マイナンバーまたは法人番号

・ 手数料の支払い確定年月日

・支払金額

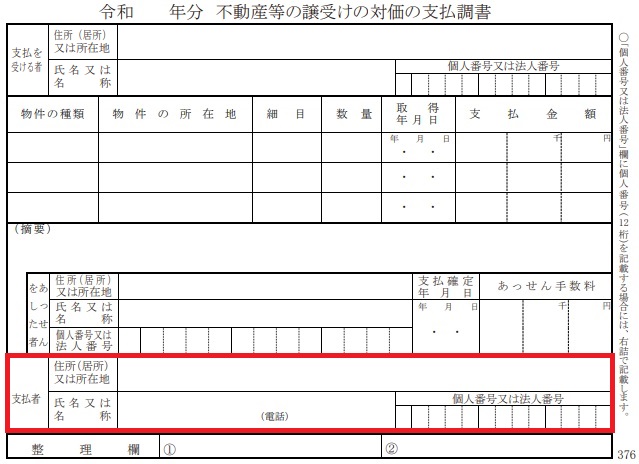

支払者

不動産等を購入し、代金支払いを行った人の情報を記載します。

すなわち「提出者であるあなたの情報」を記入する欄です。

氏名、法人名、マイナンバーまたは法人番号を記載しましょう。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

消費税の取り扱いや提出方法

不動産等の譲受けの対価の支払調書を作成するとき、支払った消費税はどのように取り扱えば良いのでしょうか?

消費税については、原則的に「含めた金額」を記載します。

また、1人に対する年間の支払い額が100万円以下なら支払調書の作成が不要となりますが、この100万円にも消費税も含めて計算しなければなりません。

ただし消費税が報酬額と「明確に区別」されているなら、含めずに計算できます。

3種類の提出方法

不動産等の譲受けの対価の支払調書は、以下の3種類の方法にて提出可能です。

・ 書面

・ e-Tax

・光ディスク

書面で提出する場合には、税務署から送られてきた書類を使うか国税庁のHPから書式をダウンロードして使いましょう。

e-Taxを利用する場合には、事前に「電子証明書」を取得して所轄の税務署へ「e-Tax開始の届出書」を提出しなければなりません。

光ディスクとは、CDやDVDなどの媒体です。

利用する場合には、事前に所轄の税務署へ「支払調書等の光ディスク等による提出承認申請書」を提出し、承認を受ける必要があります。

また支払調書の枚数が1,000枚以上となる場合、書面以外の方法にて提出しなければなりません。

e-Taxや光ディスク提出には事前準備が必要なので、早めに対応しておきましょう。

共有持分の不動産購入時

不動産が「共有」の場合、購入した際の「不動産等の譲受けの対価の支払調書」をどのように作成すれば良いのでしょうか?

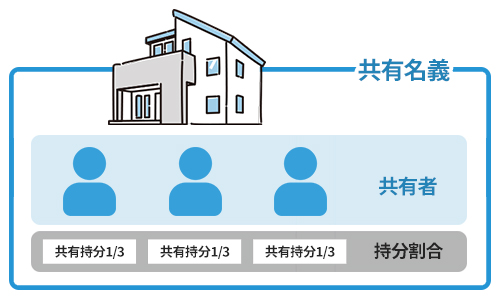

基本的に共有者ごとに作成が必要

対象となる不動産が共有の場合、基本的に不動産等の譲受けの対価の支払調書は「共有者ごと」に作成が必要です。

支払金額は「共有持分」によって割り振ります。

具体例

AさんとBさんとCさんの3名が不動産を共有しており、Aさんの持分が2分の1、Bさんの持分が3分の1、Cさんの持分が6分の1のケースを考えてみましょう。

売買代金は3,000万円です。

この場合、Aさんの分とBさんの分とCさんの「3人分(3通)」の支払調書を作成しなければなりません。

支払金額は、Aさんについては共有持分が2分の1なので1,500万円、Bさんの共有持分は3分の1なので1,000万円、Cさんの共有持分は6分の1なので500万円とします。

この考え方は、不動産の使用料等の支払調書の場合にも基本的に同じです。

不動産を賃貸して賃料や更新料、敷金や礼金などを払ったら、オーナーの共有持分割合に応じて使用料を割り振り、それぞれの共有オーナーに対する支払調書を作成しましょう。

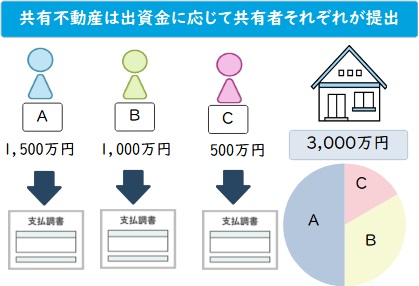

共有持分が不明な場合

共有不動産の場合、相手の共有持分割合が不明なケースも考えられます。

そういった場合には、以下のように対応しましょう。

「支払総額」を記載

共有持分が不明の場合、1人1人の共有持分権者へ支払った金額が明らかになりません。

よって支払金額としては「支払った総額」を記載します。

「摘要」欄の記入

摘要欄に詳細な説明を書きます。具体的には以下の3点を記入しましょう。

・共有者の持分不明につき、支払金額については支払った総額を記載したこと

・他の共有者の数

・他の共有者の氏名(名称)

共有持分者それぞれで作成提出が必要

共有持分割合が不明な場合でも、支払調書は共有者の人数分を作成、提出しなければなりません。

「支払を受ける者」の欄には、共有者の連名ではなく、各人の名称を記載しましょう。

具体例

AさんとBさんとCさんの共有物件を賃借し、賃借料として300万円を支払ったとしましょう。

Aさんら3名の共有持分割合は不明です。

この場合、AさんとBさんとCさんそれぞれについて不動産の使用料等の支払調書を作成しなければなりません。

支払金額は、3通とも総額である「300万円」とします。

そして摘要欄に「共有者の持分不明につき、支払金額は支払った総額を記載しました」「他に2名の共有持分権者がいます」と書き、Aさんの支払調書にはBさんとCさんの氏名を書きます。

Bさんの支払調書にはAさんとCさんの氏名を、Cさんの支払調書にはAさんとBさんの氏名を書きましょう。

このようにして3通を作成し、3通とも税務所に提出すれば問題ありません。

まとめ

不動産業を営む場合、不動産等の譲受けの対価の支払調書、不動産の使用料等の支払調書の作成が必要となるケースが多々あります。

まずは調書の作成義務が及ぶかどうかを調べてみて、義務があるなら適切に作成して期限内に税務署へ提出しましょう。

自分では判断しにくい方や作成・提出方法が分からない方、自信がない方は税理士に相談してアドバイスをもらうようお勧めします。

なお、共有不動産に関しては維持・管理費用の負担割合や使用方法などを巡ってのトラブルが尽きません。

もし共有不動産のトラブルが発生して共有状態を解消したいとお考えなら、自分の共有持分だけを売却するとよいでしょう。

共有持分の売却には、他の共有者の同意は不要なためです。

弊社AlbaLink(アルバリンク)では、全国の共有持分を積極的に買い取っております。

共有持分を売却して共有状態を解消したいとお考えの方は、お気軽にお問い合わせください。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

green-150x150.jpg)

相談・査定はこちら

相談・査定はこちら