そもそも減価償却とは何か

まず、減価償却とはどういうものかについて正しく知っておきましょう。

減価償却の概要

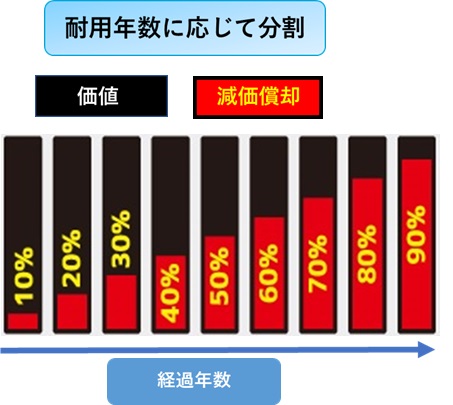

減価償却とは、建物や設備などの取得費用を「耐用年数」で分割して計上するということを指します。

事業のために購入した物については、「その年の」事業の収益に対して「その物」が貢献した金額の度合いを考えると、一度に計上せず分割することが実態に即しているといえます。

また、物には「使用できる年数」があり、どのくらいの年数になるかはその物の性質にもよると考えられます。

よって、それを取得するための費用についてはその物ごとの耐用年数に応じ数年に割って経費計上する会計方法を用いています。

これを「減価償却」と呼び、減価償却の対象になる財産を「減価償却資産」と呼びます。

なお、土地や骨董品については年数とともにその価値が減るものではないため、減価償却資産ではありません。

家賃収入がある場合

所有している不動産で家賃収入がある場合、その物件にかかる減価償却費は経費として計上されます。

不動産を所有し家賃収入を得ている人については、確定申告の際に「収支内訳書(不動産所得用)」の減価償却費(建物の取得費など)の欄に記載し、裏面の計算書に計算の内容を記載して添付します。

(下図のようなフォーマットになります)

-1.jpg)

.jpg)

減価償却の種類

減価償却の手法は1つだけではなく、取得した財産の価額によって処理方法が異なります。

| 取得価額 | 計上方法 |

| 10万円未満 | 全額経費計上できる(消耗品費として計上する) |

| 10万円以上20万円未満 | 3分の1ずつ3年間にわたり経費計上できる(一括償却資産) |

| 20万円以上 | 減価償却する |

※従業員1,000名以下の青色申告者については「取得価額30万円未満なら全額経費にできる、それを超えたら減価償却する」という取扱いです。

減価償却

通常の減価償却は、事業で利益をあげるための物の価値を数年かけて経費計上する手法です。

「定率法」「定額法」の二種類がありますが、こちらについては下記に説明します。

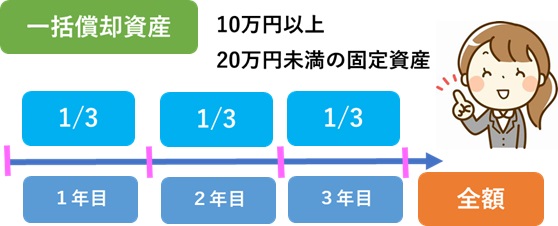

一括償却資産

取得価額が10万円以上20万円未満の減価償却資産については3年間にわたって均等に償却していく手法を使いますが、これを「一括償却資産」といいます。

一括償却資産として計上できるものを通常の減価償却で処理してしまうと購入月から決算月までの分しか経費計上できません。

しかし、一括償却資産にすれば購入した月に関わらず1年分を経費計上することができるので、取得月によってはこちらの方が得ということになります。

また、一括償却資産はその価額が低いことから「償却資産税」が課せられないため、その面からも条件にあてはまるものは一括償却資産とした方が望ましいのです。

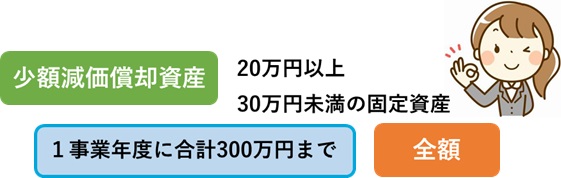

少額減価償却資産の特例

取得価額が30万円未満の減価償却資産については、合計金額300万円を限度として、全額経費計上することができます。

これを「少額減価償却資産の特例」といいます。

ただし、これを適用できるのは

・青色申告書を提出する、資本金または出資金の額が1億円以下の法人等(除外される法人もある)または常時雇用する従業員の数が1,000人以下の個人

とされています。

また、適用期間が「2024年(令和4年)3月31日まで」とされています。

(※期間伸長の可能性もあるのでそれ以降は要確認)。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

減価償却費の計算方法

では減価償却の際にはどのように計算するのか、その方法について解説します。

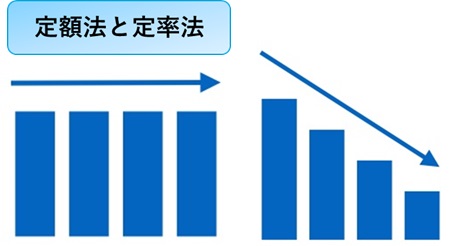

定額法と定率法

減価償却には「定額法」と「定率法」という2種類の手法が存在します。

基本的にどちらを使うかは決まっており、建物や付属設備は「定額法」になります。

中には償却方法が定額法のみとされている資産もあるため、最新の税制を確認しておく必要があります。

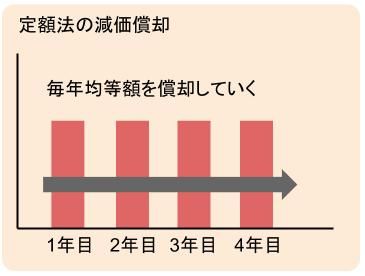

定額法の計算式

定額法には

・旧定額法(平成19年3月31日以前に取得した資産に適用)

・新定額法(平成19年4月1日以降に取得した資産に適用)

の二種類がありますが、本記事では「新定額法」を解説します。

新定額法の減価償却計算方法は

となります(※償却率は下表を参照)。

シンプルな例で見てみましょう。

「小型車」の耐用年数は「4年」とされており、「償却率」は0.250です。

たとえば200万円の小型車を年頭に購入したとすると、購入年から50万円×4年を償却していきます。

このようなイメージになります。

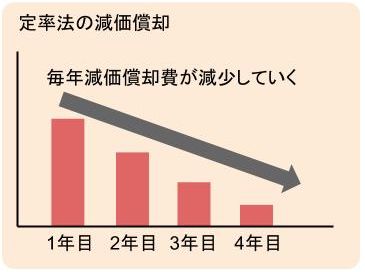

定率法の計算式

定率法の減価償却計算方法は

となります。

こちらの計算を用いると1年ごとに段々減価償却費は減っていくことになります。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

償却率はどんな基準で決められるのか?

償却率はその資産ごとの「耐用年数」に基づいて法で決まっています。

では、耐用年数とはどのようなものでしょうか。

建物の耐用年数と法定耐用年数

償却率は建物の耐用年数と法定耐用年数によって判断されます。

「耐用年数」とは、その資産が使用に耐える年数のことです。

減価償却の計算で使用する耐用年数は「資産の種類、構造、用途ごとに法律で決められている」のであり、実際に使用した期間ではないことに注意が必要です。

これを画一的に定めているのは、確定申告をする側が恣意的に(好きなように)耐用年数を決めて税額をコントロールすることがないようにという意味です。

定額法の耐用年数と償却率

| 構造 | 細目 | 耐用年数 | 新定額法に よる償却率 | ||

| 建物 | 鉄骨鉄筋コンクリート | 事務所 | 50年 | 0.020 | |

| 住宅 | 47年 | 0.022 | |||

| 金属造 | 骨格材の肉厚が4ミリ超 | 事務所 | 38年 | 0.027 | |

| 住宅 | 34年 | 0.030 | |||

| 3ミリ超4ミリ以下 | 事務所 | 30年 | 0.034 | ||

| 住宅 | 27年 | 0.038 | |||

| 3ミリ以下 | 事務所 | 22年 | 0.046 | ||

| 住宅 | 19年 | 0.053 | |||

| 木造 | 事務所 | 24年 | 0.042 | ||

| 住宅 | 22年 | 0.046 | |||

| 木造モルタル造 | 事務所 | 22年 | 0.046 | ||

| 住宅 | 20年 | 0.050 | |||

| 車両 | 小型車(0.66ℓ以下) | 4年 | 0.250 | ||

| その他(貨物・報道通信用を除く) | 6年 | 0.167 | |||

| 自転車 | 2年 | 0.500 | |||

| 設備 | 電気設備 | 蓄電池電源設備 | 6年 | 0.167 | |

| その他 | 15年 | 0.067 | |||

| 給排水、衛生、ガス設備 | 15年 | 0.067 | |||

| 冷暖房・通風ボイラー | 冷暖房設備(冷凍機の出力22KW以下) | 13年 | 0.077 | ||

| その他 | 15年 | 0.067 | |||

| 消火・排煙・災害報知 | 8年 | 0.125 | |||

| 可動間仕切り | 簡易なもの | 3年 | 0.334 | ||

| その他 | 15年 | 0.067 | |||

| 事務用品など | 事務机・椅子 | 金属製 | 15年 | 0.067 | |

| その他 | 8年 | 0.125 | |||

| 応接セット | 接客業用 | 5年 | 0.200 | ||

| その他 | 8年 | 0.125 | |||

| 冷暖房機器 | 6年 | 0.167 | |||

| 電子計算機 | パソコン(サーバーを除く) | 4年 | 0.250 | ||

| その他(FAXなど) | 5年 | 0.200 | |||

| コピー機 | 5年 | 0.200 | |||

※新定額法・・平成19年4月1日以降に取得した財産

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

減価償却費の申告のタイミング

では、計算した減価償却費はいつ申告するのでしょうか?

毎年の確定申告時に申請する必要がある

不動産所得がある人は翌年、確定申告を行いますが、その際に上記例に挙げた収支内訳書を添付して申告します。

確定申告の期間は、前年1年間の分を2月中旬から3月中旬の定められた期間中に行います。

万一、提出期間に遅れたり申告しなかったりすると延滞税や無申告加算税等の対象になることがありますので注意しましょう。

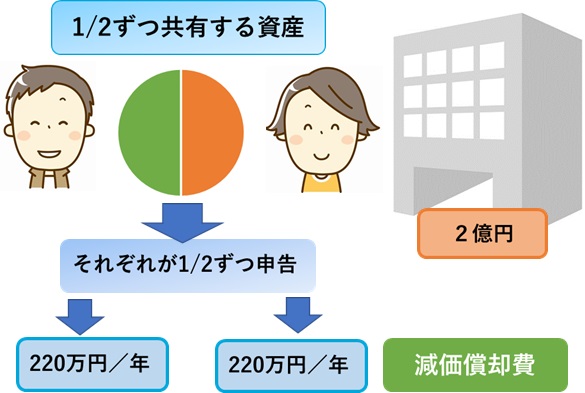

共有名義の物件の場合、減価償却費はどうすればいい?

では、もし他の人と共有で保有している物件がある場合、減価償却費はどのような取扱いになるのでしょうか。

各々の持分ごとの金額を記載

共有名義になっている不動産については、取得価額を「持分で按分して」減価償却費を算出します。

たとえば、新定額法適用時期以降に建てられた2億円の鉄骨鉄筋コンクリート造、住宅について持分2分の1の共有になっている場合、共有者の一人については次のようになります。

・計算式は(2億円×1/2)×0.022=220万円/年

つまり、減価償却費は各々の持分ごとの金額を記載する必要があるということです。

確定申告時

共有する不動産の確定申告書を記入する場合、その不動産全体の金額を記載する必要はなく持分で按分した金額のみを記入すればOKです。

収入も按分しますが経費も按分しなければならず面倒な作業になるため、Excel等の計算ソフトを利用すると正確に算出できることに加えて手間も省けるでしょう。

上記のように確定申告はその期間が決まっていますから、くれぐれも期間に遅れないようにという点には注意すべきです。

そして、もし計算方法に不明点がある場合は、税理士に依頼するか税務署に尋ねるなどして間違いのないよう確実に行いたいものです。

なお、以下の記事では共有名義の不動産を売却したときの確定申告の流れを詳しく解説しています。

併せて参考にしてください。

まとめ

減価償却とは、事業のために取得した建物や機械、設備等を取得した年にすべて経費として計上するのではなく、その物の耐用年数に応じるなどの方法で数年に分けて経費計上する会計方法です。

減価償却の計算に用いる耐用年数、償却率は法律で決まっています。

減価償却費を算出したら確定申告書類の一部である「収支内訳書」の中に記載しますが、共有不動産の場合は持分で按分した金額のみを記載すれば問題ありません。

定められた期間内に確定申告をおこなわないと延滞税や無申告加算税などのペナルティーが課される恐れがあるため、締切前にしっかりと準備をして確定申告に臨みましょう。

なお、共有不動産の共有状態から抜け出たい場合には、自身の共有持分のみを売却する方法が有効です。

共有持分なら、他の共有者の同意がなくても売却できるためです。

弊社AlbaLink(アルバリンク)は、共有持分の取り扱いに精通している専門の買取業者です。

共有持分を売却したい、共有関係を解消したいとお悩みの方は、ぜひお気軽にご相談ください。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら