相続した土地の売却にかかる税金は3種類

相続した土地を売却する際には、売却費用以外に税金を支払わなければなりません。

具体的には、土地の売却益にかかる税金と、土地の売買契約時の文書作成にかかる税金、土地の名義を移して登記したときの税金の3種類です。

ここでは、相続した土地売却にかかる3種類の税金について解説します。

土地売却時の税金を抑える方法が早く知りたい方は「相続財産を取得した場合の取得費の特例」「被相続人の居住用財産(空き家)を売ったときの特例」から読み進めてください。

相続した土地の売却をお急ぎの方は、「ニーズが低いor売却期限が迫っているなら買取業者に依頼」をご参照ください。

親から相続した土地の売却にかかる税金については、以下の記事でも解説しています。

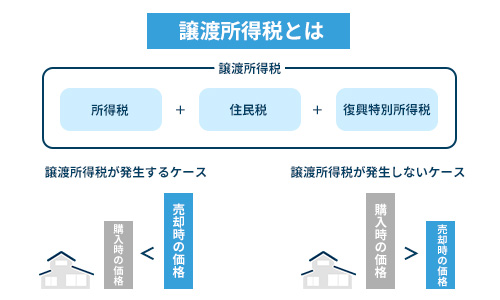

譲渡所得税

譲渡所得税とは、土地や建物、株式、ゴルフ会員権などの資産を譲渡したときに生ずる所得(利益)に課される税金です。

土地を売却した際の譲渡所得税は、下記の計算式で算出されます。

※譲渡所得=土地の譲渡価格-土地の取得価格-譲渡費用

譲渡費用とは、土地を譲渡するためにかかった費用のことで、たとえば下記のような費用が含まれます。

また、譲渡所得税を計算する際の税率(所有年数に応じた税率)は以下のように「保有期間」によって決まります。

| 保有期間 | 所得税 | 住民税 | 復興特別所得税 | 合計 |

|---|---|---|---|---|

| 5年以下 | 30% | 9% | 0.63% | 39.63% |

| 5年超え | 15% | 5% | 0.315% | 20.315% |

例えば、土地の譲渡価格が4,000万円、土地の取得価格が3,000万円、譲渡費用が200万円、所有年数が5年以上の場合、譲渡所得税は下記のように算出されます。

土地の譲渡価格-土地の取得価格-譲渡費用

=4,000万円-3,000万円-200万円

=800万円

譲渡所得税

=800万円×20.315%

=162万円

なお、所有年数には、被相続人が所有していた年数も、相続人の所有年数として引き継がれます。

そのため、土地を相続してから5年未満であっても、被相続人の所有年数と合計して5年以上経過であれば、5年超えの税率が適用されるので、その点はご安心ください。

印紙税

土地を売却する際は、あなたと買い手との間で「売買契約書」を取り交しますが、この売買契約書に貼付する収入印紙によって印紙税を納税します。

印紙税とは、契約書や領収書などの文書の作成者に国が課す税金のことです。

印紙税(収入印紙の金額)は、不動産売買契約書に記載の契約金額によって異なります。

なお、令和9年3月31日までに作成された不動産売買契約書に課される印紙税は、以下のように軽減税率が適用されます。

例えば、土地の売買代金が2,000万円の場合、1千万~5千万円以下に当たるので、軽減税率適用後の印紙税額は1万円です。

売買契約書の契約金額に該当する印紙税の「収入印紙」を郵便局やコンビニエンスストアなどで購入し、契約書に張り付けることで税金の支払いが完了します。

登録免許税

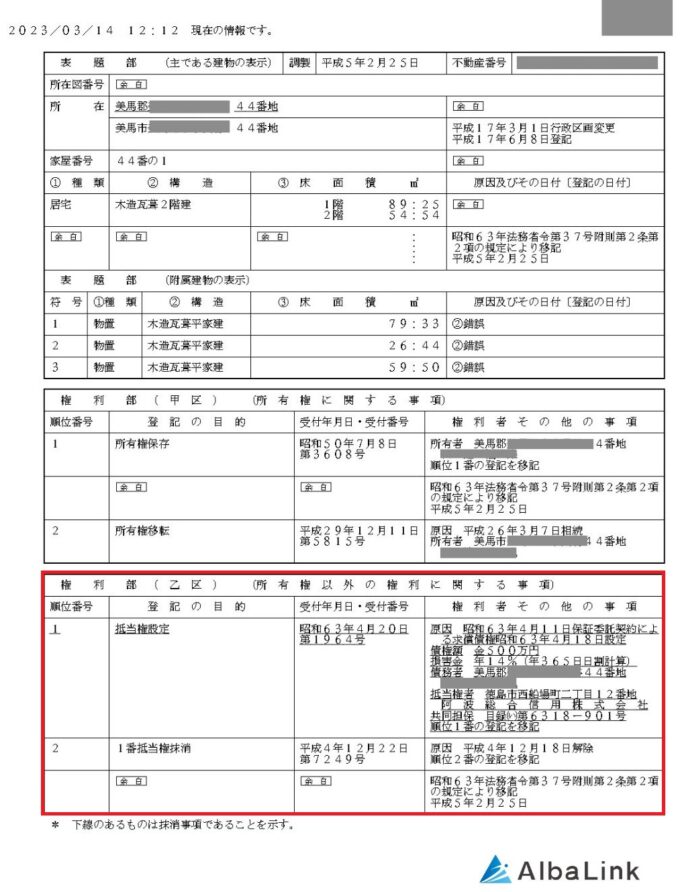

相続した土地に「抵当権」がついている場合は「抵当権抹消登記」が必要です。

この登記の際に「登録免許税」と「司法書士への手数料」がかかります。

抵当権とは、金融機関の住宅ローンなどを利用して不動産を購入した場合に、ローン返済ができなくなった事態に備えて金融機関が担保として設定するものです。

【抵当権が設定された登記簿の見本】

売却で土地を買主に引き渡す際は、住宅ローンの残債を支払い、抵当権を抹消しないと土地を売却できません。

もし、あなたの抵当権がついたまま買主が土地を購入した場合、仮にあなたがローンや税金を滞納すると、買主は自分の土地なのに抵当権者に差し押さえられるという事態が起こります。

そんなリスクの高い土地を買主は購入しようとは思いません。

抵当権抹消登記は、司法書士に依頼すれば手続きを代行してくれます。

抵当権抹消登記を依頼する際は、登録免許税(=法務局に支払う手数料)と司法書士報酬(=手続き代行料)を司法書士に支払う必要があり、相場は以下の通りです。

【評価額1000万円の土地を売却した場合】

- 登録免許税:1000円

- 司法書士報酬:2~3万円(相場)

合計:2~3万1,000円

なお、抵当権抹消登記にかかる登録免許税は、不動産1個につき1,000円と決まっています。

詳しい登記費用は、土地を売却する前に不動産業者や司法書士から案内があるので、あなたが事前に調べる必要はありません。

相続した土地をすぐ売却すれば、税金を抑える特例が適用される

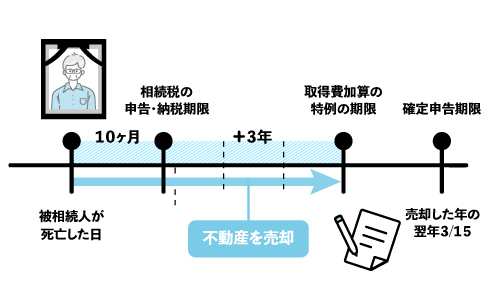

前章で解説した税金のうち、譲渡所得税については「相続から3年以内」の売却で、以下の特例を使って節税が可能です。

相続財産を譲渡した場合の取得費の特例

相続税の課税対象者は、相続した土地を相続が開始された日から「3年10か月以内」に売却することで、「相続財産を譲渡した場合の取得費の特例」を利用できます。

前述したように、譲渡所得税は「譲渡所得×税率」で算出されますが、「相続財産を譲渡した場合の取得費の特例(以下、取得費の特例)」が適用できれば、譲渡所得から相続税額の一部を差し引けるため、譲渡所得税が安くなります。

「相続財産を譲渡した場合の取得費の特例」を適用した場合の譲渡所得の計算式は下記のとおりです。

譲渡所得から差し引ける「相続税額の一部」の金額は、売主が相続したすべての課税遺産額のうち、売却した土地の譲渡価格がどれくらい占めるか、によって決まります。

つまり、計算式にすると下記のように表されます。

少しわかりにくいので、具体的な計算例を次の章で見ていきましょう。

そのほか、取得費の特例の詳細については、下記記事で解説していますので参考にしてみてください。

「取得費の特例」を適用した場合の譲渡所得税の計算例

では実際に、取得費の特例を適用した場合、適用しなかった場合の譲渡所得税について、それぞれ計算してみましょう。

【設例】

| 売主が相続した課税遺産総額 | 5,000万円 |

|---|---|

| 土地の譲渡価格 | 4,000万円 |

| 土地の取得価格 | 3,000万円 |

| 土地の譲渡費用 | 200万円 |

| 売主が納めた相続税額 | 450万円 |

| 所有年数 | 5年以上 |

取得費の特例を適用した場合、譲渡所得から差し引ける相続税額は、下記のように算出されます。

=売主が納めた相続税×土地の譲渡価格÷売主が相続した課税遺産総額

=450万円×4,000万円÷5,000万円

=360万円

よって、譲渡所得税の計算式より、取得費の特例を適用した場合の譲渡所得税は、下記の通りです。

=土地の譲渡価格-土地の取得価格-譲渡費用-相続税額の一部

=4,000万円-3,000万円-200万円-60万円

=440万円

譲渡所得税

=譲渡所得×所有年数に応じた税率

=440万円×20.315%

=89万円…(1)

一方、取得費の特例を適用しなかった場合、譲渡所得税は下記のように算出されます。

=土地の譲渡価格-土地の取得価格-譲渡費用

=4,000万円-3,000万円-200万円

=800万円

譲渡所得税

=譲渡所得×所有年数に応じた税率

=800万円×20.315%

=162万円…(2)

以上より、特例を適用した場合と適用しなかった場合の譲渡所得税の差額は、

162万円-92万円

=73万円

このように、取得費の特例を適用したことによって、譲渡所得税を73万円抑えられました。

「取得費の特例」の申請に必要な書類

取得費の特例を受けるには、下記書類を添付して確定申告を行う必要があります。

「取得費の特例」の申請に必要な書類

- 相続税申告書の写し

- 相続財産の取得費に加算される相続税の計算明細書

- 譲渡所得の内訳書

参照元:国税庁「No.3267 相続財産を譲渡した場合の取得費の特例」

これらの書類を用意して、相続した土地を売却した翌年2月16日から3月15日の間に、管轄の税務署にて確定申告を行ってください。

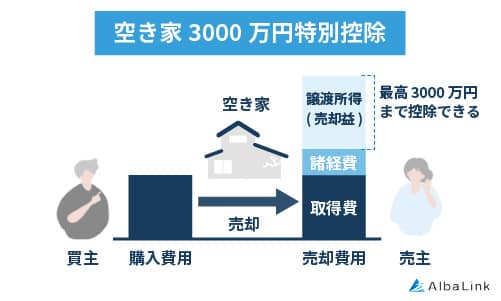

被相続人の居住用財産(空き家)を売ったときの特例

被相続人が1人で住んでいた家屋を含む土地を相続した場合、相続からおよそ「3年以内」に売却すれば、「被相続人の居住用財産(空き家)を売ったときの特例」を利用できます。

「被相続人の居住用財産(空き家)を売ったときの特例(以下、空き家特例)」とは、相続した居住用財産を売却した際に、譲渡所得から3,000万円を控除できる特例です。

「被相続人の居住用財産(空き家)を売ったときの特例(以下、空き家特例)」とは、相続した居住用財産を売却した際に、譲渡所得から3,000万円を控除できる特例です。

被相続人が居住していた家屋を取り壊したあとの土地にも適用されます。

参照元:国税庁「被相続人の居住用財産(空き家)を売ったときの特例」

この空き家特例を利用することで、譲渡所得の金額を安くでき、それに伴い譲渡所得税を節税できます。

空き家特例を適用した場合の譲渡所得の計算式は、下記のとおりです。

つまり、土地の譲渡価格が3,000万円未満であれば、空き家特例によって譲渡所得の金額が0円になり、それに伴い譲渡所得税も0円にすることが可能です。

ただし、空き家特例の適用期限は「令和9年12月31日」までとなっているので、譲渡所得税の計算を行う際は確認が必要です。

その他、空き家特例の適用条件は下記の通りです。(一部抜粋)

- 相続から譲渡まで、家屋や土地等が一切利用されていなかったこと

- 相続開始から3年を経過する日が属する年の12月31日までに譲渡すること

- 売却代金が1億円以下であること

空き家特例の適用条件等の詳細については、下記記事で詳しく解説していますので参考にしてください。

では、具体的な計算例を次の章で見ていきましょう。

「空き家特例」を適用した場合の譲渡所得税の計算例

では実際に、空き家特例を適用した場合と適用しなかった場合の譲渡所得税について、それぞれ計算してみましょう。

【設例】

| 土地の譲渡価格 | 4,000万円 |

|---|---|

| 土地の取得価格 | 3,000万円 |

| 土地の譲渡費用 | 200万円 |

| 土地の所有年数 | 5年以上 |

空き家特例を適用した場合、譲渡所得税は前述した計算式および所有年数別の税率より、下記のように算出されます。

=土地の譲渡価格-土地の取得価格-譲渡費用-3000万円

=4,000万円-3,000万円-200万円-3000万円

=0円

譲渡所得税

=0円…(1)

上記の設例の場合、空き家特例の3,000万円控除によって譲渡所得は0円となり、譲渡所得税は課税されません。

一方、空き家特例を適用しなかった場合、譲渡所得税は下記のように算出されます。

=土地の譲渡価格-土地の取得価格-譲渡費用

=4,000万円-3000万円-200万円

=800万円

譲渡所得税

=800万円×20.315%

=162万円…(2)

以上より、空き家特例を適用した場合と適用しなかった場合の譲渡所得税の差額は以下のようになります。

162万円-0円

=162万円

このように、空き家特例を適用したことによって、譲渡所得税が課税されず、162万円の節税となりました。

「空き家特例」の申請に必要な書類

空き家特例の適用を受けるには、下記書類を添付して確定申告を行う必要があります。

相続空き家の特例の申請に必要な書類

- 被相続人居住用家屋等確認書(申請書)

- 譲渡所得の内訳書

- 登記事項証明書等

参照元:国税庁「No.3306 被相続人の居住用財産(空き家)を売ったときの特例」

上記の書類を用意して、相続した土地を売却した「翌年2月16日から3月15日」の間に、管轄の税務署にて申告を行いましょう。

相続した不動産の売却時に2つの特例は併用できない

「相続財産を譲渡した場合の取得費の特例(以下、取得費の特例)」「被相続人の居住用財産(空き家)を売ったときの特例(以下、空き家特例)」の2つの特例は、同じ不動産で併用することはできません。

実際に、「措置法35条3項」において、空き家特例の適用条件に「取得費の特例を受けていないこと」と定められています。

特例を受けるための適用要件

(5) 売った家屋や敷地等について、相続財産を譲渡した場合の取得費の特例や収用等の場合の特別控除など他の特例の適用を受けていないこと。引用元:国税庁「措置法35条3項」

ただし、併用できないのは「同一の不動産」であって、同じ年に複数の不動産を譲渡した場合は、不動産ごとに「空き家特例」と「取得費の特例」をそれぞれ適用することは可能です。

このように、状況によって特例の適用方法が変わってきますから、税額を計算する際は、税理士や不動産会社などの専門家に相談することをおすすめします。

なお、当サイトを運営する弊社AlbaLink(アルバリンク)は税理士と連携しているので、税金のことから売却までを一手に対応可能です。

特例の適用可否や、どの特例を使うと得か、さらに売却タイミングまでご相談を賜ります。

お気軽にお問合せください。

>>【土地売却・税務相談にも対応可能!】無料の相談・査定はこちら

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

相続した土地をすぐ売却すべき5つの理由【土地の放置は高リスク】

相続した土地は決して放置しないでください。

使う予定がないのであればすぐに売却するべきです。

そう言い切れるのは、これまで説明してきた「各種特例を適用できるから」だけではなく、以下のような「相続した土地を売却すべき5つの理由」があるからです。

それでは、相続した土地をすぐ売却すべき5つの理由を、それぞれ具体的に解説していきます。

あなたの土地に最適な売却方法を相続した土地の売却方法は「ニーズの高さ」「期限までの猶予」を基準に選ぶでご案内しておりますのでご参考ください。

相続の納税資金を確保できる

もし、今のあなたの状況が以下の2つを満たす場合、今すぐ相続した土地の売却を検討するべきです。

- 相続税の支払い期日内である(土地の相続が開始されたことを知った日の翌日から10か月以内)

- 現金の遺産が少なく、相続税を納付する資金がなくて困っている

相続した土地を売却すれば、その代金を相続税の納付に充当できるからです。

相続が発生した場合、相続税を申告して納税するまでの期限は、相続の開始があったことを知った日の翌日から「10ヶ月以内」と決まっているため、それまでに土地を売却して納税を済ませなければなりません。

例えば、相続が発生してから「3ヶ月目」に住所地を管轄する税務署へ相続税の申告をした結果、相続税の金額が思いのほか高く、今すぐ納税できないことがわかったとします。

この場合、相続税を納税するまでの期限はあと「7ヶ月」残っているので、その間に相続した土地を売却して、相続税の納税資金を確保できるでしょう。

ただし、相続税がかからない場合はすぐに土地を売る必要はないので、まずは相続税がいくらなのかを正確に知るために、税理士や不動産会社といった専門家に相談してください。

弊社AlbaLink(アルバリンク)は税理士とも連携しているため、相続税がいくらかかるのか、土地はどのくらいの価格で売却できるのか、納税資金を確保できるのかのアドバイスが可能です。

売却前提でなくても問題ありませんので、以下からお気軽にご相談ください。

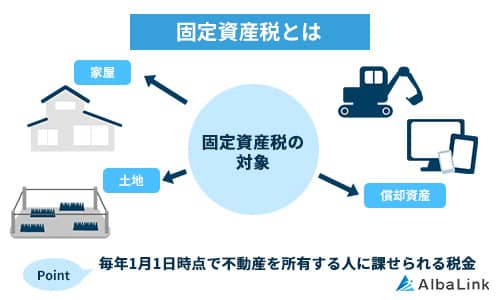

固定資産税を支払い続けなければならない

もし、相続した土地の使い道が決まっていないなら、放置せずに今すぐ売却を検討するべきです。

土地を所有している限り、毎年固定資産税を支払い続けなければならないからです。

一般的に、固定資産税の金額は、「建物が建っているかどうか(または建設予定があるかどうか)」で変わってきます。

「住宅用地の特例」と言って、居住用に使われる土地については、以下のように固定資産税が「1/3~1/6」に軽減される制度があるからです。

参照元:東京都主税局|住宅用地の特例措置

つまり、建物を立てる予定がないまま土地を所有し続ければ、通常の6倍の固定資産税を払い続けることになるわけです。

使いもしない土地のために、数十万円もの税金を支払い続けるのはもったいないですから、今すぐ売却を検討しましょう。

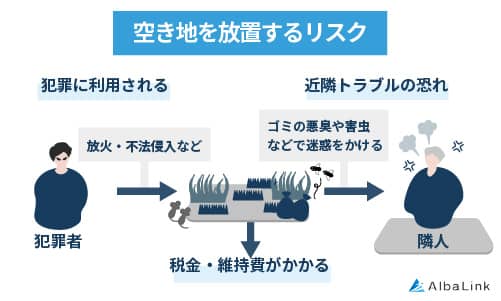

近隣住民から損害賠償金を請求される

相続した土地の管理しないまま放置すると、最悪の場合、近隣住民から損害賠償を請求される可能性があります。

雑草や雑木が伸び放題になって枝等が隣地に越境したり、害虫や害獣が住みつき糞尿を撒き散らすことがあれば、近隣住民に損害を与えてしまうからです。

また、敷地内に立っている木が自然災害などで倒壊し、通行人などに被害を与えるリスクも考えられるところです。

実際、倒木が走行中の車に直撃して運転手が死亡した事例において、裁判所は土地の所有者に約5,000万円の賠償金の支払いを命じています。

参照元:愛知県空き家管理ポータル「コラム第6回 不動産の放置は超キケン! いらない土地の手放し方」」

このような損害を回避するためにも、相続した土地の使い道がないなら、今すぐ売却を検討してください。

弊社AlbaLink(アルバリンク)では、相続した使い道のない土地を積極的に買い取っております。

需要のない地方の土地や後述する再建築不可の土地など、他社で断られるような土地でも多数買い取ってきた実績がありますので、相続した土地で近隣に迷惑をかけたくない方は、以下からお気軽にお問い合わせください。

なお、空き地でできる雑草対策については以下の記事で詳しく解説しています。

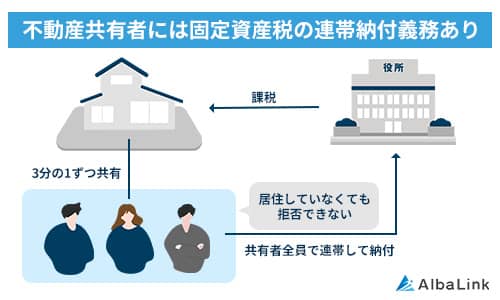

相続人同士のトラブルにつながる

他の相続人と共有名義で土地を相続した場合、そのまま放置すれば、のちに共有者同士のトラブルを引き起こす恐れがあります。

2人以上が同じ不動産の所有者になっている状態。共有名義となっている不動産のことを「共有不動産」、その所有者のことを「共有者」と呼ぶ。

土地の管理方法や維持費の支払いについて意見が合わず、共有者同士で揉める可能性が高いからです。

例えば、前述したように、土地を所有し続けると毎年固定資産税を支払う必要があります。

所有者が複数人いる土地の場合、固定資産税は法定相続分で分けた金額をそれぞれで支払うのがルールです。

しかし、実際は共有者の1人が固定資産税の全額を立て替えて支払っていることがほとんどで、その場合、固定資産税を支払わない共有者が出てくることが少なくありません。

以下の記事でも解説していますが、親が亡くなり、土地を兄と弟の共有名義で所有することになった場合、兄が固定資産税の全額を立て替えているのに、弟が全く支払わないという事例が実際にあります。

このようなトラブルが起これば、親族間の関係を悪化させる可能性もあります。

ですから、共有名義で土地を所有し、使い道も決まっていないなら、トラブルに発展する前に土地を売却することを検討してください。

そのほか、共有名義で土地等を相続した場合のトラブル事例や対策等については、下記記事でわかりやすく解説していますので参考にしてください。

土地の状況によっては活用が難しい

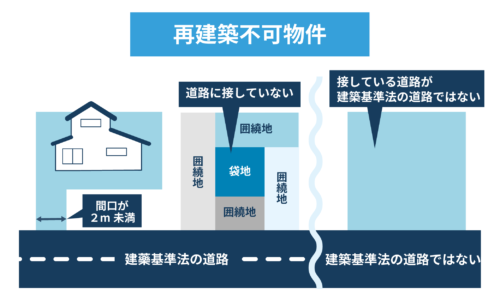

もし、相続した土地が「再建築不可物件」なら、今すぐ売却を検討してください。

再建築不可物件とは、接道義務を満たしていないなどの理由で、法律上一度建物を取り壊すと二度と建物を建てられない土地のことです。

再建築不可の土地は、建物が建てられないので土地のまま活用するしかありませんが、その土地活用も知識のない素人が行うにはかなり困難です。

土地のまま活用する方法としては、主に以下の5つがあります。

- 「駐車場」にして貸し出す

- 「駐輪場」にして貸し出す

- 「トランクルーム」を設置して貸し出す

- 「資材置き場」として貸し出す

- 「太陽光発電」のパネルを設置して収益化する

上記を見るとわかりますが、活用とは「事業」を行うことを意味します。

法人や個人事業主として役所に届け出を行い、エリア調査をして事業計画を作成し、収益シミュレーションを行い、土地を事業用に整備する、といったことをすべてあなたが行う必要があります。

そのような手間をかけても、収益が黒字になる保証はどこにもありません。

むしろ、赤字になって逆に借金が膨らむ可能性さえあります。

それなら、土地を今すぐ売却したほうが、あなたにはリスクがなく、むしろまとまったお金が入るので、土地を活用するよりメリットは大きいと考えられます。

もし、あなたの相続した土地が再建築不可物件なら、再建築不可物件を専門に扱う不動産業者に相談して売却することを検討してみてください。

なお、弊社AlbaLink(アルバリンク)は「再建築不可物件」をはじめとする流通困難な不動産を専門に扱う買取業者です。

年間600件以上(※)の売買実績を元に、再建築不可の土地の価格を正確に算出できますので、査定をご希望の際はお気軽に弊社へお声かけください。

※2023年1月1日~2023年10月25日現在の実績:相談/5,555件:買取/600件

※「物件住所」「氏名」「メールアドレス」を伝えるだけで査定を依頼できます。(※個人情報保護は万全です)

※無料査定はサービスの一環であり、買取を前提とするものではありませんので、お気軽にご利用ください。

再建築不可の土地については、以下の記事でも詳しく解説しているので、参考にしてみてください。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

相続した土地をすぐに売却しなくてもよい2つのケース

これまで相続した土地はすぐに売却すべきである理由を解説してきました。

ただし資金の有無や遺産分割の状況によっては、急いで土地を売却する必要がないケースもあります。

具体的には以下のようなケースです。

ご自身の状況が当てはまるかどうか、まずは確認してみてください。

いずれにも当てはまらない場合は「相続した土地の売却方法は『ニーズの高さ』と『期限までの猶予』を基準に選ぶ」の具体的な売却方法を検討しましょう。

相続税を納める必要がない

相続税には基礎控除額(3,000万円 + 600万円 × 法定相続人の数)があるため、相続財産の総額が基礎控除内に収まる場合は、急いで土地を売却する必要がありません。

相続した土地や預貯金などの財産総額が基礎控除額の範囲内であれば、相続税の申告義務も納税義務も発生しないため、そもそも相続から10カ月以内に納税資金を捻出する必要がないからです。

例えば、法定相続人が2人の場合の基礎控除額は以下のように算出されます。

この場合、相続した土地や預貯金などの財産総額が4,200万円以内であれば、納税資金のために急いで土地を売る必要はありません。

売却のタイミングについては、周辺に再開発の予定があるなど、将来的に土地のニーズや地価が上がる見込みがある場合は、すぐに売却せずに様子を見ても良いでしょう。

逆に過疎化が進んでいるなど、土地のニーズが下がる見込みがあるなら、相続税の要否に関わらず「ニーズが低いor売却期限が迫っているなら買取業者に依頼」の方法ですぐに売却するほうが賢明です。

土地を単独名義で相続できる

遺産分割協議が円滑に進み、土地を単独名義で相続することが決まった場合は、土地を急いで売却する必要もありません。

共有名義の場合とは異なり、土地の売却に他の相続人の同意を得る必要がなく、自由なタイミングでに土地を売却できるからです。

また、土地の管理・活用方針も自分で決められるため、立地によっては賃貸など売却以外の土地活用方法も検討できるでしょう。

ただし、相続発生から3年を過ぎて売却を思い立った場合には、先述した3年以内の売却で使える特例制度を利用できなくなります。

固定資産税や管理費負担も一人で負い続けなければならないため、土地を活用する予定が決まっていないのであれば、早めに売却する方がトータルで見ると得策といえます。

予定が未定なら、次項のいずれかの方法で土地の売却を検討しましょう。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

相続した土地の売却方法は「ニーズの高さ」と「期限までの猶予」を基準に選ぶ

前述したとおり、相続した土地を売却した際に利用できる特例には「使用期限」があります。

ですから、特例を使用したければ早急に土地を売る必要があります。

しかし、相続した土地を売り出しても、すぐに買い手が付くとは限りません。

土地の形が悪い、土地の立地が悪いなど、土地の持つニーズが低ければ買い手はつきにくくなるからです。

そこで、この章では「土地の持つニーズの高さ」と「売却期限までの猶予」を基準に、あなたの土地の最適な売却方法をご案内していきます。

ニーズが高い&売却期限まで時間があるなら仲介業者に依頼

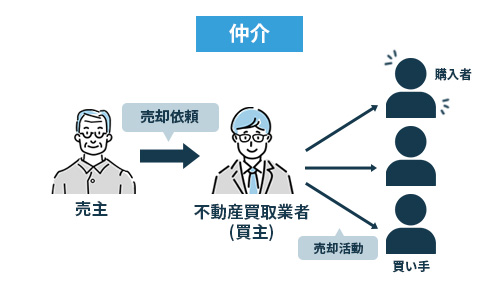

相続した土地のニーズが高く、特例の使用期限まで猶予がある場合は、仲介業者に土地の売却を依頼することで、あなたの希望価格で売却できる可能性があります。

仲介とは、不動産を売りたい人・買いたい人の相手探しをサポートし、売買契約を成立させる売買形態です。

仲介とは、不動産を売りたい人・買いたい人の相手探しをサポートし、売買契約を成立させる売買形態です。

仲介業者が物件情報を広く公開して買い手を募集することが特徴です。

ここでいうニーズが高い土地とは、以下のように、一般の買い手にとって「利便性が高い土地」を指します。

- 都会の場合、駅まで徒歩10分程度

- 地方の場合、市街地まで車で10分程度

- 家屋を自由に建てやすい整形地(正方形や長方形など)

仲介業者は幅広く買い手を募るので、土地のニーズが高くて「どうしてもその土地が欲しい」という買い手が1人でも現れれば、強気の価格でも売却できる見込みがあるのです。

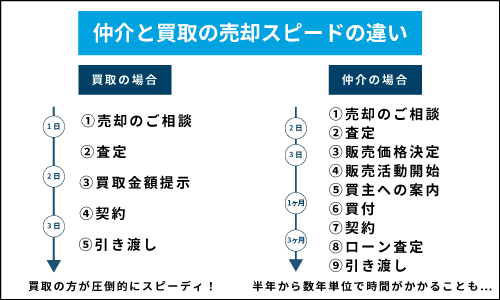

ただし、仲介業者に土地の売却を依頼した場合、物件情報を公開してから買い手が見つかるまで「3ヶ月前後」はかかります。

もし土地が売れなければ、相続した土地に適用できる特例を使用できなくなってしまいます。

さらに購入希望者が現れなければ、そのまま数ヶ月、数年、あるいは一生売れ残ってしまうかもしれません。

もし「相続した土地を確実に売却したい」「特例の使用期限まで猶予が無い」という場合は、次項の買取業者に直接売却する方法を検討してください。

ニーズが低いor売却期限が迫っているなら買取業者に依頼

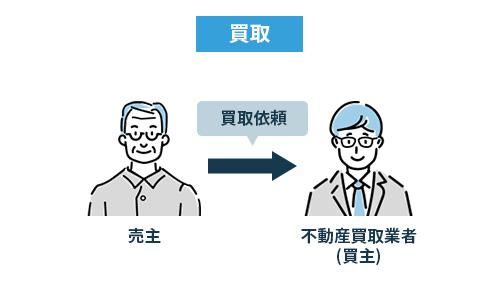

一般の買い手からのニーズが低い土地でも、買取業者に依頼すれば「1週間から1ヶ月程度」で売却が可能です。

買取とは、不動産業者が売主の物件を直接買い取る不動産売買形態です。

買取とは、不動産業者が売主の物件を直接買い取る不動産売買形態です。

買主を探す必要がないため、売却スピードが速いことが特徴です。

ここでいうニーズが低い土地とは、前述した仲介で売却が見込める条件とは逆に、主に「一般の買い手が生活するには不便な土地」を指します。

- 都会の場合、駅まで徒歩20分から30分以上

- 地方の場合、市街地まで車で30分以上

- 家屋を建てにくい不整形地(旗竿地やL字型、三角型など)

あなたの相続した土地がニーズのない土地に当てはまったとしても、仲介とは異なり買取業者ならスピーディーに買い取ることが可能です。

居住目的で土地を探している一般の買い手にとっては利便性の悪い土地でも、事業を目的とする買取業者なら、土地活用の知識やノウハウを駆使して商品化できます。

ゆえに、買取業者が提示した価格に対してあなたが納得できさえすれば、売買契約を結び、土地の決済まで短期間で済ませることが可能なのです。

当サイトを運営する弊社AlbaLink(アルバリンク)は、一般の買い手がつかない土地を専門に扱う買取業者です。

年間600件以上(※)の買取実績とノウハウを元に、買い手がつかない土地をできる限り高く買い取っており、「フジテレビ」を始めとする各メディアにも取り上げられています。

※2023年1月1日~2023年10月25日現在の実績:相談/5,555件:買取/600件

弊社は「全国対応」、査定や相談は「無料」ですので、少しでも買取を検討していましたら、まずは弊社へ一度ご相談ください。

※「物件住所」「氏名」「メールアドレス」を伝えるだけで相談を依頼できます。(※個人情報保護は万全です)

※無料相談はサービスの一環であり、買取を前提とするものではありませんので、お気軽にご利用ください。

なお、以下の記事では売れない土地を売却する方法を詳しく解説しているので、併せて参考にしてください。

アルバリンクの土地買取事例

ここで実際に弊社AlbaLink(アルバリンク)が、相続した土地を買い取った事例を紹介します。

弊社は未接道などの再建築不可物件や活用の難しい地方の土地など、他社から断られるようなさまざまな土地を買い取ってきた豊富な実績があります。

例えば、以下の事例は郊外にある再建築不可の土地を買い取ったケースです。

引用元:AlbaLink買取事例

上記の土地は接道義務を果たしておらず、利活用が難しいことを理由に売却が難航していました。

ご依頼者様からは、お問い合わせから1カ月以内に200万円で売却したいとのご希望がありました。

一般に、未接道物件は査定が付かないともいわれる中、弊社ではご希望通りの200万円の査定額を提示させていただき、同月中には提示した200万円で買い取らせていただいております。

上記の他にも、地方の不動産の相続が発生し、弊社でその不動産を買い取らせていただいたお客様からは、以下のような感謝のお言葉を頂きました。

かねてより悩みの種であった地方にある不動産をいよいよ相続することとなり、相続人全員で話し合い、買取業者様にお願いすることにしました。 譲渡益は見込んでおらず、とにかく早い段階での現状渡しが実現しそうな業者様を探し、口コミや実績からAlbaLink様にご相談いたしました。 断られてしまうのでは、と不安が募りましたが、担当の方が当初より親身に寄り添って下さり、難しい条件の不動産ではありましたが、何とかお引き受けいただけることになりました。 やり取りも非常にスムーズ且つ迅速で、相続発生から短期間での契約締結となり、長年の肩の荷が下りてホッといたしました。 AlbaLink様にご相談して本当に良かったです。また、ご担当いただいた方にも心より感謝申し上げます。

上記は信憑性の高いGoogleの口コミにお客様が書き込んでくださったものですが、その他にも弊社はGoogleの口コミで多数の好意的な評価を頂いております。

また、弊社はお客様からの評価が高いだけでなく、不動産買取業者としては数少ない上場企業でもあり、社会的信用も得ています。

「土地の相続が発生してどうしたらいいかわからない」「相続した土地を売却できず困っている」「土地売却の税金が心配」そのような方はぜひ一度下記無料買取査定フォームから弊社にご相談ください(売却前提の問い合わせでなくても構いません)。

【時間は有限!】相続発生から土地を売却するまでの5つの流れ

前述したとおり、相続の発生から特例の使用期限までは「3年10ヶ月」しかなく、思っている以上に時間の余裕がありません。

よって、各種特例を確実に利用できるよう、上記のスケジュール感を意識して相続した土地の売却を検討することが必要です。

相続した土地の売却を計画的に進めるために、相続の発生から土地を売却するまでの流れを解説していきます。

遺産分割協議

相続発生後、相続人全員を確定し、全ての遺産を調査したのち、相続人同士で遺産をどう分けるかを決定する必要があります。

これを「遺産分割協議」と言います。

遺産分割協議に期限はありませんが、相続税の申告が必要な場合は「相続発生から10か月以内」には確定させなければなりません。

協議を終えたのが相続税申告期限後でも申告は可能ですが、仮に取得費の特例の期限である「相続発生から3年10か月」を過ぎてしまえば、特例を利用できなくなります。

さらに相続人の人数が多い場合や連絡の取れない相続人がいる場合、遺産分割協議が思うように進まず、期限内に終わらないケースもあります。

このように、遺産分割協議には想像以上に時間を要することもありますから、後回しにしたりせず、すぐに協議を始めましょう。

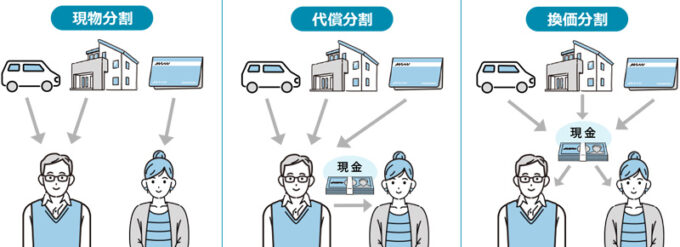

土地の分割方法は3つある

相続する土地を相続人間で分割する方法には、主に以下の3つがあります。

- 現物分割

- 不動産などの相続財産を現金に換えることなく、そのまま相続する遺産分割する方法

- 代償分割

- 1人の相続人が財産を取得し、その相続人が他の相続人に代償金を支払うことで遺産を分割する方法

- 換価分割

- 遺産を売却してお金に代え、そのお金を相続人同士で分ける方法

相続する土地を「現物分割」する場合は、土地を分筆して各相続人に分ける形を取ります。

分筆とは、登記簿上の一つの土地を複数の土地に分けて登記をする手続きのことです。

相続する土地を「代償分割」する場合は、土地を相続人の1人に取得させ、その土地の相続人が他の相続人に対して法定相続分に相当する現金を支払う形を取るのが一般的です。

相続する土地を「換価分割」する場合は、土地を売却し、その代金を相続人間で法定相続分の割合で分ける方法を取ることになります。

一般に、相続した土地の分け方でもめたくない場合は換価分割が向いているといわれます。

どの方法が最適かどうかは、土地の条件や相続人の意向によって変わるので、弁護士や司法書士といった専門家の助言を仰ぎながら進めるのが適切です。

以下の記事では、親名義の土地を兄弟で相続する場合の方法と注意点について詳しく解説しているので、参考にしてください。

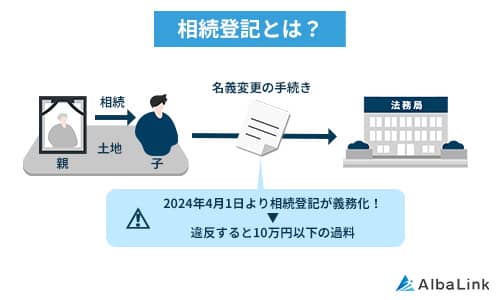

相続登記を行う

土地の相続人が決まったら、必ず「相続登記」を行ってください。

相続登記とは、相続した財産(今回の場合は実家)の名義を被相続人から相続人へ変更するための手続きです。

まず、相続登記を行わないと、土地を売却することができません。

一般的に、不動産を売却したい場合、その不動産の登記上の名義人(=正式な所有者)しか売りに出すことが認められないからです。

実際に、「売却したい」という不動産の権利の主張をしたい場合は、登記しなければ不可能であると、民法177条で定められています。

参照元:民法第177条

また、相続登記を行わないと、「10万円以下の過料」に処される可能性があります。

2024年4月1日から相続登記が「義務化」され、相続登記を行っていない相続人は罰則を受ける仕組みに変更されたからです。

参照元:宇都宮地方法務局「知っていますか?相続登記の申請義務化について」

相続登記は、自分で行うこともできますが、弁護士や司法書士に依頼すれば手続きを代行してくれます。

登記に必要な書類や費用も案内してくれるので、専門家に依頼する方が安心です。

相続税申告

相続人と相続する財産が正式に決まったら、相続の開始があったことを知った日の翌日から「10か月以内」の期間中に相続税の申告をおこなう必要があります。

相続税を申告するには、必要書類を準備し、被相続人が亡くなったときの住所地を管轄する税務署へ提出します。

必要書類については、国税庁HPの「相続税の申告の際に提出していただく主な書類」で確認が可能です。

ただしHPを見てわかる通り、必要書類の種類がたくさんあり、何をどうすればよいかわからない方のほうが多いでしょう。

また、「10ヶ月以内」の期限を過ぎると延滞税を請求されるなどペナルティが課されるので、できる限り期限内に申告を終える必要があります。

司法書士や弁護士のサポートを得て、手続きをスムーズに進めましょう。

決済&引き渡し

土地の相続登記が完了すれば、ようやく売却が可能になります。

仲介もしくは買取で買主と土地の売買契約を交わしたら、決済日までに所有権移転登記の必要書類などを用意し、当日に引き渡し手続きをスムーズに進められる準備をしておきましょう。

決済日当日は、売主から買主への所有権移転登記と土地の引き渡し、買主の決済を同時に行います。

これで土地の所有権は買主へ移転し、相続から売買、引き渡しまでの一連の手続きは完了です。

ただし売主のあなたがやるべき手続きは、引き渡しで終わりではありません。

次項の確定申告まで滞りなく進めましょう。

確定申告をする

相続した土地を売却して利益(譲渡所得)が発生した場合は、翌年の確定申告で譲渡所得の申告が必要です。

また、利益が生じなかった場合でも、特例制度(取得費加算の特例、空き家特例)を利用して節税を図る際には確定申告をする必要があります。

確定申告と譲渡所得税の納税期限は2/16~3/15で、期限を過ぎると延滞税などのペナルティが発生するので注意しましょう。

Step1.まず、以下の書類を準備します。

【共通の書類】

- 確定申告書B

- 分離課税用の申告書

- 譲渡所得の内訳書

- 売買契約書のコピー

- 登記事項証明書

- 取得費や譲渡費用を証明する領収書

【取得費加算の特例の適用に必要な書類】

- 相続税の計算明細書

【空き家特例の適用に必要な書類】

- 土地の登記事項証明書等(相続の事実、建築年月、区分所有でないことがわかるもの)

- 被相続人居住用家屋等確認書

参照元:国税庁「申告書添付書類一覧(所得税及び復興特別所得税(譲渡所得・山林所得関係)申告書添付書類)」

参照元:国税庁「令和6年分譲渡所得の申告のしかた」

このとき、給与所得などの総合課税の確定申告書も必要となる点に注意してください。

譲渡所得金額は「申告分離課税の確定申告」「譲渡所得の内訳書」に記載しましょう。

Step2.次に、確定申告書類を以下のいずれかの方法で提出します。

- e-Tax(オンライン)

- 郵送

- 税務署へ持参

Step3.譲渡所得がある場合は、確定申告と同じ3月15日までに譲渡所得税を納税する必要があります。

納税方法はe-Taxと振替、現金納付、コンビニ納付、クレジットカード納付の5種類から選択可能です。

このように、譲渡所得税の確定申告には多くの書類が必要となり、特例によっても手続きが異なるため、専門家に手続きのサポートを依頼するほうが安心です。

弊社AlbaLink(アルバリンク)は税理士と連携して土地の売却から確定申告までを完全サポートするため、相続した土地を安心して売却できます。

土地の売却から確定申告までの手続きが不安な方は、お気軽にご相談ください。

まとめ

今回は、相続した土地をすぐに売却するメリットについて深く解説していきました。

相続した土地の売却を検討しているなら、相続から「3年以内」には済ませましょう。

以下の特例によって土地の譲渡所得税を、安く抑えられる可能性があるからです。

- 相続財産を譲渡した場合の取得費の特例

- 被相続人の居住用財産(空き家)を売ったときの特例

ただし、上記特例には「3年以内に土地を売却しなければならない」以外にも条件が存在するので、自身が所有した土地が特例の対象になるのか、弁護士や司法書士などの専門家に早めに確認しておきましょう。

とはいえ、特例を使用したいからといって土地を売り出しても、すぐに売却できるとは限りません。

もし、特例を受けられる売却期限が迫っているなどの理由で土地を早く売却したい場合は、専門の買取業者に売却の依頼をしましょう。

専門の買取業者なら「1週間から1ヶ月程度」で確実に買い取ってくれるからです。

弊社AlbaLink(アルバリンク)は買い手がつかない土地を専門に買い取る不動産買取業者です。

年間相談件数5000件、年間買取件数600件の買取実績(※)があり、他の業者が断るような物件でも、数多く買い取りしてきました。

※2023年1月1日~2023年10月25日現在の実績:相談/5,555件:買取/600件

「相続した土地を早く売却し、譲渡所得税の特例を使用したい」とお考えの場合は、一度弊社へご相談ください。

税務相談からスピーディーな売却まで、誠心誠意サポートさせていただきます。

※「物件住所」「氏名」「メールアドレス」を伝えるだけで相談を依頼できます。(※個人情報保護は万全です)

※無料相談はサービスの一環であり、買取を前提とするものではありませんので、お気軽にご利用ください。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら