親の家を売るメリット・デメリット

親の家の売却を考えるのは主に以下のタイミングが多いかと思います。

- 親が施設に入り、実家が空き家になるタイミング

- 親が亡くなり、相続が発生したタイミング

そこで、この章では上記2つのタイミングに分けて、親の家を売るメリットとデメリットをお伝えします。

この記事をお読みの方の中には、「早く親の家を売りたい」と焦る気持ちを抱えている方もいるかもしれません。

しかし、親の家の売却にはメリットだけでなく、デメリットもありますので、しっかりご確認ください。

相続した親の家を売却する4つのメリット

相続した親の家を売却するメリットは以下の4つです。

- 固定資産税の支払いから解放される

- 維持・管理の負担から解放される

- 近隣トラブルによる損害賠償請求のリスクがから解放される

- 特定空き家に指定されるリスクから解放される

それぞれ解説します。

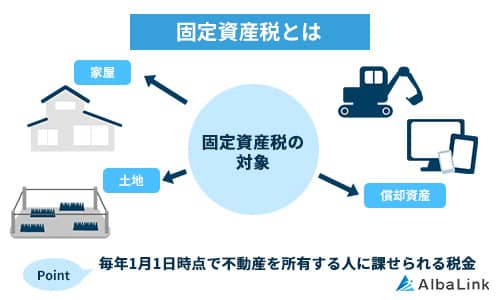

固定資産税の支払いから解放される

空き家となった親の家を相続し、所有しているだけで毎年固定資産税がかかり続けます。

一般的な戸建住宅における固定資産税の相場は「年間10~12万円程度」です。

活用するあてのない実家に毎年これだけの費用をかけるのは馬鹿らしく、もったいないことです。

売却してしまえば、こうした経済的負担から解放されます。

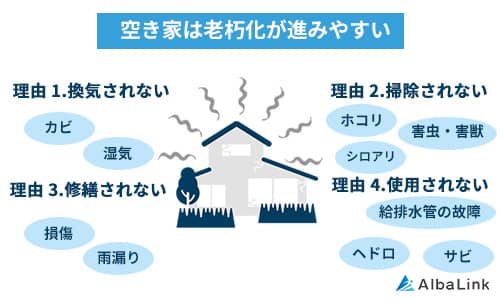

維持・管理の負担から解放される

実家を相続した以上、誰も住んでいなくても、定期的に現地に赴き、管理をしなくてはいけません。

空き家の維持管理を怠ると、換気や清掃が行き届かないため、人が住んでいる建物と比べ、急速に老朽化が進んでしまうからです。

老朽化が進むと、倒壊して損害賠償を請求されるなどのリスクがあります(詳しくは次項でお伝えします)。

具体的には以下のような管理のための作業が必要となります。

- 屋内の清掃

- 水道管に水を通す

- 敷地内の草むしり

- 伸びた樹木の伐採

- 破損個所の修繕

管理をするには、現地までの交通費の他に上記のような手間や修繕費用がかかります。

売却してしまえば、こうした管理にかかる手間や費用から解放されます。

なお、空き家の管理方法については、以下の記事で詳しく解説していますので、参考にしてください。

近隣トラブルによる損害賠償請求のリスクがから解放される

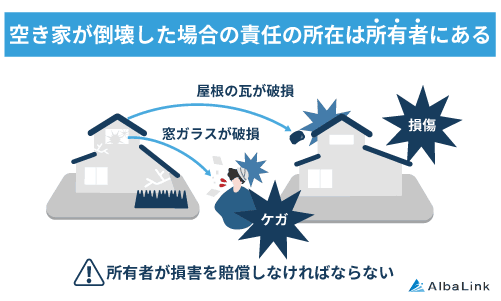

実家の管理を怠ると、建物の老朽化が急速に進行し、倒壊のリスクが高まります。

仮に家屋が倒壊し、歩行者に危害や、隣家などに損害を与えてしまった場合、損害賠償請求をされる恐れがあります。

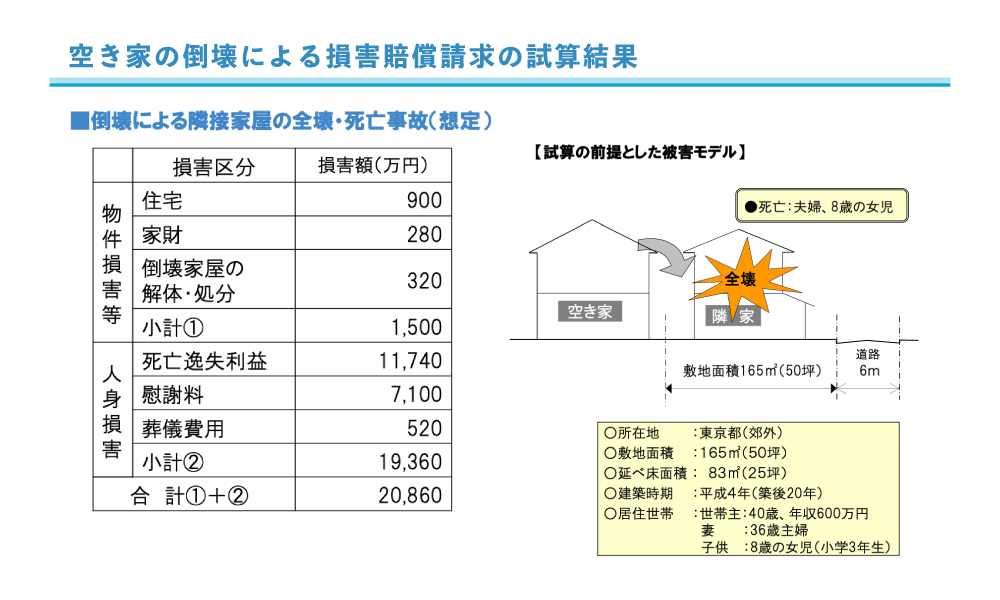

公益財団法人 日本住宅総合センターの試算では、家屋の倒壊により第三者へ人身被害を起こし、仮に死亡させてしまった場合、損害賠償額は1億9360万円に上るとされています。

老朽化する前に、早めに売却してしまえば、こうした多額の損害賠償請求をされるリスクとも無縁でいられます。

なお、空き家を放置するリスクについては、以下の記事で詳しく解説していますので、合わせてご確認ください。

特定空き家に指定されるリスクから解放される

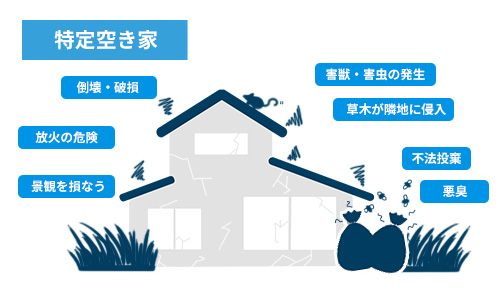

空き家となった実家を放置すると、行政から「特定空き家」に指定されてしまいます。

特定空き家とは、空き家の管理を怠り、保安・衛生・景観・その他の観点から、このまま放置するのは危険だと行政に判断された空き家のことです。

もし特定空き家に指定されてしまうと、空き家の所有者には以下のような罰則が課されます。

- 固定資産税が最大6倍になる

- 50万以下の罰金が課される

- 高額な解体費用が請求される

1つずつ見ていきましょう。

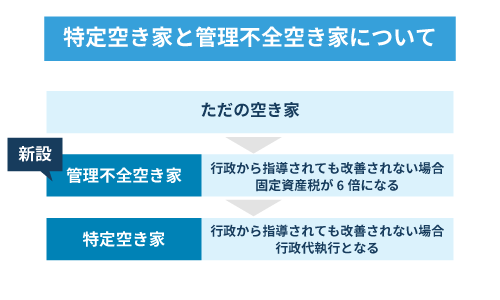

固定資産税が最大6倍になる

特定空き家に指定されると、固定資産税の負担が最大6倍になります。

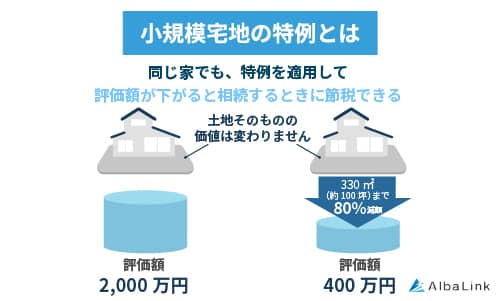

そもそも人が住むための土地には「住宅用地の特例」が適用されており、下図を見てもらうとわかる通り、固定資産税が1/6に減税されています。

しかし、特定空き家に指定されると、その特例が解除されてしまうため、固定資産税が6倍になってしまうわけです。

また、2023年には、放置空き家に関し、「管理不全空き家」という新しい空き家の区分が制度化され、特定空き家だけでなく、管理不全空き家に指定された倍も、住宅用地の特例が解除されることになりました。

参照元:管理不全空家等及び特定空家等に対する措置に関する適切な実施 を図るために必要な指針 |国土交通省

それにより相続した親の家を放置している場合、固定資産税が6倍になるリスクがより高まったことになります。

なお、固定資産税が6倍になるリスクに関しては、以下の記事でも詳しく解説しています。

50万以下の罰金が課される

特定空き家に指定され、それでも行政からの改善命令に従わないと、空き家所有者に50万円以下の罰金が課せられます。

増額した固定資産税に加え、数十万単位の罰金が課されれば、所有者にとっては大きな金銭的な負担となります。

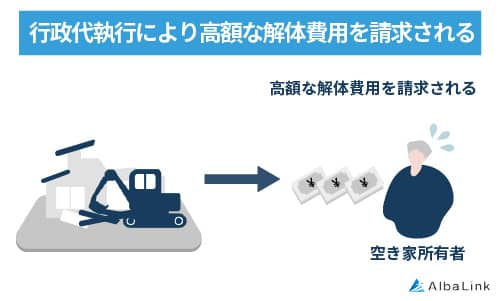

高額な解体費用が請求される

罰金を課せられても、なおも実家の管理を行わなかった場合、最終的には行政代執行(行政による建物の強制取り壊し)が行われ、解体費用は全額所有者に請求されます。

行政代執行の解体費用は、実家の規模や条件によっては1,000万近くなることもあります。

これほどの大金を払える人はほとんどいないでしょう。

しかし、解体費用の請求は税金を滞納したときと同様、国が強制徴収することが認められています。

そのため、ひとたび解体費用を請求されてしまったら、たとえ自己破産をしても支払い義務から逃れることはできません。

その先の人生をかけて払い続けていくしかなくなるわけです。

相続した実家を売却してしまえば、ここまで述べてきたような特定空き家や管理不全空き家に指定されるリスクからも解放されます。

なお、行政代執行については以下の記事で詳しく解説しています。

相続した親の家を売却するたった1つのデメリット

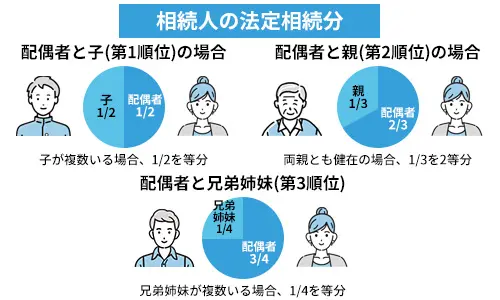

相続した親の家を売却する場合のデメリットは、共有名義で相続した場合、名義人全員の同意を得ないと売却できないことです。

もし一人でも売却に反対する名義人がいた場合、売却することはできません。

参照元:民法第251条(共有物の変更)

そうした事態を避けるには、相続時に共有名義ではなく、単独名義で相続することです。

単独名義で相続すれば、相続人の意思で自由に売却できます。

ただし、単独名義で相続するには、遺産分割協議(相続人同士による遺産配分についての話し合い)を行い、誰が親の家を相続するかを決める必要があります。

遺産分割協議を面倒くさがって行わないと、相続の権利がある相続人全員の共有名義での相続になってしまいます(法定相続分)。

なお、共有名義の解消方法などについては以下の記事で詳しく解説していますので、ご確認ください。

親が施設に入り親の家を売却する場合のメリット・デメリット

親が施設に入るタイミングで親の家を売却するメリットとデメリットは以下の通りです。

| メリット |

|

|---|---|

| デメリット |

|

上の表を見ていただけばわかるとおり、親が施設に入るタイミングで実家を売却することで、経済的余裕ができるといったメリットがあります。

また親の生前に実家を売却しておけば、家の相続でもめる心配がありません。

実際、弊社Albalinkに親が長期入院するのを機に、実家の売却を依頼されたお客様からも、「肩の荷がおりた」といったお言葉をいただていおります(下記参照)。

「母が亡くなり、末期癌で父も緩和ケアで入院することになり一戸建ての売却をお願いしたものです。

初めは大手住宅会社に連絡して土地と建物の売却を検討しておりましたが、ペットによる汚れ、家財道具の処理、住居の破損(雨漏り・壁の剥がれなど)でそれなりの値段で売るのは難しいと言われて悩んでおりました。

そんな折にネットで色々探していたところ、アルバリンクさんを見つけ、依頼をしたところ当日中に連絡。様子を見に来ていただき、やはり大手会社さんの出した金額は妥当ですがアルバリンクさんの方で話し合って金額あげられないか検討してみる、といわれ、結果売却金額をあげてもらえました。

家財道具などの処理に関する費用も発生せず、司法書士さんの依頼もやっていただけますし、色々と助かりました。」

一方、デメリットとしては親や子供であるあなた自身が実家を失う精神的寂しさを感じることが挙げられます。

そのため、もし親が売却を嫌がっている場合は無理に売却せず、相続後に売却しましょう。

その場合、相続でもめないように親が生きているうちに実家を誰が相続するか話し合っておきましょう。

また、親が売却に同意しているからといって、親が施設に入ってすぐに実家を売却してしまうと、万一、親が施設から退去することになった場合、戻る家がなくなってしまいます。

そうした事態が起きないよう、親が施設に入ったあとすぐには売却せず、親が施設になじみ、今後も施設で暮らしていけそうだと判断できた時点で売却するようにしましょう。

親の住民票を実家から施設へ移すのも売却と同じタイミングが良いでしょう。

親の家を売るための3つの方法

いくら子どもといえども、親名義の実家を勝手に売却することはできません。

ですから売却するには、実家を相続した場合であれば親から自分へ名義を移すか、相続前であれば親から売却の承認を得る必要があります。

その具体的な方法が以下の3つになります。

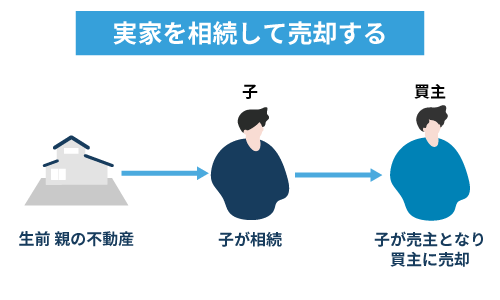

- 【親が亡くなっている場合】相続してして売る

- 【親と意思疎通できる場合】親の代理人として売る

- 【親と意思疎通できない場合】成年後見人として売る

「1」は相続後の売却方法であり、「2」・「3」は親の生前に売却する方法になります。

1つずつ説明しますので、親の状況に合わせて適切な方法を選びましょう。

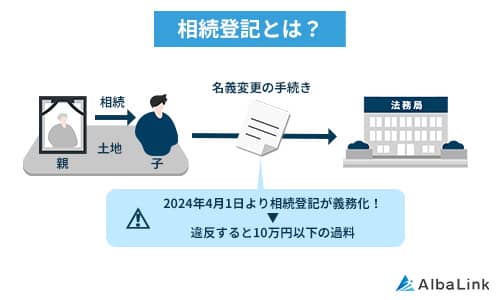

【親が亡くなっている場合】相続してして売る

実家の名義人である親が亡くなっている場合は、相続登記による実家の名義変更を行えば、子供が所有者として実家を売却することができます。

とはいえ、親が亡くなってから実家の相続登記を行うまでにはいくつかの手続きが必要です。

その流れをこれから解説します。

相続登記の流れ

相続登記の大まかな流れは、以下の通りです。

- 死亡届の提出

- 相続人と財産について調査する

- 遺言書の有無を確認する

- 遺産分割協議で相続する人を決める

- 法務局にて相続登記を申請する

なお、相続登記の申請は個人でも可能ですが、内容に不備があると、余分な相続税が課される恐れがあるため、弁護士や司法書士など、専門家へ相談することをお勧めします。

相続登記の申請にかかる司法書士報酬の相場は、5~10万円程度です。

不動産を相続する流れは、以下の記事でも詳しく解説しているので、併せて参考にしてください。

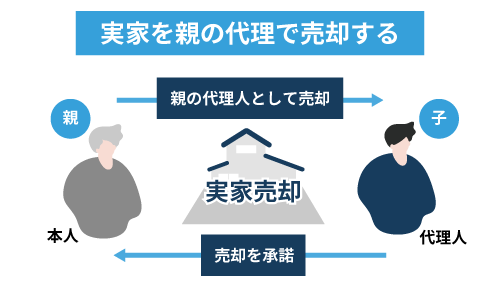

【親と意思疎通できる場合】親の代理人として売る

親が健在であり、実家の売却に承諾しているものの、年齢や健康上の理由から、親本人が売却活動を行えない場合は子どもが代理人となって実家を売却できます。

ただし代理人になるためには、以下の親本人の記名押印がある委任状を用意する必要があります(記載例は次節で解説)。

不動産業者に売却を依頼する際は、委任状を持参の上、親の代理人として売却する旨を伝えましょう。

委任状の書き方

委任状の書式には、法的な規定はありませんので、各自で作成可能です。

作成する際は、以下の記載例を参考にしてください。

委任状

受任者(代理人) 山田太郎

住所 〇〇県〇〇市〇〇

氏名(本人) 山田花子

私(以下「甲」という)は、上記の者(以下「乙」という)を代理人と定め、

下記の条件で甲所有の下記不動産の売買契約を締結する一切の権限を委任し、その代理権を付与します。

1.売買物件の表示

(土地)

所在:◯◯県◯◯市〇〇町〇〇

地番:〇〇番〇◯

地目:宅地

地積:〇〇〇.〇〇平米

(建物)

所在:◯◯県◯◯市〇〇町〇〇

種類:居宅

構造:木造瓦葺2階建

床面積:1階〇〇.〇〇平米 2階〇〇.〇〇平米

2.売却条件

売却価額:金〇〇〇〇円

引渡予定日:令和〇年〇月〇〇日

違約金の額:売買価額の〇〇%相当額以上で、乙が買主※と協議のうえ決定する。

金銭の取扱い:売却価額の〇〇%は甲へ、残り〇◯%は乙へ贈与。

その他の条件:その都度甲乙協議のうえ決定する。

3.本委任状の有効期限 令和◯年◯◯月◯◯日

以上。

令和〇年〇月〇〇日

甲 本人(委任者)

住所 ◯◯県◯◯市〇〇町〇〇

氏名 山田 花子 印

乙 代理人(受任者)

住所 ◯◯県◯◯市〇〇町〇〇

氏名 山田 太郎 印

なお、委任状は自身で作成することもできますが、売却を依頼する不動産業者に依頼すれば、無料で作成してもらえることも多いです。

自分で委任状を作成する時間がない方や、自信がない方は、一度不動産業者へ相談してみましょう。

弊社、株式会社Albalinkでも、委任状が必要な不動産の買取を行っており、委任状の作成を無料で承っております。

>>【処分に困る実家でも高額売却!】無料で買取査定を依頼する

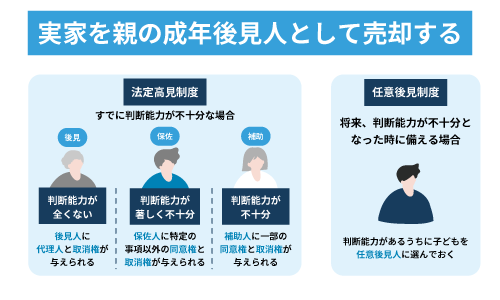

【親と意思疎通できない場合】成年後見人として売る

親が認知症や精神疾患などにより、判断能力が失われてしまうと、親本人が実家を売却することができなくなってしまいます。

その場合、子どもを「成年後見人」とすることで、本人に代わって不動産の売却が可能となります。

「判断能力が失われる」とは、自分が行おうとしていること(今回の場合でいえば自分が住んでいる家の売却)が法律上どのような意味を持ち、それを行った結果どういったことが起きるかを、自分で認識できない状態のことです。

参照元:東京都宅地建物取引業協会

そして、成年後見制度とは、上で説明したような判断能力が失われてしまった方の代わりにその方の財産を管理するための後見人を立てる制度のことです。

成年後見制度は、判断能力が失われてしまった方と、その方の財産を保護するための制度です。

判断能力が失われてしまうと、詐欺に遭って高額な商品を買わされ、大金を失ってしまうといったことが起こりえるからです。

後見人制度で後見人を立てておけば、仮に詐欺などに遭っても、そうした契約は全て後見人によって無効にできるため、判断能力が失われた方の財産を守ることができます。

認知症などにより判断能力が低下した人物を保護することが目的で、成年後見人と呼ばれる一定の人物へ、法律行為や財産管理などの代理権を与える制度。

この後見人制度を利用すれば、仮に親が判断能力が失われた状態であっても、18歳以上であれば子どもが後見人となって、実家を売却することができるというわけです。

成年後見制度には、「任意後見制度」と「法定後見制度」の2種類があり、状況に応じてどちらを利用すべきかが変わります。それぞれ見ていきましょう。

任意後見制度

任意後見制度とは、本人(親)に十分な判断能力があるうちに、将来に備えて財産管理を任せる成年後見人を本人自身が選び、任意後見契約を結ぶ制度です。

任意後見人には親族が選ばれることが一般的です。

もし子供と任意後見契約を結んでおけば、将来、認知症などで親の判断能力が失われた時、子供が実家を売却することができます。

ちなみに、任意後見契約は子供が未成年でも結ぶことができます。

ただし、成年後見人として実家の売却が可能になるのは18歳以上からです。

法定後見制度

法定後見制度とは、本人の十分な判断能力が失われてしまった後に、家庭裁判所が成年後見人を選任し、法律行為や財産管理をサポートする制度です。

すでに、認知症が悪化しているなど、親に十分な判断能力がない場合は、家庭裁判所へ申立を行い、法定後見人を選任してもらうことになります。

法定後見制度では弁護士などの第三者が後見人に選任されるケースが多く、子供が後見人として不動産を売却できるようになるとは限りません。

ただ、子供が後見人に選ばれなくても、法定後見人を介して、実家を売却することはできます。

なお、実家に親が住んでいる場合は、後見人が選任された後も、売却するには家庭裁判所の許可の判決が必要です。

なぜなら、先ほどお伝えしたように、基本的に後見人制度の根底には、判断能力が失われた方(この場合「親」)の財産を守るという考え方があり、売却して家がなくなることも、財産が減ると判断されるためです。

親の家を売却する方法は「仲介」と「買取」の2通り

前の章で、子どもが実家を売却できるようになるための方法を3つお伝えしました。

そこでこの章では、実際に空き家を売却するための方法をお伝えします。

不動産の売却には仲介と買取の2種類の方法がありますが、どちらで売却すべきかは実家の状態や立地によって変わってきます。

そこでまずは仲介と買取の違いについて簡単に説明します。

もし自分の空き家がどちらが向いているかすぐ知りたい場合は仲介・買取、どちらを選ぶかの選択基準をご確認ください。

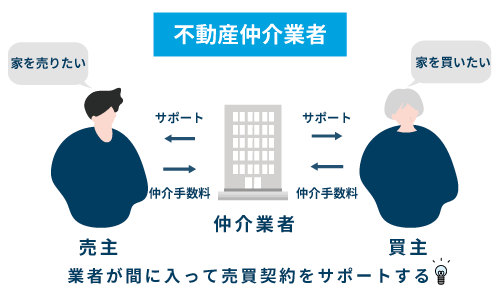

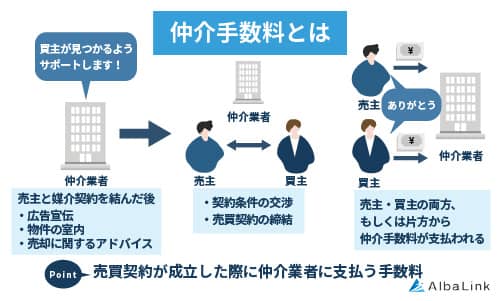

仲介と買取の違い

仲介は、不動産会社(仲介業者)がネットやチラシなどの広告手法を用いて、一般の個人の買い手を広く募る売却方法です。

仲介の一番のメリットは広く買い手を募るので、需要と供給が釣り合った市場価格で売却できる見込みがあることです。

一番のデメリットは、買い手を探す必要があるため、売却するのに時間がかかることです。

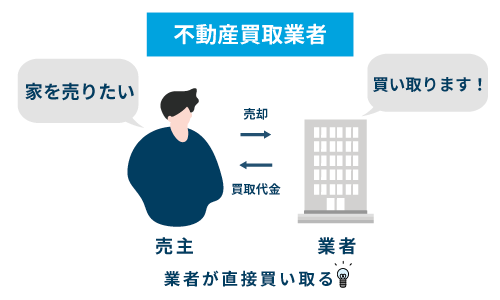

一方、買取は専門の買取業者自身が買手となる売却方法です。

一番のメリットは買手を探す必要がなく、仲介では買手がつかないような家屋の老朽化が進行した不動産などでもスピーディーに売却できることです。

なぜ買取業者は老朽化が進んだ不動産でも買い取れるのかというと、買取業者は空き家にリフォームなどを施し、運用することで利益を得ています。

そのため、一般的な不動産仲介会社にはない、空き家の活用ノウハウを豊富に持っているのが特徴です。

買取のデメリットは、買取価格が仲介で売却した場合より下がることです。

理由は買取業者が買取後に行うリフォーム費用などが差し引かれるためです。

しかし、もし実家の老朽化が進んでいるのであれば、多少価格が安くなっても買取業者に買い取ってもらうことをお勧めします。

老朽化が進んでいる物件は仲介で一般の個人に売るのは難しく、永遠に売れない可能性もあるためです。

弊社、株式会社Albalinkも買取専門買取業者として、仲介で売れないような老朽化した空き家の買取を積極的に行っています。

ぜひ無料の買取査定だけでもご依頼ください(査定依頼だけのご利用でも強引な営業などは行いませんのでご安心ください)。

>>【処分に困る実家でも高額売却!】無料で買取査定を依頼する

なお、仲介と買取の違いは、以下の記事でも詳しく解説しています。

仲介がお勧めな不動産の条件

まず、仲介がお勧めな不動産の条件をお伝えします。

【仲介がお勧めな不動産の条件】

- 築15年以内(リフォームの必要がなく住める)

- (電車文化の都心であれば)最寄り駅まで徒歩10分以内

- (車文化の地方であれば)市街地まで車で15分以内

仲介の買い手は一般の個人で、生活するための不動産を探しています。

そのため、上記のように築年数がそれほど古くなく、リフォームなどをしなくても、すぐに暮らせる不動産が仲介には向いています。

また、市街地や最寄り駅へのアクセスが良い立地であることも重要です。

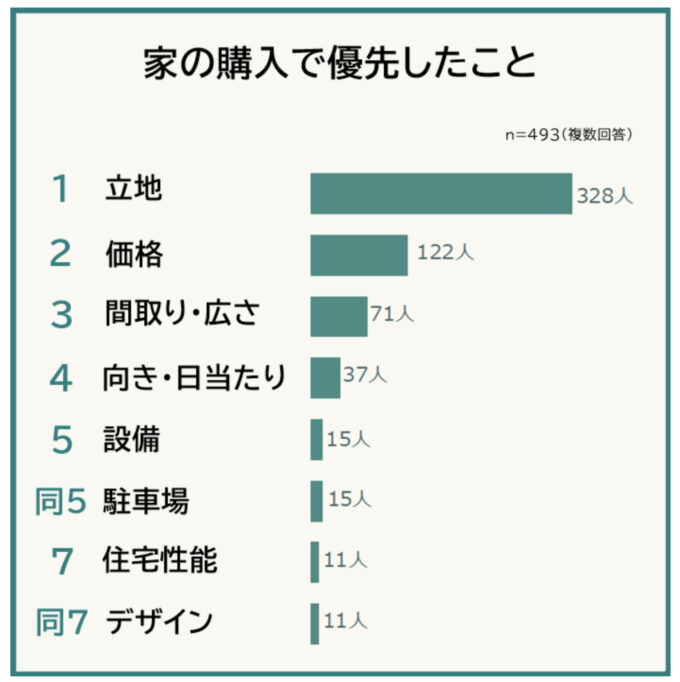

実際、弊社が行ったアンケート調査によると、マイホームの購入を検討している方がもっとも重視する条件は「立地」でした。

参照元:訳あり物件買取プロ|【家を購入する際に優先したことと妥協したこと】経験者493人アンケート調査

あなたが相続した親の家の立地がよければ、仲介で買主が見つかる可能性は十分にあるでしょう。

買取がお勧めな不動産の条件

買取がお勧めな不動産の条件は以下の通りになります。

【買取がお勧めな不動産の条件】

- 築15年以上(住むためにはリフォームが必要)

- (電車文化の都心であれば)最寄り駅まで徒歩10分以上

- (車文化の地方であれば)市街地まで車で15分以上

上記の条件を見てもらえばわかる通り、基本的に「仲介がお勧めな不動産の条件」に当てはまらない不動産は買取を選択すべきです。

なぜなら仲介がお勧めな条件に当てはまらないということは、リフォームが必要だったり、市街地まで遠かったりと、暮らすのに向いてなく、一般の個人の方が購入する可能性が極めて低いからです。

実家の場合、長年、親や子供が暮らしている家なので、山奥で市街地まで車で1時間以上かかるなど、極端に利便性が悪いということは稀でしょう。

ただし、築年数が古い場合が多いので、初めから買取を検討すべきです。

弊社、株式会社Albalinkは買取専門業者として、様々な空き家活用のノウハウがあるため、築年数の古い空き家でも買い取ることができます。

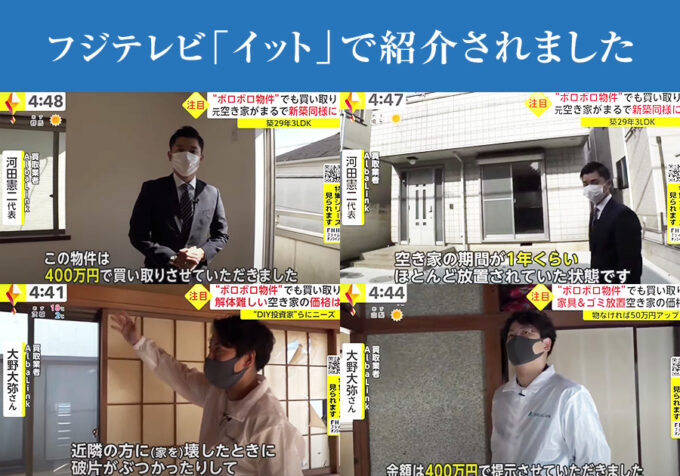

過去にはフジテレビの「newsイット!」にも、誰も住んでいない空き家を買い取る専門の買取業者として紹介された実績もあります。

誰も住まなくなった親の家を売却したいとお考えの方は、ぜひご相談ください。

>>【処分に困る実家でも高額売却!】無料で買取査定を依頼する

以下の記事でも、実家の売却には買取が適している理由を解説していますので、合わせてご確認ください。

仲介で親の家を売る流れ

仲介で親の家を売る流れは以下の通りです。

- ステップ①査定依頼

- ステップ②媒介契約

- ステップ③売却活動

- ステップ④売買契約

- ステップ⑤決済&引き渡し

それぞれのステップについて順に解説します。

なお、買取での売却の流れが知りたい方は「買取で親の家を売る流れ」をご確認ください。

また、親の家を売却する際に必要となる書類については「実家を売却する際の必要書類」で解説しています。

ステップ①査定依頼

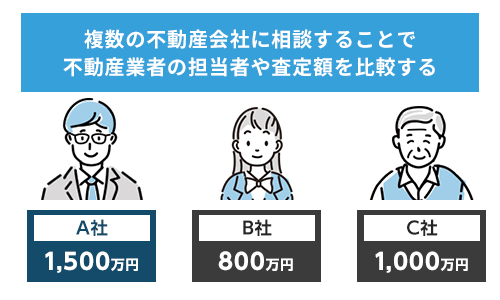

複数の不動産仲介業者に問い合わせて、実家の査定を依頼しましょう。

複数に査定依頼するのは、それぞれの業者の査定価格を比較し、より適正な価格で売却できるようにするためです。

また、査定依頼を出すのは、できる限り、実家が建っている地域の仲介業者が望ましいでしょう。

地元の仲介業者であれば、独自の販売網を持っていることもあります。

また、実家がある地域の魅力もよくわかっているため、内見の際も購入候補者に地域の魅力と絡めて実家を売り込んでもらえ、結果的に成約に至る可能性が上がるからです。

なお、仲介業者に査定依頼をする前に自身でも親の家のおよその売却相場を把握しておきましょう。

相場を知っておくことで、仲介業者が提示する査定額の妥当性を判断できるようになります。

売却相場は、SUUMOなど不動産ポータルサイトで、自身の実家と似ている条件の不動産の売出価格を調べることで、確認できます。

机上査定と訪問査定

ちなみに不動産の査定方法には、机上査定と訪問査定の2種類があります。

築年数や立地などの条件から、売却できるおおよその価格を算出する査定方法

実際に営業担当者が物件を訪れ、室内や建物の傷み具合を直接確認したうえで、売却できる見込み価格を算出する査定方法

机上査定で算出できる金額はあくまで目安であるため、複数の仲介業者と訪問査定に同行し、より正確な査定価格を出してもらいましょう。

ステップ②媒介契約

複数の営業担当者と訪問査定に同行したのち、仲介業者と媒介契約を結びましょう。

不動産の売主と売却活動をサポートする仲介業者の間で締結する契約のこと

媒介契約を結ぶ業者は、査定価格だけでなく、担当者の受け答えなどの態度も比較して選ぶようにしてください。

なぜなら、売出価格は、売主の意思で後から変更することもできますが、担当者の営業力を売主の意思ではどうしようもできないからです。

3種類の媒介契約

具体的に、媒介契約は「一般媒介契約」「専任媒介契約」「専属専任媒介契約」の3種類があり、以下の表のような違いがあります。

| 一般媒介契約 | 専任媒介契約 | 専属専任媒介契約 | |

|---|---|---|---|

| 自己発見取引 (売主が自分で買手を見つけること) |

できる | できる | できない |

| 依頼できる会社の数 | 複数の業者に依頼可能 | 1社のみ | 1社のみ |

| 依頼主への報告義務 | なし | 2週間に1回 | 1週間に1回以上 |

自己発見取引とは、仲介業者を通さず、売主自ら知り合いや親戚などに売却の話を持ち掛け、買手を見つけることです。

不動産の売却が初めてで不慣れな方には、専属専任媒介契約を推奨します。

上記の表の通り、専属専任媒介契約を締結した売主は、他の仲介業者と媒介契約を結んではいけません。

そのため、担当の仲介業者がより積極的な売却活動を行ってくれる可能性が高くなり、早急な売却が期待できます。

不動産の売却が初めてで不慣れな方も、より少ない労力で、空き家を売却することができるでしょう。

ステップ③売却活動

媒介契約を結んだら、仲介業者による売却活動(買手に向けた物件情報公開など)がスタートします。

仲介の買い手である一般の個人は、その物件での暮らしをイメージするため、購入前に内見を希望します。

そのため、相続した実家に故人の荷物が室内に残っている場合は、売主負担で処分し「住みたい」「買いたい」と思われる状態にしておかなければなりません。

特に汚れが目立ちやすい水回りは入念に掃除しておきましょう。

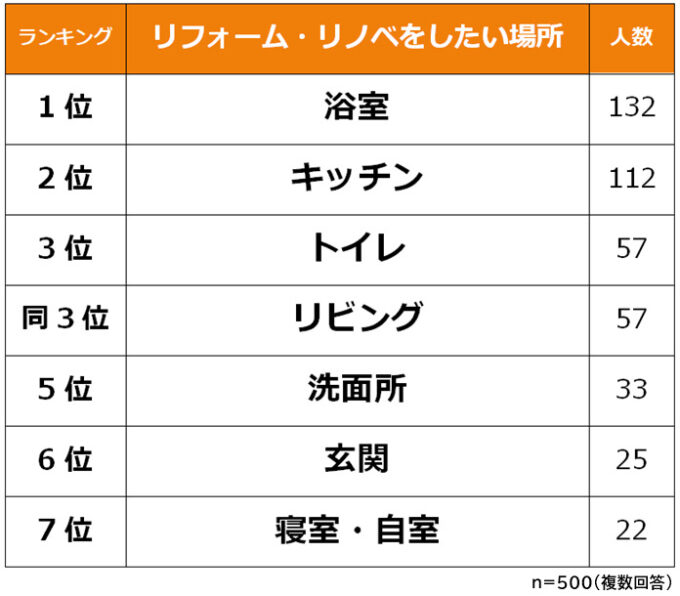

弊社が行ったアンケート調査でも、多くの人がリフォームを希望する箇所に「水回り」がランクインしていることがわかります。

また、カーテンは開けておきましょう。

日当たりの良い家であれば、陽が入って室内が明るくなり、物件の印象が良くなるためです。

それほど日当たりが良くない家であっても、カーテンを閉め切っているよりは開けている方が室内の印象が明るくなります。

ステップ④売買契約

購入希望者が現れたら、売却価格や売却条件を話し合い、お互い合意のうえで売買契約を結びます。

売買契約の際は、売主と買主、それぞれの仲介業者の4者が集まり、契約書を取り交わします。

売買契約の際に行われる金銭のやりとりは、主に以下の2つです。

- 買主が売主に支払う手付け金

- 売主・買主がそれぞれの仲介業者に支払う仲介手数料

手付け金の金額に法的な定めはありませんが、売買価格の10%が平均的です。

また、仲介手数料の支払い義務は、売買契約が成立した時点で発生し、一般的に売買契約締結時と決済時の2回に分けて支払います。

ステップ⑤決済&引き渡し

売買契約成立から1カ月以内を目安に、決済と実家の引き渡しを行います。

売主は仲介業者の指示に従い、決済当日までに登記事項証明書や身分証など、必要書類を集めておきましょう(記事内の「実家を売却する際の必要書類」参照)。

当日は売主・買主、それぞれの仲介業者と司法書士が集まり、書類内容の確認と決済を行います。

司法書士は必要書類が揃っており、内容に誤りがないことを確認したのち、法務局で所有権移転登記の手続きを行います。

司法書士による所有権移転登記が完了し、買主から売主の口座へ売却代金が振り込まれていることを確認したら、売主は実家の鍵を買主に引き渡します。

また、仲介の場合は仲介業者に仲介手数料を支払います(記事内の「仲介手数料【仲介の場合】」参照)。

これで取引は完了です。

買取で親の家を売る流れ

買取の場合も最初のステップは買取業者に買取査定依頼を出すことです。

その際、仲介のように事前に買取相場を確認する必要はありません。

買取相場は市場価格の7割などと言われたりもしますが、一概にそうとは言えません。

なぜなら買取価格は買取業者が不動産の状態や立地を一軒、一軒見極めて決定するからです。

そのため、不動産の知識がない一般の方が正確に買取価格を想定するのは不可能です。

だからこそ、買取の場合はまずは買取査定を出してみましょう。

なお、弊社、株式会社Albalinkでは、査定のみのご依頼も受け付けております。

自身の実家の買取相場を知りたい方はお気軽にお問い合わせください。

>>【処分に困る実家でも高額売却!】無料で買取査定を依頼する

ステップ①査定依頼

まずは複数の買取業者に査定依頼をします。

買い取りの場合は、業者の査定額がほぼそのまま売却額になります。

そのため、複数の業者に査定依頼を出し、査定額を比較することが大切です。

ただし、売却に関するあなたの希望(買取時期など)に応えてもらうためには査定額だけでなく、担当者の人間性など、担当者選びも重要です。

信頼できる買取業者を選ぶポイントについては、記事内の「高額売却のための買取業者選びのポイント」で別途解説していますので参考にしてください。

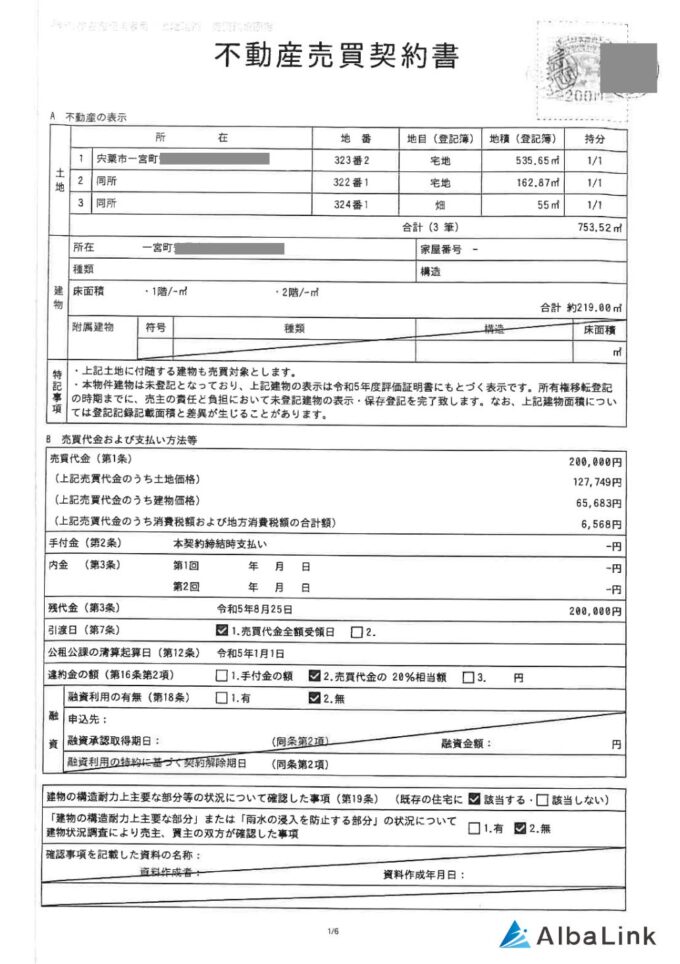

ステップ②売買契約

複数の業者を比較し、買取業者を1社に絞ったら売買契約を締結します。

基本的には、1番信頼できる営業担当者がいる業者と契約すべきです。

しかし、もし1番信頼できると感じた営業担当者と、1番高い査定価格を提示した営業担当者が別の場合は、信頼できると感じた方の営業担当者に、1番高い査定価格を提示し、価格交渉をしてみましょう。

誠実な担当者であれば、売主が希望する買取価格に近づけるよう、上司に掛け合う等の努力をしてくれるはずです。

もし希望に添えない場合でも、その理由を教えてくれるはずです。

契約する買取業者が決まったら、不動産売買契約書にサインします。

売買契約が締結されると、買取業者から手付金(買取金額の5~10%)が売主に支払われます。

ただし、早く売却して売却金を得たいからといって、焦って売買契約書にサインしてはいけません。

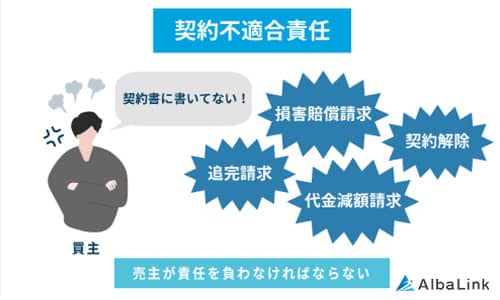

特に、契約不適合責任免責の特約がついているかは、後々のトラブルを防ぐためにも必ず確認してください。

不動産の売買契約成立後に契約書に記載のない不具合が見つかった場合(雨漏りなど)売主が負わなければならない責任

買取実績の少ない買取業者などは契約不適合責任を免責する特約がついていないことがあります。

契約不適合責任が免責されないと、売却後に家の不具合について対応を迫られる恐れがあります。

その点、弊社Albalinkは売主様の契約不適合責任を免責して実家を買い取ることができます。

契約不適合責任なしで、安心して売却したい方はぜひ一度弊社の無料買取査定をご利用ください(査定依頼をしたからといって無理な営業などは行いませんのでご安心ください)。

なお、契約不適合責任については、以下の記事で詳しく解説していますので、ご確認ください。

ステップ③決済&引き渡し

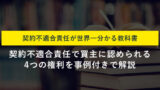

契約後、売主は買取業者の指示に従い、決済日までに身分証や固定資産税納付通知書など、決済に必要な書類を準備しましょう(記事内の「実家を売却する際の必要書類」も参照ください)。

【固定資産税納税通知書の見本】

書類を準備したや、決済日に手付金を除いた買取代金を受け取り、買取業者に実家の鍵を引き渡せば取引完了です。

高額売却のための買取業者選びのポイント

たとえ仲介では買手がつかないほど老朽化が進んでいる実家であっても、買取業者に売却する際は「1円でも高く買い取ってほしい」と売主が考えるのは当然です。

そこでこの章では高額売却のための買取業者選びのポイントを解説します。

これからお伝えするポイントを踏まえず、査定価格だけで業者を選ぶと、以下のようなトラブルに巻き込まれる恐れがあります。

【起こりうるトラブルの例】

- 契約不適合責が免責されておらず、損害賠償請求や売買契約の取り消しをされる

- (悪質な買取業者であれば)契約直前に買取価格を下げられる

- (買取費用を銀行の融資に頼ろうとしている買取業者であれば)銀行の融資が受けられなかった場合、契約直前に売買契約自体を取り消される

以下のポイントをしっかり確認し、トラブルを回避して高額売却を目指しましょう。

中古戸建の買取実績が豊富であるか

買取業者が、実家をはじめとする、中古戸建の買取実績が豊富であるかを確認しましょう。

中古戸建は以下のような問題を抱えていることが多いため、取り扱いに慣れていない業者だと買い取れなかったり、買い取れたとしてもと金額が安くなってしまうからです。

- 築年数が古く、建物の基礎部分に不具合(シロアリなど)がある

- 相続によって共有名義(後ほど改めて説明します)になっている

その点、弊社、株式会社Albalinkは、買取専門業者として、中古戸建の買取実績も豊富です。

実家の売却をご検討中の方は、ぜひ一度お気軽に無料の買取依頼だけでもご利用ください(買取査定だけのご利用でも無理な営業は行いませんのでご安心ください)。

>>【処分に困る実家でも高額売却!】無料で買取査定を依頼する

提示金額に根拠があるか

売主の質問に対して、不動産のプロとして根拠を持って答えてくれるかチェックしましょう。

具体的には「なぜこの買取価格になるのか」を質問し、不動産の知識がない方にもわかりやすく根拠を提示してくれるかどうかを確認してください。

その際、売主にとっては耳の痛い、シロアリ被害があるからといった実家のデメリットも率直に伝えてくれる業者は信頼できます。

逆に、価格に根拠がなかったり、わざと専門用語を用いて難しく説明するような業者は信頼できるとは言えません。

また、その場で答えられない質問には正直に「わからない」と答え、確認した上で後日回答してくれるかも重要なポイントです。

社会人としての常識があるか

営業担当者に社会人としての常識があるかチェックしましょう。

【チェック項目】

- 電話やメールのレスポンスが遅くても24時間以内であるか

- 服装や髪型など身だしなみに清潔感があるか

- 社会人として適切な言葉遣いをしているか

高く買い取ってくれさえすれば、業者の人間性など気にしない、という方もいるかもしれません。

しかし、中には査定額だけ高く提示して、契約直前になって買取価格を下げてくるような悪質な業者も存在します。

そうした悪徳業者に引っかからないためにも、担当者に社会常識があるかは細かくチェックすべきです。

なお、以下の記事では空き家となった実家の買取に特化している専門の買取業者を30社ご紹介しています。

併せて参考にしてください。

実家売却後には確定申告と譲渡所得税の支払いが必要

実家を売却して得た所得には、譲渡所得税(次の節で詳しく説明します)が課せられます。そのため、売主は売却した翌年の2月16日~3月15日までに確定申告を行わなくてはなりません。

仮に売却によって損失が出た場合(売却価格より売却するためにかかった費用などの方が大きかった場合)でも確定申告を行いましょう。

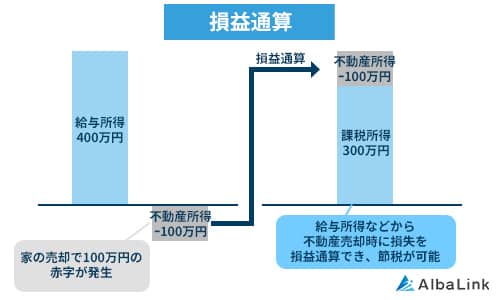

損益通算により、翌年の所得税を減額できるかもしれないからです。

損益通算とは赤字と黒字を相殺することです。

今回の話で言えば、実家売却による赤字と、他の黒字の所得を相殺することで、結果的に所得税が減額される可能性があるということです。

譲渡所得税の計算法

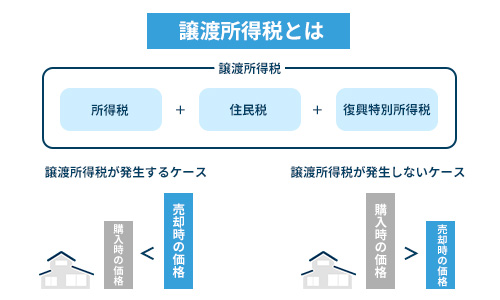

譲渡所得税は不動産売却によって発生した利益(譲渡所得)にかかる税金のことで、具体的には「所得税」と「住民税」を指します。

実家を売却した際の譲渡所得税がいくらかかるかは、以下の計算式でおおよその金額を求めることができます。

【譲渡所得税の計算方法】

譲渡所得税=譲渡所得×税率

譲渡所得=実家を売却した金額ー実家の取得費※1-実家を売却するのに要した費用※2

※1実家の取得費…購入時の価格や購入の際の仲介手数料など

※2実家を売却するのに要した費用…リフォーム費用など

実家の購入費用が不明な場合は、売却金額の5%相当額を取得費と見なすことができます。

参照元:国税庁|No.3258 取得費が分からないとき

ただし、それだと取得費が実際より安くなってしまう場合もあります。

たとえば、実家を1000万円で売却した場合、5%は50万円になりますが、一般的に考えて購入費用は50万円以上かかっているはずです。

取得費が少なくなってしまうと、譲渡所得が多くなり、所得税も増えます。

そのため、購入費がわかっていた方が売却による所得税を抑えられます。

譲渡所得に乗じる税率は、以下の表のとおり、実家の所有期間によって異なります。

| 売却した年の1月1日時点で所有期間5年以下(短期譲渡所得) | 売却した年の1月1日時点で所有期間5年超(長期譲渡所得) | |

|---|---|---|

| 所得税 | 30.63% | 15.315% |

| 住民税 | 9% | 5% |

| 合計 | 39.63% | 20.315% |

さて、ここまで譲渡所得税の求め方を説明してきましたが、実際は譲渡所得税には大きな控除特例があるため、ゼロになる場合も少なくありません。

次はそうした特例について解説していきます。

相続空き家の3,000万控除の特例

相続した実家を売却し、譲渡所得税を納める場合、一定の条件を満たせば3,000万控除の特例が適用されます。

特例が適用されると譲渡所得から3,000万円が控除されるため、譲渡所得税が大幅に減税、もしくはゼロになります。

ただし、この特例が適用される売却期限は令和9年(2027年)12月31日までなので、特例の適用を受けたい場合は売却をお急ぎください。

なお、先ほどもお伝えしましたが、スピーディーに売却するのであれば仲介より買取がお勧めです。

特例が適用される家屋の条件は以下の通りです。

- 昭和56年5月31日以前に建築された家屋であること

- 区分所有建物登記がされている建物でないこと

(家屋の1階と2階で建物の登記が分かれているといったことがないこと) - 相続開始の直前において被相続人以外に居住をしていた人がいなかったこと

- 事業や貸付けとして利用されたことがないこ

- 一定の耐震基準を満たすこと

空き家の3000万控除についてより詳しく知りたい場合は、以下の記事もご覧ください。

取得費加算特例

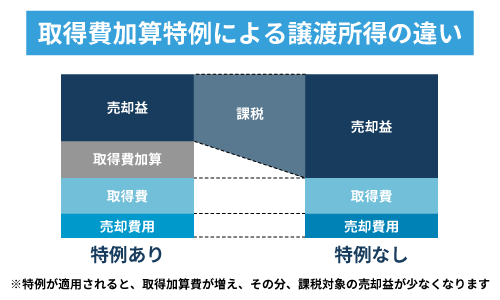

相続した実家を売却した際の所得税を減額できる特例として、取得費加算特例があります。

この特例は、相続により引き継いだ物を売却した際、その物に対する相続税を取得費に加算できるというものです。

上の画像は、取得費加算特例が適用された場合と、されない場合の譲渡所得の違いを表したものです。

特例が適用され、取得費が加算された方が譲渡所得、つまり課税対象額が少なくなっていることがわかるはずです。

先ほどお伝えしたように、所得税は譲渡所得に税率をかけることで決まります。

つまり、譲渡所得が少なくなれば、所得税も少なくなります。

そして、譲渡所得は売却価格から取得費などを差し引くことで決まります。

つまり、取得費加算特例により、差し引かれる額である取得費が多くなればその分、譲渡所得は少なくなり、結果、所得税も少なくなるというわけです。

取得費加算特例が適用される条件は以下の通りです。

- 相続や遺贈(遺言で特定の人に財産を贈ること)で財産を取得している

- 財産の取得者に相続税が課税されていること

- 相続開始から3年10ヶ月以内に売却している

なお、先ほどお伝えした3000万控除の特例と取得費加算特例は併用できません。

どちらの要件にも当てはまる場合は、より減税効果が高い方を選びましょう。

自身で判断するのが難しい場合は弁護士や司法書士など専門家に相談すると良いでしょう。

親の家を売却するのにかかる費用

仲介でも買取でも、実家を売却する際に必ずかかる経費は主に以下の3点です。

- 相続登記費用

- 印紙税

- 仲介手数料【仲介の場合】

それぞれの金額などを簡単に説明します。

相続登記費用

実家を相続する際の、登記登録にかかる費用は、主に登録免許税と司法書士に依頼した際の報酬です。

登録免許税

登録免許税は、相続した実家の所有者名義を、被相続人から相続人に変更した際に納めます。

納税額は固定資産税評価額の0.4%です。

固定資産税評価額は、役所から所有者に届く、固定資産税の納税通知書で確認することができます。

司法書士への報酬

相続登記の一連の手続きは、一般の方には馴染みがなく手間と時間を要するので、弁護士や司法書士などの専門家に依頼するのが一般的です。

司法書士に支払う報酬は、およそ7万円~12万円です。

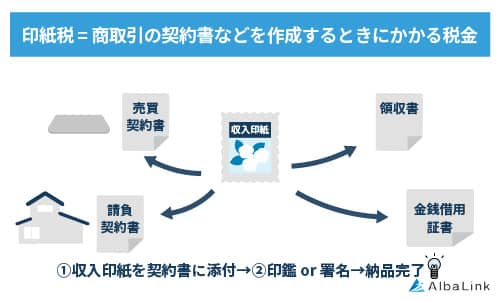

印紙税

収入印紙税は、売買契約書の作成時に課せられます。

納税額は、以下の表のように、売却した金額に応じて変動します。

たとえば、売却した金額が1,000万超5,000万以下だった場合、納税額は1万円になります。

| 売却価格 | 印紙税額 |

|---|---|

| 100万円超~500万円以下 | 1千円 |

| 500万円超~1千万円以下 | 5千円 |

| 1千万円超~5千万円以下 | 1万円 |

| 5千万円超~1億円以下 | 3万円 |

収入印紙は郵便局や法務局、コンビニでも購入できます。購入した収入印紙を売買契約書に貼ることで納税します。

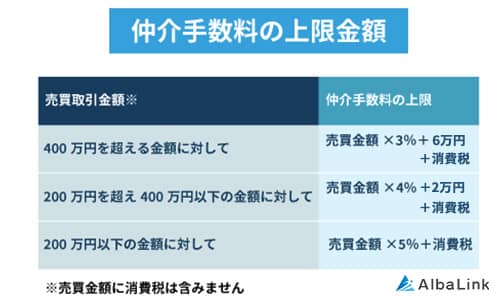

仲介手数料【仲介の場合】

仲介で親の家を売却した場合、取引が完了したら、取引成立対する成功報酬として仲介業者へ仲介手数料を支払います。

仲介手数料は売却金額によって以下のように上限が定められています。

通常、上限いっぱんいまで請求されます。以下のように手数料の上限が決められています。

例えば、売却価格が1,000万だった場合、「1,000万×3%+6万 + 消費税」なので、仲介手数料は最大39万6,000円になります。

仲介で売却した場合は、売却後も数万円~数十万円もの出費があることを覚えておきましょう。

なお、買取業者に依頼した場合は、仲介手数料は発生しません。

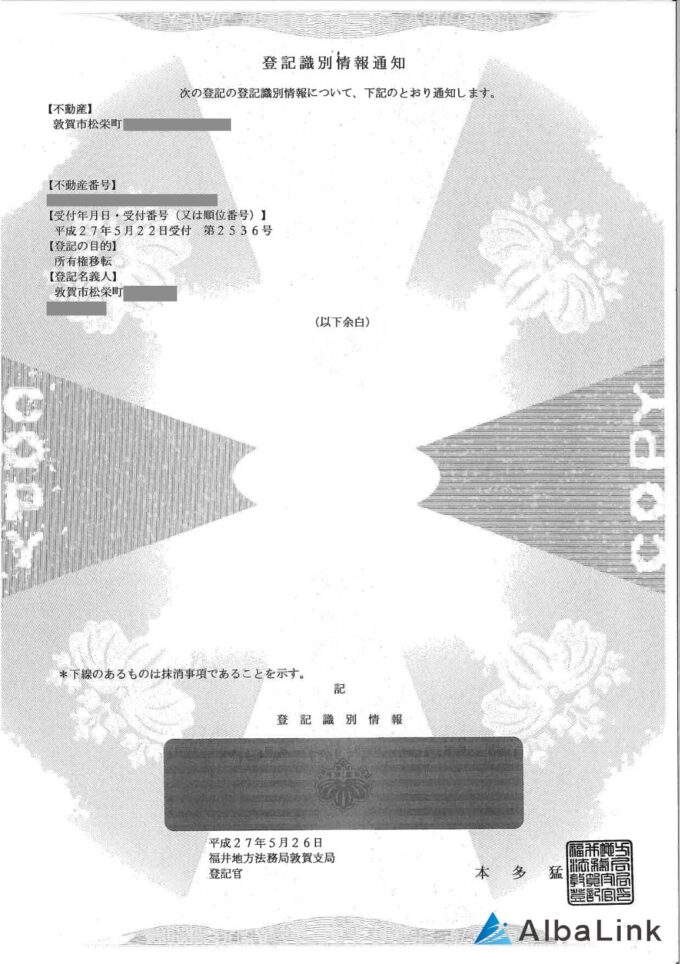

実家を売却する際の必要書類

不動産を売却する際に必要な書類は以下の通りです。

| 書類 | 必要となるタイミング |

|---|---|

| 本人確認書類 | 決済・引き渡し時に司法書士が売買の公平性を保つため、売主・買主が本人であることを確認します。 免許証やパスポートが用いられます。 |

| 登記済権利証 (登記識別情報) |

決済・引き渡しが済み、司法書士が所有権移転登記の手続きを行う際に必要となります(下図参照) |

| 住民票・印鑑証明 | 同上 |

| 固定資産税納税通知書 | 不動産の引き渡しの際に、固定資産税の納付状況を確認するために必要となります。 |

【登記済権利証(登記識別情報)の見本】

上記の表を見ていただけばわかるとおり、書類が必要となるのは決済・引き渡し時に集中しています。

ですからそれまでに上記書類を揃えるようにしましょう。

なお、実家の登録済権利証は、紛失してしまっている方も多いと思いますが、その場合は営業担当者に相談してください。

営業担当者であれば登録済権利証がなくても、代替手段を用いて実家を売却する方法を知っているためです。

もちろん弊社、株式会社Albalinkでも登録済権利証がない場合の対応を行っております。お気軽にご相談ください。

>>【処分に困る実家でも高額売却!】無料で買取査定を依頼する

また、仲介で売却する場合は、上記4点以外にも、建築設計図書や耐震診断報告書、地盤調査報告書など、さらに必要書類が増えますので、こちらも営業担当者に確認するようにしてください。

親の家を売却するとき後悔しないための行動リスト

実家を売却する時に後悔しないためには、「やるべきこと」と「やってはいけないこと」があります。それぞれ解説していきます。

やるべきこと6選

実家を売却する際、後悔しないためにやるべきことは以下6つです。

- 隣地との境界を確定しておく

- 実家を購入した当時の資料を用意しておく

- 共有名義で相続しない

- 遺品整理はなるべく早期に行う

- 相続人が親と同居なら相続後に実家を売却する

- 建物の不具合箇所を把握しておく

以下で解説しますので、ご確認ください。

隣地との境界を確定しておく

実家を売却する前に、法務局で登記簿謄本を取り寄せ、隣地との境界線が確定しているか確認しておきましょう。

境界未確定のままでは、売却できないためです。

民法415条により、仮に境界の明示を行わず土地を売却すると債務不履行となり、損害賠償責任が売主に発生する場合があります。

もし実家の土地が境界未確定であれば、土地家屋調査士に委任して、隣地所有者の立ち会いのもと、境界確定測量を行わなければなりません。

測量から登記までにかかる費用は、50~100万円が相場で、売主にとって大きな金銭的負担となります。

ただし、買取であれば、境界未確定のままでも実家を買い取ってもらえます。

弊社、株式会社Albalinkでも、境界未確定のままでご実家を買い取らせていただくことができますので、お気軽にご相談ください。

>>【処分に困る実家でも高額売却!】無料で買取査定を依頼する

実家を購入した当時の資料を用意しておく

実家を購入した当時の売買契約書が残っているか、確認しておきましょう。

売買契約書がなく、購入金額がわからないと、先ほどお伝えしたように売却価格の5%を取得費(購入費)とみなされ、譲渡所得税を余計に払わなくてはいけなくなる恐れがあるためです。

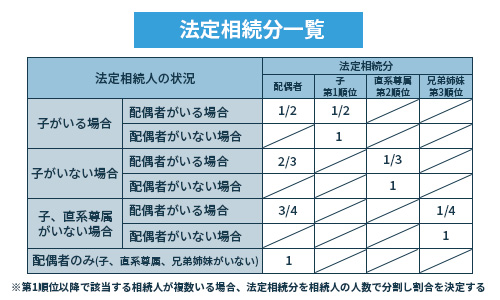

共有名義で相続しない

親が亡くなると、相続人同士で誰が実家を受け継ぐかについての話し合い(遺産分割協議)を行います。

このとき、話し合いが面倒だからと、遺産分割協議を行わないと、以下の図のような法定相続分通りの割合で、実家を複数の相続人が共有名義で相続することになります。

たとえば、父親が亡くなり、相続人が母親(被相続人の配偶者)と子ども(1人)の場合、法定相続分で実家を相続すると、母親と子どもが実家を共有名義で所有することになります。

民法上、定められている遺産取り分の目安

しかし、上で説明した法定相続分による共有名義での実家の相続は避けるべきです。な

ぜなら、将来、相続人の誰かが実家を売却したいと思っても、共有者全員が賛同しなければ、売却できないためです。

下手すると、ずっと反対され続け、永遠に売却できない恐れもあります。

もしかすると、実際に共有名義で実家を相続してしまい、売却したくてもできずにお困りの方もいるかもしれません。

そういった方でも、ご安心ください。専門の買取業者であれば、共有名義の実家でも買い取れます。

もちろん、弊社、株式会社Albalinkでも共有名義の実家の買取が可能ですので、お気軽にご相談ください。

>>【処分に困る実家でも高額売却!】無料で買取査定を依頼する

なお、共有相続によって起こりがちなトラブル事例について、以下の記事で詳細に解説しています。

あなたの実家を相続する際に起こりえるトラブルがないか確認してみてください。

そして、もしトラブルが起きそうであれば、早めの売却をお勧めします

遺品整理はなるべく早期に行う

親が亡くなり、相続した実家を売却しようと検討している方は、なるべく早めに遺品整理を行いましょう。

遺品整理は、先ほどお伝えした遺産分割協議で行います。

間違っても実家を売却したいからといって、勝手に遺品を処分をしてはいけません。

遺品整理業者などに依頼して、遺品の片付けをしたあとで、他の相続人から「お父さんの形見を勝手に処分したな!」といったクレームが入り、相続人同士のトラブルに発展する恐れがあるためです。

なお、買取であれば、遺品や残置物がある状態でも実家を買い取れます。

ですから、もし遺品整理の必要がなく、残置物の撤去も行わずに売却したい場合は、買取依頼をすべきです。

その際は、ぜひ弊社にご相談ください。

無料で買い取り金額を提示致します。

>>【処分に困る実家でも高額売却!】無料で買取査定を依頼する

なお、家の中にある物を処分せずに売却する方法は、以下の記事で詳しく解説しています。

相続人が親と同居なら相続後に実家を売却する

子どもが親と実家に同居している場合、相続後に実家を売却した方が得です。

なぜなら所得税や相続税を減額できる以下3つの特例が適用される可能性があるためです。

- 小規模宅地等の特例

- 自己居住用財産を譲渡する場合の3000万円特別控除

- 取得費加算特例

「1」の小規模宅地の特例は相続した土地の評価額を最大80%減額できる特例で、相続税を大幅に減額させることができます。

この特例の適用条件の1つが「相続人が被相続人と同居している親族であること」なのです。

「2」は先ほど説明した空き家の3000万控除と同様で、マイホームとして暮らしてた家を売却した際、所得税を3000万円控除できるものです。

しかもこの特例は空き家の場合と異なり、「3」の取得費加算特例と併用することができます。

不動産売却に関する税金・特例については、以下の記事で詳しく解説しています。

建物の不具合箇所を把握しておく

仲介で親の家を売却する際は、事前に家の不具合箇所を把握しておきましょう。

不具合を把握せずに売却すると、前述したように、売却後に不具合箇所が発覚し、買主から契約不適合責任を問われる恐れがあるためです。

自身で不具合箇所を把握するのが難しい場合は、ホームインスペクションを受けて、専門家に家の状態を診断してもうらと良いでしょう。

費用は5万円程度かかりますが、専門家に診てもらえば安心です。

新築や中古の住宅の状態をホームインスペクター(住宅診断士)など第三者の住宅建築の専門家が診断する調査のこと

前述したとおり、買取であれば契約不適合責任なしで売却できるためです。

やってはいけないこと4選

続いて実家を売却する際、後悔しないためにやってはいけないこと4つを紹介します。

- 安易に解体やリフォームをしない

- 空き家バンクに登録しない

- 実家で賃貸経営しようとしない

- 親戚など第三者に無理矢理譲ろうとしない

安易に解体やリフォームをしない

たとえ実家が売れなくても、安易に解体やリフォームをしてはいけません。

「建物を解体すれば土地として売却できるかも」「リフォームすれば売れるかも」と、仲介業者に勧められることもあるかもしれませんが、鵜呑みにするのは危険です。

なぜなら解体やリフォームを行っても売却できる保証はどこにもないからです。

例えば売れ残っている原因が市街地まで遠いなど「立地の悪さ」であれば、リフォームや解体をしたところで売れない原因は解消されないため、当然売れません。

また、もしリフォームしても売れなければ、一般的に数百万円から一千万円ほどかかるとされるリフォーム費用がまるまる赤字になってしまいます。

その点、買取業者であればリフォームや解体をすることなく、そのままの状態で実家を買い取ることができます。

実家が売れずに困っているのであれば、リフォームや解体を行うのではなく、買取を検討してみて下さい。

弊社、株式会社Albalinkでも仲介では売れないような悪立地の不動産も積極的に買い取っています。

是非一度、無料の買取査定だけでもご利用ください(査定依頼だけのご利用でも無理な影響は行いませんのでご安心ください)

>>【解体/リフォーム不要】どんな家もそのままの状態で買い取れます

なお、不動産の売却時に更地にするのをおすすめしない理由は、以下の記事でも詳しく解説しています。

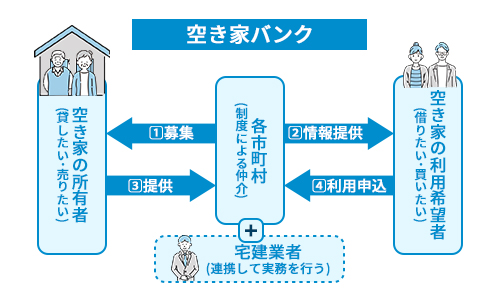

空き家バンクに登録しない

空き家バンクとは、各自治体が運営する「空き家の売主(貸主)と買主(借主)のマッチングシステム」のことです。

売主から空き家情報公開の依頼を受けた自治体は「空き家バンク」に売りたい物件の情報を掲載して買主を募集します。

しかし、空き家バンクに登録するのは、以下2つの理由から全くおすすめできません。

- 空き家バンクの普及率が低い

- 運営している自治体に不動産の知識がない

1つめの空き家バンクの普及率についてですが、現在、確認されているだけでも全国に空き家はおよそ848万戸存在します。

そのうち空き家バンクに登録されている件数は11,719戸であり、全国の空き家の0.14%程度にとどまります(令和5年4月末時点)

これほど普及率が低いのであれば、空き家バンクで買い手を募るより、仲介業者に売却活動をしてもらった方が物件情報が買い手の目に触れる可能性が高いです。

2つめは、自治体は空き家バンクという空き家のマッチングシステムの運営をしているだけで、不動産の知識があるわけではないということです。

そのため、不動産業者のような積極的な販売活動など、契約成立のためのサポートを受けることができません。

内見や売買契約の際は、不動産について素人である売主と買主が直接やりとりすることになるため、のちのち、書類に不備があるなど、トラブルが起きることも多いです。

以上の理由から、空き家バンクを利用するメリットは全くないと言えます。

空き家バンクについて詳しく知りたい方は以下の記事をご確認ください。

実家で賃貸経営しようとしない

実家が売れないのであれば、いっそ賃貸物件として貸し出して家賃収入を得たいと思う方もいるかもしれません。

しかし不動産の深い知識や経験がないのであれば、実家の賃貸経営は全くお勧めできません。

なぜなら前提として、賃貸物件として貸し出すためにはリフォーム代等の初期費用が数百万円かかるからです。

この莫大な初期費用を家賃収入だけで回収し、黒字経営するのは非常に難しいです。

そもそも買い手がつかず売却できない時点で、「生活するための物件」としての需要が低いわけですから、入居者が決まる可能性も低いです。

しかも入居者が入らず、利益が上がらなくても、賃貸物件である以上、設備品が故障した際などは実家の所有者が費用をかけて修理をしなくてはなりません。

このように賃貸経営はリスクが多いため、不動産の知識や経験があり、よほどの覚悟がない限りは行うべきではありません。

親戚など第三者に無理矢理譲ろうとしない

実家が売れないからと言って親戚をはじめとする第三者に無理矢理実家を譲るべきではありません。

なぜなら不動産を受け取った側に贈与税が課せられるからです。

また、不動産は所有しているだけで固定資産税や管理義務が課され続けます。

実家の使い道が定まっていない第三者に安易に実家を譲ると、後々「こんなに税金がかかるとは知らなかった」「家の管理が面倒だ」等と恨まれ、トラブルになる可能性が高いです。

まとめ

今回は実家の売却方法や売却の流れ、所得税や控除、業者選びのポイントについて解説しました。

記事でお伝えした通り、実家の売却方法には仲介と買取があり、一般の個人に売れそうな状態や立地の良い実家であれば仲介で売却してもよいでしょう。

しかし、老朽化が進んでいるなど、仲介では売れそうにない場合は、買取依頼をすべきです。

買取であれば、残置物などもそのままで、老朽化した実家でもスピーディーに売却できます。

また、買取の場合、売主に課される契約不適合責任は免責されることが多いため、老朽化した実家を売却しても、後々損害賠償請求をされる心配もありません。

弊社、株式会社Albalinkも買取専門業者として、老朽化してしまった実家や、空き家となった実家の買取を積極的に行っています。

一般的な不動産会社が取り扱わない訳あり物件も積極的に買い取っており、Google口コミでも多くの高評価をいただいております。

早く実家を売却し、実家の管理や、放置するリスク、固定資産税の支払いなどから逃れたい方は、ぜひ一度、弊社の無料買取査定をご利用ください(査定依頼だけのご利用でも、その後、無理な営業などは行いませんので、ご安心ください)。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

「母が亡くなり、末期癌で父も緩和ケアで入院することになり一戸建ての売却をお願いしたものです。

「母が亡くなり、末期癌で父も緩和ケアで入院することになり一戸建ての売却をお願いしたものです。

相談・査定はこちら

相談・査定はこちら