住宅ローンを繰り上げ返済したときに贈与税が発生する3つのケース

日常生活をともにする夫婦であっても、住宅ローンの繰り上げ返済のために金銭のやりとりがあると夫婦間での贈与と見なされ、贈与税が課せられることがあるため注意が必要です。

ここでは、住宅ローンを繰り上げ返済した際に贈与税が発生する3つのケースをご紹介します。

住宅ローンの名義人以外が資金を出して繰り上げ返済する

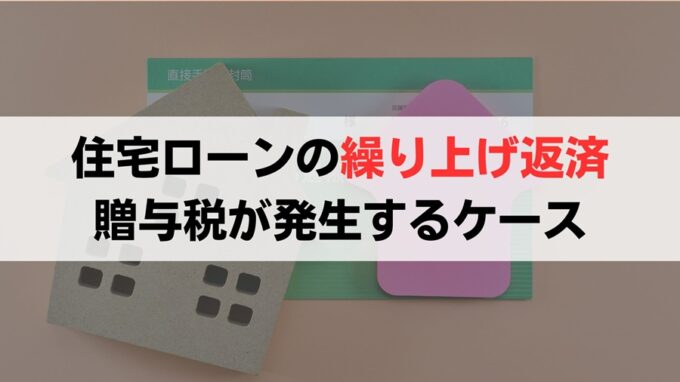

夫婦の共有名義で住宅ローンを組んだ場合は、夫と妻それぞれが返済義務を負います。

しかし、妻が妊娠や出産のタイミングで仕事を辞めて専業主婦となることもあるでしょう。

収入がなくなれば、当然返済が難しくなります。

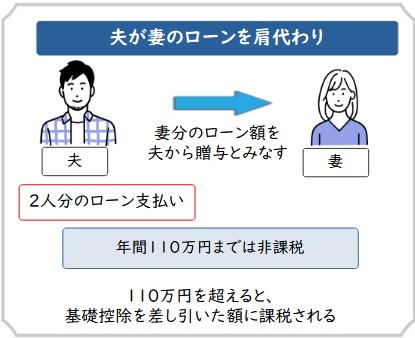

そこで夫が妻名義の住宅ローンを繰り上げ返済するケースが考えられますが、この場合は夫から妻へ財産を移動させたことが贈与と見なされ、妻に贈与税が課せられるため注意が必要です。

共有名義の住宅ローンでどちらかの持分割合を超える金額を繰り上げ返済する

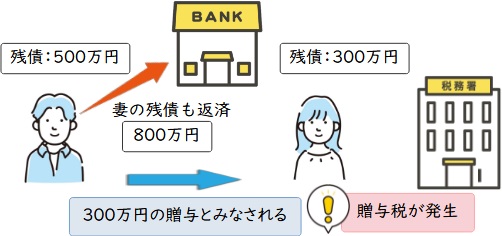

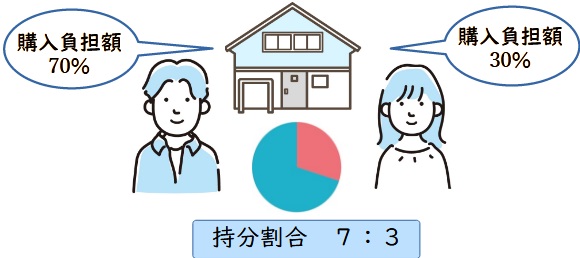

夫婦共有名義の住宅ローンを組んで不動産を購入する際は、それぞれが出した資金の割合に応じて持分を登記します。

たとえば3,000万円の住宅に対して、夫が2,100万円、妻が900万円の資金を負担した場合の持分割合は夫が10分の7、妻が10分の3です。

この場合は、繰り上げ返済を含めた総負担額も7:3となるように調整しなければなりません。

たとえば上記のケースで妻の貯蓄から1,500万円を繰り上げ返済すると、妻名義の住宅ローンが完済でき、また夫名義の住宅ローンも600万円返済可能です。

しかしこの場合の住宅ローンの負担割合は、

となってしまい、夫名義の住宅ローンの差額分600万円(2,100万円-1,500万円)を妻から夫に贈与したと見なされ、夫に贈与税が課される可能性があります。

親から資金援助を受けて住宅ローンを繰り上げ返済する

不動産を購入する際に親から資金援助を受けるケースは少なくありません。

住宅購入資金に対する援助であれば「住宅取得等資金の贈与の特例」が適用され、最大で1,000万円までであれば贈与税がかかりませんが、この特例はローンの返済には使用できない点に注意が必要です。

親の資金で住宅ローンを繰り上げ返済するときは生前贈与と見なされて贈与税がかかることもあります。

また、場合によっては住宅ローン控除を利用できなくなる可能性もあります。

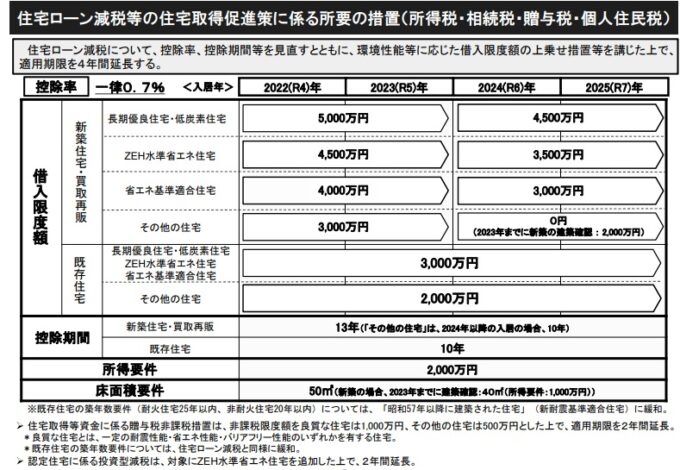

住宅ローン控除の適用条件は以下のとおりです。

- 住宅の引渡し日から6か月以内に居住し、控除を受ける各年末まで住み続けること

- 控除を受ける年の合計所得金額が3,000万円以下

- 対象となる住宅の床面積が50平方メートル以上、床面積の2分の1以上が自身の居住用

- 対象住宅に対するローンの返済期間が10年以上あること

親からの資金援助を受けて繰り上げ返済をした結果、住宅ローンの返済期間が10年未満となった場合は住宅ローン控除が適用されなくなることがあるため、繰り上げ返済による金利負担の軽減分と住宅ローン控除額を比較したうえで、繰り上げ返済をするかどうかを決めるとよいでしょう。

参照元:国税庁HP「No.1213 認定住宅の新築等をした場合(住宅借入金等特別控除)」

夫婦・親子間の資金援助で贈与税を回避する方法

「住宅ローンを繰り上げ返済して金利負担を軽減したい、だけど贈与税は支払いたくない」、そう考える方は多いでしょう。

それでは、どのような形での資金援助であれば贈与税を回避できるのでしょうか。

ここでは、夫婦・親子間の資金援助で贈与税を回避する方法について下記の3つを解説します。

贈与額が年間110万円を超えないようにする

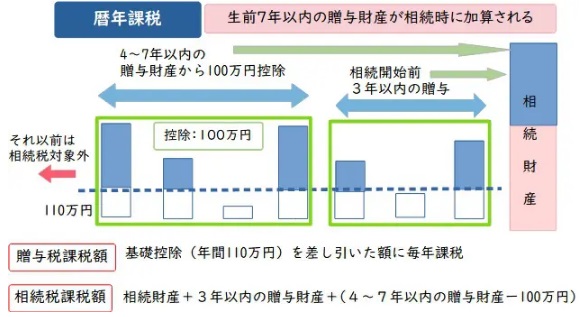

贈与税には、年間110万円の基礎控除があります。

毎年1月1日から12月31日までの贈与額が合計110万円以下であれば贈与税はかからず、110万円を超える金額に対して贈与税が課されます。

これを「暦年課税」といいます。

また、基礎控除を利用した贈与の方法を「暦年贈与」と呼ぶこともあります。

夫が妻名義の住宅ローンを毎月9万円返済したとしても、年間返済額は108万円と基礎控除内に収まるため、贈与税を納める必要はないのです。

申告も不要です。

毎年110万円の範囲内で親から資金援助を受け、まとまった金額を一度に繰り上げ返済する形も取れます。

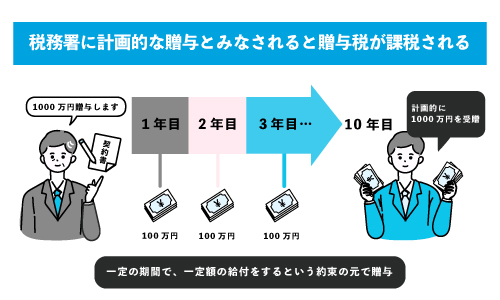

ただし、最初から一定の金額の贈与を目的として毎年決まった金額を援助すると「定期贈与」と見なされ、贈与の合計額に対して贈与税がかかってしまうため、注意が必要です。

たとえば親が子に対して毎年110万円、10年間で合計1,100万円の贈与を行う約束をした場合、取り決めを交わした年に1,100万円に対して贈与税が発生します。

そのため、暦年贈与を行う際は税務署から定期贈与と見なされるのを防ぐためにも「贈与契約書」を作成して贈与を行った証拠を残すとともに、毎年異なった時期に異なる金額を贈与するなどの対策を取りましょう。

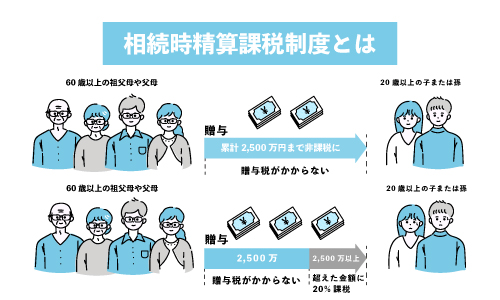

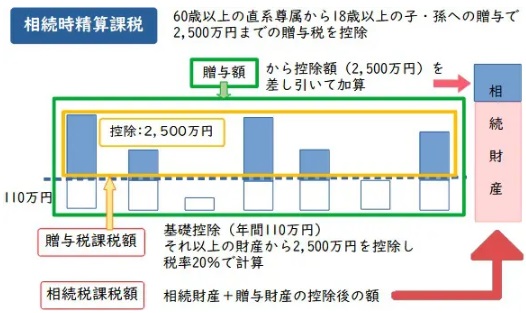

相続時精算課税制度を利用する

相続時精算課税制度は60歳以上の父母または祖父母から18歳以上の子や孫に財産を贈与する際に選べる贈与税の制度で、2,500万円までの贈与であれば贈与税がかかりません。

暦年贈与とは異なり、多額の資金を一度に援助できる点はメリットでしょう。

また、以下の表のとおり、親から子へ2,500万円を贈与した場合、相続時精算課税制度では贈与税がかからないのに対して、暦年課税では810万円の贈与税が発生する点も大きな違いです。

| 贈与額 | 相続時精算課税制度 | 暦年課税 | |||||

|---|---|---|---|---|---|---|---|

| 控除額 | 税率 | 贈与税額 | 基礎控除額 | 税率 | 控除額 | 贈与税額 | |

| 1,000万円 | 2,500万円 | 0% | 0円 | 110万円 | 30% | 90万円 | 177万円 |

| 1,500万円 | 40% | 190万円 | 366万円 | ||||

| 2,000万円 | 45% | 265万円 | 585万円 | ||||

| 2,500万円 | 810万円 | ||||||

| 3,000万円 | 20% | 100万円 | 1,035.5万円 | ||||

※贈与税の税率は父母や祖父母などが子や孫へ贈与する際に適用される特例税率に基づく

ただし、相続時精算課税制度には以下のデメリットがあります。

- 贈与税の基礎控除(110万円)が利用できなくなる

- 暦年課税が利用できなくなる

- 贈与額が2,500万円を超える場合は、超えた金額に対して一律20%の贈与税が課せられる

- 相続発生時に贈与財産と相続財産を合計した金額に対する相続税を納める必要がある

たとえば贈与額が3,000万円だった場合、相続時精算課税制度を利用すると、以下の贈与税が発生します。

(3,000万円-2,500万円)×20%=100万円

暦年課税の場合は、以下のとおりです。

(3,000万円-110万円)×45%-265万円=1,035万5,000円

3,000万円を贈与した際の相続時精算課税制度の税率が20%なのに対して、暦年課税の税率は45%です。

結果的に贈与税額に935万5,000円もの差が出るため、一度に多額の贈与を受ける場合はデメリットとは言い切れないかもしれません。

一方、一度相続時精算課税制度を選択するとその後は暦年贈与を利用できず、また将来的に相続税が課されるため、相続時精算課税制度を利用する際はメリットとデメリットを踏まえたうえで検討することが大切です。

なお、以下の記事でも共有名義の不動産にかかる贈与税を抑える制度について解説しているので、併せて参考にしてください。

繰り上げ返済の資金を借りる形を取る

贈与税を回避するには、繰り上げ返済を行う資金を借りる方法もあります。

たとえば妻の貯蓄を夫名義の住宅ローンの繰り上げ返済にあてる場合、夫が妻から資金を借りる形を取れば贈与税はかかりません。

ただし、「借りた資金を返さない」「貸しつけた資金の返済を催促しない」「利息を取らない」などの場合は贈与と見なされる可能性があります。

そのため夫婦・親子間で資金の貸し借りを行う場合は返済期間と利率をしっかりと定め、金銭貸借契約書を交わすようにしましょう。

金銭貸借契約書は第三者が見てもひと目で確認できるよう、下記の項目を記載します。

| 項目 | 例 |

|---|---|

| 契約書の作成日 | 2023年1月1日 |

| 借りた金額 | 300万円 |

| 貸付日 | 2023年2月1日 |

| 返済方法 | 元金均等法 |

| 金利 | 0.5% |

| 返済期日 | 2033年2月1日 |

| 借主情報 | 山田太郎 |

| 貸主情報 | 山田花子 |

一方、親から資金を借り、返済途中に親が亡くなってしまった場合、残債が相続財産として扱われ、相続税が課される点に注意が必要です。

なお、共有名義の家をリフォームした場合にも贈与税がかかるケースがあります。

以下の記事で詳しく解説しているので、併せて参考にしてください。

カンタン1分査定

不動産の持分割合を変更して配偶者控除を利用する

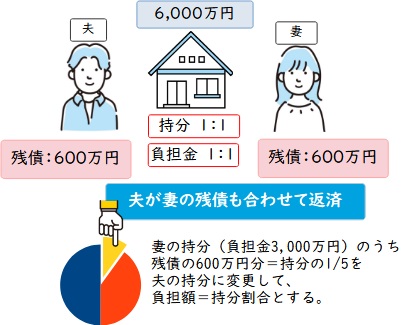

夫婦共有名義の住宅ローンを組んでいて、専業主婦となった妻に代わって夫が残債を繰り上げ返済する場合は、残債に応じた妻分の持分を夫へ移転させれば贈与税はかかりません。

たとえば6,000万円の不動産を夫と妻がそれぞれ2分の1ずつの割合で所有していたケースを見ていきましょう。

不動産:6,000万円

持分:夫1/2(3,000万円)、妻1/2(3,000万円)

残債:夫600万円(持分割合の1/5)、妻600万円(持分割合の1/5)

夫が妻に代わって600万円の残債を返済したとき、妻の持分である5分の1を夫に移すことで、資金割合と持分割合を調整するわけです。

参照元:国税庁HP「No.4411 共働きの夫婦が住宅を買ったとき」

また、婚姻期間が20年を超える夫婦間で居住用不動産や、居住用不動産を購入する資金の贈与が行われた場合、基礎控除と合わせて最大2,110万円の控除が適用されます。

参照元:国税庁HP「No.4452 夫婦の間で居住用の不動産を贈与したときの配偶者控除」

この範囲内の贈与であれば贈与税はかかりませんが、あくまでも「居住用不動産の贈与」あるいは「居住用不動産の購入資金の贈与」に対して適用されるものであり、住宅ローンの繰り上げ返済資金にあてることはできません。

しかし、夫婦間で共有不動産の持分割合を変更する行為は贈与にあたるため、繰り上げ返済を含めた住宅ローンの返済負担額に応じて持分割合を変更すれば、配偶者控除が適用されて贈与税がかからない可能性があります。

ただし、住宅ローン返済中の不動産には金融機関による抵当権が設定されているため、所有権を移転する場合は事前に金融機関に相談して問題がないかどうかを確認する必要があることを押さえておきましょう。

なお、持分割合を変更した際には名義変更の手続きが必要です。

名義変更の手続きは以下の記事で詳しく解説しています。

贈与税がかかる場合の贈与税額の計算方法

ここまで贈与税の回避方法を解説してきましたが、住宅ローンの繰り上げ返済をするために夫婦や親子間資金のやりとりがあった場合、実際にどのくらいの贈与税がかかるのかが知りたい方もいるでしょう。

贈与税は以下の計算式で求めます。

贈与税の税金は所得税と同じように課税価格が段階別となっており、一般贈与であれば最高が3000万円を超えるもの、父母もしくは祖父母からの特例贈与であれば4500万円超えが最高となります。

贈与税率は以下の表のとおりで、贈与額に応じて税率が異なります。

一般贈与財産用(夫婦間・兄弟間・親から未成年への子への贈与時に適用)

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | なし |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

特例贈与財産用(父母や祖父母などから成人(18歳以上)の子や孫への贈与時に適用)

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | なし |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

たとえば夫が妻の住宅ローンを繰り上げ返済するために500万円を妻に援助した場合の贈与税は以下のとおりです。

(500万円-110万円)×20%-25万円=53万円

贈与額が多ければ多いほど税率は高くなり、納めるべき贈与税額も増えます。

繰り上げ返済のために資金のやりとりをする場合は、繰り上げ返済をすることでどのくらいの利息が軽減できるのかをシミュレーションしたうえで検討しましょう。

贈与税額の負担があまりにも大きい場合は、上記でご紹介した贈与税を回避する方法をうまく活用してください。

資金贈与は税務署に必ずばれるので注意!

夫婦間のお金のやりとりであれば、税務署にはばれないのではないかと考える方も中にはいるのではないでしょうか。

しかし、夫婦間贈与はあとで発覚するケースが多い傾向にあります。

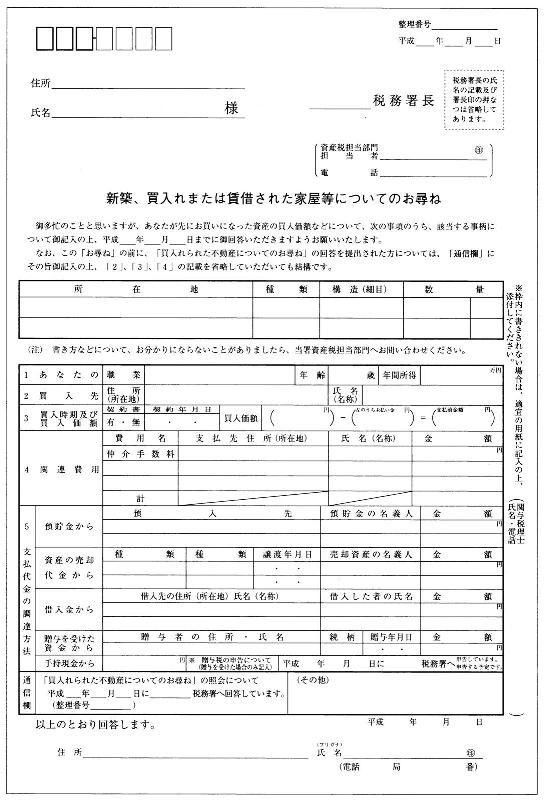

なぜなら税務署は、不動産を購入された人に対して発生する「お尋ね文書」という書類を通じて不動産購入資金の内訳を把握するからです。

お尋ね文書サンプル

また、不動産の購入後は法務局で登記の手続きを行う必要がありますが、税務署は法務局を通じてこれらの登記情報の収集が可能です。

夫婦で共有している場合も把握できます。

さらに親を始めとする贈与者の相続が発生した場合、税務署は相続税の対象となる財産調査のために被相続人の生前の預金のやりとりについても調べるため、生前贈与を受けていた場合にはすぐにわかってしまうのです。

もちろん、贈与を受けた際にしっかりと贈与税の申告を行っていれば何ら問題はありません。

しかし申告漏れが発覚した場合は延滞税や無申告加算税などのペナルティーが課せられるため、住宅ローンの繰り上げ返済時に夫婦・親子間の贈与があった場合は、贈与を受けた年の翌年2月1日~3月15日までの間に贈与を受けた方の住所を所轄する税務署に申告しましょう。

もし申告を忘れた場合、または申告漏れが発覚した場合は、税務署の指摘を受ける前に自己申告することをおすすめします。

この場合は「期限後申告」として受理され、無申告加算税が5%に軽減されます。

税金のしくみをしっかりと理解し、納税義務を果たしましょう。

まとめ

夫婦共有名義の住宅ローンを繰り上げ返済するため、たとえ夫婦間でも資金のやりとりが発生すると贈与税がかかります。

また、夫婦いずれかの持分割合を超える金額を繰り上げ返済した場合も贈与と見なされ、差額分に贈与税が課せられるケースもあるため注意しましょう。

夫婦共有名義の住宅ローンで贈与税を回避する方法としては、「贈与税の基礎控除を有効活用する」「相続時精算課税制度を利用する」「資金を借りる形を取る」が挙げられます。

贈与税は税率が高く、贈与額によっては納めるべき税金が多額にのぼることもあるため、夫婦共有名義の住宅ローンを繰り上げ返済する際は贈与税がかからない方策を取ることをおすすめします。

ただ無理に枠を使おうと考えず、自分に合った贈与税回避方法を考えることが重要です。

なお、離婚など何らかの理由によって「共有状態を解消したい」と考えているなら、自身の共有持分のみを売却するのもひとつの方法です。

弊社Albalinkは訳アリ物件専門の買取業者として、他社では断られるような複雑に利権が絡まる共有持分を多数買い取ってきました。

実際、弊社は下記のように全国各地の共有持分を買い取っており、中には1000万円以上で買い取ったこともあります。

弊社に物件の買取依頼をしていただいたお客様からは「肩の荷が下りた」「もっと早く依頼すれば良かった」といった感謝の言葉を多数いただいております(下記Google口コミ参照)。

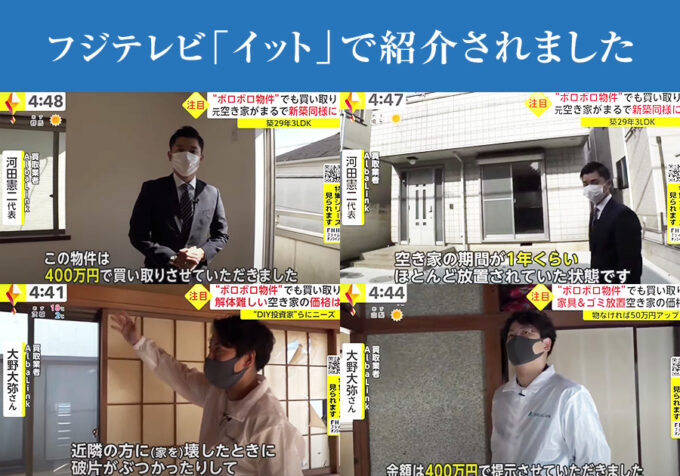

過去には、一般の不動産業者が取り扱わない訳あり物件専門の買取業者としてフジテレビの「newsイット!」にも取り上げられました。

弊社ならあなたの共有持分を適正価格で、かつスピーディーに買い取ることが可能なので、共有持分を売却したいとお考えの方は、お気軽にお問い合わせください。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら