Warning: file_get_contents(https://wakearipro.com/wp-content/themes/cocoon-child-master/acf/koteishisan.php): failed to open stream: HTTP request failed! HTTP/1.1 429 Too Many Requests in /home/albalink/wakearipro.com/public_html/wp-content/themes/cocoon-child-master/functions.php on line 24

Warning: file_get_contents(https://wakearipro.com/wp-content/themes/cocoon-child-master/acf/stepform.php): failed to open stream: HTTP request failed! HTTP/1.1 429 Too Many Requests in /home/albalink/wakearipro.com/public_html/wp-content/themes/cocoon-child-master/functions.php on line 301

相続した家を売却する8つの流れ

相続した家を売却する場合は、相続の手続きと不動産の売却手続きを同時進行で進めることになります。

故人の死亡後、四十九日までは関係者へのあいさつ回りや保険・年金手続き、各種契約の解約手続きなどの対応に追われ、多忙になりがちです。

しかし四十九日を待たずに相続や不動産売却の手続きにも着手しないと、その後の税金支払いなどが難しくなる恐れがあるため、早期の準備が不可欠です。

相続した家の売却を計画的に進めるために、以下の手続きの流れを押さえておきましょう。

| 流れのステップ | 期限、目安期間 |

|---|---|

| 1.誰が家を相続するか決める |

|

| 2.相続人が決まったら相続登記をする | 相続を知った日から3年以内(2024年4月から義務化) |

| 3.名義を変更したら不動産の売却方法を決める | 売却活動前の査定・媒介契約:2週間~1カ月 |

| 4.売却活動を行う |

|

| 5.買主と売買契約を締結する | —— |

| 6.引き渡し・決済を完了する | 契約から引渡しまで:1〜2カ月目安 |

| 7.相続税の申告を済ませる | 相続発生から原則10カ月以内 |

| 8.翌年に確定申告と譲渡所得税の納税をする | 売却した翌年の確定申告期間(2月中旬~3月15日)まで |

誰が家を相続するか決める

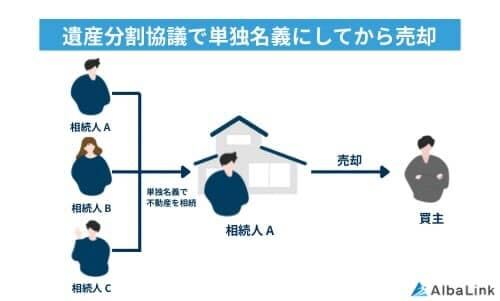

相続した不動産を売却するには、まず「誰が家の相続人(名義人)となるか」を決める必要があります。

複数の法定相続人がいる場合、家の名義人を決めないと次の登記・売却手続きができないためです。

故人の死後、個人名義の家は法定相続人全員の共有財産となっているため、全員の共有名義へ変えるか、特定の相続人の単独名義にするかを決めなければなりません。

まず、法定相続人を確定してから、遺言書があればその内容に従って家を相続する者を決め、遺言がなければ法定相続人全員で遺産分割協議※を行って決める必要があります。

亡くなった人(被相続人)の遺産を誰が、どのように相続するかを、すべての相続人で話し合って決める手続きのこと。

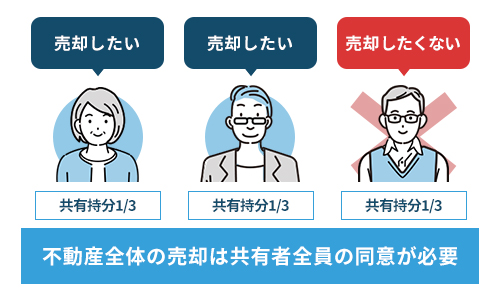

家を複数人の名義(共有名義)にすると、売却には共有者全員の同意が必要となり、売却手続きが困難になります。

もし誰も家を継ぐつもりがなく、売却する方針が決まっているなら、「売却のために家を取得する代表者」として家の相続人を1人決める方が、その後の登記・売却手続きを単独で行えてスムーズです。

遺産分割協議に法的な期限はありませんが、家の売却が遅延しないためには、故人の死亡後速やかに相続人を洗い出し、四十九日後〜数カ月を目安に遺産分割協議を行うことが望ましいです。

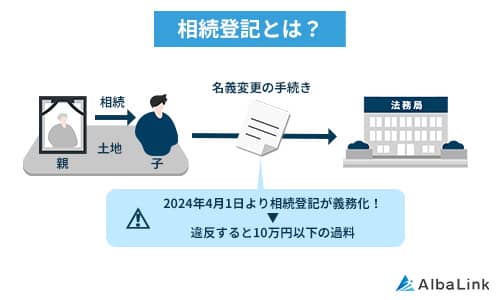

相続登記をする

親の家を相続する人が決まったら、家を売却する前に、被相続人名義から相続人名義へ変更(相続登記)する必要があります。

法務局に登記された名義が被相続人のままでは、原則、不動産を売買できないためです。

以下の書類を用意し、不動産の所在地を管轄する法務局で相続登記の登記申請をしましょう。

以下の書類を用意し、不動産の所在地を管轄する法務局で相続登記の登記申請をしましょう。

【収集する書類】

| 必要な書類 | 取得先 |

|---|---|

| 被相続人の出生から死亡までの戸籍・除籍謄本 | 本籍地の市区町村役場 |

| 被相続人の住民上の除籍(または戸籍の附票) | 住所地の市区町村役場(戸籍の附票は本籍地の市区町村) |

| 法定相続人の戸籍謄本(抄本) | 本籍地の市区町村役場 |

| 印鑑証明書 | 住所地の市区町村役場 |

| 固定資産課税明細書 | 各市区町村から毎年送付 |

| 被相続人の住民票 | 住所地の市区町村役場 |

【作成する書類】

- 登記申請書

- 委任状(司法書士などの代理人が申請する場合)

- 遺産分割協議書

- 相続関係説明図

参照元:法務局「相続による所有権の登記の申請に必要な書類とその入手先等」

名義変更手続きには一般に約1〜2カ月かかるため、申請は早めに済ませましょう。

仮に売却しない場合でも、2024年4月1日以降は相続登記が義務化され、相続発生から3年以内に手続きを済ませないと過料の可能性もあるため、遅くとも3年以内に相続登記が必要です。

相続登記の手順(共有名義にする場合を含む)や必要書類を詳しく知りたい方は、以下の記事もご参照ください。

不動産の売却方法を決める

相続した家を売却する際に、「仲介による売却」と「買取(不動産会社による直接買い取り)」のいずれかを決める必要があります。

それぞれにメリット・デメリットがあり、「できるだけ高く売りたい」のか、「できるだけ早く現金化したい」のかによって選ぶべき方法が異なるためです。

ここではそれぞれの売却方法の特徴と選び方を解説します。

| 売却方法 | 仲介 | 買取 |

|---|---|---|

| メリット | ・市場価格に近い高値で売却できる可能性がある ・幅広い買主候補にアプローチできる ・リフォームやホームステージングで価格アップが狙える | ・不動産会社が直接買い取るためすぐに現金化できる ・仲介手数料が不要 ・内覧対応や売却活動の手間がない ・契約不適合責任を免除してもらえるケースが多い ・近隣に知られずに売却できる |

| デメリット | ・売却完了まで時間がかかる(平均3〜6カ月、空き家は1年以上も) ・買主が見つからないと値下げせざるを得ない ・内覧対応・清掃・書類準備などの手間が多い ・仲介手数料が発生する | ・市場価格より1〜3割程度安くなることが多い(リフォーム等の費用が差し引かれる) |

| 向いている人 | ・できるだけ高く売りたい人 ・時間に余裕があり、売却活動に協力できる人 ・立地や状態の良い物件を所有している人 ・相場感を重視し、じっくり検討したい人 | ・早く現金化したい人(相続税納付など) ・老朽化や瑕疵がある物件を確実に売りたい人 ・売却活動の手間を省きたい人 ・近隣に知られずにスピード売却したい人 |

高く売りたいなら仲介

「できるだけ高く売却したい」のなら、仲介で売却を依頼する方法を選ぶのがおすすめです。

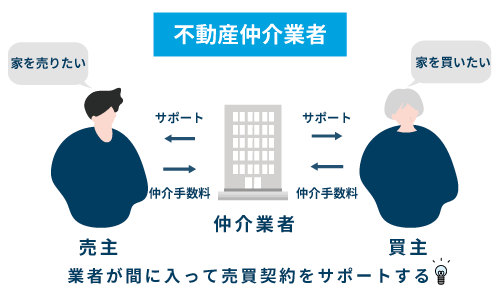

仲介とは、不動産を売りたい人と買いたい人を業者が中継ぎし、売買成立をサポートする売却方法です。

仲介では広く買主を探せて、売り出し価格を比較的高めに設定できることが特徴です。

仲介では広く買主を探せて、売り出し価格を比較的高めに設定できることが特徴です。

立地が良い、家屋の状態が良いなど、条件の良い物件なら価格交渉に有利に働き、相場に近い価格で売れる可能性もあります。

ただし、仲介では売却期間が平均数カ月かかり、さらに立地の悪い物件や築年数の古い物件の場合、売却に1年以上かかることも少なくありません。

一般の買主は基本的にすぐ住めるマイホームを探しているため、修繕やリフォームが必要と分かると敬遠され、買い手が見つかりにくいのです。

家の売却条件が良くない場合は、次項の買取での売却をおすすめします。

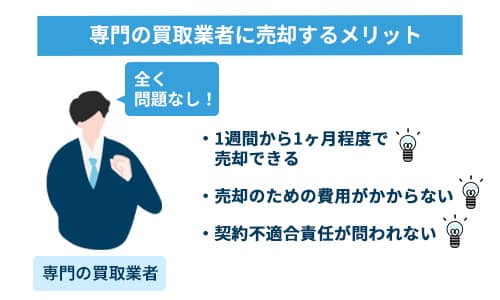

早く売りたいなら買取

「早く現金化したい」「売却先を早期に決めたい」「今すぐ空き家管理費用・税金負担から解放されたい」といった場合は、買取がおすすめです。

買取とは、不動産会社が直接買主となる不動産売買形態のことです。

買取とは、不動産会社が直接買主となる不動産売買形態のことです。

仲介のように買主を探す必要がないため、売却活動や手続きがシンプルでスピーディーな売却が可能です。

最短数日〜1週間程度で売却できるケースもあります。

また、修繕やリフォームが必要な家でも現状のままで買い取ってくれるため、売主が費用をかけて修繕やリフォームをする必要がありません。

買取価格からリフォームや手続きなどの諸費用を差し引くため、売却価格は仲介での売却価格より割安な傾向があるものの、売主の費用負担は少ないため、手残りは多くなる可能性があります。

特に相続税の納税資金を家の売却金で賄いたい場合は、迅速に現金化でき、手続きに煩わされない買取がおすすめです。

特に相続税の納税資金を家の売却金で賄いたい場合は、迅速に現金化でき、手続きに煩わされない買取がおすすめです。

その他、買取は「早く現金化したい」「売却先を早期に決めたい」「今すぐ空き家管理費用・税金負担から解放されたい」といった場合におすすめします。

当サイトを運営する弊社AlbaLink(アルバリンク)も、空き家や相続物件を専門に買い取る不動産買取業者です。

豊富な買取実績と物件の再生・再販ノウハウを活かし、相続空き家をスピーディーに買い取れますので、空き家を迅速に売却したい方は、ぜひ弊社までお問い合わせください。

売却活動を行う

売却方法を決めたら、いよいよ売却活動をスタートします。

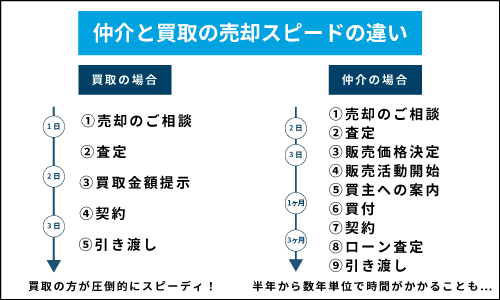

不動産売却には「査定」「媒介契約」「価格提示」「買主探し」「条件交渉」などのステップがありますが、仲介・買取それぞれで手続きが異なります。

それぞれの流れを見ていきましょう。

空き家を売却する流れは以下の記事でも詳しく解説しているので、こちらも参考にしてください。

仲介の場合

仲介の場合には、不動産会社に査定を依頼し、媒介契約を締結し、買主を募ってから売買契約に至ります。

| ステップ | 内容・注意点 |

|---|---|

| 1. 査定依頼 | 物件価値の調査 |

| 2. 媒介(仲介)契約の締結 | 売却依頼の契約(媒介契約)の締結 (一般媒介契約、専任媒介契約、専属専任媒介契約のいずれかを選択) |

| 3. 売却活動を行う |

|

| 4. 売買契約を締結する |

|

| 5.買主のローン審査 | ※審査に通らない場合は契約が解消 |

| 6. 決済・引き渡し |

|

売却活動では内覧対応や広告の相談など、売主側でも多くの立会いや対応が必要です。

売却にかかる期間は物件の条件と買主次第のため、売却時期の予測が困難です。

そのため、売却までにかかる資金計画(相続手続き費用、各種納税資金、維持管理費など)も併せて立てておく必要があります。

買取の場合

買取の場合は、不動産業者が状態調査を行って買取条件を提示し、依頼者が納得できたら売買契約の締結が可能です。

| ステップ | 内容・ポイント |

|---|---|

| 1. 不動産業者に査定を依頼する | 業者が買い取れる具体的な金額が提示される |

| 2. 不動産業者と売買契約を締結する | 査定額で合意後に契約書を交わす |

| 3. 決済・引き渡し | 残代金を受領して所有権を移転 ※最短数日で引き渡し・現金化が可能 |

不動産業者が買主となるため、買主探しや内覧、条件交渉などが発生しません。

売主のすべきことは査定依頼と不動産関係書類(紛失・未登記も可)や身分証明書の提示、売買契約書の署名・捺印程度です。

遠方の物件を相続し売却するケースでも、売主が現地をたびたび訪問する必要はありません。

弊社AlbaLink(アルバリンク)では、全国の相続不動産の買取に対応しております。

今すぐ家を処分したい方や、遠方の不動産を相続してお困りの方は、お気軽にご相談ください。

売買契約を締結する

買主が決まったら以下の書類を用意し、売買契約を締結します。

- 売買契約書

- 重要事項説明書

- 印鑑証明書

- 実印

- 抵当権抹消書類

売買契約を締結する際には、引き渡しをスムーズに済ませ、後のトラブルを防ぐために以下のポイントを取り決めておきましょう。

- 代金支払条件

- 引渡し日

- 名義変更

- 瑕疵担保責任の有無

契約時には、買主から「手付金」として代金の一部が支払われ、仲介業者に対しては仲介手数料の半額を支払うことが一般的です(残金は物件の引き渡し時)。

なお、引き渡し日までに境界の確定や残置物の処分などを済ませる必要があります。

売買契約から引き渡しまでには1~2カ月の猶予期間を設けましょう。

引き渡し・決済を完了する

売買契約締結時に決めた日付に、物件の引き渡し・決済を完了させ、所有権移転登記までを1日で終わらせます。

【引き渡し日当日に行うこと】

- 本人確認、書類の確認

- 買主のローン融資手続き

- 固定資産税などの精算

- 領収書発行

- 仲介手数料(残金)支払い

- 司法書士報酬の支払い

- 売主のローン残債返済手続き

- 抵当権抹消登記

- 鍵、重要事項説明書の引き渡し

相続税の申告を済ませる

家を相続したら、たとえ売却する場合でも、相続開始を知った日の翌日から10カ月以内に「相続税の申告・納付」が必要です。

不動産・預貯金・株式などの遺産総額が基礎控除額(3,000万円+600万円×法定相続人)を超えた場合には、相続税が課される可能性があるためです(算出方法は後述「相続税」で解説します)。

基礎控除額を超えなければ相続税の申告は不要のため、要否を知りたい場合は国税庁「相続税の申告要否判定コーナー」でチェックしましょう。

期限を過ぎると特例の適用が受けられず、延滞税・加算税が発生する恐れもあるため、家の売却に気を取られて相続税の申告を忘れないよう注意してください。

相続税の詳細な計算方法は、以下の記事で詳しく解説しています。

翌年に確定申告と譲渡所得税の納税をする

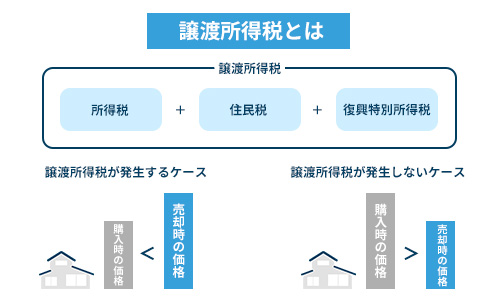

家を売却して利益(譲渡所得)が発生した場合には、売却した翌年の2月16日~3月15日に「確定申告」を行い、譲渡所得税・住民税・復興特別所得税を納付する必要があります。

売却で得た譲渡利益(譲渡所得)に対し、所有年数に応じた税率の譲渡所得税が課税されるためです(計算方法や税率は後述「譲渡所得税」で解説します)。

譲渡所得は給与所得や事業所得など他の所得と区別して計算し(分離課税)、他の所得と一緒に確定申告する必要があります。

申告期限を逃したり、誤った申告をしてしまうと延滞税や加算税が課される恐れがあるので、計算や手続きが不安な場合は、税理士に相談することをおすすめします。

空き家を売却した際の譲渡所得計算の詳細は、以下の記事でも詳しく解説しているので参考にしてください。

相続した家を売る際にかかる税金と費用

相続した家を売却する際には、通常の不動産売却以上に多くの費用がかかる場合があります。

相続不動産の売却で生じる費用は以下の通りです。

家の売却金を得る前に高額な出費が生じて慌てることのないよう、予測を立てておきましょう。

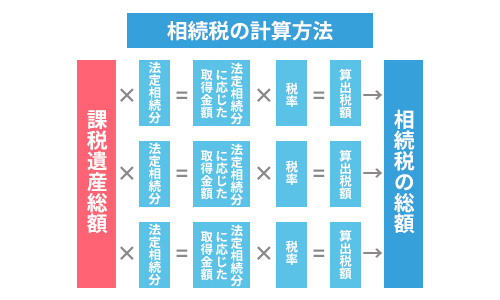

相続税

不動産を相続した場合には、相続財産の価額に応じて相続税が発生します。

相続税の算出は相続時点に遡り、売却前の価額が基準になるため、売却しても相続税の課税から逃れられるわけではありません。

遺産全体の価額(遺産総額)が以下の基礎控除を超えた場合は相続税が発生します。

例えば法定相続人が2人なら3,000+1,200=4,200万円が控除額、遺産が5,500万円なら1,300万円が課税対象となる仕組みです。

実際の納税額を知るためには、以下の手順を踏みます。

【ステップ1】遺産総額から基礎控除を差し引いた「課税遺産総額」を各相続人の法定相続分で按分し、それぞれの税額を算出してから合計した「相続税の総額」を算出します。

【ステップ2】ステップ1で算出した相続税の総額を、各相続人の遺産分割割合で按分し、それぞれの税額控除を差し引いたものが、各自が納付する相続税額です。

各相続人の最終的な納税額

=相続税の総額×(その相続人が取得した財産の価額 ÷課税遺産総額)ーその相続人の税額控除

納税額を算出したら、相続を知った翌日から10カ月以内に、管轄の税務署かe-Taxで申告・納税が必要です。

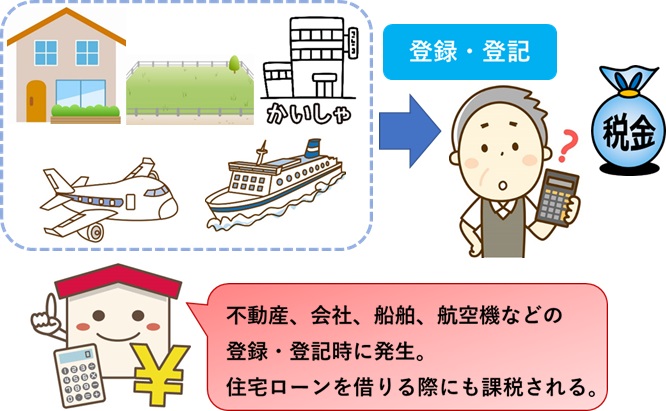

登録免許税

家や土地を相続する際の名義変更(相続登記)では、登録免許税がかかります。

登録免許税とは、不動産や会社、船舶、航空機などの登記・登録をする際に法務局へ納める国税のことです。

登録免許税とは、不動産や会社、船舶、航空機などの登記・登録をする際に法務局へ納める国税のことです。

財産の移転などの経済取引や行為に対して課される、行政サービスの手数料とイメージするとよいでしょう。

土地・建物を相続で所有者変更する際の登録免許税率は、原則「不動産の価額×0.4%」です。

例えば、相続した家屋付き土地の評価額が1,000万円であれば、0.4%で4万円ほどの登録免許税がかかります。

印紙税

売買契約書を作成する際には印紙税が発生し、相続した家を売る場合でも同様です。

印紙税は、契約書・領収書などに印紙を貼ることで納税します。

税額は契約金額に応じて以下のように定められており、2027年3月31日までの不動産売買契約については、右側の軽減税率が適用されます。

例えば、相続によって取得した家を売買代金4,000万円で売却するケースの印紙税は1万円(契約書1部あたり)です。

なお、買主と売買契約を締結する際には契約書を2部作成し、印紙を貼付して消印することが多く、その場合は契約書1部ごとに印紙税がかかるため、印紙税として2万円程度となる場合もあります。

家の売買契約書を作成する際に、印紙税の負担についても確認しておくと、決済までの手続きがスムーズになります。

譲渡所得税

「翌年に確定申告と譲渡所得税の納税をする」でお伝えしたように、家を売却して利益が出た場合、売却益に対して譲渡所得税が課されることがあります。

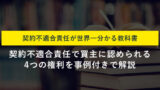

譲渡所得税の計算式は以下の通りです。

※1 取得費とは

土地や建物、株式などの資産を取得するために直接かかった費用の総額のこと。

(購入代金・建築代金、仲介手数料、取得時の税金、改良費など)

※2 譲渡費用とは

土地や建物などの資産を売却(譲渡)するために直接かかった費用のこと。

(売却時の仲介手数料、印紙税、測量費、売却のための取り壊し費用など)

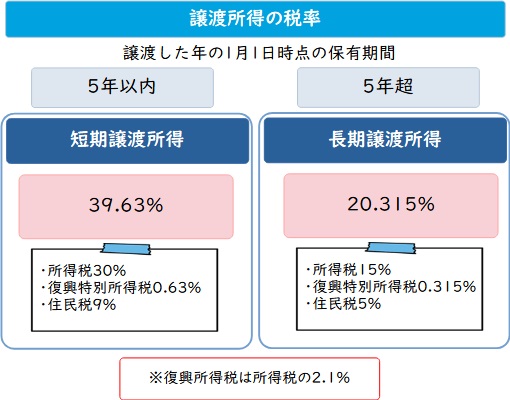

税率は所有期間によって以下のように異なります。

所有期間は、売却した年の1月1日時点で5年を超えるかどうかで判断する点と、被相続人が取得した日から通算する点に留意しましょう。

例えば、被相続人が2000年3月1日に物件を取得し、相続人が2020年11月1日に相続、2025年11月1日に売却した場合は、相続人が保有した期間が4年2カ月でも、計算上の所有期間は25年7カ月となり、長期所得とみなされます。

なお、取得費が不明な場合には「売却収入金額の5%」を概算取得費として計算します。

譲渡所得税の計算方法と節税方法を詳しく知りたい方は、以下の記事もご覧ください。

仲介手数料(仲介で売却する場合)

不動産の売買契約が成立した際には成功報酬として、仲介業者へ仲介手数料を支払います。

仲介手数料には以下の上限が定められています。

| 不動産の売買価格 | 仲介手数料の上限額(速算式) |

|---|---|

| 200万円以下 | 売買価格 × 5% + 消費税 |

| 200万円超~400万円以下 | 売買価格 × 4% + 2万円+ 消費税 |

| 400万円超 | 売買価格 × 3% + 6万円+ 消費税 |

参照元:国土交通省「<消費者の皆様向け>不動産取引に関するお知らせ」

例えば、売買代金が3,000万円の家を売却する際の仲介手数料の上限は、以下の通りです。

=96万円+消費税

仲介手数料は、譲渡所得税を計算する際の「譲渡費用」に計上できます。

遺品整理・ホームクリーニング費用(仲介で売却する場合)

被相続人の住んでいた家を買主へ引き渡せる状態にするには、家具・家電の撤去、遺品整理、ホームクリーニングなどを済ませなければならず、業者に依頼すると費用がかかります。

相続人が遠方に住んでいる場合には、移動の手間と時間もかかります。

空き家一軒の遺品整理とクリーニングを業者に依頼したときの費用目安は以下の通りです。

たとえ相場に近い価格で売れたとしても、差し引きの手残りが大幅に下がってしまう可能性があるため、仲介で空き家を売却する場合は上記の費用をあらかじめ想定しておく必要があります。

もし、片付け費用やクリーニング費用をかけずに家を売却したい場合は、専門の買取業者に直接買い取ってもらうのも一つの手です。

専門の買取業者は物件を現状のまま買い取って業者側で残置物を処理するため、売主が遺品整理業者を手配する必要がありません。

弊社AlbaLink(アルバリンク)では、残置物のある家でもそのまま問題なく買い取っております。

相続した家の片付けができなくて売れないとお悩みの方は、お気軽にご相談ください。

>>【残置物のある家も現状のまま買取!】無料の買取査定を依頼する

残置物の種類別の処理費用相場については、以下の記事で解説しているので参考にしてください。

【ケース別】相続した家を売る最適なタイミング

相続した不動産を売却するベストタイミングは、売却の目的や相続人の状況によって変わります。

- 相続税が発生するか、発生した場合、自己資金で支払えるか?

- 高額な譲渡所得税が発生するか?

- 税制の特例や控除制度の適用対象となるか?

ここでは、相続した家を売却するベストタイミングを以下のケース別に解説します。

タイミングを誤ると支払う税額が高額になる可能性もあるため、自身のケースに合った売却計画を立ててください。

相続税の納付資金を確保したい場合は相続後10ヵ月以内

相続税の納付資金を確保したい場合は、相続税の申告と納税の期限である「相続発生から10ヵ月以内」に家を売却するのがベストです。

特に、被相続人が現金を多く遺しておらず、相続人にも支払い余力がない場合、相続した不動産を売却して納税資金を調達することがもっとも現実的な方法です。

ただし不動産の売却には時間がかかることが一般的で、納税期限を過ぎてしまうと延滞税や加算税が課される可能性があります。

納税期限から逆算して名義変更や不動産会社への依頼、査定、買主との売買契約締結といった一連の手続きを計画的に進めることが不可欠です。

もし納税期限が迫っていて、一刻も早く相続した家を売却したい場合は、相続物件の買取業者である弊社AlbaLink(アルバリンク)にお任せください。

仲介で買主が見つからない家でも、弊社の豊富な買取ノウハウを活かして迅速に買い取らせていただきます。

現金化をお急ぎの方は、以下の無料買取査定からお問い合わせください。

相続税の負担を軽減したい場合は相続後10ヵ月以降

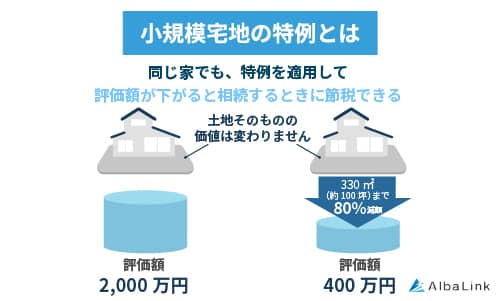

相続税の負担を軽減したい場合には、あえて相続後10ヵ月以降に売却し、「小規模宅地等の特例」を適用する方法もあります。

小規模宅地等の特例とは、被相続人の自宅や事業用不動産の評価額が最大80%減額され、相続税の大幅な節税になる制度です。

小規模宅地等の特例とは、被相続人の自宅や事業用不動産の評価額が最大80%減額され、相続税の大幅な節税になる制度です。

被相続人の配偶者や同居していた相続人が土地を相続した場合、この特例を活用することで、実際の課税対象額が大きく減り、大幅に節税できる可能性があります。

小規模宅地の特例が適用されるのは以下の人です。

- A. 被総則人の配偶者

- B. 被相続人と同居していた親族

- C. 別居の親族(家なき子):被相続人に同居人がおらず、相続人が過去3年以内に3親等以内の親族などが所有する家に住んだことがない場合

参照元:国税庁「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」

ただしC(家なき子)の場合、相続税の申告期限いっぱいまで相続した家を保有している必要があります。

相続した不動産をすぐに売却してしまうと適用対象から外れてしまうため、特例の適用要件を満たしてから売却を検討しましょう。

小規模宅地の特例の適用要件と申請方法は、以下の記事で解説しているので参考にしてください。

譲渡所得税の負担を軽減したい場合は相続後3年以内

譲渡所得税を軽減したい場合は、相続後3年以内に不動産を売却することをおすすめします。

3年以内であれば「取得費加算の特例」や「空き家3,000万円特別控除」といった節税制度を活用できるためです。

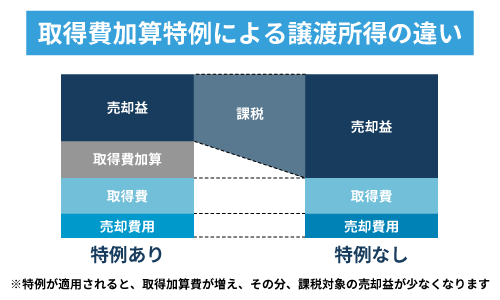

取得費加算の特例とは、相続税の一部を取得費に加算することで譲渡所得から控除できる制度です。

結果的に税金負担を軽減できます。

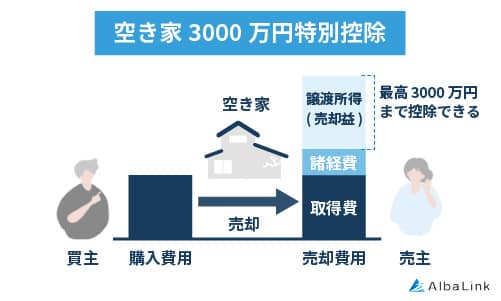

また、被相続人が一人暮らしをしていた空き家を相続した場合、1981年5月31日以前に建築され、一定の耐震基準を満たしているなどの条件を満たせば、譲渡所得から最大3,000万円の特別控除を受けることも可能です(空き家3,000万円特別控除)。

相続税の納税有無にかかわらず、また所有期間にかかわらず適用を受けられます。

いずれの特定も詳細な適用要件を満たす必要があるため、税理士に相談し、ご自身のケースに適用できるかどうかを確認することが大切です。

上記2つの特例は併用できないため、どちらが得になるのかシミュレーションして選択しましょう。

以下の記事では、空き家の売却時に使える各種の特例について詳しく解説しています。

相続した家を早く売りたいならアルバリンクにお任せください

相続した家を早く売却したい場合は、空き家専門の買取業者である弊社AlbaLink(アルバリンク)へご相談ください。

弊社は空き家などの訳アリ物件専門の買取業者として、他社では断られるような古い空き家や複雑に利権が絡まる相続物件を多数買い取ってきました。

実際、地方の不動産の相続が発生し、弊社でその不動産を買い取らせていただいたお客様からは、以下のような感謝のお言葉を頂きました。

かねてより悩みの種であった地方にある不動産をいよいよ相続することとなり、相続人全員で話し合い、買取業者様にお願いすることにしました。

譲渡益は見込んでおらず、とにかく早い段階での現状渡しが実現しそうな業者様を探し、口コミや実績からAlbaLink様にご相談いたしました。

断られてしまうのでは、と不安が募りましたが、担当の方が当初より親身に寄り添って下さり、難しい条件の不動産ではありましたが、何とかお引き受けいただけることになりました。やり取りも非常にスムーズ且つ迅速で、相続発生から短期間での契約締結となり、長年の肩の荷が下りてホッといたしました。

AlbaLink様にご相談して本当に良かったです。また、ご担当いただいた方にも心より感謝申し上げます。

また、下記のように「20年以上放置されて老朽化が進んだ空き家」や「不用品で室内があふれてしまっている空き家」を買い取った実績もあります。

【20年以上放置された空き家の買取事例】

【不用品で室内があふれてしまっている空き家の買取事例】

引用元:Albalinkの空き家買取事例

20年以上放置された空き家については780万円で買取らせていただき、所有者様には「雨漏りもしていた家だったのに、思ったより高く買い取ってもらえた」と、金額面でもご満足いただけました。

また、室内が不用品で溢れていた空き家の所有者様は、他の不動産業者から「不用品の回収だけで100万円近くかかる」と言われ、途方に暮れていたそうです。

それだけに「(弊社に)そのまま買い取ってもらえてとても助かりました」と言っていただけました。

他にも、弊社に買取依頼をしていただいたお客様からは「色々不安だったがスムーズに売却できた」「肩の荷が下りた」など、感謝の言葉を多数いただいております(下記Google口コミ参照)

また、弊社はお客様からの評価が高いだけでなく、不動産買取業者としては数少ない上場企業でもあり、社会的信用も得ています。

信頼できる買取業者に相続した物件を任せたい方は、ぜひ一度弊社の無料買取査定をご利用ください(査定依頼をしたからといって、無理な営業などは行いませんのでご安心ください)。

相続した家を売却する前にやるべき4つの準備

相続した家を売却するには、入念な準備が不可欠です。

準備を怠ると売却がスムーズに進まないだけでなく、思わぬトラブルや損失につながる可能性があるためです。

以下では、相続した不動産を売却する前に必ず確認すべき4つの準備を解説します。

共有名義の場合は共有者全員の同意を得る

不動産を共有名義にした場合、売却には全員の同意が必要です。

なぜなら、共有不動産の売買契約を締結するには所有者全員の署名・捺印が必要であり、1人でも反対すれば契約が無効となるからです。

なぜなら、共有不動産の売買契約を締結するには所有者全員の署名・捺印が必要であり、1人でも反対すれば契約が無効となるからです。

実際、兄弟で相続した家を売却しようとした際に、1人が売却に難色を示したことで交渉が頓挫するといったケースは少なくありません。

円満に売却を進めるためには、必要に応じて司法書士や専門家にも協力してもらい、共有者全員で売却の合意形成をすることが不可欠です。

もし、共有不動産の売却で合意形成できない場合でも、共有持分のみなら売却が可能です(民法第206条)。

ただし、通常は共有持分だけを購入する人はいないので、共有持分専門の買取業者へ相談し、買い取ってもらうのが現実的です。

共有持分専門の買取業者なら、他の共有者から持分を買い取るなどの方法で運用・再販する独自のノウハウを持っているので、一般の不動産業者では断られる共有持分でも問題なく買い取れます。

訳あり物件専門の買取業者である弊社AlbaLink(アルバリンク)では、弁護士や司法書士などの専門家と連携し、権利関係の複雑な共有持分の買取にも対応しております。

共有で相続した家の売却で合意を得られず、持分のみを売却したい方は、お気軽に弊社までお問い合わせください。

不動産を共有名義にしたときのリスクについては、以下の記事で詳細に解説しているので、こちらもご参照ください。

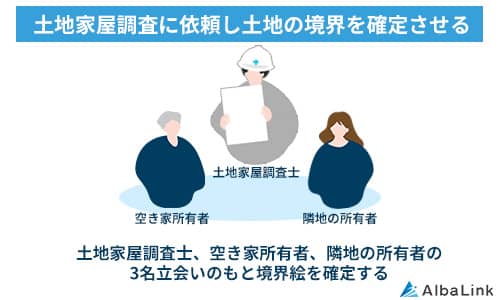

境界線を確定させる

不動産を売却する前に、隣地との境界線が不明確な場合は確定する必要があります。

境界が不明確なままでは買主とのトラブルが生じたり、価格交渉で不利になったりする恐れがあるためです。

まず、以下の方法で境界線を確認しましょう。

まず、以下の方法で境界線を確認しましょう。

- 法務局で登記情報を確認する(登記事項証明書、地積測量図)

- 境界標(境界石など)を探す

- 測量してもらう

- 土地家屋調査士に調査してもらう

もし境界が確定していないのであれば、以下の手順で確定測量を実施して確定させてください。

- 土地家屋調査士に依頼

- 法務局、市町村役場などで資料調査を実施

- 現地調査と測量を実施

- 資料と測量結果の確認・精査

- 隣地所有者の立会いのもと境界を確定

- 境界票を設置し境界確認書を交付

- 境界確定図を作成

手間に思えるかもしれませんが、買主からの信頼を得て将来のトラブルを防ぐ大切なプロセスです。

境界線を巡るトラブル事例と境界の確認方法は、以下の記事で詳しく解説しているので、こちらもご参照ください。

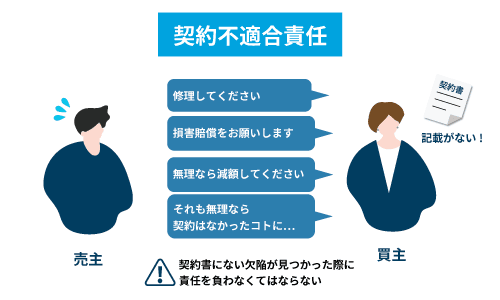

欠陥が潜んでいないか確認する

相続した家を売却する前には、建物に欠陥が潜んでいないかについても確認しておきましょう。

売却後に欠陥が見つかると、売主が契約不適合責任※を問われ、代金の減額や契約解除といったリスクが発生するためです。

引き渡された目的物が、契約で定められた種類・品質・数量に適合しない場合に、売主が負う責任のこと。

買主は補修や代金減額、損害賠償、契約解除を請求できる。

古い空き家で長年放置されていた場合、雨漏りやシロアリ被害に気付かないまま売却し、引き渡し後に補修費用をめぐるトラブルになるといった事例も後を絶ちません。

古い空き家で長年放置されていた場合、雨漏りやシロアリ被害に気付かないまま売却し、引き渡し後に補修費用をめぐるトラブルになるといった事例も後を絶ちません。

なるべく事前にホームインスペクション(建物診断)を実施し、必要に応じてリフォームの見積もりを用意しておきましょう。

ホームインスペクションの費用は、30坪(100平米)の戸建て中古住宅で一次検査に5~7万円、二次検査に7~13万円ほどが目安です。

なお、専門の買取業者である弊社AlbaLink(アルバリンク)なら、あなたの契約不適合責任を免除したうえで買取を行いますので、あなたが売却後に物件の不具合の責任を負う必要はありません。

家の診断も弊社にて実施しますので、売却後のトラブルとホームインスペクションの負担が心配な方は、弊社へお気軽にご相談ください。

契約不適合責任についてもっと詳しく知りたい方は、以下の記事もご覧ください。

取得費(購入金額)の分かる書類を揃える

相続不動産を売却する前に、譲渡所得の計算に必要な「取得費」を証明できる書類を揃えておきましょう。

取得費が証明できないと「みなし取得費」として売買価格の5%しか経費を計上できず、課税譲渡所得が高額になりやすいためです。

取得費の証明になる書類としては、以下のものが挙げられます。

- 売買契約書または工事請負契約書

- 領収書(購入代金、仲介手数料、登記費用、固定資産税の精算金など)

- 不動産取得税の納税証明書

- 登記事項証明書(登記費用などの確認資料として)

- 土地家屋調査士等への支払書類(測量費など)

- リフォーム費用の証明書

もし家の購入時の書類を紛失している場合は、以下のものが補足資料として使える可能性があるので、可能な限り探してみましょう。

- 住宅ローン契約書

- 日記帳や預金通帳などの手控え(領収書がない場合、取得価額や取得時期の参考資料として)

- 購入時の不動産会社や金融機関の記録

- 購入時の価格が記されたパンフレット等

ただし、書類は税務署から厳しくチェックされるため、代替書類を用意するにしても、税理士などの専門家の判断を仰ぎましょう。

専門家に相談すれば、今の状況で最善の節税アドバイスを得られます。

まとめ

相続した家を売る際には、売却のタイミングによって相続税や譲渡所得税の負担が大きく変わることがあります。

相続税の納付資金の確保や、税負担の軽減など、それぞれの事情に合わせて最適なタイミングで売却すれば、経済的な負担を最小限に抑えることも可能です。

ただし、古い空き家や立地の悪い物件の場合、買い手がなかなか見つからず、希望するタイミングで売却できない可能性もあります。

もし相続物件を早急に手放したい場合には、専門の買取業者に直接買い取ってもらうことがもっとも確実です。

相続不動産専門の買取業者に依頼することで、仲介を挟まずにスピーディーに売却できるため、相続関連の手続き費用や相続税の納付期限にも間に合います。

古い家でも現状のまま買い取ってもらえるので、片付け費用や修繕費、測量費用もかかりません。

弊社AlbaLink(アルバリンク)は、空き家や相続物件の買取に特化した専門業者として、数多くの築古空き家や複雑な権利関係の絡んだ相続物件を買い取ってきた豊富な実績があります。

遠方の買取にも対応可能ですので、相続した家を今すぐ処分・売却したい方は、弊社までお気軽にご相談ください。

専門スタッフが丁寧に対応し、あなたの状況に最適な売却方法をご提案いたします。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

【不用品で室内があふれてしまっている空き家の買取事例】

【不用品で室内があふれてしまっている空き家の買取事例】

相談・査定はこちら

相談・査定はこちら