相続とは

相続とは、亡くなった人の財産を生きている人に受け継がせる制度です。

人が亡くなると、その人の所有していた「資産」や抱えていた「負債」の持ち主・責任者がいなくなってしまいます。

しかし、放置はできませんし、資産や負債をすべて国に所属させるわけにもいかないので、法律は「相続」の制度を定めています。

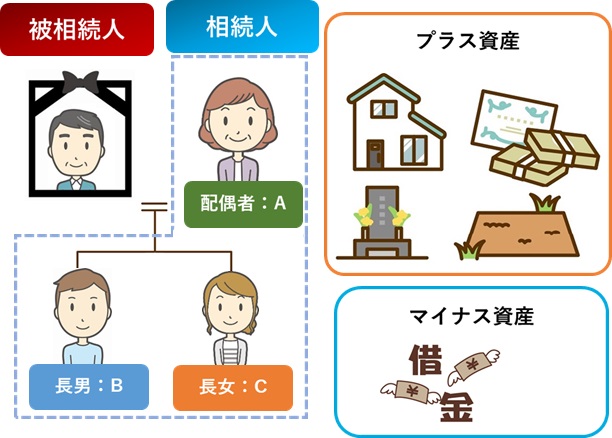

亡くなった人を「被相続人」、財産を受け継ぐ人を「相続人」、受け継がれる財産を「相続財産」や「遺産」といいます。

相続財産には「預貯金や不動産などのプラスの資産」だけではなく「借金や未払い家賃などのマイナスの負債」も含まれます。

相続のパターン3つ

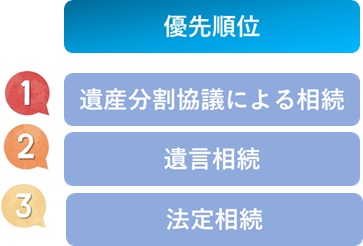

相続には以下の3つのパターンがあります。

- 法定相続

法定相続は、民法の定める相続方法です。

法律によって定められる相続人(法定相続人)が、法律によって定められた割合(法定相続分)で遺産を相続します。 - 遺言相続

遺言相続は、被相続人が遺言書によって指定する相続方法です。

遺言者が誰にどの遺産をどれだけ相続させるか、自由に決定できます。

法定相続よりも遺言が優先されます。 - 遺産分割協議による相続

遺産分割協議は、相続人が自分たちで遺産の分け方を話し合って決定する相続方法です。

相続人が全員納得すれば、どういった方法で遺産を相続してもかまいません。

遺言や法定相続よりも相続人らの意思が優先されます。

ただし法定相続人以外の第三者へ財産を遺贈する遺言がある場合、相続人らの遺産分割協議によって第三者の権利を侵害できません。

優先順位は、遺産分割協議→遺言書→法定相続です。

遺言があれば法定相続に優先しますし、相続人が全員合意すれば遺言書を無視した遺産分割が可能です。

以下も参考にして下さい。

法定相続の場合の相続順位

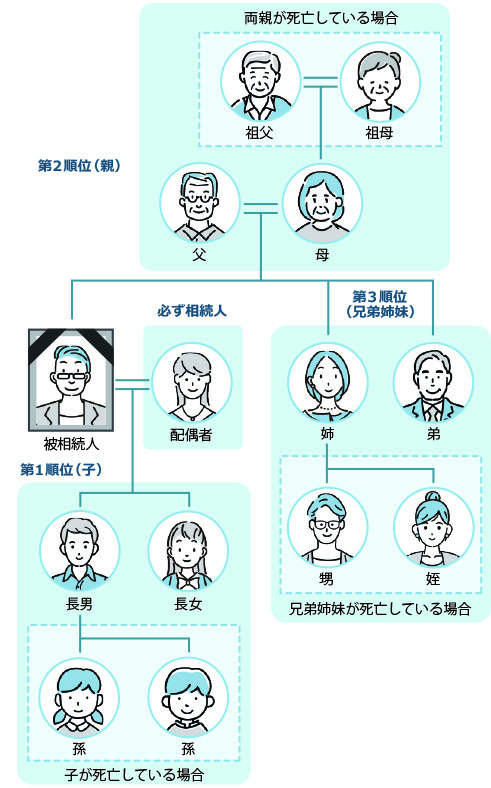

民法は、法定相続人になる人の範囲と順位を定めています。

配偶者は常に法定相続人になり、配偶者以外の法定相続人には「順位」があります。

配偶者以外の親族が複数いる場合、順位の高い人から優先して相続権を取得します。

配偶者以外の相続人の順位

- 第1順位の相続人は子ども

被相続人に子どもがいる場合、子どもが最優先で相続権を取得します。

子どもが被相続人より先に亡くなっている場合には、孫が子どもの順位を引き継いで第1順位の相続人になります。これを「代襲相続」といいます。

孫も先に亡くなっていたらひ孫が相続人になります。 - 第2順位の相続人は親

被相続人に子どもも孫もひ孫もいない場合、親が第2順位の相続人になります。

親が先に死亡しており祖父母が生きている場合には、祖父母が相続人になります。

祖父母も先に死亡していて曾祖父母が生きていたら曾祖父母が相続権を取得します。 - 第3順位の相続人は兄弟姉妹

親や祖父母などの直系尊属もいない場合には、兄弟姉妹が第3順位の相続人となります。

兄弟姉妹が被相続人よりも先に死亡していたら、その子どもである甥や姪や相続します。

ただし甥や姪が死亡している場合、その子どもは相続人になりません。兄弟姉妹などの傍系の代襲相続は一代限りです。

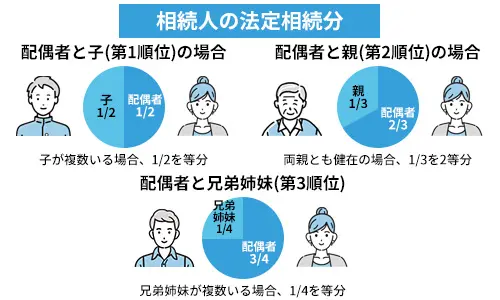

法定相続の場合の相続割合

法定相続の場合の相続割合は以下の通りです。

| 相続人 | 相続割合 |

|---|---|

| 配偶者のみが相続人 | 配偶者が全部相続 |

| 子どものみが相続人 | 子どもが全部相続 |

| 配偶者と子どもが相続人 | 配偶者が2分の1、子どもが2分の1 |

| 親のみが相続人 | 親が全部相続 |

| 配偶者と親が相続人 | 配偶者が3分の2、親が3分の1 |

| 兄弟姉妹のみが相続人 | 兄弟姉妹が全部相続 |

| 配偶者と兄弟姉妹が相続人 | 配偶者が4分の3、兄弟姉妹が4分の1 |

子どもや親、兄弟姉妹が複数の場合、それぞれの割合を人数で頭割り計算します。

法定相続分については、以下の記事でも詳しく解説しています。

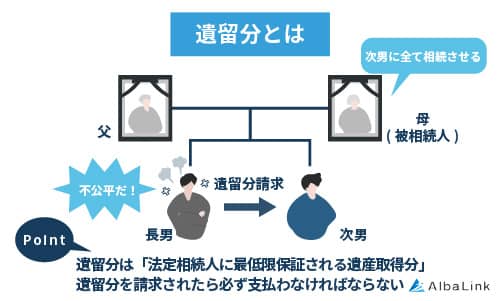

遺言書と遺留分について

遺言書は法定相続よりも優先されるので、遺言書が残されていると法定相続人でも遺産を受け取れなくなる可能性があります。

たとえば遺言書に「すべての遺産を長男に相続させる」と書かれていたら、次男や長女は遺産を受け取れません。

ただ、法定相続人なのに遺産を全く受け取れないと不利益が大きくなるので、民法は一定範囲の相続人に「遺留分」という最低限の遺産取得割合を認めています。

遺言書によって遺留分を侵害されたら、法定相続人は侵害者へ遺留分の取り戻しを請求できます。

遺留分の侵害者は「遺言や贈与によって財産を多くもらった人」です。

たとえば「長男にすべての遺産を相続させる」という遺言がある場合、次男や長女は長男に対して遺留分の請求ができます。

遺留分を取り戻すための請求を法律的には「遺留分侵害額請求」といいます。

- 遺留分が認められる相続人

遺留分が認められるのは、兄弟姉妹以外の相続人です。

配偶者や子ども、孫、親や祖父母などに遺留分が認められます。 - 遺留分請求の期限と方法

遺留分の請求は「相続開始や遺留分侵害を知ってから1年以内」にしなければなりません。

迷っていると遺留分を請求できなくなる可能性があるので、不公平な遺言書があったら早めに遺留分請求するかどうかを決断しましょう。

もしも遺留分を請求するなら、侵害者に対して「内容証明郵便」で遺留分侵害額請求書を送る必要があります。 - 遺留分の計算方法

遺留分は総体的遺留分と個別的遺留分の2段階で計算します。

まず総体的遺留分は「親などの直系尊属が相続する場合に3分の1」「それ以外のケースで2分の1」となります。

それに個別の法定相続分をかけ算して計算します。

たとえば配偶者と2人の子どもが相続人の場合、「総体的遺留分が2分の1」、配偶者の遺留分は「2分の1×2分の1=4分の1」、子どもの遺留分は「2分の1×4分の1=8分の1」となります。

遺留分侵害額請求について詳しく知りたい方は、以下の記事をご参照ください。

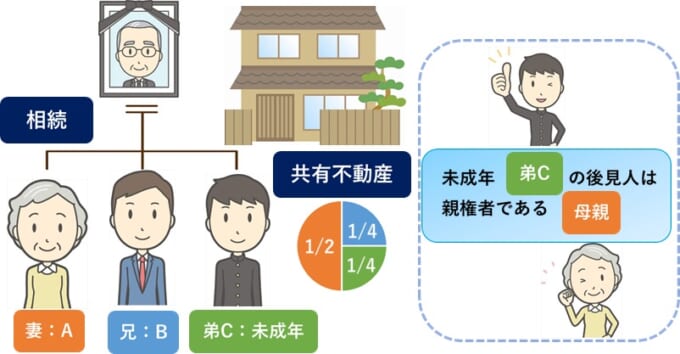

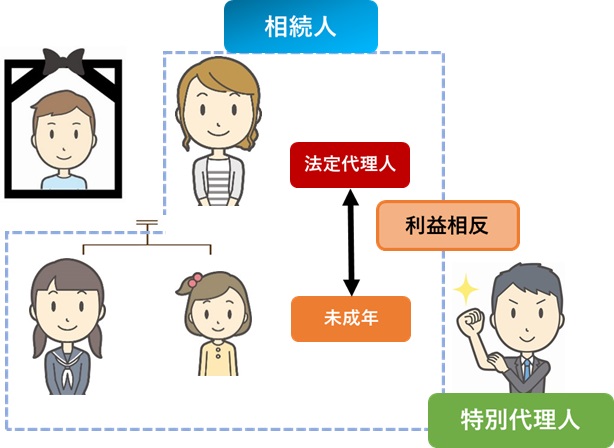

未成年への相続について

未成年者も相続人になれます。

たとえば父親が亡くなって母親と小学生の子どもが残された場合、母親と小学生の子どもが相続人になります。

妻の妊娠中に夫が亡くなった場合にも胎児が相続権を取得します。

利益相反に注意

未成年者が相続する場合には、親と「利益相反」が発生する可能性があるので注意が必要です。

利益相反とは、1人に2つの役割が課されており、それぞれの利益が対立する状況です。

それだけではわかりにくいので、具体的にみてみましょう。

未成年者は自分で法律的な意思決定をできないので、親が法定代理人としてさまざまな法律行為を行います。

遺産分割協議も重要な法律行為なので、代理人が行う必要があります。

未成年者の法定代理人は「親権者」である「親」です。

ところが親も同時に法定相続人になっている場合、親が子どもを代理すると「子どもの取得分を減らして自分の取得分を増やす」などの方法で子どもに不利益を及ぼす可能性が高くなります。

つまり親と子どもとの間に利益相反が生じてしまうのです。

利益相反が生じたままでは、親が子どもを代理して遺産分割協議を進められません。

親が子どもの代理人として遺産分割協議書に署名押印しても無効になるので、不動産の名義変更などもできません。

特別代理人を選任する

親子に利益相反が生じるケースで遺産分割協議を進めるには、家庭裁判所で「特別代理人」を選任する必要があります。

特別代理人になれるのは、共同相続人ではない人です。

特別代理人が決まったら、その人が子どもの代わりに遺産分割協議書に署名押印をして有効に成立させられます。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

単純承認、相続放棄、限定承認

遺産相続の際、相続人は「単純承認」か「相続放棄」か「限定承認」の3種類の対応を選択できます。

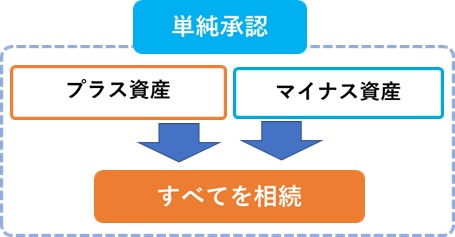

単純承認

単純承認とは条件をつけずに資産や負債のすべてを相続することで、もっとも一般的な遺産相続方法です。

単純承認を希望する場合、特に何もする必要はありません。

被相続人が死亡した事実を知ってから3か月が経過すると、自動的に単純承認が成立します。

ただし資産だけではなく負債も相続するので、債務超過の場合に単純承認すると不利益が及びます。

相続放棄

相続放棄は、資産も負債もすべてを相続しないことです。

相続債務がある場合、相続放棄した相続人は支払いを免れるメリットを受けられます。

相続放棄するためには「相続開始を知ってから3か月以内」に家庭裁判所で「相続放棄の申述」という手続きをしなければなりません。

相続放棄の申述書と戸籍謄本などの必要書類を被相続人の最終住所地の家庭裁判所へ提出すれば相続放棄の申述ができます。

手続き自体は難しくありませんが、期限内に行わないと相続放棄の申述を受け付けてもらえないので単純承認せざるを得なくなります。

相続放棄するかしないかは、他の相続人の対応にかかわらず自分一人の判断でできるので、債務超過事案などで相続を希望しないなら早めに家庭裁判所で「相続放棄の申述」をしましょう。

相続放棄については、以下の記事でも詳しく解説しています。

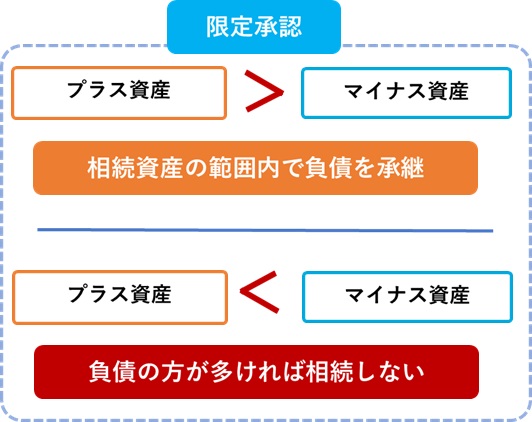

限定承認

限定承認は、相続した資産の範囲内で負債を承継する相続方法です。

相続した資産から相続債務を支払い、残った財産のみ相続します。

負債が超過していたら相続しません。

相続債務を承継しないメリットがありますが、「相続開始を知ってから3か月以内」に限定承認の申述を行わねばなりません。

この期限は相続放棄の期限と同じです。

期限内に限定承認や相続放棄の申述をしないと、自然に単純承認が成立してすべて相続することになります。

また限定承認は「相続人全員が共同」して申述しなければなりません。

他の相続人のうち一人でも単純承認すると限定承認できなくなるので注意が必要です。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

相続手続き

遺産を相続したら、さまざまな手続きに対応しなければなりません。

ここでは、相続手続きの流れを解説します。

以下の記事でも相続の流れを解説しているので、併せて参考にしてください。

相続人調査

どのような相続人がいるのかを調べる手続きです。

被相続人の「生まれてから死亡するまでのすべての戸籍謄本類」を取得して、子どもなどの親族関係を精査します。

戸籍謄本は膨大な量になるケースも多く、労力がかかります。

相続財産調査

どのような相続財産があるのかを調べる手続きです。

銀行で預貯金を調べたり、証券会社や証券保管振替機構で株式取引内容を調べたり、役所や法務局で不動産について調べたりします。

負債も確認しなければなりません。

遺産分割協議

相続人と相続財産が明らかになったら、相続人が全員参加して遺産分割協議を行います。

協議がまとまらなかったら家庭裁判所で遺産分割調停や審判をしなければなりません。

名義変更

遺産相続の方法が決まったら、不動産や車、株式などの相続財産の「名義変更」が必要です。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

遺産相続を相談できる専門家

以上のように、相続手続きではいろいろなことをしなければならないのでかなりの手間と時間がかかります。

自分たちだけでも不可能ではありませんが、高齢者が多いケースや複雑な事案、忙しくて対応しにくいケースなどでは専門家に対応を依頼する方がスムーズで確実です。

相続を相談できる専門家には以下のような人がいます。

- 弁護士

遺言書の手続き、相続人や相続財産の調査、遺産分割協議書の作成、遺産分割協議や調停の代理など、法律的なことであればほとんど何でも依頼できます。 - 司法書士

遺言書や遺産分割協議書の作成、相続人・相続財産調査、不動産登記などを依頼できます。

遺産分割協議や調停の代理は依頼できません。 - 行政書士

遺言書や遺産分割協議書の作成、相続人・相続財産調査などを依頼できます。

遺産分割協議や調停の代理人、不動産登記は依頼できません。 - 税理士

相続税の申告や納税に関する業務を相談できます。 - 不動産会社

不動産を売却したいとき、賃貸活用したいときなどに相談できます。司法書士の紹介も受けられます。

困ったときには遠慮なく専門家のサポートを活用しましょう。

相続期限

遺産相続には期限があるものとないものがあります。

- 相続放棄、限定承認

相続開始を知ってから3か月以内に家庭裁判所で相続放棄の申述または限定承認の申述をしなければなりません。 - 遺留分の請求

相続開始と遺留分を侵害する遺言や贈与を知ってから1年以内に遺留分の侵害額請求をしなければなりません。 - 相続税の申告納税

相続開始を知ってから10か月以内に税務署へ相続税の申告と納税をしなければなりません。

期限を過ぎると手続きができなくなったり税額が上がったりして不利益が大きくなるので、早めに対応しましょう。

相続税

相続財産の価額が高いと「相続税」がかかります。

相続税には基礎控除があり、そこまでの金額であれば課税されません。

たくさんの不動産を所有している方が亡くなると、高額な相続税が発生する可能性があります。

また相続税は現金で納付しなければならないので、相続人がスムーズに支払えるように相続税の納税資金も用意しておかねばなりません。

たとえば不動産の一部を売却したり賃料を貯めたり、生命保険に入ったりして相続人が現金を取得できるように準備しておきましょう。

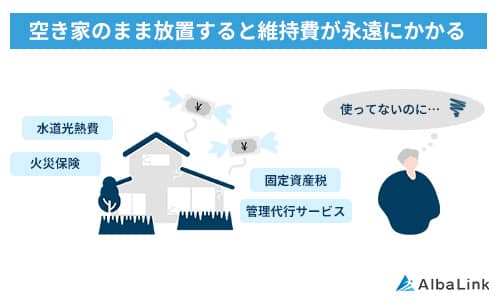

また不動産を相続すると、毎年固定資産税や管理費用などが発生します。

活用か売却をしないと損になるので、できれば被相続人が生きているうちから相続後の対処方法について計画を立てておくと良いでしょう。

以下の記事では相続税について詳しく解説しています。

併せて参考にしてください。

まとめ

一般の方は一生の間にそう何度も相続の場面に遭遇することはありません。

いきなり相続人の立場になったとき、どのように対応すれば良いか困ってしまう方も多いでしょう。

そのようなとき、頼りになるのは専門家です。

不動産をお持ちであれば、弊社AlbaLink(アルバリンク)が活用方法や売却など、状況に応じた最善な対処方法をアドバイスいたします。

必要に応じて弁護士や司法書士などの専門家もご紹介できますので、不動産の相続で疑問やお悩みごとがありましたら、お気軽にご相談ください。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら