不動産を共有で取得した際に必要な5つの登記手続き

本章では、不動産を共有で取得したときに必要な5つの登記手続きについて解説します。

これらについて理解を深めることで、まずは安心して不動産を取得できます。

・抵当権設定登記

・建物表題登記

・所有権保存登記

・地目変更登記

なお、不動産を取得した状況によっては、登記手続きが不要となることもあります。

まずは安心して共有持分の移転登記手続きの流れについて詳しく知りたい場合は、以下の記事を参考にしてください。

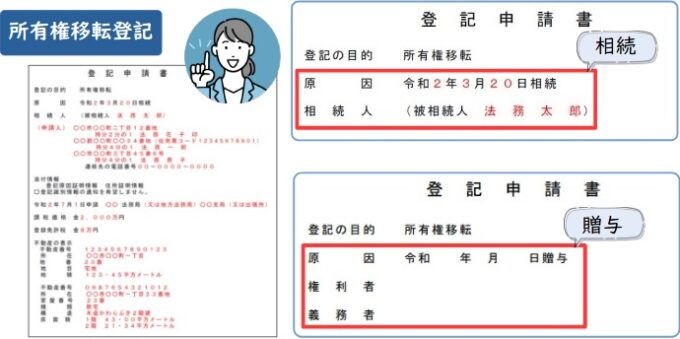

所有権移転登記

マンションや一戸建てなど、不動産で所有者が変わったときに行う登記が所有権移転登記です。

中古不動産の売買や相続、贈与等を行ったときに行います。

不動産登記は、不動産の現況や所有者、権利関係を公に明示するために必要な手続きです。

そのなかでも、所有権移転登記は最もポピュラーなものと言っても良いでしょう。

つまり、不動産をどんな方法でも取得したら所有権移転登記を行い、該当不動産の所有権を登記簿に記録することで、はじめて第三者に所有権を主張できます。

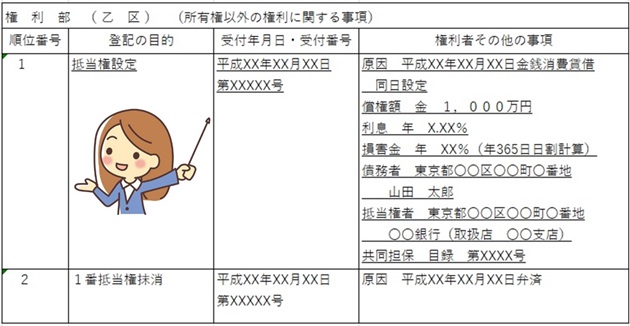

抵当権設定登記

不動産の取得で住宅ローンを使うとき、債権者である金融機関が融資対象の不動産に設定するのが抵当権設定登記です。

【抵当権が設定された登記簿の見本】

.jpg)

抵当権とは、債務者(ローン返済をする人)のローン返済が滞ったときに抵当権者である金融機関が当該不動産を競売にかけて売却し、債権回収できる権利となります。

なお、債務者がローンを完済したときには抵当権抹消登記が必要です。

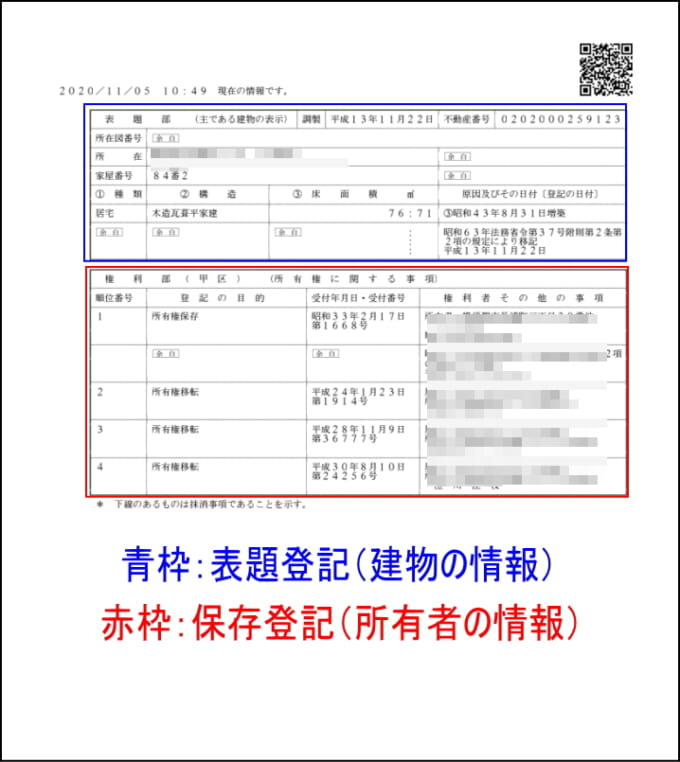

建物表題登記

不動産の所在地、家屋番号、種類、構造、床面積などを登記申請することです。

建物表題登記を行うことで、登記簿が作られその後権利関係の登記ができるようになります。

つまり、該当不動産の存在を登記簿上で示す最初の登記と言えます。

一般的には、不動産を新築した際に建物表題登記が必要です。

所有権保存登記

その不動産で、一番最初の所有権の登記を所有権保存登記と言います。

一般的には、新築物件の引渡しを受けたとき、建物の所有権登記が保存登記に該当します。

地目変更登記

土地の用途や使用目的に変更があった場合、登記簿の内容を変更する登記が地目変更登記です。

例えば、畑だった土地に宅地を建てるときには、地目を「畑→宅地」に変更する地目変更登記を行います。

また、登記簿の記載内容と現況の地目が一致しない場合も、地目変更登記が必要です。

不動産を共有で取得した際にかかる登記費用の3つの内訳

本章では、不動産を共有で取得したときに負担する登記費用の内訳について理解していきましょう。

以下に紹介する3つの費用について解説します。

・司法書士への報酬

・土地家屋調査士への報酬

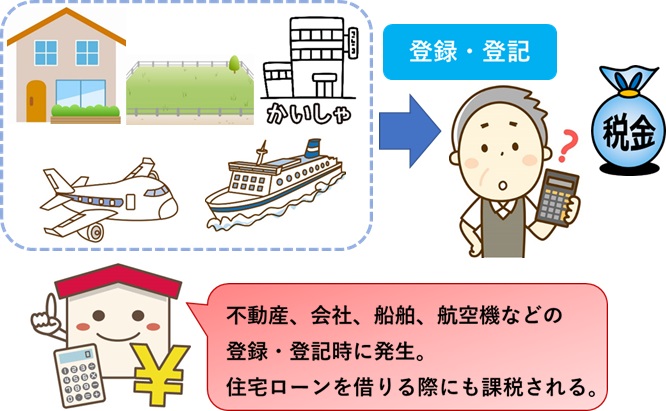

登録免許税

主に不動産を取得して登記手続きするときに掛かるのが登録免許税です。

登記手続きを行うときに負担する税金。

登記税と言っても過言ではない。

個人が建物や土地などを相続や購入等で取得したときに行う所有権移転登記の際に、登録免許税の負担があります。

各登記手続きにおける登録免許税の計算方法は以下のとおりです。

| 所有権移転登記 | 【売買】固定資産税評価額×20/1000(土地と建物共通)※1 【相続】固定資産税評価額×4/1000 【贈与】固定資産税評価額×20/1000 |

|---|---|

| 抵当権設定登記 | 債権金額×4/1000※2 |

| 建物表題登記 | 登録免許税の負担なし |

| 所有権保存登記 | 法務局設定価格×4/1000(土地と建物共通)※3 |

| 地目変更登記 | 登録免許税の負担なし |

※1マイホームの軽減特例適用の場合、税率は建物が3/1000、土地が15/1000(期限有)

※2マイホームの軽減特例適用の場合、税率は1/1000(期限有)

※3マイホームの軽減特例適用の場合、税率は1.5/1000(期限有)

参照元:国税庁【登録免許税の税額表】

司法書士への報酬

不動産の登記手続きを司法書士に依頼すると、司法書士への報酬が必要となります。

司法書士に依頼する主な理由は、登記手続き自体に専門的な要素が多いからです。

また、登記手続き自体を個人で行うこともできますが、素人の不慣れな手続きとなるので不備が起きるおそれがあり、不動産の引き渡し等に影響するリスクがあります。

よって、登記手続きは報酬はかかるものの、司法書士へ依頼するのが得策です。

なお、報酬は司法書士事務所により異なるので複数社に見積もりを取りましょう。

所有権移転登記の場合、相場の目安は売買で3万円~9万円、相続で4万円~10万円です。

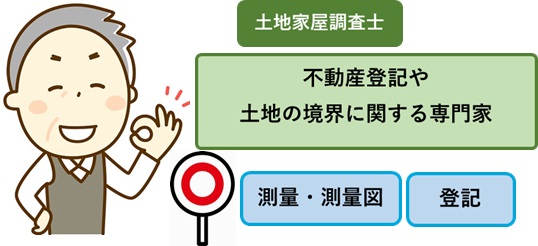

土地家屋調査士への報酬

土地付きの一戸建て若しくは土地のみを共有持分で取得するときには、土地家屋調査士への報酬が発生するケースがあります。

不動産の表示に関する登記手続き若しくは土地境界の確定や測量などを行う国家資格。

測量の結果を登記できるのは、土地家屋調査士のみ。

土地家屋調査士が必要となるケースは、主に以下のケースです。

・土地境界が未確定、若しくは境界が曖昧になっている土地を取得するとき

土地家屋調査士が入ることで正確な土地の広さで手続きを進められるため、後々のトラブルなどを防止できるメリットがあります。

なお、土地家屋調査士の報酬も事業者により異なるケースが多いので、複数社に見積もりを取るのがおすすめです。

参考情報として、日本土地家屋調査士会連合会が発行する【2022年版の土地家屋調査士ガイド】によると、土地地積更正登記の平均報酬額は約39万円となっています。

参照元:土地家屋調査士報酬ガイド

不動産を共有で取得した際の登記費用の計算方法

実際に不動産を共有で取得したときには、どの程度の登記費用が掛かるのでしょうか?

本章では、下記4つのパターンで登記費用の計算をしていきましょう。

・共有持分を「相続」した場合

・共有持分を「放棄」した場合

・「共有物分割」を行った場合

共有持分を「売買」した場合

共有持分を「売買」した場合の登記費用です。

兄弟二人で1/2ずつ共有している土地の内、兄の持分1/2を取得した場合の登記費用はいくらか?

なお、固定資産税評価額は土地全体で4,000万円とする。

この場合、必ずかかる登記費用は、所有権移転登記費用です。

売買の場合、所有権移転登記費用は買主側の負担が不動産業界の慣例であるため、買主側が登記費用を負担します(売主側が負担しても問題ない)。

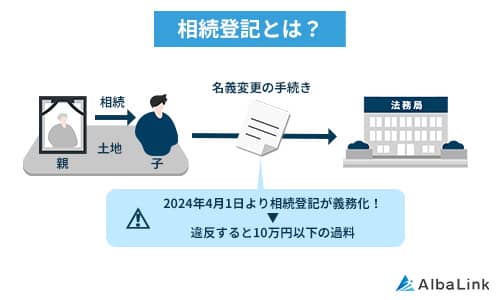

共有持分を「相続」した場合

共有持分を「相続」した場合の登記費用です。

実家の土地と建物を兄弟3人で相続したときに掛かる登記費用はいくらか?

なお、固定資産税評価額は土地と建物を合わせて6,000万円とする。

相続したときに必ずかかるのが、所有権移転登記費用です。

相続登記(=相続時に行う所有権移転登記)は2024年4月から義務化され、正当なく登記を怠ると10万円以下の過料に処されます。

参照元:法務局【相続登記が義務化されます(令和6年4月1日制度開始)】

また、令和7年3月31日までの期限付きですが、土地については条件を満たすと登録免許税が免税されます。

・土地の固定資産税評価額が100万円以下のケース

・表題部所有者のみが登記された評価額100万円以下の土地について相続人名義で所有権保存登記をするケース

なお、共有名義で不動産を取得するとトラブルが起きるリスクがあります。

これらについて詳しく知りたい場合は、以下の記事を参考にしてください。

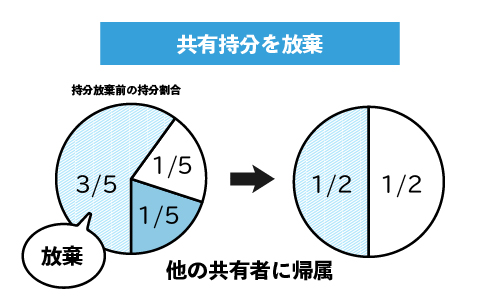

共有持分を「放棄」した場合

共有持分を「放棄」した場合の登記費用です。

共有持分を放棄した場合には、所有権移転登記を行います。

固定資産税評価額4,000万円のマンションを兄弟4人で1/4ずつ共有しているとき、一人が共有持分の放棄を行った時に負担する登録免許税はいくらか?

所有権移転登記にかかる費用は、以下のとおりです。

上記費用は、通常放棄した人が負担するケースが多く、実質放棄で持分を取得した場合に登録免許税を負担することは少ないでしょう。

なお、共有持分の放棄について詳しく知りたい場合は、以下の記事を参考にしてください。

「共有物分割」を行った場合

共有持分を共有物分割した場合の登記費用です。

- 共有物分割

- 不動産の共有状態を解消して単独所有できるように分けること。

分割方法には、「現物分割」「換価分割」「代償分割」がある。 - 現物分割

- 共有持分の不動産を各共有者の持分に応じて物理的に分割する方法。

現物分割では、不動産の適正な評価が必要です。 - 換価分割

- 共有持分の不動産を第三者に売却し、持分割合に応じて売却金を分ける方法。

換価分割は、共有者全員が当該不動産の所有を望まない場合や現金化して公平に分けたい場合に用いる。 - 代償分割

- 不動産を単独所有した者が、他の共有者に対して持分相当額の代償金を支払い共有関係を解消する方法。

共有者間の売買と言っても過言ではない。

上記の分割を実施したときには、原則所有権移転登記が発生します。

たとえば、以下のような事例から登記費用を算出してみましょう。

兄弟二人で1/2ずつ共有する面積500㎡の土地を兄300㎡、弟200㎡で共有持分割を行ったときに負担する登記費用はいくらか?

土地の固定資産税評価額は、5,000万円とする。

この場合、本来250㎡ずつ分ければ持分どおりですが兄が50㎡多く土地を取得しているため、弟から兄への所有権移転登記が必要です。

なお、共有物分割による所有権移転登記の登録免許税は原則2%ですが、一定の条件を満たすと税率0.4%の軽減税率が適用されます。

本章では、登録免許税について下記2パターンでご紹介します。

・税率2%の場合

共有物分割請求訴訟について詳しく知りたい場合は、以下の記事を参考にしてください。

税率0.4%の場合

税率0.4%が適用されるには、下記条件を満たす必要があります。

②当該登記の申請が、当該分筆登記によって生じた他の土地の全部又は一部についての共有物分割による持分移転登記の申請と同時申請がなされること

裏を返せば、一つでも満たさなければ税率は2%です。

税率0.4%の場合の登録免許税は、以下のように計算できます。

税率2%の場合

税率2%の場合の登録免許税は、以下のように計算できます。

共有名義の土地を持分通りに分割した場合

例外的に現物分割で持分通りに土地を分けた時には所有権移転は起きないため、所有権移転登記費用の負担はありません。

兄弟二人で1/2ずつ共有する面積200㎡の土地を100㎡ずつ共有持分割を行ったときに負担する登記費用はいくらか?

土地の固定資産税評価額は、5,000万円とする。

つまり、分筆時に掛かる登録免許税(分筆登記の費用)のみを負担することになり、その費用は以下の式で計算できます。

例のように土地を2つに分ける(2筆)場合の登録免許税は、1,000円×2=2000円です。

他に、土地家屋調査士の調査費用が入りますが、分筆する土地の広さや形状により異なります。

土地の分割について知りたい方は、以下の記事をご参照ください。

不動産を共有で取得した際の登記手続きの手順【3ステップ】

不動産を共有で取得したら、必ず登記手続きが必要です。

本章では、登記手続きに必要な手順を3つのステップに分けてご紹介します。

・申請書を記載する

・法務局に書類を提出する

必要書類を準備する

登記手続きは、必要書類の準備から始まります。

先述でご紹介した5つの登記について、一般的に共通する書類は以下のとおりです。

・司法書士への委任状

・本人確認書類

・印鑑証明書と実印

・住民票

登記を法務局に申請するための書類。

登記申請書の書式は、法務局のホームページで取得できます。

登記申請は司法書士が代理で手続きすることが一般的なので、委任状の作成が必要です。

また、本人確認書類は運転免許証やマイナンバーカードなどです。

印鑑証明書と住民票は、自治体の役所や出張所、コンビニ(マイナンバーカードが必要)で取得できます。

さらに、共通で用意するもの以外に登記手続きにより必要な書類があります。

参照元:法務局【登記申請を御自身ですることを検討されている方からよくある質問】

| 所有権移転登記(相続時のみ) | ・登記識別情報(若しくは登記済証) ・固定資産評価証明書 ・被相続人の戸籍謄本と除籍謄本 ・相続人全員分の戸籍謄本 ・家系図 ・遺言書 |

|---|---|

| 抵当権設定登記 | ・抵当権設定契約書 ・登記識別情報(若しくは登記済証) |

| 建物表題登記 | ・所有権証明書(工事完了引渡書、検査済証) ・建物図面 ・公図 ・建物の所在地がわかる地図 |

| 所有権保存登記 | ・表題登記完了証または登記事項証明書 ・住宅用家屋証明書 |

| 地目変更登記 | ・農地転用書類(農地を農地以外に変更する場合) ・土地の案内図 |

これだけの書類を用意するのは大変なので、司法書士にサポートしてもらいましょう。

申請書を記載する

登記手続きのための申請書を記載します。

申請書は、登記手続きの種類につき1枚ずつの作成が必要です。

例えば、中古マンションを売買(ローン利用)で取得したときに必要な申請書は下記のとおりです。

・抵当権設定登記申請書

法務局に書類を提出する

登記申請書を記載し、必要書類が揃ったら法務局に司法書士が書類を提出します。

申請内容に問題がなければ、登記完了です。

なお、登記は個人で行うこともできます。

メリットは登記費用を抑えられること、デメリットは申請内容等に誤りがあれば申請自体に時間と手間が掛かることです。

特に所有権に関わる登記はできるだけ速やかに行うことが得策であるので、司法書士などの専門家への依頼がおすすめとなります。

共有持分を取得したら速やかに共有状態の解消を!

相続などで共有持分の不動産を取得したら、できる限り速やかに共有状態の解消をすることがおすすめです。

本章では、共有持分に関するリスクや具体的な解消方法について解説します。

・共有持分のみなら所有者の単独で売れる

・共有持分は一般消費者には売れない

・共有持分は専門の買取業者に売却するのが最適!

共有持分を所有し続けると大きなリスクがある

共有持分の不動産を所有し続けると以下のようなリスクが考えられます。

・変更や処分行為等について自由にできない

・相続が発生すると共有者同士の意思疎通がしにくくなる

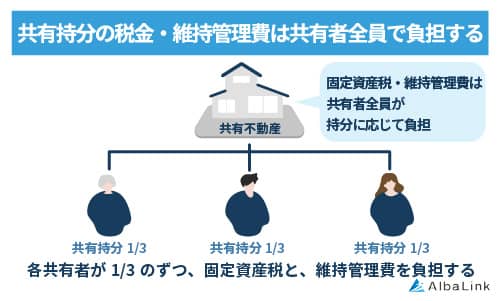

共有持分の不動産は、管理方法や維持費負担等について他の共有者と意思疎通を取り続ける必要があります。

しかし、不動産の管理方法に対する考え方、実働管理の負担についてや固定資産税等の維持費負担についてなど、意見が食い違う可能性が出てきます。

これらが長年積み重なることで関係が悪化していき、徐々に意思疎通が取りずらくなるリスクがあります。

これらが長年積み重なることで関係が悪化していき、徐々に意思疎通が取りずらくなるリスクがあります。

不動産の維持管理には共有者との意見交換は絶対要素にはなるので、意志疎通ができなくなるとトラブルに発展しやすくなるでしょう。

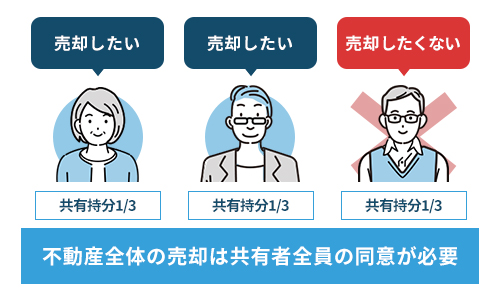

また、不動産の変更や処分行為等についても自由にはできません。

不動産を売却しようと思っても、共有者の同意が必要となってくるからです。

不動産を売却しようと思っても、共有者の同意が必要となってくるからです。

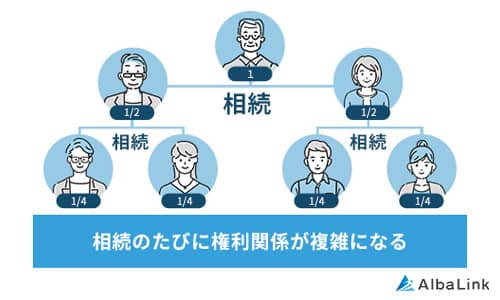

さらに共有持分の不動産では、相続が発生するごとに共有者が増えていく可能性もあり、処分等を行うにしてもそもそもの合意形成が困難となるリスクがあります。

以上これらを総合すると、共有持分の不動産は所有し続ける年数が経過するほど、リスクが増大していきますので、共有状態はすぐに解消するのが賢明です。

以上これらを総合すると、共有持分の不動産は所有し続ける年数が経過するほど、リスクが増大していきますので、共有状態はすぐに解消するのが賢明です。

なお、共有持分を所有し続けるリスクについて詳しく知りたい場合は、以下の記事を参考にしてください。

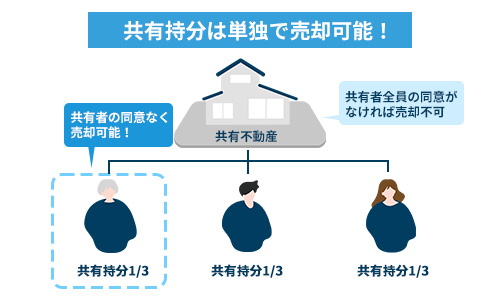

共有持分のみなら所有者の単独で売れる

共有持分のみなら、他の共有者の同意がなくても単独で売れます。

なぜなら、持分についての活用や処分等は持主に権限があるからです。

なぜなら、持分についての活用や処分等は持主に権限があるからです。

参照元:民法第206条【所有権の内容】

例えば、実家の土地を兄弟二人で1/2ずつ相続した場合、持分は各々1/2となります。

兄が持分について売却したいと考えた場合、弟に同意を求める必要はありません。

ですから、共有持分のみの売却なら仮に兄弟間で持分に関して揉めている場合でも、弟に顔を合わすことなく、共有関係を解消できます。

「毎年の固定資産税が高くて払いたくない」「面倒な不動産の管理から解放されたい」と思っている方も多いのではないでしょうか?

弊社、株式会社Albalinkは個人の買手がつきにくい中古物件の買取を専門に行う不動産買取業者です。

上場企業で弁護士など多くの士業の方とも連携しており、不動産の売却だけでなく、税金の相談にも対応可能です。

不動産や税金のことで悩みがあれば、安心してご相談ください。

共有持分は一般消費者には売れない

前述したように、共有持分のみなら共有者の同意なしで売れますが、一般消費者には売れません。

なぜなら、共有持分は一般消費者には需要がないからです。

例えば、土地を共有持分を取得してアパートを建設しようと思っても、他の共有者の同意が必要となるため、自由に土地活用できない可能性が髙くなります。

このような理由等から、共有持分を不動産仲介等で売却しようと思っても、売るのは難しいと考えるのが一般的です。

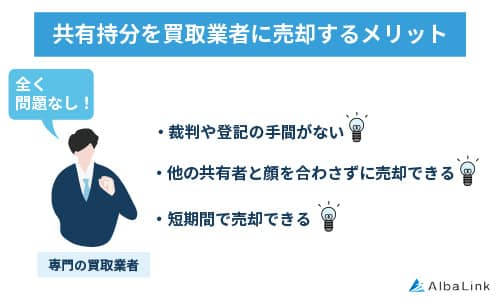

共有持分は専門の買取業者に売却するのが最適!

前述したように、共有持分は一般消費者には売れないので、専門の買取業者への売却が最適です。

なぜなら、専門の買取業者は共有持分の取り扱い経験や買取実績が豊富にあるからです。

なぜなら、専門の買取業者は共有持分の取り扱い経験や買取実績が豊富にあるからです。

例えば、専門の買取業者は共有持分を商品化できます。

共有持分の買取後に他の共有者と交渉して持分を取得し、単独所有にしてから売却や収益物件として運用するノウハウがあります。

さらに、裁判や登記の手間がないことや自らが買主となることで短期間且つ高値売却を実現できます。

買取業者の利用は、共有持分をできるだけ早く手放したいケースや現金化を急ぐ場合におすすめです。

なお、共有持分の売却は弊社アルバリンクにおまかせください。

弊社アルバリンクでは、共有持分を積極的に高値買取しています。

一度、弊社アルバリンクの無料査定をお試しください。

>>【共有持分でも高額買取】無料で買取査定を依頼する

共有持分の買取業者についてくわしく知りたい場合は、以下の記事を参考にしてください。

まとめ

この記事では、共有持分の不動産を売買や相続等で取得した場合、主に所有権移転登記に伴う登録免許税がかかることがわかりました。

登録免許税は、「課税標準(固定資産税評価額や債権金額)×税率」で計算できます。

しかし、そもそも共有持分の不動産を所有し続けることは、将来的に大きなリスクがあります。

例えば、共有持分の不動産は一般消費者に売れないことや不動産の維持管理や処分で共有者間でトラブルになる可能性です。

よって、共有持分の不動産を取得したら早めに手放すことがおすすめとなります。

なお、共有持分の不動産は、買取専門の不動産会社に売却しましょう。

買取専門の不動産会社は、共有持分の不動産を迅速且つ高値で買取ができます。

株式会社アルバリンクも、共有持分の不動産を専門で買取る不動産会社です。

過去には、一般の不動産業者が取り扱わない訳あり物件専門の買取業者としてフジテレビの「newsイット!」にも紹介されました。

共有持分の所有で困っている、もしくは早めに処分して現金化したいなどのご相談は、弊社アルバリンクまでお問い合わせください。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら