財産分与とは

財産分与とは、離婚した夫婦の一方が、他方に対して、財産の分与を求めるものです(民法第768条第1項)。

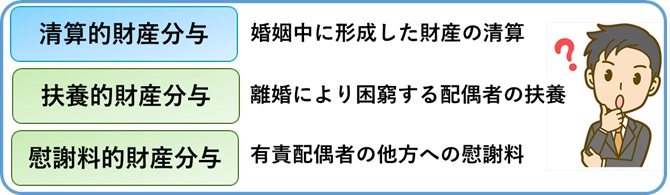

離婚に際して財産分与が認められるのは主に次の3つの理由からです。

- 夫婦は婚姻中財産を形成するために協力していると考えられるため、それを清算するため(清算的財産分与)

- 経済的に弱い専業主婦などを保護、扶養するため(扶養的財産分与)

- 有責配偶者(離婚の原因を作ったとされる者)から他方へ慰謝料として支払うため(慰謝料的財産分与)

ただ、実際に慰謝料が発生するケースの場合は財産分与とは別に「慰謝料」として独立に請求することが多いため、ここで主に問題とするのは「清算的財産分与」についてです。

財産分与の割合は所有権の割合と関係ない

離婚に際して大きな問題となるのが「不動産」の存在です。

共働きの夫婦、もしくは片方が働いていなくても貯金から頭金を出せるような夫婦ではマイホーム購入の際に名義を夫婦の共有とするパターンも多いものです。

しかし、共有にした不動産は離婚の際、非常に厄介な問題を引き起こすことがあります。

夫婦共有の持分とは?

「共有」とは、1つの不動産(1つの登記簿として登記されている不動産)を二者以上が「割合的に」登記し保有することです。

物理的に分けるのではなく、あくまで概念的なものになるため、共有者はそれぞれ持分に応じて全体の使用収益権を持ちながら、同時に他の共有者によって使用収益を制限されている状態であるともいえます。

※共有者それぞれの権利等についてはこちらの記事を参照してください。

不動産の共有に関する民法条文のまとめ

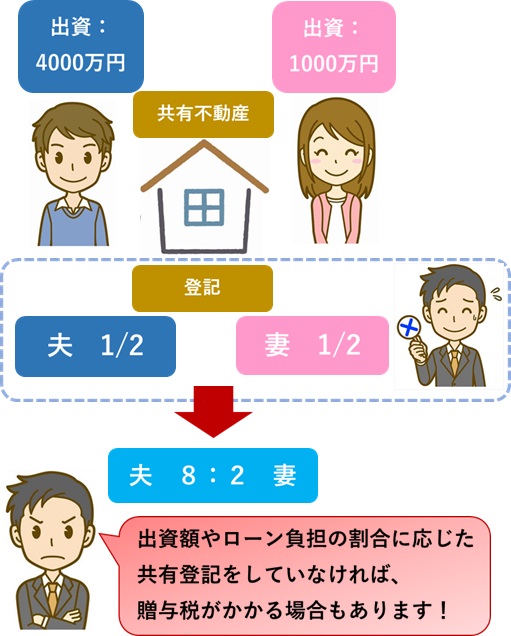

夫婦の不動産共有について基本的なところを確認しておきますと、二人で不動産を共有している場合でも、必ずしも半々になるとは限りません。

共有持分をどのような割合にするかの考え方、注意点は次のようになります。

「出資した金額の割合、またはローンを負担している金額の割合に応じて共有しなければならず、大幅にそれと異なる持分になっている場合は、『持分が過少な側が過大な側に贈与した』として贈与税が課せられることがある(みなし贈与)」

要するに「それぞれが出資した割合、もしくはローン負担の割合に応じて登記しておく」というのが原則なのです。

上図の例なら税務上のことを考えた適正な登記割合は夫8:妻2ということになります。

共有の不動産の分与割合はどうなるか?

では、もし離婚ということになってしまった場合に共有になっている不動産はどのように分けるべきなのでしょうか?

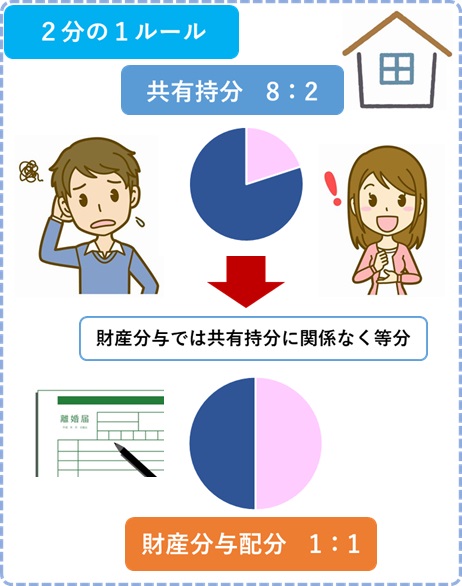

上で「出資した割合に応じて登記」と説明しましたが、これと財産分与の割合の問題はまた別になります。

民法の考え方としては「夫婦は共同生活を営む中で、協力して財産を形成している」というものであり、たとえ専業主婦の妻であっても分与割合は2分の1であるとされます。

これについては「2分の1ルール」と呼ばれますので、本記事でもこの言葉で説明します。

ただし、財産形成に対する貢献の度合い(夫婦間の所得差など)によってこの割合は修正されることもありますのですべてのケースできっちり2分の1というわけではありません。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

負債は財産分与の際どのように扱われるか

住宅ローンはもちろん負債ですが、その他の負債があるケースも多いでしょう。

では、財産分与にあたって負債はどのように処理するのでしょうか?

基本的な負債の処理方法

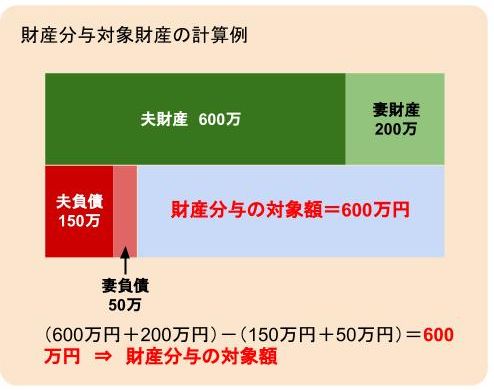

一番シンプルに説明するのであれば

「二人の総財産から二人の負債の合計を差し引いた金額を『実際に分与財産を考慮する際の基礎金額』として計算する」

ということです。

負債に関して言えば、2分の1ルールで財産分与が行われたとしても「住宅ローンの残債務も半分ずつ返済していく」と夫婦間だけで決めることはできません。

これは例えば「相続」等の話でも問題になるポイントなのですが、財産の分け方をどのように決めたとしても、負債については当事者だけで勝手に決めることはできません。

なぜなら負債の処理は「債権者」という相手の利益、危険負担に大きく関係することだからです。

住宅ローンもこれと同じ理屈です。

最初に住宅ローンを組んだ時に例えば「夫一人が債務者になる」という条件で銀行に融資の申し込みをしたのであれば、銀行はあくまで「夫個人の信用力」を認めてローンの審査に通しているのです。

それが後から「離婚するので負債も半分に分けたい(=妻も債務者に加えたい)」という話になればその前提が崩れてしまいます。

もしどうしても債務者を変更したい場合は新たな条件を銀行に交渉し認めてもらわなくてはならないのです。

ただ、一般的に離婚により関係が悪化した当事者同士を連帯債務関係にする(あるいは連帯保証人にする)ことは銀行にとってリスク以外の何物でもないため、それが通ることは難しいと考えなくてはなりません。

連帯保証や連帯債務になっていた場合

では、あらかじめ夫婦が連帯債務者になっていた場合や、一方がもう一方の連帯保証人になっていた場合を考えてみましょう。

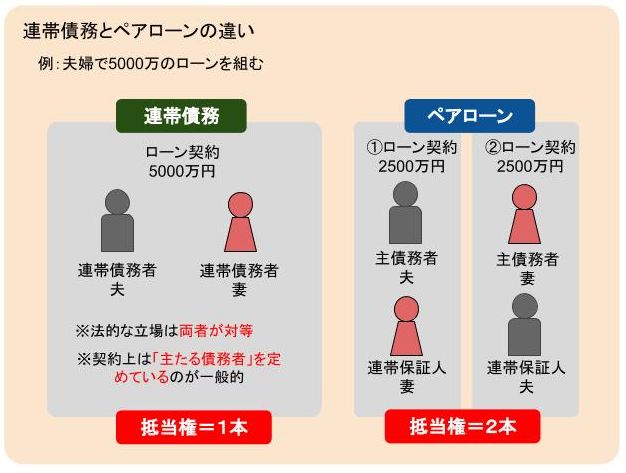

「連帯債務」とは、1本の債務を夫婦がまったく同じ立場で負担することです。

主たる債務者を決めているのが通常ですが、法的な立場としては全く対等です。

よって、債権者は主たる債務者だけではなく、もう一方に対してもいつでも請求することができます。

「連帯保証」とは、主たる債務者の債務を担保するために従たる立場で保証人になることです。

ただ、これも法的に言えば請求するタイミングについては連帯保証人にいきなり請求しても構いません。

実務的には、大体の債権者は主たる債務者が支払えない時に初めて連帯保証人に請求する処理をしているのですが、法的にはどちらから請求しても構わないので、つまり連帯保証人とはそれだけ重い地位にあることになります。

なお、連帯債務と連帯保証はその他の面(主たる債務者に生じた時効の効力など)で違いが生じますが、ここでは本題ではないため割愛します。

ここからが大切な話であり、実務でもよくあることなのですが、

たとえば夫が主たる債務者であり妻が連帯債務者、連帯保証人になっていた場合、「離婚するから私はこの債務の関係から離脱します」ということは(債権者が認めない限りは)できません。

どうしても妻が抜けたいと思った場合、このような方法が考えられます。

- 物件を売却して債務を弁済してしまう

ただし、売却しても負債が残ればその支払い義務は残ります(この状況をオーバーローンといいますが、これについては下に解説します)。 - 夫に共有持分を移転し、銀行に交渉して夫1人の債務にしてもらう

夫一人でローンを引受けられるかどうかを改めて審査してもらう、他に担保を提供する、他の連帯保証人を立てる方法です。

これも「妻に補完してもらっていた返済能力が夫一人の肩にかかってくる」わけですから、夫の収入や信用力次第で交渉の行方は決まってくるでしょう。

ローン返済が進んでいて元本が小さくなっている場合の方が、より認めてもらいやすいといえます。

ペアローンの場合

上記は「債務が1本(抵当権が1つ)」の場合でしたが、「ペアローン」になると夫婦それぞれが独立して1本ずつの債務を負っていることになります。

このような場合は一般的に所有権が共有となっているでしょうから、上記1のように不動産全体を第三者に売却して返済、という手もありますが、住み続ける一方に持分を移転してローンも負ってもらう(ローンを組み直す、または債務引受をする)形も考えられるでしょう。

ただ、ペアローンを組んでいる場合、夫婦の年収がほぼ対等、つまり両方の収入があって初めてローンが組めているということも珍しくないため、現実的には片方に寄せることが難しい(売却するしか選択肢がない)ケースも多いと考えなくてはなりません。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

財産分与の方法と事例

では、財産が不動産だけ、負債は住宅ローンだけというケースで「売却代金を返済に充ててなおローンが残ってしまう場合」にどうなるのかを確認してみましょう。

まずはオーバーローンかどうかを調べる

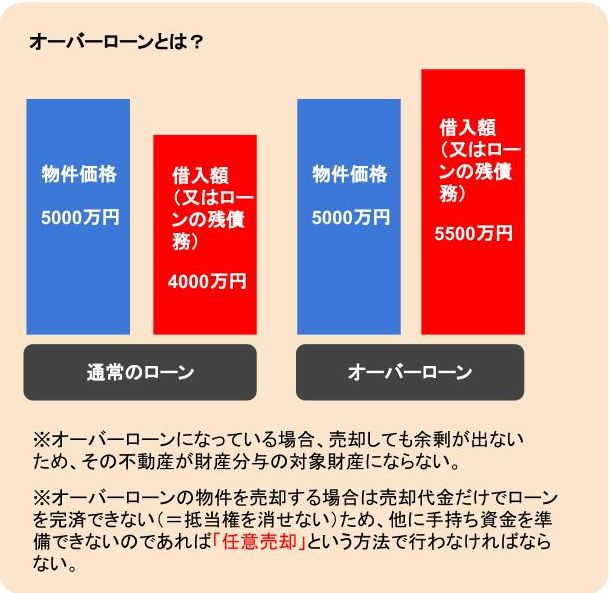

「オーバーローン」という言葉は住宅に関するものでは2つの使われ方をします。

- 借入時に物件価格より多額のローンを組むこと(物件価格+諸費用の金額で組んでいる)。

- 物件を売却した場合に、ローンの残債務>売却益になること。

今回のオーバーローンはもちろん②の話です。

条件が良く資産価値が高い物件や、ローン返済が進んでいる物件であれば売って余剰が出るのですが、まだ購入から日が浅い場合などは多くのケースで売却してもオーバーローンの状態になります。

オーバーローンかどうかを知るには以下2つの金額を調べて差し引きします。

- 銀行からもらった償還表などで不動産の残債務を調べる

- 不動産を売却した場合いくらくらいが妥当か、業者に査定してもらう(一般的に無料で査定してもらえますが、ばらつきが出ることもあるので何社か取った方がよいでしょう。)

オーバーローンではない

調査の結果オーバーローンではない場合の処理はどうなるのでしょうか。

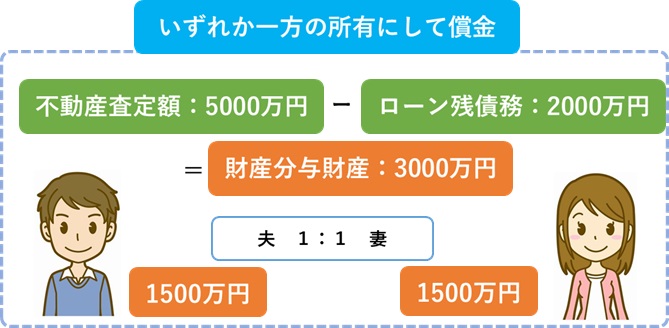

どちらかが住み続ける

不動産の価格5000万円から負債2000万円をマイナスした3000万円が分与の対象財産となります。

2分の1ルールに従えば夫婦それぞれ1500万円ずつ取得できることになります。

夫が住み続ける場合

もし今まで単独の債務者であった夫が1人で住み続ける場合は、1500万円を妻に現金などの形で準備できるのであれば渡し、そのままローンを払い続ければよいことになります(共有になっている場合は夫に持分移転する)。

ただ、現実的にはそれだけの現金を準備できる人は少ないでしょうから、この方法は難しい場合が多いでしょう。

妻が住み続ける場合

逆に妻一人が住み続けるのであれば、ローン債務者も(銀行の許可があれば)妻にして所有権も妻一人にすることが基本と考えるべきでしょう(取得の代償として夫には1500万円を分与する)。

債務者が夫一人なのであれば夫が居住することを前提に住宅ローンがおりているはずなので、銀行の許可を得ず勝手に妻名義にする、あるいは夫が名義を持っているのにその夫が住んでいない状態であれば住宅ローン契約違反となります。

あまりローンを組む時に約款を細かく読んでいる人はいないでしょうが、仮に契約違反が発覚すると、最悪の場合はローン残債務の一括返済を迫られ、応じることができなければ競売にかけられてしまう可能性もあります。

「妻が住んでいても夫がローンを滞らずに払い続けていればよい」などというものではなく、妻が住み続けられるとしたら「妻にローンを負えるだけの収入があること、妻が所有権の名義を持つこと」という条件が満たされる場合だけだと考えておかなくてはなりません。

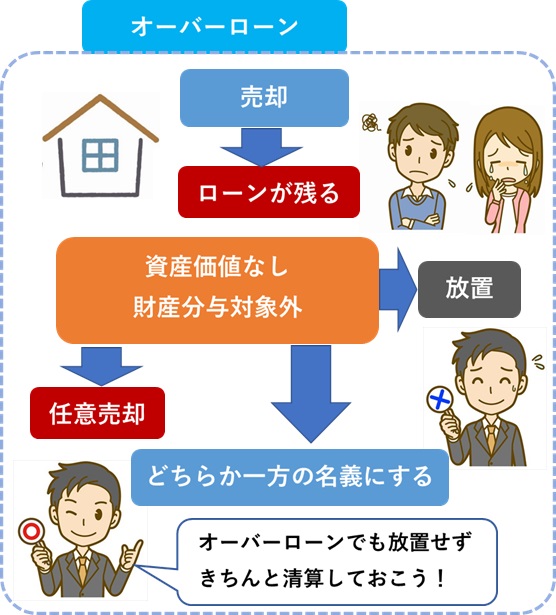

通常売却

住宅ローンを維持してどちらかが住み続ける場合に比べると、売却する場合はむしろシンプルです。

売却益から諸費用を差し引き、それを2分の1ずつにすればよいだけです。

オーバーローンでなくても、現金を一括で用意出来ないのであれば通常の不動産売却を行うのが一般的でしょう。

以下にも離婚時の共有不動産売却についてまとめています。

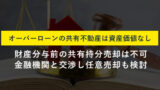

オーバーローン

では、逆にオーバーローンになってしまった場合にはどうすればよいのでしょうか。

夫が住み続ける場合

不動産については負債が上回っている=資産価値がないことになるためそもそも財産分与の話ではなく、負債をどう処理するかということです。

もともと債務者が夫一人だったのであれば夫がそのままローンを支払続けることになります。

- 計算式

5000万ー5500万=マイナス500万

ということになるため、この残債務5500万円を夫が支払い続けることになり、財産分与は発生しません。

妻が住み続ける場合

この場合はやはり債務者である夫がそのままローンを払っている状態は銀行との契約違反となります。

よって、妻に残ローン全額の債務引受けをしてもらうか、ローン借り換えをしてもらう必要があります。

どのケースでも忘れてはならないのが、「居住しない側が連帯債務者や連帯保証人になっている場合は銀行に対し、これらから外してもらう交渉をすること。それが無理なら売却して現金で分けるのがベター。」ということです。

任意売却

たとえば上記のようにオーバーローンだった場合は離婚と同時に売却しようと考えたとしても

「売却代金で完済できない=抵当権を消せないのに不動産を売ること自体ができるのだろうか?」

という疑問も出てくることでしょう。

しかし、完済できない場合でも、債権者に対して抵当権を消してもらう交渉をして成功すれば売却できることがあります(任意売却)。

債権者が、一見不利なこの交渉に応じるのは「今後滞納が発生する危険性が高い=競売になる」と考えられるような場合です。

仮に競売になれば任意売却よりも安い価格で売られてしまう、つまり債権回収率がより低くなる危険があるため、多少不利な条件で抵当権を消したとしても任意売却してもらった方が金融機関にとって得であると考えるためです。

もし現在、ローンの返済がすでに苦しい人はなるべく早く任意売却を検討するのがおすすめです。

弊社は任意売却の事例も豊富です。

お気軽にご相談ください。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

オーバーローンで放置は危険

ここまでの解説で、実際に以下のケースでは「不動産を維持する」のが難しいことがわかるでしょう。

- 資産価値とローンの残債務を見比べて、オーバーローンになっている

- たとえオーバーローンでなくても不動産をもらう側に相手への代償金を支払う現金がない

- 銀行が債務引受やローンの組み直しに応じてくれない(=審査に通らない)

自分が住み続けたいと思った一方は、不動産とは別にまとまった現金がないと現実的に厳しいことになります。

ローンが残っておりどちらか一方が連帯保証人についているような場合は、そのまま放置していると主たる債務者が滞納した時に離婚後も債権者に請求される羽目になり危険です。

実際、主たる債務者に払う気持ちがあったとしても失業や病気など状況の変化で払えなくなった事例はいくらでもあります。

また、これはローンのありなしに関わらずなのですが、共有名義の不動産にどちらか一方が住むことになった場合に離婚後に名義を共有のままにしておくこともやはり禁物です。

ローンが払えなかったり、他の事情であっても売却したくなった時に、共有の不動産は全員の同意が要り、実印と印鑑証明書がなければ売却することができません。

売りたくなった時に元夫(または元妻)と連絡が取れないことも十分考えられます。

特にオーバーローンになっている物件については、単独所有で単独のローンにできる、そして保証関係が一切ない場合を除き、離婚と同時に処分することがおすすめです。

離婚後長期にわたって問題を持ち越さず、気持ちを入れ替えて再スタートするためには、不動産の処分は養育費などと並んで最も重要といえるポイントですので、専門家に相談しながら手際よく進めたいものです。

まとめ

・財産分与とは離婚の際に一方が他方に婚姻中に形成された財産の分与を求めるものであるが、大きな収入差など、財産形成への貢献度に差がなければ基本は「2分の1ずつ」というルールがある。

・不動産を持つ夫婦が離婚する場合、住宅ローンの残債務があると銀行との交渉が必要になることも多いため、必ずしも夫婦二人が思うように処理できないこともある。

・共有の不動産やローンの残債務が多い(オーバーローンになっている)不動産、夫婦どちらかが連帯保証人になっていてその関係から外れることを銀行が認めない場合などは任意売却も含めた売却を検討する方がよい。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら