贈与税とは?

贈与税の基本知識

贈与税とは、個人間で財産を無償で譲渡したときにかかる税金です。

贈与とは、個人間で財産を無償で譲渡する契約をいいます。

贈与が行われると、財産を無償で譲り受けた側には「利益」が発生するので、その利益に対し「贈与税」という税金がかかるのです。

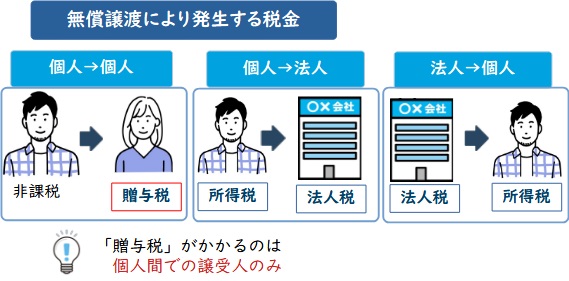

贈与税がかかるのは、基本的に「個人間」の取引で、「個人が個人へ財産を譲ったとき」に発生します。

法人間の取引や法人が個人に財産を譲ったとき、個人が法人へ財産を譲ったときには所得税や法人税など、別の税金がかかるので贈与税は発生しません。

贈与税の対象財産、取引内容

贈与税の対象となるのは、以下のような財産の贈与や取引です。

・現金や預金

・不動産

・株式や債券、投資信託など

・仮想通貨

・貴金属、絵画、アンティークコイン、骨董品

・債権譲渡

・借金やローンの肩代わり

・時価より安い価格での売買

ただし借金やローンの肩代わりの場合、援助を受けた側が生活に困窮していて援助を受けないとどうしようもない状態になっていれば、贈与税はかかりません。

たとえば子どもが消費者金融で多額の借金をして「自己破産するしかない状態」に陥っているなら、親から援助を受けても贈与税は発生しないと考えましょう。

そうではなく「自力で返済できるのに親に住宅ローンの方代わりをしてもらった場合」には贈与税が発生します。

贈与税の対象者

贈与が行われたとき、贈与税を払う義務を負うのは「贈与を受けた人」です。

たとえば親が子どもへ不動産を贈与したときには、子どもが贈与税を払わねばなりません。

夫婦間の取引でも贈与税がかかる

贈与税は、他人間でのみ発生するものではありません。

親子間や夫婦間などの親族間取引でも発生します。

夫婦間の場合、「生活費のための金銭移動」であれば贈与税がかかりませんが、「不動産購入のため」「株式購入のため」などの目的で資金移動をすると、贈与税がかかる可能性があります。

同様に「不動産を夫婦共有名義で購入した場合」にも贈与税が発生するケースが少なくないので注意が必要です。

贈与税の計算方法

贈与税の「金額」はどのくらいになるのでしょうか?計算手順を確認しましょう。

贈与税の計算式とは、「(固定資産税評価額×共有持分割合-基礎控除110万円)×税率」で求める方法です。

不動産評価額が2,000万円で共有持分が2分の1なら、課税対象額は890万円となり、そこに贈与税率をかけて納税額を算出します。

税率は課税額に応じて異なるため、国税庁の最新情報を確認することが大切です。

贈与財産を評価する

贈与税を計算するには、まずは「贈与財産の評価」が必要です。

贈与財産の価額に応じて贈与税が発生するからです。

財産の種類によって税制上の評価方法が決まっています。

たとえば現金預貯金なら時価の金額をそのまま評価額としますが、株式なら複数日の「終値」の平均価格を比較して決定します。

不動産の場合、「時価」とは異なり特殊な計算方法が用いられます。

土地と建物で考え方が異なるので、それぞれみてみましょう。

土地の場合

土地の場合、「路線価」によって評価します。

路線価は、国税庁のサイト「財産評価基準書路線価図・評価倍率表」で確認が可能です。

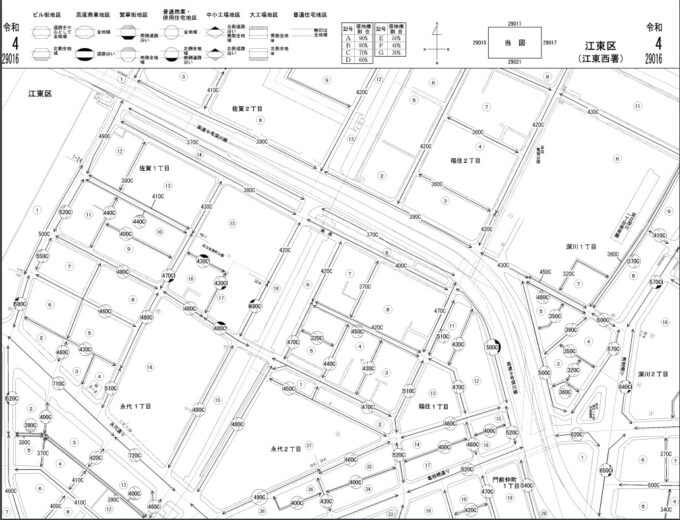

路線価を調べたい都道府県、市区町村、町名を順にクリックしていくと、以下のように該当の路線価図が表示されます。

路線価図サンプル

路線価とは、市街地的な道路に面する標準的な宅地の1平方メートルあたりの単価です。

その単価を土地の面積分かけ算すると、土地の評価額を算出できます。

地価の計算方法は、以下でも詳しく解説しています。

たとえば路線価が15万円で40平方メートルの土地であれば、600万円の評価額となります。

路線価が設定されていない地域の場合には「評価倍率」という方法を使います。

評価倍率とは、場所ごとの「評価倍率」という数字を固定資産評価額にかけ算する方法です。

たとえば評価倍率が1.2の地域で固定資産税評価額が100万円の土地があれば、税制上の評価額は120万円(100万円×1.2)となります。

全国の路線価と評価倍率については、こちらからご確認ください。なお年度ごとに数字が代わるので、贈与が行われた年の分を参照しましょう。

建物の場合

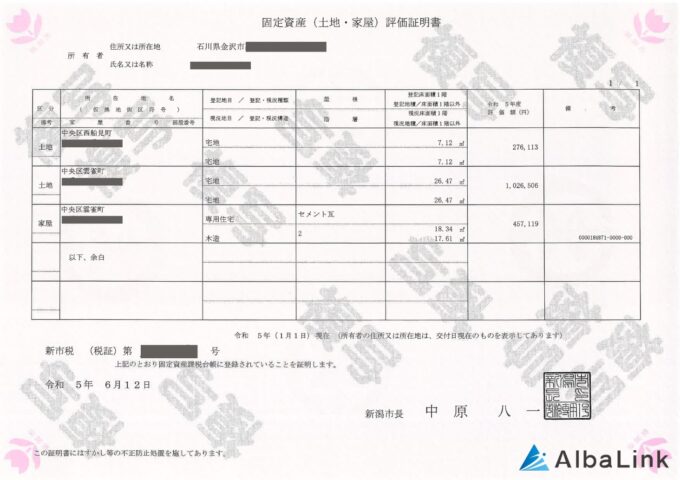

建物の場合には「固定資産評価額」を用いて計算します。

固定資産評価証明書サンプル

固定資産評価額が300万円であれば、贈与税の基準となる評価額はそのまま300万円です。

マンションの場合、土地と建物の両方を足し算して評価額を求めます。

贈与税の基礎控除

贈与税の基礎控除とは

贈与税には「基礎控除」があり、基礎控除の金額までは税金がかかりません。

贈与税の基礎控除は「年間110万円」です。

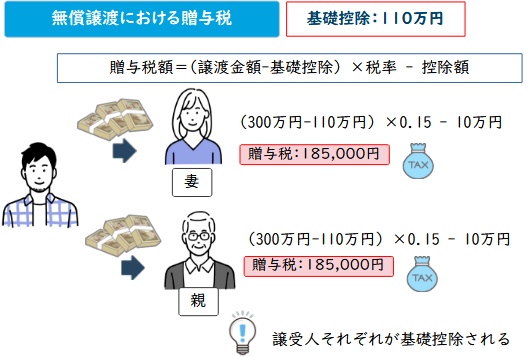

また基礎控除を引くときには、受贈者(贈与を受けた人)ごとに計算します。

「贈与者(贈与した人)」ではないので注意しましょう。

たとえば夫が妻と親へそれぞれ300万円ずつ贈与したとき、妻には300万円-110万円=190万円、親には300万円-110万円=190万円分に贈与税がかかります。

贈与した「夫」を基準とするのではなく、あくまで「贈与を受けた妻や親」を基準に110万円を差し引きします。

贈与税の課税対象金額

贈与財産の評価額を算出できたら、その評価額から110万円を引き算します。

その結果、マイナスになったら贈与税は発生しません。プラスになったら贈与税がかかります。

たとえば夫が妻へ100万円を贈与したとき、100万円-110万円=マイナス10万円なので、贈与税はかかりません。

一方500万円を贈与すると、500万円-110万円=390万円となってプラスとなるので、贈与税がかかります。

この「基礎控除後のプラスの金額」が贈与税の課税対象金額です。

次に、贈与税の課税対象金額が明らかになったら、そこへ「贈与税の税率」をかけ算します。

贈与税の税率には、一般贈与財産用の税率と特例贈与財産用の税率の2種類があるので注意しましょう。

特例贈与財産とは「親や祖父母から子どもや孫などの直系尊属へ」贈与される財産です。

夫婦間の場合には特例にならないので「一般贈与財産用」の税率を適用しましょう。

一般贈与財産用の贈与税率は、以下のとおりです。

【一般の贈与税の税率】

| 課税価格 | 税率 | 控除額 |

| 200万円以下 | 10% | なし |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

具体例

実際に夫婦間で贈与が行われたとき、どの程度の贈与税が発生するのか計算してみましょう。

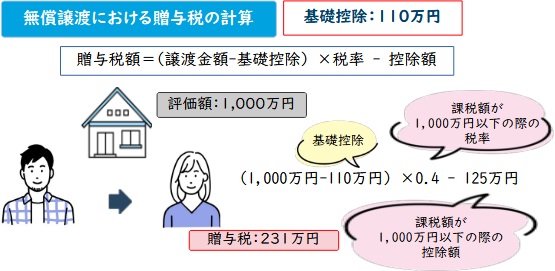

妻が夫へ1,000万円の評価額の不動産を贈与

この場合、贈与税の基礎控除110万円を差し引けるので、贈与税の課税対象額は1,000万円-110万円=890万円となります。

贈与税の金額は、890万円×40%-125万円=231万円です。

夫は贈与税として、231万円を支払う必要があります。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

贈与税の判断基準

贈与税が発生するかどうかは、以下の方法で判断します。

控除摘用の可否

贈与税にはさまざまな控除制度がもうけられています。

夫婦間では「不動産贈与」に控除制度が用意されていますし、親子間や祖父母・孫間の贈与であれば、さらにたくさんの控除制度を適用できる可能性があります。

また「年間110万円までの基礎控除」は、夫婦や親子間贈与に限らず、あらゆるケースに適用されます。

贈与を行う場合、各種の控除を適用して「課税対象金額」を算定します。

その金額がマイナスになれば贈与税はかかりません。プラスになったときに贈与税が発生します。

まとめると、贈与税が発生するかどうか検討するときには、以下の2つの要素から判断すると良いでしょう。

・110万円の基礎控除の範囲内かどうか

・ その他の控除が適用されないか

控除制度

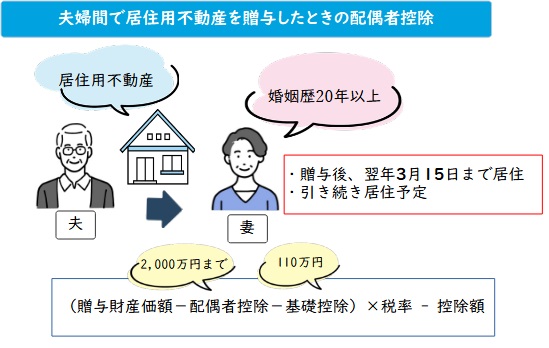

夫婦間で居住用不動産や居住用不動産の購入資金を贈与する場合、贈与税が控除される制度があります。

控除される金額は、最大2,000万円です。

適用要件は以下のとおりとなっています。

・贈与対象は居住用の不動産または居住用不動産の購入・建築資金

・贈与を受けた年の翌年3月15日までに実際に贈与を受けた不動産に居住し、引き続き居住する見込みがある

・同じ配偶者からの贈与で、居住用不動産に関する配偶者間の贈与特例を利用するのは初めてである

参考:国税庁:No.4452 夫婦の間で居住用の不動産を贈与したときの配偶者控除

夫婦共有名義で居住用不動産を購入する際にも、婚姻年数が20年以上となっていれば上記の特例を適用して贈与税を0にできる可能性があります。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

夫婦共有名義の贈与税

「夫婦共有名義」で住宅や投資用の物件を購入したとき、突然贈与税がかかって困惑してしまう方が多いので注意しましょう。

どのような場合に夫婦での不動産購入で贈与税がかかってしまうのか、ご説明します。

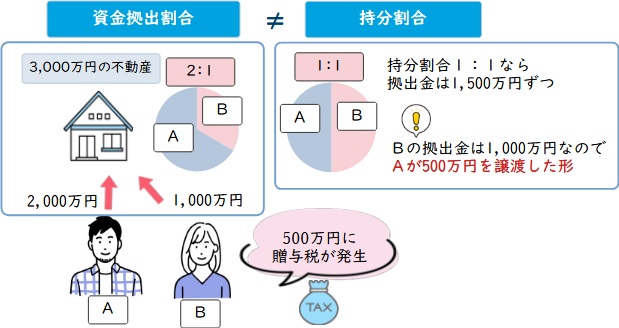

資金の拠出者と名義の割合が異なる場合

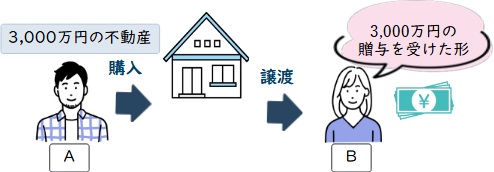

共有名義不動産の取得で贈与税がかかるのは「資金の拠出者」と「不動産の名義の割合(共有持分割合)」が異なる場合です。

不動産は、購入資金を出した人が取得すべきものです。

もしも違う人の名義にしたら、名義人に不動産を贈与したことになるでしょう。

たとえばAさんが3,000万円を出して不動産を購入し、Bさん名義にした場合を考えてみてください。

BさんはAさんから3,000万円分の不動産をもらったことになります。

共有でも同じことが起こります。

AさんとBさんが共同で3,000万円の不動産を購入します。

Aさんが2,000万円を出してBさんが1,000万円を出したとしましょう。

名義の割合については「2分の1ずつ」にしました。

この場合、Bさんは1,000万円(3分の1)しか資金を出していないのに、2分の1(1,500万円分)の共有持分を取得しているので「差額の500万円分(6分の1)」を無償で贈与してもらったのと同じになります。

よってBさんは、500万円から基礎控除を引いた金額に対する贈与税を払わねばなりません。

他人同士では資金の拠出割合と共有持分割合を変えるケースは少数ですが、夫婦間では頻繁に行われるのではないでしょうか?

たとえば夫が会社員、妻が専業主婦のケースで妻はまったくお金を出していないのに、妻の名義を入れる場合もありがちです。

この場合、妻に贈与税が発生します。

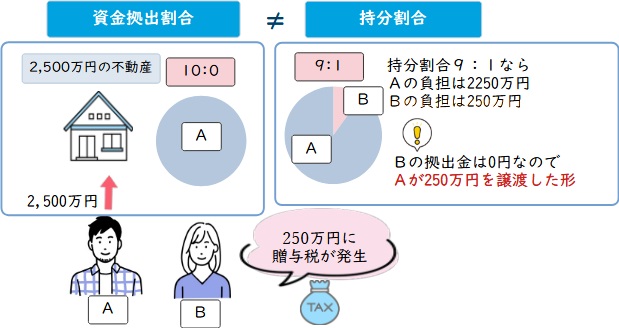

夫婦共有名義で贈与税が発生するパターン

妻が専業主婦の場合

夫婦で2,500万円の家を購入する際、夫名義で住宅ローンを組んだ。

妻は専業主婦で夫が全額支払いをする予定。家の名義は「夫が9、妻が1」とした。

この場合、妻が1割の不動産を「贈与された」ことになります。

贈与額は250万円で基礎控除の110万円を超えるので、差額の140万円に対する贈与税を払わねばなりません。

贈与税額は14万円となります。

共働きの場合

夫婦が共働きで、住宅ローンも共同で組んだ。

不動産の価額は2,000万円、住宅ローンの割合は、夫が6、妻が4とした。

家の名義は夫と妻が2分の1ずつにした。

このように、資金の拠出割合と実際の名義の割合が異なると、差額に贈与税がかかります。

本件では、妻が「2分の1-5分の2=10分の1」の不動産を贈与されたことになります。

その評価額が110万円を超える場合、妻は贈与税を払わねばなりません。

本件では不動産の価額が2,000万円なので、妻の贈与分は200万円となります。

基礎控除の110万円を差し引いた90万円分に贈与税が発生し、贈与税の金額は9万円です。

頭金を出した場合

夫婦で3,000万円の不動産を購入するとき、妻が頭金として600万円を出した。

夫が残りの2,400万円について住宅ローンを組み、支払っていくことにした。

家の名義は妻が1割、夫が9割とした。

この場合、妻は不動産取得資金の5分の1の金額を支払っています。

それにもかかわらず、名義は10分の1しか取得できていません。

5分の1-10分の1=10分の1の部分を妻が夫へ贈与したことになります。

よって、夫は10分の1の評価額につき、贈与税を払わねばなりません。

具体的には300万円となるので、そこから110万円の基礎控除を差し引いた190万円にかかる贈与税を支払います。

金額的には「190万円×10%=19万円」が贈与税額となります。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

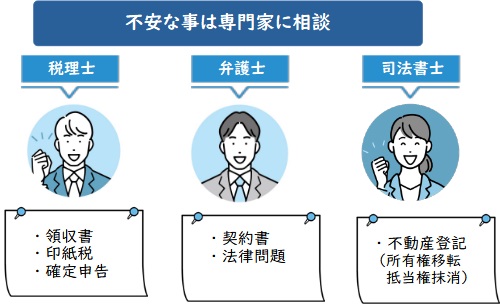

不安があれば税理士や税務署に相談を

不動産はもともとの金額が高額なので、1割でも名義を入れて贈与が成立すると、基礎控除の範囲内に治まらず贈与税が発生する可能性が高くなります。

自己判断で夫婦共有名義にして、後に高額な贈与税の納付を要求されると、不利益を受けてしまうでしょう。

不動産を夫婦名義で購入する際には、税理士に相談しておくと安心です。

もしくは税務署の税務相談を利用してみてください。

まとめ

夫婦共同で不動産を購入すると、贈与税が発生する可能性があります。

資金拠出割合と実際に名義を変えたい場合には注意しましょう。

基礎控除や配偶者控除を上手に適用すれば、贈与税を払わずに済むケースもあるので、心配な方は税理士に相談してみてください。

当社でも夫婦名義での不動産購入や売却をサポートしております。

不動産売買を検討されておられるなら、是非とも一度ご相談ください。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら