離婚したからといって自動的に名義が変わるわけではない

離婚したからと言って、夫婦共有名義の不動産が自動的にどちらか片方の単独名義に変更されるというわけではありません。

離婚に伴い共有不動産をどのように分け合うかを夫婦で協議(話し合い)して、協議内容に沿って登記手続きを司法書士に依頼、あるいは自分で行わなければならないからです。

この「離婚に伴って夫婦の財産を分け合うこと」を財産分与といいます。

財産分与について次項で詳しく解説していきます。

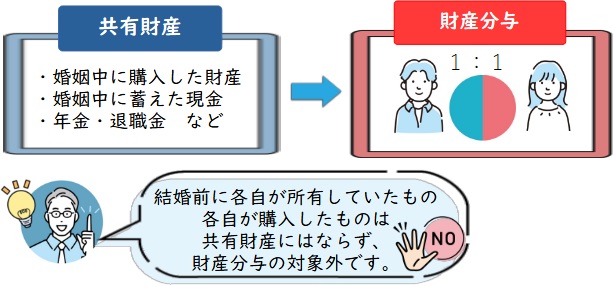

財産分与の前提知識

財産分与とは、「婚姻中に築いた財産(共有財産)を夫婦で分けること」です。

財産分与では、通例(法的定めはない)として夫婦それぞれに「2分の1ずつ」の割合で財産を分け合います。

よって、離婚時に不動産を引き継ぐ割合は、夫婦それぞれの持分割合とは無関係です。

また、不動産を財産分与する際に考慮しなくてはならないのが、「住宅ローンの残債務があるかどうか」という点です。

仮に夫婦で時価6,000万円の不動産を持っており、住宅ローンが5,000万円残っているケースで、他に預貯金1,000万円の共有財産があるとしましょう。

この場合、財産分与の対象となる財産は不動産の時価(6,000万円)から残債務(5,000万円)を差し引いた1,000万円であり、夫婦のどちらかに不動産(1,000万円)、他方に預貯金1,000万円を分配することで財産分与が可能です。

特に、不動産が夫婦共有名義になっている場合は

- ペアローン(夫婦それぞれが債務者となる)

- 連帯債務(夫婦の片方が主たる債務者となり、他方が連帯債務者となる)

で住宅ローンを契約していることが大半であり、財産分与の手続きが複雑になります(それぞれの住宅ローンについては後述)。

夫婦二人とも債務を負う場合は、夫婦間の話し合いだけで不動産の登記名義から離脱してよいわけではなく、債権者(金融機関)との交渉が必要になるからです。

つまり、夫婦共有名義の不動産は離婚時に大きな障壁となります。

財産分与の協議が必要

財産分与を行う際は、夫婦二人の協議(話し合い)で財産の分け方について合意しなければいけません。

先ほどお伝えしたとおり、基本的な財産分与割合は2分の1ずつですが、婚姻中の様々な事情によって財産分与の割合を調整する事も可能です。

一例として、以下のケースが考えられます。

- 専業主婦(主夫)など、経済的に弱い立場にある配偶者へ多めに財産を分配する

- 離婚原因が不倫やDVなど、片方の責任によるものであった場合、慰謝料の金額を加味して財産分与を行う

協議により夫婦が財産分与に合意し、不動産の名義を変更する場合は、離婚成立後に夫婦共同申請で「所有権または持分の移転登記」を行う必要があります。

ただ通常、司法書士に依頼すれば元配偶者と顔を合わせなくても登記手続きを完了することが可能です。

夫婦間の協議だけで決められないことも

上記した通り住宅ローンの残債務がある場合は、債権者(金融機関)の同意がなければ勝手に夫婦で財産分与の協議をして不動産の登記名義を変更することができません。

通常の住宅ローン契約(金銭消費貸借契約)において、「不動産の名義変更を行う際は必ず銀行の承諾を要する」といった内容が明記されているケースが大半だからです。

ローン残高が残った状態で、不動産の登記名義を変更するためには、ローンの契約内容を変更してもらう、あるいは債務者から外してもらう必要があります。

ですが、債務者の離婚を理由として、金融機関に契約内容や債務者の変更を認めさせるのは容易ではありません。

詳しくは後述しますが、自己資金を充当する、あるいは不動産を売却して、ローンを一括返済しなければならなくなるケースもあります。

離婚時に共有不動産の名義変更していない場合のリスク

色々と面倒そうだから、共有名義のままでもいいんじゃない?

このように考える人もいるかも知れませんが、離婚後も不動産の共有名義を放置していると多大なリスクを抱えることになります。

そのため、離婚時は必ず不動産の共有名義を解消するべきです。

主なリスクは以下の3つが挙げられます。

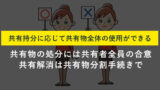

不動産を自由に売却、管理できない

共有名義の不動産は、民法上、売るにしろ貸すにしろリフォームを施すにしろ、いちいち共有者の同意を取らなければなりません。

そのため、離婚後も共有名義を放置してしまうと、いずれ不動産を売却、活用したいと考えたときに、元配偶者と連絡を取って合意形成を取らなければならず、精神的な負担になります。

その上、離婚後も共有名義を放置して元配偶者と意見の相違が起きれば、不動産の売却も活用もできないただの負動産になってしまいます。

なお、不動産の共有に関する民法の条文については以下の記事で詳しくまとめているので、併せて参考にしてください。

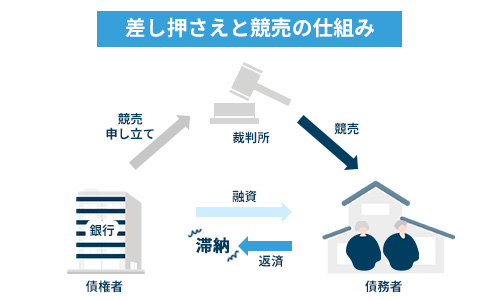

他の共有者が住宅ローンを滞納する可能性がある

離婚後も共有名義を放置していると、いずれ他の共有者がローンを滞納した際に、不動産全体が競売にかけられてしまうというリスクが生じます。

例えば、夫婦共同で住宅ローンを契約しており、離婚を契機に妻と子供が物件上に残り、夫が出ていったとしましょう。

その後数年の月日が経ち、元夫に債務者としての責任感が薄れてローン返済を滞納した場合、不動産を競売にかけるか、任意売却するかの2択を迫られてしまいます。

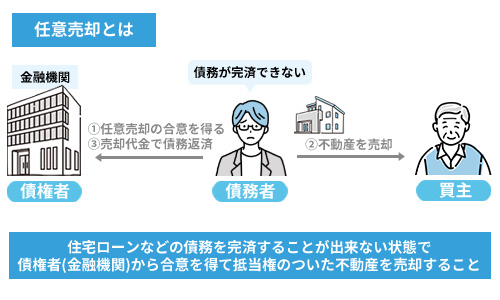

住宅ローン等の借入金を返済できなくなった際に、売却代金を充当しても完済できない不動産を、金融機関の同意を得て売却する方法。

そうなれば、結果として妻と子供が家から出ていかなければならなくなるため、離婚後に共有名義を放置することは非常に危険と言えます。

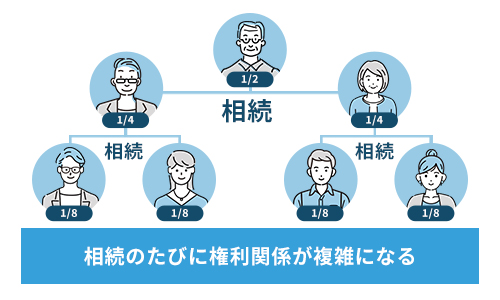

将来自分の子供や孫がトラブルに巻き込まれる

離婚後も不動産を共有名義のままで放置していると、将来あなたの共有持分を相続する子供や孫がトラブルに巻き込まれる恐れがあります。

仮に、離婚後妻が子供を引き取り、共有名義を放置したまま物件から出ていったとしましょう。

将来妻が亡くなると妻の共有持分は子供へと受け継がれ、元夫と子供での共有不動産になります。

そうなれば、子供の精神負担はもちろんのこと、不動産の売却や活用のたび、父親に合意形成を取らなければならず手続き的にも非常に面倒になります。

そればかりか、孫や更にあとの世代へ共有持分が引き継がれていくたびに、共有者の人数は際限なく増え続けます。

結果として、他の共有者の顔も名前もわからなくなれば、自分の孫世代や更にあとの世代では、処分もままならない厄介な不動産として永遠に引き継がれることになってしまいます。

離婚後も不動産を共有名義のままにしておくリスクについては以下の記事でも詳しく解説しているので、併せて参考にしてください。

住宅ローンの種類

共有名義で不動産を購入する際に、用いられる住宅ローンは3種類あります。

3種類のローンの特徴を整理するとこのようになります。

| 住宅ローン | 団体信用生命保険 | 住宅ローン控除 | 共有持分 | 収入合算 | |

|---|---|---|---|---|---|

| ペアローン (ローン契約と抵当権が2本) |

夫(債務者) | 加入できる | 受けられる | ある | 個別 |

| 妻(債務者) | 加入できる | 受けられる | ある | ||

| 連帯債務 (ローン契約と抵当権が1本) |

夫(主債務者) | 加入できる | 受けられる | ある | 合算可 |

| 妻(連帯債務者) | 金融機関による | 受けられる | ある | ||

| 連帯保証 (ローン契約と抵当権が1本) |

夫(主債務者) | 加入できる | 受けられる | ある | 合算可 |

| 妻(連帯保証人) | 加入できない | 受けられない | ない※ |

※連帯保証人が頭金を出したケースなどは共有とするべき

住宅ローン返済中に契約者に万が一のことがあったときに、住宅ローン残高がゼロになる保険

では、それぞれの住宅ローンを詳しく解説していきます。

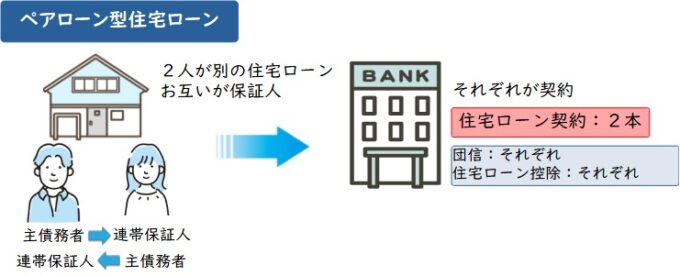

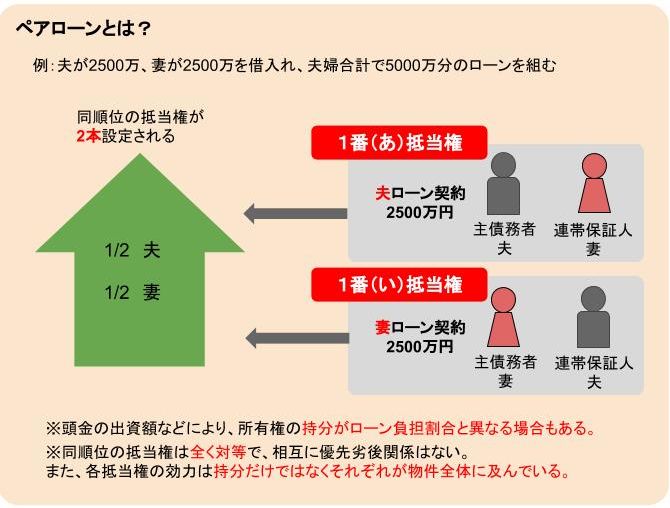

ペアローン

ペアローンとは、

「夫も妻もそれぞれが債務者となって、1つの物件上に2つの債務(2つの抵当権)を負う。その上で、お互いがお互いの連帯保証人となる」

このような形式の住宅ローンです。

ペアローンでは、あくまでもそれぞれが単独の債務者であるため、収入合算ではなく夫婦それぞれの収入によって借入限度額が決まります(夫の年収や個信から算定した債務額と、妻の年収や個信から算定した債務額)。

ペアローンを用いて住宅を購入すると、基本的に不動産は借入金額に応じた持分割合での「共有名義」になります。

また、ペアローンにした場合それぞれの借入れに独立性がありますので、

「夫婦どちらも団体信用生命保険に加入する必要がある」

「夫婦どちらも住宅ローン減税を受けることができる」

これらの特徴があります。

ただ、ペアローンは債務が2つになるという特性上、コスト面でデメリットがあります。

住宅ローンの融資を受ける際に

これらの諸費用が、通常の住宅ローンと比べて2倍かかってしまいます。

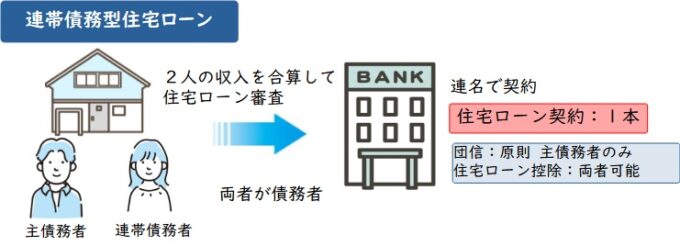

連帯債務

連帯債務とは、

「夫か妻のどちらか一方が主債務者となり、他方が連帯債務者として1つの物件上に、1つの債務(抵当権)を負う。」

このような形式の住宅ローンです。

連帯債務型の住宅ローンでは、夫婦の収入を合算して借入れ可能額を審査することが可能です(夫と妻の合計年収とそれぞれの個信を勘案した債務額)。

便宜上、「主債務者と連帯債務者」として債務者に立場の優劣を設けるわけですが、法的に見れば両者は完全に対等な立場であり、それぞれが金融機関に対して住宅ローン全額の債務を負うことになります。

連帯債務の住宅ローンでは、

「夫婦どちらも団体信用生命保険に加入できる(金融機関により異なる)」

「夫婦どちらも住宅ローン減税を受けることができる」

といった特色があります。

また実務上、返済金は主債務者の口座から引き落とされるものの、夫婦間で決めた「負担割合」通りに出資しなくてはなりません。

仮に、負担割合と異なる割合で出資されていたら税務上「みなし贈与」となり贈与税が発生する可能性があります。

また、共有名義にする場合の持分も、ローンの負担割合に応じて決めなくてはならないことに注意が必要です。

連帯保証

連帯保証とは、

「夫か妻、どちらかが主債務者となり、他方が連帯保証人として1つの物件上に1つの債務(抵当権)を負う。」

このような形式の住宅ローンです。

連帯保証型では、夫婦の収入を合算して借入れ可能額を審査することが可能です(夫と妻の合計年収とそれぞれの個信を勘案した債務額)。

連帯保証人の法的な立場というのは「債権者(金融機関)は主債務者と連帯保証人のどちらに取り立てを行っても構わない。連帯債務者は主債務者から先に請求してくれとは言えない」というものです。

建前上はこのようになっていますが、実務上は主債務者の返済が滞った際に連帯保証人に請求するのが通常です。

要するに、連帯保証人は他2つの住宅ローンのように「自分も一緒に返済していかなければならない」というより、いざという時にだけ責任を負う「従属的な立場」として扱われていることがわかります。

とは言え、いったん連帯保証人になってしまえば自分の意思で勝手に離脱したりすることはできないので、その責任は非常に重いことも覚えておかなくてはなりません。

夫婦どちらかが主債務者になり、もう片方が連帯保証人となる住宅ローンでは、

「主債務者のみが団体信用生命保険(団信)に加入できる」

「主債務者のみが住宅ローン減税を受けることができる」

といった特色があります。

なお、連帯保証型では基本的に不動産は主債務者の単独名義になりますが、仮に連帯保証人である妻が頭金を出資している場合などには、出資額に応じて共有名義になる場合があります。

カンタン1分査定

住宅ローンタイプの種類をイラストで可視化

上で説明したそれぞれの住宅ローンのイメージをイラストにして解説します。

5,000万円の住宅ローンを組んで家を購入したケースを見てみましょう。

【ペアローン】

夫婦がそれぞれ2,500万円の独立した借入れの債務者となり、お互いに連帯保証し合う形です。

対象の土地、建物に同じ優先順位の抵当権が2つ設定されています。

【連帯債務】

連帯債務の場合は借入自体は1本なので抵当権も1本になります。

登記簿の債務者の欄には「連帯債務者」として夫と妻の両方が記載されます。

【連帯債務】

連帯保証の場合も借入れは1本であるため、抵当権は1本となります。

登記簿には連帯保証人である、妻の名前は出てきません。

離婚を期に売却して共有名義を解消

離婚後に婚姻生活で居住していた不動産に住み続けたくない、という方は決して少なくありません。

このような場合には、不動産全体を売却してしまって現金で財産分与を行うことで、共有状態を解消することが可能です。

この方法には、不動産を現金化するので1円単位で公平に財産分与を行えるというメリットがあります。

また、住宅ローンが残っている場合は、不動産を売却して得た代金を、ローン返済に充当することが可能です。

ただここで注意しなければならないのが、ローン残債が不動産価格より高いか、低いかということです。次項で解説していきます。

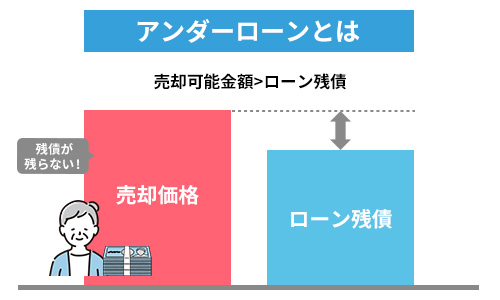

アンダーローンなら売却益を分ける

アンダーローンとは、ローン残債が不動産価格よりも低い状態です。

誤解を恐れずに言えば、「不動産を売却することでローンを完済できる状態」ということができます。

アンダーローンの場合は簡単で、不動産を売却し得た代金で住宅ローンを完済し、残った売却益を夫婦で財産分与するだけで問題ありません。

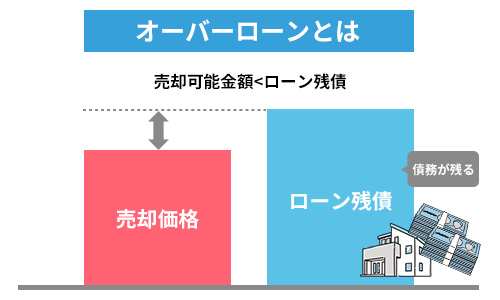

オーバーローンなら売却方法が限定される

これに対しオーバーローンとは、ローン残債が不動産価格より高い状態です。

誤解を恐れずに言うと、「不動産を売却してもローンを完済できない状態」ということができます。

オーバーローンになっている不動産は負債が上回っていて対象財産がないため、そもそも財産分与の目的物にはなりません。

よって、後は不動産の登記名義と住宅ローンの残債務をどう処理するかの問題になりますが、現実問題不動産を売却するのは非常に困難になります。

不動産を売却する際、物件についている抵当権を抹消する必要があるのですが、ローンを完済せずに抵当権を外すことを金融機関は容易に認めてくれないからです。

オーバーローンになっており、どうしても手元資金で債務を完済できない場合の救済措置として「任意売却」という選択肢があります。

任意売却とは、抵当権者(金融機関)に対して、残債を完済することはできないが、一定額までの返済で抵当権の抹消を認めてもらい、その上で担保物件を売却することです。

債権者側としては、このまま返済を滞納されて物件を競売にかけるよりも、手間やコスト面でメリットがある、と判断した場合には任意売却を認めてくれる場合があります。

不動産を売却し得た代金を返済に充ててなお残ったローンは「無担保の債務」となり、当然、引き続き返済していかなくてはなりません。

なお、共有名義不動産を任意売却する方法は以下の記事でも詳しく解説しています。

離婚後もどちらかが住み続ける場合

離婚後も配偶者のどちらか一方が物件にすみ続けたいと希望する場合、共有名義を解消して夫婦片方の単独名義で財産分与しましょう。

どちらか片方の単独名義にすることで、離婚後も名義人が居住を続けられるメリットがあるからです。

ですが、住宅ローンが残っている場合は、債務者の合意なしに登記名義を変更すれば契約違反となり、ローンの一括返済を求められる事になりかねません。

ローン中の家を売却する条件について知りたい方は、以下の記事をご参照ください。

残債がある場合は金融機関との交渉が必須

離婚後に、夫婦のどちらかが物件に住み続ける場合は、当然住宅ローンの返済も続くことになります。

もし離婚時にローン残債があり、自己資金等での完済ができないようであれば、必ず債権者(金融機関)との交渉が必要です。

金融機関に黙って、どちらか片方が物件から出ていったり、不動産の登記名義を変更したりすれば、契約違反となって残債の一括返済を求められるおそれがあるからです。

「バレなきゃいいんでしょ?」とお考えの方もいるかも知れませんが、各金融機関は不正融資防止の目的から、定期的に住宅の使用状況調査を行っており、抜き打ちで融資対象物件宛に調査用紙が郵送されてきて、住民票を同封の上で返送を求められます。

返送自体は任意ですが、仮に返送できなければ金融機関から怪しまれて、調査が入る可能性も高まるでしょう。

一番おすすめできないのは「夫がローンを支払い続けて妻が住み続ける」のように、返済する人と居住する人がバラバラになるパターンです。

居住しなくなったことからローン支払いへのモチベーションが下がる、給与が減る、再婚するなどの原因で、今後夫がローンを滞納することも十分考えられます。滞納が数カ月続くと不動産が競売にかけられ、最悪の場合は妻が住めなくなる危険もあります。

そのため、離婚後にローン残債のある物件にどちらかが住み続けるのであれば、必ず金融機関に合意を得なくてはなりません。

具体的に、金融機関との交渉でどのような措置が取られるのかについて、ここから解説していきます。

居住者の単独名義に変更する3つの方法

住宅ローンの残債がある場合は、「離婚に伴って物件に居住しなくなる人」を債務者から外さなければなりません。

住宅ローン(抵当権)のついた不動産において、「居住者=登記名義人=ローン債務者」が基本となるからです。

では、実際に金融機関と交渉の上、どのような方法を取ればよいのか、ご紹介します。

住む人が単独で債務を引き継ぐ

離婚後にすみ続ける人が1人でローン返済を引き受け、登記名義も単独名義にすることで、共有名義を避けて物件に残ることが可能です。

5,000万円の不動産、残ローン4,000万円、自動車500万円、預貯金500万円

夫が不動産と残債を引き受ける(1,000万円)、その分車と預貯金(1,000万円)は妻に渡す。

ただし、離婚を理由に連帯債務者や連帯保証人の立場から外れることを、金融機関は基本的には認めません。

具体的には、

- そもそもローンが残りわずかである

- 債務引受人(物件に残る人)の信用力が非常に高い

等、金融機関にとって債務者変更を認めるに値する交渉材料がなければ厳しいでしょう。

借り換えで住む人の単独名義に

不動産に住み続ける人が、不動産を単独所有するのと同時に債務を1人で引き受けようとしても、債権者の合意が得られず不可能な場合があります。

このような場合には、物件に住み続ける人が他の金融機関から新たに借り入れを起こし、従来のローンを完済してしまう、いわゆる「借り換え」を行って、住み続ける人の単独債務にする方法もあります。

共有財産が「5000万円の不動産、元本残債4000万円、預貯金500万円、自動車500万円」

残債4,000万円を借り換えて、4,100万円になったローンと不動産を夫が引き継ぐ(900万円)、この場合妻に自動車と預貯金450万円を渡す(950万円)。

預貯金の残りの50万円を夫が受け取れば、夫も950万円を受け取ったことになるので、単純計算で2分の1ずつとなります。

借り換えでは新規借入時と同じく融資の審査は行われますので、やはりここでも、離婚後に住み続ける人の信用力がポイントになってきます。

完済して住む人の単独名義に

住宅ローンの残債務が減っている、もしくは親戚からの借り入れができるなどの場合は、ローン残債を一括返済してしまうのが得策でしょう。

住宅ローンを完済してしまえば、夫婦2人共が債務者あるいは保証人の立場から開放されるため、残った不動産は自由に財産分与できるようになるからです。

具体的には、ローンの完済後に抵当権を抹消し、物件から出ていく人から住み続ける人へ、共有持分移転の登記を行うことで手続きが完了します。

離婚や別居時に自身の持分のみ売却して共有名義から離脱可能か?【住宅ローン別に解説】

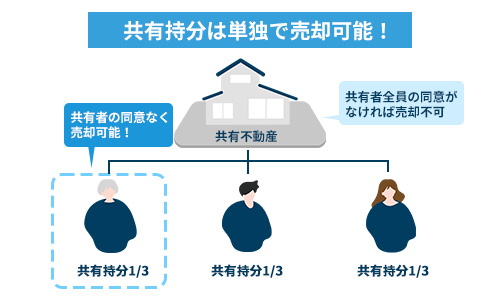

共有者全員が協力して全体を売却するのが売買の基本的な形ですが、関係がこじれている場合は話し合いすらもできないことがしばしばあります。

このような場合には、あなたの共有持分のみを第三者へ売却できれば、簡単に共有状態から離脱できてしまいます。

民法上、あなたの共有持分はあなたの完全な所有物であり、自由に売却していつでも共有状態から抜け出すことが可能です。

ただ、住宅ローンが残っている場合には必ず「残債務と抵当権をどう処理するか」という問題をクリアしなければなりません。

住宅ローンのタイプ別に共有持分の売却にあたっての問題点を解説します。

ここからは具体例として、

- 住宅購入当初に住宅ローン5000万円を借入

- 残債務が現在3000万円

- 夫が共有状態や債務者の立場から抜けることを希望している

というケースを想定してみましょう。

ペアローンで自身の持分のみ売却する場合

夫婦ペアローンの場合、夫が自身の共有持分のみを売却することは、かなり厳しいと言えるでしょう。

理由としては、夫と妻に独立した2つの抵当権が設定されていることと、この抵当権がそれぞれの持分だけでなく物件全体に及んでいることが挙げられます。

先程提示した具体例をもとに順を追って説明していきます。

例えば夫が、離婚に伴い不動産の共有名義から離脱しようと考え、自分のローン(半々で借り入れていた場合は1,500万円)を全て返済し、上記の1番(あ)抵当権を抹消したとしましょう。

このように、夫のローンを完済してしまえば、上記の1番(あ)抵当権を抹消することは可能ですが、1番(い)抵当権は未だ残っており、その効力は物件全体に及んでいます。

そのため、現状では妻が自分の債務を万が一延滞した場合、物件全体が競売にかけられる潜在的なリスクが残されており、夫の共有持分を買い受けてくれる人はまず居ません。

結果として、抵当権が全て抹消されていない状態で、どちらか片方の共有持分のみを売却するというのは現実的には不可能に近いでしょう。

どうしても、共有不動産の権利関係やローン債務者から離脱したいのであれば、やはり「妻と共に物件全体を売却して残債務を完済する」というのが現実的です。

ただ、残債務がかなり少ないなどの事情であれば、例外的に「抵当権を残したまま共有持分買取専門の不動産業者に持分のみ売却し、その後の金融機関との交渉を不動産業者に任せる」ことが可能な場合があります。

ひとまずローンの返済状況がわかる資料(返済予定表等)を用意して、自分の共有持分が買取可能かどうか不動産業者に相談してみましょう。

弊社も共有持分を専門に積極的な買い取りを行っております。ご相談だけでも大歓迎なので、気兼ねなくご相談下さい。

連帯債務で自身の持分のみ売却

連帯債務の場合に、夫が自身の共有持分のみを売却することはやはり難しいという結論になります。

先程用いた具体例をもとに考えてみましょう。

連帯債務の場合、離婚に際して夫が自分の返済負担分だけ返済したとしても、妻の負担分が残っているため抵当権を抹消することはできません。

上記した通り、抵当権を抹消できなければ買い受けてくれる相手がいないので、共有持分のみであっても売却することはできません。

「妻の返済負担分も夫が返してしまえばいいのでは?」と思うかも知れませんが、そうすると夫から妻に対する「みなし贈与」として課税されるという別の問題が発生します。

連帯債務の場合にも、残債務が少なければ抵当権をそのままにして共有持分専門の買取業者に売却できる場合がありますので、まずは相談してみることをおすすめします。

連帯保証で自身の持分のみ売却

一方で連帯保証の場合、夫が自身の共有持分を売却するのは、ペアローンや連帯債務のように難しくはありません。

先程用いた具体例をもとに考えてみましょう。

連帯保証の場合、離婚に際して夫がローンの残債を自己資金などで完済することができれば、抵当権を抹消できるので、共有持分のみを売却できるようになります。

なのですが、夫がローンを全て返済し、不動産の一部である自身の共有持分のみを売却するというのは、当然得策ではありません。

そのため、やはりアンダーローンの場合は不動産全体を売却して得た代金で債務を完済し、残りを財産分与に回す、オーバーローンの場合は金融機関と交渉の上任意売却などの措置になるでしょう。

連帯保証の場合にも残債務が少なければ、抵当権をそのままにして持分のみを買い取る不動産業者に売却できる場合がありますので、まずは相談してみることをおすすめします。

離婚時に残債があってもリスクなく自身の持分だけ売る方法はないの?

上記のように住宅ローンの残債務がある場合は、いずれのケースでも自身の持分だけを売ることは非常に難しいと考えられます。

ただ上記した通り、例外的に「ローンの残債務額が少ない」などのケースでは共有持分買取業者に持分のみを抵当権つきで売却して、その後の金融機関との交渉を任せるという手段もあります。

絶対に共有持分の売却ができないと決めつけずに、ひとまず不動産業者に状況を相談してみることをおすすめします。

共有持分買取業者に共有持分を買い取ってもらうメリットは以下の通り。

- 離婚相手と一切関わらずに不動産の共有状態から抜け出せる

- 最短数日で共有持分を現金化できる

- 金融機関や離婚相手との交渉を一任することができる

弊社も不動産の共有持分に特化して、積極的に買い取りを行っております。

ご相談いただけましたら、万が一買取が難しい場合でも、その後のアドバイスだけでもさせていただくことが可能です。夫婦共有名義の不動産でお困りの方は、気兼ねなくご相談下さい。

>>【共有持分の相談窓口】共有トラブル解決のプロにご相談下さい!

なお、以下の記事では共有持分を売却する際に買取業者を選ぶポイントについて解説しています。

併せて参考にしてください。

まとめ

この記事では、夫婦連帯債務などの住宅ローンが残っている不動産は、離婚時にどのように処理するべきか、について解説してきました。

お伝えしてきた通り、住宅ローンが残っている状態では、夫婦同士の希望だけで自由に不動産を財産分与することができません。

そのため、金融機関と交渉の上、最善の解決策を探っていくほかないでしょう。

ですが、例外的に残債務の額が少ないなどの場合には、あなた自身の共有持分を専門の買取業者に買い取ってもらうことで、不動産の共有者やローンの債務者としての立場から抜け出せる可能性があります。

弊社でも共有持分のみの買い取りを行っておりますので、お気軽にご相談下さい。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら