親の家を安易に相続してはいけない理由

親の家は、決して安易に相続してはいけません。

明確な使用用途もないまま親の家を相続すると、誰も住まない「空き家」になり、所有者は下記のような負担やリスクを負ってしまいます。

- 固定資産税がかかる

- 管理する手間と費用がかかる

- 放置すると固定資産税が最大6倍になることも

- 放置し続けると解体費用を請求される

- 自身の相続時のトラブルを招く

そのため、まだ親が元気という方も、将来親の家をどうするのか、先を見越して早め早めに考えておきましょう。

なお、「親の生前」「親が亡くなり相続が発生したあと」それぞれの段階でどうするべきか知りたい方は、相続しても活用予定がない親の家は生前に売却、親の家の相続が発生した後の選択肢は4つをご覧ください。

それでは、親の家を安易に相続してはいけない理由について、ひとつずつ解説していきます。

固定資産税がかかる

家を所有している間は、たとえ使っていなくても、固定資産税を支払わなければなりません。

築年数や住所地によっても異なりますが、中古住宅の場合は10万円から20万円前後が目安です。

たとえば、固定資産税額が20万円の家は、5年間で100万円も納めることになります。

なお、正確な金額は、毎年4月から6月頃に所有者に届く納税通知書から確認できます。

管理する手間と費用がかかる

親の家に居住者がいれば、管理の手間は不要です。

しかし、だれも居住する予定がないまま親の家を相続すると、毎月所有者が管理作業をおこなわなければなりません。

だれも居住していない家屋は、あっという間に古くなり、資産価値が急激に下がってしまいます。

作業内容としては、清掃や換気、雨漏りや破損箇所の点検等があります。

ただし、親の家が所有者の自宅から離れていれば交通費が発生しますし、日々の家事や仕事と並行して行うにはかなりの体力が必要です。

管理代行サービスに依頼すれば時間の節約はできますが、毎月数千円から1万円前後の委託費用を支払わなければなりません。

そのほか、管理作業内容の詳細については、下記記事で解説しています。

放置すると固定資産税が最大6倍になることも

所有する家の管理を怠ると、自治体によって特定空き家に指定され、固定資産税が最大6倍になるおそれがあります。

管理不足により、近隣や通行人に著しい被害、損害を与える可能性が高い空き家のこと。

通常、住宅は固定資産税が6分の1になる住宅用地の特例が適用されていますが、特定空き家に指定されると、その特例の適用が除外されてしまうからです。

参照元:住宅用地の特例措置

ただし、現状では負担調整措置があり、固定資産税が減額されるため、一般的には固定資産税は4倍程度となります。

将来的に負担調整措置がなくなると、固定資産税が最大で6倍となってしまいます。

たとえば、居住時に固定資産税額が20万円だった家の場合、単純に計算すると1年だけで最大120万円もの固定資産税がかかる可能性があります。

さらに放置すると50万円以下の過料が課される

固定資産税の特例から除外されたのち、さらに放置すると、今度は50万円以下の過料(制裁金)が課されます。

用途がない家のために、固定資産税が最大6倍になるばかりか、数十万円もの過料を徴収されることになります。

放置し続けると最終的には家屋を強制解体される

過料を課されてなお、自治体からの改善命令に背くと、行政代執行により家屋を解体され、その費用は所有者に請求されます。

所有者に代わって、行政が家屋の適正な管理に向けた取り組み(解体や不用品の除去等)を行うこと。

解体にかかる費用は、家屋の大きさや構造によっても異なりますが、数百万円はかかります。

費用は所有者の預貯金や資産を差し押さえるなどして強制的に徴収されます。

親の家の管理を子が負担することになる

使用用途もなく親の家を相続し、相続人が適切な管理を怠れば、将来自身が死んだ際、今度は自分の子に管理を負担させることになります。

子にまで親の家の管理負担を負わせてしまわないよう、自身の代で親の家をどうするか決断しましょう。

相続しても活用予定がない親の家は生前に売却

相続しても、居住や活用の予定が無い親の家は、相続する前に売却するのがおすすめです。

なぜなら、生前に売却しておくことで、前述した維持管理にかかる負担やリスクを、相続人が負わずに済むからです。

また、家の売却代金を親の施設入居費用や入院費用等に充てることも可能です。

さらに、相続前に親の家を現金化しておくことで、相続人は1円単位で遺産を分けられます。

なお、すでに相続が発生している方は、後述する親の家の相続が発生した後の選択肢は4つをご覧ください。

生前に親の家を売却する方法は下記の3つです。

親の判断能力が十分ある場合

- 親自身が売却する

- 子が親の代理人として売却する

親の判断能力が十分でない場合

- 子が任意後見人となり売却する

- 選任された法定後見人が売却する

ただし、任意後見人は、親の判断能力が十分あるうちに申請しておかなければなりません。(詳細は後述します)

それでは、ひとつずつ紹介していきます。

親の判断能力が十分ある場合

親の判断能力が十分ある場合の売却方法は、下記2つです。

- 親自身が売却する

- 子が親の代理人として売却する

それぞれ見ていきましょう。

親自身が売却する

親の家を相続しても使用用途がなく、親も売却の意思がある場合、生前のうちに親自身が売却するのがベストです。

所有者である親自身なら、自由に家を売却できるからです。

そのため、下記のような状況の方は、親自身で売却しましょう。

- 施設への入居が決まった

- 子どもの家で子どもと一緒に住むことになった

子が親の代理人として売却する

親に売却の意思があるものの、施設に入居している場合や入院している場合など、自身での売却手続きが難しいときは、子が親の代理人として家を売却できます。

ただし、親の売却意思をはっきりと確認できることが条件です。

子が代理人として親の家を売却する際には、売却時に委任状の作成を不動産会社に依頼し、代理人は親の実印と印鑑証明書を用意しておきましょう。

親の判断能力が十分でない場合

認知症などにより親の判断能力が十分でない場合、前述した方法では家を売却できません。

親の判断能力が十分でない場合の売却方法は以下の2つです。

- 子が任意後見人となり売却する

- 選任された法定後見人が売却する

なお、子が任意後見人となり売却するには、親の判断能力が十分あるうにちに公証役場で任意後見契約を結んでおく必要があります。

ひとつずつ解説します。

子が任意後見人となり売却する

親の判断能力が十分にあるうちに、子を任意後見人に選んでおくことで、のちに親の判断能力が十分でなくなったとき、子が後見人として親の家を売却できます。

任意後見人とは、親自身の意思で後見人となる人を選び、家庭裁判所の手続きによって選任された人のことです。

逆に言えば、親の判断能力が十分でなくなってからでは、任意後見制度は利用できません。

そのため、子に後見人になってほしい場合には、判断能力が十分あるうちに公証役場で任意後見契約を結んでおく必要があります。

法定後見人が売却する

任意後見人がいない場合、家庭裁判所が選任した法定後見人が代理で家を売却できます。

法定後見人は、親にとって不利益にならないよう、売却の契約等をおこないます。

子も法定後見人の候補者となることは可能です。

ただし、親の預貯金が多い場合等は、子による使い込み防止のため、弁護士や司法書士から選ばれるのが一般的です。

そのため、生前に家の売却を検討している場合は、判断能力が十分あるうちに任意後見人を選んでおくことをおすすめします。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

親の家の相続が発生した後の選択肢は4つ

相続が発生した後、親の家の用途について相続人が取れる選択肢は4つです。

- 相続人や親族が住んで家を残す

- 売却して完全に手放す

- 第三者に貸し出して家を残す&収益を得る

- 相続放棄する(管理責任は残る)

ただし、相続したものの誰も住む予定が無い場合は、基本的に売却しましょう。

売却することで完全に手を離れ、管理や納税義務から解放されるので、相続人は金額的負担や体力的負担を負わずに済みます。

なお、親の家の立地等に合わせて売却先を選ぶことで、親の家を適切に売却できます。(売却方法の詳細は後述します)

では、相続発生後の4つの選択肢について、紹介していきます。

相続人や親族が住んで家を残す

親(被相続人)が亡くなった後、相続人や親族等が居住することで、思い出ある家を手放すことなく維持できます。

ただし、すでに自身の家を持っている人が親の家に住むと、自身の家と親の家の固定資産税を負担することになってしまいます。

そのため、マイホームを持っていないなど、他に固定資産税の支払いが発生していない人が住むようにしましょう。

売却して完全に手放す

利用予定がない親の家を相続した場合は、所有し続けず早急に売却しましょう。

すぐ手放せば、管理の手間や費用、税金の支払いを最小限に抑えられます。

ただし、不動産の売却方法には「仲介」「買取」の2種類があり、一般的な買い手にとって居住ニーズがあるかどうかによって、適切な売却方法は異なります。

この居住ニーズは、主に物件の立地と家屋の状態によって左右されます。

そのため、「仲介」「買取」それぞれの売却方法ごとに、おすすめの物件を解説していきます。

- 仲介

- 不動産仲介業者は、売主から売却の依頼を受け、広く販売活動をおこない、居住目的の個人を買主として募る。売買成約時に仲介手数料を受け取ることで利益を出す。

- 買取

- 不動産買取業者は、買主として直接売主から不動産を買い取る。買い取った物件に付加価値を付けて再度販売することで利益を出す。

相続後に親の家を売却する具体的な方法は、主に下記の4つです。

- 居住ニーズが高い家は仲介でそのまま売却する

- リフォームしてから仲介で売却する

- 解体してから仲介で売却する

- 居住ニーズが低い家は買取でそのまま売却する

ひとつずつ説明していきます。

居住ニーズが高い家は仲介でそのまま売却する

高い居住ニーズが見込める物件であれば、仲介で不動産ポータルサイト等に掲載されている金額で売却できます。

生活に便利な立地や、すぐ居住できる建物であれば、購入したいと考える人がたくさんいるからです。

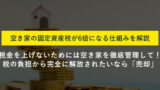

実際に、弊社が独自に行った「家の購入で優先したこと」に関するアンケート調査では、66.5%の人が「立地」を優先していると答えています。

家の購入で優先したことのダントツ1位は「立地」

高い居住ニーズが見込め、仲介での売却がおすすめな家の具体例は下記の通りです。

仲介での売却がおすすめな家の一例

- 都心部なら駅まで徒歩数分

- 地方なら市街地まで車で10分程度

- 築浅で大規模修繕せずにそのまま居住できる

しかし、上記にあてはまらないような物件は、仲介では永遠に売却できないおそれがあるため、買取業者に相談してください。

買取については居住ニーズが低い家等は買取でそのまま売却するで解説しています。

リフォームしてから仲介で売却する

親の家をリフォームしてから仲介で売却することで、リフォーム前よりも高い金額で売却できる可能性があります。

ただし、リフォームには、1件あたり数十万円から数百万円(目安:1㎡あたり10万円)と、高額な費用がかかります。

また、リフォームをして採算がとれるほど、高い金額で必ず売却できるとは限りません。

むしろ、高額なリフォーム費用をかけたところで、買い手が付かない場合も十分あります。

売れ残ってしまえば、リフォーム費用分がまるまる赤字になってしまいます。

そのため、リフォーム後に仲介で売却してもリスクを負わないのは、居住ニーズが非常に高い物件のみです。

具体的には、主要な駅のすぐ隣に位置する物件や、少しのリフォームでも新築のような状態にできる物件などが例として挙げられます。

解体してから仲介で売却する

基礎部分から腐っているなど、リフォーム程度では補修しきれない程家屋が古い場合、解体後に土地のみで売却したほうが、買い手がつきやすくなることがあります。

新築の家を建てたい人にとっては、既存の家屋を解体する必要が無いうえに、更地の方が家屋を新しく建てるイメージをしやすいからです。

また、所有者にとっては家屋を管理する手間を無くせるという利点もあります。

ただし、数百万円もの高額な解体費用がかかってしまうため、売れ残ってしまえば解体費用分が全て赤字になり、大きなリスクを負わなければなりません。

さらに、解体して年末まで売れ残ってしまえば、翌年から課税される固定資産税が4倍になってしまいます。

そのため、安易に解体せず、買取業者にも相談してください。そのままの状態でも、高確率ですぐに買い取ってもらえます。

解体費用については、下記記事で詳細を解説しています。

居住ニーズが低い家等は買取でそのまま売却する

居住ニーズが無い物件も、買取であれば、そのままの状態で手間なく素早く売却できます。

前述したとおり、買取業者が直接買主になるため、親の家の立地や家屋の状態に関わらず、そのままの状態で買い取れるからです。

買取での売却がおすすめな家の具体例は下記の通りです。

買取での売却がおすすめな家の一例

- 都心部なら駅まで徒歩30分以上

- 地方なら市街地まで車で30分以上

- 築古で大規模修繕しなければ居住できない

そのため、立地が悪い場合だけでなく、売却に費用をかけられない場合、早く売却したい場合は、買取業者に依頼しましょう。

ただし買取では、再度販売するまでに買取業者がかけるコスト分、仲介よりも売却額が安価になってしまいます。

ですが、売主が費用をかける必要はなく、買取業者がすぐに買い取ってくれるので、売主は一切のリスクを負わずに親の家を売却できます。

なお、一般の方が正確な金額を算出するのは困難なため、買取価格を知りたい場合は買取業者に査定を依頼しましょう。

弊社でも、実家や空き家の買取を積極的におこなっています。

「他社で断られてしまった」「他社の買取価格に納得できなかった」など、なかなか家を売却できずにいる方は、ぜひ一度ご連絡ください。

弊社スタッフが、プロとして適切な買取価格を提示させていただきます。

>>【処分に困る実家でも高額売却!】無料で買取査定を依頼する

第三者に貸し出して家を残す&収益を得る

不動産投資等の知識や経験がある人であれば、親の家を相続したのち、賃貸物件として貸し出すことで、家を残しつつ収益を得られます。

ただし、賃貸に出して入居者が見込めるのは、前述した居住ニーズが高いエリアに位置する家のみです。

借主となるのは、前述した仲介の買主と同様、居住目的だからです。

そのため、賃貸に出しても空室ができてしまい、収入を得るどころか、維持管理費用だけがかかってしまうおそれがあります。

また、相続した親の家の状態によっては、貸し出す前に数百万円もの費用をかけたリフォームが必要です。

そのため、相続した親の家にだれも住む予定が無い場合は、売却したほうが賢明です。

相続放棄は慎重に検討する

相続放棄することで、使用用途が無い親の家を相続せずに済みます。

ただし、相続放棄後であっても、親の家を適切に管理する責任は残ります。

つまり、たとえ相続放棄していても、その後適切に管理されていなければ、自身が対応しなければならないということです。

また、相続放棄すれば、すべての遺産を相続できなくなります。

そのため、相続放棄を検討する際には、不動産会社や弁護士等の専門家に依頼して、全ての遺産総額を調査してから検討しましょう。

「親の家は相続したくないけど他に相続したい遺産がある」等の場合、相続してから売却することで、他の遺産を相続しつつ親の家だけ手放せます。

相続放棄の詳細については下記記事をご覧ください。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

親の家を売却・賃貸するなら相続登記が必須

親の家を売却・賃貸する場合、必ず相続登記をしなければなりません。

そのため、親の家の相続発生後は、まず相続手続きを行います。

手続きの流れや相続人に課される税金、必要な費用について、簡単に把握しておきましょう。

相続手続きの詳細については、下記記事で解説しております。

なお、すでに相続手続きが完了しており、売却を検討している方は、後述する親の家を売却する流れをご覧ください。

相続手続きの流れ

相続手続きのおおまかな流れは下記の通りです。

なお、前述したとおり、親の家を売却・賃貸に出す場合には相続登記が必須です。

相続した親の家の売却等を検討したら、相続登記を必ず行いましょう。

- 遺言書の有無を確認する

- 相続人全員を確定する

- 全ての相続財産を調査する

- 遺産分割協議を行う

- 法務局で相続登記を行う

- 相続税を申告する

相続手続きにかかる税金と費用

相続手続きにかかる税金と費用は下記の通りです。

- 相続税

- 被相続人からの遺産を受け取った人全員に課される税金。全遺産から基礎控除額(3,000万+600万×相続人の数)が差し引かれた残りが課税対象になる。そのため、基礎控除額よりも金額が低くなる場合は相続税は課されない。

- 登録免許税

- 不動産の相続登記手続き等を行う際に納める税金。登録免許税額は、固定資産税評価額×0.4%で算出される。

- 相続手続きの委託費用

- 相続手続きを司法書士や弁護士、行政書士等に依頼する場合に必要となる委託費用。司法書士や行政書士であれば10万円から30万円、弁護士の場合は50万円から100万円前後。

なお、相続人間のトラブルに対応できるのは弁護士のみです。

そのため、トラブルの発生が予想される場合は弁護士に依頼することで、相続手続きから問題の解決まで依頼できます。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

親の家を売却する流れ

前述した通り、親の家の売却方法は「仲介」「買取」2種類があります。

ここでは、「仲介」「買取」それぞれの売却の流れを簡単にご紹介します。

詳細については実家の処分は売却が最適!事前の相続登記も忘れずに|一連の流れや費用を解説をご覧ください。

なお、どちらの売却方法でも、売却後は確定申告が必須です。

確定申告によって納める譲渡所得税については後述します。

仲介の場合

仲介の売却の大まかな流れは下記の通りです。

- 複数の仲介業者に売出価格の査定を依頼する

- 仲介業者と媒介契約(売却の仲介業務を依頼する契約)を結ぶ

- 仲介業者が不動産ポータルサイト等で売却活動を開始

- 購入希望者との内覧・交渉を行う

- 買主と売買契約を結ぶ

- 決済・引渡しを行う

- 売却後、確定申告を行う

前述したとおり、不動産ポータルサイト(SUUMOやat-homeなど)を通して購入希望者を募るため、売却までおよそ3ヶ月以上はかかります。

買取の場合

買取の売却の大まかな流れは下記の通りです。

- 複数の買取業者に買取査定を依頼する

- 各社の買取価格や条件等を比較する

- 買取業者と売買契約を結ぶ

- 決済・引渡しを行う

- 売却後、確定申告を行う

買取では、売主と買取業者が直接売買契約を締結するため、およそ1週間から1か月程度で引渡しが完了します。

親の家の売却にかかる税金

親の家の売却する際は、売却方法にかかわらず下記税金が発生します。

- 印紙税

- 譲渡所得税

それぞれ説明します。

印紙税

不動産を売却する際、売主は売却価格に応じた収入印紙を購入し、契約書に貼付して印紙税を納めます。

売却価格ごとの印紙税額(軽減税率適用後)は下記のとおりです。

【不動産売買契約書の印紙税額】

| 売却価格 | 印紙税額 |

|---|---|

| 10万円超~50万円以下 | 200円 |

| 50万円超~100万円以下 | 500円 |

| 100万円超~500万円以下 | 1千円 |

| 500万円超~1千万円以下 | 5千円 |

| 1千万円超~5千万円以下 | 1万円 |

| 5千万円超~1億円以下 | 3万円 |

| 1億円超~5億円以下 | 6万円 |

参照元:国税庁|印紙税の軽減措置

譲渡所得税

不動産を売却して売却益が発生した場合、売主は確定申告して譲渡所得税を支払います。

譲渡所得税とは、不動産等の資産を売却(譲渡)し生じた利益に課される「所得税」「住民税」「復興所得税」のことです。

譲渡所得税は下記の計算式で算出されます。

所有年数に応じた税率は下記の通りです。

| 空き家の保有期間 | 所得税の税率 | 住民税の税率 | 復興特別所得税の税率 |

|---|---|---|---|

| 5年以下 | 30% | 9% | 0.63% |

| 5年超え | 15% | 5% | 0.315% |

なお、相続によって取得した家の場合、被相続人が所有していた年数も相続人の所有年数として引き継がれます。

確定申告の詳細については国税庁HPをご覧ください。

また、譲渡所得から3,000万円が控除される特例があるので、次項で紹介します。

マイホームを売ったときの特例

「マイホームを売ったときの特例」を申請することで、マイホームを売却した際の譲渡所得から、3,000万円控除できます。

親自身が売却する際や、相続人が相続ししばらく居住した後に売却することになった際に利用できます。

所有期間の長さは関係なく、居住用財産であればほぼすべての物件に適用されます。

ただし、現在住んでいない親の家を売却する場合は、住まなくなってから3年が経過する日の属する年の12月31日までに売却しなければなりません。

適用にはそのほかにも条件がありますので、参照元の国税庁HPをご覧ください。

被相続人の居住用財産(空き家)を売ったときの特例

「被相続人の居住用財産(空き家)を売ったときの特例」、通称「空き家特例」を申請することで、相続した空き家を売却した際の譲渡所得から、3,000万円控除できます。

相続したものの、被相続人の死後、一度も居住・利用していなかった親の家を売却した際に利用できます。

ただし、この特例が適用される売却期限は令和9年(2027年)12月31日までで、そのほか適用条件が細かく設けられています。

詳細については相続空き家の売却額から3000万円控除|条件と申請方法や参照元の国税庁HPをご覧ください。

参照元:国税庁|被相続人の居住用財産(空き家)を売ったときの特例

まとめ

親の家は、明確な使用用途が無い場合、なるべく早く売却しましょう。

たしかに、思い出ある家を手放すことは名残惜しいかもしれません。

ですが、用途もなく親の家を所有しつづけても、金銭的負担や体力的負担を引き継いでしまうだけです。

まずは明確な用途があるのかから考え、売却する際には居住ニーズがあるかどうかによって、売却方法を選びましょう。

また、親の家を相続し売却等する場合には、必ず相続登記が必要です。

売却を検討し始めたら、まずは相続登記をしてください。

弊社では、全国にある実家や空き家等に特化して、積極的に買い取っています。

豊富な買取経験や専門的知識をもった担当者が、そのままの状態で適切な買取価格を提示致します。

もちろん、「親の家をどうするかをまず相談したい」という方も大歓迎です。

まずは下記フォームより、お気軽にご連絡ください。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら