家を解体したときの固定資産税の基本的な仕組み

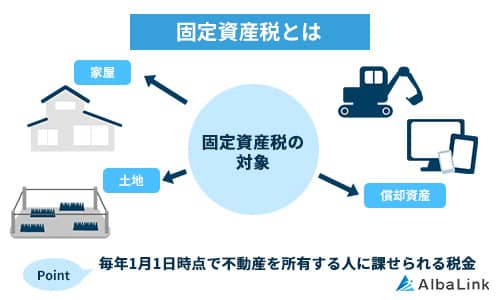

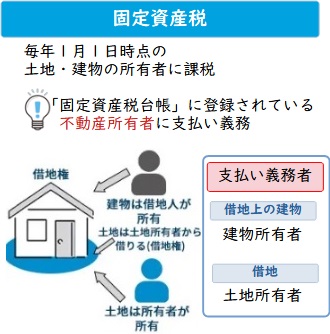

固定資産税とは、毎年1月1日時点で不動産を所有する人に課される税金(地方税)のことです。

はじめに、家を解体したときの固定資産税の基本的な仕組みを解説します。

はじめに、家を解体したときの固定資産税の基本的な仕組みを解説します。

解体した家に課される固定資産税は納めなければならない

家を解体したとしても、その年の固定資産税は1年分を全額納める必要があります。

年の途中で解体しても、月割りで減額されることはありません。

なぜなら、固定資産税は「毎年1月1日時点で家屋が存在していたか」によって課税が決まるためです。

解体した情報が税額に反映され、税金が安くなるのは翌年度からです。

解体した情報が税額に反映され、税金が安くなるのは翌年度からです。

たとえば、3月に建物を解体した場合でも、1月1日時点では建物が存在していたため、その年の建物分の固定資産税は満額で課税されます。

参照元:総務省「固定資産税の概要」

この仕組みを知らないと「建物を壊したのに納税通知書が届いた」と驚いてしまうかもしれません。

解体の時期と課税のタイミングは、事前にしっかり把握しておきましょう。

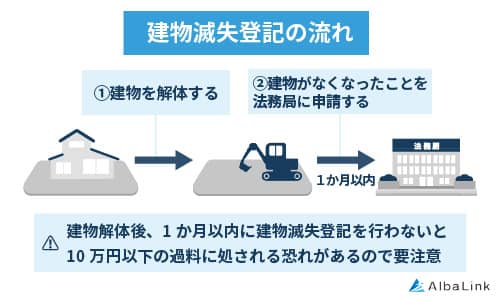

建物解体後には滅失登記が必要

建物を解体した後は、1カ月以内に法務局で「滅失登記※」の手続きが必要です。

※滅失登記とは

建物が取り壊されたり、火災で焼失したりしてなくなった場合に、その事実を登記簿に反映させる手続きのこと。建物が存在しなくなったことを公式に証明する。

参照元:法務局「建物を取り壊した (建物滅失の登記をオンライン申請したい方)」

この手続きを怠ると、実際には建物がないにもかかわらず、翌年以降も建物分の固定資産税が課され続ける恐れがあります。

この手続きを怠ると、実際には建物がないにもかかわらず、翌年以降も建物分の固定資産税が課され続ける恐れがあります。

滅失登記は以下の手順で行います。

- 管轄法務局を調べる

- 必要書類を準備する

- 申請書を作成する

- 書類を法務局へ提出する

- 登記完了証を受領する

滅失登記に必要な書類と取得方法は以下の通りです。

| 必要書類 | 取得先(作成方法) |

|---|---|

| 建物滅失登記申請書 | 自身で作成 (滅失した建物の住所・家屋番号・構造などを記入) |

| 建物滅失証明書(取り壊し証明書) | 解体業者 |

| 解体業者の印鑑証明書 | 解体業者 |

| 登記事項証明書(登記簿謄本) | 法務局の窓口、オンライン申請 |

登記手続きは所有者自身でも行えますが、書類の準備が煩雑なため、専門家である土地家屋調査士に依頼するのが一般的です(依頼した場合の費用相場は5万円前後)。

家の所有者が「工事業者に解体だけを依頼し、滅失登記を忘れる」ケースは少なくありません。

無駄な税金を支払わないためにも、解体工事と滅失登記はセットで計画しましょう。

なお、相続した家の中にはそもそも登記がなされていないものもあります。

以下の記事では、登記されていなかった家を解体する手続きや注意点を解説しているので、参考にしてください。

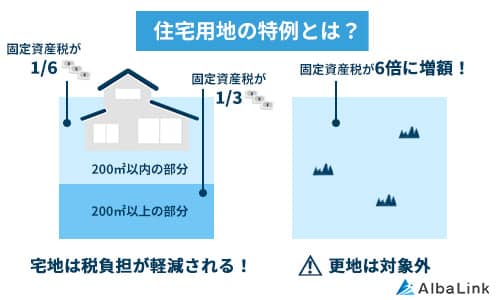

「住宅用地の特例」が外れて翌年以降の土地の固定資産税が高くなる

家を解体して更地にすると、その土地に適用されていた「住宅用地の特例」が外れて、翌年から固定資産税が高くなる可能性があります。

「住宅用地の特例」とは、住宅が建っている土地の課税標準額を最大で6分の1に軽減する制度です。

住宅がなくなり更地になるとこの特例が適用されなくなり、通常の課税評価額に税率(原則1.4%)が課されるため、税額が大幅に上昇します。

住宅がなくなり更地になるとこの特例が適用されなくなり、通常の課税評価額に税率(原則1.4%)が課されるため、税額が大幅に上昇します。

参照元:東京都主税局「固定資産税・都市計画税(土地・家屋)」

たとえば、年内に家を解体して更地のまま年を越すと、翌年からの税額が急増する可能性があります。

しかし、解体した年の12月31日までに土地を売却したり、新たに建物を建てたりすれば、税額の上昇を回避することも可能です。

もし、家や解体後の土地を使う予定がないのであれば、解体する前に家ごと売却することも一案です。

空き家専門の買取業者なら、解体が必要な古い家でも問題なく買い取ってくれるので、相談してみることをおすすめします。

当サイトを運営する弊社AlbaLink(アルバリンク)は、古い空き家などの売れない不動産を専門に買い取る不動産買取業者です。

「本当に空き家が売れるのか」「いくらになるのか」疑問をお持ちの方は、無料査定のみでもご利用いただけますので、お気軽にご相談ください。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

「家を解体したら固定資産税が6倍になる」は嘘!その2つの理由

「家を解体すると固定資産税が6倍になる」と聞いたことがあるかもしれませんが、これは必ずしも正確ではありません。

税額が上がることは事実ですが、必ず6倍になるわけではないのです。

その理由を2つのポイントから解説します。

翌年以降の家屋の固定資産税がなくなる

家を解体し、滅失登記※を完了させると、翌年からは建物分の固定資産税が課されなくなります。

そのため、住宅用地の特例が適用されなくなって土地の固定資産税は上がりますが、建物の固定資産税がなくなる分、全体の負担増加は軽減できます。

住宅用地の特例が適用されるケース、家を解体して適用されなくなったケースにおける固定資産税の負担を比較してみましょう。

【前提条件(共通)】

- 土地の固定資産税評価額:1,000万円

- 家屋の固定資産税評価額:500万円

- 土地面積:200㎡(200㎡までは小規模住宅用地の特例対象)

- 税率:固定資産税は標準税率1.4%

【①住宅用地の特例が適用されるケース(建物あり)】

土地(特例適用)

課税標準=評価額 1,000万円 × 1/6 = 約166万円

税額=約23,240円

建物

課税標準=500万円

税額=500万円 × 1.4% = 7万円

①合計固定資産税額=約9万3,240円

【②住宅用地の特例が適用されなくなるケース(土地のみ)】

土地(特例適用外)

課税標準=1,000万円

②固定資産税額=1,000万円 × 1.4% = 14万円

このように、家屋の固定資産税がなくなる分、税額の上昇も抑えられていることがわかります。

家の解体は土地の税負担増という側面が強調されがちですが、「建物分の固定資産税がなくなる」点はメリットといえるでしょう。

負担調整措置で70%に軽減される

住宅を解体しても、土地の固定資産税がすぐに最大額になるわけではありません。

「負担調整措置」という制度によって、税額の急激な上昇が抑えられるからです。

負担調整措置とは、土地の評価額が急に上がった場合でも、税負担が段階的に上昇するように調整する仕組みです。

住宅用地の特例が外れた土地は、この措置により課税標準額の上昇が一定の割合(前年度の70%など)に抑えられます。

【負担調整による課税イメージ】

| 年度 | 内容 | 固定資産税額(例) |

|---|---|---|

| 解体前 | 小規模住宅用地の特例あり | 年間 3万円 |

| 解体直後(更地)1年目 | 特例なし+負担調整措置あり | 年間 5万円(→本来は15万円だが、いきなり上がらない) |

| 更地2年目以降 | 徐々に上がる | 2年目:年間7万 3年目:年間10万 4年目:年間15万円 と徐々に増加していくイメージ |

このように、税額はいきなり6倍になるのではなく、数年かけて緩やかに上昇します。

なお、負担調整措置は自治体が毎年1月1日の評価額をもとに調整しているため、解体後の滅失登記がされていれば、所有者が申告する必要はありません。

ただし、これはあくまで増税を段階的にする措置であり、最終的な負担額が低くなるわけではない点に注意が必要です。

そのため、今後も土地を使う予定がなく、固定資産税の負担から解放されたいなら、建物は解体せずそのままの状態で売却する道を模索することをおすすめします。

弊社AlbaLink(アルバリンク)は、空き家や古家を積極的に買い取っている専門の買取業者です。

独自の物件再生ノウハウと豊富な再販先を持っているので、どのような状態の古家でもそのままの状態で買い取れます。

空き家の固定資産税や解体費用にお悩みの方は、お気軽にご相談ください。

以下の記事では、空き家の固定資産税が6倍になる仕組みを解説しているので、参考にしてください。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

家の解体費用と家解体後の固定資産税の負担を軽減する6つの方法

家を解体した後の固定資産税負担は、いくつかの対策を講じることで軽減できます。

ここでは、具体的な6つの方法を紹介します。

ご自身の状況に合わせて最適な方法を見つけてください。

解体費用の補助金を利用する

空き家の解体費用に対して、補助金を交付する自治体も増えています。

老朽化した空き家の撤去を促し、地域の安全や景観を守ることが目的です。

適用要件は自治体にもよりますが、「1981年以前の旧耐震基準で建築されていること」「市税を滞納していないこと」などが定められていることが多いです。

【空き家の解体費用の補助金制度がある自治体の一例】

| 自治体 | 補助内容 |

|---|---|

| 静岡県藤枝市 | 昭和56年5月31日以前に建築された空き家を解体し更地にする工事の対象経費の 23%(上限原則30万円・相続後3年以内の解体は50万円) |

| 千葉県木更津市 | 空き家を解体し更地にする工事の対象経費の2分の1(上限50万円) |

| 群馬県高崎市 | 周囲に危険を及ぼす恐れのある、10年以上使われていない老朽化した空き家を解体するためにかかった費用の5分の4を助成(上限100万円) |

ただし、補助金も減免措置と同様に、交付決定を受けてから解体に着手するのが原則です。

解体後に申請しても認められないので注意しましょう。

また、予算に限りがあり、申請期間内でも締め切られることがあるため、早めに自治体の担当窓口で情報を確認することをおすすめします。

以下の記事では、解体費用の相場や安く抑えるポイントを紹介しているので、参考にしてください。

自治体の固定資産税減免措置を利用する

一部の自治体では、家を解体した後の土地に対し、固定資産税の減免制度を設けています。

これは、危険な空き家の撤去を促進するための取り組みです。

たとえば、解体によって住宅用地の特例が外れたことによる税額の増加分を、解体後の一定期間(例:3年間)減免するといった内容です。

【固定資産税の減免制度を設けている自治体の一例】

| 自治体 | 減免期間・税額 |

|---|---|

| 大阪府泉南市 | 解体の翌年度から最長3年間、住宅用地の特例適用時との差額分を減免 |

| 福岡県久留米市 | 解体の翌年度から最長3年間、解体前の税額と同等に減免 |

| 香川県丸亀市 | 解体の翌年度から5年度分、住宅用地の特例適用時との差額分を減免 |

| 千葉県八千代市 | 解体の翌年度から2年度分、住宅用地の特例適用時との差額分を減免 |

国土交通省の調べによれば、全国66市町村(2023年12月の時点)が固定資産税の減免措置制度を設けています。

ただし、減免制度の有無や内容は自治体によって大きく異なり、制度自体がない自治体も多くあります。

また、申請は原則として解体工事の前に行う必要があるため、まずは空き家が所在する自治体の税務課や建築指導課に問い合わせてみましょう。

空き家の固定資産税減免申請の詳細は、以下の記事で解説しているので参考にしてください。

雑種地に地目変更する

解体後の土地の地目を「宅地」から「雑種地※1」に地目変更※2することで、固定資産税評価額を抑えられる場合があります。

※1 雑種地とは

不動産登記における地目の一つで、田、畑、宅地、山林、原野、牧場、池沼、鉱泉地のいずれにも該当しない土地のこと。

※2 地目変更とは

土地の利用状況が変わった際に、登記簿上の地目を現状の用途に合わせて変更する手続きのこと。

参照元:Wikibooks「不動産登記事務取扱手続準則第68条」

参照元:法務局「申請書提出前のチェックリスト(地目変更用)」

雑種地は一般的に、住宅が建てられる宅地に比べて利用価値が低いと評価されるため、評価額が下がり、結果として固定資産税が安くなる可能性があります。

【雑種地の具体例】

- 都市部や商業施設の近くにある駐車場

- 資材置き場

- テニスコート・プール

- 太陽光発電施設 など

宅地から雑種地へ地目変更する際は、以下の手順で行います。

- 土地の現況を確認する(現在の利用状況が「宅地」でなくなっているか)

- 必要に応じて測量図面を作成する

- 法務局に地目変更を申請する

- 法務局による現地調査を受ける

- 登記完了証を受領する

なお、相続にともなう所有権移転がある場合や、土地を分筆する場合は手続きが複雑になるため、司法書士か土地家屋調査士に委任することが一般的です。

ただし、地目変更は法務局で土地の利用状況が伴っていなければ認められません。

また、必ずしも評価額が下がるとは限らないため、手続きの前に土地家屋調査士などの専門家に相談することをおすすめします。

雑種地の評価は周辺の土地の評価をもとに算出するため、たとえば周辺の地価が高いエリアでは、雑種地でも評価額と固定資産税が高い傾向にあるので、節税効果は期待できません。

参照元:国税庁「第10節 雑種地及び雑種地の上に存する権利」

ここまで読んで、雑種地への変更について「手続きが面倒くさそう」「節税効果が認められなさそう」と感じた方は、専門の不動産買取業者への売却を検討してみてはいかがでしょうか。

どうしても土地を所有し続けたいというのであれば話は別ですが、そうでないのなら売却が一番確実に固定資産税から抜け出せる方法です。

専門の不動産買取業者に依頼すれば、平均1ヵ月程度で土地の売却が可能です。

弊社AlbaLink(アルバリンク)も、全国の土地の買取を積極的に行っております。

売却前提のお問い合わせでなくても問題ありませんので、土地をいくらで売れるのかが気になる方は、お気軽にお問い合わせください。

「地目」の種類や雑種地の定義については、以下の記事で解説しているので参考にしてください。

農地に地目変更する

土地を農地(畑や田んぼ)に地目変更し、実際に耕作することで、税負担を軽減できる可能性があります。

農地は宅地に比べて固定資産税評価額が低く設定される傾向があるためです。

ただし、宅地から農地への地目変更には、市町村の農業委員会※の許可が必要な場合があります。

※農業委員会とは

各市町村に設置される、農地に関する事務を処理する行政委員会のこと。農地法に基づく許可や、農地利用の最適化(担い手への農地集積・遊休農地対策など)を推進する役割を担う。

参照元:農林水産省「農業委員会について」

なお、農地と認められるためには単に地目を変えるだけでなく、実際に農地として利用できる状態にし、耕作を続けることが必要です。

また、市街化区域内にある農地は「宅地並み課税」が適用され、税額が下がらないケースもあります。

場所によっては、節税効果がほとんど得られないということです。

参照元:農林水産省「農地の保有に係る特例措置について知りたい」

もし固定資産税負担を解消したい場合は、わざわざ雑種地や農地に地目変更しなくても、空き家を解体せずそのまま売却する方法もあります。

専門の買取業者ならたとえ田舎の空き家や土地でも、問題なく買い取ってスピーディに現金化できるからです。

弊社AlbaLink(アルバリンク)では、通常は売れにくい田舎の空き家や土地を積極的に買い取っております。

所有する空き家や土地を今後も使う予定がなく、固定資産税が負担になっている場合は、お気軽にご相談ください。

>>【田舎の空き家や土地も高額売却!】無料の買取査定を依頼する

固定資産税が優遇される農地とされない農地の違いは、以下の記事で解説しています。

公益目的の土地活用で減免申請する

所有する土地を公園や防災空地など、地域のための公益目的で活用する場合、固定資産税の減免を受けられることがあります。

これは、地方税法に基づき、自治体が公共性の高い土地利用を支援するための制度です。

たとえば、自治体や地域のNPO法人などに土地を無償で貸し出し、地域のために提供する以下のようなケースが考えられます。

- 地域のミニ緑地

- 防災倉庫敷地

- 子ども広場

ただし、個人が善意で広場を作っただけでは減免の対象にはなりません。

自治体との協定締結などが必要であり、ハードルは高いのが実情です。

関心がある場合は、まず自治体の都市計画担当部署などに相談してみましょう。

とはいえ、自治体や公益法人が市民の土地を活用した前例はほとんど見当たらないのが実情です。

公益目的での土地活用に自治体が応じてくれるかどうかは、以下の記事で解説しているので参考にしてください。

駐車場として活用する

解体後の土地を手軽に活用する方法として、月極駐車場やコインパーキング経営があります。

駐車場経営は固定資産税を直接引き下げるものではありませんが、得られる収益で税負担を相殺することが期待できます。

駐車場経営は固定資産税を直接引き下げるものではありませんが、得られる収益で税負担を相殺することが期待できます。

特に、初期投資が少ない砂利敷きの駐車場であれば、リスクを抑えながら始めることも可能です。

ただし、利用者の募集、契約管理、賃料の集金、トラブル対応などをすべて自分で行う手間がかかります。

また、賃料未払いや無断駐車などがあると一気に収益が減少してしまうため、経営を安定させることは容易ではありません。

立地によっては収益が見込めない可能性もあるため、市場調査の結果、駐車場には不向きだと判断した場合は、次の見出しで解説するように「売却」を検討しましょう。

土地のタイプ別活用法を知りたい方は、以下の記事で詳しく解説しています。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

固定資産税から解放される唯一の方法は売却

固定資産税の負担から完全に解放される最も確実な方法は、土地を売却することです。

土地を手放せば、翌年以降の固定資産税や都市計画税を支払う必要はなくなります。

ただし売却方法は、物件の状況によって最適な選択肢が異なります。

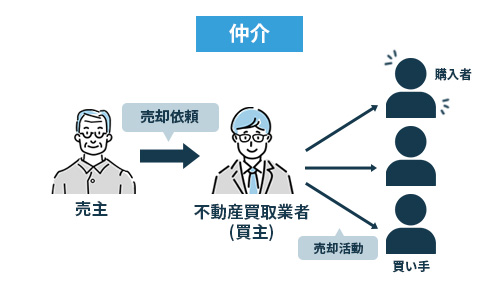

立地・建物の状態が良ければ仲介業者に相談する

立地や建物の状態が良好なら、仲介業者に依頼して高値で売却できる可能性があります。

「仲介」とは、業者が売り手と買い手の間に立って契約成立をサポートしてくれる不動産売買形態のことです。

「仲介」とは、業者が売り手と買い手の間に立って契約成立をサポートしてくれる不動産売買形態のことです。

仲介業者は、不動産ポータルサイトへの掲載や広告活動を通じて、広く購入希望者を探してくれるため、より良い条件で買ってくれる買主を見つけられる可能性が高い方法です。

特に以下の条件に当てはまる家なら、解体せずに高く売れる可能性もあるでしょう。

- 立地条件が良い(駅から徒歩5分以内、主要道路へのアクセスが良いなど)

- 築年数が浅い、またはリフォーム済み

- 間取りに汎用性がある

- 道路付けが良い

ただし、買主が見つかるまでに時間がかかることがデメリットで、売却まで平均して半年、場合によっては1年以上かかることもあります。

なお、仲介で募集する購入希望者はマイホームを探している一般の個人であるため、上記の条件に当てはまらない物件だと買い手が現れない可能性が高いです。

物件の条件が悪い場合や売却を急ぐ場合には、次項で紹介する「買取」がおすすめです。

仲介と買取の違いを知りたい方は、以下の記事で詳しく解説しています。

立地・建物の状態が悪ければ専門の買取業者に直接売却する

一方で、郊外の物件や、活用が難しい形状の土地などは、専門の買取業者に直接売却する方法がおすすめです。

買取は、不動産業者が直接買主となるため、スピーディーな売却が可能です。

買取は、不動産業者が直接買主となるため、スピーディーな売却が可能です。

一般的に、相談から1ヶ月程度で現金化できる場合もあります。

買主を探す手間や時間がかからず、売れ残る心配もありません。

弊社AlbaLink(アルバリンク)は、一般の不動産会社が敬遠しがちな、活用が難しい土地や空き家を専門に買い取っています。

独自のノウハウで物件を再生・再販できるため、どのような不動産でも適正価格で買い取ることが可能です。

無料の買取相談・査定も実施していますので、古い空き家の固定資産税や解体費用が心配な方は、お気軽にご相談ください。

>>【築古空き家も解体せずに高額売却!】無料の買取査定を依頼する

売買時には固定資産税を日割り清算する

不動産を売却する際には、その年の固定資産税を売主と買主で日割り計算して清算するのが一般的です。

法律上の納税義務者はその年の1月1日時点の所有者である売主ですが、それでは売主の負担が大きすぎるため、引渡し日を基準に負担額を分け合います。

具体的には、買主が自身の負担分を売買代金に上乗せして売主に支払う形で精算することが通例です。

この精算方法は法律で定められた義務ではありませんが、両者の取り決めがあった場合はトラブルを避けるために売買契約書に明記されます。

【租税公課の負担に関する定めがある場合】

- 負担割合(例:固定資産税は日割り計算で負担)

- 負担金額(例:都市計画税は〇〇円)

- 負担方法(例:売買代金に含めて支払う)

参照元:e-Gov法令検索「宅地建物取引業法第37条1項12号」

日割り計算時の起算日も当事者間で取り決めますが、1月1日か4月1日のいずれかに設定されることが一般的です。

なお、売主が買主から受け取る「固定資産税清算金」は売買代金の一部とみなされるため、消費税の課税対象となる点に注意が必要です。

家の売却のためなら解体費用を経費に算入できる

土地を売却するために建物を解体した場合、その解体費用は譲渡所得税の計算上、「譲渡費用※1(経費)」として計上できます。

譲渡所得税は、不動産を売却して得た利益(譲渡所得)に対してかかる税金です。

解体費用を経費として以下のように差し引くことで課税対象となる所得が減り、結果として節税につながります。

課税譲渡所得金額=売却金額ー(取得費※2+譲渡費用)

譲渡所得税額=課税譲渡所得金額×税率

参照元:国税庁「No.3202 譲渡所得の計算のしかた(分離課税)」

※1 譲渡費用とは

不動産を売却するために直接支払った費用のこと。

例:仲介手数料、印紙税、売却のための解体費用、貸家の場合の立退料など

※2 取得費とは

不動産を購入したときにかかった費用のこと。

例:不動産購入時の代金、建築費用、登記費用、印紙税など

参照元:国税庁「取得費となるもの」

解体費用を経費として差し引くことで課税対象となる所得が減り、結果として節税につながります。

ただし、この扱いはあくまで土地の売却が前提です。

売却の予定なく解体した場合は、経費として認められないので注意しましょう。

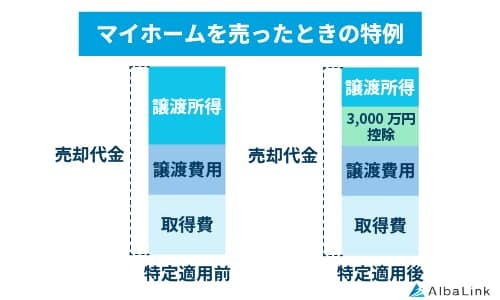

家解体後でもマイホームを売ったときの特例を利用できる

マイホームを取り壊した後の土地であっても、一定の要件を満たせば「3,000万円特別控除」の特例を利用できます(正式名称「居住用財産を譲渡した場合の3,000万円の特別控除の特例」通称「マイホームを売ったときの特例」)。

この特例は、マイホーム(居住用財産)を売却して得た利益から最大3,000万円を控除できる制度です。

この特例は、マイホーム(居住用財産)を売却して得た利益から最大3,000万円を控除できる制度です。

家を解体した場合でも、以下の要件を満たせば適用対象となります。

- 解体から1年以内に土地の売買契約を締結していること

- 家に住まなくなった日から3年目の年末までに売却すること

- 解体から売却までの間、土地を駐車場などで貸していないこと

この特例を適用できれば、売却時の税負担を大幅に軽減できます。

ただし要件が複雑なため、適用可能かどうか税理士などの専門家に確認することをおすすめします。

参照元:国税庁「No.3302マイホームを売ったときの特例」

なお、当サイトを運営する弊社AlbaLink(アルバリンク)では税理士と連携し、不動産売却に関わる税務相談にも対応しております。

土地の売却にかかる税金が心配な方は、弊社へお気軽にご相談ください。

以下の記事では、相続に伴う家の売却で発生する税金と使える特例を紹介しているので、参考にしてください。

払いますか?

固定資産税の支払いが

なくなります

アルバリンクにご依頼いただけば、

平均1か月程度で買取可能です

カンタン1分査定

空き家を解体せずに固定資産税を軽減する2つの方法

解体後の土地活用が難しい場合、空き家を解体せずに税負担を軽減する方法も検討しましょう。

主な方法は2つです。

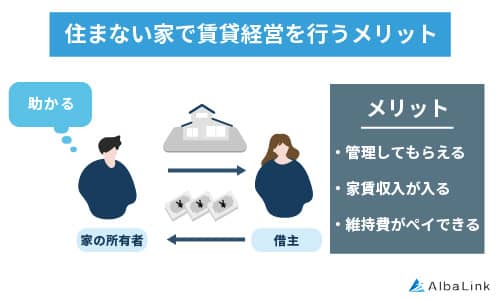

賃貸住宅として活用する

空き家をリフォームしてアパートや貸家として貸し出すことで、「住宅用地の特例」を維持したまま家賃収入を得られます。

住宅用地の特例は「居住用として使用されている建物」であれば賃貸住宅にも適用されます。

住宅用地の特例は「居住用として使用されている建物」であれば賃貸住宅にも適用されます。

つまり誰かが居住している限り、その建物は住宅とみなされるため、土地の固定資産税の軽減措置が継続されます。

また、人が住むことで建物の換気が行われ、劣化の進行を遅らせる効果が期待できる点もメリットです。

そのため賃貸需要のあるエリアなら、空き家活用の有効な選択肢といえます。

ただし、賃貸経営には入居者募集や管理の手間、そして確定申告が必要です。

特に賃貸経営未経験の場合は、不動産管理会社や税理士といった専門家のサポートを依頼する方が安心ですが、依頼費用を回収できるほど収益化することは困難と言わざるを得ません。

「初心者に空き家の賃貸経営は向かない」といわれる理由は、以下の記事で解説しているので参考にしてください。

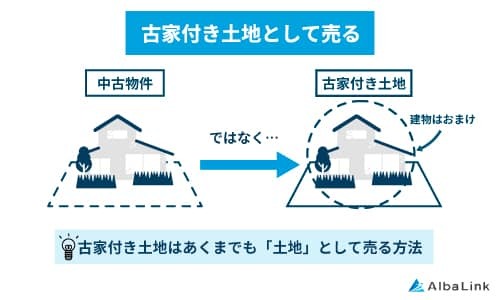

古家付き土地として売却する

賃貸の需要が見込めないエリアでは、建物を解体せず「古家付き土地」としてそのまま売却することも一つの手です。

古家付き土地とは、老朽化した建物が建っている土地のことで、一般的には耐用年数を超えた中古住宅が「古家」と呼ばれます(中古住宅との明確な定義の違いはありません)。

古家付き土地とは、老朽化した建物が建っている土地のことで、一般的には耐用年数を超えた中古住宅が「古家」と呼ばれます(中古住宅との明確な定義の違いはありません)。

売主にとっては、高額な解体費用を負担せずに済み、固定資産税支払いから解放される点が大きなメリットです。

さらに、小規模宅地の特例が適用されているため、所有し続ける間の税負担も6分の1で済みます。

買主にとっては、建物を建てたときのイメージが湧きやすいことと、住宅ローンを利用できることなどのメリットがあります。

ただし、買主側が解体費用を負担することになるため、売却価格は更地の場合よりも安くなるのが一般的です。

解体して更地で売るべきか、古家付きで売るべきかは、物件の状況や地域の相場によって異なるため、不動産会社とよく相談して決めましょう。

なお、専門の買取業者である弊社AlbaLink(アルバリンク)なら、築古で状態の悪い家でも、そのままの状態で問題なく買い取れます。

最短1カ月で空き家を現金化することも可能ですので、解体を迷って空き家を処分できずにいる方はお気軽にご相談ください。

>>【築古空き家も解体せずに高額売却!】無料の買取査定を依頼する

売却前に解体すべきか迷っている方は、以下の記事で解体のメリット・デメリットを解説しているので、参考にしてください。

家を解体せずに放置する5つのリスク

家を解体せずに放置していると、固定資産税が高くなるだけでなく、法的トラブルや高額な出費につながるような思いがけないリスクにもつながりかねません。

ここでは、空き家を解体せずに放置した場合に起こり得る5つのリスクを解説します。

これらのリスクを根本から断ち切るには、早期の売却が有効です。

空き家専門の買取業者なら、他社で売却を断られた空き家でも買い取れる場合が多いので、相談してみましょう。

弊社AlbaLink(アルバリンク)も、そうした空き家を専門に買い取る不動産買取業者です。

豊富な物件再生ノウハウと、幅広い再販先を持っているので、立地や家屋の状態が悪い空き家でも買い取ることが可能ですので、空き家の処分にお困りの方は、ぜひご相談ください。

>>【放置された空き家も解体せずに高額売却!】無料の買取査定を依頼する

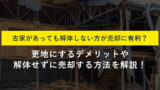

維持管理費用がかかり続ける

空き家であっても所有している限り、固定資産税や都市計画税、さらには保険料や修繕費などの維持費用がかかり続けます。

特に築年数が古い家屋ほど、劣化による修理や補強が必要になり、年々費用が増加する傾向にあります。

特に築年数が古い家屋ほど、劣化による修理や補強が必要になり、年々費用が増加する傾向にあります。

たとえば、年に数回の草刈りや害獣対策だけでも、業者に依頼すると数万円単位の出費になることも少なくありません。

このままでは使わない空き家に未来永劫お金をかけ続けることになるだけでなく、メンテナンスを怠ると老朽化が急速に進み、資産価値がますます低下してしまいます。

そうなると手放したくても手放せなくなるでしょう。

空き家の維持管理費の詳細は、以下の記事で解説しているので参考にしてください。

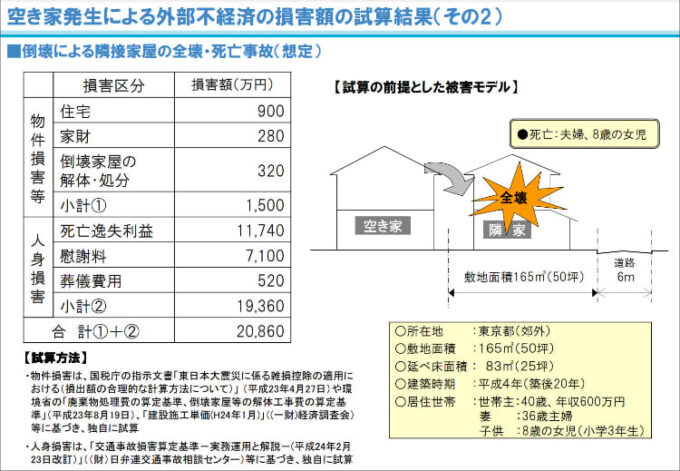

近隣から損害賠償を請求される

管理されていない空き家は近隣トラブルを招きやすく、最悪の場合損害賠償請求の対象にもなりかねません。

たとえば、台風で屋根瓦が飛んで隣家の車を傷つけたり、伸び放題の雑草が原因で害虫が発生したりした場合、所有者は管理責任を問われ、損害賠償を請求される可能性があります。

もし被害が人身に及んだ場合、以下のように2億円もの賠償額になる可能性も否定できません。

所有者には、周辺環境に悪影響を及ぼさないよう建物を適切に管理する義務があり、管理不足は「過失あり」とみなされるので、空き家の放置は厳禁です。

空き家が倒壊したときの責任の所在や損害賠償額については、以下の記事で詳しく解説しているので、参考にしてください。

犯罪被害にあうリスクが高まる

人の気配がない空き家は、不法侵入や放火、不法投棄といった犯罪のターゲットになりやすい傾向があります。

特に夜間や人気のない場所では、アパートや事務所と違い、長期間発見されないケースも少なくありません。

特に夜間や人気のない場所では、アパートや事務所と違い、長期間発見されないケースも少なくありません。

実際、空き家を狙った窃盗団の中には「空き家なら捕まるリスクが低い」と思い、犯行を繰り返したグループもいることがわかりました。

「家の前に草が生えているかなどを見て、空き家を探し、アクセサリーなどお金になるものを盗んだ」。空き家への盗みを繰り返したとして、窃盗罪で実刑判決を受けたベトナム国籍の男らは昨年、山形地裁米沢支部の公判でそう語った。

検察側は、男らがスマートフォンの地図アプリで空き家がありそうな場所を探し、家の周辺を見たり、電気や水道が使われているか確認したりしていたと指摘。盗品は中古品販売店に売って処分するなどしていたと明らかにした。男の一人は、調べに対し、「空き家なら捕まるリスクが低いと思った」と供述したという。

警察庁のデータによると、全国の空き家で起きた侵入窃盗事件は2024年1~11月で8,192件(暫定)あり、被害額は計約11億6,000万円にも上り、2020年の約3.7倍にもなることが判明しました。

参照元:読売新聞「空き家の窃盗被害が増加…外国人グループ「家の前に草が生えているか」、地図アプリで探すケースも」

犯罪が発生すれば、建物の被害だけでなく、地域の治安悪化にもつながり、所有者としての社会的責任が問われることになります。

以下の記事では、空き家が不法占拠されるリスクや対策について解説しているので、こちらも参考にしてください。

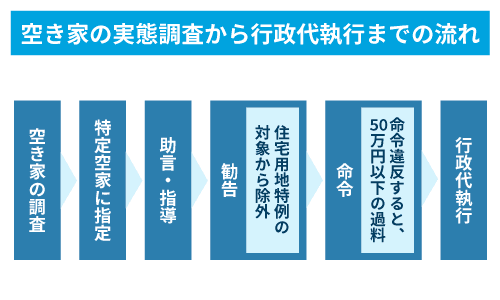

特定空き家に指定されて固定資産税が高くなる

放置された空き家は「特定空き家」に指定されるリスクが高まります。

「特定空き家」とは、そのまま放置すると倒壊の危険性や衛生上周辺に悪影響を与える恐れがあるとして、自治体が指定した家のことです。

「特定空き家」とは、そのまま放置すると倒壊の危険性や衛生上周辺に悪影響を与える恐れがあるとして、自治体が指定した家のことです。

この指定を受けると、住宅用地の特例(固定資産税が最大6分の1に軽減される措置)が解除されるため、結果として固定資産税評価額が上がり、税額が跳ね上がる可能性もあります。

さらに解体した場合と異なり、空き家があることで土地と家屋両方に高い固定資産税を払わなければなりません。

特定空き家に指定されると、自治体から修繕もしくは解体するよう指導・勧告・命令を受けることになります。

特定空き家の定義や対処法については、以下の記事で詳しく解説しています。

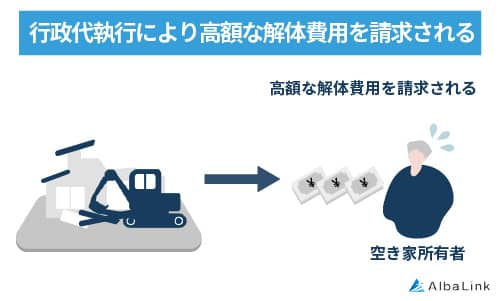

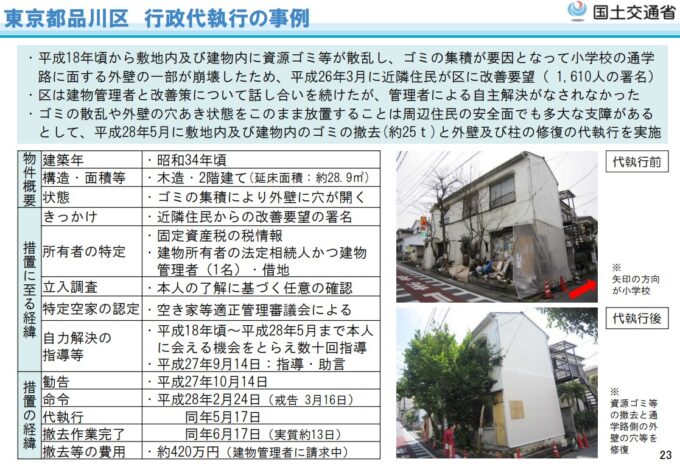

行政代執行により解体費用を請求される

「特定空き家」に指定され、自治体からの改善命令にも従わない場合、最終的には行政代執行によって建物が強制的に解体されます。

さらに解体費用は公費で賄われるわけではなく、最終的に所有者に請求されます。

解体費用は数百万円にのぼることもあり、支払えない場合は財産を差し押さえられる可能性もある、非常に厳しい措置です。

以下は実際に行政代執行で約420万円の解体費用を請求された事例です。

解体費用をかけたくないために空き家を放置する人は多いかもしれませんが、行政は相見積もりを取って安い業者に依頼するわけではないので、自分で解体するよりも高い費用を請求されてしまうのです。

もし今、空き家を解体も処分もできずに放置しているなら、今すぐ売却して手放すことを考えましょう。

売却が難しい空き家でも、空き家専門の買取業者なら問題なく買い取ってもらえるからです。

弊社AlbaLink(アルバリンク)は「訳あり物件」専門の買取業者として、これまでも多数の古い空き家を買取・再販してきました。

たとえば下記のように「20年以上放置されて老朽化が進んだ空き家」や「不用品で室内があふれている空き家」を買い取った実績もあります。

【20年以上放置された空き家の買取事例】

【不用品で室内があふれてしまっている空き家の買取事例】

引用元:Albalinkの空き家買取事例

20年以上放置された空き家は780万円で買取らせていただき、所有者には「雨漏りもする家だったが、思ったより高く買い取ってもらえた」と満足していただけました。

また、不用品で室内が溢れてしまっている空き家の所有者は、他の不動産業者から「不用品の回収だけで100万円近くかかる」と言われ、途方に暮れていたそうです。

それだけに「(弊社に)そのまま買い取ってもらえてとても助かりました」と言っていただけました。

他にも「肩の荷が下りた」「色々不安だったがスムーズに売却できた」といった感謝の言葉を多数いただいております(下記Google口コミ参照)

また、弊社はお客様からの評価が高いだけでなく、不動産買取業者としては数少ない上場企業でもあり、社会的信用も得ています。

信頼できる買取業者に安心して空き家を売却したい方はぜひ一度弊社の無料買取査定をご利用ください(査定依頼をしたからといって、無理な営業などは行いませんのでご安心ください)。 >>【長年放置した空き家でも高額売却!】無料で買取査定を依頼する

なお、特定空き家が行政代執行に遭うとどうなるか、また回避策は以下の記事で詳しく解説しています。

まとめ

空き家を解体すると「住宅用地の特例」が外れ、土地の固定資産税は上がります。

負担調整措置によって税額の上昇が緩和されるとはいえ、使わない空き家に未来永劫固定資産税の支払いが発生し続けることになります。

自治体の減免制度や補助金、土地の活用方法など、対策はいくつかあるものの、いずれも要件や手続きが大変複雑で現実的とはいえません。

それでも税負担や管理の手間から解放されたい場合は、売却して手放すことが最適解です。

特に、活用が難しい立地や状態の不動産は、専門の買取業者へ依頼することで、迅速かつ確実に手放せます。

弊社AlbaLink(アルバリンク)は、一般市場では売れにくい空き家や老朽化した建物をはじめ、さまざまな「訳あり物件」の買取を専門としています。

豊富な実績とノウハウを活かし、お客様一人ひとりのお悩みに寄り添ったご提案をいたします。まずは弊社の無料査定から、お気軽にご相談ください。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

【不用品で室内があふれてしまっている空き家の買取事例】

【不用品で室内があふれてしまっている空き家の買取事例】

相談・査定はこちら

相談・査定はこちら