不動産で相続したほうがお得

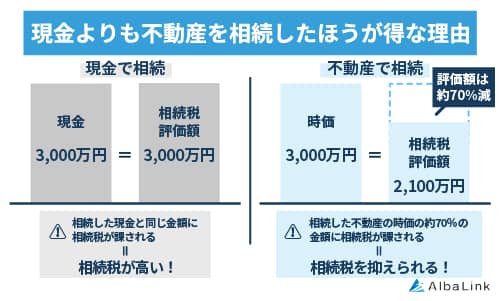

「相続するなら現金と不動産のどっちが得か」に対する回答は「不動産」です。

相続税を節税するには相続財産の評価額を下げることが重要です。

しかし現金は時価と同等の評価額となるため、たとえば3,000万円を相続したら3,000万円に対して課税されます。

一方で、不動産の評価額は時価の70%ほどになるように調整されています。

そのため、現金と不動産が同じ価値なら不動産を相続したほうが相続税をより抑えられるというわけです。

ほとんどの人に相続税は課税されない

ただし現実問題として、遺産を相続する際に相続税を納めている方はほぼいません。

実際、国税庁が公表している「令和4年分相続税の申告事績の概要」によると、令和4年(2022年)における相続税の課税割合はわずか9.6%に過ぎないのです。

つまり、10人にひとりしか課税されていないことが分かります。

なぜ相続税が課されていないのかといえば、相続税には相続財産額から一定の金額を控除できる「基礎控除」があるためです。

基礎控除額の計算式は、以下のとおりです。

基礎控除額は、法定相続人の数が増えるほど大きくなる仕組みとなっています。

たとえば法定相続人が兄弟2人なら、以下の金額を相続財産額から差し引くことが可能です。

相続税の基礎控除額=3,000万円+(600万円×2人)=4,200万円

つまり上記のケースでは、相続財産の合計額が4,200万円以内に収まっているなら相続税が発生しないということです。

じつは、相続財産の合計額が4,000万円を超えるケースはそう多くはありません。

実際、MUFG資産形成研究所の「退職前後世代が経験した資産承継に関する実態調査」では、相続財産額の平均値は3,273万円、中央値は1,600万円という結果が出ています。

相続税は相続財産額が基礎控除額を超えたときに発生するため、遺産の平均額をひとりの法定相続人が相続しても税金はかからないのです。

不動産で相続するメリット3つ

「相続するなら現金と不動産のどっちが得か」で悩んでいる場合には、それぞれのメリットとデメリットを把握したうえで検討することが大切です。

そこでまずは、不動産を相続するメリットを3つご紹介します。

- 相続税の節税になる

- 小規模宅地等の特例で節税できる

- 賃貸経営できる(初心者には難しい)

後述する「不動産で相続するデメリット4つ」と併せて参考にしてください。

なお、実家を相続する流れについては以下の記事で詳しく解説しています。

相続税の節税になる

前述のように、不動産の相続税評価額は現金よりも低く設定されています。

そのため不動産を相続すると、現金のときより相続税の負担が軽減される点がメリットです。

また相続した不動産を第三者に貸すと、さらに評価額を下げられてより節税効果が高まります。

相続した不動産を貸し出すメリットは「賃貸経営できる(初心者には難しい)」の見出しで詳しく解説します。

なお、相続税の概要や納付方法について詳しく知りたい方は、以下の記事も併せてご参照ください。

相続税の計算方法

ここからは以下の事例を基に、不動産を相続したときにかかる相続税額をシミュレーションしてみましょう。

相続財産額:5,000万円

なお、相続税の税率は以下の表のように相続財産額が増えるほど高くなる累進課税制度が採用されています。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | なし |

| 1,000万円超3,000万円以下 | 15% | 50万円 |

| 3,000万円超5,000万円以下 | 20% | 200万円 |

| 5,000万円超1億円以下 | 30% | 700万円 |

| 1億円超2億円以下 | 40% | 1,700万円 |

| 2億円超3億円以下 | 45% | 2,700万円 |

| 3億円超6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

前述のように不動産の相続税評価額は時価の70%ほどに設定されているので、課税対象額は以下のとおりです。

また上記の事例では法定相続人が兄弟2人なので、次の基礎控除額を差し引けます。

基礎控除額=3,000万円+600万円×2人=4,200万円

つまり不動産の相続税評価額は基礎控除額を下回るので、上記のケースでは相続税が発生しません。

ただし、上記の事例では分かりやすく解説するために簡易的な計算式にしています。

実際の相続税の計算方法は非常に複雑であり、不動産以外の相続財産の有無や減税制度の利用などによって納税額は大きく変動する点に注意が必要です。

そのため、より正確な相続税額を知りたいなら、税金の専門家である税理士に相談することをおすすめします。

なお、弊社AlbaLink(アルバリンク)では全国の税理士と提携しており、相続税の相談も受けつけております。

不動産を相続した際に相続税がどのくらいかかるのか、売却金額でまかなえるのかなどを知りたい方は、ぜひお気軽にご相談ください。

>>【相続した不動産に関する相談はアルバリンクへ】無料相談を依頼する

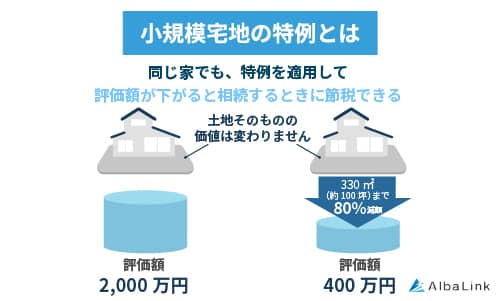

小規模宅地等の特例で節税できる

親と同居していた実家などを相続する際には、土地の相続税評価額を最大で80%減額できる「小規模宅地等の特例」を適用でき、相続税の負担を大きく軽減することが可能です。

たとえば土地の相続税評価額が2,000万円だった場合、小規模宅地等の特例が適用されると評価額が400万円にまで下がるので、基礎控除と併せて活用すると相続税を納めずに済むケースは少なくありません。

ただし実家の相続時に小規模宅地等の特例を利用するには、以下の要件を満たしている必要があります。

- 故人が自宅として使っていた土地であること

- 土地の面積が330㎡までであること

- 相続人が配偶者・同居親族、または故人と別居していて3年以上借家に住んでいる親族であること

また小規模宅地等の特例を使うには、必ず相続税の申告をしなければなりません。

たとえ基礎控除を差し引いた相続財産額が0円であったとしても相続税の申告が必要になる点に注意しましょう。

なお、小規模宅地等の特例は故人が事業用として使っていた土地でも適用できるケースがあります。

制度に関する詳しい要件については以下の記事で詳しく解説しているので、併せて参考にしてください。

賃貸経営できる(初心者には難しい)

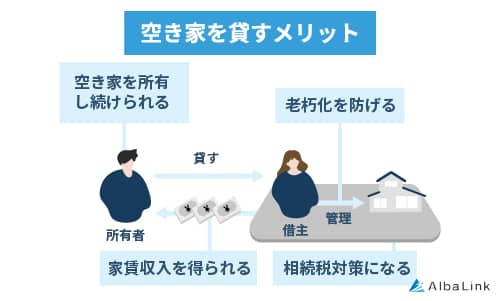

相続した不動産を賃貸物件として活用できる点もメリットのひとつです。

相続した実家に自分では住む予定がなくても、賃貸物件として貸し出せば毎月安定した家賃収入を得られます。

また、不動産の相続税評価額が現金よりも低いことは前述したとおりですが、第三者に貸し出すとさらに評価額を下げられ、相続税の節税につながるところもメリットです。

建物や土地を第三者に貸していると、自分では自由に利用できなくなるためです。

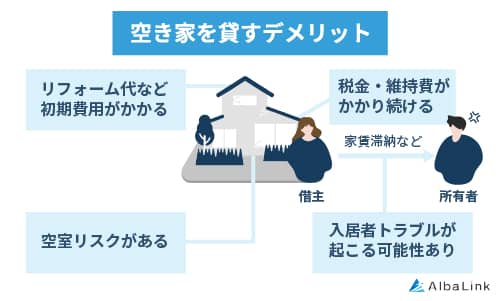

ただし、賃貸経営には以下4つのデメリットが存在します。

- 空室リスクがあり、入居者が決まらないと家賃収入を得られない

- 税金や維持費がかかり続ける

- 家賃滞納や騒音などのトラブルに対応しなければならない

- 賃貸経営を始める際にかかるリフォーム代が高く、初期費用を回収しにくい

とくに注意しなければならないのは、「空室リスク」です。

たとえばあなたが相続する不動産が駅から遠いなど立地の悪い場所に位置していたら、借り手を見つけることが難しく、思うように家賃収入を得られない可能性があります。

リフォーム代などの初期費用をかけたにもかかわらず、入居者が決まらなかったら赤字に陥りかねません。

賃貸経営に関する知識のない方が始めると失敗する確率が高いため、相続した不動産を賃貸物件として活用するかどうかは慎重に考えることをおすすめします。

なお、以下の記事では一般の方に賃貸経営がおすすめできない理由を解説しています。

併せて参考にしてください。

カンタン1分査定

不動産で相続するデメリット4つ

ここまで不動産を相続するメリットを3つご紹介してきましたが、一方で以下4つのデメリットがある点には注意が必要です。

- 相続財産の分割が複雑になる

- 後々トラブルになる可能性がある

- 固定資産税などの維持費がかかる

- 不動産の価値が下がり続ける

弊社がおこなったアンケート調査によると、両親が亡くなったあとの実家の相続に関して不安を感じている方は少なくありません。

引用元:訳あり物件買取プロ|【将来的に実家をどうする?】親が住んでいる家や土地に関する不安ランキング|502人アンケート調査

上記のリスクを避けたいなら、不動産を売却して現金で相続することをおすすめします。

現金で相続するメリットは後述します。

ここでは、不動産で相続する4つのデメリットを見ていきましょう。

なお、以下の記事では住むつもりがない実家を相続するリスクを解説しています。

併せて参考にしてください。

相続財産の分割が複雑になる

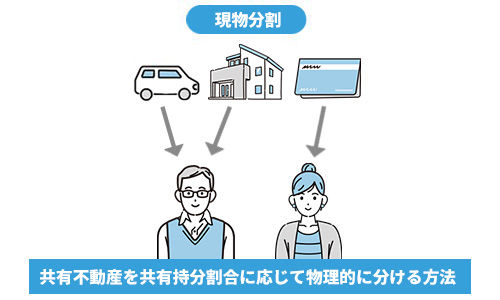

不動産は現金とは異なり物理的に分割することができません。

そのため、相続人が2人以上いるケースでは相続財産の分割方法を巡ってトラブルが発生するリスクがあります。

不動産のほかにも預貯金や自動車など多くの遺産がある場合は、相続人の相続分に応じて相続財産の価値が公平になるよう物理的に分けることが可能です。

たとえば「兄が不動産、弟が預貯金と自動車を相続する」といった形です。

このような相続財産の物理的な分割方法を「現物分割」といいます。

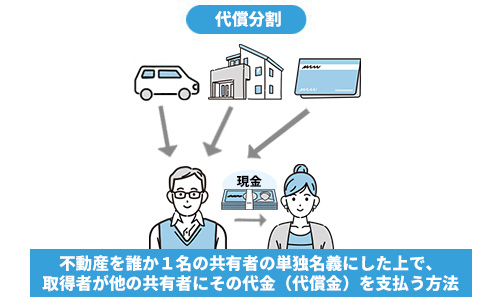

しかし相続人のひとりが不動産を相続することで相続財産に不公平が生じる場合には、自分の預貯金から代償金を支払うなどの調整(代償分割)が必要となるケースもあります。

現金とは違い遺産を平等かつスムーズに分割できない点は、不動産で相続するデメリットです。

相続財産の分割を巡ってほかの相続人ともめたくない方には、不動産を売却した金額を平等に分ける換価分割が向いています。

なお、遺産の分割方法は以下の記事で詳しく解説しているので、併せて参考にしてください。

後々トラブルになる可能性がある

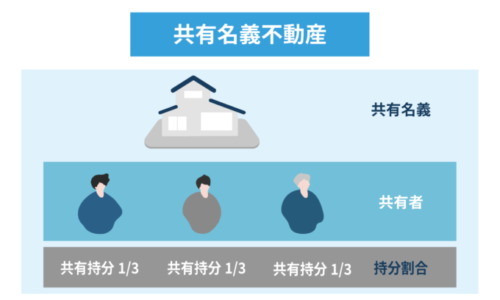

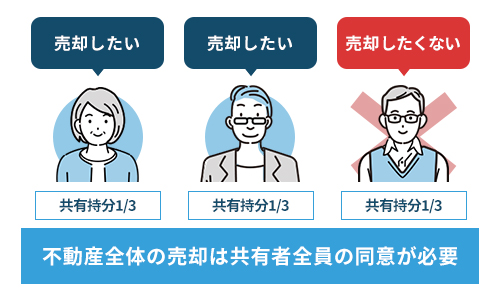

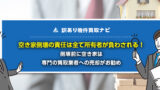

遺産の分割が難しい場合は、複数の相続人で不動産を相続するのも選択肢のひとつです。

複数人で不動産を所有することを「共有」といい、それぞれの共有者が持っている所有権の割合を「共有持分」と呼びます。

しかし結論からお伝えすると、不動産を複数人で相続することはおすすめできません。

「相続人全員の同意がないと売却できない」など不動産をあなたの意思で活用することが難しくなるためです。

参照元:e-Gov法令検索|民法第251条

複数人の共有名義で不動産を相続することにはリスクしかありません。

共有不動産にまつわるあらゆるトラブルを回避したいなら、不動産を売却したのちに現金を相続人間で公平に分割するとよいでしょう。

なお、共有名義で不動産を相続すると起こり得るトラブル事例については以下の記事で詳しく解説しているので、併せて参考にしてください。

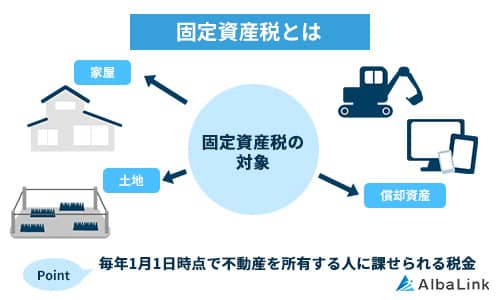

固定資産税などの維持費がかかる

不動産で相続すると、固定資産税や維持管理費を負担し続けなければならない点もデメリットです。

固定資産税は毎年1月1日時点における不動産所有者に課される税金で、一戸建てでは年間10~15万円ほどが相場だといわれています。

たとえ自分では利用する予定がなくても、不動産を所有する限り固定資産税の納税義務からは逃れられません。

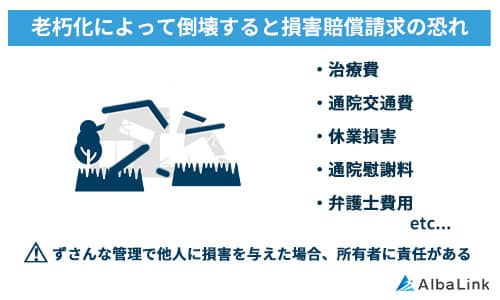

また、不動産の所有者は建築基準法第8条や空家等対策の推進に関する特別措置法第5条などにより、適切に維持管理をしなければならないと定められています。

もし管理を怠り、建物が倒壊などして近隣の方に被害を与えた場合には多額の損害賠償を請求されかねない点に注意が必要です。

所有している建物が倒壊したときのリスクは以下の記事で解説しています。

一方、不動産を複数人で相続したときには、固定資産税や維持管理費は各共有者が自分の持分割合に応じて負担しなければなりません。

しかし、費用の支払いを拒否する共有者が現れる可能性も十分考えられるところです。

不動産を所有することでかかる固定資産税や維持管理費を支払いたくないなら、不動産を売却して現金化することをおすすめします。

なお、共有不動産に課される固定資産税については以下の記事で詳しく解説しているので、併せて参考にしてください。

不動産の価値が下がり続ける

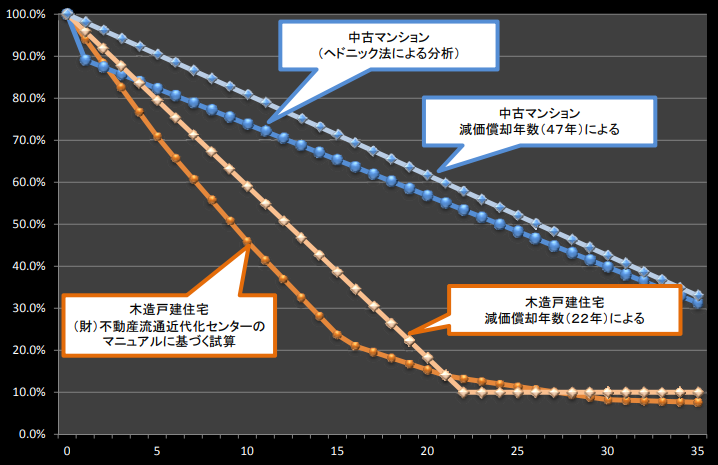

資産価値が下がり続ける点も、不動産で相続するデメリットのひとつです。

建物は新築時をピークとして、築10年で50%、築20年で15~20%、築30年を超えるとほぼゼロになるといわれています。

引用元:国土交通省|中古住宅流通、リフォーム市場の現状

つまり築年数が古くなるほど、安価でしか売却できなくなるということです。

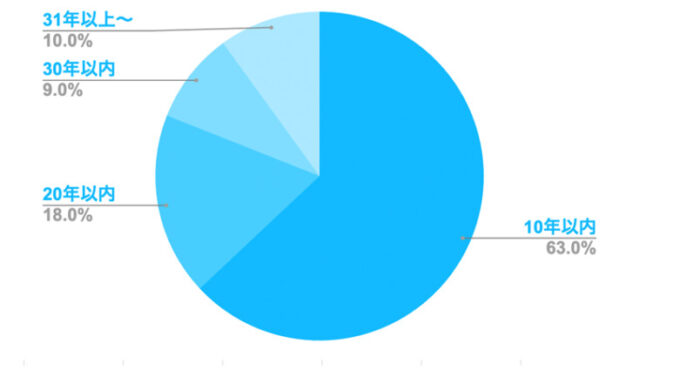

また築年数の古い不動産を売却したいと考えても、そう簡単に買い手は見つかりません。

実際弊社が行ったアンケート調査によると、不動産を購入するなら築20年以内がよいと回答した方の割合はじつに80%を超えました。

引用元:訳あり物件買取プロ|【不動産を購入するなら築年数は何年までがベストか】男女100人アンケート調査

相続した不動産を自分で活用する予定がなく、より高値で売却したいと考えているなら、できる限り早く売りに出すことがポイントです。

なお、以下の記事では3,000万円の家の資産価値が10年後にどう変わるのかについて解説しています。

築古物件を高く売る秘訣もご紹介しているので、ぜひ参考にしてください。

現金で相続するメリット3つ

ここからは、現金で相続する以下3つのメリットを解説します。

- 相続財産の分割が簡単にできる

- 不動産の管理から解放される

- 相続税の納税に使える

ここまで解説してきたように、不動産で相続するのはメリットよりもデメリット面が大きいといわざるを得ません。

不動産よりも現金で相続するほうがメリットが大きいと感じたなら、資産価値がもっとも高い「いま」の段階で早めに売却することをおすすめします。

なお、弊社AlbaLink(アルバリンク)では、全国の不動産を積極的に買い取っている専門の買取業者です。

あなたが相続した不動産をスピーディーに買い取らせていただきますので、不動産を速やかに現金化したいとお考えの方は、お気軽にお問い合わせください。

相続財産の分割が簡単にできる

相続財産の分割が容易にできる点は、現金で相続する大きなメリットです。

物理的な分割が難しい不動産とは異なり、現金なら1円単位で細かく分けることが可能です。

そのため、相続財産を巡る相続人間のトラブルを未然に防げます。

不動産の管理から解放される

不動産を売却して現金を相続すると、以降の管理義務から解放される点もメリットです。

とくに「遠方に住んでいて自分で管理するのが難しい」「自分では住む予定がない」方にとっては、大きなメリットといえるでしょう。

また、不動産にかかる固定資産税や維持管理費を負担せずに済むところもメリットです。

相続税の納税に使える

相続した現金を相続税の納付などに利用できる点もメリットのひとつです。

被相続人から遺産を相続したら、相続の発生を知った日の翌日から10か月以内に相続税を納めなければなりません。

相続税は基本的に現金一括で納める必要があるので、相続財産額が基礎控除額を大きく上回るときには預貯金などから支出しなければならず、大きな経済的負担になる恐れがあります。

その点、相続した現金は自由な用途で使えるため、相続税の納付資金や借金の返済、物の購入代金などに充てられます。

カンタン1分査定

現金で相続するデメリット

現金で相続するデメリットは、以下の1点です。

- 不動産相続より相続税が高い

ケースによってはあなたの経済的負担が大きくなりかねないため、現金と不動産のどちらで相続したほうがお得なのかは慎重に見極める必要があります。

現金で相続するデメリットを見ていきましょう。

不動産相続より相続税が高い

不動産で相続したときよりも相続税が高くなる点が、現金で相続するデメリットです。

前述のように、相続税評価額が低くなる不動産とは異なり、現金の場合は時価で取り扱われます。

また被相続人と同居していた自宅などを相続する際には「小規模宅地等の特例」が適用されて評価額が最大で80%減額されますが、現金で相続する場合には当然適用されません。

したがって土地の売却金額が大きくなり、かつほかにも評価額の高い相続財産がある場合には相続税が多額にのぼる恐れがある点に注意が必要です。

ただし相続税には基礎控除があるため、相続した現金分の金額が相殺されて相続税がかからなくなるケースも少なくありません。

そのため相続に際しては、不動産で相続するケースと現金で相続する場合とで相続税額がいくら違うのかを割り出したうえで判断するとよいでしょう。

なお、弊社AlbaLink(アルバリンク)では全国の税理士とも提携しており、相続税に関するご質問やお悩みにもお答えしています。

相談は無料で行っておりますので、相続に関して疑問点や不安点を抱えている方は、ぜひお気軽にお問い合わせください。

相続不動産の売却ならアルバリンクにお任せ

ここまで、不動産で相続するケースと現金で相続する場合のメリット・デメリットについて解説してきました。

相続するなら現金と不動産のどっちが得かはケースによって異なるので、一概にはいえません。

ですが相続財産の合計額が基礎控除額の範囲内に収まって相続税がかからないのなら、不動産を売却して現金で相続することをおすすめします。

前述のとおり、現金は不動産よりも相続税評価額が高くなるため、納めるべき相続税の金額も上がります。

一方で相続する現金が基礎控除で相殺されたら、不動産よりも相続税が高くなるデメリットが解消されます。

そればかりか、相続財産の分割が簡単にできるようになる・不動産の管理から解放される・相続税の納税資金を確保できるメリットも享受できるためです。

ただし不動産の築年数が古く、立地も良くない場合には売却して現金化したいと考えても買い手が見つからない可能性があります。

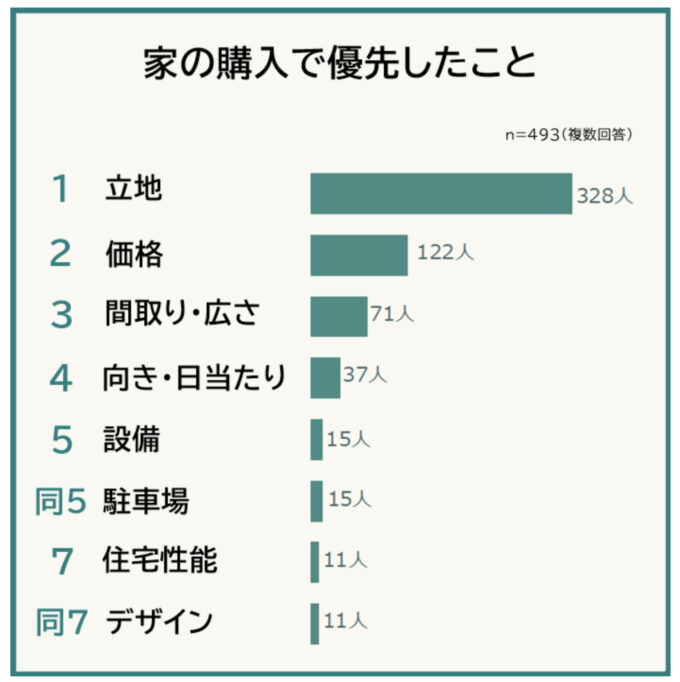

実際に弊社が行った以下アンケート調査からも分かるように、マイホームの購入を検討している方は「立地」をもっとも優先しています。

引用元:訳あり物件買取プロ|【家を購入する際に優先したことと妥協したこと】経験者493人アンケート調査

したがって、あなたが相続する予定の不動産が駅から徒歩15分以上離れているなど立地が悪い場合には、売却して現金化したくても買い手が見つかりにくい点に注意が必要です。

しかし、ご安心ください。

一般の買い手が見つかりにくい不動産でも、専門の買取業者に依頼するとスピーディーに売却できます。

専門の買取業者には、買い取った物件にリフォームなどを施し、資産価値を高めてから再販して収益を上げられる独自のノウハウがあるためです。

なお、当サイトを運営している弊社AlbaLink(アルバリンク)は、訳アリ物件専門の買取業者として、他社では断られるような複雑に利権が絡まる相続物件を多数買い取ってきました。

実際、地方の不動産の相続が発生し、弊社でその不動産を買い取らせていただいたお客様からは、以下のような感謝のお言葉を頂きました。

かねてより悩みの種であった地方にある不動産をいよいよ相続することとなり、相続人全員で話し合い、買取業者様にお願いすることにしました。

譲渡益は見込んでおらず、とにかく早い段階での現状渡しが実現しそうな業者様を探し、口コミや実績からAlbaLink様にご相談いたしました。

断られてしまうのでは、と不安が募りましたが、担当の方が当初より親身に寄り添って下さり、難しい条件の不動産ではありましたが、何とかお引き受けいただけることになりました。

やり取りも非常にスムーズ且つ迅速で、相続発生から短期間での契約締結となり、長年の肩の荷が下りてホッといたしました。

AlbaLink様にご相談して本当に良かったです。また、ご担当いただいた方にも心より感謝申し上げます。

上記は信憑性の高いGoogleの口コミにお客様が書き込んでくださったものですが、その他にも弊社はGoogleの口コミで多数の好意的な評価を頂いております。

また、弊社はお客様からの評価が高いだけでなく、不動産買取業者としては数少ない上場企業でもあり、社会的信用も得ています。

「不動産の相続が発生してどうしたらいいかわからない」「相続物件を売却できず困っている」「他の相続人ともめている」そういった方はぜひ一度下記無料買取査定フォームから弊社にご相談ください(売却前提の問い合わせでなくても構いません)。

【まとめ】相続後を考えると現金での相続がおすすめ

被相続人の遺産を相続した際は、相続財産の合計額から基礎控除額を差し引いた金額に相続税が課されます。

相続財産に不動産が含まれている場合は、そのままの形で受け継いだほうが売却して現金で相続するよりも相続税の負担を軽減できます。

不動産の相続税評価額は時価の70%ほどであり、時価で計算される現金の相続税評価額よりも低いためです。

ただし、不動産で相続すると相続財産の分割を巡って相続人の間でトラブルが起こりかねません。

また複数人の共有で不動産を相続してしまうと、全員の同意がなければ売却ができないなど活用方法を制限されてしまう点にも注意が必要です。

それに対して、現金で相続すると相続財産の分割が簡単にできる、納税資金を確保できるといったメリットがあります。

現金が基礎控除額以内で相続税が発生しないケースでは、不動産を売却した金額を相続したほうがメリットが大きいといえます。

不動産を売却して現金で相続したいとお考えの方は、ぜひ弊社AlbaLink(アルバリンク)へご相談ください。

弊社は全国の不動産を積極的に買い取っている専門の買取業者です。

過去には、一般の不動産業者が取り扱わない訳あり物件専門の買取業者としてフジテレビの「newsイット!」にも紹介されました。

弊社なら、築年数が古かったり、立地が悪かったりする不動産でも問題なく買い取ることが可能です。

不動産を早期売却して相続税の納税資金を確保したい、遺産分割をスムーズに行うためにも不動産を速やかに現金化したいとお考えの方は、弊社までお気軽にお問い合わせいただければ幸いです。

なお査定を依頼しても、無理な営業をかけることは一切ありませんので、安心してご活用ください。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

株式会社AlbaLinkは東証グロース市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら