共有名義の不動産の固定資産税の支払い方法

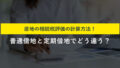

共有名義の不動産は毎年代表者宛に納税通知書が送付され、代表者が各共有者から持分割合に応じた固定資産税を集金し、まとめて納付します。

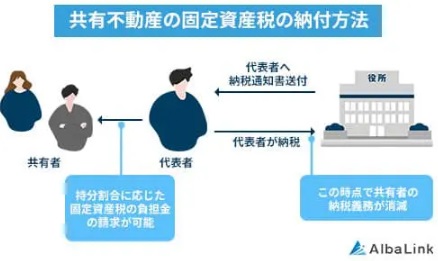

固定資産税は、毎年1月1日時点の固定資産の所有者に対し課税されます。

課税額は、3年に1回見直しがある固定資産税評価額(土地や家屋の価値)に準じて決まります。

課税額は、3年に1回見直しがある固定資産税評価額(土地や家屋の価値)に準じて決まります。

単独名義の場合はこれで話が済むのですが、共有名義の場合は少し話が複雑になります。

ここでは、共有名義の不動産にかかる固定資産税はいつ、誰が、どうやって支払うのかをわかりやすく解説していきます。

なお、共有名義の固定資産税の納税義務については、以下の記事で詳しく解説しています。

固定資産税の支払い時期は4~6月

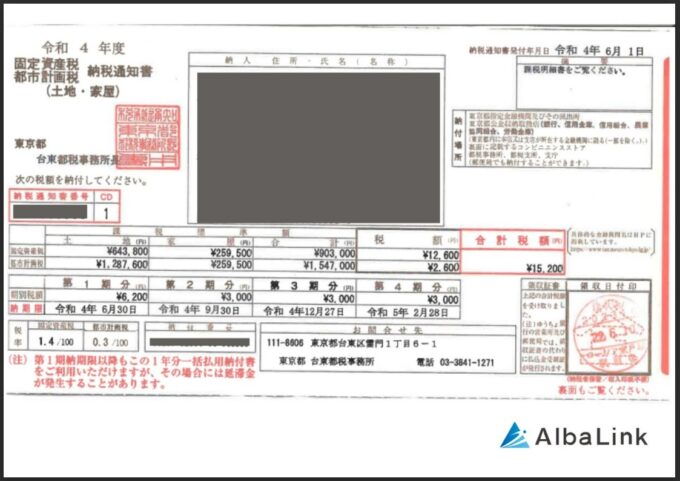

固定資産税は、年に1回、納税対象者に納税通知書(下図参照)が送付されてきますので、通知書を受け取り次第、指定の納付期限までに支払いを行います。

納税通知書の送付時期は自治体によってまちまちですが、おおむね毎年4~6月が一般的です。

固定資産税は6月・9月・12月・2月の年4回(第1期~第4期)に分けて支払う分割納付(分納)が基本となっていますが、一括納付を選択することもできます。

そのため、納税通知書と共に「分納用(4回分)の納付書」と「一括払用の納付書」が送付されてきます。

なお、一括払いをする場合は納期限は定められていません。

しかし、第1期の納期限(4月~6月)を過ぎると、納期限の翌日から延滞金が発生する場合があります。

そのため、一括で支払うのであれば、第1期の納期限までに支払うのが良いでしょう。

「毎年の固定資産税が高くて払いたくない」「面倒な不動産の管理から解放されたい」と思っている方も多いのではないでしょうか?

弊社、株式会社Albalinkは個人の買手がつきにくい中古物件の買取を専門に行う不動産買取業者です。

上場企業で弁護士など多くの士業の方とも連携しており、不動産の売却だけでなく、税金の相談にも対応可能です。

不動産や税金のことで悩みがあれば、安心してご相談ください。

共有名義の代表者の元に納税通知書が届く

共有名義の不動産では、固定資産税の納税通知書は共有名義の代表者1名に届き、他の共有者には届きません。

したがって、納税通知書を受け取る代表者は、毎年各共有者から原則持分割合に応じた固定資産税を集金する必要があります。

代表者の選定方法については後述しますが、共有者同士で話し合って代表者を決めて届出を出すか、任意に自治体が決めるかのどちらかとなります。

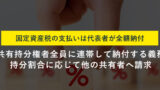

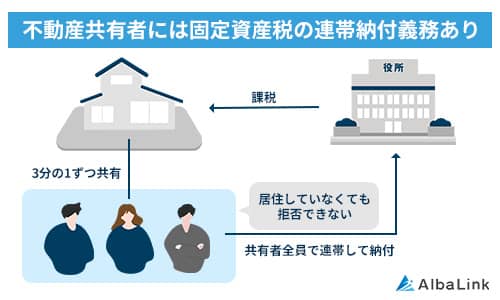

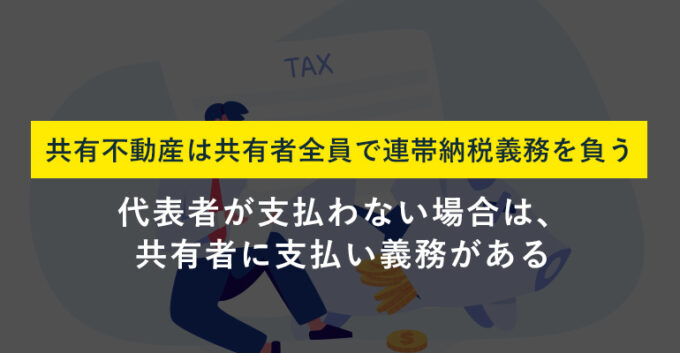

共有名義不動産の固定資産税は共有者全員が支払い義務を負う

上記の通り、納税通知書は代表者のみに送付されます。

しかし、納税義務は共有者全員にあります。

これを「連帯納税義務」といい、法律において以下の通り定められています。

共有物、共同使用物、共同事業、共同事業により生じた物件又は共同行為に対する地方団体の徴収金は、納税者が連帯して納付する義務を負う。

引用元:地方税法第十条の二第一項

簡単に説明すると、連帯納税義務とは、「代表者をはじめとした共有者全員で協力して税金を納付しなければならない」というものです。

より正確に言うと「共有者全員が税金全額の負担義務を負うものの、一人が納税すれば全員の納税義務が消失する」仕組みになっています。

そのため、代表者が他の共有者の分まで納税を立て替えて支払うこともできますし、共有者全員で持分割合に応じてお金を出し合って支払うことも可能です。

他の共有者が減免をした場合は他の共有者へは減免されない

連帯納税義務者への課税減免に関して、補足すべき注意点があります。

課税減免とは、特別な事情がある場合において、課税額が軽減されることです。

固定資産税にも減免制度が用意されていますが、これまでの法律では、連帯納税義務者の一人が減免を行った場合、他の連帯納税義務者の課税分に対しても減免の効力が生じるとされていました。

しかし、令和2年4月1日より民法が改正されたことで連帯納税義務者の一人に対して減免を行っても、原則として他の連帯納税義務者の課税分に対しては減免の効力が生じないというルールに変更されました。

そのため、令和3年度からは、共有者の一人が固定資産税の減免を受けたとしても、原則として他の共有者に減免の効力は及ばず、全額課税されることになりました。

つまり、本来減免を行った共有者が支払うはずだった税金を、他の共有者が負担しなければいけなくなったということです。

ただし、債権者(ここでは地方自治体)及び他の連帯納税義務者が同意すれば、これまで通り減免の効力が他の共有者にも及ぶ旨も規定されています。

同意の示し方については、同意書の提出、申立書の提出など、自治体により異なりますので事前に確認しておきましょう。

参照元:藤井寺市「民法改正に伴う連帯納税義務者への課税について」

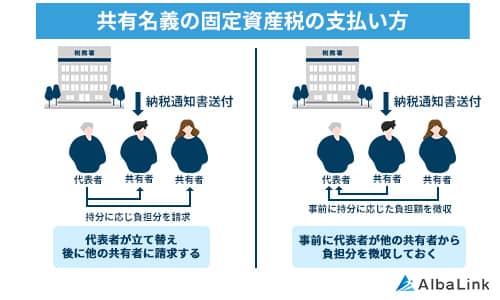

共有名義人ごとに持分に応じて納付する事はできない

先述の通り、共有不動産にかかる固定資産税の納税義務は、共有者全員が負うのがルールとなっています。

しかし、先に述べたように、納税通知書は代表者1名にしか送付されません。

そのため、共有名義の固定資産税の支払いは原則的に以下の2通りになります。

- 代表者が全員分を立て替え、後に他の共有者に請求する

- 事前に代表者が他の共有者から持分割合に応じた固定資産税を徴収し、代表者が支払う

共有名義の固定資産税は代表者が支払うしかないため、その費用を他の共有者から、後から回収するか、事前に回収するかの違いになります。

自治体によっては共有名義人ごとに支払える所もある

共有名義不動産は代表者が支払うのが原則ですが、自治体によっては所定の申請手続きを行うことによって、共有名義人ごとに固定資産税を支払える場合もあります。

たとえば、鳥取県日南町では共有者全員の合意に基づいて事前申請をしておくと、各共有者の持分割合に応じた納付書を送付する制度を実施しています。

ただし、これは個々の自治体が、徴収をよりスムーズに進めるために特別に行っていることであって、あくまでも例外的措置です。

ほとんどの自治体では原則的に共有名義人ごとの支払いはできませんので、肝に銘じておきましょう。

カンタン1分査定

共有名義不動産の固定資産税は誰が払う?

原則として、固定資産税の共有名義人ごとの納付はできないので、代表者がまとめて固定資産税を支払う必要があります。

固定資産税を支払う代表者の決め方は以下の通りです。

- 共有者が話し合って決める

- 自治体が任意に選出する

それぞれ以下で解説します。

共有名義の固定資産税は誰が支払うかについては、以下の記事でも詳しく解説しています。あわせてご確認ください。

共有者が話し合って代表者を決める

物件の購入時および相続時に共有名義となった場合には、話し合いで代表者を決めることができます。

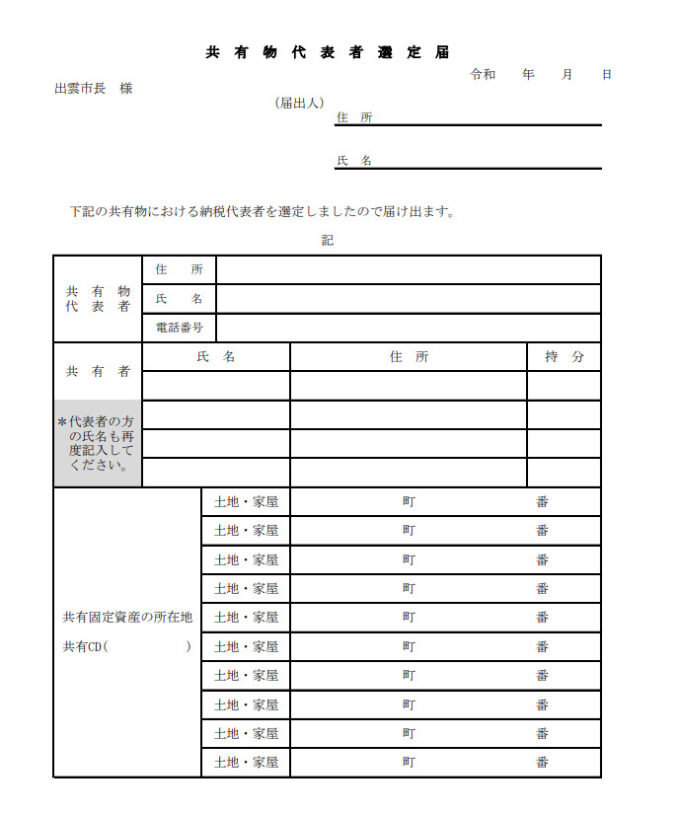

話し合いで代表者が決まった場合には、以下のような「共有資産代表者選定届」(自治体によって呼称は異なる)を役所の資産税課等担当部署に提出します。

引用元:出雲市|共有物代表者選定届

これは、共有名義の代表者を自治体に知らせる書類です。

届け出を出すことで、自治体側も話し合いで決まった代表者を把握でき、代表者へ納税通知書を送ることができますので、必ず提出しましょう。

自治体が任意に代表者を選出する

話し合いでは代表者が決まらず、届け出をしない場合には、自治体が任意で代表者を判断することになります。

任意での代表者選定方法は自治体によって異なりますが、以下のような基準で決められることが一般的です。

1. 法人

2. 持分割合が多い

3. 市町村区に居住している

4. 世帯主

5. 登記簿の所有権に関する事項に記載されている順

※過去からの経緯や事前の申し出等を考慮し、この通りでない場合もある。

上記の「2」にあるように、他の共有者より持分が多い場合は、「代表者になるかもしれない」と思っておいた方がいいでしょう。

もし、代表者になりたくないのであれば、前項で述べたように、他の共有者と話し合うしかありません。

共有不動産の代表者変更も可能

共有名義の不動産の代表者を変更することもできます。

しかし、提出書類には新旧それぞれの代表者の署名捺印が必要になります。

手続きは自治体によりまちまちですが、多くの場合申請書や届出書(代表者変更届など)が必要で、申請や届出があった翌年度から固定資産税課税台帳や納税通知書などに反映されます。

当然ながら代表者が変更されたからといって、共有名義人の持分割合に応じた連帯納税義務が免除されるわけではありません。

固定資産税に関するトラブルと対処方法9選

前章までで述べたきたように、共有名義の固定資産税は共有者全員が負担する必要があります。

そのため、固定資産税の支払いをめぐり、さまざまなトラブルが起きる恐れがあります。

共有名義の固定資産税に関する主なトラブルは以下の9個です。

- 共有者が固定資産税を支払わない

- 共有者に共有持分を放棄された

- 代表者に固定資産税を横領された

- 共有者が死亡した

- 共有者が自己破産した

- 共有者が持分を売却した

- 共有者が行方不明になった

- みなし贈与として課税された

- 納税資金が足りなくなった

それぞれのトラブルの詳細と対処法を以下で解説していきます。

なお、共有持分を所有するリスクについて以下に記事で詳細を解説していますので、あわせてお読みください。

共有者が固定資産税を支払わない

共有名義の不動産の「固定資産税を代表者以外の共有者が支払ってくれない」というトラブルは非常に多くあります。

この場合、代表者が1人で、あるいは複数の共有者が共同で、一旦立て替えてから支払わない共有者に対して請求を行う必要があります。

立て替えることで「求償権」を持てるからです。

求償権

簡単に説明すると「立て替えた分のお金を回収できる」権利のことで、回収手段としては、内容証明郵便等によって、支払いをしない共有者に対し立て替えた分の金額の請求を行う方法があります。

請求に応じない場合は、訴訟を起こし財産を差し押さえすることで強制的に回収できます。

なお、立て替えた分の請求から1年以上共有者が請求に応じない場合には、「共有持分買取権」(民法第253条)を行使して強制的に当該共有者の持分を買い取ることができます。

(共有物に関する負担)

第二百五十三条 各共有者は、その持分に応じ、管理の費用を支払い、その他共有物に関する負担を負う。

2 共有者が一年以内に前項の義務を履行しないときは、他の共有者は、相当の償金を支払ってその者の持分を取得することができる。

ちなみに、請求等を行わず(求償権を行使せず)に10年以上放置してしまうと、時効により求償権が消滅してしまい、立て替えた固定資産税が回収できなくなってしまいます。

そのため、固定資産税を払わない共有者がいる場合は、泣き寝入りせず手続きを踏んだうえでしっかり請求しましょう。

ただし、親族相手に訴訟を起こすことを躊躇する方もいるでしょう。

そうした方は、自身の共有持分のみ、専門の買取業者へ売却することにより、労せず固定資産税のトラブルから解放されることができます。

弊社Albalinkも訳アリ物件専門の不動産買取業者として、共有持分の買取を積極的に行っておりますので、お気軽に無料買取査定をご利用ください。

査定依頼をしても、他の共有者に知られることはありませんので、ご安心ください。

>>【共有持分のみで高額売却・トラブル解消】無料で買取査定を依頼

なお、固定資産税を支払われないときの対処法については、以下の記事で詳しく解説しています。

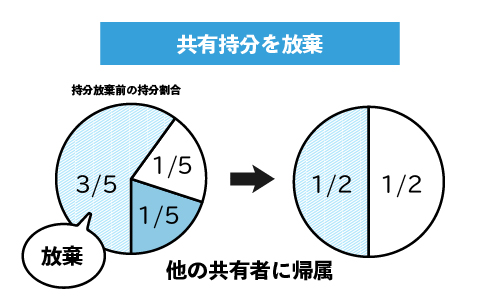

共有者に共有持分を放棄された

共有持分のみに関しては、それぞれの共有者が自由に使用できます(下記民法第249条参照)。

(共有物の使用)

第二百四十九条 各共有者は、共有物の全部について、その持分に応じた使用をすることができる。

そのため代表者が、他の共有者から共有持分の放棄を行われてしまうことはよくあります。

「持分放棄」がおこなわれると、相続人がいない場合は、他の共有者に持分が帰属します。

これは民法によって定められており、本人の意思表示のみで行えるため、回避はできません。

第二百五十五条 共有者の一人が、その持分を放棄したとき、又は死亡して相続人がないときは、その持分は、他の共有者に帰属する。

持分放棄により、放棄された持分の所有権が他の共有者に移ると、相続税法上「贈与」とみなされ、他の共有者の贈与税が課せられます。

これを「みなし贈与」といいます。

共有名義の不動産の共有者が本来負担するべき持分割合とは違った割合で固定資産税を負担した場合、その差額について贈与とみなされ、贈与税が課せられるというもの

誰か1人が持分放棄を行うと、他の共有者の税負担が増してしまうわけです。

共有持分を放棄する手順は以下の記事で詳しく解説しています。

ちなみに、持分の放棄には、相続時に持分を含め、全ての遺産の相続を放棄する「相続放棄」を行う方法もあります。

相続放棄の手続きやリスクなどについては下記の記事をご確認ください。

持分移転登記を阻止することはできない

持分放棄を完了するには、持分移転登記が必要です。

登記を行うには、共有者全員の協力が必要です(下記民法第60条参照)。

(共同申請)

権利に関する登記の申請は、法令に別段の定めがある場合を除き、登記権利者及び登記義務者が共同してしなければならない。

ですから、もしかしたら、「持分移転登記に協力しなければ、持分放棄をした者にも引き続き固定資産税を請求できるのではないか」と思うかもしれませんが、それは難しいでしょう。

なぜなら、持分移転登記に他の共有者が非協力的である場合、放棄を行う共有者は「登記引取請求訴訟」を起こすことで強制的に登記ができるためです。

この訴訟は起こされるとまず勝てる見込みがないため、その際は共有者の放棄と税負担増を受け入れざるを得ません。

法律では持分放棄の権利が認めらていますが、持分放棄は放棄した者とされた者の間に遺恨を残すリスクがあります。

ですから、持分放棄を行う場合は、事前に他の共有者に知らせておきましょう。それだけで、その後の混乱やトラブルを回避できることがあります。

なお、持分移転登記の流れや費用については、以下の記事で詳しく解説していますので、ご確認ください。

代表者に固定資産税を横領された

固定資産税は前述の通り、「連帯納税義務」を共有者全員で負います。

そのため、もし、代表者が固定資産税を滞納し、催促しても支払わない場合には、他の共有者に固定資産税の請求がなされます。

しかも、納期を過ぎると延滞金が課せられますので、支払わない期間が長引くほど支払額が増えてしまいます。

具体的には、代表者が他の共有者から持分に応じた固定資産税を徴収していたにもかかわらず、納税せずに遊興費や生活費に使っていた場合などが考えられます。

こうした場合、他の共有者は代表者の代わりに固定資産税を支払うのは納得がいかないでしょう。

自身の持分については、すでにしっかり負担しているからです。

ただ、そうした思いで誰も固定資産税を支払わないでいると、最終的には共有名義の不動産自体が差押えられ、住むところを失う恐れもあります。

ですから、仮に納得いかなくとも、共有者同士で協力し合い、なるべく早めに固定資産税の支払いを済ませることが得策です。

ただし、他の共有者は民法第703・704条の「不当利得返還請求権」を行使し、徴収された固定資産税分と利息を代表者に請求できます。

代表者は、不正に利益を得ているだけでなく、他の共有者に損失も与えているので、民法第703・704条に規定されている「不当利得」を行った「受益者(悪意の受益者)」とみなされるためです。

不当利得返還請求に関しては、固定資産税分の代金に関する口座間のやり取りなどの証拠を揃え、弁護士に依頼しましょう。

共有者が死亡した

共有名義人が死亡した場合、固定資産税の支払い義務は、相続により名義を引き継いだ相続人や他の共有者に引き継がれます。

相続登記が完了していなくても、納税通知書は引き続き名義人宛に届きますが、実際にはその資産を相続・共有する人が支払う必要があります。

ただし、死亡した共有者の共有持分を相続した方と既存の共有者の間でトラブルが起きる恐れがある点に注意が必要です。

たとえば、新たな共有者が固定資産税の支払いについて理解しておらず、支払いを拒否するといったこともあり得ます。

ですから、新たに共有者が増えた場合は、固定資産税の支払いについて正確に理解し、同意してもらうために、早いうちに密にコミュニケーションを取って話し合うことが大切です。

なお、共有者が亡くなった場合の持分の相続やトラブルについては、以下の記事で詳しく解説しています。あわせてご確認ください。

共有者が自己破産した

共有者が自己破産すると、他の共有者は見知らぬ第三者と共有名義になる恐れがあります。

自己破産とは、自身の所有する財産をすべて換金し、返済に充てる代わりに、借金などの負債が免除される制度です。

自己破産を行った共有者の持分は競売にかけられます。

競売

裁判所が債権回収のために債務者の持つ不動産を売却する手続き

そのため、競売で持分を落札した赤の他人が新たな共有者として加わることになります。

他の共有者や代表者からすれば、どのような素性の人間かわからないため、固定資産税の徴収がすんなりいくか非常に不安でしょう。

もし支払いを拒否されれば、先述したように、訴訟を起こして徴収する必要があります。

そのため、代表者は新しく加わった共有者と早めにコンタクトを取り、固定資産税の支払いについて了承してもらっておきましょう。

固定資産税の支払いに関しては新しい共有者も当然承知しているはずですから、早めに同意を得ておけば、大きなトラブルにはならないはずです。

他の共有者の持分が競売にかけられた際の対処法については、こちらの記事で解説していますので、ご確認ください。

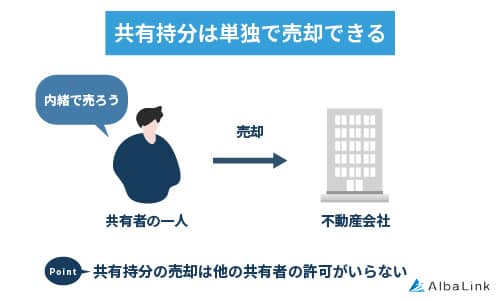

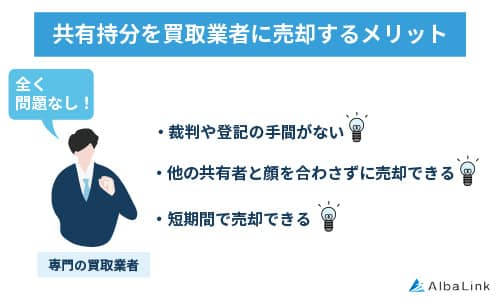

共有者が持分を売却した

他の共有者が持分を売却した場合も、前項と同様に、売却された持分を買い取った第三者が新たな共有者として加わることになります。

共有持分は権利であるため、共有者の合意なくいつでも自由に売却できるからです。

この場合も代表者が新たな共有者と話し合いを持ち、固定資産税の支払いにトラブルが生じないよう、固定資産税の支払い方法について、取り決めをしておくことが大切です。

他の共有者に持分を売却されたときに起こり得るトラブルは、以下の記事で詳しく解説しています。

共有者が行方不明になった

共有者が行方不明になった場合、行方不明になった共有者の持分に関してそのまま放置していると、その分の持分を自由にできないまま、固定資産税や修繕費の肩代わりをし続けなければなりません。

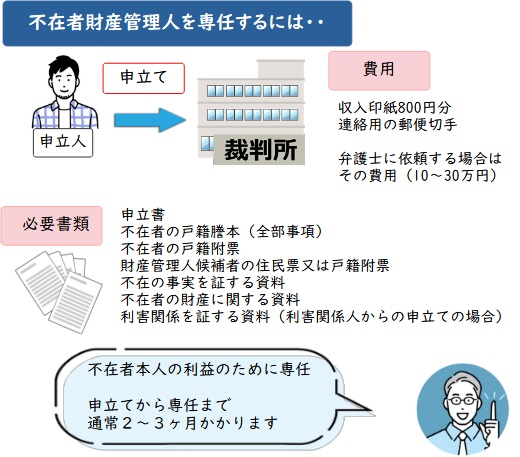

そうしたリスクを避けるには、「行方不明者の捜索・所在調査を依頼する」あるいは「行方不明状態に対する代替手段をとることで膠着状態を解消する」という2つの方法があります。

行方不明者の探索には年単位の時間がかかるため「行方不明状態に対する代替手段をとることで膠着状態を解消する」方法をとるのが一般的です。

代替手段とは、具体的には以下のような方法が挙げられます。

2.失踪宣告により行方不明者を死亡したものという扱いにする

1の方法では、不在者財産管理人が選任されることで、代表者はその者に固定資産税の支払いを請求できます。

一般的には、弁護士や司法書士といった利害関係者以外の人物が不在者財産管理人に選任されます。

2の方法では、行方不明者を死亡扱いにし、相続人に持分割合に応じた固定資産税の支払いをしてもらうことになります。

しかし、行方不明者に相続人がいない場合は、民法第255条の規定に基づき、他の共有者に持分が帰属しますので、行方不明者の持分割合の分だけ、他の共有者の固定資産税の負担が増すことになります。

参照元:民法第255条

いずれの方法も、固定資産税を徴収するには時間がかかるうえ、最悪、行方不明者の固定資産税も他の共有者が負担することになりかねません。

そうしたリスクを避けたいのであれば、自身の持分を専門の買取業者に売却してしまうことです。

弊社Albalinkにご依頼いただけば、共有者の中に行方不明者がいる場合でも問題なく買い取れます。

お気軽に下記無料買取査定フォームからお問い合わせください(相談だけでも構いません)。

>>【共有持分のみで高額売却・トラブル解消】無料で買取査定を依頼

みなし贈与として課税された

先ほど、持分放棄が行われると、他の共有者にみなし贈与として、贈与税が課税されるとお伝えしました。

みなし贈与による課税はそれ以外の場面でも起こり得ます。

具体例を以下に挙げてみましょう。

【親子で共有名義の不動産を所有している場合】

親子で共有名義の不動産を所有していて、子供が自身の固定資産税の支払いを親に肩代わりしてもらっていた場合、子供に贈与税が課せられる恐れがあります。

子供は本来払うべき税金を払わずに、共有名義を使用していることになるため、持分を親から贈与されたとみなされる可能性があるためです。

みなし贈与とみなされないようにするには、親子など親族間であっても、持分割合に応じた固定資産税等を肩代わりする際は、1%でも利子をつけて「貸借」として行うことです。

または、肩代わりなどの金額を年間110万円までに抑えることで、贈与税の非課税の範囲に留め、贈与税がかからないようにすることもできます。

親子間の共有名義の不動産の譲渡や相続については、こちらの記事で詳しく解説していますので、あわせてご確認ください。

納税資金が足りなくなった

固定資産税は年4回の分割納付が一般的と説明しました。しかし、4回の分割納付であっても資金が足りず、納税できないこともあるでしょう。

その場合は、納税資金が足りなくなることが判明した時点でできる限り早めに、役所に相談しましょう。

滞納する前に伝えるのがベストです。

事情によっては更なる分納や猶予、減免といった対応を行ってくれる場合もあります。

税金トラブルを根本から解決するなら共有持分買取業者へ

前章でお伝えしたように、共有不動産には固定資産税を巡った様々なトラブルがつきものです。

個々のトラブルの対処法にもお伝えしましたが、共有名義を続けている限り、根本的な原因の解決にはなりません。

そのため、共有名義による固定資産税のトラブルを根本的に解決したい場合は、なるべく早く共有名義を解消するべきです。

特に、他の共有者と協力できない、関わりたくない、という場合は、自身の共有持分を専門の買取業者に買い取ってもらうことをおすすめします。

専門の買取業者に依頼すれば、他の共有者と顔を合わせることなく、共有持分をスピーディーに買い取ってもらえます。固定資産税の未払いをめぐり、訴訟を起こす必要もありません。

共有持分買取業者を利用するメリットは主に以下の4点です。

- 確実に共有持分を買い取ってくれる

- 他の共有者と一切関わらずに共有名義から抜け出せる

- 固定資産税の納税から完全に逃れられる

- スピーディーに共有持分を現金化できる

以下でそれぞれ解説します。

なお、弊社Albalinkも訳アリ物件専門の買取業者として、共有持分を積極的に買い取っております。

いままで数多くの共有トラブルを解決してきた弊社のスタッフが、お客様の共有不動産に関する問題の解決に真摯に取り組みます。

ご相談のみのお問い合わせも大歓迎ですので、下記買取フォームからお気兼ねなくご相談ください。

>>【共有持分のみで高額売却・トラブル解消】無料で買取査定を依頼

確実に共有持分を買い取ってくれる

共有持分買取業者なら、あなたの持分のみであっても、確実に買い取ってもらえます。

通常、一般の個人や不動産屋は共有持分のみを購入しません。

共有持分のみでは不動産を自由に活用できずに使い道がなく、その上、赤の他人と共有関係になるためです。

その点、専門の買取業者は、時間をかけて、不動産の権利関係を整理・調整できるノウハウがあるので、事業として共有持分を買い取れます。

弊社Albalinkは訳アリ物件専門の買取業者として、他社では断られるような複雑に利権が絡まる共有持分を多数買い取ってきました。

実際、弊社は下記のように全国各地の共有持分を買い取っており、中には1000万円以上で買い取ったこともあります。

ただ、上記のような買取事例だけを見せられてもピンとこない方もいるでしょう。

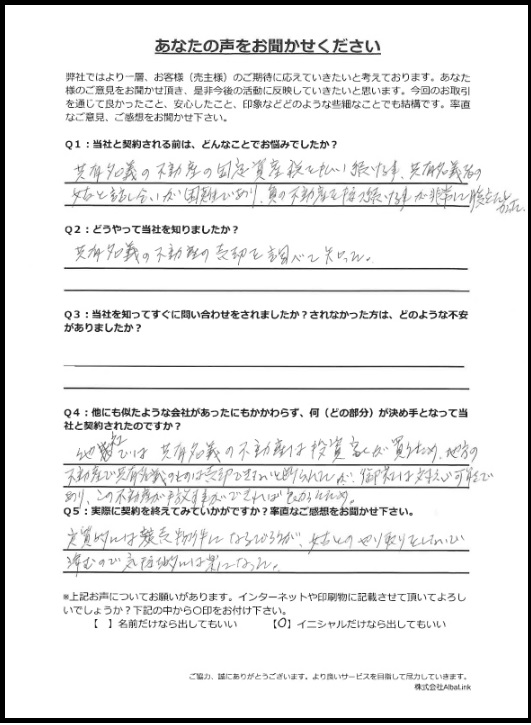

そこで、弊社が共有持分を買い取ったお客様からいただいた、直筆のメッセージも紹介します。

引用元:お客様の声(Albalink)

このお客様は共有者である親族と折り合いが悪く、話し合いができる関係ではありませんでした。

そのため、弊社が共有持分を買い取ったことで「(共有者と)やり取りをしなくて済むようになり、気持ちが楽になった」というメッセージをお寄せくださいました。

上記のお客様以外にも、弊社に物件の買取依頼をしていただいたお客様からは「肩の荷が下りた」「もっと早く依頼すれば良かった」といった感謝の言葉を多数いただいております(下記Google口コミ参照)。

また、弊社はお客様からの評価が高いだけでなく、不動産買取業者としては数少ない上場企業でもあり、社会的信用も得ています。

信頼できる買取業者に安心して共有持分を売却し、共有関係から解放されたい方はぜひ一度弊社の無料買取査定をご利用ください(売却前提の問い合わせでなくても構いません)

他の共有者と一切関わらずに共有名義から抜け出せる

上述したとおり、あなたの共有持分はあなたの完全な所有物です。

よって、共有持分買取業者に持分を売却すれば、他の共有者と一切関わることなく共有名義から抜け出すことが可能です。

また、買取後は買取業者があなたに代わり、他の共有者と利権が絡む話し合いをしてくれます。

弊社Albalinkも弁護士と提携しているため、買取後の他の共有者との話し合いも引き受けたうえで、共有持分を買い取ることができます。

売却前も後も、他の共有者と関わりたくないという方は、弊社の無料買取査定をご利用ください。

弊社があなたに代わって共有者との話し合いも進めさせていただきます。

>>【共有持分のみで高額売却・トラブル解消】無料で買取査定を依頼

固定資産税の納税から完全に逃れられる

共有持分を専門の買取業者に買い取ってもらえば、固定資産税の納税義務から完全に解放されます。

毎年納税通知書が送付される時期に共有者とコンタクトをとる必要もなく、固定資産税の未払いなどのトラブルも回避できます。

すなわち、共有名義の固定資産税の支払いをめぐるトラブルからも無縁でいられます。

「毎年の固定資産税が高くて払いたくない」「面倒な不動産の管理から解放されたい」と思っている方も多いのではないでしょうか?

弊社、株式会社Albalinkは個人の買手がつきにくい中古物件の買取を専門に行う不動産買取業者です。

上場企業で弁護士など多くの士業の方とも連携しており、不動産の売却だけでなく、税金の相談にも対応可能です。

不動産や税金のことで悩みがあれば、安心してご相談ください。

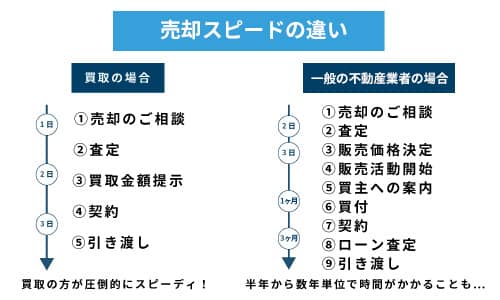

スピーディーに共有持分を現金化できる

共有持分買取業者であれば、スピーディーに共有持分を現金化することが出来ます。

業者が直接買主となるため、買取価格に売主が納得すれば、すぐにでも契約準備をして決済を済ませられるためです。

たいていの場合、一ヶ月程度あれば、売買が完結します。

必要書類などが揃っていれば、さらに早く売買契約が完了することもあります。

まとめ

この記事では、共有名義になっている不動産にかかる固定資産税について解説してきました。

原則として、共有不動産にかかる固定資産税は、持分割合に応じて共有者全員が負担します。

ただし、固定資産税の通知書を受け取るのは、共有者のうち、代表者1名のみであり、支払い後の精算は共有者同士に委ねられます。

よって、共有者間で税金の負担を巡る争いに発展するケースも珍しくありません。訴訟などを起こすことにより、解決できるトラブルもありますが、時間や労力が莫大にかかります。

ですから、もし、すでに共有者との税金トラブルが発生しており、共有者と関わりたくないという方は、専門の買取業者へ自身の共有持分のみ売却することをお勧めします。

専門の買取業者は共有持分を買い取ったあと、最終的に不動産全体を取得して再販するなど、利益を生み出すノウハウを持っているため、共有持分であっても問題なく買い取れます。

専門の買取業者に売却すれば、依頼主は他の共有者と顔を合わせることなく共有名義から抜け出せます。買取後も他の共有者と関わる必要はありません。

買取後の利権が絡む他の共有者との話し合いも買取業者が行ってくれるからです。

弊社Albalinkも税理士や弁護士など士業と連携して買取を行っており、トラブルのない共有持分の買取を実現しています。

様々な方面からサポートさせていただきますので、まずはお気軽に無料買取査定をご利用ください(相談だけでも構いません)。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

株式会社AlbaLinkは東京プロマーケット市場に上場している不動産会社です。

相談・査定はこちら

相談・査定はこちら